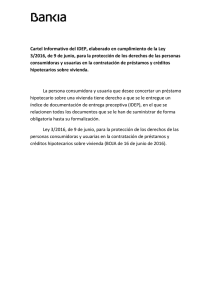

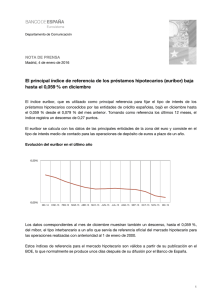

Ley 41/2007

Anuncio