Productos de Comercio Exterior - Acceso

Anuncio

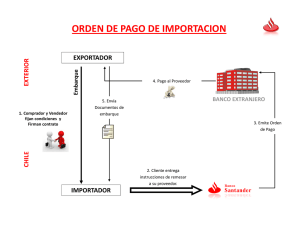

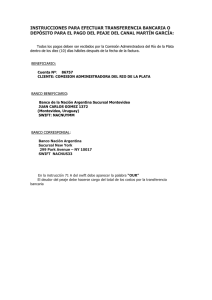

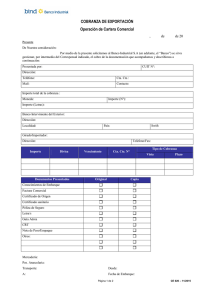

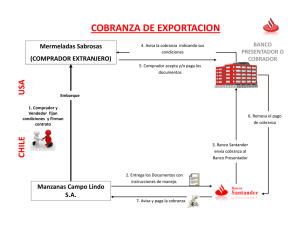

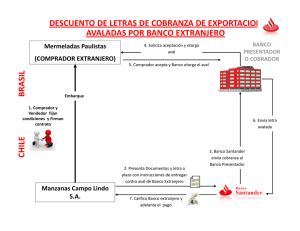

Comercio Exterior Aprender es Clave Productos de Comercio Exterior INDICE Productos de importación . . . . . . . . . . . . . . . . . . . . . . . . . . . . 2 Cartas de Créditos (L/C) y Financiamientos de Importación Cobranzas Documentarias Cobranzas Simples Producto de Exportación . . . . . . . . . . . . . . . . . . . . . . . . . . . . 7 Cartas de Créditos Cobranzas Documentarias Préstamos a Exportadores (PAE) Otros Productos . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . 9 Stand By Letter of Credit (SBLC) Capítulos XII Capítulos XIV OP Enviadas Y Recibida Plataforma E-Comex . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . 10 Características Demo Procedimiento de Operaciones. . . . . . . . . . . . . . . . . . . . . . . . . . 11 (Cartas de Créditos) 1 Comercio Exterior Aprender es Clave PRODUCTOS DE IMPORTACIÓN Carta de Crédito de Importación Definición Una Carta de Crédito es una herramienta de pago, que se rige de acuerdo a normas internacionales (UCP600). Este instrumento permite que un Cliente (ordenante de la Carta de Crédito) instruya el pago de una operación de importación a un beneficiario (proveedor extranjero), que es enviada a través de Banco Security a un banco corresponsal en el exterior, siempre y cuando se cumplan los términos y condiciones pactadas e informadas en la Carta de Crédito. Si estas condiciones se cumplen al 100% por las partes involucradas, la obligación del pago es irrevocable. La Carta de Crédito se utiliza cuando no hay confianza entre las partes (Comprador y vendedor) y estas herramientas pueden ser solicitadas a Plazo o a la Vista. Para una Carta de Crédito a la Vista, el Cliente debe informar el plazo del financiamiento banco, una vez embarcada la mercadería y negociada la Carta de Crédito. Para una Carta de Crédito a Plazo, el Cliente debe informar si solicitará financiamiento del banco, una vez vencido el plazo del proveedor. 2 Comercio Exterior Aprender es Clave Apertura Para la apertura de una Carta de Crédito, el Cliente debe presentar una Solicitud de Apertura de Carta Crédito más un Pagaré correspondiente (según modalidad de ésta, vista y/o plazo) y una Póliza de Seguro (solo cuando la cláusula de compra es distinta a CIF o C&I). El Pagaré debe tener la fecha de suscripción del día del curse. Se aceptan fechados con máximo de 5 días hábiles corridos de antelación del curse del crédito. Proceso Interno Al aperturar la Carta de Crédito, ésta es enviada al exterior a través de un mensaje Swift MT700. Para ello previamente debe haberse revisado y evaluado si el banco corresponsal solicitado por el proveedor al Cliente, es corresponsal de Banco Security, si no lo es, se debe solicitar un intercambio de claves al banco proveedor. Como datos esenciales debe ir el nombre del banco corresponsal, dirección, ciudad, país, código Swift del banco y código ABA (si va a EE.UU) o IBAN (si es Europa), al momento de presentarse la documentación. Cobros y Pagos Por el financiamiento del crédito bancario se cobrará una tasa anual compuesta por el COF más Spread. Adicional a esto, se cobrará una comisión de apertura, la que se definió para la banca personas. Ésta no debiera ser inferior a USD 150, y una comisión por el Swift apertura de USD 50 más IVA. También hay gastos de confirmación, negociación, modificación y otros gastos menores. Cuando esta Carta de Crédito es pagada, debe hacerse en la moneda en la cual ésta fue abierta. Para ello el Cliente debe comprar las dividas en el banco con el ejecutivo de mesa de dinero y/o el ejecutivo de comercio exterior. Al momento de pagar la Carta de Crédito, también se debe pagar el impuesto sustitutivo correspondiente, que se cobra desde la fecha de internación hasta fecha de su pago. Puede ser abierta en las monedas comúnmente utilizadas (USD, Euro, Yen, etc.). 3 Comercio Exterior Aprender es Clave Procesos en Chile y el Exterior 1 2 10. Se da aviso y se confirma el 10de la pago L/C al exportador. 3 Cobranzas Documentarias Definición En este caso el exportador (proveedor extranjero) emite una letra de cambio, que es enviada por el banco cedente, junto a todos los documentos de embarque (factura comercial, lista de empaque, conocimiento de embarque y otros). Antes de ser liberados estos documentos, la letra debe ser aceptada por el importador (comprador en Chile), siendo este el título ejecutivo. Por tanto, en este caso para el exportador el riesgo de pago lo tiene por el lado del importador. El banco solo hace la gestión de cobranza y notificación al banco cedente del estado de la letra de cambio, sin asumir responsabilidad del pago si la documentación (incluida la letra) pasa a través del banco. En todo caso el banco no es responsable por la validez de los documentos. La Cobranza Documentaria se utiliza cuando ya existe más confianza entre las partes (comprador y vendedor). 4 Comercio Exterior Aprender es Clave Cobros y Pagos Al no haber financiamiento bancario solo el banco cobrará una comisión, gastos Swift más gastos de mensajería, por la administración del producto. Al momento del comprador querer cubrir la operación debe comprar las dividas en el banco con ejecutivo de mesa de dinero y/o ejecutivo de comercio exterior. Al momento de pagar la cobranza, también se debe pagar el impuesto sustitutivo correspondiente (impuesto de Timbre y Estampilla), el que se cobra desde la fecha de internación hasta fecha de su pago. Procesos en Chile y el Exterior 11 Cobranzas Simples Definición Es un producto de extrema confianza entre las partes (comprador y vendedor), en donde el banco solo interviene al recibir instrucciones del comprador (Cliente del banco) para efectuar el pago al vendedor (proveedor), las que efectúa según las instrucciones de transferencia recibida. 5 Comercio Exterior Aprender es Clave En ningún caso el banco ve documentación de embarque ya que ésta es enviada, por courrier, directamente al comprador, por acuerdo de las partes. Consideraciones En estas instrucciones es fundamental que el ordenante señale el concepto por el cual está enviando los fondos (pago), ya que esto debe ser informado al Banco Central. Esto pasa a ser especialmente importante en operaciones sobre USD 10.000 o su equivalente en otras monedas (éstos pueden ser pago de anticipo de importación o pago de mercadería ya internada). Lo anterior también aplica a recepción de fondos, por exportaciones efectuadas. La Carta Instrucción que se recibe debe venir siempre en original, y estar en nuestro poder al momento de realizar la operación. Antes de realizar la transferencia es importante tomar las providencias del caso, de manera que compliance haya validado previamente la calidad del receptor de los fondos (beneficiario), de manera que esté totalmente claro que la transferencia es por una obligación real de Comercio Exterior y no de Lavado de Dinero. Esto es algo que internacionalmente están revisando todos los países, salvo Siria y Corea del Norte, que se encuentran con prohibición de enviar divisas. Procesos en Chile y el Exterior 5 6 Comercio Exterior Aprender es Clave PRODUCTOS DE EXPORTACIÓN Carta de Crédito de Exportación Utilización La Carta de Crédito de Exportación se utiliza cuando no hay confianza entre las partes, (vendedor y comprador). Proceso Interno La recepción de esta Carta de Crédito, es a través de un mensaje Swift MT 700, con el cual tomamos conocimiento de la recepción de ésta y damos aviso al beneficiario de ella (en un 90% son clientes del banco). Consideraciones Si el Cliente recibe esta Carta de Crédito de un banco corresponsal, donde tenemos línea aprobada, ésta podría ser descontada por nuestro banco, anticipándole al Cliente el pago de la carta. Para ello la L/C debe ser a plazo y la negociación debe estar limpia, sin discrepancias y debidamente aceptada por el banco corresponsal emisor de la L/C. Cobranza de Exportación Utilización Se utiliza cuando ya existe más confianza entre las partes (comprador y vendedor). La cobranza no es descontable. Consideraciones En este caso el exportador (Cliente chileno) envía la letra de cambio, que es enviada junto a todos los documentos de embarque (factura comercial, lista de empaque, conocimiento de embarque y otros) al banco del comprador en el exterior, para su cobro. La letra debe ser aceptada por el importador (comprador extranjero). 7 Comercio Exterior Aprender es Clave Proceso Interno Por tanto en este caso para el exportador el riesgo de pago lo tiene el lado del importador. El banco solo hace la gestión de cobranza. En todo caso el banco no es responsable por la validez de los documentos, es responsable de velar por las instrucciones recibidas del exportador y del envío de la documentación al exterior. Préstamo a Exportadores (PAE) Definición Corresponde a un financiamiento que el banco le ofrece a su Cliente, el que debe estar respaldado por una exportación, éste requiere contar con una Línea de Crédito previamente aprobada. Generalmente los PAES tienen una duración menor a un año. Cobros En este caso hay financiamiento del banco, por lo que se cobra una tasa que incluye el COF más Spread. Adicionalmente debe cobrarse una comisión de apertura por ésta. Esta operación puede ser cursada en monedas tradicionales como USD, Euro, Yen, etc. Pagos Al momento del pago debe hacerse en la moneda a la cual está la obligación. De no tener divisas propias para ello, puede acudir al mercado cambiario formal. Si en el momento de la cancelación trae la Declaración Única de Salida (DUS), entonces esta obligación queda eximida del pago de impuestos de timbre y estampillas. De lo contrario debe pagarlo desde el momento de la apertura de la obligación, hasta el día de la cancelación de ésta. 8 Comercio Exterior Aprender es Clave OTROS PRODUCTOS SBLC (Stand By Letter of Credit) Es un instrumento utilizado como garantía real, la que puede ser recibida o enviada. Si es recibida desde un banco internacional, nuestro riesgo es el banco emisor. Por lo mismo pasa a ser importante que éste sea un banco internacional de primer nivel, el que debe ser validado previamente por el área internacional. Capitulo XII Inversión o depósito en el exterior, por personas domiciliadas o residentes en Chile, que no sean empresas bancarias. Cuando éstas son realizadas por montos superiores a USD 10.000 deben ser informadas al Banco Central (todas las operaciones del mercado formal de divisas). Por ser el banco ordenante se debe cobrar una comisión más los gastos de Swift (no hay impuestos asociados). Al retornar estos fondos, se pagan impuestos de un 35%, sobre las ganancias de estas inversiones. Capitulo XIV Corresponde a Créditos Externos que provengan del exterior. La fuente de esto puede ser de un banco en el extranjero o de un tercero. Todos los capítulos XIV deben ser informados al Banco Central mediante una Carta Instrucción. Si el crédito externo proviene de un banco y/o terceros, se encuentran afecto al pago del impuesto de Ley de Timbres. Los aportes de capital no están afectos al pago de este impuesto. Al momento de remesar, es decir transferir o retornar los fondos al exterior, no se paga impuesto sobre el capital. En el caso de que existan intereses o utilidades, se deben pagar los impuestos correspondientes. 9 Comercio Exterior Aprender es Clave PLATAFORMA E-COMEX Características Beneficios Facilidad de uso. Secuencia lógica de etapas operativas. Campos predeterminados (monedas, países, etc.). Validaciones interactivas. Reutilizar formatos de operaciones anteriores. Consultas e informes en línea. Obtención de Liquidaciones y Swift desde el Sistema. Generación de distintos tipos de cartas. Envío de avisos a proveedores. Simuladores de pago. Experiencia del producto e-Comex E-Comex fue lanzado en septiembre de 2000. Uso permanente de nuestros principales clientes. Actualmente, un importante porcentaje de las operaciones son procesadas por medio de e-Comex. Seguridad transacciones e-Comex Estándares según normas locales e internacionales. Perfil de acceso usuario - Password. Mensajes encriptados. Confirmación de transacciones por niveles superiores. DEMO C:\Users\Sofia During\AppData\Local\Temp\DEMO E-COMEX BANCO SECURITY.mht 10 Comercio Exterior Aprender es Clave PROCEDIMIENTO DE OPERACIONES (CARTAS DE CRÉDITOS) 1. Ejecutivo comercial recibe instrucción del Cliente. 2. Estas instrucciones son entregadas al ejecutivo COMEX quien las revisa, valida los datos, y ve que toda la documentación esté completa. 3. Posteriormente se las pasa al asistente de COMEX, de crédito documentario, quien debe pasar las operaciones por deudores, de manera de confirmar que la operación se encuentre dentro de línea, según AS 400. 4. Si existe reparo se la devuelven a ejecutivo comercial para que lo subsane. 5. Luego de la operación de solicitud de apertura, va a la unidad de control de crédito documentario, donde se revisa el pagaré con poderes y firma. 6. Posteriormente una vez aprobada la solicitud, la operación es pre ingresada por el asistente COMEX. 7. Middle office las revisa y si esta está OK las pasa a BPO para que ésta las procese. Si la operación es inferior a USD 100.000 es despachada directamente al área de Swift. Si es superior a USD 100.000 debe pasar nuevamente por Middle Office para que un supervisor de esta área revise que la instrucción es consistente con la instrucción para posteriormente autorizar su despacho al área de Swift. 11