Régimen Simplificado-Nueva Reforma Fiscal. Silvia Márquez

Anuncio

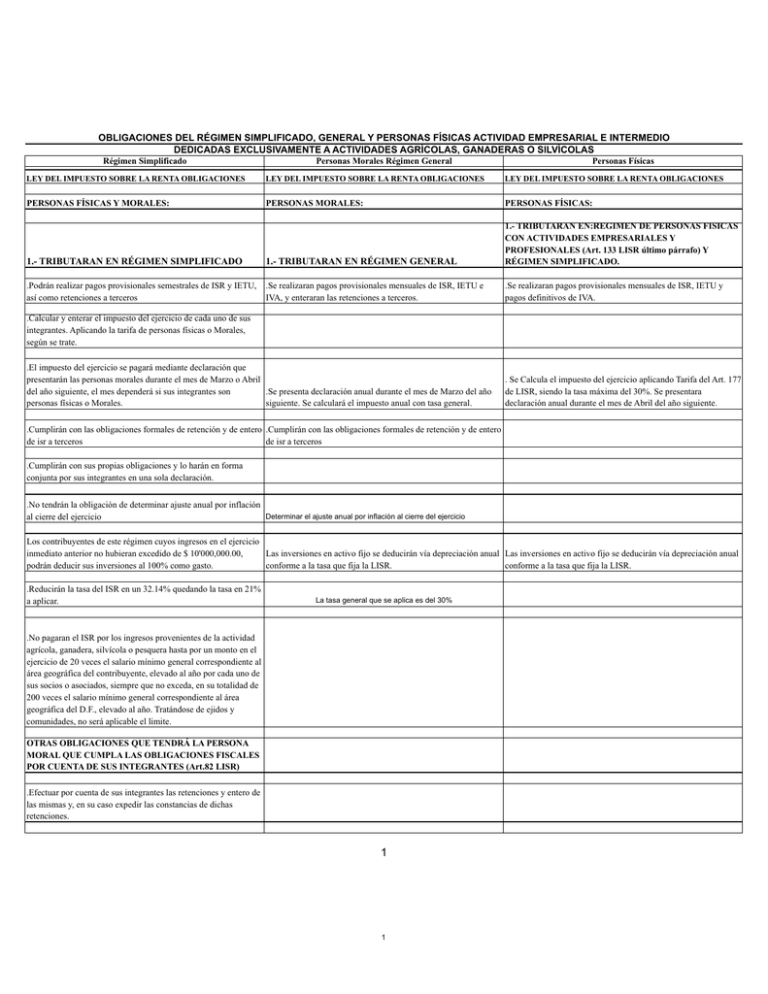

OBLIGACIONES DEL RÉGIMEN SIMPLIFICADO, GENERAL Y PERSONAS FÍSICAS ACTIVIDAD EMPRESARIAL E INTERMEDIO DEDICADAS EXCLUSIVAMENTE A ACTIVIDADES AGRÍCOLAS, GANADERAS O SILVÍCOLAS Régimen Simplificado Personas Morales Régimen General Personas Físicas LEY DEL IMPUESTO SOBRE LA RENTA OBLIGACIONES LEY DEL IMPUESTO SOBRE LA RENTA OBLIGACIONES LEY DEL IMPUESTO SOBRE LA RENTA OBLIGACIONES PERSONAS FÍSICAS Y MORALES: PERSONAS MORALES: PERSONAS FÍSICAS: 1.- TRIBUTARAN EN RÉGIMEN SIMPLIFICADO 1.- TRIBUTARAN EN RÉGIMEN GENERAL 1.- TRIBUTARAN EN:REGIMEN DE PERSONAS FÍSICAS CON ACTIVIDADES EMPRESARIALES Y PROFESIONALES (Art. 133 LISR último párrafo) Y RÉGIMEN SIMPLIFICADO. .Podrán realizar pagos provisionales semestrales de ISR y IETU, así como retenciones a terceros .Se realizaran pagos provisionales mensuales de ISR, IETU e IVA, y enteraran las retenciones a terceros. .Se realizaran pagos provisionales mensuales de ISR, IETU y pagos definitivos de IVA. .Calcular y enterar el impuesto del ejercicio de cada uno de sus integrantes. Aplicando la tarifa de personas físicas o Morales, según se trate. .El impuesto del ejercicio se pagará mediante declaración que presentarán las personas morales durante el mes de Marzo o Abril del año siguiente, el mes dependerá si sus integrantes son .Se presenta declaración anual durante el mes de Marzo del año personas físicas o Morales. siguiente. Se calculará el impuesto anual con tasa general. . Se Calcula el impuesto del ejercicio aplicando Tarifa del Art. 177 de LISR, siendo la tasa máxima del 30%. Se presentara declaración anual durante el mes de Abril del año siguiente. .Cumplirán con las obligaciones formales de retención y de entero .Cumplirán con las obligaciones formales de retención y de entero de isr a terceros de isr a terceros .Cumplirán con sus propias obligaciones y lo harán en forma conjunta por sus integrantes en una sola declaración. .No tendrán la obligación de determinar ajuste anual por inflación Determinar el ajuste anual por inflación al cierre del ejercicio al cierre del ejercicio Los contribuyentes de este régimen cuyos ingresos en el ejercicio inmediato anterior no hubieran excedido de $ 10'000,000.00, Las inversiones en activo fijo se deducirán vía depreciación anual Las inversiones en activo fijo se deducirán vía depreciación anual podrán deducir sus inversiones al 100% como gasto. conforme a la tasa que fija la LISR. conforme a la tasa que fija la LISR. .Reducirán la tasa del ISR en un 32.14% quedando la tasa en 21% a aplicar. La tasa general que se aplica es del 30% .No pagaran el ISR por los ingresos provenientes de la actividad agrícola, ganadera, silvícola o pesquera hasta por un monto en el ejercicio de 20 veces el salario mínimo general correspondiente al área geográfica del contribuyente, elevado al año por cada uno de sus socios o asociados, siempre que no exceda, en su totalidad de 200 veces el salario mínimo general correspondiente al área geográfica del D.F., elevado al año. Tratándose de ejidos y comunidades, no será aplicable el limite. OTRAS OBLIGACIONES QUE TENDRÁ LA PERSONA MORAL QUE CUMPLA LAS OBLIGACIONES FISCALES POR CUENTA DE SUS INTEGRANTES (Art.82 LISR) .Efectuar por cuenta de sus integrantes las retenciones y entero de las mismas y, en su caso expedir las constancias de dichas retenciones. 1 1 OBLIGACIONES DEL RÉGIMEN SIMPLIFICADO, GENERAL Y PERSONAS FÍSICAS ACTIVIDAD EMPRESARIAL E INTERMEDIO DEDICADAS EXCLUSIVAMENTE A ACTIVIDADES AGRÍCOLAS, GANADERAS O SILVÍCOLAS Régimen Simplificado Personas Morales Régimen General Personas Físicas LEY DEL IMPUESTO SOBRE LA RENTA OBLIGACIONES LEY DEL IMPUESTO SOBRE LA RENTA OBLIGACIONES LEY DEL IMPUESTO SOBRE LA RENTA OBLIGACIONES PERSONAS FÍSICAS Y MORALES: PERSONAS MORALES: PERSONAS FÍSICAS: 1.- TRIBUTARAN EN RÉGIMEN SIMPLIFICADO 1.- TRIBUTARAN EN RÉGIMEN GENERAL .Llevar un registro por separado de los ingresos, gastos e inversiones de las operaciones que realicen por cuenta de cada uno de sus integrantes. Podrán llevar contabilidad simplificada. Del registro de sus ingresos y egresos. Llevar la contabilidad de conformidad con el CFF y expedir comprobantes por las actividades que realicen y conservar una copia de los mismos. Formular estados financieros y levantar inventarios de existencias a la fecha en que termine el ejercicio. .Emitir y recabar la documentación comprobatoria de los ingresos y de las erogaciones, respectivamente de las operaciones que Deducir solamente gastos estrictamente indispensables que realicen por cuenta de cada uno de sus integrantes cumplan con los requisitos fiscales que marca el CFF. .Presentar la declaración informativa anual por retenciones 1.- TRIBUTARAN EN:REGIMEN DE PERSONAS FÍSICAS CON ACTIVIDADES EMPRESARIALES Y PROFESIONALES (Art. 133 LISR último párrafo) Y RÉGIMEN SIMPLIFICADO. Llevar la contabilidad de conformidad con el CFF y expedir comprobantes por las actividades que realicen y conservar una copia de los mismos. Si realizan actividades empresariales Formular estados financieros y levantar inventarios de existencias a la fecha en que termine el ejercicio Deducir solamente gastos estrictamente indispensables que cumplan con los requisitos fiscales que marca el CFF. .Presentar la declaración informativa anual por retenciones Personas Físicas: Régimen con Actividades empresariales y Profesionales Del Régimen Intermedio cuyos ingresos en el ejercicio inmediato anterior no excedan de $ 4´000,000 Del Régimen Intermedio cuyos ingresos en el ejercicio inmediato anterior no excedan de $ 4´000,000 Los contribuyentes que se dediquen exclusivamente a las actividades agrícolas, ganaderas, pesqueras y silvícolas, cuyos ingresos en el ejercicio inmediato anterior no exceda de $ 10'000,000.00 podrán aplicar las facilidades administrativas que se emitan cada año. Las facilidades administrativas no aplican a las Personas Morales que tributen en el titulo II de la LISR (Régimen General), ni aquellas personas físicas dedicadas a la actividad del sector primario cuyos ingresos no excedan de $ 10'000,000.00 Publicadas el 30 de Nov-2012, para estar vigentes durante el ejercicio 2013. Los contribuyentes que se dediquen exclusivamente a las actividades agrícolas, ganaderas, pesqueras y silvícolas cuyos ingresos en el ejercicio inmediato anterior no exceda de $ 10'000,000.00 podrán aplicar las facilidades administrativas que se emitan cada año. Facilidades de comprobación.- Se dispone la facilidad para los contribuyentes del Sector Primario para poder deducir las erogaciones por concepto de mano de obra de trabajadores eventuales del campo, alimento a ganado y gastos menores que se comprueben con documentación que no reúne requisitos fiscales, hasta 14% de los ingresos obtenidos. Se permite a los contribuyentes poder efectuar pagos provisionales semestrales del ISR y por retenciones efectuados a terceros del ISR e IVA. Retención del ISR a trabajadores eventuales del campo.- Los contribuyentes que realicen pagos por salarios a sus trabajadores eventuales del campo podrán enterar 4% por concepto de retenciones del ISR, asimismo, se prevé que quedarán relevados de presentar por dichos trabajadores la declaración anual informativa de sueldos y salarios. Deducción de inversiones en terrenos.- Para que puedan deducir de la utilidad fiscal los terrenos adquiridos en el ejercicio, deberán asentar en la escritura correspondiente la leyenda"El terreno de que se trate ha sido y será usado para actividades agrícolas....." 2 2 OBLIGACIONES DEL RÉGIMEN SIMPLIFICADO, GENERAL Y PERSONAS FÍSICAS ACTIVIDAD EMPRESARIAL E INTERMEDIO DEDICADAS EXCLUSIVAMENTE A ACTIVIDADES AGRÍCOLAS, GANADERAS O SILVÍCOLAS Régimen Simplificado Personas Morales Régimen General Personas Físicas LEY DEL IMPUESTO SOBRE LA RENTA OBLIGACIONES LEY DEL IMPUESTO SOBRE LA RENTA OBLIGACIONES LEY DEL IMPUESTO SOBRE LA RENTA OBLIGACIONES PERSONAS FÍSICAS Y MORALES: PERSONAS MORALES: PERSONAS FÍSICAS: 1.- TRIBUTARAN EN RÉGIMEN GENERAL 1.- TRIBUTARAN EN:REGIMEN DE PERSONAS FÍSICAS CON ACTIVIDADES EMPRESARIALES Y PROFESIONALES (Art. 133 LISR último párrafo) Y RÉGIMEN SIMPLIFICADO. 1.- TRIBUTARAN EN RÉGIMEN SIMPLIFICADO No obligación de las personas físicas exentas del ISR.- Se permite que las personas físicas del Sector Primario que no exceden de 40 veces el salario mínimo general del área geográfica del contribuyente elevado al año y que no tengan obligación de presentar declaraciones periódicas, puedan inscribirse, al RFC a través de los adquirientes de sus productos. Exención para personas físicas y opción de facilidades para personas Morales.- Que las personas físicas que en el ejercicio inmediato anterior sus ingresos no rebasaron de 40 SMGAGC elevado al año están exentas de ISR. Las Personas Morales que pueden aplicar las facilidades administrativas son las que tributan en el régimen simplificado. Exención para personas físicas y opción de facilidades para personas Morales.- Que las personas físicas que en el ejercicio inmediato anterior sus ingresos no rebasaron de 40 SMGAGC elevado al año están exentas de ISR. No obligación de emitir cheques nominativos cuyo monto no excede de $ 20,000 a una misma persona en un mismo mes de calendario Adquisición de combustibles.- Se permite a los contribuyentes de poder deducir la adquisición de combustible hasta por 20% del total de pagos efectuados por consumo de combustible cuando el pago se realice con medios distintos a cheque nominativo, tarjeta de crédito de débito o de servicios o monederos electrónicos. Crédito por salarios gravados efectivamente pagados.- Se permite a los contribuyentes poder acreditar contra el IETU como ISR propio, el ISR que enteren por los pagos realizados a trabajadores eventuales del campo La ley del Impuesto Sobre la Renta limitó la deducción de las empresas a 53% de las remuneraciones exentas que otorguen a sus trabajadores Nota: Prestaciones Sociales a los trabajadores Deducibles para el patrón al 53% del ingreso exento del trabajador (vales de despensa, Cuota obrera pagada por el patrón se vuelve no deducible, Fondo de Ahorro, Prima Vacacional) Obligacion de emitir facturas CFDI (comprobantes fiscales digitales por internet) La nueva Ley del Impuesto Sobre la Renta (ISR) y de Código Fiscal de la Federación (CFF), a partir de 2014 las empresas tendrán que emitir los recibos de nóminas electronicos como CFD para 2014. 3 3