Circular N° 55, del 2014 - Servicio de Impuestos Internos

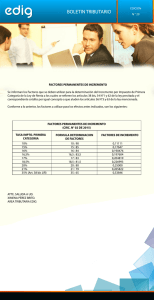

Anuncio