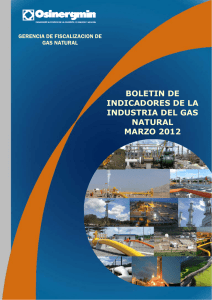

boletin estadistico de la industria del gas natural febrero 2013

Anuncio

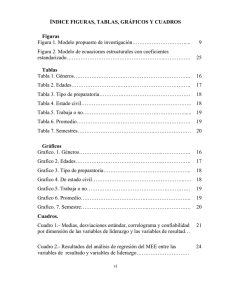

GERENCIA DE FISCALIZACION DE GAS NATURAL BOLETIN ESTADISTICO DE LA INDUSTRIA DEL GAS NATURAL FEBRERO 2013 INDICE 1. INTRODUCCION _________________________________________________________ 5 2. DESARROLLO DE LA INDUSTRIA DEL GAS NATURAL ____________________________ 5 3. INDICADORES __________________________________________________________ 5 3.1. MATRIZ ENERGETICA _____________________________________________________ 5 3.2. INFRAESTRUCTURA ______________________________________________________ 6 3.3. RESERVAS DE GAS NATURAL Y LIQUIDOS DE GAS NATURAL ______________________ 8 3.4. PRODUCCION DE GAS NATURAL Y LIQUIDOS DE GAS NATURAL __________________ 10 3.5. PROCESAMIENTO DE GAS NATURAL Y LIQUIDOS DE GAS NATURAL DE CAMISEA ____ 13 3.6. TRANSPORTE DE GAS NATURAL Y LIQUIDOS DE GAS NATURAL __________________ 14 3.7. DISTRIBUCION DE GAS NATURAL __________________________________________ 16 3.8. GAS NATURAL RESIDENCIAL Y COMERCIAL___________________________________ 17 3.1.1. 3.1.2. 3.2.1. 3.2.2. 3.3.1. 3.3.2. 3.4.1. 3.4.2. 3.6.1. 3.6.2. 3.7.1. 3.8.1. Matriz Energética en el mundo ___________________________________________________ 5 Matriz Energética en el Perú _____________________________________________________ 5 Infraestructura de producción en Camisea __________________________________________ 6 Infraestructura de procesamiento, transporte y distribución ___________________________ 7 Reservas de gas natural _________________________________________________________ 8 Reservas de líquidos de gas natural ________________________________________________ 9 Producción de gas natural ______________________________________________________ 10 Producción de líquidos de gas natural _____________________________________________ 12 Transporte gas natural _________________________________________________________ 14 Transporte líquidos de gas natural________________________________________________ 15 Consumo de gas natural de Camisea por sectores ___________________________________ 16 Sistema de distribución de gas natural ____________________________________________ 17 Redes de distribución en Lima y Callao __________________________________________ 17 Redes de distribución en Ica __________________________________________________ 17 3.8.2. Registro de instaladores ________________________________________________________ 18 3.8.3. Número de Usuarios y Conexiones Domiciliarias ____________________________________ 18 a. Sistema de Distribución de Lima y Callao _______________________________________ 18 c. Sistema de Distribución de Ica _________________________________________________ 19 3.8.4. Consumo de gas natural residencial y comercial ____________________________________ 19 a. b. 3.9. GAS NATURAL PARA EL SECTOR INDUSTRIAL _________________________________ 20 3.10. GAS NATURAL PARA EL SECTOR ELECTRICO __________________________________ 20 3.10.1. 3.10.2. a. b. Centrales eléctricas y producción de energía eléctrica ________________________________ 20 Centrales eléctricas _________________________________________________________ 20 Generación eléctrica ________________________________________________________ 22 Consumo de gas natural de Camisea para generación eléctrica_________________________ 23 3.11. MERCADO DE GNV Y GNC ________________________________________________ 23 3.12. EXPORTACION DE GAS NATURAL LICUADO __________________________________ 27 3.11.1. 3.11.2. 3.11.3. 3.11.4. 3.11.5. 3.11.6. 3.12.1. 3.12.2. 3.12.3. ITF para instalaciones de GNV ___________________________________________________ 23 Estaciones de GNV con ITF ______________________________________________________ 24 Demanda de GNV _____________________________________________________________ 24 Número de vehículos a GNV_____________________________________________________ 25 Estaciones de gas natural comprimido (GNC) _______________________________________ 25 Unidades de transporte de GNC _________________________________________________ 26 Suministro de gas natural a la Planta Melchorita ____________________________________ 27 Embarques de gas natural licuado ________________________________________________ 27 Volumen de gas natural exportado _______________________________________________ 28 3.13. INDICADORES FINANCIEROS DEL GAS NATURAL Y EL PETROLEO__________________ 29 3.14. INVERSIONES Y PROYECTOS ______________________________________________ 32 3.13.1. 3.13.2. 3.13.3. 3.13.4. 3.13.5. 3.14.1. 3.14.2. 4. Producto Bruto Interno ________________________________________________________ 29 Balanza comercial y volumétrica de los hidrocarburos ________________________________ 29 Principales marcadores del precio de los hidrocarburos ______________________________ 30 Precio Henry Hub _____________________________________________________________ 30 Precios del gas natural vehicular y residencial ______________________________________ 31 a. Comparación de precios de combustibles para uso vehicular ________________________ 31 b. Precio gas natural residencial _________________________________________________ 32 Inversiones programadas para los próximos años ___________________________________ 32 Proyectos futuros _____________________________________________________________ 33 FACTORES DE CONVERSION DE UNIDADES Y EQUIVALENCIAS ___________________ 34 4.1. VOLUMEN _____________________________________________________________ 34 4.2. ENERGIA ______________________________________________________________ 35 4.3. PRESION ______________________________________________________________ 35 4.4. EQUIVALENCIAS USADAS EN GAS NATURAL __________________________________ 36 4.5. GRAFICO DE EQUIVALENCIAS DE ENERGIA ___________________________________ 37 ABREVIATURAS Y SIMBOLOGIA UTILIZADA ABREVIATURA DESCRIPCION API American Petroleum Institute (Instituto Americano de Petróleo) ASME American Society Mechanical Engineer (Sociedad Americana de Ingenieros Mecánicos) BEP Barriles equivalentes de petróleo MMBEP Millones de barriles equivalentes de petróleo BCF Billones de pies cúbicos (EEUU: 10 pies cúbicos / España: 10 pies cúbicos) BCFD Billones americanos de pies cúbicos por día BLS Barriles MBLS Miles de barriles (10 barriles) MMBLS Millones de barriles (10 barriles) BPD Barriles por día MBPD Miles de barriles por día MMBPD Millones de barriles por día BTU British Thermal Unit (Unidad Térmica Británica) MMBTU Millones de BTU °C Grados centígrados C3 Propano C 3+ Propano y más pesados C4 Butanos C 4+ Butanos y más pesados C5 Pentanos C 5+ Pentanos y más pesados Coma (,) Para separar miles °F Grados Fahrenheit Gl Galón: equivale a 3,78533 litros (Galón de los EEUU) GLP Gas licuado de petróleo GN Gas natural GNC Gas natural comprimido, gas natural que ha sido comprimido a una presión máxima de 25MPa (250 bar) GNV Gas natural vehicular ITF Informe técnico favorable KW-Hr Unidad de energía: 1,000 Watt-Hora MW-Hr 10 Watts-Hr 9 12 3 6 6 ABREVIATURA DESCRIPCION LNG Gas natural licuado: gas natural en estado líquido a temperatura a –160°C, lo que permite reducir su volumen 600 veces para facilitar su almacenamiento y transporte. LGN Líquidos del gas natural 3 m Metro cúbico m STD Metro cúbico estándar: un metro cúbico (m3) a 15ºC y a una presión absoluta de 1.013 mbar MW Mega Watts NTP Norma Técnica Peruana PC Pie cúbico MPC Miles de pies cubico MPCD Miles de pies cubico por día MMPC Millones de pies cúbico MMPCD Millones de pies cúbico por día 3 BCF TCF 9 Billones de pies cúbico (Sistema Americano: 10 pies cúbicos / Sistema Internacional: 12 10 pies cúbicos) 12 Trillones americanos de pies cúbicos (Sistema Americano: 10 pies cúbicos / Sistema 18 Internacional: 10 pies cúbicos) TCFD Trillones de pies cúbico por día PSIA Libras por pulgada cuadrada absoluta, Presión Absoluta (psia) = Presión manométrica (psig) + Presión Atmosférica (14.7 psi) Punto (.) Para separar decimales TEP Tonelada equivalente de petróleo MTEP Miles de toneladas equivalentes de petróleo MMTEP Millones de Toneladas equivalentes de petróleo TM Toneladas métricas Watts Unidad de potencia KW 1,000 Watts MW 10 Watts GW 10 Watts 6 9 1. INTRODUCCION Como parte del trabajo de difusión del conocimiento que viene desarrollando la Gerencia de Fiscalización de Gas Natural del OSINERGMIN, se publica en forma mensual los indicadores más relevantes de la industria de gas natural, los cuales serán presentados en el Boletín de Indicadores del Gas Natural, cuya publicación presentamos en formato digital y está disponible en la página web de OSINERGMIN. 2. DESARROLLO DE LA INDUSTRIA DEL GAS NATURAL El desarrollo de la industria del gas natural en el Perú hasta el año 1998 se concentró en la zonas de Talara donde básicamente el gas natural era usado para la generación eléctrica en las operaciones petroleras y para uso residencial en los campamentos de explotación de la costa norte. A partir de ese año se extendió a la selva central con el inicio de las operaciones del proyecto Aguaytía, y por el lado de las labores de supervisión, estas eran desarrolladas por OSINERGMIN a través de la Gerencia de Fiscalización de Hidrocarburos Líquidos. Posteriormente en agosto del 2004 se inician las operaciones comerciales del Proyecto Camisea, dando lugar a un creciente desarrollo de la industria del gas natural en nuestro país, lo cual impulsó a OSINERGMIN a replantear su organización, creando así en agosto del 2007 la Gerencia de Fiscalización de Gas Natural, con la finalidad de atender la demanda de regulación y supervisión de las actividades del gas natural en el país. El desarrollo alcanzado por esta industria se ve reflejado en el costo de la explotación del gas natural valorizada en 1,311.7 MMUS$ en el año 2012, 91 veces mayor que los 14.4 MMUS$ del año 2002, además es importante mencionar que el Proyecto Camisea tiene una participación en dicho costo con 95 %. Con satisfacción podemos afirmar que el rol supervisor ejercido por OSINERGMIN ha contribuido a darle sostenibilidad al desarrollo de esta industria. 3. INDICADORES 3.1. MATRIZ ENERGETICA 3.1.1. Matriz Energética en el mundo Durante las últimas cinco décadas, el petróleo viene comportándose como el mayor proveedor de la energía primaria; sin embargo presenta una tendencia decreciente pasando de una participación del 46.4% en el año 1971 al 33.1% correspondiente al año 2011. Con respecto al gas natural y la energía nuclear presentan una tendencia creciente en la participación de la energía primaria tal como se muestra en el gráfico Nº 1. Sin embargo el consumo del carbón se ha mantenido constante a lo largo de las cinco décadas, manteniéndose como el segundo proveedor significativo de la energía primaria con una participación aproximada del 28%. 5 100% Hidroenergía 90% 80% Gas Natural Petróleo Nuclear Renovables Carbón 5.4% 6.0% 6.2% 6.2% 6.5% 18.7% 19.9% 22.2% 23.4% 23.7% 46.4% 43.6% 38.7% 38.0% 33.1% 0.5% 2.9% 5.8% 0.4% 6.3% 0.6% 29.0% 27.7% 27.0% 25.5% 1971 1981 1991 2001 70% 60% 50% 40% 30% 4.9% 1.5% 20% 10% 0% 30.4% 2011 GRAFICO Nº 1. EVOLUCION DE LA MATRIZ ENERGETICA EN EL MUNDO – ULTIMAS CINCO DECADAS FUENTE: STATISTICAL REVIEW OF WORLD ENERGY 2012. ELABORACION PROPIA La evolución de la matriz energética mundial en la última década se muestra en el gráfico Nº 2, el petróleo viene comportándose como el mayor proveedor de la energía primaria; sin embargo presenta una tendencia decreciente pasando de una participación del 38.0% en el año 2001 al 33.1% correspondiente al 2011. Con respecto a los otros sectores se observa una tendencia estable a excepción del consumo del carbón, que presenta un tendencia creciente, pasando de un participación del 25.5% en al año 2001 al 30.4% en el año 2011. 100% Hidroenergía Gas Natural Petróleo Nuclear Renovables Carbón 6.2% 6.2% 6.0% 6.0% 6.1% 6.2% 6.1% 6.3% 6.5% 6.5% 6.5% 23.4% 23.6% 23.5% 23.2% 23.2% 23.1% 23.3% 23.7% 23.4% 23.8% 23.7% 38.0% 37.6% 37.1% 36.8% 36.2% 35.6% 35.2% 34.6% 34.4% 33.6% 33.1% 6.3% 6.3% 6.0% 5.8% 5.7% 5.5% 5.4% 5.4% 5.2% 4.9% 0.6% 0.7% 6.0% 25.5% 25.7% 26.8% 27.3% 27.9% 28.5% 29.0% 29.0% 29.1% 29.6% 30.4% 2001 2002 2003 2004 2005 2006 2007 2008 2009 2010 2011 90% 80% 70% 60% 50% 40% 30% 0.6% 0.7% 0.8% 0.8% 0.9% 1.1% 1.2% 1.3% 1.5% 20% 10% 0% GRAFICO Nº 2. EVOLUCION DE LA MATRIZ ENERGETICA EN EL MUNDO 2001 - 2011 FUENTE: STATISTICAL REVIEW OF WORLD ENERGY 2012. ELABORACION PROPIA El año 2011, de acuerdo a lo mostrado en el gráfico Nº 3, en Asia Pacífico el mayor consumo se concentró en el carbón (2,553.2), en Europa y Eurasia en el gas natural (991.0 MMTEP), en Norte América en el petróleo (1,026.47 MMTEP), en Medio Oriente en el petróleo (371.0 MMTEP) en Sur y Centro América en el petróleo (289.1MMTEP) y en África también lo fue el petróleo (158.3 MMTEP). 6 GRAFICO Nº 3. CONSUMO DE ENERGIA EN EL MUNDO - AÑO 2011 FUENTE: STATISTICAL REVIEW OF WORLD ENERGY 2012. ELABORACION PROPIA 5 3.1.2. Matriz Energética en el Perú En nuestro país, el consumo de gas natural durante los años 71, 81 y 91 sólo representó entre el 1.3% y 1.4% de la matriz energética. En las dos últimas décadas según se muestra en el gráfico Nº 4, el gas natural creció del 3.2% al 29.8%, el primer crecimiento explicado por el desarrollo de los proyectos Aguaytía el año 1997, y Camisea el año 2004. MBEPD Hidroenergía 100% 11.0% 1.3% 11.2% 1.3% 90% Gas Natural 80% Petróleo 16.6% 15.7% 1.4% 3.2% Carbón 10.3% 29.8% 70% 60% 50% 83.2% 85.2% 40% 78.6% 76.8% 58.2% 30% 20% 10% 0% 4.3% 2.5% 3.4% 4.3% 1.7% 1971 1981 1991 2001 2011 GRAFICO Nº 4. EVOLUCION DE LA MATRIZ ENERGETICA EN EL PERU – ULTIMAS CINCO DECADAS FUENTE: MINEM – PETROPERU. ELABORACION PROPIA En el gráfico Nº 5 se muestra como la participación del gas natural en la matriz energética durante los últimos 10 años, ha pasado del 3% en el año 2001 al 30% en el 2011, se espera que en los próximos años se mantenga esta tendencia, y que su participación sea tan alta como 33%, al igual que el petróleo y las energías renovables. Hidroenergía MBEPD 100% 90% 80% Gas Natural 16% 16% 17% 14% 14% 3% 4% 5% 7% 12% Petróleo Carbón 15% 14% 12% 12% 14% 18% 21% 21% 67% 63% 63% 63% 70% 11% 10% 28% 30% 58% 58% 60% 50% 40% 77% 75% 73% 73% 69% 30% 20% 10% 0% 4% 5% 6% 5% 5% 4% 5% 4% 4% 3% 2% 2001 2002 2003 2004 2005 2006 2007 2008 2009 2010 2011 GRAFICO Nº 5. EVOLUCION DE LA MATRIZ ENERGETICA EN EL PERU - 2001 AL 2011 FUENTE: MINEM – PETROPERU. ELABORACION PROPIA 5 Durante el 2011, el consumo de energía primaria en el Perú ascendió a 349.1 MBEPD, 9.3% mayor al resultado del año 2010, donde el consumo de energía era de 319.5 MBEPD. La participación del gas natural alcanzó el 30% del total de la demanda de energía nacional. Gas Natural, 104.1, 30% Petróleo, 203.1, 58% Hidroenergía, 35.83, 10% Carbón, 6.0, 2% MBEPD GRAFICO Nº 6. CONSUMO DE ENERGIA PRIMARIA - AÑO 2011 FUENTE: MINEM – PETROPERU. ELABORACION PROPIA 3.2. INFRAESTRUCTURA El crecimiento de la infraestructura de producción, procesamiento, transporte y distribución de gas natural en el país, se ha dado con mayor fuerza a partir del año 2004 con el proyecto Camisea, al haberse constituido en la principal fuente de abastecimiento de gas natural en el país, lo que ha permitido atender satisfactoriamente el rápido desarrollo de la demanda. 3.2.1. Infraestructura de producción en Camisea Pozos en el Lote 88: 14 Productores, 1 Productor – Reinyector, 3 Reinyectores. LOCACIÓN SAN MARTÍN 1 SAN MARTÍN 3 CASHIRIARI 1 CASHIRIARI 3 POZO ESTADO SAN MARTIN 1 Productor SAN MARTIN 1001D Productor SAN MARTIN 1002D Productor - Reinyector SAN MARTIN 1003D-ST1 Productor SAN MARTIN 1004D-ST1 Productor SAN MARTIN 3-ST1 Reinyector SAN MARTIN 1005 Reinyector SAN MARTIN 1006 Reinyector CR1-1R Productor CR1-1001D Productor CR1-1002D Productor CR1-1003D Productor CR1-1004D Productor CR3-ST2 Productor CR3-1005D-ST1 Productor CR3-1006D Productor CR3-1007D Productor CR3-1008D Productor CUADRO Nº 1. POZOS DEL LOTE 88 FUENTE: PLUSPETROL. ELABORACION PROPIA 6 Pozos en el Lote 56: 5 Productores, 2 Productor – Reinyector. LOCACIÓN PAGORENI A PAGORENI B MIPAYA POZO ESTADO PAG 1004D Productor - Reinyector PAG 1005D Productor - Reinyector PAG 1006D Productor PAG 1007D Productor PAG 1001D Productor PAG 1002D-ST1 Productor PAG 1003D-ST1 Productor MIP-1002-XD Productor ( en construcción) CUADRO Nº 2. POZOS DEL LOTE 56 FUENTE: PLUSPETROL. ELABORACION PROPIA 3.2.2. Infraestructura de procesamiento, transporte y distribución En el Cuadro Nº 3 se puede apreciar el continuo crecimiento de la infraestructura de procesamiento, transporte y distribución de gas natural durante el periodo 2004-2013, lo cual ha permitido atender satisfactoriamente el rápido desarrollo de la demanda tanto de gas natural como de los líquidos de gas natural. INFRAESTRUCTURA 2004 2005 2006 2007 2008 2009 2010 2011 2012 2103 PLANTAS DE PROCESAMIENTO DE GAS NATURAL (MMPCD) MALVINAS 440 440 440 440 1,160 1,160 1,160 1,160 1,160 1,160 AGUAYTIA 70 70 70 70 70 70 70 70 70 70 GMP 80 80 80 80 80 80 80 80 80 80 314 314 380 450 530 610 610 DUCTO DE TRANSPORTE DE GAS NATURAL (MMPCD) TGP 314 314 314 DUCTO DE TRANSPORTE DE LIQUIDOS DEL GAS NATURAL (MBPD) TGP 50 50 50 50 70 85 88 88 110 110 255 255 255 255 255 255 255 255 DUCTO DE DISTRIBUCION DE GAS NATURAL (MMPCD) GNLC 255 255 PLANTA DE FRACCIONAMIENTO DE LGN (MBPD) PISCO - CAMISEA 50 50 50 50 85 85 85 85 85 120 PUCALLPA - AGUAYTIA 4.4 4.4 4.4 4.4 4.4 4.4 4.4 4.4 4.4 4.4 3 3 3 3 3 3 3 3 3 3 2 2 2 2 2 2 2 2 2 VERDUN-GRAÑA Y MONTERO PROCESADORA DE GAS PARIÑAS - CUADRO Nº 3. INFRAESTRUCTURA DE PROCESAMIENTO, TRANSPORTE Y DISTRIBUCION DE GAS NATURAL FUENTE: PROPIA - MINEM. ELABORACION PROPIA En el Cuadro Nº 4 se muestra la infraestructura de las refinerías de petróleos para el periodo 2004 - 2013, donde se observa que el crecimiento de la infraestructura de procesamiento y almacenamiento de crudo y derivados, prácticamente ha permanecido constantes durante el periodo ocasionando que las refinerías mantengan un nivel de configuración de procesamiento por debajo de los estándares internacionales, con alto volumen de procesamiento de fondos (residuales) de bajo valor. En contra parte esta falta de crecimiento de la capacidad de refinación se ha visto compensada por el incremento de la capacidad de fraccionamiento de LGN, que desde el 2004 al 2013 ha pasado de 57.4 a 124.4 MBPD. 7 INFRAESTRUCTURA 2004 2005 2006 2007 2008 2009 2010 2011 2012 2013 REFINERIA DE PETROLEO (MBPD) SHIVIYACU - PLUSPETROL 5.2 5.2 5.2 5.2 5.2 5.2 5.2 5.2 5.2 5.2 2 2 2 2 2 2 2 2 2 2 3.25 3.25 3.25 3.25 3.25 3.25 3.25 3.25 3.25 3.25 12 12 12 12 12 12 12 12 12 12 15.5 15.5 15.5 15.5 15.5 15.5 15.5 15.5 15.5 15.5 65 65 65 65 65 65 65 65 65 65 PAMPILLA - REPSOL 102 102 102 102 102 110 110 110 110 110 TOTAL REFINERIAS PETROLEO 205 205 205 205 205 213 213 213 213 213 TOTAL PLANTAS FRACCIONAMIENTO 57.4 59.4 59.4 59.4 94.4 94.4 94.4 94.4 94.4 129.4 EL MILAGRO - PETROPERU PUCALLPA - MAPLE IQUITOS - PETROPERU CONCHAN - PETROPERU TALARA - PETROPERU CUADRO Nº 4. INFRAESTRUCTURA DE REFINERIAS DE PETROLEO FUENTE: MINEM. ELABORACION PROPIA 3.3. RESERVAS DE GAS NATURAL Y LIQUIDOS DE GAS NATURAL 3.3.1. Reservas de gas natural La reservas probadas de gas natural en el país, ascienden a 12.70 TCF, de las cuales, las reservas en la zona de selva sur (Lotes 56 y 88) representan el 89%, ver cuadro Nº 5 y gráfico Nº 7. AREA Costa Norte 2001 0.17 2002 0.16 2003 0.19 2004 0.20 2005 0.21 2006 0.21 2007 0.20 2008 0.33 2009 0.25 2010 0.24 2011 0.91 Zócalo 0.17 0.18 0.18 0.18 0.29 0.29 0.28 0.66 0.35 0.29 0.29 Selva Central 0.28 0.27 0.25 0.24 0.22 0.21 0.19 0.17 0.22 0.21 0.21 Selva Sur 8.11 8.11 8.11 10.87 11.20 11.15 11.15 11.04 11.18 11.72 11.29 Total 8.73 8.72 8.72 11.49 11.93 11.84 11.82 12.20 12.00 CUADRO Nº 5. RESERVAS PROBADAS DE GAS NATURAL – TCF 12.46 12.70 FUENTE: MINEM. ELABORACION PROPIA TCF 14 12 10 8.7 8.7 8.7 2001 2002 2003 11.5 11.9 11.8 11.8 12.2 12.0 12.5 12.7 2004 2005 2006 2007 2008 2009 2010 2011 8 6 4 2 0 GRAFICO Nº 7. RESERVAS PROBADAS DE GAS NATURAL NIVEL PAIS FUENTE: MINEM. ELABORACION PROPIA La reservas probadas de gas natural en el país, actualmente representan el 44% de las suma de todas las reservas (probadas, probables y posibles), ver gráfico Nº 8. 8 RESERVAS POSIBLES 100% RESERVAS PROBABLES RESERVAS PROBADAS 90% 80% 37% 40% 44% 44% 44% 44% 44% 26% 38% 38% 38% 41% 22% 23% 23% 20% 43% 47% 70% 60% 50% 25% 27% 40% 26% 26% 26% 26% 30% 30% 30% 30% 17% 30% 31% 24% 30% 20% 38% 33% 10% 39% 39% 40% 39% 44% 39% 29% 27% 0% 1998 1999 2000 2001 2002 2003 2004 2005 2006 2007 2008 2009 2010 2011 GRAFICO Nº 8. EVOLUCION DE LAS RESERVAS DE GAS NATURAL FUENTE: MINEM. ELABORACION PROPIA 3.3.2. Reservas de líquidos de gas natural La reservas probadas de gas natural en el país, ascienden en la actualidad a 627 MMBLS, de las cuales, las reservas en la zona de selva sur (Lotes 56 y 88) representan el 98%, ver cuadro Nº 6 y gráfico Nº 9. AREA Zócalo 2001 2002 2003 2004 2005 2006 2007 2008 2009 2010 2011 - - - - - - - - 13.3 6.6 6.7 Selva Central 13.3 12.3 10.5 9.1 7.7 6.5 5.4 4.4 6.8 6.5 8.2 Selva Sur 566.5 566.5 566.5 708.9 687.7 675.0 668.7 653.8 611.6 644.9 612.1 Total 579.8 578.8 577.0 718.0 695.4 681.5 674.1 658.2 631.7 658.0 627.0 CUADRO Nº 6. FUENTE MINEM: RESERVAS PROBADAS DE LIQUIDOS DEL GAS NATURAL – MMBLS FUENTE: MINEM. ELABORACION PROPIA MMBLS 800 600 718.0 579.8 578.8 695.4 681.5 674.1 658.2 577.0 631.7 658.0 627.0 2009 2010 2011 400 200 0 2001 2002 2003 2004 2005 2006 2007 2008 GRAFICO Nº 9. RESERVAS PROBADASDE LIQUIDOS DEL GAS NATURAL A NIVEL PAIS FUENTE: MINEM. ELABORACION PROPIA Actualmente las reservas probadas de líquidos de gas natural en el país, representan el 40% de las suma de todas las reservas (probadas, probables y posibles), ver gráfico Nº 10. 9 RESERVAS POSIBLES 100% 90% 80% 32% RESERVAS PROBABLES 34% 34% 33% 33% 33% 25% 25% 25% 25% 25% 34% 28% 15% 21% RESERVAS PROBADAS 28% 28% 29% 38% 70% 60% 50% 23% 22% 22% 22% 20% 33% 34% 40% 30% 45% 42% 42% 42% 42% 42% 2000 2001 2002 2003 51% 51% 50% 50% 1999 2004 2005 2006 2007 25% 49% 10% 0% 1998 27% 48% 2008 40% 28% 28% 2009 2010 2011 GRAFICO Nº 10. EVOLUCION DE LAS RESERVAS DE LIQUIDOS DEL GAS NATURAL FUENTE: MINEM. ELABORACION PROPIA 3.4. PRODUCCION DE GAS NATURAL Y LIQUIDOS DE GAS NATURAL 3.4.1. Producción de gas natural En el gráfico Nº 11 se muestra la evolución de la producción de gas natural en el país. Durante el año 2012, la producción del proyecto Camisea (Lotes 56 y 88) representó el 94.7 % del total producido, tal como se puede observar las cifras mostradas en el cuadro Nº 7. MMPC 450,000 COSTA NORTE Y ZOCALO 400,000 PLUSPETROL CORP. 88 PLUSPETROL CORP. 56 350,000 AGUAYTIA 31C 300,000 250,000 200,000 COSTA NORTE Y ZOCALO 150,000 100,000 PLUSPETROL CORP. 88 50,000 PLUSPETROL CORP. 56 AGUAYTIA 31C 0 2000 2001 2002 2003 2004 2005 2006 2007 2008 2009 2010 Nota: Las cifras del 2013 equivale al promedio de la producción del mes de enero GRAFICO Nº 11. EVOLUCION DE LA PRODUCCION DE GAS NATURAL FUENTE: MINEM. ELABORACION PROPIA 10 2011 2012 2013 COMPAÑIA ZONA COSTA NORTE LOTE 2001 2002 2003 2004 2005 2006 2007 2008 2009 2010 2011 2012 GMP I 120.6 181.1 217.8 788.4 941.1 1,024.5 1,449.9 1,750.7 1,709.3 1,648.8 1,671.1 1,750.5 PET. MONTERRICO II 0.0 62.3 329.1 347.5 SAPET PEREZ COMPANC / PETROBRAS OLIMPIC VI/VII 1,210.0 1,232.1 1,436.3 1,513.6 1,176.6 969.0 751.2 719.8 457.9 787.4 930.4 1,100.7 X 2,953.2 2,322.0 2,570.9 3,070.5 3,664.0 3,701.0 3,689.5 3,983.0 3,885.8 4,452.7 4,948.6 3,876.3 225.6 860.2 645.0 417.9 438.8 440.9 346.4 206.0 229.5 342.1 1,077.0 4,283.8 3,960.8 5,085.2 6,017.5 6,199.8 6,133.4 6,331.6 6,799.8 6,258.9 7,180.7 8,221.4 8,151.9 3,344.4 2,786.0 3,473.0 4,082.1 3,720.9 5,155.1 5,133.2 5,159.4 4,015.2 4,126.5 4,038.8 3,043.9 3,344.4 2,786.0 3,473.0 4,082.1 3,720.9 5,155.1 5,133.2 5,159.4 4,015.2 4,126.5 4,038.8 3,043.9 7,628.2 6,746.8 8,558.2 10,099.6 9,920.7 11,288.5 11,464.8 11,959.2 10,274.1 11,307.2 12,260.2 11,195.8 7,032.8 28,440.8 37,583.9 69,006.0 93,090.3 99,722.9 135,672.8 167,131.4 182,113.3 93,090.3 99,722.9 98,642.3 215,210.7 214,298.0 XIII TOTAL COSTA ZOCALO PETROTECH Z-2B TOTAL ZOCALO TOTAL COSTA NORTE Y ZOCALO SELVA SUR SELVA CENTRO PLUSPETROL CORP. 88 PLUSPETROL CORP. 56 AGUAYTIA 31 C TOTAL ZONA SELVA TOTAL MMPCD 5,448.4 8,851.8 9,924.8 13,223.2 15,205.5 13,818.7 14,014.7 14,906.2 12,684.0 5,448.4 8,851.8 9,924.8 20,256.0 43,646.3 51,402.6 83,020.7 107,996.5 112,406.9 244,302.0 388,909.3 407,598.9 13,076.5 15,598.6 18,483.0 30,355.7 53,567.1 62,691.1 94,485.5 119,955.7 122,681.0 255,609.2 401,169.4 418,794.7 35.8 42.7 50.6 83.2 146.8 171.8 258.9 CUADRO Nº 7. PRODUCCION DE GAS NATURAL A NIVEL PAIS - MMPC FUENTE: MINEM. ELABORACION PROPIA 11 328.6 336.1 9,987.0 700.3 6,567.2 1,099.1 11,187.6 1,144.2 Respecto a los volúmenes de gas exportado, podemos indicar que en febrero del 2013 se alcanzó en promedio 618 MMPCD de los 1,073 MMPCD producidos en Camisea. Por otro lado el volumen acumulado de gas natural exportado al presente mes es equivalente a 0.55 TCF, lo cual representa el 65.2 % del total producido por Camisea, ver gráfico Nº 12. Volumen acumulado de GN para el mercado interno TCF Volumen acumulado de GN exportado 1 0.84 0.82 0.8 0.64 0.6 0.34 0.4 0.55 0.51 0.48 0.30 0.24 0.15 0.2 0.04 0.01 0 2004 2005 0.09 0.08 2006 2007 2008 2009 2010 2011 2012 feb-13 GRAFICO Nº 12. GAS NATURAL PARA CONSUMO INTERNO Y EXPORTACION – PROYECTO CAMISEA FUENTE: PLUSPETROL. ELABORACION PROPIA 3.4.2. Producción de líquidos de gas natural En el cuadro Nº 8 y gráfico Nº 13, se muestra la evolución de la producción de LGN en el país desde el año 2001 al 2012, las cuales pasaron de 3.89 a 83.33 MBPD. EMPRESA LOTE 2001 2002 2003 2004 2005 2006 2007 2008 2009 2010 2011 2012 AGUAYTIA 31 C 3.96 4.09 4.03 3.90 3.70 3.33 3.00 2.67 2.67 2.50 2.46 2.67 88 --- --- --- 10.32 32.14 34.68 33.76 30.77 36.59 47.38 44.51 45.82 56 --- --- --- --- --- --- --- Z-2B --- --- --- --- --- --- --- MBPD 3.96 4.09 4.03 14.22 35.84 38.01 36.76 43.45 74.25 84.47 83.16 86.33 PLUSPETROL PETROTECH TOTAL 10.02 34.44 33.39 35.00 36.56 --- 0.56 1.20 CUADRO Nº 8. PRODUCCION DE LIQUIDOS DE GAS NATURAL - MBPD FUENTE: MINEM. ELABORACION PROPIA 12 1.19 1.27 MBPD 45000 SAVIA Z-2B AGUAYTIA 31 C PLUSPETROL CORP. 88 PLUSPETROL CORP. 56 40000 35000 SAVIA Z-2B 30000 25000 20000 15000 AGUAYTIA 31 C 10000 PLUSPETROL CORP. 88 5000 0 2000 2001 2002 2003 2004 2005 2006 2007 2008 2009 PLUSPETROL CORP. 56 2010 2011 2012 2013 Nota: Las cifras del 2013 equivale al promedio de la producción del mes de enero GRAFICO Nº 13. EVOLUCION DE LA PRODUCCION DE LIQUIDOS DE GAS NATURAL FUENTE: MINEM. ELABORACION PROPIA 3.5. PROCESAMIENTO DE GAS NATURAL Y LIQUIDOS DE GAS NATURAL DE CAMISEA En el mes de febrero del 2013 el factor de procesamiento de la Planta Malvinas fue de 105 %, habiendo procesado un volumen promedio de gas natural de 1,094 MMPCD para el Lote 88 y un volumen de 671 MMPCD para el Lote 56, lo cual representa un incremento en el consumo de gas natural del 71 % para el Lote 88 y una disminución del 3 % en el consumo del Lote 56 respecto del mismo mes del año 2012. MMPCD 1,800 1.07 1,600 1.07 1.05 0.97 0.72 436.2 800 560.3 635.0 416.7 362.1 600 1045.5 400 0 1.02 670.5 0.85 1,000 200 1.02 0.92 1,400 1,200 1.12 315.9 2004 426.7 472.7 472.2 445.8 2005 2006 2007 2008 LOTE 56 LOTE 88 785.9 735.0 748.0 2010 2011 2012 564.6 2009 Indice de Producción Planta Malvinas (*)Volumen promedio de GN procesado enero – febrero 2013 GRAFICO Nº 14. GAS PROCESADO EN PLANTA MALVINAS FUENTE: PLUSPETROL. ELABORACION PROPIA 13 2013 (*) Por otro lado, la Planta de Fraccionamiento de LGN de Pisco en febrero 2013, alcanzó un factor de procesamiento de 87 %, llegando a procesar en promedio 104.9 MBPD, cuyo valor representa un incremento del 35 % respecto al mismo mes del año 2012. MBPD 0.99 0.92 100 80 0.95 0.96 0.94 0.83 0.83 0.85 0.87 37.95 0.66 34.83 36.78 47.3 44.62 46.08 2010 2011 2012 33.4 60 34.4 29.8 40 64.25 20 23.0 0 2004 32.3 34.8 33.7 30.6 2005 2006 2007 2008 LOTE 56 36.5 2009 LOTE 88 2013 (*) Indice de Producción (*)Volumen promedio de LGN procesado enero – febrero 2013 GRAFICO Nº 15. LGN PROCESADO EN LA PLANTA DE FRACCIONAMIENTO DE PISCO FUENTE: PLUSPETROL. ELABORACION PROPIA 3.6. TRANSPORTE DE GAS NATURAL Y LIQUIDOS DE GAS NATURAL 3.6.1. Transporte gas natural El volumen promedio diario de gas natural transportado por TGP durante febrero del 2013 para el mercado interno fue de 451 MMPCD y para la exportación 618 MMPCD. Asimismo tal como se muestra en el gráfico Nº 16, el indicador de utilización del ducto promedio del mes es 0.94 % de la capacidad del sistema de transporte. MMPCD 1,600 1.00 1.00 0.91 0.85 0.74 618 451 571.0 0.69 387.3 575.8 800 600 0.87 0.74 0.94 621 1,200 1,000 0.89 422 1,400 484.3 448.5 200 368.1 400 0 2010 2011 Volumen Transportado para Planta Melchorita Máximo Volumen Transportado en el mes 2012 ene-13 feb-13 Volumen Transportado Sistema Malvinas - Lurín Indicador de Uso del ducto TGP - Contrato BOOT GRAFICO Nº 16. VOLUMENES PROMEDIO TRANSPORTADOS GAS NATURAL FUENTE: PLUSPETROL. ELABORACION PROPIA 14 En el gráfico Nº 17, se muestra la evolución del volumen de gas natural transportado por TGP tanto para el mercado interno (Contrato BOOT) como para la exportación (Planta Melchorita). MMPCD 1,200 Volumen Entregado Total Planta Melchorita B.O.O.T 1,000 800 600 400 200 feb-13 sep-12 abr-12 nov-11 jun-11 feb-11 sep-10 abr-10 nov-09 jun-09 ene-09 sep-08 abr-08 nov-07 jun-07 ene-07 ago-06 abr-06 nov-05 jun-05 ene-05 ago-04 - GRAFICO Nº 17. VOLUMEN DIARIO DE GAS NATURAL ENTREGADO POR TGP FUENTE: TGP. ELABORACION PROPIA 3.6.2. Transporte líquidos de gas natural En febrero del 2013, el promedio transportado alcanzó los 105.6 MBPD, presentando un incremento del 36 % en comparación con el volumen promedio transportado en el mismo mes del año 2012, tal como se muestra en el gráfico Nº 18. MBPD 120 0.94 0.65 80 60 0.82 0.84 100 0.69 0.93 0.90 0.67 0.48 0.46 102.4 40 71.0 20 22.9 0 2004 32.3 34.7 33.7 2005 2006 2007 80.7 79.5 82.3 2010 2011 2012 40.5 2008 Volumen de LGN Transportado (MBPD) 2009 (*)Volumen promedio transportado de LGN enero – febrero 2013 GRAFICO Nº 18. VOLUMEN TRANSPORTADO DE LGN CAMISEA FUENTE: PLUSPETROL. ELABORACION PROPIA 15 2013 (*) Indicador de Utilización de Ducto de LGN (UDLG) 3.7. DISTRIBUCION DE GAS NATURAL 3.7.1. Consumo de gas natural de Camisea por sectores En el gráfico Nº 19, se presenta la evolución del consumo de gas natural de Camisea por sectores, desde el inicio de la operación en agosto de 2004 al mes de febrero de 2013. En este mes el consumo fue de 450 MMPCD, presentando una disminución en el consumo del 4 % con respecto al mismo mes del año 2012, ver gráfico N° 20, distribuido por sectores. MMPCD Generadores Eléctricos Industriales GNV Residenciales y Comerciales 550 500 450 400 350 300 250 200 150 100 50 ago-04 nov-04 feb-05 may-05 ago-05 nov-05 feb-06 may-06 ago-06 nov-06 feb-07 may-07 ago-07 nov-07 feb-08 may-08 ago-08 nov-08 feb-09 may-09 ago-09 nov-09 feb-10 may-10 ago-10 nov-10 feb-11 may-11 ago-11 nov-11 feb-12 may-12 ago-12 nov-12 feb-13 0 GRAFICO Nº 19. EVOLUCION DE LA DEMANDA DE GAS NATURAL PROVENIENTE DE CAMISEA FUENTE: GNLC - TGP. ELABORACION PROPIA Generadores Eléctricos 272.83 60.6% Industriales 116.05 25.8% Residenciales y Comerciales 3.11 0.7% GNV 58.36 13.0% MMPCD GRAFICO Nº 20. DEMANDA PROMEDIO DE GAS NATURAL DE CAMISEA EN EL MES DE FEBRERO 2013 FUENTE: GNLC - TGP. ELABORACION PROPIA 16 3.8. GAS NATURAL RESIDENCIAL Y COMERCIAL 3.8.1. Sistema de distribución de gas natural a. Redes de distribución en Lima y Callao En febrero de 2013 la redes que forma parte del Sistema de Distribución de gas natural en Lima y Callao es de 2,555 km, mostrando un crecimiento del 38 % respecto al mismo mes del año 2012, de los cuales 360 km corresponden a redes de acero y 2,195 km corresponden a redes de polietileno de alta densidad (HDPE), según se muestra en el gráfico Nº 21. Km 2800 Polietileno Acero 2,468 2,555 2400 2000 1,741 1600 1,273 1200 400 0 433 963 655 541 357 446 2,195 1,403 906 800 2,109 639 220 78 142 275 158 184 209 267 310 338 359 360 2005 2006 2007 2008 2009 2010 2011 2012 feb-13 GRAFICO Nº 21. REDES DE GAS NATURAL EN LIMA Y CALLAO FUENTE: GNLC. ELABORACION PROPIA b. Redes de distribución en Ica En febrero de 2013 la redes que forma parte del Sistema de Distribución de Ica es de 233.7 km, de los cuales 88.6 km corresponden a redes de acero y 145.1 km corresponden a redes de polietileno de alta densidad (HDPE), según el gráfico Nº 22. Km 360 320 Polietileno 340.4 Acero 281.9 280 128.8 200 94.1 120 40 0 151.8 110.4 160 80 170.1 145.1 240 74.5 74.5 jun-12 74.7 74.7 3.2 jul-12 145.1 110.4 83.0 83 128.8 94.1 18.7 37.0 ago-12 sep-12 60.8 76.7 88.6 oct-12 nov-12 dic-12 GRAFICO Nº 22. REDES DE GAS NATURAL EN ICA FUENTE: CONTUGAS. ELABORACION PROPIA 17 130.1 ene-13 170.3 feb-13 3.8.2. Registro de instaladores El registro de instaladores de gas natural, al mes de febrero de 2013 cuenta con 357 instaladores registrados, de los cuales 264 son personas naturales y 93 son personas jurídicas según lo mostrado en el gráfico Nº 23. 141 121 Persona Natural Persona Jurídica 4 2 IG1 88 1 IG2 IG3 GRAFICO Nº 23. INSTALADORES CERTIFICADOS FUENTE: PROPIA 3.8.3. Número de Usuarios y Conexiones Domiciliarias a. Sistema de Distribución de Lima y Callao El número de instalaciones internas habilitadas de gas natural en Lima y Callao, asciende al mes de febrero a 96,970 usuarios, presentando un crecimiento del 74 % respecto al mismo mes del año 2012, de los cuales 443 son usuarios con instalaciones industriales y 96,527 son usuarios con instalaciones residenciales y comerciales, la evolución del número de usuarios del Sistema de Distribución de Lima y Callao se muestra en el gráfico Nº 24. N° Consumidores Conectados 100,000 90,000 91,232 437 Industriales Residenciales y Comerciales 96,970 443 80,000 70,000 55,528 395 60,000 50,000 90,795 40,000 28,580 354 30,000 20,000 10,000 0 1,788 71 1,717 5,270 155 5,115 6,982 218 6,764 10,102 266 9,836 16,868 324 96,527 55,133 28,226 16,544 GRAFICO Nº 24. CONSUMIDORES HABILITADOS EN EL SISTEMA DE DISTRIBUCION LIMA Y CALLAO FUENTE: GNLC. ELABORACION PROPIA 18 c. Sistema de Distribución de Ica Para febrero del 2013 se tiene 1,845 instalaciones internas habilitadas como se muestra en el gráfico Nº 25. N° Instalaciones 2,000 1,746 1,800 1,845 1,600 1,600 1,400 1,200 1,000 800 600 400 200 0 4 2011 2012 ene-13 feb-13 GRAFICO Nº 25. CONEXIONES DOMICILIARIAS EN EL SISTEMA DE DISTRIBUCION ICA FUENTE: CONTUGAS. ELABORACION PROPIA 3.8.4. Consumo de gas natural residencial y comercial El consumo promedio de gas natural, para el sector Residencial y Comercial, proveniente de Camisea, se presenta en el gráfico Nº 26, en febrero de 2013 llegó a los 3.1 MMPCD, lo cual representa el 0.7 % del consumo total, representando además un aumento del 24 % respecto al mismo mes del año 2012. MMMPCD 3.25 3.5 2.97 3.0 2.5 2.02 2.0 1.5 1.170 1.0 0.5 0.0 1.305 1.325 2009 2010 0.577 0.003 0.020 2004 2005 0.235 2006 2007 2008 2011 (*)Volumen promedio de GN enero – febrero 2013 GRAFICO Nº 26. DEMANDA DE GAS NATURAL RESIDENCIAL Y COMERCIAL FUENTE: GNLC. ELABORACION PROPIA 19 2012 2013 (*) 3.9. GAS NATURAL PARA EL SECTOR INDUSTRIAL En el gráfico Nº 27, se muestra la evolución del consumo promedio de gas natural para el sector industrial, proveniente de Camisea, en febrero de 2013 fue de 116 MMPCD, lo cual representa el 26 % del consumo total, representando un aumento del 2 % respecto al mismo mes del año 2012. MMPCD 120 75.2 80 112.9 2011 2012 2013 (*) 80.4 60.4 60 40.3 40 0 111.5 92.5 100 20 108.8 15.1 2004 20.0 2005 2006 2007 2008 2009 2010 (*)Volumen promedio de GN enero – febrero 2013 GRAFICO Nº 27. DEMANDA DE GAS NATURAL INDUSTRIAL FUENTE: GNLC. ELABORACION PROPIA 3.10. GAS NATURAL PARA EL SECTOR ELECTRICO 3.10.1. Centrales eléctricas y producción de energía eléctrica a. Centrales eléctricas En los cuadros del Nº 9 al 13 se presenta el listado de las centrales eléctricas integradas al COES. Según lo mostrado en el gráfico Nº 28, la producción total de energía eléctrica por parte de la unidades asociadas al COES-SINAC, según la participación del recurso energético, se observa que el 55.4 % es con fuente hídrica y el 41.6 % se generó con gas natural. CUADRO Nº 9. CENTRALES TERMICAS A DIESEL Empresa EGASA EGENOR Central Potencia Efectiva (MW) C.T. CHILINA 15.8 C.T. CHIMBOTE 20.2 C.T. PIURA 3 ELECTROPERÚ C.T. EMERGENCIA TRUJILLO 62.1 ENERSUR SAN GABÁN SHOUGESA C.T. ILO1 68.9 C.T. BELLAVISTA 3.5 C.T. TAPARACHI 4.3 C.T. SAN NICOLÁS 1.2 TOTAL 20 179.1 CUADRO Nº 10. CENTRALES HIDRAULICAS Empresa Central Potencia Efectiva (MW) AYEPSA C.H. PÍAS CELEPSA C.H. PLATANAL 217.4 C.H. CHIMAY 150.9 CHINANGO CORONA EDEGEL EGASA EGEMSA C.H. YANANGO 42.6 C.H. HUANCHOR 19.7 C.H. CALLAHUANCA 80.4 C.H. HUAMPANI 30.2 C.H. HUINCO 247.3 C.H. MATUCANA 128.5 C.H. MOYOPAMPA 66.1 C.H. CHARCANI I 1.8 C.H. CHARCANI II 0.6 C.H. CHARCANI III 4.5 C.H. CHARCANI IV 15.3 C.H. CHARCANI V 144.6 C.H. CHARCANI VI 8.9 C.H. MACHUPICCHU 88.9 C.H. CAÑA BRAVA EGENOR ELECTROPERÚ 5.7 C.H. CAÑON DEL PATO 263.6 C.H. CARHUAQUERO 95.1 C.H. CARHUAQUERO IV EGESUR 6.3 C.H. ARICOTA I 10 22.5 C.H. ARICOTA II 12.4 C.H. MANTARO 670.6 C.H. RESTITUCION 215.4 ENERSUR C.H. YUNCAN 136.8 GEPSA C.H. LA JOYA MAJA ENERGÍA C.H. RONCADOR SAN GABÁN SANTA CRUZ SANTA ROSA SINERSA SN POWER C.H. SAN GABAN II C.H. SANTA CRUZ 9.6 3.5 113.1 7 C.H. SANTA CRUZ II 7.4 C.H. PURMACANA 1.8 C.H. POECHOS II 10 C.H. CAHUA 43.1 C.H. GALLITO CIEGO 38.1 C.H. MALPASO 48 C.H. OROYA 9.5 C.H. PACHACHACA 9.7 C.H. PARIAC 5 C.H. YAUPI 112.8 C.H. HUAYLLACHO 0.2 C.H. MISAPUQUIO 3.8 C.H. SAN ANTONIO 0.6 C.H. SAN IGNACIO TOTAL 0.4 3,109.50 CUADRO Nº 11. CENTRALES TERMICAS A CARBON, BAGAZO Y BIOCOMBUSTIBLES Recurso Energético Bagazo Carbón Biogás Empresa AIPSAA ENERSUR PETRAMAS TOTAL 21 Central C.T. PARAMONGA C.T. ILO2 C.TB. HUAYCOLORO Potencia Efectiva (MW) 20.0 140.6 3.2 163.8 CUADRO Nº 12. CENTRALES TERMICAS A RESIDUAL Empresa Central C.T. CHILINA EGASA EGENOR 29.8 C.T. CHICLAYO OESTE 19.6 C.T. PIURA C.T. ILO1 SHOUGESA 26.5 C.T. MOLLENDO ELECTROPERÚ C.T. TUMBES ENERSUR Potencia Efectiva (MW) C.T. SAN NICOLÁS TOTAL 24.8 16.3 151.8 61.7 330.6 CUADRO Nº 13. CENTRALES TERMICAS A GAS NATURAL Empresa Central Potencia Efectiva (MW) C.T. SANTA ROSA 428.8 C.T. VENTANILLA 492.7 EEPSA C.T. MALACAS 130.8 EGASA C.T. PISCO 68.9 C.T. LAS FLORES 198.4 22.9 EDEGEL EGENOR EGESUR C.T. INDEPENDENCIA ENERSUR C.T. CHILCA 536 KALLPA C.T. KALLPA 577.7 SDF ENERGÍA C.T. OQUENDO TERMOSELVA C.T. AGUAYTIA TOTAL Hidráulica 18,821 55.4% 29.4 175.4 2,661.30 Gas Natural 14,109 41.6% Solar 42 0.1% Biogás 58 0.2% Bagazo 85 0.3% Diesel 185 0.5% Carbón 492 1.4% Residual 165 0.5% GW.h GRAFICO Nº 28. PRODUCCION ELECTRICA POR FUENTE DE ENERGIA - 2012 FUENTE: MINEM. ELABORACION PROPIA b. Generación eléctrica En el gráfico Nº 29, se muestra la evolución de la generación eléctrica, donde podemos apreciar que la generación térmica ha crecido sostenidamente desde 3.2 miles de GW.h el año 2001 hasta 19 miles GW.h en el 2012. La producción de energía eléctrica del 2012 ha crecido en un 5.3 % en comparación con el año anterior. 22 Miles GW.H 45 Térmica Hidráulica 40 35 30 25 20 25.5 24.3 20.8 22.0 22.9 3.2 3.9 4.4 6.7 7.5 17.6 18.0 18.5 17.5 18.0 2001 2002 2003 2004 2005 27.4 29.9 32.5 32.9 41.0 38.9 35.9 15.9 17.0 18.9 10.4 13.4 13.0 19.6 19.5 19.1 19.9 20.1 21.9 22.0 2006 2007 2008 2009 2010 2011 2012 7.8 15 10 5 0 GRAFICO Nº 29. PRODUCCION DE ENERGIA ELECTRICA FUENTE: MINEM – DGE. ELABORACION PROPIA 3.10.2. Consumo de gas natural de Camisea para generación eléctrica En el gráfico Nº 30, se muestra la evolución del consumo promedio de gas natural para el sector eléctrico proveniente de Camisea, en febrero de 2013 fue de 273 MMPCD, lo cual representa el 60.6 % del consumo total, representando una disminución del 9 % respecto al mismo mes del año 2012. MMPCD 280.7 300 200 150 167.8 173.4 2008 2009 125.3 100 0 261.6 240.5 250 50 296.8 60.4 64.9 2005 2006 31.5 2004 2007 2010 2011 2012 2013 (*) (*)Volumen promedio de GN enero – febrero 2013 GRAFICO Nº 30. DEMANDA DE GAS NATURAL EN EL SECTOR ELECTRICO 3.11. FUENTE: GNLC. ELABORACION PROPIA MERCADO DE GNV Y GNC 3.11.1. ITF para instalaciones de GNV A febrero del 2013 el Tiempo de Atención promedio para la emisión de documentos de autorización de instalación de Estaciones de GNV ha sido de 9.91 días hábiles (ver gráfico Nº 31), presentando una mejora en el tiempo de atención al usuario del 2 % en 23 relación al número de días de atención respecto al año 2012, encontrándose por debajo del límite de los 15 días hábiles. Días Hábiles/ Intervención 15 13.66 12.99 12.47 12 11.36 10.84 10.08 9.91 2012 2013 (*) 9 6 3 0 2007 2008 2009 2010 2011 (*)Tiempo de Atención promedio enero – febrero 2013 GRAFICO Nº 31. DIAS DE ATENCION DE SOLICITUDES DE ITF PARA GASOCENTROS FUENTE: PROPIA 3.11.2. Estaciones de GNV con ITF De acuerdo con el gráfico Nº 32, a febrero del 2013 se cuenta con 209 estaciones de GNV en operación, mostrando un crecimiento del 15 % respecto al mismo mes del año 2012; 22 estaciones con ITF aprobado que se encuentran en construcción, 84 proyectos de estaciones con ITF aprobados y habilitadas para inicio de obras, y 16 proyectos de estaciones en proceso de trámite para la obtención del ITF. N° Estaciones de GNV 250 200 EE.SS. operativos EE.SS. con ITF (no inicia construcción) EE.SS. con ITF (en construcción) Total Pendientes en Trámite ITF 209 205 178 139 150 100 50 0 73 55 4 13 3 25 22402215 2528 Dic 06 Dic 07 95 84 95 3724 3329 Dic 08 Dic 09 Dic 10 92 84 25 23 27 10 Dic 11 Dic 12 84 16 22 feb-13 GRAFICO Nº 32. NUMERO DE ESTACIONES DE GNV CON ITF 3.11.3. Demanda de GNV FUENTE: PROPIA En febrero de 2013 se alcanzó un consumo promedio diario de 58 MMPCD, que representa un 13 % del consumo total, representando además un aumento en el consumo del 7 % respecto al mismo mes del año 2012. Ver el gráfico Nº 33. 24 MMPCD 60 59.63 55.66 50 44.18 40 33.58 30 24.06 20 15.22 10 5.09 0.68 0 2006 2007 2008 2009 2010 2011 2012 2013 (*) (*)Volumen promedio de GN enero – febrero 2013 GRAFICO Nº 33. DEMANDA DE GAS NATURAL VEHICULAR – MMPCD FUENTE: COFIDE. ELABORACION PROPIA 3.11.4. Número de vehículos a GNV El registro de vehículos a GNV según las cifras mostradas en el gráfico Nº 34 a febrero 2013, asciende a 154,672 unidades activas, mostrando un crecimiento del 19% en comparación con el mismo mes del año 2012, las cuales son abastecidas por las 209 estaciones de GNV, además se cuenta con 202 talleres de conversión a GNV. N° de Vehículos a GNV 160,000 140,000 151,781 154,672 2012 feb-13 126,519 120,000 103,712 100,000 81,029 80,000 54,829 60,000 40,000 20,000 0 23,958 5,489 2006 2007 2008 2009 2010 2011 GRAFICO Nº 34. VEHICULOS A GNV FUENTE: CAMARA PERUANA DE GNV. ELABORACION PROPIA 3.11.5. Estaciones de gas natural comprimido (GNC) Desde el año 2010, se viene desarrollando el concepto de gasoductos virtuales mediante el transporte y comercialización de Gas Natural Comprimido (GNC) en zonas donde aún no es posible llegar con los ductos de transporte y distribución de gas natural. Actualmente esta actividad se ha expandido al norte del país, en Chiclayo y Piura donde 25 ya se ha iniciado el abastecimiento de GNC a estaciones de GNV y plantas industriales. En el gráfico Nº 35 se muestra que a diciembre 2012 se cuenta con 43 Estaciones de GNC, de las cuales 12 son de descompresión, 17 de Trasvase, 3 de Carga y 3 de Compresión. N° de Estaciones Estación de Compresión Estación de Carga de GNC Estación de Trasvase Estación de Descompresión 45 40 35 3 5 6 30 5 25 19 2 20 15 15 5 0 10 1 5 6 6 1 9 ITF en Trámite Con ITF 0 16 6 En Construcción En Operación GRAFICO Nº 35. ESTRUCTURA DEL GASODUCTO – DICIEMBRE 2012 FUENTE: PROPIA 3.11.6. Unidades de transporte de GNC En lo que respecta a las unidades de transporte de GNC, a diciembre del presente año, el mercado nacional cuenta con 108 semirremolques de GNC autorizados, siendo 842 el número de las posibles combinaciones entre tractos y semi-remolques autorizados. En el gráfico Nº 36 se muestra en número de semirremolques autorizados por empresa. Semi-remolques autorizados 44 45 40 35 30 29 25 20 16 15 9 10 5 0 2 ENERGY GAS NEOGAS PERU DEL PERU SAC SA GNC ENERGIA PERU SAC 2 SERVOSA LOGISTICA (GASCOP) TRANSPORTES GUAPO LINDO SRL 1 GRIFOS ESPINOZA SA INVERSIONES SATELITE SAC GRAFICO Nº 36. SEMI-REMOLQUES AUTORIZADOS – DICIEMBRE 2012 FUENTE: PROPIA 26 5 GTM DEL PERU 3.12. EXPORTACION DE GAS NATURAL LICUADO 3.12.1. Suministro de gas natural a la Planta Melchorita En el gráfico Nº 37, se muestra los volúmenes de gas natural suministrado a la Planta Melchorita para la producción de gas natural licuado, teniendo un volumen promedio de 618 MMPCD para febrero 2013. MMPCD 700 576 571 2011 2012 600 500 621 618 ene-13 feb-13 439 400 300 200 100 0 2010 GRAFICO Nº 37. GAS NATURAL PARA PLANTA MELCHORITA FUENTE: PLUSPETROL. ELABORACION PROPIA 3.12.2. Embarques de gas natural licuado A febrero del 2013, se han realizado 141 embarques para exportación del GNL, en el gráfico Nº 38 se muestra el número de embarques realizados por mes, en promedio en el último año se tiene 4.5 embarques por mes. Nº de Embarques 60 55 54 50 40 30 23 20 10 0 2010 2011 2012 5 4 ene-13 feb-13 GRAFICO Nº 38. NUMERO DE EMBARQUES PARA EXPORTACION FUENTE: PERUPETRO. ELABORACION PROPIA Respecto a los puntos de destino debemos indicar que 25 embarques, es decir el 18 % del total de los 141 embarques, han tenido como destino México. En el gráfico Nº 39 27 podemos apreciar los otros destinos para el GNL exportado de la Planta Melchorita: Asia, Europa, Norteamérica y América del Sur. Asia 46 33% Europa 57 40% Norte América 11 8% México 25 18% América del Sur 2 1% GRAFICO Nº 39. NUMERO DE EMBARQUES SEGUN REGION DE DESTINO – FEBRERO 2013 FUENTE: PERUPETRO. ELABORACION PROPIA 3.12.3. Volumen de gas natural exportado En el gráfico Nº 40, se muestra volumen de gas natural exportado en forma mensual y el volumen acumulado, habiéndose registrado para este año al mes de febrero del 2013 un volumen acumulado de 35.3 MMMPC. MMPC (*) 600 Volumen Acumulado Volumen por mes 500 400 Miles 324 343 358 378 392 416 431 450 469 477 19.4 7.9 oct-12 nov-12 500 520 535 300 200 100 15.9 19.2 15.1 19.3 14.7 23.4 15.0 19.3 22.9 19.4 15.9 dic-12 ene-13 feb-13 0 feb-12 mar-12 abr-12 may-12 jun-12 jul-12 ago-12 sep-12 (*) Se ha considerado un poder calorífico de 1,000 BTU/PC GRAFICO Nº 40. GAS NATURAL EXPORTADO DESDE PLANTA MELCHORITA FUENTE: PERUPETRO. ELABORACION PROPIA 28 3.13. INDICADORES FINANCIEROS DEL GAS NATURAL Y EL PETROLEO 3.13.1. Producto Bruto Interno En el gráfico siguiente, se muestra la evolución del PBI desde el año 2000 al año 2011, donde se observa para el 2012 un crecimiento del 16 % respecto del año 2011, así mismo se muestra una ligera disminución del 0.4% que hubo para el año 2009 respecto al año anterior, debido a la crisis financiera mundial. MMMUS$ 250 200.8 200 173.8 153.9 150 127.6 127.2 100 57 54 53 61 79 70 92.4 107.3 50 0 2000 2001 2002 2003 2004 2005 2006 2007 2008 2009 2010 2011 2012 Nota: El PBI del 2012 es preliminar. GRAFICO Nº 41. EVOLUCION DEL PRODUCTO BRUTO INTERNO 2000 - 2012 FUENTE: PROPIA 3.13.2. Balanza comercial y volumétrica de los hidrocarburos En el gráfico Nº 42 se muestra la evolución de la Balanza Comercial de Hidrocarburos (BCH) desde el año 2000 hasta el año 2012. Se observa que la exportación se incrementa notoriamente a partir del año 2010, esto debido a que en el país se dio inicio a la exportación gas natural licuado. Por otro lado el saldo de la BCH ha disminuido significativamente a partir del año 2009 en un 60% respecto al año 2008. MMUS$ 6,000 Exportación de Hidrocarburos Exportación LNG Importación de Hidrocarburos Saldo Balanza Comercial Hidrocarburos 4,000 2,000 0 -2,000 -713 -504 -492 -724 -1,029 -780 -1,182 -1,465 -955 -845 -996 2009 2010 2011 -487 -2,472 -4,000 -6,000 2000 2001 2002 2003 2004 2005 2006 2007 2008 2012 GRAFICO Nº 42. EVOLUCION DE LA BALANZA COMERCIAL Y VOLUMETRICA DE HIDROCARBUROS FUENTE: MINEM. ELABORACION PROPIA 29 3.13.3. Principales marcadores del precio de los hidrocarburos En el gráfico Nº 43 se observa el comportamiento del Henry Hub para el precio del gas natural, el WTI y Brent para el precio del petróleo, desde el periodo enero 1986 a febrero 2013, observando que para el presente mes, el precio promedio ha alcanzado un valor de 3.33 US$/MMBTU para el Henry Hub, US$/BL 95.31 para el WTI y US$/BL 116.07 para el Brent. Así mismo el precio del marcador Brent supera al precio del marcador WTI en US$/BL 20.76. $/MMBTU US$/BL 160 20 WTI Brent Henry Hub 140 120 15 100 80 10 60 40 5 20 0 feb-13 ene-12 dic-10 nov-09 oct-08 sep-07 ago-06 jul-05 jun-04 may-03 abr-02 feb-00 mar-01 dic-97 ene-99 nov-96 oct-95 sep-94 ago-93 jul-92 jun-91 may-90 abr-89 mar-88 feb-87 ene-86 0 GRAFICO Nº 43. EVOLUCION DE LOS MARCADORES DEL PRECIO DE COMBUSTIBLES FUENTE: U.S. ENERGY INFORMATION ADMINISTRATION. ELABORACION PROPIA 3.13.4. Precio Henry Hub En el gráfico Nº 44 se muestra el comportamiento del precio Henry Hub para el gas natural en el periodo enero 1995 a febrero 2013, del gráfico podemos resaltar los picos alcanzados en los meses de diciembre y diciembre 2005 en los que el precio Henry Hub llegó a 13.54 y 13.14 US$/MMBTU respectivamente. En promedio para el presente mes, el precio se ha mantenido con algunas oscilaciones alrededor de 3.33 US$/MMBTU. US$/MMBTU 14 12 10 8 6 4 GRAFICO Nº 44. PRECIOS MAXIMOS DEL HENRY HUB 30 feb-13 jul-12 dic-11 may-11 oct-10 ago-09 FUENTE: U.S. ENERGY INFORMATION ADMINISTRATION. ELABORACION PROPIA mar-10 ene-09 jun-08 nov-07 abr-07 sep-06 jul-05 feb-06 dic-04 oct-03 may-04 mar-03 ago-02 ene-02 jun-01 nov-00 abr-00 sep-99 jul-98 feb-99 dic-97 may-97 oct-96 mar-96 ago-95 0 ene-95 2 En el gráfico Nº 45 se muestra el precio promedio anual del Henry Hub para el gas natural en el periodo 1989 y 2012, podemos resaltar los picos presentados el año 2005 y el año 2008 en los que el precio Henry Hub llegó a 8.79 y 8.85 US$/MMBTU respectivamente, los cuales fueron influidos por el Huracán Katrina en EEUU el año 2005 y la crisis económica mundial desatada el 2008. US$/MMBTU Crisis Financiera Asiática Crisis de California Huracán Invasión de EEUU Katrina a Afganistán Invasión de Irak a Kwait 10 9 8 7 6 5 4 3 2 1 0 Crisis Económica Mundial Tormenta Ida GRAFICO Nº 45. EVOLUCION DE PRECIO ANUALES HENRY HUB FUENTE: STATISTICAL REVIEW OF WORLD ENERGY 2012. ELABORACION PROPIA 3.13.5. Precios del gas natural vehicular y residencial a. Comparación de precios de combustibles para uso vehicular El Precio promedio del GNV en las estaciones de GNV de Lima y Callao, para febrero 2013 fue de 1.23 S/. /m3. El GNV es el combustible que representa una mejor alternativa económica frente a otros combustibles de uso vehicular, así tenemos que a febrero 2013, el precio del GNV fue: 37.9 % más barato que el GLP, 61.1 % que el Diesel y 67.1 % que la Gasolina de 90 octanos. S/.MMBTU 24.51 156 63.04 69.13 81.83 143 105.01 Gas 95 145.22 130 117 104 Diesel B5 103.25 91 Gas 84 109.34 111.34 Ahorro Gas 97 151.55 Gas 90 122.04 78 65 GLP 64.72 52 39 26 GNV 40.21 62.1% 38.9% 36.8% 32.9% 27.7% 26.5% 13 0 GRAFICO Nº 46. PRECIO PROMEDIO DE COMBUSTIBLES PARA USO VEHICULAR A FEBRERO 2013 FUENTE: PROPIA 31 b. Precio gas natural residencial El gas natural para uso residencial es el combustible doméstico que representa una mejor alternativa económica frente a GLP residencial, así tenemos que en febrero 2013, el precio del gas natural residencial fue 63% más barato que el GLP. S/.MMBTU 80 70 GLP 75.9 60 50 40 30 20 10 GN 23.4 37 % 0 GRAFICO Nº 47. PRECIO PROMEDIO DE COMBUSTIBLES PARA USO RESIDENCIAL A FEBRERO 2013 FUENTE: PROPIA 3.14. INVERSIONES Y PROYECTOS 3.14.1. Inversiones programadas para los próximos años CUADRO Nº 14. INVERSIONES EN GAS NATURAL PERIODO 2011-2013 EMPRESA DESCRIPCION INVERSION • 2da ampliación de la Planta Malvinas (separación GN), ampliación de capacidad de 1,160 a 1,680 MMPCD. PLUSPETROL • Con Resolución N° 001-2013-OS-GFGN/DPTN de fecha 10/01/2013, OSINERGMIN aprobó el ITF de Uso y Funcionamiento del Turbo Compresor N° 7 MMUS$ 224 según programa • 2da ampliación de la Capacidad de la Planta Pisco de 85 a 120 MBPD. Esto permitirá una producción de 60 MBPD de GLP. PLUSPETROL • Primera Etapa: Aprobado con Resolución N°4110-2012-OS-GFGN/DPTN del 05 de octubre del 2012. MMUS$ 156 según programa Desarrollo del Lote 56 • Perforación de las locaciones Mipaya, Pagoreni Oeste, Saniri y Pagoreni Norte. Se aprobó el EIA el 16 de agosto de 2010. • Construcción de una Línea de Conducción en el Tramo Mipaya – Nuevo Mundo – Pagoreni B -Pagoreni A. A Febrero 2013, se están culminando PLUSPETROL las actividades de comisionado de las instalaciones de superficie, se realiza la recomposición del Derecho de Vía. Exploración y Desarrollo del Lote 88 • Desarrollo de una locación denominada San Martín Este (SME), perforación de tres pozos. Se estima que para el mes de mayo del 2013 se iniciaría la prueba de Testing. MMUS$ 300 según programado • Proyecto Prospección Sísmica 2D-3D y Perforación de 22 Pozos Exploratorios de las Locaciones Kinteroni, Mapi y Mashira. MMUS$ 150 según EIA REPSOL 32 MMUS$ 100 según EIA MMUS$ 70 • Desarrollo de Kinteroni Lote 57: Construcción de flowlines. • El 21 de diciembre se finalizó la perforación de los pozos, se estima que para marzo del 2013 se culminarían las pruebas de Testing. • Proyecto Loop Sur y Planta Compresora KP 127, ampliación de capacidad de ducto de transporte de gas natural 530 hasta un máximo de 920 MMPCD y del ducto de transporte de LGN de 85 a 120 MBPD. • Estudio de Riesgos de la modificación del Sistema de Transporte de GN: Aprobado con fecha 12 de junio de 2012. TGP MMUS$ 134 según EIA MMUS$ 850 CUADRO Nº 15. INVERSIONES EN GAS NATURAL PERIODO 2013 – 2014 EMPRESA DESCRIPCION INVERSION GNLC • Ampliación de la capacidad de distribución de gas natural, de 255 a 420 MMPCD, expansión de redes – 45,000 nuevos consumidores entre 2011 y 2013. MMUS$ 75 Gasoducto Andino del Sur KUNTUR • Construcción de un Gasoducto Andino del Sur del Perú de aprox. 1,077 km. y 30“Ø. • EIA aprobado el 07 de junio de 2011. • El MINEM continúa con la evaluación para la elaboración de la modificación del contrato de concesión. MMUS$ 1,300 Sistema de Distribución Ica CONTUGAS • Sistema de Distribución Ica – 50 000 conexiones. Construcción del sistema de distribución en Ica de aprox. 40 Km a Pisco, 240 Km hacia Ica, Nazca y Marcona. Con capacidad mínima y 50,000 conexiones residenciales. Capacidad Mínima de 400 MMPCD. • Inicio de Construcción:14 de Mayo de 2010 MMUS$ 280 3.14.2. Proyectos futuros CUADRO Nº 16. INVERSIONES EN GAS NATURAL PERIODO 2015 – 2016 EMPRESA DESCRIPCION INVERSION Nitratos del Perú S.A. • Construcción del Complejo Petroquímico para la producción de Amoniaco, acido Nítrico y Nitrato de Amonio en Paracas-Pisco. • EIA aprobado por la DGAAE en enero 2011. • Las empresas Technip y Técnica Reunidas se encuentran a cargo de la Ingeniería Inicial. • Se encuentra a la espera de la suscripción del contrato de suministro de GN. MMUS$ 1000 CF Industries Inc. • Construcción y operación de un Complejo Petroquímico en el distrito de San Juan de Marcona-Ica. Esta planta producirá amoníaco y úrea. • EIA pendiente de aprobación por la DGAAE. • Cuenta con un contrato de suministro de gas natural con Pluspetrol por 99 MMPCD, el cual vence en mayo de 2013. MMUS$ 2000 Braskem • Construcción de un Complejo Petroquímico de polietilenos y fertilizantes en los Puertos de Ilo. • El etano que se procesará en ésta Planta, será abastecido desde la planta de separación del GN. • Fecha estimada para entrar en operación Dic. 2018. MMUS$ 3000 33 Gasoducto Andino del Sur • Proyectos: Exploración y producción de Lotes 57 y 58 Plantas de procesamiento de GN y de fraccionamiento de LGN Poliducto para transporte de LGN, Planta de GNL Centrales Termoeléctricas y Complejo Petroquímico • Fecha estimada de operación de la primera etapa: 2016. • Actualmente en etapa de estudios Sistema de Abastecimiento de GLP para Lima y Callao • Concesión de un sistema de transporte de GLP desde el productor (Pisco) hasta Lima MMUS$ 90 Masificación del Uso de Gas Natural a Nivel Nacional • Transporte terrestre o marítimo de GN, en estado líquido o comprimido, desde la Planta de licuefacción de Pampa Melchorita a las ciudades por abastecer. MMUS$ 300 Sistema de Abastecimiento LGN para el Mercado Nacional • Concesión de un sistema de abastecimiento que permitirá contar con una reserva de LGN producido en la planta de licuefacción de gas de Pampa Melchorita . MMUS$ 400 PETROPERU y REPSOL • Gasoducto virtuales al sur del Perú MMUS$ 100 MMUS$ 13,000 4. FACTORES DE CONVERSION DE UNIDADES Y EQUIVALENCIAS 4.1. VOLUMEN Para convertir de a Multiplicar por Barril (bbl) metro cúbico (m³) 0.158988 Barril (bbl) pie cúbico (ft³) 5.61146 Galones (gal) metro cúbico (m³) 0.00378541 Galones (gal) litros (L) 3.78541 Galones (gal) pie cúbico (ft³) 0.13376 Litros (L) metro cúbico (m³) 0.001 Litros (L) galones (gal) 0.26417 Metro cúbico (m³) pie cúbico (ft³) 35.3147 Metro cúbico (m³) barril US (bbl) 6.28981 Pie cúbico (ft³) metro cúbico (m³) 0.028317 Pie cúbico (ft³) barril US (bbl) 0.178107 Pie cúbico (ft³) galones (gal) 7.4760 CUADRO Nº 17. UNIDADES DE CONVERSION DE VOLUMEN EJEMPLO FUENTE: INTERNATIONAL SYSTEM OF UNITS. ELABORACION PROPIA Si se desea convertir 200m³ a ft³, según la tabla se debe multiplicar por 35.3147 entonces: 200m³ = 200 * 35.3147 = 7062.94 ft³ 34 4.2. ENERGIA Para convertir de a Multiplicar por BTU Calorías (cal) 252.164 BTU Joule (J) 1.055056*10 3 -4 BTU Kilowatt hora (KW.h) 2.9307*10 MMBTU Gigajoule (GJ) 1.055 MMBTU Kilocalorías (Kcal) 2.5191*10 Calorías (cal) BTU 3.96567*10 Calorías (cal) Joule (J) 4.1840 Calorías (cal) Kilowatt hora (KW.h) 1.16222*10 Gigajoule (GJ) MMBTU 0.947817 Gigajoule (GJ) Kilocalorías (Kcal) 2.39006*10 Joule (J) BTU 9.47817*10 Joule (J) Calorías (cal) 0.239006 Joule (J) Kilowatt hora (KW.h) 2.77778*10 Kilocalorías (Kcal) Gigajoule (GJ) 4.184*10 Kilocalorías (Kcal) MMBTU 3.96567*10 Kilowatt hora (KW.h) BTU 3,412.14 Kilowatt hora (KW.h) Calorías (cal) 8.60421*10 5 -3 -6 5 -4 -7 -6 -6 5 6 Kilowatt hora (KW.h) Joule (J) 3.6*10 CUADRO Nº 18. UNIDADES DE CONVERSION DE ENERGIA FUENTE: INTERNATIONAL SYSTEM OF UNITS. ELABORACION PROPIA EJEMPLO Si se desea convertir 30J a calorías, según la tabla se debe multiplicar por 0.239006 entonces: 30J = 30*0.239006 = 7.17cal. 4.3. PRESION Para convertir de a Multiplicar por Atmósferas (atm) bar (bar) 1.013 Atmósferas (atm) pascal (Pa) 1.013*10 Atmósferas (atm) PSI (lb/pulg ) Bar (bar) atmósferas (atm) 0.987 Bar (bar) pascal (Pa) 10 Bar (bar) PSI (lb/pulg ) 14.5 Pascal (Pa) bar (bar) 10 Pascal (Pa) atmósferas (atm) 0.987*10 Pascal (Pa) PSI (lb/pulg ) 14.5*10 2 bar (bar) 0.0689 2 atmósferas (atm) 0.0680 5 2 5 2 -5 2 PSI (lb/pulg ) PSI (lb/pulg ) 2 14.7 -5 -5 3 PSI (lb/pulg ) pascal (Pa) 6.894*10 CUADRO Nº 19. UNIDADES DE CONVERSION DE PRESION FUENTE: INTERNATIONAL SYSTEM OF UNITS. ELABORACION PROPIA 35 EJEMPLO Si se desea convertir 5 atm a psi, según la tabla se debe multiplicar por 14.7; entonces: 5atm = 5 * 14.7 = 73.5 psi. 4.4. EQUIVALENCIAS USADAS EN GAS NATURAL Para convertir de a Multiplicar por Barril equivalente de petróleo (BEP) MMBTU 5.80 Barril equivalente de petróleo (BEP) Tonelada equivalente de petróleo (TEP) 0.136 Barril equivalente de petróleo (BEP) ft³ Gas Natural (GN) 5,800 Barril equivalente de petróleo (BEP) m³ Gas Natural (GN) 164.2 Tonelada equivalente de petróleo (TEP) MMBTU 42.5 Tonelada equivalente de petróleo (TEP) Barril equivalente de petróleo (BEP) 7.33 Tonelada equivalente de petróleo (TEP) ft³ Gas Natural (GN) 42,500 Tonelada equivalente de petróleo (TEP) m³ Gas Natural (GN) 1,200 ft³ Gas Natural (GN) MMBTU 0.001 ft³ Gas Natural (GN) BTU 1,000 ft³ Gas Natural (GN) Barril equivalente de petróleo (BEP) 0.000172 ft³ Gas Natural (GN) Tonelada equivalente de petróleo (TEP) 0.0000235 m³ Gas Natural (GN) MMBTU 0.0353 m³ Gas Natural (GN) Barril equivalente de petróleo (BEP) 0.000608 m³ Gas Natural (GN) Tonelada equivalente de petróleo (TEP) 0.000830 MMBTU Barril equivalente de petróleo (BEP) 0.172 MMBTU Tonelada equivalente de petróleo (TEP) 0.0235 MMBTU ft³ Gas Natural (GN) 1,000 MMBTU m³ Gas Natural (GN) 28.3 CUADRO Nº 20. EQUIVALENCIAS PRACTICAS USADAS DE GAS NATURAL FUENTE: INTERNATIONAL SYSTEM OF UNITS. ELABORACION PROPIA 36 4.5. GRAFICO DE EQUIVALENCIAS DE ENERGIA GRAFICO Nº 48. GRAFICO DE EQUIVALNCIAS DE ENERGIA FUENTE: INTERNATIONAL SYSTEM OF UNITS - PROPIA. ELABORACION PROPIA 37