Informe anual de Gobierno Corporativo

Anuncio

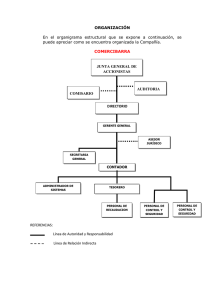

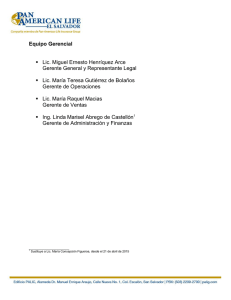

2012 Informe anual de Gobierno Corporativo 2 Informe Anual de Gobierno Corporativo 2012 Informe Anual de Gobierno Corporativo 2012 3 Informe Anual de Gobierno Corporativo E l presente informe se realiza en el marco de la Resolución N° 65, Acta N° 72 de fecha 4 de noviembre del 2010 “Estándares Mínimos para un Buen Gobierno Corporativo” así como de la Circular SB.SG. N° 00679/2012 “Principios para un Buen Gobierno Corporativo Medios Electrónicos de Comunicación y Distribución de la información a través de la página Web Corporativa” y Circular SB.SG. N° 00392/2013 “Informe de Gobierno Corporativo”. I. ESTRUCTURA DE PROPIEDAD 1.1 A cuánto asciende el capital de la sociedad y las suscripciones pendientes de integración, señalando las fechas en que estas deberán efectivizarse o si deberán aportarse a simple requerimiento de la entidad: Capital Autorizado G. 50.000.000.000.- Capital Suscripto G. 50.000.000.000.- Capital Integrado G. 39.025.000.000 1.2 Las distintas clases de acciones y sus características: Ordinarias de Voto Múltiple: con derecho ordinario a cobro de dividendos y a (5) cinco votos por acción. G.20.000.000.000.- Ordinaria Simple: con derecho ordinario al cobro de dividendos y a (1) un voto por cada acción. G.14.300.000.000.- Preferidas: con derecho al cobro de dividendos y con derecho a (0) cero votos por cada acción. G.4.725.000.000.- En el Artículo N° 5° de los Estatutos sociales consta que las acciones serán nominativas y serán firmadas por el Presidente y el Vicepresidente conjuntamente, o cualesquiera de los dos con un Director Titular, debiendo ajustarse los títulos a los requisitos exigidos por la legislación vigente. Las acciones podrán ser de las clases Ordinarias de Voto Múltiple, con derecho ordinario al cobro de dividendos y a cinco (5) votos por cada acción. Ordinarias Simples, con derecho ordinario al cobro de dividendos y a un (1) voto por cada acción, y las Preferidas que serán identificadas por las letras del alfabeto como Clase A, Clase B y así sucesivamente, en el momento de cada emisión, las cuales tendrán las mismas características dentro de cada clase. Las acciones preferidas tendrán derecho preferente al cobro del dividendo establecido en el momento de la emisión siempre y cuando existan utilidades líquidas y realizadas en cada ejercicio, el cual deberá ser pagado con prelación a los dividendos de las clases Ordinarias. Las acciones Preferidas tendrán derecho a cero (0) voto por cada acción. Las acciones ordinarias tendrán derecho a los beneficios sobre las utilidades que anualmente determine la Asamblea de Accionistas. La Clase Ordinaria de Voto Múltiple se encuentra representada por las acciones numeradas desde el 1 (uno) al 200.000 (doscientos mil) que conforman las series 1 (uno) al 200 (doscientos). La Asamblea Ordinaria en el momento de emitir nuevas series podrá decidir la emisión de cualquiera de las clases de acciones arriba detalladas. No habrá diferencia de prelación o preferencia entre las clases de acciones sobre el patrimonio social neto de la empresa en caso de disolución o liquidación, a menos que éste derecho esté específicamente detallado en las características de acciones preferidas en el momento de la emisión de cada clase. El derecho de cobro de dividendos preferentes con prelación entre cada clase de acciones preferidas, se dará por el orden en que las mismas sean emitidas. 1.3 Los acuerdos adoptados en las Asambleas Generales celebradas en el ejercicio y el porcentaje de votos de los accionistas presentes con los que se adoptó cada acuerdo. Los acuerdos establecidos entre accionistas como la votación sobre los mismos están disponibles en las Actas de Asamblea de Interfisa Financiera S.A.E.C.A en la página web de la entidad. 1.4 La política y régimen de compensaciones con los directores y plana ejecutiva; De acuerdo al Artículo 21º de los Estatutos Sociales, los Directores tienen derecho a una remuneración que será fijada por la Asamblea General de Accionistas.A su vez el Comité de Gestión de Personas es responsable de analizar el régimen de compensaciones de la Plana Ejecutiva para la consideración y aplicación por las autoridades competentes. 4 Informe Anual de Gobierno Corporativo 2012 II ESTRUCTURA DE ADMINISTRACIÓN Y DE CONTROL 2.1 La integración de los órganos de administración (directorio, comités del directorio, plana ejecutiva, comités ejecutivos, otros) especificando, para cada uno de ellos: cargo, fechas de primer y último nombramiento, procedimiento de elección, perfil y breve descripción de funciones y facultades. 2.1.1 Integración de los órganos de administración. El Directorio de Interfisa Financiera S.A.E.C.A está integrado conforme al siguiente cuadro adjunto Nombre y Apellido Cargo Primer nombramiento Último nombramiento Procedimiento de Elección Jorge Díaz de Bedoya Bianchini Presidente 02/07/1979 26/04/2012 Votación en Junta de Accionistas Darío Arce Gutiérrez Vicepresidente 02/07/1979 26/04/2012 Votación en Junta de Accionistas Dido Florentín Bogado Director Titular 25/04/2006 26/04/2012 Votación en Junta de Accionistas Abelardo Brugada Saldivar Director Titular 23/04/2009 26/04/2012 Votación en Junta de Accionistas Salomón Ignacio Melgarejo Cabañas Director Titular 23/04/2009 26/04/2012 Votación en Junta de Accionistas Osvaldo Ugarte Ferrari Director Titular 02/07/1979 26/04/2012 Votación en Junta de Accionistas Gabriel Díaz de Bedoya Hines Director Suplente 25/04/2006 26/04/2012 Votación en Junta de Accionistas Carmen Graciela Perrone de Arce Director Suplente 25/04/2006 26/04/2012 Votación en Junta de Accionistas José Cantero Sienra Síndico Titular 26/04/2012 26/04/2012 Votación en Junta de Accionistas Nery Giménez Malgarini Síndico Suplente 23/04/2010 26/04/2012 Votación en Junta de Accionistas Descripción de Perfiles JORGE DÍAZ DE BEDOYA BIANCHINI, Economista Presidente del Directorio y Accionista de Interfisa Financiera. Otros Cargos Ejercidos: Presidente del Directorio de Procard S.A. - Vicepresidente de Pronet S.A. - Director de Consorcio Cargo & Logistics S.R.L. - Presidente del Club Náutico San Bernardino. Especializaciones realizadas: Licenciado en Economía de la University of New Mexico, Albuquerque, NM USA. DARÍO ARCE GUTIÉRREZ, Economista Vicepresidente del Directorio, Accionista Fundador y Director General de Grupo Internacional de Finanzas S.A.E.C.A - Interfisa Financiera. Otros Cargos Ejercidos: Ex Presidente alterno de la Federación de Entidades Financieras Latinoamericanas (FIBAFIN). Actual Vicepresidente Asociación de Entidades Financieras del Paraguay (ADEFI. Ex presidente de la Asociación de Entidades Financieras del Paraguay (ADEFI). Actual Vicepresidente del Club Cerro Porteño. Ex presidente del Club de Leones de Yaguarón. Gerente Financiero de OGARAPE SA de Ahorro y Préstamos para la Vivienda.- Jefe de Operaciones del Banco Nacional de Ahorro y Préstamos para la Vivienda desde su inicio.- Inicio su carrera bancaria en el Banco Nacional de Fomento - Área de Planificación y Presupuesto – División Finanzas. Cursos/ Especializaciones realizadas: Título de Economista obtenido en la Facultad de Ciencias Económicas Administrativas y Contable de la Universidad de Asunción, Paraguay.- Administración de Empresa y Banca Pública, Buenos Aires, República Argentina. Curso de Especialización Planificación y Presupuesto. Curso de Especialización en Bancas y Finanzas. - Cursos de Especialización en el Exterior – Banco Interamericano de Desarrollo - BID y Cooperación Andina de Fomento – CAF. - Post Grado de Política Económica y Marketing – Universidad de Georgetown – Washington D.C. - Diversos cursos de especialización relacionados a su actividad. - Socio fundador de DENDE – Desarrollo en Democracia. - Socio de ADEC – Asociación de Empresarios Cristianos. DIDO FLORENTÍN BOGADO, Economista Director Titular y Accionista de Interfisa Financiera. Otros Cargos Ejercidos: Funcionario del Banco Central del Paraguay, habiéndose desempañado sucesivamente en todos los Grados del escalafón hasta el Personal Superior de la Informe Anual de Gobierno Corporativo 2012 Institución, interinando en varias oportunidades la Gerencia General del Banco Central del Paraguay. - Cónsul en la ciudad alemana de Hamburgo. - Embajador en Bélgica, Brasil, y Argentina. - Ministro de Relaciones Exteriores del Paraguay. Cursos y Especializaciones realizadas: Doctorado en Ciencias Económicas en la Universidad Nacional de Asunción. Especialización en Sistemas de Concesión de Crédito de Fomento de la Pequeña y Mediana Empresa, Estado Libre de Baviera-Alemania. ABELARDO BRUGADA SALDIVAR, Economista Director Titular y Accionista de Interfisa Financiera. Directorio de Azucarera Pya S.A., Director de Conti Paraguay S.A. y Director de Sociedad Anónima Rural Indust y Comercial (FARIC). Otros Cargos Ejercidos: Profesor de la Universidad Nacional de Asunción en Economía y Administración. Ex Director Ejecutivo del Banco Mundial y del Fondo Monetario Internacional. - Ex Director Ejecutivo Temporario del BID en Washington D.C., - Ex Sub Director Técnico del Banco Nacional de Fomento. Ex Director Ejecutivo de CONMDESA (Banco del Desarrollo Privado). - Ex Representante de Paraguay ante la ALAC en Montevideo-Uruguay. - Ex Sub Director de la Secretaria Técnica de Planificación. Especializaciones realizadas: Desarrollo Económico en la Universidad de Chile, Finanzas para el Desarrollo, American UniversityBID, en EE.UU.- Fundación Alemania para el DesarrolloAlemania. 5 SALOMÓN IGNACIO MELGAREJO CABAÑAS, Economista Director Titular y Accionista de Interfisa Financiera S.A.E.C.A. - Catedrático de la Universidad Nacional de Asunción, Facultad de Ciencias Económicas. Otros Cargos Ejercidos: Administrador General de la Planta Industrial de Alcohol Absoluto de Mauricio José Troche Departamento del Guairá. - Presidente de la Cooperativa de Economistas, Contadores y Administradores COOPEC Ltda. Cursos y Especializaciones realizadas: Economista y Contador por la Universidad Nacional de Asunción. - Máster en Administración Financiera por la Universidad de Berkeley CA. EEUU. - Máster en Planificación y Conducción Estratégica Nacional por el Instituto de Altos Estudios Estratégicos. OSVALDO UGARTE FERRARI, Abogado Director Titular, Accionista Fundador de Interfisa Financiera S.A.E.C.A. Otros cargos Ejercidos: OLU Abogados Asociados. Cursos y Especializaciones realizadas: Abogado egresado de la Universidad Nacional de Asunción. GABRIEL DÍAZ DE BEDOYA HINES, Licenciado en Administración y Finanzas Director Suplente y Accionista de Interfisa Financiera. Director Ejecutivo Consorcio Holding. Otros Cargos Ejercidos: Gerente General de Bolsa de Valores de Asunción BVPASA. Cursos y Especializaciones: Licenciado en Finanzas y Administración de Empresas. La Sindicatura de Interfisa Financiera S.A.E.C.A está integrada conforme al siguiente cuadro Nombre y Apellido Cargo Primer nombramiento Último nombramiento Procedimiento de Elección José Cantero Sienra Síndico Titular 26/04/2012 26/04/2012 Votación en Junta de Accionistas Nery Giménez Malgarini Síndico Suplente 23/04/2010 26/04/2012 Votación en Junta de Accionistas Descripción de Perfiles JOSÉ CANTERO SIENRA, Economista Síndico Titular de Interfisa Financiera S.A.E.C.A. Licenciado en Ciencias Políticas y Licenciado en Ciencias Económicas, Universidad de Kansas. - Maestría en Finanzas Internacionales y Maestría en Política Económica, Universidad de Illinois. - Cursos de Especializados en el FMI, Bank Of England, Gobierno de Corea del Sur, entre otros. - Especialización en City University Londres, Inglaterra. - Docente de la Maestría de Administración de Empresas del EDAN. Autor de libros: Economía Monetaria y Financiera, Economía para Empresas. Se ha desempeñado como Director de Estudios Monetarios y Financieros del Banco Central del Paraguay. 6 Informe Anual de Gobierno Corporativo 2012 La Plana Ejecutiva de Interfisa Financiera S.A.E.C.A está integrado conforme al siguiente cuadro: Nombre y Apellido Cargo Primer nombramiento Último nombramiento Procedimiento de Elección Jorge Díaz de Bedoya Bianchini Presidente 02/07/1979 26/04/2012 Votación en Junta de Accionistas Jorge Woitschach Santos Director Comercial 04/10/2010 02/04/2012 Proceso de Selección Interno Carlos Villamayor Sequeira Director de Riesgos 06/08/2006 06/08/2006 Proceso de Selección Interno Walter Rolandi Masi Director Financiero 01/10/1991 27/04/2012 Proceso de Selección Interno Descripción de Perfiles JORGE WOITSCHACH SANTOS Licenciado en Ciencias Contables de la Universidad Católica Ntra. Señora de la Asunción. Realizó sus estudios de especialización en Alta Gestión Bancaria en el INESE de Madrid, España en el año 1998 y su postgrado en Dirección y Gestión Bancaria en la Escuela de Administración de Negocios (EDAN). Trabajó en el diseño y dirección comercial del área y futuras sucursales para el traspaso de la entidad financiera en la que trabajaba a entidad bancaria, además de experiencias en otras entidades bancarias y cooperativas importantes del medio. Se incorporó a INTERFISA FINANCIERA SAECA el 04 de Octubre de 2010 y actualmente se desempeña como Director Comercial. CARLOS VILLAMAYOR SEQUEIRA Contador Público. Post grado en Auditoría y Control de Gestión en la Universidad Nacional de Asunción. Especialización en Didáctica Universitaria y Liderazgo en la Escuela de Wharton de la Universidad de Pennsylvania. Experto en Gestión de Riesgo Crediticio, Financiero y Operacional 17 años de experiencia en el sector bancario en Paraguay, ocupando cargos de Gerencia de Control Interno y Análisis de Riesgos Crediticios en importantes entidades bancarias del país. Desde el año 2006 viene desempeñándose como Gerente de Riesgos de Interfisa Financiera S.A.E.C.A. organización especializada en Microfinanzas Conferencista invitado en importantes Seminarios de Microfinanzas rurales en Paraguay. WALTER ROLANDI MASI Lic. En Ciencias Contables y Lic. En Administración de Empresas de la Universidad Católica Ntra. Señora de la Asunción, promoción 1995 y 1997 respectivamente. Cuenta con Post Grado en Derecho y Práctica Tributaria de la Universidad Católica Ntra. Señora de la Asunción promoción 1999. Cuenta con varios cursos y seminarios de capacitación en materia de Contabilidad, Auditoria, Finanzas y Tributación. Ingreso a la Financiera el 01/10/1991, Ha desempeñado varios cargos en la Entidad, Sub contador, Contador General, Sub Gerente Administrativo, Gerente de Administración y Contabilidad, ha interinado la Dirección Financiera. Se incorporó a INTERFISA FINANCIERA SAECA el 01 de octubre de 1991 y actualmente se desempeña como Director Financiero. Informe Anual de Gobierno Corporativo 2012 7 Personal de Rango Superior dentro de la organización de Interfisa Financiera S.A.E.C.A está integrado conforme a la siguiente tabla: Nombre y Apellido Primer Último nombramiento nombramiento Cargo Procedimiento de Elección Ivonette Da Silva Gerente RSE 02/05/13 02/05/13 Interno María A. Luparello Martínez Gerente Unidad Gestión de Personas 16/08/12 16/08/12 Interno Diesil Masi Cespedes Gerente de Tecnología de la Información 17/11/08 17/11/08 Interno Luis Cáceres Ruiz Díaz Gerente Banca Microfinanzas 07/11/12 07/11/12 Interno Luis María Britez Cárdenas Gerente Banca Empresas 26/06/12 26/06/12 Interno Manuel Maria Franco Tanaka Gerente Prestamos Personales y Vivienda 09/01/12 19/12/13 Interno Julio Cesar Salinas Gerente Servicios Financieros 02/05/11 25/07/12 Interno Norberto Ortiz Ramirez Gerente de Cambios y Transferencias 08/08/05 08/08/05 Interno Hector D. Garrigoza Maidana Gerente de Tarjeta de Creditos 01/04/13 01/04/13 Interno Javier Estigarribia Loncharich Gerente de Inversiones 09/03/98 01/10/11 Interno Angel J. Urbieta Heisecke Gerente de Gestión y Control de Riesgos 28/11/06 28/11/06 Interno Angel R. Paredes González Gerente de Contabilidad 15/07/04 23/12/11 Interno Carlos Salcedo Insfrán Gerente de Operaciones 08/10/07 08/10/07 Interno Oscar Segovia Cardozo Gerente de Riesgos 15/07/11 15/07/11 Interno Nelson Gnemmi Castellanos Gerente UCI 01/04/04 01/04/04 Interno Ma. Leticia Ibarra Solís Oficial de Cumplimiento 02/01/12 02/01/12 Interno Alfredo Molinas Zarate Jefe Riesgo Financiero 01/11/04 24/12/12 Interno Rossana Helman Armoa Jefe Riesgo Crediticio y Operacional 10/01/11 02/01/13 Interno Adela Valiente Maluf Gerente de Servicios Legales 01/09/05 01/09/05 Interno Descripción de Perfiles IVONETTE DA SILVA Lic. en Administración de Marketing recibida en la Universidad del Pacífico de Asunción en el año 2000, posee una experiencia en Marketing, Recursos Humanos, Responsabilidad Social Empresarial ( RSE ). Realizó un Post Grado en Didáctica Universitaria. Se desempeña como Gerente de RSE. MARÍA A. LUPARELLO MARTÍNEZ Lic. En Administración y Contabilidad de la Universidad Católica de Asunción en 1996. Post Grado en Didáctica Universitaria en el año 2010. Congreso Internacional de Responsabilidad Social Empresarial. Se incorporó a Interfisa Financiera SAECA el 16 de agosto de 2012, como Gerente de Gestión de Personas. DIESIL MASI CÉSPEDES Licenciada en Análisis de Sistemas recibida en la Universidad Católica Ntra. Señora de la Asunción en el año 1999, con amplia experiencia en gerenciamiento del área de Tecnología con especialidad en Infraestructura, Redes y Seguridad. Se incorporó a INTERFISA FINANCIERA SAECA el 17 de Noviembre de 2008 y actualmente se desempeña como Gerente de TIC. LUIS CÁCERES RUIZ DÍAZ Administrador de Empresas, posee Diplomado en Microfinanzas (Centro AFIN-Bolivia), Seminarios, cursos de especialización y pasantías en México, El Salvador Bolivia, Uruguay y Colombia. Con amplia experiencia en el ámbito financiero. Cargos ocupados Oficial de créditos, Supervisor Comercial, Gerente de Sucursal, Gerente Regional, Gerente de Crédito Agropecuario y actualmente Gerente de Segmento Microfinanzas. HÉCTOR GARRIGOZA Licenciado en Administración de Empresas de la Universidad Columbia del Paraguay. Cursos y Seminarios sobre, Análisis de Riesgo, Responsabilidad Social Empresarial, Uso de Tarjetas de Créditos, entre otros. Amplia experiencia en el área de Tarjetas de Créditos. Ingresó a la Financiera Interfisa SAECA 8 Informe Anual de Gobierno Corporativo 2012 el 01 de abril de 2013 para ocupar el cargo de Gerente de Tarjetas de Créditos hasta la fecha. JAVIER ESTIGARRIBIA Ingeniero Comercial y Licenciado en Administración. Cursos y Seminarios de “Prevención y Detección de lavado de dinero”, “Análisis de Créditos”, entre otros. Se encuentra cursando la Maestría de “Administración y Dirección de Empresas” en la Universidad Americana. Actualmente ocupa el cargo de Gerente de Inversiones. LUIS MARÍA BRITEZ CÁRDENAS Licenciado en Ciencias Contables y Administración de Empresas, Seminario de Comercialización de Negocios, realizo varios cursos y seminarios en el ámbito financiero, experiencia en el área hace más de 13 años. Ingresó a la entidad el 26 de junio de 2012, para ocupar el cargo de Gerente de Banca Empresa. MANUEL MARÍA FRANCO TANAKA Licenciado en Economía en la UCA en el 2003 posee una Maestría en Economía y Finanzas en el EDAN durante el 2005 (tesis pendiente). Más de 4 años de experiencia en el Club Económico de Pricewater House Coopers, posteriormente Commodity Trader en Louis Dreyfus Asunción hasta ser becado a Corea del Sur, terminando allá un MBA en Negocios Internacionales. Al regreso se desempeño como Director General del área Comercial del Crédito Agrícola de Habilitación, ingresando a Interfisa en el año 2012, como Sub Gerente de Innovación es Docente del Post Grado de Administración y Agro negocios de la UCA. Se desempeña como Gerente de Préstamos Personales y Vivienda. JULIO CESAR SALINAS Culminó la carrera de Marketing y Administración, está en proceso de TESIS. Realizó varios cursos y seminarios sobre Control Estadístico de Procesos Productivos, Capacitación de Seguridad Financiera, Técnicas de Cobranza entre otros. Ingresó a Interfisa Financiera el 2 de mayo de 2011 para ocupar el cargo de Encargado Administrativo de Servicios. Actualmente se desempeña como Gerente de Servicios Financieros. NORBERTO ORTIZ RAMÍREZ Licenciado en Administración de Empresas. Realizó cursos de Operadores de Bolsa, Cambios y Arbitraje, y Falsificación de Monedas. Ingresó a Interfisa Financiera S.A.E.C. A el 08 de agosto de 2005 para ocupar el cargo de Jefe de Mesa de Dinero y Cambio de Divisas. Actualmente se desempeña como Gerente de Cambios y Transferencias. ANGEL J. URBIETA HEISECKE Economista recibido en la Universidad Católica Nuestra Señora de la Asunción en el año 2003. En el año 2004 realizó una Maestría en Finanzas organizado conjuntamente por la Universidad de Alcalá y el Banco Santander en Madrid España. En el año 2005 fue seleccionado para trabajar en el Departamento de Originación de Renta en la Casa Matriz del Banco Santander con sede en Madrid. Cuenta con varios cursos y seminarios realizados (tanto localmente como en el exterior) relacionados con Prevención de Lavado de Dinero, Control y Riesgos Financieros, entre otros. Actualmente se desempeña como Gerente de Control y Gestión de Riesgos. NELSON GNEMMI CASTELLANOS Licenciado en Administración de Empresas y Ciencias Contables de la Universidad Católica de Asunción en el año 1989/1990. Participó en varios cursos y seminarios como Análisis Financiero Avanzado, Comité de Auditoría, Seguridad de Cajeros e Internet, Control Interno, Conferencias sobre Contabilidad, Auditoría y Tributación, entre otros. Ingresó a la entidad el 01 de abril de 2004 con el cargo de Auditor Interno SENIOR luego fue jefe del mismo Departamento actualmente se encuentra ocupando el cargo de Gerente de Auditoría Interna. ANGEL R. PAREDES GONZÁLEZ Licenciado en Ciencias Contables de la Universidad Católica Ntra. Señora de la Asunción. Cuenta con varios cursos y seminarios de capacitación. En materia tributaria es asesor impositivo. Trabajó cuatro años como Auditor Externo en la firma Fretes Ventre y Asociados, con experiencia en auditorías del sector público y privado, sector bancario, cooperativas, empresas comerciales, entidad binacional, caja de jubilaciones, entre otros. Posee una trayectoria de más de 20 años en el sector financiero. Se desempeña como Gerente de Administración y Contabilidad. CARLOS SALCEDO INSFRÁN Licenciado en Ciencias Contables y Auditoria recibido en el año 2.006 en la Universidad Americana con estudios de Post Grado en Organización & Procesos de Negocios en la Universidad Nacional de Asunción. Realizó varios cursos a distancia y presenciales sobre Riesgo Operacional, Auditoría y Control de Gestión y Riesgo Financiero. Se inició profesionalmente como Auditor y Consultor Financiero en el año 2002 en una prestigiosa firma Consultora Nacional, para luego formar parte de la entidad desde el 15 de Octubre de 2.007. Actualmente se desempeña como Gerente de Operaciones. Informe Anual de Gobierno Corporativo 2012 OSCAR SEGOVIA CARDOZO Licenciado en Contabilidad, recibido en la Universidad Nacional de Asunción en el año 1990, con experiencia en el ámbito financiero desde el año 1991, específicamente en el área de riesgos en bancos nacionales e internacionales. Actualmente se encuentra cursando la Maestría de Administración de Empresas. Ocupa el cargo de Gerente de Créditos. MARÍA LETICIA IBARRA SOLÍS Licenciada en Administración de Empresas en el año 2004 en la Universidad Católica de Asunción, Realizó un curso de Contador Público Nacional y en el año 2010 culmino un Post Grado en Didáctica Universitaria. Ingresó a la Financiera Interfisa el 2 de enero del 2012 como Oficial de Cumplimiento. ALFREDO MOLINAS ZÁRATE Economista egresado de la Universidad Nacional de Asunción. Cursos y seminarios realizados en temas como Economía Globalizada y los Mercados de Capitales, reingeniería empresarial, Finanzas de Empresas, entre otros. Ingresó a Interfisa Financiera el 1 de noviembre de 2004 también se desempeño de Jefe de Operaciones. ROSSANA HELMAN ARMOA Formación en Administración Bancaria en la Universidad Comunera. Realizó varios cursos y seminarios de Gestión del Riesgo Operacional, Análisis de Crédito con énfasis en estados contables y Documentación Crediticia, entre otros. Ingreso a la Financiera Interfisa SAECA el 10 de enero del 2011 para ocupar el cargo de Analista Sénior de la Banca Consumo. Actualmente ocupa el cargo de Jefe Riesgo Operacional. ADELA VALIENTE MALUF Abogada desde el año 1987 de la Universidad Nacional de Asunción, realizó cursos y seminarios en la ciudad de Córdoba y Tucumán de Argentina sobre Derecho Procesal, Derecho de la Integración, Derecho Procesal Civil, entre otros. Ingresó a la entidad el 1 de septiembre 2005 ocupando el cargo de Gerente de Servicios Legales. 2.1.2 Descripción de las funciones y facultades de los órganos de administración a. El Directorio es el máximo órgano de gobierno de la entidad al que corresponde la representación, la dirección y supervisión de Interfisa Financiera S.A.E.C.A, así como la realización de todas las acciones necesarias para la consecución del objetivo social: Sus principales responsabilidades conforme a lo establecido por los normas del Banco Central del Paraguay se encuentran: Aprobar un marco estratégico que defina los segmentos de negocio objetivo, y los retornos esperados 9 conforme al nivel de riesgo definido, esto debe ser reflejado en políticas escritas y difundidas dentro de la entidad. Fijar objetivos, para los planes de negocios, dentro de la ética profesional necesaria para la ejecución de las operaciones, considerando a los accionistas y depositantes de la entidad. Asegurar que la Plana Ejecutiva y Gerencial aplique políticas y procedimientos destinados a fomentar el comportamiento profesional y la integridad. Evaluar regularmente los resultados financieros y operativos en relación al presupuesto los planes de negocio y la estrategia. Asegurar la existencia de un sistema de información íntegro, confiable, para la toma de decisiones efectivas. Los acuerdos del Directorio se consignarán en un Libro de Actas rubricado y las Actas serán firmadas por los Directores presentes.- El acta debe resumir las manifestaciones hechas en la deliberación, la forma de las votaciones y sus resultados, con expresión completa de las decisiones, cualquier accionista puede solicitar a su costa copia simple del acta., se reúnen en forma semanal o según necesidad. El Directorio tiene las más amplias facultades para dirigir, administrar y disponer todos los negocios de la Sociedad así como de los bienes, determinando las operaciones que deben realizarse de acuerdo con los fines de la misma como ser: a) Nombrar uno o más Gerentes, que podrán ser o no Directores y conferirles los poderes necesarios para el desempeño de sus funciones, pudiendo reemplazarlos en caso de necesidad. b) Tomar o contratar personal administrativo, técnico, económico o financiero, empleados y demás personal que la sociedad requiera, fijarle sus sueldos, retribuciones o emolumentos y revocarlos. c) Acordar gratificaciones o participaciones al personal de la Sociedad. d) Administrar los bienes de la Sociedad, cualquiera que ellos sean. e) Adquirir y enajenar títulos, acciones, mercaderías en general, vehículos y toda clase de bienes muebles y semovientes pudiendo a tal efecto, celebrar los contratos pertinentes f ) Establecer sucursales, filiales, agencias u otras dependencias o representaciones en cualquier punto del país, o fuera del mismo. g) Demandar, cobrar, percibir, toda suma de dinero que se adeude a la Sociedad. 10 Informe Anual de Gobierno Corporativo 2012 h) Constituir, ceder, o transferir derechos reales sobre inmuebles. i) Efectuar pagos, aunque no sean los ordinarios de la administración. j) Prestar o tomar dinero prestado con o sin garantía dentro de los límites que establece la ley.- Girar en descubierto. k) Reconocer o confesar toda clase de obligaciones, emitir debentures, bonos subordinados y letras hipotecarias. l) Celebrar cualquier contrato que tenga por objeto adquirir o transferir el dominio de bienes raíces, sujeto a las limitaciones legales pertinentes. m) Hacer novaciones que extingan toda clase de obligaciones.n) Transar, comprometer en árbitro, juris o arbitradores, amigables componedores,prorrogar jurisdicciones renunciar al derecho de apelar y a prescripciones adquiridas.o) Hacer renuncias o quitas de deudas.p) Iniciar, promover y tramitar toda gestión privada, administrativa, nacional, municipal y judicial de cualquier jurisdicción y competencia; ya sea voluntaria o contenciosa, como parte actora o demandada y ejercer la defensa de la sociedad en cualquier asunto que se le promueva.- Formular denuncias y promover querellas, cuando corresponda, según su criterio.q) Conferir Poderes Generales o Especiales.r) Autorizar al Presidente o a uno o más Directores para ejercer cualquier función dentro de la Sociedad y/o ejecutar cualquier función dentro de la Sociedad y/o ejecutar actos determinados y conferirles las facultades que considere convenientes.s) Presentar a las Asambleas Generales Ordinarias, los Inventarios, Balances Generales, Cuadros Demostrativos de Ganancias y Pérdidas y Memoria de las Operaciones de la Sociedad y proponer la distribución de los beneficios. t) Establecer las amortizaciones o previsiones ordinarias o de carácter extraordinaria y constituir los fondos especiales de reserva.u) Convocar a los Accionistas a Asambleas Generales Ordinarias, cumplir y hacer cumplir las resoluciones de las mismas.v) Colocar las acciones y/o títulos valores emitidos por la Asamblea General Ordinaria, fijar las condiciones de forma de pago y plazos y negociarlos en la Bolsa de Valores u otras entidades que se llegaren a crear, previa autorización de la Comisión Nacional de Valores y de conformidad con las leyes que regulan la materia. w) Disponer la colocación de acciones y toda clase de títulos - valores y establecer las condiciones requeridas para el efecto, de conformidad con lo establecido en la legislación vigente con las más amplias facultades y resolver y celebrar toda clase de actos y contratos vinculados con la oferta pública de títulos valores, que no estuviesen reservados por Ley o estos estatutos a la competencia exclusiva de la Asamblea General. x) Emitir bonos u obligaciones nominativas o al portador y establecer límites a los beneficios de estos valores. y) Designar y/o remover a los auditores externos. Las facultades consignadas en este artículo son enunciativas y no limitativas y el Directorio podrá efectuar también todos los demás actos, gestiones o diligencias judiciales o extrajudiciales y hacer uso de todos los derechos y ejecutar todas las acciones que estime convenientes a los intereses de la Sociedad, y que no estén expresamente reservados por la Ley o estos Estatutos a la Asamblea General de Accionistas.2.1.2 Conformación de Comités de la entidad La conformación de los comités cumple con los requisitos establecidos en la legislación local y normativa bancaria, emitida por el ente regulador. Con el objetivo de establecer un ambiente de control y cooperación para el cumplimiento de los objetivos institucionales. A continuación se describen los Comités establecidos para el presente periodo de análisis conforme al marco legal vigente que rige el tema, sin perjuicio de otros comités de apoyo para la entidad. Los comités tienen la facultad de solicitar consultorías u asesorías sobre temas específicos que ayuden al proceso de toma de decisiones por los entes de decisión. Los comités están integrados por colaboradores de alta experiencia para el tratamiento de los temas establecidos en los mismo, estableciendo reuniones, cuyas deliberaciones, u resoluciones son plasmadas en actas de comité para su seguimiento e informe a los tomadores de decisiones y demás interesados. 1. Comité Estratégico Es un órgano ejecutivo integrado por los responsables de las distintas áreas en las que se desarrolla el funcionamiento de la entidad, son responsables por la ejecución de los distintos planes de acción conforme a la estrategia diseñada y aprobada por el Directorio. Entre sus principales funciones se encuentran: a) Analizar y aplicar acciones correctivas con respecto a todos aquellos aspectos que repercutan negativamente en la rentabilidad esperada de la entidad. Informe Anual de Gobierno Corporativo 2012 b) Evaluar alternativas y formular recomendaciones sobre cuestiones de política, objetivos, estrategias y someterlas a la consideración del Directorio. c) Analizar la implementación del Plan Estratégico del Balance Score Card y tomar todas las medidas necesarias ante cualquier desviación presentada. d) Evaluar las alertas tempranas relavadas por el Departamento de Riesgos a fin de que se apliquen planes de acción preventivos. e) Analizar la necesidad de actualizar normas y planes de Control Interno, en sus componentes de ambiente de control, valoración de riesgos, actividades de control, información y comunicación. Temas que trata: Delineamientos del Plan Estratégico y Plan Operativo. Seguimiento y cumplimiento de los planes. Conformación del Comité: • Dirección General. • Dirección Comercial. • Dirección de Riesgos. • Dirección Financiera • Gerencia de TIC. • Asesor Jurídico. Periodicidad de las reuniones: Semanal o según necesidad. 2. Comité de Auditoría Interna Temas que trata: Mejora Continua de los Sistemas de Control Interno de la Entidad. La observancia de las disposiciones legales que regulan al sistema financiero, y el cumplimiento de las recomendaciones de la SIB y de la Auditoría Externa. Conformación del Comité: • Presidente. • Director Titular. • Gerencia de UCI como coordinador. Periodicidad de las reuniones: Preferentemente el último miércoles de cada mes o según necesidad. Sus principales responsabilidades conforme a lo establecido por las normas del Banco Central del Paraguay se encuentran: a) Supervisión del Cumplimiento del Programa de Trabajo Anual y otras tareas propias de la Unidad de Auditoría Interna. b) Detectar posibles imperfecciones en el Sistema de Control Interno para desarrollar acciones emergentes. c) Disponer o autorizar exámenes extraordinarios. d) Proponer la designación y contratación de Auditores Externos. e) Servir de enlace entre el Directorio y los Auditores Externos informando de avances y participando en las reuniones de dictamen final. 11 3. Comité CAPA Temas que trata: Definición de estrategias de gestión sobre los pasivos y activos de la entidad con énfasis en la gestión de los riesgos financieros. Conformación del Comité: • Vice- Presidente. • Miembro del Directorio. • Dirección Financiera. • Dirección de Riesgos. • Dirección Comercial. • Gerente Financiero. • Gerente de Contabilidad. • Jefe de Riesgo Financiero. • Jefe de Riesgo Operacional. Periodicidad de las reuniones: Semanal o según necesidad. Entre algunas de sus principales responsabilidades se encuentran: a) Evaluar y aprobar los modelos de medición de los riesgos financieros. b) Evaluar y analizar los reportes presentados por la Unidad de Riesgos Financieros. c) Fijar la curva de tasas activas y pasivas que deben ser publicadas. d) Monitorear y controlar el diferencial de tasas y spread financiero de la entidad. e) Establecer los límites aceptables de riesgos financieros a ser asumidos por la entidad. f ) Elaborar y diseñar las estrategias de gestión y control de riesgos financieros. g) Supervisar la correcta implementación de medidas y acciones tendientes a mitigar y controlar los riesgos financieros. h) Evaluar y aprobar las líneas de crédito y financiamiento de la entidad. 4. Comité de Créditos Temas que trata: Aprobación de operaciones crediticias dentro de su competencia bajo normas legales y reglamentarias. Conformación del Comité. • Director General. • Dirección Comercial. • Dirección de Riesgos. • Gerente de Servicios Legales. • Gerente de Riesgos Crediticios. Periodicidad de las reuniones: Diaria Entre algunas de sus principales responsabilidades se encuentran: a) Tratamiento de carpetas crediticias para su aprobación o rechazo o replanteamiento de la operación. b) Evaluar y analizar los reportes sobre gestión de recupero cartera. 12 Informe Anual de Gobierno Corporativo 2012 5. Comité de TIC Temas que trata: Establecimiento de políticas de informatización de la entidad, aprobación de planes estratégicos de TIC a corto, mediano y largo plazo, fijación de prioridades. Evaluación y seguimiento de las actividades de TIC. Conformación del Comité. • Director de Riesgos. • Dirección Comercial. • Dirección de Financiero. • Gerente de TIC. • Gerente de Operaciones. • Gerente de Proyectos TIC. Periodicidad de las reuniones: Quincenal. Entre algunas de sus principales responsabilidades se encuentran: a) Efectuar la consideración y aprobación de Plan Estratégico de TIC a corto y largo plazo. b) Aprobar planes de inversión en estructura de tecnología de información y comunicación que representan inversiones significativas. c) Evaluar y determinar prioridades de los proyectos informáticos de la financiera. d) Establecer los acuerdos de servicio, sobre la base de una eficiente relación costo beneficio. e) Vigilar y realizar seguimiento de las actividades de la Gerente de TIC. f ) Aprobar estándares para el desarrollo de Sistemas y programas que garanticen la calidad y el mantenimiento de los mismos. 6. Comité de Gestión de Personas Temas que trata: Análisis y evaluación de proyectos relativos a la Gestión de Talentos de la entidad, sean esto de índole administrativo, o de desarrollo del clima organizacional. Conformación del Comité: • Director Financiero. • Gerente de Gestión de Personas. • Gerente de Comunicación y RSE. • Gerente de Contabilidad. • Asesor Económico. • Secretaria de Directorio. Periodicidad de las reuniones: Mensual. Entre algunas de sus principales responsabilidades se encuentran: a) Debatir y consensuar sobre acciones concretas relacionadas al Sistema de Gestión de Personas sean de índole administrativo o de desarrollo. b) Proponer proyectos que favorezcan al clima laboral de la entidad. c) Tratar asuntos concretos expuestos a la Dirección General. d) Controlar el cumplimiento de las disposiciones y normativas vigentes. e) Impulsar acciones de Capacitación y Desarrollo de todo el plantel. f ) Proponer eventos motivacionales para el plantel de la entidad. g) Revisar los índices de gestión relacionados al área y el cumplimiento de los objetivos estratégicos del área. h) Identificar talentos dentro de la entidad. i) Proponer sistemas retributivos de la entidad. j) Aprobar el Plan de Capacitación y Evaluación del Personal. 7. Comité de Medios de Pago Temas que trata: Sistema de Gestión de Pago. Conformación del Comité: • Director Comercial. • Gerente de Banca Personal. • Gerente de Marketing. • Gerente de Inversiones. • Sub Gerente de Innovación y Desarrollo. • Jefe de Operaciones de Tarjetas. • Jefe Comercial de Tarjetas. • Ejecutivos de Medios de Pagos y Afinidades. Periodicidad de las reuniones: Quincenal o Según necesidad. Entre algunas de sus principales responsabilidades se encuentran: a) Investigación sobre nuevos productos relacionados a medios de pago. b) Proponer campañas publicitarias acorde a los objetivos establecidos. c) Difusión de políticas relacionadas a sus productos. d) Capacitación a los recursos que efectúan tareas relacionadas a productos de medios de pago. 8. Comité de Prevención de Lavado de Dinero Temas que trata: Gestión de los Sistemas de Prevención de Lavado de Dinero de la Entidad. Implementación y verificación de las políticas, procedimientos de la entidad en concordancia con el marco legal que rige el tema. Conformación del Comité: • Director Titular. • Director de Riesgos. • Gerencia de UCI. • Oficial de Cumplimiento. • Gerente de Operaciones. Periodicidad de las reuniones: Mensual o según necesidad. Sus principales responsabilidades conforme a lo establecido por las normas establecidas en la materia. Informe Anual de Gobierno Corporativo 2012 a) Conocer los informes de la Unidad de Control Interno antes de su respectiva sesión del Directorio. b) Mantener reuniones periódicas, asentándose en Actas los temas tratados y las decisiones adoptadas, que sean aprobadas por el Directorio de Interfisa Financiera S.A.E.C.A, disposiciones que deben ser de obligada observancia en todas las dependencias de la entidad. c) Revisará, actualizará y gestionará la aprobación de manuales y procedimientos internos referentes al sistema ALD y FT en régimen de mejora continua. d) Todas las personas que componen al Comité de Cumplimiento, estarán obligadas a mantener el secreto profesional, y cumplir y hacer cumplir el Código de Ética de la entidad. e) Obtener la aprobación de la máxima autoridad respecto de los procedimientos internos destinados a la detección, prevención, y reporte de operaciones sospechosas. f ) Solicitar al Comité de Auditoría, revisiones de las políticas y procedimientos internos destinados a la detección, prevención y reportes de operaciones sospechosas. 2.2 La composición del Comité de Auditoría, del Comité de Cumplimiento y de otros órganos de control constituidos en la entidad, incluyendo una breve descripción de los objetivos, reglas de la organización y funcionamiento, responsabilidades atribuidas a cada uno, facultades de asesoramiento y consulta a cada uno; 2.2.1 El Comité de Auditoría tendrá como principal objetivo la mejora continua de los Sistemas de Control de la Entidad, la observancia de las disposiciones legales que regulan el sistema financiero y cumplimiento de las recomendaciones de la Superintendencia de Bancos y la Auditoría Externa. Sus principales responsabilidades conforme a lo establecido por las normas del Banco Central del Paraguay se encuentran: a) Supervisión del Cumplimiento del Programa de Trabajo Anual y otras tareas propias de la Unidad de Auditoría Interna. b) Detectar posibles imperfecciones en el Sistema de Control Interno para desarrollar acciones emergentes. c) Disponer o autorizar exámenes extraordinarios. d) Proponer la designación y contratación de Auditores Externos. e) Servir de enlace entre el Directorio y los Auditores Externos informando de avances y participando en las reuniones de dictamen final. Las atribuciones y funciones se ajustan a lo establecido en el Art. 21 SB.SG. N° 32/2008. 2.2.2 El Comité de Prevención de Lavado de Dinero tiene como objetivo el análisis y monitoreo del Sistema de gestión de Prevención, su adecuación e implementación de mejoras. Sus principales responsabilidades conforme a lo establecido por las normas establecidas en la materia que se ajustan al marco legal vigente que rige la materia. 13 a) Conocer los informes de la Unidad de Control Interno antes de su respectiva sesión del Directorio. b) Mantener reuniones periódicas, asentándose en Actas los temas tratados y las decisiones adoptadas, que sean aprobadas por el Directorio de Interfisa Financiera S.A.E.C.A, disposiciones que deben ser de obligada observancia en todas las dependencias de la entidad. c) Revisará, actualizará y gestionará la aprobación de manuales y procedimientos internos referentes al sistema ALD y FT en régimen de mejora continua. d) Todas las personas que componen al Comité de Cumplimiento, estarán obligadas a mantener el secreto profesional, y cumplir y hacer cumplir el Código de Ética de la entidad. e) Obtener la aprobación de la máxima autoridad respecto de los procedimientos internos destinados a la detección, prevención, y reporte de operaciones sospechosas. f ) Solicitar al Comité de Auditoría, revisiones de las políticas y procedimientos internos destinados a la detección, prevención y reportes de operaciones sospechosas. g) Las deliberaciones se registran en actas, las cuales son firmadas por los participantes de los comités, siendo cada área responsable del archivo de las mismas. 2.3 Los nombres de síndicos y personal superior (Directorio y Plana Ejecutiva). Ver apartado 2.1 del presente informe. 2.4 Ceses que se hayan producido durante el periodo en los órganos de administración y control. No se ha producido ningún cese de los órganos de administración y de control en el referido período. III GESTIÓN INTEGRAL DE RIESGOS 3.1 Descripción de Políticas, Procedimientos y mecanismos de gestión implementados para una apropiada identificación, medición, control y monitoreo de los riesgos que enfrenta la entidad. 3.2 Metodologías y sistemas de cuantificación de cada uno de los riesgos y las herramientas empleadas. Riesgo de Crédito. Interfisa Financiera durante el año 2012 ha trabajado en el fortalecimiento de la evaluación del riesgo crediticio y ha alcanzado un adecuado cumplimiento de las pautas básicas de gestión crediticia, obteniendo un elevado grado de cumplimiento durante su última Inspección General, mediante el cual mantiene una baja concentración de clientes 14 Informe Anual de Gobierno Corporativo 2012 en su cartera activa, un bajo crecimiento de la cartera vencida y un adecuado nivel de cobertura de previsiones. La entidad en base a sus políticas y procedimientos crediticios realiza un análisis integral de los clientes a fin de tomar un conocimiento del perfil de los mismos y de sus riesgos inherentes, mediante criterios medidos por sus herramientas de análisis. La actualización de los manuales para los segmentos de Microfinanzas, Personal y Pymes y Corporativos, se encuentra en permanente actualización. En tal sentido, durante el año 2012, el Directorio de la Institución ha procedido a la aprobación de su Manual de Créditos Pymes y Corporativo conforme a necesidad establecida en su Política General de Créditos. La entidad se encuentra abocada en mejorar el proceso de evaluación de riesgo crediticio, sobre todo teniendo en cuenta la necesidad de optimizar los procedimientos establecidos para el control del proceso crediticio. De acuerdo a la actualización de la estructura organizacional la entidad conserva una adecuada segregación de funciones entre las áreas Comercial, Administración Financiera y de Riesgos. Asimismo, se encuentra fortaleciendo sus sistemas de gestión y control. La entidad cuenta con herramientas de identificación y medición de los riesgos en base a la clasificación de los clientes y operaciones, especialmente dentro de la banca de microcréditos, que sirve para apoyar y acompañar un entorno adecuado en la administración y el control de los clientes y operaciones. Permanentemente, se efectúa el monitoreo de los clientes y de la cartera vencida, basadas en una gestión de control y administración de estos riesgos. La entidad ha establecido adecuados criterios para el control de los riegos por clientes, grupos económicos y atomización de su cartera. La entidad posee procedimientos crediticios consolidados para los segmentos de Banca de Microfinanzas, Pymes y Corporativos, y Personal, acompañados de acciones que redundan en una mejor recuperación de créditos. Durante la última inspección no se ha visto la necesidad de aumentar sus previsiones genéricas, manteniendo una constitución adicional de previsiones en 0,5% de su cartera de riesgo neta de previsiones exigidas. Riesgo de Mercado y de Liquidez. La entidad ha alcanzado una gestión adecuada de los riesgos financieros, estableciendo un marco apropiado para la identificación y control de los riesgos. La Unidad de Riesgos Financieros mantiene un monitoreo permanente sobre las diferentes posiciones asumidas en liquidez, en moneda extranjera y en relación a tasas, informando y realizando recomendaciones puntuales para corregir las desviaciones existentes. La entidad orienta sus esfuerzos hacia el fortalecimiento de los aspectos y procedimientos específicos relacionados a la gestión de Riesgos Financieros conforme al marco normativo establecido por el Banco Central del Paraguay. En tal sentido, se han realizado ajustes y perfeccionamientos de herramientas de medición, así como de límites y parámetros. La Unidad de Riesgos se encuentra fortaleciendo adecuadamente los procedimientos a fin de minimizar las pérdidas en posiciones por las fluctuaciones del tipo de cambio y las tasas de interés. En tal sentido, ha demostrado una activa participación y dinamismo en el fortalecimiento de sus políticas de riesgos financieros, recurriendo a actualizaciones permanentes de sus criterios de medición y control. La entidad cuenta con modelos adecuados para la identificación y medición de riesgos de tasas de interés, de tipos de cambio y de liquidez, así como de procedimientos prácticos establecidos en disposiciones normativas de la entidad, que permiten el seguimiento de su cumplimiento por parte de la unidad de control interno. Las herramientas utilizadas se refieren a los modelos VAR para tipos de cambios, modelos de brechas y de duración para tasas de interés, y modelos de volatilidad y brechas para liquidez. Asimismo, conforme a las normas establecidas por el Banco Central del Paraguay se ha realizado un seguimiento de la posición en moneda extranjera durante el año y se ha definido el límite máximo a la posición agregada neta en Moneda Extranjera. También, se ha definido la conformación del Comité de Activos y Pasivos para el periodo 2013. Durante el año 2012, el Comité de Activos y Pasivos ha realizado un trabajo de monitoreo y seguimiento de las diferentes posiciones asumidas por la entidad evaluando los reportes presentados por la unidad de riesgos financieros, además ha tomado las decisiones necesarias para mantenerlas dentro de los parámetros y límites fijados internamente y los comprometidos con los organismos multilaterales Informe Anual de Gobierno Corporativo 2012 Riesgo Operacional Si bien recientemente el Banco Central del Paraguay ha aprobado el marco normativo para la gestión de Riesgos Operacional, la entidad viene trabajando anticipada y activamente en las diferentes medidas de acción para fortalecer un entorno de gestión y procedimientos para la administración de riesgos generados por procesos, personas, tecnología y eventos externos. Al respecto, con la aprobación del Manual de funciones y procedimientos de Riesgo Operacional se enmarcan las políticas de gestión que establecen las responsabilidades y la adecuada identificación, evaluación, seguimiento, control y mitigación del riesgo inherente al desarrollo de sus negocios. La entidad viene realizando un registro de todos los eventos de pérdidas para fortalecer una base de datos y tomar un conocimiento y comprender mejor su perfil de riesgo. Además, la organización de la financiera contempla dentro de su estructura la figura de la unidad de riesgo operativo, la misma viene realizando los trabajos para la consolidación de su entorno bajo la Unidad de Control de Riesgos, el cual desarrolla un enfoque de gestión de Riesgo Integral. Por su parte, la entidad ha logrado un fortalecimiento adecuado de su estructura tecnológica para acompañar convenientemente el crecimiento de sus negocios, la que se encuentra ajustándose apropiadamente a las exigencias de la operatividad y de mitigación de dichos riesgos, encarando trabajos en las áreas de desarrollo e infraestructura, tendientes a la automatización de procedimientos puntuales, mejoras en el entorno de sus plataformas internas y externas, adecuación de sistemas y mantenimiento de equipos físicos específicos. 15 IV AUDITORÍA EXTERNA 4.1 Los mecanismos establecidos por la institución para preservar la independencia del auditor. 4.2 El número de años que el auditor o firma de auditoría actuales llevan en forma ininterrumpida realizando trabajos de auditoría para la entidad. La institución procede a la contratación de los Servicios de Auditoría Externa, considerando el contenido, alcance y programa del trabajo a ser efectuado, el mismo se encuadra a lo establecido por la Superintendencia de Bancos del Banco Central del Paraguay. Previa a la ejecución de las tareas a desarrollar, antecede al proceso de contratación que incluye la evaluación del Comité de Auditoría y posterior aprobación por el Directorio de la Entidad. Desde el ejercicio 2010 incluyendo los ejercicios cerrados del 2011 y 2012 la empresa Gestión Empresarial Estudio de Consultoría y Auditoria realiza trabajos de Auditoría Externa para la institución, la entidad asegura una estricta independencia técnica por parte de la firma contratada a los efectos de desarrollar la tarea de control y auditoria. V OTRAS INFORMACIONES DE INTERÉS: Para facilitar a los accionistas e inversores el conocimiento de su Sistema de Gobierno Corporativo, INTERFISA FINANCIERA S.A.E.C.A ha creado la siguiente forma de acceso al contenido de gobierno corporativo en la página Web de la Entidad: www.interfisa.com.py Este informe anual de gobierno corporativo ha sido aprobado por el Directorio de INTERFISA FINANCIERA S.A.E.C.A en su sesión de fecha 24 de setiembre del 2.013 según Acta N° 51. 25 de Mayo esq. Paraguarí. N° 417 - Tel.: 595 21 415 9000 (RA) www.interfisa.com.py