Procedimientos para solicitar la devolución del ITAN

Anuncio

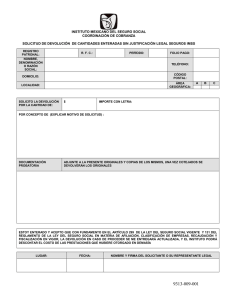

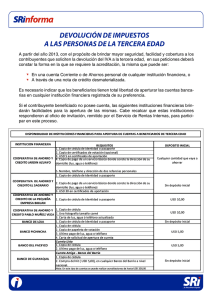

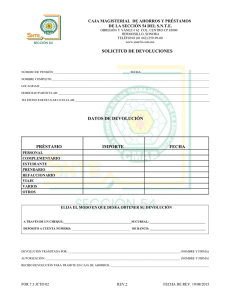

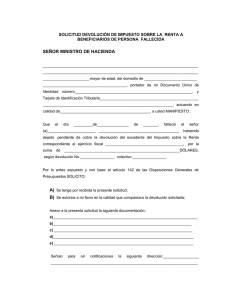

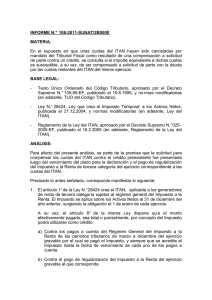

Procedimientos para solicitar la devolución del ITAN C.P.C. Carmen Oré Gamarra Miembro del Staff Interno de la Revista Actualidad Empresarial 1. Introducción Usted ya presentó su declaración jurada anual del Impuesto a la Renta y obtuvo pérdida o saldo a favor de Renta? Si es este su caso, usted tiene dos caminos a seguir: Perder lo pagado por concepto de ITAN o Solicitar la devolución ¿Cuál camino seguiría usted? Considero que lo más beneficioso para la empresa es recuperar el ITAN pagado en el período; para ello, en este artículo le damos los alcances de cómo solicitar la devolución de ITAN.* * Ver cálculo del saldo a favor del ITAN en actualidad y aplicación práctica publicado en la presente quincena. 2. Base legal • Ley N.° 28424, publicada el 21 de diciembre del 2004, aprueba la Ley del Impuesto Temporal a los Activos Netos. • Decreto Supremo N.° 025-2005-EF, publicado el 16 de febrero del 2005, Reglamento de la Ley N.° 28424, Ley del Impuesto Temporal a los Activos Netos. • Artículos 39 y 162 del D.S. 135-99-EF T.U.O. del Código Tributario 3. Marco conceptual La Ley del ITAN en su artículo 8 establece lo siguiente: «En caso de que se opte por su devolución, este derecho únicamente se generará con la presentación de la declaración jurada anual del Impuesto a la Renta del año correspondiente. Para solicitar la devolución, el contribuyente deberá sustentar la pérdida tributaria o el menor impuesto obtenido sobre la base de las normas del régimen general. La devolución deberá efectuarse en un plazo no mayor de sesenta (60) días de presentada la solicitud. Vencido dicho plazo, el solicitante podrá considerar aprobada su solicitud. En este caso, la SUNAT bajo responsabilidad deberá emitir las Notas de Crédito Negociables, de acuerdo a lo establecido por el Código Tributario y sus normas complementarias. Los contribuyentes obligados a tributar en el exterior por rentas de fuente peruana podrán optar por utilizar contra el Impuesto, hasta el límite del mismo, el monto efectivamente pagado por concepto de pagos a cuenta del Impuesto a la Renta correspondiente al período del mes de marzo y siguientes de cada ejercicio. Esta opción sólo es aplicable en el caso del pago en forma fraccionada del Impuesto. Estos contribuyentes no podrán utilizar el crédito indicado en el primer párrafo del presente artículo. Los pagos a cuenta del Impuesto a la Renta acreditados contra el impuesto constituirán crédito sin derecho a devolución contra el Impuesto a la Renta del ejercicio gravable.» El Reglamento en su artículo 10 establece lo siguiente: «Si luego de acreditar el impuesto contra los pagos a cuenta mensuales y/o contra el pago de regularización del Impuesto a la Renta del ejercicio por el cual se pagó el impuesto quedará un saldo no aplicado, este saldo podrá ser devuelto de acuerdo a lo señalado en el tercer párrafo del artículo 8 de la Ley, no pudiendo aplicarse contra futuros pagos del Impuesto a la Renta.» P R O C E D I M I E N T O S T R I B U T A R I O S I PROCEDIMIENTOS TRIBUTARIOS 4. Procedimientos a seguir en la devolución ¿En qué casos se puede solicitar la devolución del ITAN? Este derecho únicamente se generará con la presentación de la declaración jurada anual del Impuesto a la Renta del año correspondiente. Pérdida tributaria PRIMER A QUINCENA - ABRIL 2007 ¿Cuánto tiempo se tiene para solicitar la devolución? Según el artículo 43 y 44 del Código Tributario D.S. N.° 135-99-EF (19-08-99), la acción para solicitar o efectuar la compensación, así como para solicitar la devolución prescribe a los cuatro (4) años, contados desde el uno (1) de enero siguiente a la fecha en que nace el crédito por tributos cuya devolución se tiene derecho a solicitar, tratándose de las originadas por conceptos distintos a los pagos en exceso o indebidos. ¿Qué documentos se debe presentar a SUNAT? • Debe presentar el Formulario N.° 4949 «Solicitud de devolución», firmado por el deudor tributario o el representante legal acreditado en el Registro Único de Contribuyentes (RUC). En el caso que este formulario sea presentado por un tercero tendrá que ir acompañado de un poder específico para realizar el trámite. • Asimismo, debe presentar un escrito fundamentado y documentado (que va adjunto al formulario) en el que se detalla el tributo y el período por los que se solicita la devolución y los fundamentos de hecho y de derecho en que se sustenta el pedido. • Se debe adjuntar además, copia legalizada del poder que autoriza al representante, así como copia de su DNI, carné de extranjería o pasaporte según corresponda. Este requisito no es aplicable a los representantes legales de las agencias de aduana y a los gerentes generales registrados como tales en la ficha RUC, en cuyo caso bastará la presentación de copia de su DNI. ¿Dónde se debe presentar el escrito y en cuanto tiempo se obtiene una respuesta por parte de la Administración Tributaria? Los documentos se presentan ante SUNAT en las intendencias regionales o zonales, según corresponda. I-18 INSTITUTO PACÍFICO Menor impuesto obtenido Desde el momento que es recepcionada la solicitud en SUNAT, ésta tiene un plazo de 60 días para resolver y pronunciarse emitiendo una Resolución de Intendencia o de Oficina Zonal en la cual podrá declarar procedente, procedente en parte, improcedente o denegada la solicitud. En el caso que transcurran los 60 días y SUNAT no notifique la Resolución al contribuyente, se entiende que opera el silencio administrativo positivo1. Si se trata de un buen contribuyente ¿cuál es el plazo que tiene SUNAT para resolver la solicitud de devolución? En el caso del ITAN, al no tratarse de pagos indebidos o en exceso, se rige por lo estipulado en el artículo 8, de la Ley que crea el ITAN, por consiguiente, la Administración resolverá en el plazo de 60 días, en este caso no se tendrá en cuenta la devolución en un plazo máximo de 10 días hábiles siguientes a la fecha de presentación de su solicitud y sin necesidad de garantías, para los casos de pagos indebidos o en exceso de los tributos administrados y/o recaudados por la SUNAT. De ser procedente la solicitud de devolución ¿cómo se otorga la devolución del ITAN? De acuerdo al artículo 39 del Código Tributario D.S. N.° 135-99-EF (19-08-99), las devoluciones se efectuarán mediante cheques no negociables, documentos valorados denominados Notas de Crédito Negociables, giros, órdenes de pago del sistema financiero y/o abono en cuenta corriente o de ahorros. 2006-SUNAT/2B0000. Las bases legales en las cuales se ampara son las siguientes: Según el Código Tributario2, tratándose de devoluciones, sólo reconoce la aplicación de intereses a aquéllas que realice la Administración Tributaria por pagos indebidos o en exceso; indicando expresamente que tratándose de otras devoluciones éstas deben efectuarse en las condiciones que las propias leyes establezcan. Si bien el TUO del Código Tributario no ha definido cuándo un pago debe ser considerado indebido o en exceso, el Código Civil en su artículo 12673 sí lo hace, señalando que es el efectuado por error de hecho o de derecho en la entrega del bien o cantidad en pago, lo que justifica su restitución. Como la solicitud de devolución que están autorizados a presentar los sujetos del ITAN no corresponde a la devolución de un pago en el que haya mediado error, es decir indebido o en exceso, sino al cumplimiento de lo dispuesto en la norma especial que regula dicho Impuesto; asimismo, la normatividad que regula el ITAN no contempla la aplicación de interés alguno al monto materia de devolución, no corresponde la aplicación de intereses a los montos devueltos por concepto del ITAN, de conformidad con las normas que regulan dicho Impuesto. ¿Asiste a los contribuyentes el derecho a solicitar la devolución de los montos pagados por ITAN cuando habiendo sido éstos compensados contra los pagos a cuenta del Impuesto a la Renta, el impuesto anual determinado resulta menor que los pagos a cuenta realizados ya sea por ITAN o por Impuesto a la Renta? Según el Informe N.° 021-2007-SUNAT/ 2B0000, los contribuyentes que hayan acreditado el ITAN contra los pagos a cuenta del Impuesto a la Renta pueden solicitar la devolución del exceso no absorbido por el Impuesto a la Renta del ejercicio o aplicarlo contra los pagos a cuenta mensuales del ejercicio 2006 cuyo vencimiento hubiera operado a partir del mes siguiente a aquél en que se presente la declaración jurada anual del Impuesto a la Renta del 2005. ¿El saldo del ITAN a devolver será con intereses? No, el saldo del ITAN que se devolverá a los contribuyentes será sin intereses de acuerdo a la normativa que la SUNAT hace mención en su publicación del Informe N.° 099- ¿El pago del ITAN efectuado con posterioridad a la regularización del Impuesto a la Renta es susceptible de devolución? Según el Informe N.° 034-2007-SUNAT/ 2B0000, los pagos por ITAN realizados con posterioridad a la presentación de la declaración jurada anual del Impuesto a la Renta o al vencimiento del plazo para tal efecto, lo que hubiera ocurrido primero, no son susceptibles de devolución. Los referidos pagos son deducibles para la determinación de la renta neta de tercera categoría del ejercicio gravable al cual corresponde dicho tributo, en tanto se cumpla con el principio de causalidad. 1 Artículo 8 de la Ley 28424, Ley que crea el ITAN. 2 Artículos 38 y 39 del Código Tributario D.S. 135-99-EF. 3 Código Civil, Decreto Legislativo 295. 5. De interés ÁREA TRIBUTARIA 6. Modelo de Escrito I 6. Modelo de Solicitud de Devolución SOLICITUD DE DEVOLUCIÓN DEL ITAN Trujillo, 15 de abril del 2007 Sres. SUPERINTENDENCIA NACIONAL DE ADMINISTRACIÓN TRIBUTARIA La empresa «Trujillo Industria S.A.», identificada con RUC N.° 20181979823, con domicilio fiscal en Av. Libertad N.° 512, Departamento de La Libertad, Provincia y Distrito de Trujillo, debidamente representada por su Gerente General Sr. José Arburú del Rio, identificado con DNI N.° 12134968, respetuosamente se dirije a ustedes para solicitarles lo siguiente: Que, de conformidad con lo establecido en el artículo 8 de la Ley 28424, Ley que crea el Impuesto Temporal a los Activos Netos, solicito la devolución del Saldo del ITAN que asciende a la suma de 90,000 pagado en el ejercicio económico 2006, para ello le informo lo siguiente: • Con fecha 25 de marzo del 2006 presente, el PDT 0648 con número de orden N.° 00101234 optando por el pago fraccionado en 9 cuotas. • Los pagos se realizaron en guía de pagos varios con el código de tributo 3038, según el siguiente detalle: N.° Cuota 1 2 3 4 5 6 7 8 9 Fecha de presentación 10-Abr. 12-May. 10-Jun. 11-Jul. 13-Ago. 15-Set. 09-Oct. 11-Nov. 12-Dic. Total Pagado Monto pagado 10 000.00 10 000.00 10 000.00 10 000.00 10 000.00 10 000.00 10 000.00 10 000.00 10 000.00 90 000.00 El 26 de marzo del 2007 hemos cumplido con presentar la declaración jurada anual del Impuesto a la Renta en el PDT 658, tal como consta en mi declaración jurada anual presento un saldo a favor del Impuesto a la Renta, hecho contemplado en el artículo 8 de la Ley del ITAN para poder solicitar la devolución. Por lo expuesto en los párrafos precedentes, solicito declare fundada mi solicitud de devolución. Adjunto al presente escrito lo siguiente: • Formulario 4949 • Copia del DNI del representante legal • Copia de la declaración del ITAN y de los voucher de pago de las cuotas. • Copia de la declaración jurada anual del Impuesto a la Renta del año 2006 1 Considerando Quinto de la Casación N.° 236-2005-LIMA. 2 Publicada el 31 de octubre del 2000 en el Diario Oficial El Peruano. A C T U A L I D A D E M P R E S A R I A L | N . ° 13 2 PRIMER A QUINCENA - ABRIL 2007 Sr. José Arburu del Rio Gerente General Trujillo Industria S.A I-19