Pagos fraccionados IS 2015

Anuncio

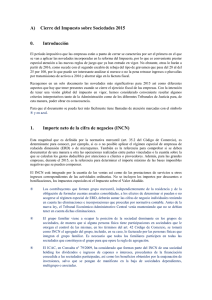

PAGO FRACCIONADO DEL IMPUESTO SOBRE SOCIEDADES 2015 El Impuesto sobre Sociedades recoge la obligación de realizar tres pagos fraccionados durante los 20 primeros días de los meses de abril, octubre y diciembre. Estos pagos fraccionados se pueden realizar utilizando una de las dos modalidades siguientes: Opción a) cuyo importe es el 18 por 100 sobre la cuota íntegra del último período impositivo. Opción b) cuyo importe se calcula aplicando la tabla siguiente sobre los beneficios del propio ejercicio: Importe neto de la cifra de negocios del ejercicio anterior Compensación de bases imponibles de periodos anteriores Importe mínimo a ingresar Sin limitación No existe importe mínimo 21% Sin limitación No existe importe mínimo Tipo de gravamen % del pago a cuenta 25 (ERD) Base imponible del periodo hasta 300.000€ → 17% Entre 0 y 10.000.000 € 28 - Para las ERD: BI del periodo que excede de 300.000€ → 20% - Resto empresas → 20% Entre 10.000.000 € y 20.000.000 € 28 Entre 20.000.000 € y 60.000.000 € 28 24% Limitada al 50% de la base imponible previa Más de 60.000.000 € 28 27% Limitada al 25% de la base imponible previa (Rdo. contable después IS * 12%) - Pagos fraccionados (Rdo. contable después IS * 12%) - Pagos fraccionados Además hay que tener en cuenta para esta opción: o Gastos financieros netos: Serán deducibles con el límite del 30% del beneficio del ejercicio. En todo caso, serán deducibles estos gastos por importe de hasta 1 millón de euros anuales. o Tendrán la consideración de gastos no deducibles: Los deterioros de cualquier elemento patrimonial, excepto existencias y créditos a cobrar. Se establece un límite máximo para la deducción de gastos por atenciones a clientes o proveedores del 1% del importe neto de la cifra de negocio. GESEM Consultoría y Finanzas, S.L.P. Departamento Fiscal Circular nº 9 / Febrero 2015 o Se podrá recuperar de forma limitada la amortización contable no deducida en 2013 y 2014. o Se ha eliminado la deducción de las pérdidas generadas en las transmisiones entre empresas del grupo. La modalidad b) podrá ser opcional (a excepción de lo previsto en el penúltimo párrafo), siendo preciso solicitarla durante el mes de febrero (para las entidades cuyo ejercicio social coincide con el año natural), y será de aplicación en el ejercicio que se solicita y siguientes, en tanto no se renuncie. Por lo tanto, si la opción b) fue solicitada en ejercicios anteriores y no interesara su aplicación en el presente ejercicio, deberá presentarse la renuncia correspondiente durante el mes de febrero (para las entidades cuyo ejercicio social coincide con el año natural). La modalidad b) es aconsejable para todas aquellas sociedades que durante el ejercicio 2015, prevean que se va a producir una disminución importante en los beneficios, con respecto al ejercicio 2014, ya que los pagos a cuenta por la opción a), se realizan en función del último Impuesto Sobre Sociedades presentado. Podrían estar en esta situación sociedades a liquidar o disolver, sociedades inactivas o que vayan a disminuir sustancialmente su actividad. Sin embargo, esta modalidad b) será obligatoria para las sociedades que hayan superado los 6’01 millones de € de volumen de operaciones a efectos del IVA (artº 121 de la Ley) durante los doce meses anteriores a la fecha en que se inicien los períodos impositivos (Gran empresa). Rogamos que si la empresa decide o debe presentar el modelo 036 para ejercer la opción b) o renunciar a ella, lo comunique a este despacho. GESEM Consultoría y Finanzas, S.L.P. Departamento Fiscal Circular nº 9 / Febrero 2015