APORTE DE LA TEORíA DE AGENCIA AL PUZZLE` DE LA

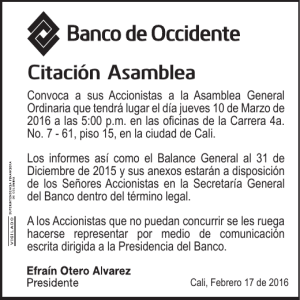

Anuncio