Estrategias de resolución para la banca griega

Anuncio

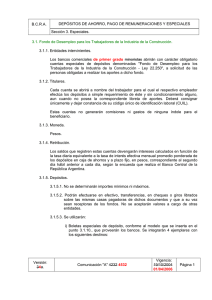

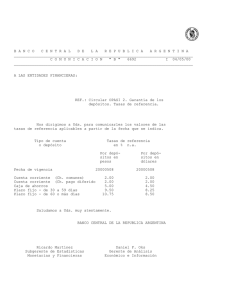

NOTAS DE ACTUALIDAD FINANCIERA Estrategias de resolución para la banca griega El programa de ayuda financiera a Grecia contiene fondos para la recapitalización de la banca (incluidos costes de resolución) que podrían alcanzar un importe de unos 25.000 mll. €. Como paso previo a la recapitalización, el BCE realizará un ejercicio de valoración global tras el verano para determinar las necesidades individuales de capital. Según los mecanismos vigentes de resolución, y dada la necesidad de recurrir a la ayuda europea, la recapitalización se instrumentaría a través del MEDE. Esta opción implicaría condiciones muy onerosas en su aplicación directa (bail-in de al menos el 8% de los pasivos) o con impacto en el nivel de deuda si se opta por una recapitalización indirecta (por ejemplo, el caso español). La exigencia de trasposición de la Directiva de Resolución Bancaria BRRD a finales de mes sugiere que un bail-in del 8% de los pasivos se llevaría a cabo conforme a la jerarquía que en ella se establece. En este escenario, dada la estructura de pasivo de la banca de Grecia (sin apenas deuda senior y con gran volumen de DTAs), el bail-in llegaría a afectar a los depósitos no asegurados, aquellos de más de 100.000 €, que en Grecia podrían alcanzar un importe de unos 30.000 mll. €, principalmente de pymes (fuente: prensa). Estimamos que, en este escenario, el haircut de los depósitos no asegurados ascendería al 25%. Ante las consecuencias que un bail-in de depósitos retail tendría en la economía y en la estabilidad financiera, no se descartan opciones más “políticas” para Grecia, que combinen la normativa vigente de ayudas de Estado de la CE, flexible a la hora de aplicar el bail-in, el MEDE y otras medidas de reestructuración bancaria como venta de activos, fusiones, adquisiciones por bancos extranjeros con esquemas de protección, banco malo, etc. La elección final de la estrategia de resolución es una cuestión política que deberá valorar tanto las circunstancias actuales del país y de su sistema financiero (dramáticas) como las consecuencias indirectas (más inciertas) para la credibilidad de los nuevos mecanismos de resolución de la Unión Bancaria, el MUR operativo en cinco meses. Mecanismos de resolución actuales Los mecanismos de resolución disponibles para la resolución bancaria en 2015, año de transición hacia el MUR que estará operativo en 2016, son: En caso de no necesitar recursos europeos, se aplica el marco normativo vigente de ayudas de Estado de la CE (revisada en 2013) que limita el bail-in a los pasivos más junior. Con esta normativa, que constituye el marco transicional hacia la implantación de la directiva BRRD, hasta 2016 sólo el capital y la deuda subordinada asumirían pérdidas antes de la inyección de las ayudas públicas nacionales. DIRECCIÓN DE ESTUDIOS 20 de julio de 2015 Página 1 de 5 NOTAS DE ACTUALIDAD FINANCIERA En caso de solicitar ayuda europea, la recapitalización se instrumentaría a través del MEDE y podría ser directa o indirecta: Recapitalización directa a través del MEDE. Este mecanismo no se ha aplicado nunca. Exigiría un bail-in del 8% de los pasivos y fondos propios como condición preliminar y otras disposiciones como el cumplimiento de un CET 1 del 4,5%. Recapitalización indirecta, al estilo “español”, mediante un crédito al FROB que ejecuta la recapitalización cumpliendo la normativa vigente de ayudas de Estado de la CE (bail-in mínimo para accionistas y deuda junior) que tendría impacto en el nivel de deuda pública nacional. Dada la exigencia de la trasposición de la directiva europea BRRD, que tendrá lugar el próximo día 22, parecería razonable que la recapitalización de la banca griega antes de final de año pasase por un bail-in del 8% de los pasivos que se llevaría a cabo conforme a la jerarquía que en ella se establece, empezando por los instrumentos de capital y la deuda subordinada, siguiendo por deuda senior y depósitos de más de 100.000 € (no asegurados) de empresas y derivados y, finalmente, los depósitos de pymes y personas físicas que superen los 100.000 €. Los depósitos por debajo de los 100.000 €, cubiertos por el FGD, están garantizados y la deuda con garantía o la actividad interbancaria a corto plazo quedan excluida. La Directiva contempla que en circunstancias extraordinarias (como alto riesgo de contagio, crisis sistémica), las autoridades pueden excluir algunos acreedores del bail-in, siempre que se haya impuesto un 8% de pérdidas a los pasivos. Preferencia en la resolución bajo BRRD (España) Preferencia en la resolución bajo BRRD ( propuesta Alemania) Depósitos de familias y pymes >100.000€ Depósitos de familias y pymes >100.000€ Deuda senior Depósitos corporativos noFGD, derivados y otros Depósitos corporativos no-FGD, derivados y otros Deuda senior con cláusulas de subordinación Deuda senior Tier 2 (deuda subordinada) Tier 2 y deuda subordinada Tier 1 adicional Tier 1 adicional CET1 CET1 DIRECCIÓN DE ESTUDIOS 20 de julio de 2015 Página 2 de 5 NOTAS DE ACTUALIDAD FINANCIERA Importe del bail-in El importe del bail-in dependería de la estructura de pasivo de la banca griega que presenta un bajo peso de la deuda negociable. Si consideramos los cuatro mayores bancos de Grecia (Alpha, Piraeus, Eurobank y NBG), que representan el 90% del sistema, el importe de bail-in (8% de 309.000 mll. de balance a marzo de 2015) ascendería a unos 24.700 mll. €. Para hacer frente a estas pérdidas, las entidades cuentan con 27.000 mll. de equity a marzo de 2015, pero el 57% de este importe está formada por DTAs, cuya capacidad de absorber pérdidas en estas circunstancias puede ser cuestionada. Si se descuentan los DTAs del capital, el importe de pérdidas que quedaría tras aplicar equity (exl. DTAs) y la deuda a largo plazo en el bail-in sería unos 7.500 mll. a los que debería hacer frente los 30.000 mll. € de depósitos no asegurados, principalmente de pymes (información de prensa). Según nuestra estimación, esto significaría un haircut de los depósitos no asegurados del 25%. mll. € mar-15 NBG Piraeus Eurobank Alpha AATT 83,430 88,516 68,474 68,310 Depósitos de clientes 39,615 46,450 26,652 31,605 Deuda a largo plazo 1,662 821 1,265 1,902 Equity 8,294 7,238 5,052 6,431 DTAs 3,855 3,998 3,948 3,707 Equity excluyendo DTAs 4,439 3,240 1,104 2,724 8% AATT 6,674 7,081 5,478 5,465 menos equity (excl. DTAs) 2,235 3,841 4,374 2,741 menos deuda largo plazo 573 3,020 3,109 839 Depósitos no asegurados Haircut sobre depósitos clientes no asegurados Fuentes: elaboración propia a partir de BankScope, prensa y datos de las propias entidades TOTAL 308,729 144,322 5,650 27,015 15,508 11,507 24,698 13,191 7,541 30,000 25.1 Datos individuales excepto Piraeus que son consolidados Antecedente chipriota Un antecedente de rescate bancario en el euro con bail-in de depósitos ha sido Chipre. El problema de Chipre era, principalmente, su sistema bancario, en quiebra por las inversiones inmobiliarias nacionales y en deuda griega, sobredimensionado con unos activos que representaban 7 veces el PIB y con un pasivo concentrado en depósitos (el 91%), de los que el 40% eran de no residentes (mayoritariamente rusos y con sospechas de blanqueo de capitales). El plan de reestructuración para la banca chipriota incluyó la intervención de las dos mayores entidades, el Banco Popular de Chipre (convertido en banco malo) y el Banco de Chipre, aplicándose un bail-in a depósitos no asegurados. Entre las medidas acordadas destacan: DIRECCIÓN DE ESTUDIOS 20 de julio de 2015 Página 3 de 5 NOTAS DE ACTUALIDAD FINANCIERA Venta de activos griegos a Piraeus. En el Banco Popular de Chipre, todos los depósitos asegurados junto con los activos chipriotas y de Reino Unido fueron trasladados al Banco de Chipre. Depósitos no asegurados, los activos remanentes y las filiales exteriores fueron mantenidos como legacy en el Banco Popular de Chipre para su liquidación. Simultáneamente, los depósitos no asegurados del Banco de Chipre fueron sometidos a un bail-in del 37,5%, implicando un swap de depósitos por capital. Otro 22,5% de depósitos no asegurados quedaron congelados para cubrir posibles necesidades de capital con el objetivo de alcanzar un Core Tier 1 del 9%. Las necesidades de capital del Banco Popular de Chipre y del Banco de Chipre totalizaron en torno a 10.000 mll. € (50% del PIB) que serían cubiertas por depósitos no asegurados después de la total contribución de los accionistas y los bonistas. Se impusieron controles de capital tras el rescate que se fueron eliminando progresivamente. Banco de Chipre. Proceso de conversión de depósitos no asegurados en equity Fuente: European Commission. The Economic Adjustment Programme for Cyprus Fifth Review - Summer 2014 Conclusión Parece claro que el rescate de la banca griega pasa por la recapitalización a través del MEDE, lo que implica condiciones muy onerosas en su aplicación directa (el mencionado bail-in de al menos el 8% de los pasivos) o con impacto en el nivel de deuda si se opta por una recapitalización indirecta (por ejemplo la española). DIRECCIÓN DE ESTUDIOS 20 de julio de 2015 Página 4 de 5 NOTAS DE ACTUALIDAD FINANCIERA Se habla de opciones más “políticas” para Grecia, dada su compleja situación económica y el impacto del bail-in en depositantes retail. Estas opciones resultarían de alguna combinación lineal entre la normativa vigente de ayudas de Estado de la CE, flexible a la hora de aplicar el bail-in, con el mecanismo de MEDE y otras medidas de reestructuración. Entre éstas se podrían contemplar la venta de activos, fusiones, adquisiciones por bancos extranjeros con esquemas de protección, incluso la solución al estilo chipriota de banco malo liquidable y bancos buenos reestructurados y con cierto grado de bail-in. No obstante, la realidad del sistema bancario griego no deja mucho margen de maniobra: morosidad media a finales de 2014 superior al 30%, que en los últimos meses ha empeorado sustancialmente (algunas proyecciones sitúan la tasa de morosidad en torno al 40-45%), con una cobertura inicialmente razonable (del 60% diciembre) que también se ha deteriorado y niveles de ROA negativos desde 2011, exceptuando 2013 que fue positivo (salvo para Eurobank). Elegir la estrategia de resolución es una cuestión política que deberá valorar tanto las circunstancias actuales del país y de su sector bancario (dramáticas) como las consecuencias indirectas (más inciertas) en la credibilidad de los mecanismos de resolución que se están poniendo en marcha. Por una parte, el marco normativo vigente es más flexible, lo que seguramente resulta útil cuando se trata de diseñar un plan de rescate bancario que anida en un programa de rescate global de la economía griega. Bajo el marco normativo actual, los depósitos no asegurados (muy concentrados en pymes) probablemente no se aplicarían a asumir pérdidas, aliviando la presión sobre el tejido empresarial que está muy afectado por las circunstancias económicas. La percepción de “seguridad” de los depósitos, especialmente cuando se trata de fondos retail, es un valor de gran importancia para la estabilidad financiera lo que quedaría salvaguardado por la aplicación del marco normativo actual. Sin embargo, el margen de maniobra en el sector financiero es limitado debido a los graves problemas de liquidez y de deterioro de la calidad de los activos. Además, la estrategia que se aplique debería mantener un alto grado de coherencia con el marco normativo que en cinco meses estará en vigor en materia de resolución y bail-in (BRRD). Aplicar ahora unos criterios muy diferentes (argumentando la “excepcionalidad” del caso griego) a los que en enero próximo estarán en vigor para todos los acreedores bancarios ayuda poco a dotar de credibilidad al MUR, un mecanismo que ha suscitado una gran discusión y que es un pilar fundamental de la Unión Bancaria. Este Informe tiene carácter meramente informativo y no se pretende, por medio de esta publicación, prestar servicios o asesorar en materia financiera, de inversiones, legal, fiscal o de otro tipo en ningún campo de nuestra actuación, por lo que dicha información no debe tomarse como base para realizar inversiones o tomar decisiones de inversión. La información utilizada para la elaboración del presente Informe ha sido obtenida de fuentes consideradas fiables, no garantizándose su exactitud o concreción. Queda prohibido reproducir, transmitir, modificar o suprimir la información sin previa autorización escrita de Bankia. DIRECCIÓN DE ESTUDIOS 20 de julio de 2015 Página 5 de 5