Tenaris S.A. (TS) Descripción de la compañía. Situación Patrimonial

Anuncio

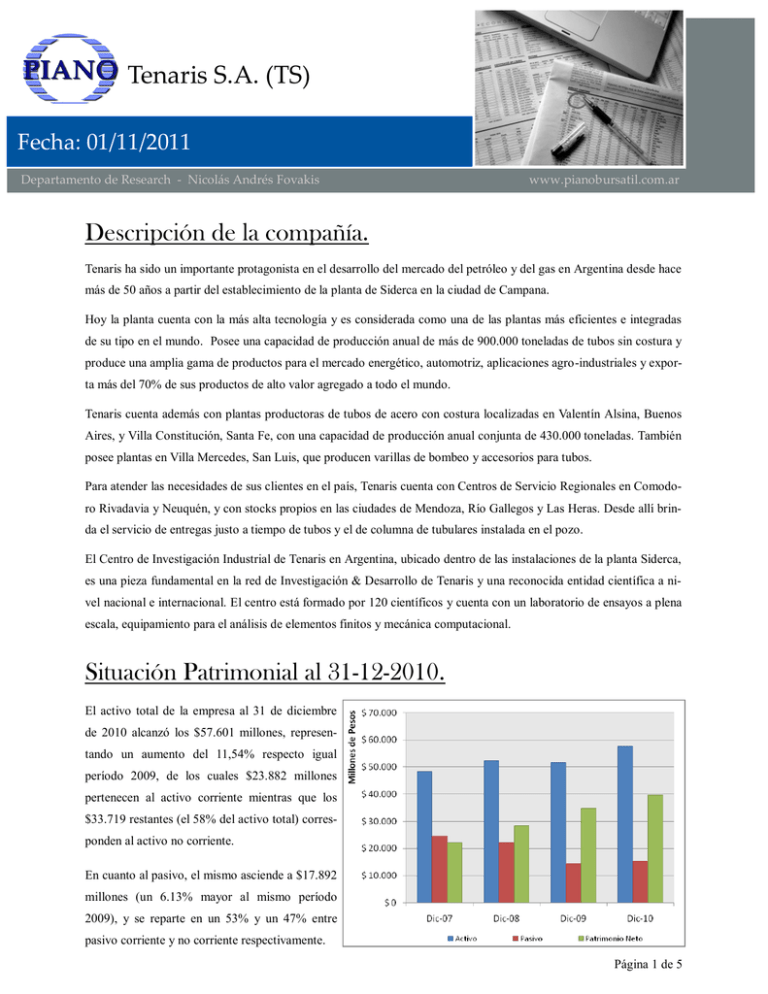

Tenaris S.A. (TS) Fecha: 01/11/2011 Departamento de Research - Nicolás Andrés Fovakis www.pianobursatil.com.ar Descripción de la compañía. Tenaris ha sido un importante protagonista en el desarrollo del mercado del petróleo y del gas en Argentina desde hace más de 50 años a partir del establecimiento de la planta de Siderca en la ciudad de Campana. Hoy la planta cuenta con la más alta tecnología y es considerada como una de las plantas más eficientes e integradas de su tipo en el mundo. Posee una capacidad de producción anual de más de 900.000 toneladas de tubos sin costura y produce una amplia gama de productos para el mercado energético, automotriz, aplicaciones agro-industriales y exporta más del 70% de sus productos de alto valor agregado a todo el mundo. Tenaris cuenta además con plantas productoras de tubos de acero con costura localizadas en Valentín Alsina, Buenos Aires, y Villa Constitución, Santa Fe, con una capacidad de producción anual conjunta de 430.000 toneladas. También posee plantas en Villa Mercedes, San Luis, que producen varillas de bombeo y accesorios para tubos. Para atender las necesidades de sus clientes en el país, Tenaris cuenta con Centros de Servicio Regionales en Comodoro Rivadavia y Neuquén, y con stocks propios en las ciudades de Mendoza, Río Gallegos y Las Heras. Desde allí brinda el servicio de entregas justo a tiempo de tubos y el de columna de tubulares instalada en el pozo. El Centro de Investigación Industrial de Tenaris en Argentina, ubicado dentro de las instalaciones de la planta Siderca, es una pieza fundamental en la red de Investigación & Desarrollo de Tenaris y una reconocida entidad científica a nivel nacional e internacional. El centro está formado por 120 científicos y cuenta con un laboratorio de ensayos a plena escala, equipamiento para el análisis de elementos finitos y mecánica computacional. Situación Patrimonial al 31-12-2010. El activo total de la empresa al 31 de diciembre de 2010 alcanzó los $57.601 millones, representando un aumento del 11,54% respecto igual período 2009, de los cuales $23.882 millones pertenecen al activo corriente mientras que los $33.719 restantes (el 58% del activo total) corresponden al activo no corriente. En cuanto al pasivo, el mismo asciende a $17.892 millones (un 6.13% mayor al mismo período 2009), y se reparte en un 53% y un 47% entre pasivo corriente y no corriente respectivamente. Página 1 de 5 www.pianobursatil.com.ar Departamento de Research Cabe destacar que $ 2.599 millones corresponden a “Participación en Sociedades Controladas”, las cuales en el presente informe agruparemos dentro del pasivo no corriente. El patrimonio neto a fines del 2010 alcanzó los $39.709 millones, lo que representa un incremento del 14,03% respecto los $34.823 millones correspondientes al mismo período del año 2009. Estado de Resultados al 31-12-2010 Ventas Costo de Ventas Resultado Bruto Res. Operativo Res. generados x Activos Res. generados x Pasivos Resultado Neto 31/12/2007 $ 31.833 $ 17.485 $ 14.348 $ 9.374 $ 296 -$ 946 $ 6.581 31/12/2008 $ 42.097 $ 23.593 $ 18.504 $ 10.507 $ 170 -$ 1.008 $ 7.373 31/12/2009 $ 31.212 $ 18.633 $ 12.579 $ 6.946 $ 175 -$ 756 $ 4.449 31/12/2010 $ 30.924 $ 18.850 $ 12.073 $ 6.310 $ 161 -$ 371 $ 4.521 Datos en millones de pesos. Al 31 de diciembre de 2010, las ventas de Tenaris alcanzaron un total de $30.924 millones disminuyendo un 1% respecto al cierre del ejercicio 2009 mientras que los costos de ventas se incrementaron un 1% en el mismo período totalizando $18.850 millones. Esto dio un resultado bruto de $12.073 millones, descendiendo en un 4% respecto a los $12.579 millones de 2009. Por otro lado, el resultado operativo de la compañía pasó de $6.946 millones en el 2009 a $6.310 millones en el 2010. Finalmente el resultado neto de la empresa arrojó una ganancia de $4.521 millones en comparación a los $4.449 millones que alcanzó en el ejercicio 2009. Estado de Resultados al 30-06-2011 Ventas Costo de Ventas Resultado Bruto Res. Operativo Res. generados x Activos Res. generados x Pasivos Resultado Neto 30/06/2010 $ 14.301 $ 8.573 $ 5.728 $ 2.823 $ 37 -$ 156 $ 1.982 30/09/2010 $ 22.506 $ 13.641 $ 8.865 $ 4.462 $ 96 -$ 264 $ 3.214 31/12/2010 $ 30.924 $ 18.850 $ 12.073 $ 6.310 $ 161 -$ 371 $ 4.521 31/03/2011 $ 9.459 $ 5.838 $ 3.621 $ 1.797 $ 46 -$ 64 $ 1.300 30/06/2011 $ 19.570 $ 12.245 $ 7.325 $ 3.535 $ 78 -$ 170 $ 2.511 Datos en millones de pesos. Al 30 de junio de 2011 las ventas de Tenaris acumularon un total de $19.570 millones incrementándose un 37% respecto al 30 de junio de 2010 mientras que los costos de ventas se incrementaron un 43% en el mismo período totalizando $12.245 millones dando como resultado bruto un total de $7.325 millones incrementándose un 28% respecto a los $5.728 millones de igual período 2010. Por otro lado, el resultado operativo de la compañía pasó de ser $2.823 millones en el segundo trimestre de 2010 a $3.535 millones en el 2011. Finalmente el resultado neto de la empresa arrojó una ganancia acumulada de $2.511 millones superando en un 27% al resultado neto del 30 de junio de 2010. Página 2 de 5 www.pianobursatil.com.ar Departamento de Research Utilidades Retenidas Como puede apreciarse en el gráfico de la izquierda, si bien el Patrimonio Neto de Tenaris ha ido en aumentando, este está compuesto mayoritariamente por “Utilidades Retenidas” o “Utilidades Acumuladas”, lo cual hace referencia a parte de los dividendos no distribuidos entre socios o accionistas. Dada la antigüedad de dicha cuenta prácticamente se debería asociar con una capitalización que beneficia la liquidez de la empresa y el aumento del capital de trabajo de la misma. Como se puede observar en el gráfico de la derecha, Tenaris no retiene la totalidad sino que distribuye parte de sus utilidades. Sin embargo los dividendos pagados por Tenaris no suelen llegar ni al 1% del valor de la acción, por lo que forma parte de las empresas que menos distribuyen en forma de dividendos, lo que da cuenta que Tenaris no es una empresa de la cual haya que esperar este tipo de renta, sino que la decisión estaría basada en el aumento esperado en el precio de la acción. Indicadores y conclusión ROA ROE Liquidez Cte. 31/12/2008 14,07% 25,99% 1,914 31/12/2009 8,62% 12,78% 2,853 31/12/2010 7,85% 11,39% 2,504 ROA ROE Liquidez Cte. 30/06/2010 3,71% 5,45% 2,657 30/06/2011 4,01% 5,79% 2,433 Como se puede observar en los cuadros, la rentabilidad del activo generada por Tenaris fue disminuyendo en estos últimos años hasta alcanzar un 7,85% en el ejercicio 2010. Lo mismo ha ocurrido con la rentabilidad sobre el patrimonio neto que alcanza un 11,39% mientras que el ratio de liquidez corriente se ha incrementado respecto al ejercicio 2008. De acuerdo a la comparación de los resultados acumulados semestrales, los Estados Contables de Tenaris denotan una leve mejora a lo largo del corriente ejercicio. Al 30 de junio de 2011 la rentabilidad del activo supera en 0,3 puntos porcentuales a la de igual período anterior ascendiendo al 4.01% y el mismo incremento se registra en la rentabilidad sobre el patrimonio neto que alcanza el 5.79%. Por otro lado, el ratio de liquidez corriente se mantiene mas o menos constante alcanzando un valor de 2.433, lo cual es alto ya que la empresa mantiene activos corrientes con los que puede hacer frente a más del doble de las obligaciones de corto plazo que mantiene a la fecha. Página 3 de 5 www.pianobursatil.com.ar Departamento de Research Dada la gran dificultad que presenta encontrar una empresa comparable a Tenaris en cuanto a su capitalización bursátil tanto a nivel local como a nivel internacional, procederemos a comparar sus ratios contra el promedio de los mismos desde el año 2007. Tenaris S.A. Capitalización bursátil $ 95.151 Millones Participación 14,74% Beta 1,15 Correlación 0,82 Volatilidad 38,61% Volumen Prom. 12.559.000 Max (52w) 107,93 Min (52w) 54,9 Datos al 31/10/2011 TS P/E P/BV P/S 31/12/2007 31/12/2008 31/12/2009 31/12/2010 26/10/2011 Promedio Prom. ex-2008 12,6 5,8 21,3 25,7 18,8 16,840 19,600 3,7 1,5 2,7 2,9 2,2 2,600 2,875 2,6 1 3 3,8 2,6 2,600 3,000 El indicador P/E refleja la cantidad de años necesarios para recuperar el precio de la acción con las ganancias de la compañía. El mismo asciende a 18.8 ubicándose por sobre el promedio, siendo este un punto en contra de la empresa ya que para normalizarse el precio debería disminuir. Por otro lado, el “Price / Book Value” refleja la diferencia entre el valor del mercado y el valor contable de la compañía. Como se puede apreciar, al 31 de octubre de 2011, la empresa cotiza al segundo valor más bajo luego del 1,5 presente en 2008, lo cual sería un punto a favor de Tenaris ya que para normalizarse, el valor de la acción debería subir. En cuanto al “Price Sales Ratio”, refleja la cantidad de años de ventas necesarios para recuperar el valor de la compañía. Este indicador se encuentra a igual valor de 2007 ubicándose por sobre el promedio; sin embargo, como se puede apreciar en el gráfico anterior, la compañía a registrado una gran caída en el precio de la acción durante el año 2008 y es por eso que los ratios correspondientes a este año son los mas pequeños de la muestra. Si excluimos esta situación particular para calcular el promedio (Prom. ex-2008) podemos observar que todos los indicadores se encuentran por debajo del mismo, lo que indicaría que para que estos valores alcancen su nivel promedio el precio de la acción de la compañía debería incrementarse. Concluyendo con este análisis, si bien los ratios inducirían a la compra en relación al promedio de los últimos años, cabe agregar que Tenaris es una empresa madura con poca competencia a nivel mundial y un gran volumen de ventas. Además, al retener gran parte de los dividendos y aumentar así la capacidad de financiarse con capital propio, el valor de la empresa debería incrementarse a lo largo del tiempo. Es por esto que se caracteriza por ser una especie a comprar y mantener a largo plazo. Página 4 de 5 www.pianobursatil.com.ar Departamento de Research Departamento de Research Nicolás Andrés Fovakis [email protected] Ricardo Jalife. [email protected] Departamento Comercial Casa Central Tel: 4322-1511/5382 Germán Rey [email protected] Rubén Freire [email protected] Sucursal Flores Juan Ignacio Maisterrena Tel: 4632-2660 [email protected] Sucursal Belgrano Daniel Abastante Tel: 4782-4127 Departamento de Inversiones de Banco Piano Tel: 4325-6562 [email protected] Matías Ballestrin [email protected] Disclosures Este informe es realizado por el Departamento de Research de Piano Sociedad de Bolsa S.A, quien considera que la información aquí contenida proviene de fuentes confiables. El mismo es proporcionado a título meramente informativo, tanto a clientes como inversores, siendo una herramienta más para la toma de sus decisiones.Todas las opiniones y estimaciones expresadas en este documento están sujetas a cambios sin previo aviso. Las inversiones en los activos financieros están sujetas a riesgo de inversión soberanos, comerciales, de tipo de cambio y a otros riesgos, incluyendo la posible pérdida de la inversión. Rendimientos pasados no garantizan rendimientos futuros. Este documento no representa una oferta de compra o venta con respecto a activos o instrumentos de ningún tipo y ha sido elaborado con un efecto informativo, siendo posible que haya otras inversiones que los inversores consideren más apropiado para satisfacer sus necesidades y objetivos. Página 5 de 5