Conceptos que usted DEBE Comprender si no Calcular

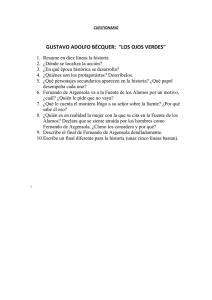

Anuncio

Conceptos que usted DEBE Comprender si no Calcular 1 Prólogo Es habitual escuchar exclamaciones y reclamos desde variadas fuentes y personas sobre los comportamientos del consumo, de las tasa de interés, de la inflación, de los precios y sus indicadores índices, de lo costoso que ha resultado un crédito, a veces, señalándolo hasta con enojo lo para algunos leonino que resulta la aplicación del justo y lógico interés compuesto, sin distinguir aún más su significado, ni menos tampoco, ilustrándolo con si se trata de una expresión real o nominal..Se desconocen también los sistemas de amortización comprometidos en los contratos de deuda que suscribimos, menos aún, saber del desarrollo que cada cual eventualmente significa, los necesarios seguros contratados a fines de cobertura, de la vida de algunos y de nuestras cosas, resguardándonos de siniestros productos de maremotos, hoy tsunamis, de incendios, inundaciones, terremotos, eventos que generalmente dañan nuestras pertenencias y cosas. Sin coberturas adecuadas, casi de manera cierta, nos llevan a producir mermas en nuestra riqueza, nuestras vidas, y por lo tanto, del grupo que de nosotros, en lo económico, depende. Tales coberturas son permitidas, hoy en día, por nuestro sistema nacional de seguros y sus permitidas G.Álamos A Conceptos que usted DEBE Comprender si no Calcular 2 afiliaciones internacionales en el hoy mundo de vivencias globales. Todas estas cuestiones, entre otras, nos resultan necesarias de comprender y es lo que perseguimos ayudar con el presente texto. El autor. Viña del Mar, noviembre de 2015. G.Álamos A Conceptos que usted DEBE Comprender si no Calcular 3 ÍNDICE Prólogo 1 INTRODUCCIÓN 5 1.- El mercado financiero. Ahorrantes e inversionistas. 7 2.- Tiempo, periodo y, momento. 13 3.- Gráfico de tiempo, periodos, y momentos. 15 4.- El valor del dinero y el tiempo. Índice de precios. Valores nominales y reales. La inflactación y la deflactación. 19 5.- Ingreso, consumo presente, futuro, y anticipado. 25 6.- Oferta y demanda de dinero. La tasa de interés y sus elementos. 29 7.- El interés o ganancia contratada. 34 8.- El interés bajo condición simple o compuesta. 34 9.- Usanzas de interés: vencido o recargado, y anticipado o descontado. 36 10.- El controvertido, tácito y justo, interés compuesto. 39 11.- La operación financiera y los momentos: valor presente y valores futuros. 40 12.- El o los aportes. 41 13.- El o los retiros. 42 14.- Flujos: aportes y retiros y, tiempo. Valor actual o presente, y valores futuros o montos. 43 15.- El capital en un aporte hoy o valor presente, a retirar o servir en uno o varios desembolsos en el tiempo. 46 16.- Varios, aportes y retiros, en el tiempo. 47 17.- Aportes y retiros en el tiempo, iguales o desiguales y las rentas, sean aportadas o retiradas como término de renta 47 18.- Las rentas y el gráfico de tiempo. Sus condiciones de certeza: ciertas y contingentes. La temporalidad y la perpetuidad 49 19.- La inmediatez y el diferimiento en la percepción de los términos de renta. El intervalo de aplazamiento o periodo de gracia o de diferimiento. 50 20.- El pago inicial o anticipado y el final o vencido, según los momentos de cada periodo de pago. 51 G.Álamos A Conceptos que usted DEBE Comprender si no Calcular 4 21.- Las capitalizaciones y las rentas, los servicios de deudas y, los sistemas de amortización. 52 22.- Sistemas de amortización : francés o europeo, americano y, alemán. 56 23.- La deuda contratada con una o un grupo de instituciones; y la deuda fraccionada en certificados de valor de suma total en “manos de sus tenedores”, como fruto de un contrato de deuda y emisión. 57 24.- Los certificados de deuda y su valor: según certificado y, según mercado. Tasa de emisión y tasa exigida al certificado. 60 25.- Variedades de certificaciones. 62 26.- Los bonos y el gráfico de tiempo valor. 62 27.- Algo sobre depreciaciones. 65 28.- Algo de actuariado. 61 G.Álamos A Conceptos que usted DEBE Comprender si no Calcular 5 INTRODUCCIÓN En nuestros días y con el grado de desarrollo que ha alcanzado el mercado financiero, tanto en su institucionalidad como en la sofisticación de los contratos e instrumentos que en él se estructuran, acuerdan y operan; resulta necesario e ineludible, el comprender si no calcular algunos conceptos que resultan en ser básicos y del diario vivir. A los efectos, es preciso entender y distinguir lo que es el precio y el valor del dinero, la tasa de interés vencida o anticipada, las modalidades de interés simple, y compuesto en su lógica y justicia, los acuerdos y contratos recurrentes de deudas y servicio en que se participe, los propios contratos de deuda y los instrumentos con que las empresas recogen los ahorros de las personas, naturales o jurídica y, del gobierno, con destinos de inversión; los sistemas de amortización posibles de pactar a fin de ajustar los flujos de las compañías hacia los correspondientes servicios a los que se comprometen. Los efectos que acarrean los sistemas de depreciación, en especial el que considera el costo de oportunidad del dinero, tanto en la constitución del fondo de reemplazo cuanto en el valor decreciente del activo, que por la inmovilización que importa, hacen exigir de ellos, rendimiento. Y por último, los siempre presentes siniestros, de las personas y cosas, que llevan al cultivo del actuariado como forma de lograr estructurar seguros que permitan coberturas financieras y a la vez lleven a alcanzar coberturas por los adversos y eventuales daños que pueda sufrir la economía y riqueza de las personas y de sus grupos de interés y, de los siniestros que afecten a las empresas, evitando con ellos, la destrucción de su valor económico-financiero o de stock de riqueza. En fin, los conceptos expuestos en este texto resultarán para algunos apasionantes, en mayor o menor medida y, para otros, de ineludible deber de comprensión si no de cálculo en el desempeño de nuestro diario devenir social. Con ilusión, esperamos sea útil y ayude a tal compresión, cada vez de mayor exigencia y amplitud, sobre una temática de G.Álamos A Conceptos que usted DEBE Comprender si no Calcular 6 permanente y recurrente uso, en el devenir y desarrollo de la maraña social. G.Álamos A Conceptos que usted DEBE Comprender si no Calcular 7 CONCEPTOS QUE USTED DEBE COMPRENDER SI NO CALCULAR 1.- El mercado financiero. Ahorrantes e inversionistas. Importa operaciones de entradas y salidas, en/de él. De entrada lo son todas aquellas que reportan ahorro o sacrificio de consumo, hoy o en términos presente, disponiendo nuestro ingreso, total o parcialmente, a aquellos que generan productos, bienes o servicios no financieros, por lo tanto que invierten, haciendo uso del señalado ahorro. La operación descrita, genera flujos; primero de dinero de quienes “hoy” sacrifican consumo y están dispuestos a consumir, probablemente “mañana”. La probabilidad del mañana puede ser, mayor o menor en valor, por lo tanto, hacer del consumo, menos o más riesgoso, G.Álamos A 8 Conceptos que usted DEBE Comprender si no Calcular respectivamente. Naturalmente, se espera que el dinero que se nos retorne o devuelva sea de un mayor valor. Esta operación es, generalmente documentada con un contrato de deuda o con instrumentos financieros, reflejos estos últimos de contrato o autorización de emisión. Quien sacrifica consumo, por lo tanto, hace entrega de su ingreso en dinero, a cambio del instrumento de compromiso financiero, reflejo de lo contratado, que según sea, en mayor o menor medida y, con mayor o menor probabilidad, proveerá su devolución, de manera temporal o perpetua, esperando así la lícita probable utilidad o ganancia, que nos permita cristalizar así el mayor consumo o el incremento en su inventario, stock o, patrimonio en dinero dispuesto. La lícita ganancia o utilidad obtenida, - a veces mañosamente expresada como lucro o también como excedente-, no es más que el diferencial entre el dinero que dispusimos y el dinero que se nos retorna o devuelve, sea a manera de dividendo, o bien, como el dinero que hemos prestado (amortización) más la ganancia o utilidad G.Álamos A Conceptos que usted DEBE Comprender si no Calcular 9 (intereses) que nos permite un mayor consumo. “Sacrifico consumo hoy, para lograr uno mayor mañana”. Es ese sentido de sacrificio con riesgo, por la siempre existencia de no poder cristalizar el mañana esperado, el que justifica la ganancia. Hoy, sabemos ciertamente lo que podemos consumir. Mañana, por el solo efecto del tiempo, - que conlleva acontecimientos probables y por lo tanto no ciertos sino al menos riesgosos si no inciertos-, es lo que acarrea como probable, el que esperemos un mayor consumo. Podemos ganar pero, también, podemos perder. Lo primero permite el mayor consumo. Lo segundo, lo frustra y lo desmerece, por lo tanto, también en términos patrimoniales. Es por lo tanto, la justa probable ganancia, la que nos permite el probable mayor consumo a través del tiempo. Es probable pues no es cierta, por lo tanto riesgosa, si no, incierta. G.Álamos A Conceptos que usted DEBE Comprender si no Calcular 10 La contraparte en la operación financiera descrita, es la de aquél que invierte para producir bienes y servicios y que accede, a tales efectos a través del tiempo, al dinero por nosotros dispuesto. Es quién extiende el instrumento financiero como reflejo de lo contratado. La producción de bienes y servicios que este genera, le permite obtener ingresos a través de su venta y cobranza con ganancia productiva u operativa, que permite a su vez, cubrir lo esperado por los ahorrantes, personas – naturales o jurídicas-, y gobierno. Dicha ganancia se refleja en el tiempo, en el pago de intereses (ganancia de quienes ahorramos crediticiamente) que en términos de resultados empresariales constituyen gastos financieros; en impuestos por lo aportado por el gobierno y, en la ganancia última y residual por lo tanto, para los que la disfrutamos sea reinvertida o, distribuida como dividendo. Es el ingreso de quien produce, vende, y cobra los bienes y servicios; que ha financiado con nuestros ahorros dispuestos por las personas, las empresas, y el gobierno; G.Álamos A Conceptos que usted DEBE Comprender si no Calcular 11 quien permite servir los contratos a sus títulos habientes o a los tenedores de instrumentos financieros; reflejos de lo comprometido en ellos por los inversores, sean personas, gobierno o, empresas no financieras. Fluye así dinero desde las personas, empresas y, gobierno, como sacrificio de consumo presente hoy; hacia las personas, las empresas no financieras y, el gobierno quienes lo invierten; suscribiendo, a la vez y a cambio, contratos y emisiones de certificados de compromiso de servicio financiero, como reflejo de los ahorros así dispuestos, que permiten la mencionada inversión. Ello, en condiciones siempre más o menos riesgosas si no inciertas. El flujo es, por lo tanto doble: dinero, a cambio de contratos e instrumentos comprometedores de servicio financiero; permitido por el fruto de nuevos ingresos, generados por la nueva venta y cobranza de productos,- bienes o servicios-, que ordinariamente acarrea la nueva inversión. Es de naturaleza generalmente temporal. G.Álamos A Conceptos que usted DEBE Comprender si no Calcular 12 El consumo sacrificado hoy es cierto, el deseado mañana, es riesgoso si no incierto. Ello, amerita la ganancia o utilidad en términos de dinero, que se expresa en tanto por uno por unidad de tiempo de su precio, y según sea su tiempo de su uso. El dinero, de uso en el tiempo, da pie al crédito, el que compromete a su restitución y ganancia, más o menos probable, según sea la modalidad. Es la modalidad de lo contratado, o según sea el instrumento emitido que lo acredite; quien compromete al probable servicio, de mayor o menor subordinación; y antes o después de impuestos, según exista, y permita y exija, la respectiva normativa vigente en su determinación. Tendremos entonces que, quien ahorra; dispone de dinero a cambio de un contrato e instrumento financiero, que expresa los compromisos de servicio según sea y, que es suscrito y emitido por quien a él accede; a fin de disponerlo con fines G.Álamos A Conceptos que usted DEBE Comprender si no Calcular 13 de inversión, en la búsqueda de bienes y servicios, en y a través del tiempo. Del ahorro a la inversión va dinero a cambio de contratos e instrumentos. De la inversión al ahorro, van los contratos e instrumentos a cambio del dinero dispuesto. Habiendo servicio y rescate, va entonces desde la inversión, dinero por lo comprometido financieramente y, desde los ahorrantes, los contratos y los instrumentos retornados a los inversores servidores y rescatistas. Los títulos habientes ahorrantes, de primera o más manos,titulares al fin-, son quienes gozan de los respectivos servicios y rescates que la inversión permita con sus logros en materias de producción, venta, y cobranza de los nuevos productos, bienes o servicio que tal nueva inversión permite. 2.- Tiempo, periodo y, momentos G.Álamos A Conceptos que usted DEBE Comprender si no Calcular 14 El tiempo, es un continuo de intervalos o periodos sucesivos, en cada uno de los cuales es posible distinguir el hoy: instante o momento inicial. Definido este, el momento siguiente o sucesivo acontece, identificándose así, el momento final. Según su comportamiento en el tiempo, podemos expresar que, un periodo o intervalo de tiempo, por lo expuesto, queda definido por un momento inicial según el hoy; y un momento final, generalmente de futuro o mañana, pudiendo serlo también de, pasado. Así definidos, el momento constituye un punto u observación en el tiempo que se manifiesta, en el intervalo o periodo, en funciones: presente, futuro, y pasado. Los hechos y proyecciones económico-financieras, se expresan de manera presente: hoy; juegan con predicciones que arrojan valores futuros, e interpretan valores de hechos pasados. G.Álamos A Conceptos que usted DEBE Comprender si no Calcular Por ello, es preciso distinguir adecuadamente, 15 los momentos; pues cada uno vale en sí, debiendo ser transportados a un momento único de comparación, generalmente en un: hoy, presente o, valor actual. 3.- Gráfico de tiempo, periodos, y momentos. Visto lo definido en el punto anterior, y a modo de acompañamiento visual a los efectos de un mejor comprender; podemos expresar que, gráficamente, el tiempo es el reflejo de una línea recta en el plano o espacio, en la cual podemos fijar tres puntos. El primero, es el punto que refleja, el cierto hoy. El segundo, es el que, a su vez, fija el también cierto por ya vivido, pasado. El tercero, es el que se expresa a continuación del presente u hoy, que arroja valores futuros o montos, riesgosos si no inciertos-, producto del tiempo por vivir. G.Álamos A Conceptos que usted DEBE Comprender si no Calcular 16 Lo vivido fue: pasado. Lo que se vive es: presente o actual, hoy. Lo que, probablemente, se vivirá por venir: será; refleja futuro. Los tres puntos así definidos en la recta, reflejan momentos en el tiempo; dando origen a dos intervalos; para cada uno de los cuáles, identificamos un momento inicial y uno final. El momento inicial, es el final del intervalo o periodo inmediatamente anterior. Observamos que constituye el momento, hoy o presente, que precede al momento siguiente: el final. Así definidos, el intervalo pasado muestra un momento pasado inicial y un momento pasado final; el que constituye el hoy e inicial, del intervalo o periodo siguiente o futuro. El futuro, por lo tanto con inicio en el momento hoy, presente o actual; muestra, a su vez, un momento final. G.Álamos A Conceptos que usted DEBE Comprender si no Calcular 17 Podemos distinguir entonces valores; en el inicio del periodo pasado (momento inicial del periodo), en el momento hoy, y en el momento final del periodo futuro. El momento hoy, es el encuentro al unísono, del momento final del periodo o intervalo pasado y del inicio del periodo o intervalo futuro. Luego, podemos distinguir en un: Periodo pasado: el momento inicial pasado y el momento final pasado. El tiempo transcurrido es el que indique el observado número final de la unidad respectiva de tiempo, al tomar valor cero el momento inicial; de lo contrario, es la diferencia del valor final menos el inicial. Hoy: es la confluencia unísona, del momento final del periodo pasado e inicial del periodo o intervalo de tiempo futuro o final. El tiempo vale cero. G.Álamos A 18 Conceptos que usted DEBE Comprender si no Calcular Periodo futuro: de inicio en el hoy y final del periodo pasado, y, tratándose de una operación temporal y por lo tanto no perpetua, con un momento final en el tiempo futuro. El tiempo vale lo que indique su momento final en el respectivo gráfico. Bueno es expresar que, al definir el tiempo como continuo, el pasado puede asumir infinitos valores; lo mismo, los valores futuros. El presente asume solo uno. Identificados así el pasado, el presente y, el futuro; logramos luego valores para los correspondientes momentos -inicial y final - de cada cual. Sus respectivas permanencias o vidas, definen los momentos finales de cada periodo o intervalo: pasado, presente o, futuro. Así expresados los periodos, sus tiempos se establecen como: G.Álamos A Conceptos que usted DEBE Comprender si no Calcular 19 Para el periodo pasado: el número de sus unidades de tiempo son las correspondientes a su momento final. Para el presente: su valor es 0. Para el futuro: el valor a asumir es el correspondiente final, del periodo o intervalo final. Podemos graficar y fijar entonces: x__________________ x ________________ x -momento inicial pasado -valor tiempo periodo anterior -0: hoy, presente o, actual -momento final pasado -momento final futuro -valor tiempo de futuro -momento inicial futuro -valor tiempo del pasado 4.- El valor del dinero y el tiempo. Índice de precios. Valores nominales y reales. La inflactación y la deflactación. La moneda refleja ser esencialmente, la unidad de cuentas, en una economía monetaria, por lo tanto con dinero base. Como tal, es de precio único: la unidad. Refleja un poder de compra de bienes y servicios, cada uno de los cuales tiene sus precios relativos en función de los posibles G.Álamos A Conceptos que usted DEBE Comprender si no Calcular 20 intercambios, con sus respectivas mediciones, en unidades y fracciones de la unidad monetaria. Los precios relativos y por lo tanto los monetarios, varían en el tiempo, según sean las relaciones reflejos de la escasez; que se traduce en variaciones en las cantidades de productos ofrecidos y demandados; si no en el tiempo, de su respectivas funciones de oferta y demanda. Ello, acarrea que los productos presenten variaciones de precios; al alza o de mayor precio (inflacionario) o, a la baja (deflacionario). La persona media, requiere de un habitual consumo en términos de: alimentación, vivienda, salud, abrigo, movilización, diversión, educación entre otros; consumo que es posible valorar en términos físicos y monetarios, de manera ponderada, reflejando así, una “canasta de consumo” tipo. Conforme varían los precios de cada producto, variará el precio de la canasta; sea al alza, ante aumentos de precios inflación-, como a la baja, ante disminuciones de los mismos, -deflación-. G.Álamos A Conceptos que usted DEBE Comprender si no Calcular 21 El precio así definido, constituye un índice que indica o señala, en el tiempo, las fluctuaciones según sea su composición, ponderaciones y precios respectivamente. Su manejo consistente, nos permite medir las alzas o bajas de los precios de la canasta que definamos, según el objetivo y la naturaleza de lo que, en definitiva, se desee medir. Si se dispone de una moneda y la canasta refleja un índice de precios al alza, la relación de la moneda dividida por el valor del índice varía a la baja. La expresión refleja que el valor de consumo decrece. Lo contrario ocurre de haber deflación. La señalada proporción, refleja entonces, un mayor poder de consumo. Si la economía se encuentra en un continuo y creciente proceso inflacionario, el valor de la moneda probablemente cae. Lo contrario ocurre, de experimentarse un proceso deflacionario. Concluimos que si perseguimos conocer un determinado valor, es preciso apreciar la evolución que experimente el G.Álamos A Conceptos que usted DEBE Comprender si no Calcular 22 respectivo índice de precio: al alza o, a la baja. Inflación o deflación. Menor o mayor valor de consumo respectivamente. Ello ceateris paribus, los comportamientos de las restantes variables económicas. Si hay pérdida o ganancia en el valor de la moneda, quiere decir que el respectivo índice de precio varió en el tiempo. Aumentó o disminuyó, respectivamente. Si el valor inicial en su momento inicial, deseamos expresarlo en el momento final, deberá conocerse cuál es la proporción habida en el comportamiento del índice final respecto del inicial. Si hay inflación, la proporción que arroja el factor de inflactación, asumirá un valor mayor que uno. La proporción resultante de restarle a dicho factor de inflactación la unidad, refleja el alza de precios habida. (Inflación en tanto por uno). Lo relevante es, que si una canasta de un valor inicial cualquiera, experimenta una proporción, digamos de 1,08 al G.Álamos A Conceptos que usted DEBE Comprender si no Calcular 23 asociar su índice de precios final respecto del inicial (factor de inflactación), quiere decir que si deseamos disponer del mismo consumo inicial, debemos disponer ahora, de 1,08 veces su valor inicial. (Valor final). Los precios se han manifestado al alza. Una unidad inicial es equivalente a 1,08 unidades al final. De haber deflación, el factor de inflactación asumiría un valor menor que la unidad. Distinto es ahora, si lo que deseamos es expresar el valor de la canasta en el momento inicial. Lo que corresponde es, ahora, asociar el respectivo índice inicial respecto del final. De haber inflación, la proporción resultante será de un valor inferior a la unidad. Quiere decir que para mantener el consumo final inicialmente requeríamos menos de la unidad. Ahora, si lo que experimentamos en el transcurso del tiempo fue deflación, en términos monetarios ocurre lo contrario, es decir, que requeríamos más que la unidad para mantener el consumo final. El factor de deflactación para llevar cada unidad monetaria final al momento inicial; de haber inflación, asumirá un valor G.Álamos A Conceptos que usted DEBE Comprender si no Calcular 24 menor que la unidad. De haber deflación, el valor será mayor que la unidad. La deflactación, que permite expresar el valor final en moneda del valor inicial, es el producto del valor final por el correspondiente factor de deflactación. De no haber cambio en el valor de la moneda, tanto el factor de inflactación como el de deflactación, asumen como valor, la unidad. El poder de consumo se mantiene constante. Por lo tanto, para que cualquier comparación resulte significativa, los precios objeto de estudio deben ser todos, expresados en moneda de valor del momento final (inflactados) o, en el del momento inicial (deflactados).El valor nominal de la canasta es su precio en unidades monetarias. Su valor real, es el que se expresa como la diferencia entre su valor nominal final y la variación de su precio en unidades monetarias, expresados respecto a la unidad más o menos la variación en tanto por uno de inflación o deflación respectivamente. G.Álamos A Conceptos que usted DEBE Comprender si no Calcular 25 Con inflación, el valor real resultante toma un valor menor que el nominal. Lo contrario ocurre con deflación. Los valores de inflactación y de deflactación responden entonces a las siguientes expresiones: Inflactor= Índice Final/ Índice Inicial Deflactor= Índice Inicial/Índice Final Valor inflactado= Valor Inicial * Inflactor Valor deflactado= Valor Final* Deflactor Inflación= [(Índice Final/Índice Inicial) – 1] es mayor que 0 Deflación= [(Índice Final/Índice Inicial) – 1] es menor que 0 En definitiva, la moneda o esencialmente la unidad de cuenta, tiene un precio que es la unidad y; ceatiris paribus, su valor varía en el tiempo, disminuyendo, si el índice de precios que lo mide aumenta. Si el índice de precios disminuye, ocurre lo contrario, su valor aumenta. 5.- Ingreso, consumo presente, futuro, y anticipado G.Álamos A Conceptos que usted DEBE Comprender si no Calcular 26 Las personas, naturales o jurídicas, y el gobierno, por las actividades que emprendemos, obtenemos, cuál más o cuál menos, ingresos. Los ingresos percibidos, en general, en dinero, permiten el consumir, en diversos productos, satisfactores de necesidades de salud, alimentación, vivienda, educación, diversión, entre otros; que significan desembolsos, presentes o futuros, desde nuestros bolsillos o caja. El consumo así entendido, induce a interpretar en su sentido puro, al primero, el consumo presente. El segundo, el anticipado, importa un ahorro negativo. Por ello, podemos establecer que, si el ingreso es mayor que el consumo presente, se genera un ahorro, o como dijéramos, un sacrificio de consumo presente que, con justicia, espera un mayor consumo mañana o en el futuro, agregándole el que, dicha percepción es riesgosa si no incierta. Podemos entonces concluir, que el consumo puede ser presente o anticipado. G.Álamos A Conceptos que usted DEBE Comprender si no Calcular 27 El ingreso puede ser, en extremo, de ahorro pleno, en que el consumo presente desaparece. El diferencial positivo entre ingreso menos ahorro, refleja el consumo; o lo que se puede expresar también es, que el ingreso que no se destina a consumo presente tiene como destino el ahorro. El ahorro se alienta con la existencia de estímulos, sean estos originados en motivos precautorios, operativos o, de especulación. Sin duda, ahorramos en busca de beneficios, cualquiera sea su expresión, usualmente manifestados en una perspectiva pecuniaria. El ahorro ofrece, a la vez, seguridad a quien lo ejercita, permitiendo obtener así, una ganancia expresada en una tranquilidad sicológica de resguardo, si no en una expresión de pecunio o monetaria. Por lo tanto si bien el análisis en nuestra perspectiva lo haremos desde un punto de vista monetario, dejamos G.Álamos A Conceptos que usted DEBE Comprender si no Calcular 28 explícitas, otras modalidades de ganancia, expresadas en otros “servicios” que el ahorro permite. A veces, el anticipo de consumo se sataniza, y es una manifestación lícita de quien lo ejerce. Constituye un mayor consumo hoy, por un desahorro que se manifiesta como el anticipo de satisfactores, con desembolsos de ingreso mañana. La decisión de desembolso, debe ejercerse manifiestamente, como una expresión válida de la libertad individual. Quienes la permiten, toman los resguardos correspondientes, ante la probable manifestación de insolvencia en sus recaudos. Distinguimos entonces, ingreso, consumo presente, consumo anticipado, ahorro y, desahorro. En general entonces, el ingreso normalmente se expresa como consumo más ahorro. Este último, el ahorro, ordinariamente se destina a un mayor consumo mañana; o a G.Álamos A Conceptos que usted DEBE Comprender si no Calcular 29 un ahorro ahora multiplicado, en espera del mayor dicho consumo, también probablemente multiplicado y creciente. El ahorro hoy o en el momento inicial de la operación es, ingreso menos consumo; esperando en el mañana, un crecimiento probable y creciente en el ingreso, que permita el referido mayor consumo. 6.- Oferta y demanda de dinero. La tasa de interés y sus elementos. Como expresáramos inicialmente, en el mercado financiero se transa dinero. Para que haya transacción de dinero, es preciso, que existan personas, empresas y, gobierno; por una parte que lo demanden y, por la otra, que lo ofrezcan. Nos preocuparemos aquí de la oferta de dinero, fruto del ahorro o sacrificio de consumo y, reconoceremos también que hay ahorro por la existencia de personas, empresas no financieras y, gobierno que lo demandan; en la búsqueda de hacer crecer el producto por la vía de la inversión; inversión G.Álamos A Conceptos que usted DEBE Comprender si no Calcular 30 que permite a su vez, el correspondiente servicio; sea como interés y amortización o, como dividendos y reinversión, y como impuestos. Reconociendo que hay oferentes y demandantes de dinero y en el tiempo, identificamos así, las respectivas funciones de oferta y demanda de dinero, acotadas según sean los tiempos. Dan origen a los mercados del dinero propiamente tal, y al del crédito en dinero. El último, el del crédito en dinero, habitualmente se le conoce como mercado financiero. Si este facilita las operaciones a plazos de un año o menos, es decir, es de corto plazo, lo tipificamos como mercado del dinero. Si las permite a plazos mayores, entonces nos encontramos en el mercado de capitales o del dinero de largo plazo. Existe la función de oferta de dinero, porque hay ahorrantes que lo disponen en diversas cantidades según sea su tiempo de uso. Sus distintos grados de riesgo y así sus ganancias esperadas, permiten el esperado mayor consumo mañana. G.Álamos A Conceptos que usted DEBE Comprender si no Calcular 31 Por otro lado, quien requiere dinero para invertir en búsqueda de un esperado crecimiento en el producto de bienes y servicios satisfactores, lo demanda en cantidades variadas según el gasto financiero que signifique su servicio. La presencia, por una parte de oferentes y, por la otra, de demandantes de dinero; da cuenta de cada cual y su respectiva función, en términos de cantidades y precios; precios que se expresan, como guarismo o tanto por uno sobre la cantidad de dinero por unidad de tiempo, dando lugar a lo que se conoce como tasa de interés. La tasa de interés a la que se ofrece el dinero y según sea su tiempo de uso; permitirá el probable mayor consumo mañana. La tasa de interés que expresa el demandar dinero y servirlo en el tiempo, es decir, cubrir el gasto financiero que tal demanda importa y a la vez devolverlo o no, según la operación sea temporal o perpetua, luego amortizándolo o no; lo permite una creciente, producción y ganancia, fruto de la inversión que la operación significa y reporta. G.Álamos A Conceptos que usted DEBE Comprender si no Calcular 32 Vemos entonces, que la tasa de interés por el uso de dinero a través del tiempo, de quien ahorra y de quien invierte; alcanza equilibrio, satisfaciendo así, a ahorrantes e inversionistas. Según expresáramos en los inicios de este texto, quien ahorra, da uso en el tiempo a su ingreso, esperando un mayor probable consumo mañana. El probable mayor consumo es, porque habiendo tiempo de por medio, hay riesgo. A mayor tiempo, es menos probable percibir lo esperado. Lo esperado asume una menor probabilidad de ocurrencia y, por consiguiente, se hace necesario exigir una mayor tasa de ganancia. A su vez, como las economías en las que nos desenvolvemos son monetarias; y en el tiempo la moneda, si bien de precio único, decrece en valor con los procesos inflacionarios; este probable menor valor, nos lleva a exigir que lo ganado lo sea en términos reales y no responda a G.Álamos A Conceptos que usted DEBE Comprender si no Calcular 33 una ilusión monetaria. Que lo ganado refleje un real mayor consumo, por y en el mañana. Por último, tal vez, debiendo haber sido lo primero en observarse, el dinero vale en sí; tiene su tasa, pues refleja un actual poder de consumo por unidad de moneda. Vemos entonces, que quien ahorra exigirá o estructurará su tasa de interés según el dinero valga en sí - generalmente la tasa de política monetaria-, más dos incrementos adicionales: uno por el riesgo de la operación según su plazo y, dos, por la esperanza real de ganancia ante variaciones del valor de la moneda en que se exprese dicha operación de ahorro. Concluimos así, que la tasa esperada será la suma de sus tres componentes esenciales: primero, por lo que en sí vale el dinero; segundo por lo que el riesgo del ahorro significa; y tercero, por la compensación por la posible pérdida de valor de la moneda en que se exprese la operación, ante los usuales procesos inflacionarios que ordinariamente nos afectan. G.Álamos A Conceptos que usted DEBE Comprender si no Calcular 34 7.- El interés o ganancia contratada El interés o la ganancia contratada, dependerá entonces, de los tres componentes señalados, en base a los cuales se estructurará la tasa final pactada por unidad de tiempo, vigente para el periodo o intervalo de tiempo que dure la operación. El producto de la tasa por el plazo, define para un ahorrante, la ganancia por unidad de moneda o interés esperado, según lo contratado o pactado. La tasa se expresa por unidad de tiempo, en cuya misma unidad se debe expresar el plazo de la operación de ahorro. 8.- El interés bajo condición simple o compuesta El interés a ganar se puede expresar bajo dos modalidades. La primera es, sencillamente esperar que por cada unidad monetaria se ganará un tanto por uno por unidad por unidad de tiempo y, según sea el número que de dichas unidades dure el periodo de la operación. Este producto, da como G.Álamos A Conceptos que usted DEBE Comprender si no Calcular 35 resultado el interés ganado, por cada unidad monetaria ahorrada. Esta modalidad, de interés simple, no reconoce que lo ganado en la primera unidad de tiempo y en las sucesivas siguientes, puedan ocasionar sucesivos nuevos e incrementados capitales, en los respectivos momentos iniciales, de cada unidad de tiempo, componentes del tiempo total de la operación, como lo hace la modalidad de interés compuesto. Bajo esta modalidad, en cada unidad de tiempo o capitalización, se incrementa el capital inmediatamente anterior adicionándole los últimos intereses ganados, constituyendo así, sucesivos nuevos y crecientes capitales. Con ello se opta automáticamente por ahorrar, en pos de mayores sucesivos capitales que permitan intereses mayores para un mayor consumo mañana; relativo mayor consumo resultante, al compararlo con el que se logra bajo la modalidad de interés simple. G.Álamos A Conceptos que usted DEBE Comprender si no Calcular 36 En la modalidad compuesta, el ahorrante, tácitamente, sacrifica un consumo creciente, en cada unidad de tiempo o de capitalización. Cada unidad de capital más su tasa de interés respectiva por unidad de capitalización, crece exponencialmente, según sea el número total de capitalizaciones que contenga el tiempo total de duración de la operación. Es el factor de capitalización a interés compuesto; que por cada unidad de capital, valor presente o actual; en el momento hoy o de inicio de la operación; permite conocer el monto, o valor futuro; que permitirá mañana un mayor consumo, en relación al que resulte bajo la modalidad de interés simple. 9.- Usanzas de interés: vencido o recargado, y anticipado o descontado La ganancia o interés señalada, lo puede ser bajo dos usanzas: G.Álamos A Conceptos que usted DEBE Comprender si no Calcular 37 La primera, de tasa de interés vencida, reconoce que el capital inicial hoy invertido generará, a través del tiempo, una ganancia o interés que crece conforme transcurra el tiempo de duración de la operación objeto. Dicho capital, aplicado durante el tiempo total de duración de la operación - tiempo constituido por sucesivos periodos-, genera interés, conforme dichos periodos transcurren, interés que se adiciona o suma, entonces; al capital inicial, valor actual o presente, aplicado desde el momento inicial. Se gana conforme el tiempo transcurre hasta el vencimiento o momento final del último periodo. La tasa de interés vencida se aplica así y conforme transcurre el tiempo, al capital inicial o valor presente, en la determinación del interés a ganar o ganado. Importa una adición o suma. El valor futuro o monto así obtenido, y a percibir al momento final, puede ser objeto de anticipo –hacia el momento inicial- estimándose para tal operación, un anticipo ahora a sustraerle, a dicho valor futuro o monto. El llamado interés anticipado o descuento a sustraer, es el producto de dicho valor futuro o monto por la respectiva tasa de descuento o de interés anticipado por periodo y a su vez, según sea el número de periodos que dure la operación. Ahora entonces, G.Álamos A Conceptos que usted DEBE Comprender si no Calcular 38 el interés anticipado o descuento se resta al monto o valor futuro obteniéndose el valor presente con tasa de interés anticipada o de descuento, valor este, también llamado valor líquido, o, también, actual con tasa de interés anticipada. Luego se desprende que el interés a ganar con tasa de interés vencida, hacia la obtención del monto o valor futuro y en el momento final, se obtiene a partir del capital, valor presente o actual. Por otro lado, el valor presente o líquido, por lo tanto con tasa de descuento o de interés anticipado, tasa que se aplica en el cálculo de dicho interés o descuento y según sea el número de periodos de anticipo, – hacia el momento inicial-, se aplica al monto o valor futuro y según sean el número de periodos de anticipo. Entonces, el interés vencido se logra, a partir del capital o valor presente al que se suma o adiciona, en la determinación del valor futuro o monto. La tasa de interés anticipado o de descuento, a su vez, se aplica en cambio, al valor futuro monto en la determinación del interés anticipado o descuento que, ahora, se resta o sustrae a dicho valor futuro, en la determinación del valor presente con tasa de interés anticipado o de descuento o, valor líquido. Ambas G.Álamos A Conceptos que usted DEBE Comprender si no Calcular 39 operaciones – adición y sustracción, de interés vencido y anticipado respectivamente-, operan bajo las modalidades de simple o compuesto, pareciéndonos más lógica la última, la de modalidad compuesta. 10.- El controvertido, tácito y justo, interés compuesto Por lo señalado anteriormente y consecuente con nuestro ideario de libertad, que permite la libre contratación - ley para las partes-, como legítima manifestación; es que parece justo, que quien gane en cada unidad de tiempo según lo indique la tasa; pueda voluntariamente sacrificar su consumo presente ahorrando; por lo tanto, pudiendo ver legítimamente incrementado su capital inicial, en cada momento inicial de cada periodo o intervalo de tiempo; en los que se puede descomponer el tiempo total de una operación de ahorro. Periodos de capitalización. Justo nos parece, por lo tanto, que las operaciones sean normalmente pactadas bajo la modalidad de interés compuesto. G.Álamos A Conceptos que usted DEBE Comprender si no Calcular 40 11.- La operación financiera y los momentos involucrados: valor presente y valores futuros Ya distinguimos en el tiempo tres momentos: pasado, hoy o presente y, futuro. Nos detendremos en estos dos últimos. El presente u hoy, es aquél en el que se refleja un ingreso obtenido, y por lo tanto como derivaciones de él, el consumo y las unidades monetarias ahorradas, estas últimas: capital, o valor presente o actual; en el momento 0 o inicial. Definido el momento inicial, como expresáramos, sobreviene de inmediato el tiempo que nos lleva al infinito número posible de valores futuros o montos. Si fijamos entonces una unidad de tiempo expresa para una operación, obtendremos su valor futuro o monto, como el producto del capital o valor presente por el factor de capitalización, habida consideración a que este lo constituyen: la unidad monetaria, más la tasa de unidad monetaria por unidad de tiempo o de capitalización. Este factor, a su vez, lo elevamos al exponente que refleja el número de capitalizaciones obtenidas, al dividir el tiempo G.Álamos A Conceptos que usted DEBE Comprender si no Calcular 41 total de duración de la operación por la unidad de tiempo de la tasa. Es el número total de capitalizaciones que dura la operación. Distinguimos así dos cantidades o cifras, conceptualmente diferentes, por ubicarse gráficamente en momentos distintos en el tiempo. Una, en el hoy o momento inicial, o de valor de tiempo igual a 0; que refleja el valor actual, presente o, capital. Otra, en el futuro o mañana, que expresa el capital con lo ganado, en el momento final, una vez capitalizado. Es el llamado valor futuro o monto: cantidad de moneda en el momento final de la operación. 12.- El o los aportes Podemos hablar del aporte, si lo hacemos a interés simple, pues este no se modifica en el tiempo; que es lo que contrariamente ocurre bajo condiciones compuestas, en cuyas circunstancias el capital se modifica en cada inicio de intervalo o periodo de capitalización, asumiendo un nuevo valor integrado por capital anterior más el interés ganado en dicho periodo. Habrá por lo tanto n+1 capitales sucesivos y G.Álamos A Conceptos que usted DEBE Comprender si no Calcular 42 distintos, al inicio de cada periodo de capitalización o intervalo de tiempo. Definidos eso sí los momentos: inicial y final de la operación, existirá, para ella; un valor presente o actual; y en el momento final, un valor futuro, final o, monto. A su vez, el aporte de capital inicial, crece según sea la capitalización; pudiendo incrementarse con nuevos o extraordinarios aportes, que permitan capitalizaciones conducentes a un mayor valor final o monto. 13.- El o los retiros El retiro de capital y de lo por él ganado, se puede efectuar a través del tiempo. También, retirar su totalidad al vencimiento del periodo en análisis, de existir tiempo de término limitado y no tratarse de uno perpetuo. Lo podemos retirar en cantidades iguales o irregulares. Los primeros, en cantidades iguales, por lo general, dan origen a los términos de renta o de capitalización, según se retiren o aporten. G.Álamos A Conceptos que usted DEBE Comprender si no Calcular 43 Como pagos iguales, lo hacemos por concepto de interés y de amortización; interés y amortización que dependerá según sea el sistema a los efectos de servicio, se pacte o contrate. 14.- Flujos: aportes y retiros y, tiempo. Valor actual o presente, y valores futuros o montos. Los aportes y retiros, de comportamientos únicos o múltiples en el tiempo, se expresan también de manera única o múltiple, según sea el valor que se desee. Como identificáramos el pasado, presente, y futuro; cada cual con su momento inicial y final; podemos en ellos posicionar las cifras. Se exponen así, entonces, de manera única o múltiple, constituyéndose variados flujos. De las cifras ubicadas, y según sea el interés del analista y del calculista, pueden ser expresadas – que es lo que G.Álamos A Conceptos que usted DEBE Comprender si no Calcular 44 generalmente se realiza- en el momento presente o actual. Se estima así el valor total del referido flujo, hoy. A tal propósito, las cantidades ubicadas en el pasado serán capitalizadas al momento presente mediante el producto de cada cifra por su correspondiente factor de capitalización. Las cifras a futuro, a su vez, serán actualizadas al valor presente mediante el producto de cada una de ellas por el factor, ahora, de actualización. Este factor de actualización, es el inverso del de capitalización, es decir, la unidad dividida por el factor de capitalización. El valor presente del respectivo flujo, será la suma de los valores recientemente expresados: capitalizados y actualizados. El valor presente o actual, tiene la virtud de ser de fácil interpretación, por lo real que resulta la cifra obtenida. Si ahora, el interés se centra en una apreciación de valor futuro -supongamos al término del flujo-, debemos G.Álamos A Conceptos que usted DEBE Comprender si no Calcular 45 capitalizar el pasado, el presente y las cifras futuras, al momento de término del flujo. Así, con la suma de las cifras parciales obtenidas; alcanzamos el valor final, de término o monto final del flujo. Nuestros cálculos suponen que las cantidades de cada periodo: pasado, presente o, futuro, expresan cantidades numéricamente distintas. Si las cifras son iguales, obtenemos un flujo de términos de renta o de capitalización para el cual podemos obtener sus valores: presente y/o futuro, por medio de la expresión ad hoc a cada cual. Las cifras que componen el flujo de términos de renta o de capitalización se conocen normalmente como R o, PMT en las calculadoras. Así, el análisis lo hemos centrado en el generalmente usado valor presente o actual. También, en el del valor futuro o monto. G.Álamos A Conceptos que usted DEBE Comprender si no Calcular 46 15.- El capital en un aporte hoy o valor presente, a retirar o servir en uno o varios desembolsos en el tiempo. De acuerdo a lo expresado en el reciente último acápite, el valor presente obtenido, puede ser servido en el tiempo a través de sucesivos iguales retiros o términos de renta. A partir de él podemos obtener los sucesivos términos de renta, términos que pueden ser múltiples y reflejar variados servicios, uno de los cuales es el de servicio de una deuda o préstamo. Por otro lado, si nuestro interés se centra en gozar mañana de una cantidad de dinero, la que hemos constituido y capitalizado en desembolsos iguales a través del tiempo, la podemos ahora reflejar como función de su monto o valor futuro, monto este que podrá ser destinado a consumo o nuevo ahorro. A mayor abundamiento, si las cifras aportadas lo son en cantidades desiguales, lo que corresponde es actualizarlas o capitalizarlas, una a una, según sea lo que deseemos calcular. G.Álamos A Conceptos que usted DEBE Comprender si no Calcular 47 Las cifras serán expresadas, en función al inverso del factor de capitalización o, directamente con su respectivo factor de capitalización según corresponda: Valor presente y valor futuro, respectivamente. 16.- Varios, aportes y retiros, en el tiempo Las cifras dispuestas en el gráfico tiempo valor, iguales o desiguales en cantidad, pueden dar origen a rentas o, sencillamente a cantidades desiguales en el tiempo. Cada cual debe ser tratada, según expresáramos y corresponde, en función de su valor actual o futuro. Los valores, actual y futuro, permiten valoraciones y valuaciones de cifras diversas en el tiempo, en un mismo momento del tiempo y por lo tanto, expresarlas en un mismo valor base del dinero en que se expresen. 17.- Aportes y retiros en el tiempo, iguales o desiguales y las rentas, sean aportadas o retiradas como término de renta G.Álamos A Conceptos que usted DEBE Comprender si no Calcular 48 La cantidad igual de dinero, aportada o retirada, da origen a una capitalización o a una renta propiamente tal. Las cifras desiguales se tratan caso a caso. Ambas, iguales y desiguales; se tratan entonces, las primeras como rentas y, las segundas caso a caso; cada una en función a su fecha base de cálculo o análisis, determinándose, para ellas, su valor actual, presente o de hoy. Lo anterior no significa que el expresado foco central de valuación sea el único, sino que se trata del más habitual o de uso común, por lo armonioso y sintónico que resulta a los efectos de la sentida valoración y su interpretación. Es preciso dejar en claro que el foco de valuación puede centrarse en el pasado, en el presente o, en el futuro; siendo los tres válidos, como fechas de referencia valorativa. El presente y el futuro se actualizan al considerar como fecha focal el pasado. G.Álamos A Conceptos que usted DEBE Comprender si no Calcular 49 De ser la fecha presente la relevante, entonces el pasado habrá que capitalizarlo y el futuro actualizarlo. Por último, si nos orientamos al valor futuro, el pasado y el presente deben ser capitalizados. 18.- Las rentas y el gráfico de tiempo. Sus condiciones de certeza: ciertas y contingentes. La temporalidad y la perpetuidad Las rentas según las dispusiéramos en el gráfico de tiempo, pueden ser de disposición cierta y, fruto de algún hecho o acontecimiento de ocurrencia probable que la active como puede ser la muerte, la vejez, la invalidez, entre otras. A su vez, pueden tener un comportamiento temporal o definido en el tiempo, con inicio y fin; como el de tan solo reconocer su inicio y no su término, es decir, de nunca acabar, constituyéndose así en una perpetuidad. Tiene origen pero no término. Estas últimas, pueden ser a su vez, inmediatas o diferidas, anticipadas o vencidas. Tienen valor presente pero no futuro el que tiende a infinito. G.Álamos A Conceptos que usted DEBE Comprender si no Calcular 50 19.- La inmediatez y el diferimiento en la percepción de los términos de renta. El intervalo de aplazamiento o periodo de gracia o de diferimiento. Las rentas, de percepción o de pago, pueden ser percibidas o aportadas en cada periodo o intervalo de renta – tiempo que media entre dos percepciones o pagos-, sea en el inicio de su primer pago o en el término del mismo, renta anticipada y vencida respectivamente. Si la percepción o pago ocurre inmediatamente iniciada la vida de la renta, se trata de una renta inmediata. Si ello ocurre después de un intervalo de aplazamiento o de diferimiento, también al inicio o final de los periodos de pago, estaremos frente a una renta de comportamiento diferido, a su vez, anticipada o vencida. La percepción o pago, con aplazamiento pactado en uno o más periodos de renta como intervalo de aplazamiento o diferimiento; da origen a una renta diferida, a partir del momento correspondiente a su valor presente inicial. G.Álamos A Conceptos que usted DEBE Comprender si no Calcular 51 El intervalo de aplazamiento pactado, se conoce y designa comúnmente con la letra minúscula k. Si la percepción o el pago se inicia inmediatamente vencido el intervalo de aplazamiento k, se trata de una renta diferida de pago anticipado. Por otro lado, si el pago ahora ocurre al final del periodo de pago inmediatamente siguiente al intervalo de aplazamiento, es decir al momento k+1, estamos frente a una renta diferida de pago vencido. El vencimiento del pago inmediato o diferido, al inicio o al término del periodo de pago; lleva a identificar a la renta según sea como, inmediata o diferida y, de pago anticipado o vencido. El intervalo de aplazamiento, con un saldo de deuda pendiente, justifica la generación del correspondiente interés. 20.- El pago inicial o anticipado y el final o vencido, según los momentos de cada periodo de pago. G.Álamos A 52 Conceptos que usted DEBE Comprender si no Calcular Podemos desprender de lo anterior, que las rentas se pueden descomponer en términos de renta o de capitalización, según su momento de pago: inicial o final, inmediato o diferido, con certeza o contingencia que las active. Otra clasificación, es aquella que distingue coincidencias o no, entre el periodo de pago de la renta y su periodo de capitalización. Así las habrá simples y no simples. 21.- Las capitalizaciones y las rentas, los servicios de deudas y, los sistemas de amortización Las capitalizaciones y las rentas, de términos de rentas iguales o irregulares, generan sus tablas de desarrollo y servicio según sea cada cual. Los términos de capitalización y de rentas iguales, se sirven en función al sistema de desarrollo que, en su servicio, se pacte o habitualmente se use. Existen sistemas como el francés o europeo, que se basa en generar un término de servicio, igual en cantidad, de G.Álamos A Conceptos que usted DEBE Comprender si no Calcular 53 naturaleza vencida u ordinaria; término que expresa dos conceptos: primero, el interés generado por el saldo insoluto inmediatamente anterior y, segundo y como complemento, la cantidad que amortiza o disminuye el señalado saldo insoluto. El nuevo saldo así obtenido, será el vigente para el periodo inmediatamente siguiente. La cuota o término de renta, también puede ser de naturaleza anticipada, modificándose entonces, tanto su cálculo como su tabla de desarrollo. En el sistema en análisis - el francés-, la extinción de la deuda es progresiva y creciente en el tiempo siendo su complementario respectivo interés, a su vez, decreciente. Otro sistema es el americano. Reconoce la existencia de una deuda que se amortiza en solo una cuota y a su vencimiento, luego, permaneciendo en el tiempo y de cifra única su saldo insoluto: no varía. Así concebido el sistema de amortización, permite servir el respectivo interés; interés al que en su última cuota, se le G.Álamos A Conceptos que usted DEBE Comprender si no Calcular 54 adiciona o agrega, lo a la fecha adeudado o invariable saldo insoluto. La amortización es en una cuota y al vencimiento de la vida de la renta. A tales efectos, se debe generar un fondo, que permita hacerle frente una vez venza. Es preciso expresar que la provisión no constituye un flujo de dinero hacia los acreedores pero sí, un tácito y voluntario sentido de compromiso con el “mañana”. Reconocemos que durante la vida de la renta, directamente solo se sirve el interés, siendo de igual y constante cantidad; pues lo que es su insoluto saldo, desde el momento inicial o presente hasta su momento final, permanece invariable. Por lo indicado, se sirve su contante cuota interés y se aprovisionan los fondos para servir, al vencimiento total, la amortización. G.Álamos A Conceptos que usted DEBE Comprender si no Calcular 55 Si bien durante toda la vida de la renta se sirve la cuota interés, a la última de ellas, se le adiciona la cuota por concepto de su total y completa amortización. Otro sistema de servicio es el alemán, caracterizado por una cuota igual y periódica de capital, a través de la vida, o cuota amortización; cuotas que generan saldos insolutos decrecientes, en igual cantidad. Su cuota interés, que complementa el servicio, se entera en función de dicho saldo insoluto decreciente, haciendo así que aquella, también entonces, decrezca en cantidad. Como resultado, la cuota total de servicio, por amortización e interés; desde su inicial máximo valor, decrece en cifra paulatinamente conforme se sirve, alcanzando con la última, la cifra mínima. En síntesis, el sistema francés permite un servicio por medio de una cuota de igual valor, obtenida comúnmente como el término de renta, fruto de una renta vencida u ordinaria. En el sistema americano, se sirve solo el interés por su invariable saldo insoluto, saldo insoluto que se refleja en la cifra de la última cuota. La envergadura del servicio por la G.Álamos A Conceptos que usted DEBE Comprender si no Calcular 56 cuota de amortización al vencimiento, hace aconsejable su aprovisionamiento, desde los inicios de la renta. El sistema alemán, lleva a servicios desiguales y decrecientes en su cuota total, producto de una igual cuota capital y decrecientes sucesivas cuotas interés, fruto estas últimas, de también periódicos decrecientes saldos insolutos. 22.- Sistemas de amortización: francés o europeo, americano y, alemán. Concluimos entonces, que una expresión de las rentas, es el servicio de deudas, servicio que se efectúa según los tres más usuales sistemas de amortización, a saber, los ya descritos sistemas francés o europeo, americano y, alemán. Los términos de renta, para cada cual, reflejan conceptos distintos y por lo tanto, cálculos lógicamente distintos. Los dos primeros, el francés y el americano, de cuotas iguales en cantidad. En el primero, por interés y amortización; en el segundo, solo por interés. El tercero, el alemán, en el siguiente orden: capital e interés, con resultados desiguales decrecientes de cada sucesiva cuota total de servicio. G.Álamos A 57 Conceptos que usted DEBE Comprender si no Calcular 23.- La deuda contratada con una o un grupo de instituciones; y la deuda fraccionada en certificados de valor de suma total en “manos de sus tenedores”, como fruto de un contrato de deuda y emisión. La distinción que hemos enunciado con este título, es diferenciar la deuda contratada por medio de un contrato de mutuo con una institución financiera, o grupo de instituciones financieras sindicadas; y aquella disgregada entre un gran número de acreedores partícipes, según sea, mayor o menor, el número de títulos autorizados a emitir y circular. La suma de sus valores representa la deuda total, y los títulos en poder de sus tenedores, la parte correspondiente de cada uno en el total. 24.- Los certificados de deuda y su valor: según certificado y, según mercado. Tasa de emisión y tasa exigida al certificado La certificación de la deuda, clasificada en primer término según el plazo, da lugar a distinguir tres instrumentos financieros. El pagaré o certificado a un plazo igual o menor G.Álamos A Conceptos que usted DEBE Comprender si no Calcular 58 de un año. La nota o certificado de deuda a mediano plazo y, los bonos o certificados de deuda de largo plazo. Según sea lo que represente, responde a las condiciones y valor de la deuda contratada y, según se emita y autorice a circular. Ello da pie a variadas clasificaciones de los títulos y respectivamente a una variedad de metodologías de valuación. Existen certificaciones, con amortizaciones y vida definidas en el tiempo, entonces con cupón; cupón cuyo valor variará según sea el sistema de amortización que se autorice y en consecuencia exprese y, certificaciones sin cupón. Será posible distinguir dos valores esenciales. Uno, el fruto de la actualización de los cupones y fracción de cupones que resten por vencer, al momento de la transacción. Dicha actualización podrá ser a la tasa explícitamente comprometida en el título, cuyo valor actual refleja el valor par y, el segundo valor, sobre la misma condición de cupones, que ahora se calculan a la tasa que el ahorrante exija en su actualización y que arroja el valor de mercado. G.Álamos A Conceptos que usted DEBE Comprender si no Calcular 59 Así y en términos relativos al valor par, el de mercado se expresa, generalmente, como: a la par, bajo la par, o sobre la par. Si la tasa exigida es mayor que la tasa ofrecida en el título, entonces, el resultante valor será bajo la par. Si es menor que la ofrecida, lo será sobre la par. De ser iguales será a la par. En la primera situación descrita, el mercado castiga la actualización del flujo de cupones, más que lo que refleja la actualización a la tasa ofrecida en el título. En la segunda la beneficia. Y, en el tercer caso, hay coincidencia entre lo que se ofrece y se exige. También es corriente referir las certificaciones según su tasa interna de retorno, de uso común en el caso de las notas y de los bonos, por tratarse de valores, generalmente, de rendimientos medibles para periodos de tiempo anuales. La tasa interna de retorno tir, es la tasa efectiva de interés anual obtenida por el ahorrante. G.Álamos A Conceptos que usted DEBE Comprender si no Calcular 60 Si la tir es mayor que la tasa efectiva anual ofrecida por el título, entonces es fruto de una compra bajo la par. De lo contrario, será sobre la par. De coincidir, se trata de una compra a la par. Naturalmente que los flujos a adquirir, tratándose de títulos de deuda amortizable, dependerán del sistema de amortización con que se sirvan. La certificación en análisis, representa fracciones de deuda puestas en circulación, por lo tanto formal y legalmente reconocida. Distinto trato de valoración lo tiene la certificación sin cupón, en que la cotización de mercado, varía a través del tiempo, determinándose su rendimiento como la relación entre la variación de precios respecto al precio inicial pagado. También se puede expresar en relación a su valor referencial de emisión. 25.- Variedades de certificaciones G.Álamos A Conceptos que usted DEBE Comprender si no Calcular 61 Como lo expresáramos, hay variedad de certificaciones según el plazo de duración: pagaré, nota, bono. A su vez distinguimos aquellas con cupones que se sirven periódicamente, cupones que dependerán del sistema de amortización pactado para el título. Por consiguiente y por añadidura, los hay sin cupón, que se transan en función de la deuda que el título reconoce, obteniéndose de ellos una tasa de rendimiento, que como se expresara es fruto del diferencial de precios entre lo pagado y el obtenido en su venta, respecto de su inicial precio de compra. También podemos distinguir títulos según sean garantizados o no y, según la garantía otorgada; con participación o no; según su grado de subordinación; según la existencia de cláusulas de convertibilidad en títulos de participación (acciones); títulos representativos de deuda pública o privada; por origen del emisor; por sector económico del emisor; con derecho a rescate anticipado o no; entre otras clasificaciones. G.Álamos A Conceptos que usted DEBE Comprender si no Calcular 62 26.- Los bonos y el gráfico de tiempo valor. En el tiempo, los bonos con cupón, representan en términos actuales, cada vez un menor valor; valor que además variará según sea el sistema de amortización al que se encuentre afecto. Es indudable que, vencidos ciertos cupones, el valor presente del bono en el tiempo decrece, ya que su flujo pendiente, es cada vez menor. El referido menor valor lo es tanto para el par como para el de mercado. Según sean los comportamientos de la tasa ofrecida como de la exigida variará el precio de mercado en relación al valor par. En general y en la medida en que se aproxima el fin de su vida, el valor decrece sucesivamente en el tiempo, lo que parece de toda lógica, en consideración a la temporalidad de sus ofrecimientos. 27.- Algo sobre depreciaciones G.Álamos A Conceptos que usted DEBE Comprender si no Calcular 63 Es preciso distinguir entre agotamiento y depreciación. El primer término importa extinción sin posibilidad de reemplazo o sustitución. El segundo, tiene una frontera de vida al cabo de la cual un bien puede ser sustituido o reemplazado. Las siguientes reflexiones lo serán en relación a la depreciación que contablemente significa, diferir el valor de un activo, neto de lo residual y de sus costos de remoción, a través de su vida útil. Entre los métodos de depreciación los hay lineales y acelerados, sin considerar aún el valor del dinero en el tiempo. Los primeros cargan a resultado cantidades iguales en relación a la proporción de vida entregada, sea expresada como unidades de tiempo, o en unidades productivas según sea su capacidad de vida. Los segundos, con distintas variantes, como lo es el de la doble tasa sobre saldo decreciente o el de la suma de años G.Álamos A Conceptos que usted DEBE Comprender si no Calcular dígitos; sus respectivos cargos inicialmente 64 mayores decrecen con el transcurso de la vida útil. Por otro lado, existen sistemas que además reconocen el valor del dinero en el tiempo, generando para el reemplazo del activo, un progresivo fondo de reemplazo, de cada vez mayor valor; a la vez que un progresivo, ahora menor, valor monetario del activo a través de su vida. A mayor abundamiento, tanto el bien de valor decreciente, como el del fondo, creciente; constituyen valores monetarios inmovilizados, por lo tanto con costos de oportunidad que ameritan y exigen de ambos un rendimiento. Si bien el valor creciente del fondo, lo es en igual proporción y cantidad, al decreciente del activo; nos lleva a establecer que los fondos requeridos en ambos, arrojan una cuota de igual valor. Como conclusión, un sistema de depreciación debe considerar en el cálculo del respectivo cargo, no solo el valor decreciente del activo real, sino también, el por el G.Álamos A 65 Conceptos que usted DEBE Comprender si no Calcular fondo de reemplazo que, de manera sucesiva y creciente, se debe generar. De ambos, del inmovilizaciones activo y del fondo, por tratarse de de dinero, se les debe exigir un rendimiento; expresado como una tasa de interés sobre cada unidad de valor monetario que los represente . 28.- Algo de actuariado El actuariado nace de la necesidad de obtener valores presentes, de la cobertura financiera de futuros montos probables a liquidar, que acaecen con ocasión de acontecimiento de siniestros, de variados orígenes y naturalezas, y que originan pólizas de cobertura según se contrate. Con propósito de asegurar los mencionados daños probables, se acuerda el pago de primas brutas, de precio, o tarifa del seguro, las que se determinan a partir de las de riesgo puro o de simples valores probables unitarios, a las que se les adicionan los correspondientes costos, gastos, y márgenes de negocio. G.Álamos A Conceptos que usted DEBE Comprender si no Calcular 66 Al hablar de valor presente hay consideración de tiempo y con ello de comportamientos futuros probables, por lo tanto riesgosos. Riesgos los hay, desde que el tiempo del flujo de futuros beneficios y de su valor, tardan en percibirse y están expuestos a siniestros o efectos, que afecten la riqueza de las personas o el valor las cosas. Son producto de contingencias que los catapultan. A las personas les sobrevienen las enfermedades, invalideces, parciales o totales, muertes; que tienen efectos económicos sobre los suyos. Es así por lo tanto, que el flujo financiero que de ellas se espera, depende de las probabilidades de enfermarse, morir, inhabilitarse, quedar cesantes; o bien fracasar en lo que se emprende por catástrofes como terremotos, inundaciones, incendios que eliminan parcial o totalmente los beneficios esperados, entre otros. Para un gran número de ellas, estudiamos sus comportamientos y condicionantes a través del tiempo. Por ejemplo, estudiamos lo que ocurre con la muerte en el G.Álamos A Conceptos que usted DEBE Comprender si no Calcular 67 desarrollo de la vida del grupo base, desde el primero que nace y los que en tal momento mueren, hasta el o los últimos con los cuales el grupo se extingue. A tales efectos, y en búsqueda de las probabilidades de vida y por lo tanto, como complemento la de muerte, existen variados métodos que permiten estudiarlas. Constituyen estudios de comportamiento por medio de métodos de seguimientos: gráfico, mecánico o analíticos; que interpretan la vida y la muerte, por edades observadas. Se obtienen de ellas las funciones biométricas, que permiten medir las probabilidades de vida y de muerte, las esperanzas de vida, según sean las edades. Si a las funciones biométricas observadas, les incorporamos el costo del dinero en el tiempo por medio del reconocimiento de una tasa de interés y, lo hacemos, además, por cada unidad monetaria esperada en el flujo; podremos hacer estimaciones de valores presente por unidad monetaria y obtener además símbolos de conmutación útiles que sinteticen y hagan rápidos los cálculos, a los efectos de determinar, esencialmente las G.Álamos A Conceptos que usted DEBE Comprender si no Calcular 68 primas por unidad monetaria, para los distintos tipos de seguros de las personas. Hay seguros, porque el flujo de beneficios en la vida de las personas y de las cosas resulta tan solo probable ante la ocurrencia de probables siniestros. Las primas de los seguros son el valor presente probable unitario de los beneficios futuros que se esperan, reconociendo la probabilidad de ocurrencia de siniestros que los anulan y que son previstos en el contrato de seguro o póliza. La muerte, la vejez, la invalidez, la sobrevivencia, la enfermedad profesional de las personas. Los incendios, los choques, los terremotos, las inundaciones, los naufragios, las pérdidas de maletas, las averías de naves, entre otros, para las cosas. Naturalmente que la tabla a utilizar para cada cual debe responder al probable comportamiento de lo que se va a asegurar según sea el probable siniestro. G.Álamos A Conceptos que usted DEBE Comprender si no Calcular 69 Las primas pueden ser: única o niveladas; bruta o de tarifa y, pura o de riesgo; que son las más usuales. Las primas reflejan el valor presente unitario del beneficio esperado en caso de ocurrencia de un siniestro debidamente denunciado que ha dado pie a una liquidación, según lo acordado en el contrato o póliza del seguro. El actuariado se extiende entonces, desde la confección de las tablas pertinentes y correspondientes, el cálculo de sus funciones biométricas según se trate, la determinación de las correspondientes primas, la determinación de los beneficios a reclamar según corresponda, entre las más esenciales. En síntesis, el actuariado lo es esencialmente, valuar los efectos económico que provocan los siniestros sobre las personas como sobre las cosas. Establece el probable valor actual de los efectos económicos que puedan acarrear a sus titulares o a sus beneficiarios, con ocasión de la ocurrencia de los siniestros previstos que es preciso constatar y evaluar, por lo tanto, G.Álamos A Conceptos que usted DEBE Comprender si no Calcular 70 que den pié a una liquidación y pago, según esté el seguro vigente. El particular actuariado, aplicable a la vida económica de los trabajadores, hombres o mujeres, que se espera de su desempeño laboral y que sea posible de verse afectado por vejez, invalidez y, muerte; lleva a valorar el costo y beneficios, que en definitiva resulta, en el manejo de las pensiones de vejez, invalidez y, sobrevivencia. Por último, es preciso señalar que para que propiamente ocurra la existencia de seguros, debe ser posible valorar el probable valor presente de lo asegurado ante un probable siniestro, es decir, debe existir probabilidades de ocurrencia de los siniestros que resulten en las primas puras o de riesgo y, en las brutas si además consideramos los costos, gastos y, márgenes que el negocio significa. De no existir hechos o siniestros de ocurrencia probable, acordaríamos solo contratos de ahorro y no, pólizas de seguro. G.Álamos A Conceptos que usted DEBE Comprender si no Calcular 71 La esencia del contrato de seguro es lo probable que resulta el siniestro previsto y los efectos económicos que puedan acarrear, al titular o a los beneficiarios de la póliza contratada. G.Álamos A Conceptos que usted DEBE Comprender si no Calcular 72 G.Álamos A