Posición a 31/12/1996

Anuncio

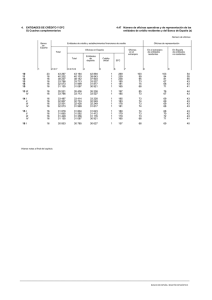

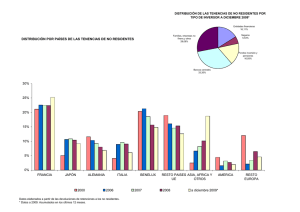

INDICE Información a 31 de Diciembre de 1.996 I. POSICION DE ESPAÑA FRENTE AL EXTERIOR II. STOCK DE VALORES NEGOCIABLES EXTRANJEROS EN PODER DE RESIDENTES A. Análisis global B. Acciones extranjeras C. Deuda D. Fondos de inversión III. STOCK DE VALORES NEGOCIABLES ESPAÑOLES EN PODER DE NO RESIDENTES A. Análisis global B. Acciones C. Deuda IV. NOTA METODOLOGICA ANEXO: STOCK DE VALORES NEGOCIABLES EXTRANJEROS EN PODER DE RESIDENTES Cuadro I - Stock a 31 de diciembre de 1996 Cuadro II - Valores extranjeros en poder de residentes Cuadro III - Valores extranjeros en poder de residentes Cuadro IV - Valores extranjeros en poder de residentes Cuadro V - Acciones extranjeras en poder de residentes Cuadro VI - Acciones extranjeras en poder de residentes Cuadro VII - Acciones extranjeras en poder de residentes Cuadro VIII - Deuda extranjera en poder de residentes Cuadro IX - Deuda extranjera en poder de residentes Cuadro X - Deuda extranjera en poder de residentes Cuadro XI - Fondos de inversión de extranjeros en poder de residentes STOCK DE VALORES NEGOCIABLES ESPAÑOLES EN PODER DE NO RESIDENTES Cuadro XII - Valores españoles en poder de no residentes Cuadro XIII - Valores españoles en poder de no residentes Cuadro XIV - Acciones españolas en poder de no residentes Cuadro XV - Acciones españolas en poder de no residentes Cuadro XVI - Acciones españolas en poder de no residentes Cuadro XVII - Deuda española en poder de no residentes Cuadro XVIII - Deuda española en poder de no residentes. I. POSICION DE ESPAÑA FRENTE AL EXTERIOR El Stock de valores negociables extranjeros en poder de inversores residentes a 31 de diciembre de 1.996 alcanzó la cifra de 3.613 miles de millones de pesetas, mientras que la cartera de valores negociables españoles en manos de no residentes ascendió, para esta misma fecha, a 16.515 miles de millones de pesetas. Se mantiene, por tanto, la posición deudora que España ha venido registrando durante los últimos años, esta vez con un saldo neto de -12.902 miles de millones de pesetas frente a los 10.045 miles de millones de pesetas de la misma fecha del año anterior. Continúan siendo las acciones de las sociedades españolas, junto con los títulos de deuda pública a largo plazo del Estado Español, los valores que explican esta posición de España frente al exterior. Sin embargo, es necesario puntualizar que en el caso de la inversión de no residentes en acciones de sociedades residentes cotizadas el aumento registrado a diciembre 96 (9.138 miles de millones de pesetas) respecto diciembre 95 (6.754 miles de millones de pesetas) obedece a un incremento del valor de los activos objeto de negociación y no a un crecimiento en el volumen de la misma. En los capítulos que siguen se analiza la evolución de los valores que han sido objeto de negociación tanto en la inversión española en el exterior como en la inversión extranjera en España. (Cuadro I) II. STOCK DE VALORES NEGOCIABLES EXTRANJEROS EN PODER DE RESIDENTES A. ANALISIS GLOBAL El stock de valores negociables extranjeros que forman parte de la cartera de los inversores residentes alcanzó un importe, a 31 de diciembre de 1.996, de 3.612.531 millones de pesetas. Ello supone un incremento respecto a esta misma fecha de 1.995 correspondiente aproximadamente a un 93 por 100. Los activos que lo componen son básicamente de tres tipos: el 50% corresponde a acciones que cotizan en mercados bursátiles internacionales, el 22% corresponde a empréstitos a largo plazo del sector privado y el 16% a títulos representativos de empréstitos a largo plazo de la administraciones públicas. Entre los agentes residentes que actúan como inversores en estos valores negociables destacan especialmente las entidades financieras (37%) junto con las instituciones de inversión colectiva (21%). A ellos se añaden las empresas y personas físicas residentes que figuran como tenedoras de aproximadamente un 19% y 12%, respectivamente, del stock registrado para esta fecha. (Cuadro II). En cuanto al destino por países de emisión de las decisiones de inversión de los residentes, si bien los mercados financieros de la Unión Europea continúan siendo el principal centro de atracción, absorbiendo un 59% del stock de diciembre 96, destaca asimismo la participación de los valores emitidos en el mercado norteamericano (26%). (Cuadro III). Finalmente, las entidades no financieras figuran como las principales emisoras de aproximadamente el 45% de los títulos del exterior que figuran en el stock de valores negociables extranjeros en poder de residentes. (Cuadro IV). B. ACCIONES EXTRANJERAS El valor total de las acciones de sociedades no residentes en manos de residentes ascendió el 31 de diciembre de 1.996 a 1.813.578 millones de pesetas, la mitad de la cifra total del stock para esta fecha. Se observa un incremento de un 181% respecto a la cifra alcanzada en el stock de diciembre 95. No obstante, como en el caso de la cartera de acciones de sociedades españolas en poder de no residentes, este aumento no responde a un crecimiento del volumen de negociación sino del valor de los activos que han sido objeto de la misma. B.I. Inversores Las entidades financieras y empresas residentes aparecen como los principales titulares de las operaciones realizadas con estos valores, manteniendo una participación del 36 y 29% respectivamente sobre el stock total de acciones extranjeras. Destacan, asimismo, las instituciones de inversión colectiva (19%) y las personas físicas residentes (13%).(Cuadro V) B.II. Países En el stock de diciembre 96 se observa una mayor diversificación en la distribución de los mercados de cotización de las sociedades no residentes. Así, mientras que en el stock de diciembre 95 el 72% de las acciones extranjeras en poder de residentes pertenecían a sociedades establecidas en la Unión Europea, en diciembre 96 esta participación se ha reducido a un 47%. Si bien estos mercados bursátiles continúan siendo el principal origen de las inversiones en acciones de los residentes, en el stock 96 las acciones emitidas en EE.UU. llegan a alcanzar una participación muy similar, correspondiente al 42%. La distribución por inversor (modelo siguiente) muestra que el 74% del stock corresponde a operaciones de inversión de cartera. (Cuadro VI) B.III. Emisores En el caso de la inversión de cartera, el 90% del stock de acciones pertenecen a sociedades no financieras del exterior, mientras que el stock de acciones de inversión directa se distribuye al 50% aproximadamente entre títulos de entidades financieras y no financieras. (Cuadro VII) C. DEUDA Los inversores residentes contaban el 31 de diciembre de 1.996 con un stock de deuda extranjera por un valor de 1.509.031 millones de pesetas, distribuida entre deuda pública en un 45% y el 55% restante deuda del sector privado del exterior. Los títulos de deuda cuentan así con una participación de aproximadamente un 42% del total del stock 96. C.I. Inversores En el caso de la deuda pública, las entidades financieras y las instituciones de inversión colectiva se muestran como los principales inversores al absorber respectivamente el 52% y 28% de los títulos representativos de empréstitos de las Administraciones públicas extranjeras. Sin embargo, la tenencia de títulos de deuda privada aparece distribuida entre un mayor número de tipos de inversores, entre los que continúan destacando las entidades financieras (31%) y las instituciones de inversión colectiva (26%), pero a los que se añaden las entidades de seguros (19%) y los fondos de pensiones (12%). (Cuadro VIII) C.II. Países También en el caso de los títulos de deuda, tanto pública como privada, son los mercados de la Unión Europea los principales destinatarios de las inversiones de residentes, absorbiendo aproximadamente un 67% del stock de deuda de diciembre 96. Italia y Alemania son los principales países de emisión de valores de deuda pública, mientras que en el caso de los títulos de deuda del sector privado no residentes, el mercado español es el que aparece con una mayor participación (57%), haciendo referencia a los Bonos Matador. (Cuadro IX) C.III. Emisores Las Administraciones Públicas extranjeras figuran como las principales entidades emisoras de los títulos de deuda presentes en el stock de diciembre 96, contando con una participación del 45% frente al 64% alcanzado en el stock de diciembre 95. Se observa una mayor diversificación en las carteras de deuda extranjera de los inversores españoles, destacando, junto con las anteriores los Organismos Internacionales (24%) y las entidades financieras (22%). (Cuadro X) D. FONDOS DE INVERSION Los inversores españoles tomaron participaciones en Fondos de Inversión que alcanzaron un valor a 31 de diciembre de 1.996 de 289.922 millones de pesetas, un 75% superior a la cifra alcanzada en esta misma fecha del ejercicio anterior. En la distribución por país de emisión de los fondos se observa una notable concentración respecto al origen de los mismos, al proceder el 74% de Luxemburgo, manteniendo el resto de países -excepto los EE.UU.- participaciones inferiores al 5%. (Cuadro XI) III. STOCK DE VALORES NEGOCIABLES ESPAÑOLES EN PODER DE NO RESIDENTES A. ANALISIS GLOBAL A 31 de diciembre de 1.996 el valor de la cartera de valores negociables españoles en poder de no residentes ascendía a 16.515.210 millones de pesetas (excluidos los valores denominados en divisas). Por instrumentos, un 55% del valor total del stock correspondía a acciones de sociedades cotizadas y un 44% a valores de renta fija (obligaciones y bonos principalmente), en tanto que las participaciones en fondos de inversión representaban un valor inferior al 1%. Por categoría de emisores, un 39% del stock se dirige a valores emitidos por el Sector Público y un 61% por el Sector Privado, íincluidas las entidades financieras.(Cuadro XII) Los tenedores no residentes del stock son principalmente entidades bancarias y otros intermediarios financieros que acaparan un 51% del stock, al que habría que añadir un 33% más representado por Centros de Compensación y Liquidación de Valores de los que aquéllos son miembros. El Sector Privado responde como tenedor de un 16% del stock. La procedencia de dichos inversores es en un 79,1% de países de la Comunidad Europea y un 14,9% de EE.UU. (Cuadro XIII) B. ACCIONES El valor del stock de acciones cotizadas en poder de no residentes a 31 de diciembre de 1.996 asciende a 9.138.146 millones de pesetas. Se trata en su totalidad de acciones emitidas en España denominadas en pesetas. B.I. Clase de Inversor y País de Procedencia El Sector Privado no residente absorbe un 26% del stock de acciones, quedando el restante 74% en intermediarios financieros y Centros de Compensación extranjeros. (Cuadro XIV) La Unión Europea responde de un 66% del stock de acciones, concentrándose en tres países el grueso de dicho porcentaje: Reino Unido (35%), Países Bajos (8%) y Francia (9%). Estados Unidos a su vez mantiene un 25% del stock de acciones, íincluidas las que responden de ADR's emitidos en dicho mercado. (Cuadro XV) B.II Sector Emisor y principales emisoras. Un 26% del stock corresponde a acciones emitidas por Bancos y un 74% por el Sector Privado no bancario. (Cuadro XVI) El número de sociedades emisoras que comprende el stock de acciones asciende a 331, sin embargo los inversores extranjeros concentran sus preferencias en un número reducido: el 54% del valor del stock está representado por siete emisoras españolas. Entre las principales sociedades cotizadas en Bolsa cuyas acciones están en manos de no residentes merece destacar, por su importante volumen: Telefónica, Repsol, Iberdrola, Pryca, Banco Santander, Endesa y Banco Bilbao Vizcaya . C. VALORES ESPAÑOLES DE DEUDA El valor del stock de no residentes de valores representativos de deuda emitida por España, denominada en pesetas, asciende a 7.262.452 millones de pesetas, destinándose un 73% del mismo a la financiación de emisiones del Estado Español. C.I Sector emisor La preponderancia de las emisiones del Sector Público Español en la composición de la cartera de valores de deuda de los no residentes es manifiesta: un 88% del valor del stock está representado por las emisiones del Sector Público (Cuadro XVII). El Estado, a través de instrumentos como Bonos y Obligaciones, es el principal beneficiario, recogiendo un 73% del valor total del stock, en tanto que las Comunidades Autónomas, Entes Públicos y Corporaciones Locales reciben un 15%, quedando el Sector Privado, íincluido las Entidades bancarias, como destinatarias de un 12%. Entre los emisores privados hay que señalar a : Telefónica, Banco Santander, Argentaria, Iberdrola y los Fondos de Titulización. C.II. Clase de Inversor y País de procedencia Como se desprende del cuadro de desglose por tipo de inversor (Cuadro XVIII), la canalización de las operaciones de no residentes a través de Centros de Compensación extranjeros (se trata de Euroclear y Cedel) desvirtúa cualquier posible análisis, puesto que un 58% del valor total del stock está ubicado en éstos. Fuentes del mercado apuntan no obstante que se trata fundamentalmente de inversores institucionales. IV. NOTA METODOLOGICA I. NATURALEZA DE LOS VALORES A. Stock de residentes 1. Comprende las siguientes categorías de valores emitidos por Entidades no residentes y negociados en mecados organizados: - Acciones, derechos de suscripción u otros análogos que den derecho a participación en el capital de sociedades extranjeras. - Valores representativos de empréstitos, tanto de emisores públicos como privados, tales como Bonos, Obligaciones, Pagarés, etc. emitidos por no residentes. - Participaciones en Fondos extranjeros de Inversión Colectiva. 2. No forman parte del stock los valores librados singularmente o en cuya emisión no concurran las circunstancias propias de los valores negociables. B. Stock de no residentes 1. Comprende los siguientes valores negociables españoles, denominados en pesetas: - Acciones de sociedades españolas cotizadas en Bolsas de Valores. - Bonos, Obligaciones y Pagarés, en general cualquier valor de deuda pública o privada negociable en un mercado organizado español. - Participaciones en Fondos de Inversión registrados en España. 2. Quedan excluidos del stock: -Valores negociables españoles denominados en divisas emitidos en mercados extranjeros. -Valores librados singularmente, cuya adquisición intrínsecamente adopta la forma de préstamo financiero. II. VALORACION DEL STOCK A. Stock de residentes La valoración del stock se realiza aplicando a la cotización del valor a 31 de diciembre, o a la última cotización disponible, el tipo de cambio de la peseta en la misma fecha. B. Stock de no residentes La valoración se realiza según la última cotización del año y, en ausencia de ésta, la última habida con anterioridad. En los valores representativos de empréstitos (Bonos y Obligaciones) dicha valoración incorpora el cupón corrido. III. PAISES A. Stock de residentes El desglose por país del stock de residentes se refiere a aquel país en cuyo mercado se realiza la emisión del valor objeto de negociación, con independencia de la nacionalidad del emisor. B. Stock de no residentes El desglose por país del stock de no residentes se refiere al de residencia del titular inmediato de la inversión. IV. FUENTES DE INFORMACION A. Stock de residentes Los datos han sido elaborados en base a la información contenida en las declaraciones efectuadas por dos tipos de declarantes: 1. Entidades mediadoras residentes (Bancos, Cajas de Ahorros, C.E.C.A. y Sociedades y Agencias de Valores) donde se mantengan abiertas las cuentas de valores o el depósito de los títulos. 2. Titulares de la inversión, cuando los valores se encuentren depositados en una Entidad no residente o bajo custodia del propio titular. B. Stock de no residentes Los datos se han obtenido de los intermediarios financieros (Bancos, Sociedades y Agencias de Valores) en los que los no residentes mantienen su cuenta de valores en España.