Análisis de estilo de los fondos de inversión inmobiliarios en españa

Anuncio

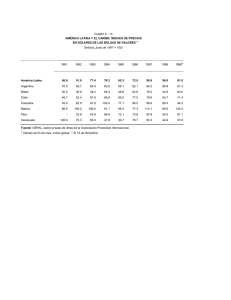

03 Luis:03 LUIS 34 30/7/10 08:09 Página 34 ANÁLISIS FINANCIERO Luis Ferruz Agudo*,Fernando Coca Villalba** e Isabel Marco Sanjuán*** Análisis de estilo de los fondos de inversión inmobiliarios en españa: Índices de crecimiento y valor RESUMEN Se presenta de forma novedosa para el mercado inmobiliario español, un estudio sobre los factores de riesgo basados en el crecimiento y el valor de las viviendas residenciales. Estos dos factores de riesgo sistemático no observables, que tradicionalmente han sido utilizados en el análisis de los mercados financieros, se aproximan al mercado inmobiliario con el objetivo de la creación de dos índices de estilo. Permitiendo obtener dos distribuciones normales e independientes en el que se ha evidenciado un predominio estadísticamente significativo del estilo crecimiento sobre el valor, en las inversiones en vivienda efectuadas por los fondos de inversión inmobiliarios en España, durante la denominada “burbuja inmobiliaria”. Asimismo, supone una mejora de la información tanto para el inversor sobre el binomio riesgo rentabilidad, como una aportación de índices de estilo que supone para analistas inmobiliarios y gestores de fondos una mejora en la selección de activos y evaluación del riesgo. Palabras clave: Fondos de Inversión Inmobiliarios; Estilos de Inversión; Riesgo y Rendimientos; Mercado Inmobiliario. ABSTRACT We present a novel way for the Spanish housing market, a study of risk factors based on growth and value of residential housing. These two factors unobservable systematic risk which have traditionally been used in the analysis of financial markets, the housing market approach with the goal of creating two style indices. Allowing obtain two independent normal distributions which has shown a statistically significant predominance of style on value growth in housing investment made by real estate investment funds in Spain, during the "housing boom". It also includes improving information for both the investor to the correlation between risk return, including a contribution of style indices posed to property analysts and fund managers an improvement in asset selection and risk assessment. Key words: Real Estate Mutual Fund; Style Investment; Risk and Return; Real Estate Market Recibido: Enero 2010 Aceptado: Febrero 2010 INTRODUCCIÓN En el presente artículo, se estudia cómo mejorar la evaluación del binomio rentabilidad - riesgo de los activos inmobiliarios. Para ello, se ha optado por el análisis de estilo. Este análisis permite una explicación de la causa de la generación de los rendimientos de los activos y los atributos que inciden sobre éstos. Asimismo, posibilita un estudio de los factores de riesgo, de forma más correcta. La metodología del análisis de estilo fue aportada por Sharpe * Catedrático de Economía Financiera y Contabilidad. Departamento de Contabilidad y Finanzas. Facultad de Ciencias Económicas y Empresariales. Universidad de Zaragoza ** Profesor Asociado. Departamento de Contabilidad y Finanzas. Escuela Universitaria de Estudios Empresariales. Universidad de Zaragoza *** Profesora Titular de Economía Financiera y Contabilidad. Departamento de Contabilidad y Finanzas. Facultad de Ciencias Económicas y Empresariales. Universidad de Zaragoza Ferruz Agudo, Luis - Coca Villalba, Fernando - Marco Sanjuán, Isabel: Análisis de estilo de los fondos de inversión inmobiliarios en españa: Índices de crecimiento y valor Análisis Financiero n° 112. 2010. Págs.: 34-46 03 Luis:03 LUIS 30/7/10 08:09 Página 35 ANÁLISIS DE ESTILO DE LOS FONDOS DE INVERSIÓN INMOBILIARIOS EN ESPAÑA (1988,1992), convirtiéndose en una herramienta ampliamente utilizada en la literatura, para el análisis de los rendimientos de los fondos mutualistas. Como señalan Amenc, Sfeir y Martellini (2002) la noción de estilo, en la gestión de acciones, está ampliamente aceptada por la comunidad de inversores. En particular, este análisis, consistente en un modelo multifactorial, persigue los siguientes objetivos: 1) explicar las volatilidades de los rendimientos de los fondos en función del estilo de la cartera y del riesgo sistemático; 2) servir de herramienta para crear carteras de referencia. Se trata, entonces, de un modelo multifactor ponderado. En función de estas ponderaciones, existen tres posibilidades según las restricciones1 establecidas. De esta forma, DeRoon, Nijman y TerHorst (2004) identifican las siguientes casos: análisis de estilo fuerte o modelo estándar2, semifuerte y débil. Kemp et al. (2000) sugiere que la identificación del estilo es de gran ayuda para el gestor de una cartera. Sirviéndole para adecuar sus estrategias, con el objetivo de conseguir una performance persistente. Asimismo, Kaiser (2005) pone de relieve su utilidad para la construcción de benchmarks; lo que a su vez, permite identificar a los gestores ganadores. La creación de estas carteras de referencia, se efectúa en función de la selección de activos, realizada por el gestor. Gracias al desarrollo tecnológico actual, existen múltiples índices financieros de referencia. En ellos, los factores de estilo básicos, son los siguientes: el valor, el crecimiento y el sector. Ahora bien, con referencia a la inversión en el sector inmobiliario, indicamos en primer lugar, que el aumento de oportunidades de inversión global ha permitido una diversificación a nivel mundial. Siendo esto, consecuencia de una integración y desregulación de los mercados financieros. Sin embargo, a pesar de las nuevas posibilidades de inversión global, que brinda la integración de los mercados, Newell y Webb (1996) manifiestan la escasa atención de los inversores a los inmuebles, como activo de diversificación de carteras mixtas. El motivo radica en la limitación existente actualmente de índices de estilo inmobiliario. Por tanto, esto ha supuesto una dificultad, para la evaluación del riesgo en este tipo de inversiones. 35 Fuerts y Marcato (2009) sugieren que el análisis de estilo, para los gestores de carteras inmobiliarias, es beneficioso. Porque les permite crear benchmark que ayudan a explicar las rentabilidades de estas carteras. Posibilitando, a su vez, la diversificación de las mismas. Asimismo, Fuerts y Marcato (2009) señalan la escasa atención, que la literatura financiera, ha prestado al análisis de la performance y el riesgo en el sector inmobiliario. Considerando que se trata de un tópico de investigación relativamente nuevo. La heterogeneidad de estos activos es el problema común para la aplicación de los modelos multifactoriales. Esto implica, que se haya utilizado, hasta el momento, y de forma mayoritaria, dos atributos básicos: la tipología del bien inmueble y su localización geográfica. Sin embargo, estos dos factores poseen escaso poder explicativo. Según la investigación de Fuerts y Marcato (2009) entorno al 30%. Es por ello, que es necesario la utilización de más atributos, para la explicación de las volatilidades de las rentabilidades inmobiliarias. Los escasos estudios, referentes a la aplicación del análisis de estilos, en el contexto de la inversión inmobiliaria, se pueden agrupar en las siguientes categorías: a) Análisis de estilo basados en factores dicotómicos de tipología y localización geográfica: Se trata de desarrollos cuantitativos que descomponen los rendimientos de las carteras inmobiliarias. Cuantificando, explícitamente, los beneficios relativos a la diversificación en base a dos atributos: tipología y ubicación. Estas investigaciones evidencian que la tipología de los bienes inmuebles posee un elevado poder explicativo de los rendimientos de estos activos. Lee (1988) observa que la tipología consigue explicar tres veces más estas rentabilidades, que si se utilizasen en el modelo factores regionales3. La consecuencia, es que se logra una mayor reducción del riesgo, mediante la diversificación por tipologías entre regiones; antes que, una composición de carteras por regiones, para diferentes tipos de bienes inmuebles. Similares resultados obtuvieron, entre otras, las investigaciones de Myer y Webb (1995), Weeb y Myer (1997), Gallo, Lockwood y Rutherford (2000) y Liang y Whitaker (2000). Ferruz Agudo, Luis - Coca Villalba, Fernando - Marco Sanjuán, Isabel: Análisis de estilo de los fondos de inversión inmobiliarios en españa: Índices de crecimiento y valor Análisis Financiero n° 112. 2010. Págs.: 34-46 03 Luis:03 LUIS 36 30/7/10 08:09 Página 36 ANÁLISIS FINANCIERO b) Adición de nuevos factores, aproximación al análisis de estilo del mercado de acciones: La investigación de Fuerts y Marcato (2009) vuelve a poner en evidencia la poca atención prestada, por el ámbito académico, al análisis de estilo en la inversión inmobiliaria. Sugieren que los métodos dicotómicos clásicos, basados en tipología y región, han sido insuficientes y pueden ser mejorados. Fuerst y Matysiak (2009) evidencian que los factores sectoriales y aquellos basados en la localización geográfica, son poderosos explicativos de la volatilidad de los rendimientos inmobiliarios. A su vez, otros atributos, fundamentados en las características del inmueble, en el mercado y en el nivel de apalancamiento, muestran una sólida relación con estos rendimientos. Estos resultados son significativos, a lo largo del tiempo y entre los fondos estudiados. c) Estudios conceptuales y unificación de criterios: Para ello, proponen la utilización de nuevos perfiles de riesgo, propios del mercado de acciones. Estos nuevos estilos, son los siguientes: tamaño de la propiedad, capitalización, concentración del inquilino y duración del contrato de arrendamiento. Obteniendo evidencia, que la inclusión de estos factores, aumenta la explicación de las volatilidades. Esto supone, una reducción significativa de la capacidad de lograr una mayor performance. Por otra parte, Cannon et al. (2006) realizan en su investigación, un examen empírico,4 que concluye que las rentabilidades de la vivienda, tienen una correlación positiva con su nivel de precios; y a su vez, una elevada sensibilidad con la tendencia de los mercados bursátiles. Asimismo, evidencian cómo las diferencias socioeconómicas, llegan a explicar un 20% de las variaciones del rendimiento inmobiliario. A su vez, los resultados de Ziering y McIntosh (1999) muestran la relación significativa entre el tamaño de las propiedades (valor de mercado) y la performance obtenida por las carteras inmobiliarias. Dicha relación, es evidenciada, especialmente, en aquellos activos inmobiliarios con valor superior a los 100 millones de dólares. Similares conclusiones, en cuanto a la relación entre el tamaño y el rendimiento, obtienen Lee et al. (2006). Sugiriendo una preferencia de los inversores inmobiliarios por bajas volatilidades. Para este tipo de inversor, su principal preocupación es el riesgo de perder u obtener un rendimiento por debajo de un índice de referencia. En línea con estas investigaciones, Lin y Yung (2007) realizan un análisis de fondos inmobiliarios. Para ello, utilizan la metodología aportada por Fama y French (1992, 1993). De esta forma, el factor tamaño es aproximado a las tasas de variación del precio de cotización de empresas inmobiliarias. Por otro parte, el crecimiento se identifica en base a su capitalización bursátil. Concluyendo que existe un sesgo hacia el crecimiento antes que al valor 5. En la actualidad, cada inversor institucional en el sector inmobiliario, ha utilizado su propia definición de estilos y de estrategias. Compartimos las opiniones de Kaiser (2005), al sugerir que la definición y estandarización de los estilos, responde a la necesidad de contar con un único marco teórico de criterios de inversión. Con ello, se conseguirá una mejora de los procesos de inversión, selección de activos y diseño de estrategias. Por tanto, el NCREIF6 (2003) en su White Paper, pretende unificar la amplia variedad de definiciones de estilos y estrategias utilizadas en la inversión inmobiliaria. No con la intención de que sean unánimes, pero sí, al menos, sirvan de referencia. Este documento establece similitudes entre los mercados de valores y el mercado inmobiliario. Con este propósito, los estilos de inversión inmobiliaria, pueden resumirse en tres grupos: “Core”, “Value-Added” y “Opportunity”. En la tabla 1 mostramos las características de estos estilos atendiendo al resto de atributos identificados por el NCREIF (2003). Clasificación de Estilos en función de atributos Tabla 1 Fuente: NCREIF (2003) En opinión de Kaiser (2005), en principio, la clasificación no obtuvo demasiado consenso. El motivo radica en ser estilos Ferruz Agudo, Luis - Coca Villalba, Fernando - Marco Sanjuán, Isabel: Análisis de estilo de los fondos de inversión inmobiliarios en españa: Índices de crecimiento y valor Análisis Financiero n° 112. 2010. Págs.: 34-46 03 Luis:03 LUIS 30/7/10 08:09 Página 37 ANÁLISIS DE ESTILO DE LOS FONDOS DE INVERSIÓN INMOBILIARIOS EN ESPAÑA bastante imprecisos, faltos de definición cuantitativa y difícilmente conciliables en la práctica de la industria. Siguiendo esta definición de estilos, propuesta por el NCREIF (2003), la investigación de Suárez y Vassallo (2005) comprueba que estos grupos pueden clasificarse, en función de los siguientes rendimientos esperados: Core (0% -11,5%), Value – Added (11,5% – 17%) y Opportunity (17% - 25%). Continuando con este tópico de investigación, la CASS Business School de Londres, bajo la dirección del grupo de trabajo de estilos del INREV7 (INREV, 2008) define, a su vez, tres estilos de forma similar a la realizada por el NCREIF (2003). Continuando con las críticas emitidas sobre estos estudios conceptuales, Kaiser (2005), sugiere que las inversiones inmobiliarias requieren de unos niveles de análisis superiores. Esto implica que los estilos de los activos financieros, no pueden ser exportados directamente al sector inmobiliario. Para ello, Identifica las siguientes diferencias entre ambos mercados: 1) por lo referente al mercado inmobiliario, no existe un universo bien definido, ni bases de datos que contengan el valor en libros de los bienes inmuebles; 2) En los mercado financieros, la información disponible es exclusivamente pública, pero en el mercado inmobiliario puede existir información restringida, asegurando niveles de performance superiores; y 3) La toma de control del activo inmobiliario asegura una gestión activa,8 lo que dificulta el discernir qué parte de la performance es resultado del asset allocation; o qué parte, corresponde al control de esos activos. d) Creación de índices de estilo y bechmark a través de varios factores: Marcato (2004) propone un modelo cuantitativo, con la finalidad de creación de índices de estilo en el contexto inmobiliario del mercado del Reino Unido. En este sentido, se vuelve a poner de manifiesto, la falta de índices adecuados para este tipo de inversiones. Por tanto, con la finalidad de aumentar el poder explicativo de los rendimientos inmobiliarios, propone que los modelos multifactoriales deben recoger más factores, aparte de los clásicos dicotómicos. Marcato (2004) utiliza, para ello, los rendimientos equivalentes (TIR) como criterio de partición de la muestra para distinguir entre crecimiento y valor de los activos inmobiliarios. 37 Estos índices, a su vez, serán utilizados para la construcción de los benchmark para el análisis de estilo. Utilizando tres principales medidas: renta inicial, renta por revalorización y renta equivalente9. Evidenciando finalmente, en la muestra analizada, un predominio del factor crecimiento. Posteriormente, Peyton (2008) basándose en la metodología utilizada por Marcato (2004), analiza el mercado inmobiliario de EE.UU. Basándose, para ello, el NCREIF Property Index. Asimismo, propone una reducción de ocho a cuatro atributos de estilo10 de los propuestos por el NCREIF (2003), con la intención de ser más operativos. Por tanto, una vez, revisada las principales aportaciones existentes en la literatura previa, destacamos la importancia de este tópico de investigación, dada la actual incertidumbre financiera. Sin olvidar que, a su vez, está ligada a la recesión del sector inmobiliario. De esta misma forma, opinamos, que es de vital importancia una mejor comprensión de los rendimientos inmobiliarios y un análisis, más detallado, de los factores de riesgo en la inversión inmobiliaria. Así como, la necesidad de creación de índices que suministren una mejor información al inversor sobre el binomio riesgo - rentabilidad en este sector tan particular. Es por ello, por lo que en este artículo, se crean dos índices de estilo basados en los factores de riesgo (valor y crecimiento). Dado lo que no es conocido, se realiza por primera vez, este tipo de investigación para el mercado inmobiliario español. Asimismo, se cubre la carencia actual de estudios, sobre estos factores explicativos de las fluctuaciones patrimoniales. Dada la heterogeneidad del activo inmobiliario, donde la tipología puede ser determinante en las rentabilidades obtenidas, esta investigación se centrará en un único tipo de inmueble (la vivienda residencial). Esta decisión responde, a su vez, a la inquietud de analizar con mayor profundidad, los factores de riesgo que han podido influir en las sorprendentes rentabilidades, alcanzadas por este activo, durante la última década en España. Este análisis, propone de forma innovadora, la utilización del ratio book-to-market aplicado al mercado inmobiliario. Se trata de una nueva aportación en este tópico de investigación. En base a las sugerencias de Fuerst y Marcato (2009), relativas a la conveniencia de utilizar los costes de los inmuebles, en la investigación del factor crecimiento. Ferruz Agudo, Luis - Coca Villalba, Fernando - Marco Sanjuán, Isabel: Análisis de estilo de los fondos de inversión inmobiliarios en españa: Índices de crecimiento y valor Análisis Financiero n° 112. 2010. Págs.: 34-46 03 Luis:03 LUIS 38 30/7/10 08:09 Página 38 ANÁLISIS FINANCIERO Finalmente, se observará la relación entre estos dos índices, con el objetivo de comprobar el posible predominio de un estilo frente al otro. En el siguiente apartado, se realizará una explicación detallada de la metodología utilizada para la creación de los índices de estilo, junto con las definiciones de las variables empleadas en este estudio; así como, la propuesta de nuevos factores. En el apartado tres se explicarán la muestra utilizada para llevar a cabo la investigación. A continuación, en el apartado cuarto, se expondrán los resultados obtenidos. En la última sección se realizarán las oportunas conclusiones derivadas del análisis empírico. subdividir la población de activos inmobiliarios en dos submuestras: Small y Big. En las investigaciones precedentes, el factor crecimiento, es aproximado en base al Rendimiento Equivalente. Se utiliza la media (en este caso de la TIR) para subdividir la población en tres submuestras: Low (30%), Medium (40%) y High (30%). Sin embargo, la aportación de la presente investigación, consiste en sustituir esta variable por el ratio book-to-market12. De la misma forma, se utilizará la media de este ratio para la creación de estas tres subcarteras mencionadas. 2.2.- Pruebas de normalidad, dependencia y relación entre medias, mediana y varianza: 2.- METODOLOGÍA Como ya se ha comentado con anterioridad, ante la heterogeneidad del activo inmobiliario, se ha decidido centrar el análisis en viviendas residenciales. Asimismo, consideramos que las diferencias en cuanto a la localización quedan mitigadas; ya que, las propiedades se localizan en zonas de similares características socioeconómicas. Para llevar a cabo la construcción de estos índices de estilo, se ha tomado la decisión de plantear dos alternativas sobre la periodicidad (anual y semestral) en la rotaciones de las carteras en función de los dos factores11. Por tanto se examinan dos grupos de índices de valor y crecimiento. En primer lugar, los correspondientes a una decisión de reclasificar semestralmente las carteras en función de los factores de riesgo, tomando sus rentabilidades medias y medianas. En segundo lugar, se obtendrán los índices de estilo resultantes por medio de reclasificaciones anuales. Se tomarán, igualmente, la media y la mediana de las rentabilidades de este activo inmobiliario. Con estas pruebas se contrastará la normalidad de los índices obtenidos, tras haber segmentado la cartera inmobiliaria en función de los factores de riesgo: crecimiento y valor. Por tanto, en el Apéndice, se exponen los contrastes que se han llevado a cabo para la comprobación, en primer lugar de la normalidad en la distribución de los índices obtenidos. De ello depende, la aplicación en una segunda fase, de las pruebas paramétricas necesarias, para evidenciar la independencia de las series. Finalmente, se aplicarán los contrastes de igualdad de media, mediana o varianza de las series. De tal forma, que si ambos índices muestran una misma medida de dispersión, pero si las rentabilidades de uno de ellos se impone sobre el otro, podemos concluir, que los activos inmobiliarios analizados, han mostrado un sesgo inversor basado en el valor, o por el contrario, basado en el crecimiento (Marcato, 2004). 3.- MUESTRA Se han utilizado, para esta investigación, las carteras de activos de los fondos de inversión inmobiliaria en España. 2.1.- Definición de los Factores de Riesgo: A continuación se exponen las aproximaciones sugeridas en las investigaciones de Fuerts y Marcato (2009), Peyton (2008) y Marcato (2004) para la adaptación de los factores de riesgo de los mercados financieros al ámbito inmobiliario. En el caso del factor tamaño se identifica con el valor de mercado del bien inmueble. De igual forma que en la metodología de Fama y French (1993), se utiliza la mediana para El horizonte temporal es de diecinueve periodos y está comprendido entre marzo de 2004 a septiembre de 2008. Esta información ha sido obtenida por medio de los informes trimestrales, remitidos por las gestoras de estos fondos a la Comisión Nacional del Mercado de Valores (C.N.M.V). Del conjunto de activos que componen estas carteras, se ha seleccionado exclusivamente, para este estudio, las viviendas Ferruz Agudo, Luis - Coca Villalba, Fernando - Marco Sanjuán, Isabel: Análisis de estilo de los fondos de inversión inmobiliarios en españa: Índices de crecimiento y valor Análisis Financiero n° 112. 2010. Págs.: 34-46 03 Luis:03 LUIS 30/7/10 08:09 Página 39 ANÁLISIS DE ESTILO DE LOS FONDOS DE INVERSIÓN INMOBILIARIOS EN ESPAÑA residenciales. El número de inmuebles del conjunto de los nueve fondos, durante el periodo analizado, es de 872 activos. De los cuales, 632 corresponden a viviendas. 39 Histogramas y Q-Q Plot de SMB y HML con periodicidad anual con rentabilidades medianas 4.- RESULTADOS: Pruebas de Normalidad En primer lugar, para cada uno de los índices construidos (en función de la periodicidad de reclasificación de las carteras y según se trate de rentabilidad media o mediana), se procede a un análisis gráfico de los histogramas y del Q-Q Plot. En el gráfico 1 y 2 se muestra los histogramas y el Q-Q Plot del índice valor (SMB) y crecimiento (HML) de las rentabilidades anuales medias y medianas respectivamente. La rotación de carteras es anual, correspondiendo al primer trimestre de cada año. En el gráfico 3 y 4 se representan las mismas pruebas gráficas para rentabilidades medias y medianas, respectivamente, pero con rotación semestral. En todas estas pruebas visuales, en un principio, se observa cierta normalidad de las distribuciones. Gráfico 2 Histogramas y Q-Q Plot de SMB y HML con periodicidad anual con rentabilidades medias Histogramas y Q-Q Plot de SMB y HML con periodicidad semestral con rentabilidades medias Gráfico 1 Gráfico 3 Ferruz Agudo, Luis - Coca Villalba, Fernando - Marco Sanjuán, Isabel: Análisis de estilo de los fondos de inversión inmobiliarios en españa: Índices de crecimiento y valor Análisis Financiero n° 112. 2010. Págs.: 34-46 03 Luis:03 LUIS 40 30/7/10 08:10 Página 40 ANÁLISIS FINANCIERO Histogramas y Q-Q Plot de SMB y HML con periodicidad semestral con rentabilidades medianas Asimismo, se observa unos mayores valores de la media y mediana para los índices relativos al factor crecimiento. Al contrario, de lo que ocurre con los valores del factor valor. De la misma forma, la varianza es muy reducida y similar entre todos los casos. Dadas las pruebas gráficas y según los resultados de simetría y curtosis, se comprueba la normalidad en la muestra, pero será precisa la aplicación de los contrastes necesarios para comprobar su significatividad poblacional (tabla 3). Pruebas de Normalidad Gráfico 4 En la tabla 2 se presentan los resultados del estudio de estadística descriptiva de los diferentes índices de estilo. Se comprueba la proximidad, en cada índice, entre el valor medio y mediano. Se corrobora, a su vez, con los contrastes de simetría (Zg1) y curtosis (Zg2), para un nivel de significación del 5%. Encontrándose los valores, en todos los casos, comprendidos en el intervalo [–1,96 y 1,96]. Tabla 3 En las pruebas de Kolmogorov-Smirnov y Shapiro-Wilk, se comprueba unos p-valores superiores al 5% de significación. Lo que implica, el no rechazo de la hipótesis nula de normalidad, en las distribuciones poblacionales. Pruebas de Dependencia: Análisis Descriptivo de índices de estilo Una vez comprobada la normalidad de las series, aplicamos las pruebas paramétricas para el contraste de dependencia entre las muestras. En la tabla 4 se recopilan las diferentes pruebas de correlación relativas al coeficiente de Pearson, Tau-B de Kendall y Rho de Spearman, donde la hipótesis nula a contrastar es la existencia de correlación entre los índices13 de estilo de valor y crecimiento. Para el caso de rotaciones anuales y semestrales de rentabilidades medias, se rechaza la hipótesis de correlación en los tres contrastes. Tabla 2 En caso de trabajar, con rentabilidades medianas, podemos encontrar cierta correlación para el caso de rotación anual, Ferruz Agudo, Luis - Coca Villalba, Fernando - Marco Sanjuán, Isabel: Análisis de estilo de los fondos de inversión inmobiliarios en españa: Índices de crecimiento y valor Análisis Financiero n° 112. 2010. Págs.: 34-46 03 Luis:03 LUIS 30/7/10 08:10 Página 41 ANÁLISIS DE ESTILO DE LOS FONDOS DE INVERSIÓN INMOBILIARIOS EN ESPAÑA 41 según el coeficiente de Pearson (aunque muy próximo su valor a 0,05). De la misma forma, se rechaza la hipótesis nula por los otros dos estadísticos aplicados. De esta forma, el test de Bartlett no rechaza la hipótesis de igualdad de varianzas. Pero por el contrario, si que es rechazada por los test de Levene y Brown-Forsythe. Pruebas de Independencia En segundo lugar, una vez verificada la igualdad en las varianzas de entre las distintas opciones de índices (a excepción del último de los casos propuestos), se aplica la prueba T-test (tabla 6) para el contraste de igualdad en medias. Prueba T-Test Tabla 6: Prueba T-Test Media Inferior Tabla 4 Sin embargo, existe evidencia de correlación entre rentabilidades medianas con rotaciones semestrales. Pruebas e igualdad de Medias y Varianzas: En primer lugar, se contrasta la hipótesis nula de igualdad en varianzas de los índices de valor y crecimiento (tabla 5). Desviación típ. Superior Error típ. de la media Inferior 95% Intervalo de confianza para la diferencia Superior Inferior t gl Sig. Media Desviación típ. Error típ. de la media Superior Inferior Superior SMB media cartera anual - HML media cartera anual -0,0442 0,0628 0,0144 -0,0744 -0,0139 -3,0622 18 0,0067 SMB mediana cartera anual - HML mediana cartera anual -0,0375 0,0270 0,0062 -0,0505 -0,0245 -6,0433 18 0,0000 SMB media cartera semestral - HML media -0,0620 cartera semestral 0,0681 0,0156 -0,0948 -0,0292 -3,9659 18 0,0009 SMB mediana cartera semestral - HML mediana cartera semestral 0,0386 0,0089 -0,0687 -0,0314 -5,6476 18 0,0000 -0,0500 Tabla 6 Observamos que en los cuatro casos posibles de índices los p-valores son inferiores al nivel del 5%. Esto supone, que las medias de los índices de valor y crecimiento son significativamente diferentes. Pruebas de igualdad de varianza En resumen, estos factores han resultado ser útiles para crear índices de estilo con distribuciones normales e independientes entre sí, implicando que cada estilo recoge poblaciones diferenciadas. SMB mediana cartera semestral - HML mediana cartera semestral 4,83700 8,87586 6,94237 (0,1841) (0,0013) (0,0038) Tabla 5 Para los casos de rotaciones anuales y semestrales de las rentabilidades medias no se puede rechazar la hipótesis nula de igualdad de varianza. Lo mismo ocurre para el caso de los índices basados en rotaciones anuales de las rentabilidades medianas. Sin embargo, para los casos correspondientes a rotación semestral con rentabilidades medianas, las pruebas ofrecen resultados contradictorios según el estadístico utilizado. Las pruebas de igualdad en media y varianza, permiten también comprobar, que para todos los casos propuestos salvo uno, no se rechaza la igualdad en varianza. Asimismo, esto índices muestran medias diferentes estadísticamente significativas. Comprobando que ha existido un predominio del estilo crecimiento (sesgo especulativo) sobre el factor valor (sesgo conservador). En el gráfico 5 se representan las rentabilidades medianas de las viviendas residenciales. Se destaca las diferencias en el comportamiento de las rentabilidades de las grandes y pequeños activos inmobiliarios. Hasta el primer trimestre de 2006 la rentabilidad de las propiedades pequeñas supera a Ferruz Agudo, Luis - Coca Villalba, Fernando - Marco Sanjuán, Isabel: Análisis de estilo de los fondos de inversión inmobiliarios en españa: Índices de crecimiento y valor Análisis Financiero n° 112. 2010. Págs.: 34-46 03 Luis:03 LUIS 42 30/7/10 08:10 Página 42 ANÁLISIS FINANCIERO las grandes. Sin embargo, es a partir de 2007, con el comienzo de la crisis inmobiliaria, cuando los grandes activos son los que obtienen mayor rentabilidad. Con respecto al índice de crecimiento ha tenido un destacable predominio durante todo el periodo de estudio. Distinguiendo dos etapas, una hasta el primer trimestre de 2007. En el cual, las viviendas residenciales, con mayores rentabilidades, hasta una fecha, son las que también obtenían mayor rentabilidad en los periodos sucesivos. Por el contrario, es a partir de 2007, cuando estas diferencias en rentabilidad, entre activos de alto y bajo crecimiento, se mitigan. 5.- CONCLUSIONES Dada la característica opacidad informativa del mercado inmobiliario, resaltamos la potencial utilidad de esta investigación. Supone un aumento de la información disponible, para una correcta evaluación del riesgo del activo inmobiliario. Asimismo, se cubre la carencia actual de investigaciones relativas a los factores explicativos de las fluctuaciones patrimoniales, en el mercado residencial. Permitiendo, observar empíricamente la relación entre las valoraciones inmobiliarias y los factores de riesgo sistemático. Este trabajo se alinea con recientes estudios, en las que se asume como variables explicativas de las rentabilidades inmobiliarias, factores propios del análisis financiero y alejados de las propuestas clásicas (tipología y localización). Esta dicotomía ha estado presente en la mayoría de la literatura financiera sobre este tópico de investigación. Este estudio ha permitido la creación de dos índices de estilo, novedosos para el mercado inmobiliario español. Índices basados en dos factores de riesgo sistemático no observables, propios de los mercados financieros y aproximados al mercado inmobiliario. Para esta investigación, se ha utilizado como cartera de activos, la correspondiente al conjunto de los fondos de inversión inmobiliaria en España. Un total de diecinueve periodos comprendidos entre los trimestres de 2004-2008. A su vez, dada la heterogeneidad de este activo, se ha optado por focalizar el análisis en la vivienda residencial. El primer atributo de estilo estudiado, ha sido el tamaño de las propiedades (factor valor) identificado con la valoración de mercado del activo inmobiliario. En función de este factor se ha dividido la cartera inmobiliaria, objeto de estudio, en dos muestras (Big y Small). Según la mediana del tamaño y con una reclasificación de activos en las subcarteras con periodicidades anuales y semestrales. El segundo estilo analizado corresponde a la relación entre el valor contable de los bienes inmuebles con relación a su valor de mercado. Dado lo que nos es conocido, este ratio book-to-market como aproximación del factor crecimiento, se utiliza de forma original e innovadora en la investigación sobre este tópico. Del mismo modo, se han creado tres subcarteras (Hight, Medium, Low). Donde, en función de la media de este ratio, se han distribuido las rentabilidades, respectivamente. Posteriormente, aplicando los correspondientes contrastes de hipótesis, se han logrado como resultado, dos distribuciones significativamente normales, independientes y con igualdad en varianza. Asimismo, se ha evidenciado unas diferencias significativas en media, comprobando el predominio del estilo crecimiento (sesgo especulativo) sobre el estilo valor (sesgo conservador), en las inversiones en vivienda residencial, realizada por los fondos de inversión en España. Además, entre estos resultados, se observan diferencias en las valoraciones inmobiliarias, en función del tamaño del activo inmobiliario (valor de mercado) y según el momento del ciclo económico, dónde se efectúen. Es decir, hasta el primer trimestre de 2006 la rentabilidad de la subcartera small superan a la subcartera big. Sin embargo, es a partir del año 2007, cuando sucede el caso contrario. Debemos de recordar, a su vez, que es en este año cuando comienza la crisis inmobiliaria. Aunque, estas evidencias y observaciones, se limitan a la muestra analizada, opinamos que esta línea de investigación es de gran importancia para diversos agentes económicos. No sólo como suministro de índices de referencia para la evaluación de los rendimientos de fondos de inversión inmobiliarios. Sino también, facilita la labor de los gestores de fondos en su búsqueda de activos. Asimismo, es importante también para instituciones financieras y crediticias, agencias de valoración, empresas del sector inmobiliario en general y consumidores finales. Supone, aumentar el conocimiento de la exposición de cada inmueble, a diversos factores de riesgo. Lo que puede permitir, además, una valoración inmobiliaria más correcta, exacta y estable en el largo plazo. Ferruz Agudo, Luis - Coca Villalba, Fernando - Marco Sanjuán, Isabel: Análisis de estilo de los fondos de inversión inmobiliarios en españa: Índices de crecimiento y valor Análisis Financiero n° 112. 2010. Págs.: 34-46 03 Luis:03 LUIS 30/7/10 08:10 Página 43 ANÁLISIS DE ESTILO DE LOS FONDOS DE INVERSIÓN INMOBILIARIOS EN ESPAÑA APÉNDICE Contraste de curtosis: Análisis de normalidad: Test estadísticos de normalidad: Coeficiente de curtosis 43 . Test de Shapiro –Wilks: Se utiliza para un número reducido de observaciones en la m uestra, en concreto para un valor inferior a 50. El contraste de Shapiro – Wilks se basa en el cálculo del coeficiente de correlación entre la variable xi y Ci. De forma que conforme más próximo está a la unidad, mayor será el grado de nor malidad en la distribución de la variable xi. De forma que si g2 > 0 la distribución será leptocúrica, si g2 = 0 será mesocúrtica y si g2 < 0 será platicúrtica. La hipótesis nula del contraste de curtosis corresponde a que g2 se apro xima a una distribución11111111111; cuyo estadístico será ; lo que implica que Zg2 ~ N(0,1). 2.2.2.-Medidas de Dependencia: Representando la expresión como sigue: 14 Coeficiente de correlación de Pearson: Un bajo p-valor representa una alta probabilidad de rechazar la normalidad. Permite evaluar la mayor o menor linealidad existente entre l a asociación entre dos variables. Tomando valores entre –1 (r elación inversa perfecta) y 1 (relación directa perfecta). Cua ndo rx,y = 0 implica que las variables están incorreladas. Test de Kolmogorov – Smirnov: Correlación Lineal Este contraste calcula la distancia máxima entre una función de distribución teórica normal y la empírica. De forma que la serie ordenada . La función de distribución empírica de la muestra es: El estadístico de contraste es: . Si F(x) es cierta la distribución de Dn está tabulada, por tanto, se fija un nivel de significación α y se rechaza la hipótesis de normalidad cuando el valor de Dn en la muestra es mayor que el valor dado por las tablas al nivel de significación elegido. Contraste de Asimetría: Coeficiente de asimetría . De forma que si g1 > 0 la serie analizada tendrá asimetría positiva, si g1 = 0 será simétrica y si g1 < 0 presentará asimetría negativa. Siendo la hipótesis nula del contraste de asimetría que g1 sea una ; cuyo estadístico será . Implicando que si no se rechaza la hipótesis nula Zg1 ~ N(0,1). Coeficiente de correlación de Spearman: Es una medida de correlación entre dos variables aleatorias continuas. De forma que las observaciones son ordenados y reemplazados por su orden correspondiente. siendo D es la diferencia entre los correspondientes observaciones entre x e y. Para muestras mayores de 20 observaciones se utilizará la distribución de t de Student: Su interpretación es similar al coeficiente de correlación de Pearson, de tal forma que si ρx,y = 0 implicará la asociación la no existencia de correlación entre ambas variables. Ferruz Agudo, Luis - Coca Villalba, Fernando - Marco Sanjuán, Isabel: Análisis de estilo de los fondos de inversión inmobiliarios en españa: Índices de crecimiento y valor Análisis Financiero n° 112. 2010. Págs.: 34-46 03 Luis:03 LUIS 44 30/7/10 08:10 Página 44 ANÁLISIS FINANCIERO Coeficiente de correlación de Tau de Kendall Test de Levene: Se utiliza para medir el grado de correspondencia entre dos cl asificación y la evaluación de la significación de esta correspondencia: El test de Levene se basa en un análisis ANOVA sobre las diferencias de las medias en valor absoluto. Se trata de una prueba inferencial para evaluar la igualdad de las varianzas de las diferentes muestras. Contrasta la hipótesis nula de que las varianzas de las poblaciones son iguales. Si el p-valor resultante del test es inferior al valor crítico, las diferencias obtenidas en las variaciones de la muestra es poco probable que sean debidas al muestreo aleatorio, lo que implica el rechazo de la hipótesis nula. Este test no requiere de la normalidad de las series analizadas. El estadístico del test, se define como: Siendo nc es el número de pares concordante entre dos variables (x1, y1) y (x2, y2); de forma que el signo de (x2 – x1) es igual al signo de (y2 – y1) , y nd son las parejas discordantes del conjunto de observaciones, es decir, que el signo de (x2 – x1) es contrario al signo de (y2 – y1). El valor del coeficiente de Kendall (τ) se encuentra en el rango entre –1 y 1. Si existe independencia entre las clasificaciones de ambas variables τ = 0. Por tanto, si las clasificaciones entre ambas variables es perfecta, el coeficiente τ = 1. Si la relación entre ambas clasificaciones es inversa τ = -1. Pruebas de igualdad de media, mediana y varianza: Test de igualdad de varianza: Donde K es el número de los diferentes grupos a los que pertenecen las muestras, N es el número total de muestras, Ni es el número de muestras en el grupo i, Yij es el valor de la muestra j o del grupo i. Asimismo, se definen: Test de Bartlett: Se utiliza para comprobar la homocedasticidad de las muestras. La hipótesis nula del contraste supone la existencia de igualdad en la varianza de las poblaciones analizadas. Esta prueba es altamente sensible a la no normalidad en las distribuciones, mientras que los test de Levene y Brown – Forsythe son menos sensibles a las desviaciones de la normalidad. El Test de Bartlett realiza una comparación entre el logaritmo de la varianza media ponderada con la suma ponderada de logaritmos de la varianza; bajo la hipótesis nula de igualdad de varianzas, distribuida como una χ2 con k – 1 grados de libertad. Si hay k muestras de tamaño ni y la varianza de la muestra S2i, el estadístico de Bartlett se define como: Este estadístico se distribuye como una F-Snedecor, con k-1 y N-k grados de libertad. Test Brown-Forsythe: Donde ;y combinada de la varianza. , es la estimación A diferencia del test de Levene, el test de Brown-Forsythe utiliza la mediana en vez de la media. Se trata de un contraste cuya hipótesis nula es la igualdad de varianzas, llevando a cabo una transformación para el análisis de la varianza con respecto a las desviaciones absolutas de la mediana. El test Brown-Forsythe se trata de una modificación del test de Ferruz Agudo, Luis - Coca Villalba, Fernando - Marco Sanjuán, Isabel: Análisis de estilo de los fondos de inversión inmobiliarios en españa: Índices de crecimiento y valor Análisis Financiero n° 112. 2010. Págs.: 34-46 03 Luis:03 LUIS 30/7/10 08:10 Página 45 ANÁLISIS DE ESTILO DE LOS FONDOS DE INVERSIÓN INMOBILIARIOS EN ESPAÑA Levene en el que se sustituye el valor absoluto de las diferencias entre medias y medianas. Siendo la variable transformada ; donde es la mediana del grupo j. El estadístico para el análisis de la varianza de zij se define como: Dónde p es el número de grupos, nj es el número de observaciones en el grupo de j; y N es el número total de observaciones. Test de igualdad de medias: Prueba t de Student: La prueba T permite el contraste de hipótesis de igualdad de medias relacionadas, correspondiente a dos variables obtenidas a partir de una misma población. Este contraste es similar a T-test para una muestra, cuya única diferencia consiste en que entre ambas muestra relacionadas, se crea una única variable resultado de las diferencias de las puntuaciones de cada par. Es decir, del conjunto de diferencias extraemos una muestra aleatoria de tamaño n y utilizamos la media de las n diferencias para contrastar la hipótesis de que la media de la población de diferencias vale cero. Se define el estadístico como sigue: Siendo la desviación típica insesgada de las n diferencias. Este estadístico T muestra una distribución t de Student con n -1 grados de libertad. Es necesario que la población de diferencias sea normal. BIBLIOGRAFÍA: Amenc, N.; Sfeir, D.; Martellini, L. (2002): “An integrated framework for style analysis and performance measurement”, Journal of Performance Measurement, 7, 4, pp. 35- 41. Cannon, S., Miller, N. G.; Pandher G. S. (2006): “Risk and return in the US housing market: A cross-sectional asset-pricing 45 approach”, Real Estate Economics, 34, 4, pp. 519-552 DeRoon, F. A.; Nijman, T. E.; TerHorst, J. R. (2004): “Evaluating Style Analysis”, Journal of Empirical Finance, 11, 1, pp. 29–53. Fama, E.; French, K. (1992): “The cross-section of expected stock return”, Journal of Finance, 47, pp. 427-465. Fama, E.; French, K. (1993): “Common risk factors in the returns on stock and bonds”. Journal of Financial Economics, 33, pp. 3-56. Fuerst, F.; Marcato, G. (2009): “Style analysis in Real Estate Markets: Beyond the sectors and regions Dichotomy”, The Journal of Portfolio Management, Special Real Estate Issue, pp.104-117. Fuerst, F.; Matysiak, G. (2009): “Drivers of Fund Performance: A Panel Data Analysis” University of Reading, Henley Business School United Kingdom, Electronic http://ssrn.com/abstract=1361808 Gallo, J. G.; Lockwood; L. J.; Rutherford, R. C. (2000): “Asset Allocation and Performance of Real Estate Mutual Funds” , Real Estate Economics, 28, 1, pp.165-84. INREV (2008): Non-listed Real Estate Funds Extending Investment Terms in Downturn. London. Kaiser, R. W. (2005): “Investment styles and style boxes in equity real estate: can the emerging model succeed in classifying real estate alternatives?” Journal of Real Estate Portfolio Management, 11 ,1, pp. 5-18. Kemp M.; Richardson, M.; Wilson, C. (2000): “Investment Manager Style Analysis”, , Faculty and Institute of Actuaries, Investment Conference. Lee, H. L.; Robinson, J.; Reed, R. (2006): “An Exploration of the Relationship between Size and Risk in a Downside Risk Framework Applied to Malaysian Property Shares”, The 12th Pacific Rim Real Estate Society Conference, Auckland, New Zealand, Pacific Rim Real Estate Society (PRESS). Lee, S. (1998): “The Relative Importance of Sectors vs. Regions in Determining Property Returns”, PRRES Conference. Liang, Y.; Whitaker, W. (2000): “Style Attributes of Equity REITs”. Real Estate Finance, 17, 2, pp. 31 -6. Lin, C. Y.; Yung, K. (2007): “Real estate mutual funds: a style analysis”, Financial Services Rewiew. Marcato, G. (2004): “Style Analysis in Real Estate Markets and the Construction of Value and Growth Indices”, Journal of Real Estate Portfolio Management, 10, 3, pp. 203-215 Myer, F.C.; Webb, J.R. (1997): “Issues in Measuring Performance of Commingled Real Estate Funds”, Journal of Real Estate Portfolio Management, 3, 2, pp. 79-86. NCREIF (2003): “Real Estate Investment Styles: Trends from the Catwalk”, NCREIF Styles White Paper”, Chicago. Newell, G.; Webb, J. (1996): “Assessing Risk for International Real Estate Investments”, Journal of Real Estate Research, 11, 2, pp.103-115. Peyton, M. S. (2008):”Real Estate Investment Style and Style Purity”. Journal of Real Estate Portfolio Management, http://www.allbusiness.com/banking-finance/financial-markets-investing-funds/11744921-1.html. Sharpe, W. F. (1992): “Asset Allocation: Management Style and Ferruz Agudo, Luis - Coca Villalba, Fernando - Marco Sanjuán, Isabel: Análisis de estilo de los fondos de inversión inmobiliarios en españa: Índices de crecimiento y valor Análisis Financiero n° 112. 2010. Págs.: 34-46 03 Luis:03 LUIS 46 30/7/10 08:10 Página 46 ANÁLISIS FINANCIERO Performance Measurement”, Journal of Portfolio Management, 18, 2, pp. 7-19 Suárez, J.L.; Vassallo, A. (2005): “Indirect investment in real Estate: Listed Companies and Funds”, Working Paper, University of Navarra, nº 602. Webb, J.R.; Myer, F.C. (1995): “Management Style and Asset Allocation in Real Estate Portfolios”, Journal of Real Estate Portfolio Management, pp. 119-125. Ziering B; McIntosh, W. (1999): “Property Size and Risk: Why Bigger is not Always Better”, Journal of Real Estate Portfolio Management, 5,1, pp. 105-112. Notas: Agradecimientos: Los autores desean agradecer la concesión del Proyecto UZ 2009-SOC-05 del Vicerrectorado de Investigación de la Universidad de Zaragoza. Asimismo los autores manifiestan su agradecimiento al proceso de evaluación anónima de la Revista Análisis Financiero, que ha contribuido a mejorar la versión final. Obviamente cualquier error del trabajo es exclusivamente imputable a los autores. 1.- Se establecen dos posibles restricciones consistentes en que los coeficientes de ponderación de los regresores sumen la unidad y que todos ellos sean positivos. 2.- Análisis de estilo fuerte es la aportación original de Sharpe (1992), implicando el cumplimiento de que el sumatorio de los coeficiente de ponderación sea 1 y a su vez todos sean mayores que cero. 10.- Los factores de estilo utilizados por Peyton (2008) fueron: ocupación, capitalización, rendimientos de explotación por arrendamiento y volatilidad . La construcción de cada uno de estos factores, se realiza en función de la totalidad de la muestra (por regiones o sectores y por tipología de la propiedad). Evidenciando que todos ellos son factores de estilo con capacidad de explicación de las variaciones de los rendimientos de la propiedad, estadísticamente significativos. 11.- El objetivo que se persigue con este planteamiento es observar si son consistentes los resultados obtenidos de acuerdo a los factores de riesgo; comprobando, a su vez, si puede existir algún efecto en los resultados por reducir o ampliar la periodicidad de reclasificación de carteras. 12.- Este cociente podrá en relación el coste de la propiedad residencial con respecto a la valoración de mercado realizada por agencias de tasación inmobiliaria. La construcción del factor HML tendrá el mismo procedimiento. Aunque ampliando los caso extremos de high y low para ampliar el número de observaciones de cada submuestra con el propósito de una mejor la significatividad de las de rentabilidades medias. 13.- Índices de estilo agrupados, en función de la periodicidad de las rotaciones de sus carteras y según se analicen rentabilidades medias o medianas. 14.- Siendo, ; una muestra ordenada de una distri- bución N(µ,σ). Donde . Entonces ; por lo tanto fico de xi frente a Ci,n será una recta 3.- Resultados obtenidos según la muestra analizada, compuesta por una cartera de 326 inmuebles de diferentes tipos, localizados en Reino Unido (1981-1995). 4.- Cannon et al. (2006) realiza un estudio sobre la observación del cumplimiento del binomio riesgo – rentabilidad en el mercado de la vivienda de EE.UU, segmentando el mercado nacional norteamericano por medio de códigos postales. 5.- Lin y Yung (2007) evidencia que los gestores de crecimiento superan a los gestores de valor entre un 1,5% a un 2,30% por año. 6.- Nacional Council of Real Estate Investment Fiduciaries es una asociación estadounidense de instituciones profesionales inmobiliarios sin fines de lucro. Formada por gestoras de inversión, académicos, consultores, agencias de tasación y proveedores de servicios inmobiliarios y diversos patrocinadores, con un objetivo común de promoción de la investigación en el sector inmobiliario. 7.- European Association for Investors in non-listed Real Estate Vehicles: es la fuente de los índices de rendimiento a nivel del Fondo Europeo para los bienes inmuebles institucionales 8.- Esta gestión activa es resumida por Kaiser (2005) como: ”valor añadido físico”, “valor añadido financiero” y “valor añadido operacional”.. 9.- Entendida como el tipo máximo efectivo implícito de los flujos de efectivo que el activo inmobiliario es capaz de generar Ferruz Agudo, Luis - Coca Villalba, Fernando - Marco Sanjuán, Isabel: Análisis de estilo de los fondos de inversión inmobiliarios en españa: Índices de crecimiento y valor Análisis Financiero n° 112. 2010. Págs.: 34-46 y el grá-