PDF.js viewer - Gros Monserrat

Anuncio

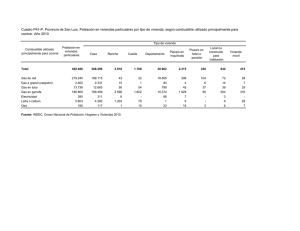

83 IURIS&LEX 14 OCTUBRE 2016 [A fondo] El impuesto sobre viviendas vacías de la Generalitat de Cataluña POR FRANCESC COSTA Socio de Gros Monserrat Abogados M ediante Auto de 20 de septiembre de 2016, el Pleno del Tribunal Constitucional acordó levantar la suspensión sobre distintos artículos de la Ley del Parlamento de Cataluña 14/ 2015, de 21 de julio, del impuesto sobre las viviendas vacías y de modificación de normas tributarias. Por ello, el impuesto vuelva a ser exigible, teniendo en cuenta que su entrada en vigor se produjo el día 24 de julio de 2015 y que, por tanto, entre los días 1 y 20 de marzo de 2016, debería de haberse liquidado tal impuesto respecto a las viviendas desocupadas que se poseían a fecha 31 de diciembre 2015. Tal tributo es de naturaleza directa y se configura como un impuesto que grava “el incumplimiento de la función social de la propiedad de las viviendas por el hecho de permanecer desocupadas de forma permanente”, al objeto de “reducir el stock de viviendas vacías y aumentar su disposición a alquiler social”. Son sujetos pasivos del impuesto, a título de contribuyentes, las personas jurídicas propietarias, usufructuarias, titulares de un derecho de superficie o de cualquier otro derecho real que otorgue la facultad de explotación económica, de viviendas vacías sin causa justificada durante más de dos años. En caso de grupos fiscales o grupos de sociedades, pueden optar por tributar bajo el régimen de consolidación en este impuesto, de forma que las filiales no tributarán en régimen individual, recayendo la condición de sujeto pasivo sobre el grupo. Grava la desocupación permanente de una vivienda durante más de dos años sin causa justificada. ¿Qué excepciones existen al pago? No se producirá el hecho imponible si se acredita la ocupación del inmueble, si existe causa justificada de desocupación de la vivienda, si tal desocupación no alcanza los dos años o si el inmueble no es susceptible de ser ocupado por no reunir las condiciones legalmente exigibles para su habitabilidad. Al efecto de dicho Impuesto, son causas justificadas de desocupación de una vivienda los siguientes supuestos: a) Que la vivienda sea objeto de un litigio judicial pendiente de resolución en lo que concierne a su propiedad. b) Que la vivienda se tenga que rehabilitar, acreditándolo con un informe emitido por un técnico competente, que debe indicar que las obras son necesarias para que la vivienda pueda tener las condiciones mínimas de habitabilidad. Sólo podrá alegarse esta causa en un único período impositivo, pudiéndose ampliar a un segundo ejercicio siempre que se acredite que las obras se iniciaron durante el primero. c) Que la vivienda esté hipotecada con cláusulas contractuales que imposibiliten o hagan inviable destinarla a un uso distinto al que se había previsto inicialmente. d) Que la vivienda esté ocupada ilegalmente y el propietario lo acredite. Mediante Auto de 20 de septiembre de 2016, el Pleno del Tribunal Constitucional acordó levantar la suspensión sobre distintos artículos de la Ley del Parlamento de Cataluña 14/ 2015, de 21 de julio, del impuesto sobre las viviendas vacías y de modificación de normas tributarias. Por ello, el impuesto vuelva a ser exigible, teniendo en cuenta que entre los días 1 y 20 de marzo de 2016, debería de haberse liquidado tal impuesto respecto a las viviendas desocupadas que se poseían a fecha 31/ 12/ 2015. Tal tributo es de naturaleza directa y se configura como un impuesto que grava “el incumplimiento de la función social de la propiedad de las viviendas“. En caso de grupos fiscales o de sociedades, pueden optar por tributar bajo el régimen de consolidación en este impuesto Las filiales no tributarán en régimen individual, recayendo la condición de sujeto pasivo sobre el grupo e) Que la vivienda forme parte de un edificio con una antigüedad de más de 45 años adquirido íntegramente en los últimos cinco años para su rehabilitación y contenga viviendas ocupadas que hagan inviable técnicamente el inicio de las obras de rehabilitación. Asimismo se prevén algunas exenciones para entidades del tercer sector de la red de viviendas, las viviendas protegidas con calificación oficial vigente, las viviendas ubicadas en zonas de escasa demanda acreditada, las viviendas puestas a disposición de programas sociales de vivienda, y las viviendas destinadas a usos regulados por la legislación turística o a otras actividades económicas no residenciales. Mientras el Plan territorial sectorial de vivienda no delimite los ámbitos de escasa demanda acreditada, el Impuesto será aplicable en los 72 municipios que constan en el Anexo del Decreto 75/ 2014, de 27 de mayo, del Plan para el derecho a la vivienda. Constituye la base imponible del impuesto el número total de metros cuadrados de superficie útil de las viviendas desocupadas de las que es titular el sujeto pasivo en la fecha de devengo del impuesto. La cuota íntegra del impuesto se obtiene de aplicar a la base imponible los siguientes tipos de gravamen: hasta 5.000 metros cuadrados, 10 euros/ m2; de 5.000 m2 a 20.000m2, 15 euros/ m2; de 20.000 metros cuadrados a 40.000, 20 euros/ m2; y de 40.000 metros cuadrados en adelante, 30 euros/ m2. Existe una bonificación de la cuota en caso de destinar parte del parque de viviendas al alquiler asequible, determinado mediante Orden de la Consejería competente en materia de vivienda, en cualquier caso, un 25 por ciento inferior a la renta de mercado y en caso de destinarlo a sistemas de propiedad compartida, tenencia intermedia o sistemas de propiedades temporales, recogidos por la normativa de Cataluña. Dicha bonificación en la cuota, será del siguiente porcentaje, según la ratio de viviendas destinadas a alquiler asequible en municipios de Cataluña de fuerte y acreditada demanda, sobre el total de viviendas vacías sujetas al impuesto: del 5 al 10 por ciento, un 10 por ciento; más del 10 por ciento y hasta el 25 por ciento, un 30 por ciento; más del 25 por ciento y hasta el 40 por ciento, un 50 por ciento; más del 40 por ciento, un 75 por ciento y más del 67 por ciento, el 100 por ciento. En cualquier caso, para que la bonificación sea En cualquier caso, para que la bonificación sea aplicable, las viviendas deben haber sido validadas como aplicable, las viviendas deben haber sido validadas viviendas asequibles por la Agencia de la Vivienda de como viviendas asequibles por la Agencia de la Cataluña y los arrendatarios percibir ingresos inferiores Vivienda de Cataluña y los arrendatarios percibir a los establecidos para acceder a una vivienda de protección oficial, el 31 de diciembre de cada año y afecta al ingresos inferiores a los establecidos para acceder a una vivienda de protección oficial, el 31 de diciembre parque de viviendas del que es titular el sujeto pasivo en dicha fecha. Los sujetos pasivos del impuesto están oblide cada año y afecta al parque de viviendas del que es titular el sujeto pasivo en dicha fecha. Los sujetos gados a presentar la autoliquidación y a efectuar su pasivos del impuesto están obligados a presentar la correspondiente ingreso entre los días 1 y 20 del mes de autoliquidación y a efectuar su correspondiente ingremarzo siguiente a la fecha de devengo del impuesto, por vía telemática. so entre los días 1 y 20 del mes de marzo siguiente a la fecha de devengo del impuesto, por vía telemática.