ventajas fiscales de la sociedad limitada nueva empresa

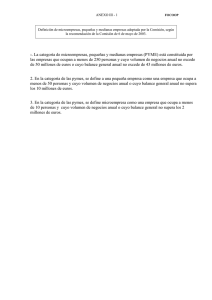

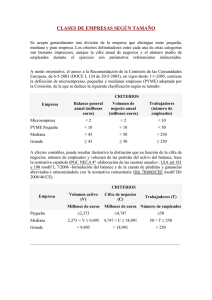

Anuncio

CRONICA TRIBUTARIA NUM. 135/2010 (125-143) VENTAJAS FISCALES DE LA SOCIEDAD LIMITADA NUEVA EMPRESA Elvira López Díaz Universidad CEU San Pablo RESUMEN Para promover el espíritu empresarial y la competitividad, mejorar el acceso de las pequeñas empresas a los mercados y preparar a las pyme para la globalización, la Unión Europea ha contribuido muy favorablemente con una política de apoyo, mejora y simplificación de las condiciones para la creación de estas empresas de pequeña dimensión, reduciendo sus costes y flexibilizando las actividades administrativas. Para ello se han adoptado, entre otras, una serie de medidas de carácter fiscal que tienen por finalidad recompensar el éxito de las empresas debutantes, facilitar su expansión y acceso a la inversión externa, mejorando la posición competitiva de las mismas en el mercado, así como reduciendo la carga que representan las cotizaciones de impuestos durante un cierto periodo inicial. En nuestro país la creación de la «sociedad limitada Nueva Empresa», al amparo de la Ley 7/2003, de 1 de abril, por la que se modifica la Ley 2/1995, de 23 de marzo, de Sociedades de Responsabilidad Limitada, ha supuesto una nueva forma social para empresarios autónomos y aquellos emprendedores que quieran comenzar un proyecto empresarial recortando plazos y simplificando formalidades, al tiempo que pueden obtener ventajas fiscales y económicas, como se analizará a lo largo de este trabajo. Palabras clave: Fiscalidad, Economía, Sociedades limitadas, Competitividad, Pymes, Nueva Empresa. SUMARIO 1. INTRODUCCIÓN. 2. EVOLUCIÓN DE LAS PEQUEÑAS EMPRESAS EN NUESTRO PAÍS. 3. MEDIDAS DE APOYO Y FOMENTO DE LA UNIÓN EUROPEA PARA LAS PYME. 4. UN APUNTE DE DERECHO COMPARADO. 5. LA SOCIEDAD LIMITADA NUEVA EMPRESA, TIPO ESPECIAL DE LA SOCIEDAD DE RESPONSABILIDAD LIMITADA, COMO FIGURA JURÍDICA APROPIADA PARA LA PEQUEÑA EMPRESA. 6. CARACTERÍSTICAS DE LA SOCIEDADES LIMITADAS NUEVA EMPRESA. 7. VENTAJAS FISCALES. 8. CONCLUSIONES. BIBLIOGRAFÍA. 1. INTRODUCCIÓN La economía española se ha caracterizado en los últimos años, hasta el comienzo de la crisis económica en 2008, por una gran actividad empresarial, con un crecimiento espectacular de las pequeñas empresas. 125 ESTUDIOS Y NOTAS / CRÓNICA TRIBUTARIA 135-2010 Son muchos los emprendedores, con espíritu innovador, que tienen una idea, un proyecto y que acceden por primera vez a la actividad empresarial con la pretensión de crear una empresa con una estructura sencilla y pocos gastos de constitución inicial. Para poner en marcha su proyecto empresarial tienen que tener en cuenta muchos factores, tales como: su capacidad de financiación, la forma jurídica más adecuada para su organización empresarial, la responsabilidad por las deudas sociales ante los acreedores, el régimen tributario y por tanto la carga fiscal a la que estará sometido el beneficio empresarial, etc. Estos son, entre otros, criterios que hay que valorar y que influyen notablemente en los momentos de creación de una empresa En nuestro país debe tenerse en cuenta que el 99,8 por ciento de las empresas españolas se encuadran dentro de las Pequeñas y Medianas Empresas (entre las cuales la mayoría son microempresas) que generan aproximadamente el 67 por ciento del empleo y en torno al 69 por ciento del Producto Interior Bruto (PIB) (1). En este sentido la Comisión de la Unión Europea (de acuerdo a la definición adoptada el 6 de mayo de 2003 por la Recomendación 2003/361/CE, que modifica la anterior Recomendación de la Comisión 96/280/CE, con vigencia desde el 1 de enero de 2005) (2), clasifica a las pyme en tres categorías: medianas, pequeñas y microempresas según los siguientes parámetros: CUADRO 1 CLASIFICACIÓN DE MEDIANAS, PEQUEÑAS Y MICROEMPRESAS Además, según la definición de pequeñas y medianas empresas adoptada por la Comisión, tienen que cumplir con otro requisito que es el de la independencia, considerándose empresas independientes, según el art. 1,3º del Anexo de la Recomendación 2003/361 CE, «las empresas en las que el 25 por 100 o más de su capital o de sus derechos de voto no pertenezca a otra empresa, o conjuntamente a varias empresas que no respondan a la definición de pyme o de pequeña empresa según el caso: Si la empresa pertenece a sociedades públicas de participación, sociedades de capital riesgo o a inversores institucionales, siempre que estos no ejerzan individual o conjuntamente, ningún control sobre la empresa. Si el capital está distribuido de tal forma que no es posible determinar quién lo posee y si la empresa declara que puede legítimamente presumir que el 25 por (1) Ver cuadro 1. (2) Este criterio comunitario ha sido refrendado por el Reglamento CE nº 800/2008, de 6 de agosto, según figura en el anexo I de este Reglamento donde se reiteran los criterios de clasifica ción que se exponen y que recientemente vuelve a hacer suyos el gobierno de nuestro país en la Or den del Ministerio de Industria, Turismo y Comercio ITC/786/2009, de 25 de marzo. 126 E. LÓPEZ DÍAZ / «Ventajas fiscales de la Sociedad Limitada Nueva Empresa» 100 o mas de su capital no pertenece a otra empresa o conjuntamente a varias empresas que no responden a la definición de pyme o de pequeña empresa, según el caso». Por tanto, desde esta perspectiva comunitaria, teniendo en cuenta que se considera como pequeña empresa aquella que emplea menos de 50 trabajadores y cuyo volumen de negocios anual o cuyo balance general no supera los 10 millones de euros y se define a las microempresas como aquellas que ocupan a menos de 10 trabajadores y cuyo volumen de negocios anual o cuyo balance general no supera los dos millones de euros (3), el 94,1 por ciento de las empresas españolas, según el registro empresarial de 2008, son microempresas como se desprende del cuadro siguiente (4): CUADRO 2 NÚMERO DE EMPRESAS SEGÚN EL NÚMERO DE TRABAJADORES 2000-2008 Fuente: DIRCE. INE, 2008. 2. EVOLUCIÓN DE LAS PEQUEÑAS EMPRESAS EN NUESTRO PAÍS En principio, la sociedad de responsabilidad limitada parece la forma mas apropiada para las pequeñas empresas en nuestro país ya que se trata de sociedades cerradas en las que las participaciones sociales tienen restringida la transmisión, personalistas en el orden interno y capitalistas en el orden externo, lo que hace que los socios no respondan personalmente de las deudas sociales, siendo sólo el patrimonio social el que responderá frente terceros. (3) Lo mismo establece el Real Decreto 1515/2007, de 16 de noviembre, por el que se aprueba el Plan General de Contabilidad de Pequeñas y Medianas Empresas y los criterios contables especí ficos para microempresas. (4) Aunque las pyme son empresas con menos de 250 trabajadores, aquí consideraremos como pyme aquellas con menos de 200 trabajadores que es lo que permite el desglose ofrecido por el DIRCE. 127 ESTUDIOS Y NOTAS / CRÓNICA TRIBUTARIA 135-2010 Además es un tipo de sociedad que está constituida por uno o más socios (5) que forman con sus aportaciones el capital social, cuya cifra mínima es de 3.005 euros, el cual debe estar totalmente desembolsado desde su fundación y se divide en «participaciones» acumulables e indivisibles que carecen de carácter de títulos valores, para diferenciarse claramente de las «acciones» de la sociedad anónima. Si tenemos en cuenta la forma jurídica de las empresas españolas según el cuadro expuesto a continuación, podemos comprobar que la mayoría son empresarios personas físicas (el 54,3%) con un crecimiento suave frente al desarrollo creciente de empresas de responsabilidad limitada (el 33,5%). Este resultado es lógico, ya que mientras el empresario individual en caso de insolvencia responde de las deudas ilimitadamente ante los acreedores, el empresario social responde ante estos limitadamente con el capital aportado, lo cual conlleva menor riesgo y constituye un factor determinante a la hora de elegir la forma social. CUADRO 3 NÚMERO DE EMPRESAS POR SU FORMA JURÍDICA, 2000-2008 Fuente: DIRCE. INE, 2008. Además, también tiene incidencia la variable fiscal que determina, en alguna medida, la forma jurídica que eligen las empresas ya que por la gran relevancia que han ido (5) La Ley de 23 de marzo de 1993 de Sociedades de Responsabilidad Limitada introdujo la posibilidad de que la sociedad limitada se pueda constituir por un solo socio, recogiendo en nuestro Derecho lo establecido en la duodécima Directiva 89/667/CEE, ya que hasta la entrada en vigor de esta Ley se había reconocido la posibilidad de la sociedad unipersonal sobrevenida pero no la de nueva creación. 128 E. LÓPEZ DÍAZ / «Ventajas fiscales de la Sociedad Limitada Nueva Empresa» adquiriendo las pyme en nuestro tejido empresarial, el régimen fiscal de las empresas de pequeña dimensión del Impuesto sobre Sociedades (IS) se caracteriza por un conjunto de incentivos y de beneficios fiscales que pretenden mejorar su estructura financiera. En nuestro país, la creación de la Sociedad Limitada Nueva Empresa, al amparo de la Ley 7/2003 de 1 de abril, por la que se modifica la Ley 2/1995, de 23 de marzo, de Sociedades de Responsabilidad Limitada, ha supuesto una nueva forma social con una serie de ventajas fiscales para los empresarios, como se verá a lo largo de este trabajo. También las Comunidades Autónomas en colaboración con la Dirección General de Tributos están participando en el proyecto de creación de nuevas empresas con el sistema de tramitación telemática STT-CIRCE (6), junto con la dirección General de la Pequeña y Mediana Empresa del Ministerio de Economía. El ámbito de participación se centra en habilitar un sistema informático, relacionado con el STT-CIRCE (7) y con el sistema de gestión tributaria de la Dirección General de Tributos (Sistema Anibal), que permita a los emprendedores realizar el pago y presentación del Impuesto sobre Transmisiones Patrimoniales y Actos Jurídicos Documentados en su modalidad de Operaciones Societarias que grava el acto de la constitución de las sociedades limitadas Nueva Empresa mediante sistemas telemáticos (8). Constatada la utilidad desde el año 2003 de la constitución de sociedades Nueva Empresa por vía telemática, ha sido evidente la necesidad de abrir el modelo a otras formas societarias y de ahí la trascendencia del Real Decreto 1332/2006, de 21 de noviembre, por el que se regulan las especificaciones y condiciones para el empleo del «Documento Único Electrónico (DUE) (9) para la creación y puesta en marcha de sociedades de res- (6) BARREIRO FERNÁNDEZ, M. I:: «La creación de las sociedades mercantiles a través de técnicas telemáticas. La modificación de la Ley de Sociedades de Responsabilidad Limitada y la llamada Nueva Empresa», en la obra Derechos de Internet , pág. 750. Coord.: Rafael Mateu de Ros y Mónica López-Monis. Ed. Aranzadi. Navarra, 2003. (7) Según la Exposición de Motivos de la Ley 7/2003, de la Sociedad Nueva Empresa, el Centro de Información y Red de Creación de Empresas (CIRCE) «se concibe como una red de puntos de asesoramiento e inicio de tramitación (PAIT) en los que se asesora y se prestan servicios a los emprendedores, tanto en la gestación, tramitación administrativa y puesta en marcha de de sus iniciativas empresariales desde el comienzo, como durante los primeros años de actividad de las mismas». (8) LÓPEZ DÍAZ, E. «Cuatro Años de Sociedad Limitada Nueva Empresa». Revista jurídica del Notariado nº 64 (octubre-diciembre 2007). El CIRCE es un sistema de información y tramitación que utiliza técnicas telemáticas y que está integrado por: 1. El Portal PYME, constituido por un conjunto de contenidos multimedia, que proporciona servicios de información y asesoramiento por Internet a los emprendedores, y está ubicado en la página web de la Dirección General de Política de la Pequeña y Mediana Empresa. 2. La Red de Creación de Empresas, constituida por los Puntos de Asesoramiento e Inicio de Tramitación (PAIT), destinada a la prestación de servicios presenciales a los emprendedores. Tienen, entre otras funciones, la misión de asesorar a los emprendedores en la realización de su plan empresarial y ofrecer información sobre financiación y fiscalidad. Desde estas oficinas se deberá iniciar la tramitación del Documento Único Electrónico (DUE). 3. El Sistema de Tramitación Telemática (STT), o sistema informático de tramitación de expedientes electrónicos que articula el proceso de creación de empresas basado en el Documento Único Electrónico (DUE). (9) El DUE está definido por la nueva Disposición Octava de la Ley de Sociedades de Responsabilidad Limitada (LSRL) como «aquel en el que se incluyen todos los datos referentes a la Socie 129 ESTUDIOS Y NOTAS / CRÓNICA TRIBUTARIA 135-2010 ponsabilidad limitada mediante el sistema de tramitación telemática» que ha extendido esta forma de constitución a todas las sociedades de responsabilidad limitada que lo deseen, a partir de noviembre de 2006. Desde entonces hasta ahora, son mas de tres mil las empresas que se han constituido por este procedimiento. Así, para hacernos una idea de la evolución en la constitución de las sociedades de capital, en el siguiente cuadro se añaden unos datos facilitados por el Registro Mercantil Central (10), donde empiezan a aparecer los efectos de la crisis económica mundial, que se muestra con notable virulencia en nuestro país. En 2007 el número de empresas constituidas, sea cual sea su forma jurídica, empieza a disminuir y esto se nota con mayor fuerza en el año 2008. Si combináramos esta información con la relativa al número de sociedades disueltas comprobaríamos también el incremento de empresas que se dan de baja en su actividad. CUADRO 4 EVOLUCIÓN DE LA CREACIÓN DE SOCIEDADES DE CAPITAL Fuente: Registro Mercantil Central. Como se puede comprobar el periodo 2007-2008 empieza a recoger los efectos de la amplia crisis económica mundial y de nuestro país en particular, lo que repercute en la constitución de empresas. Además, podemos observar que el Registro recoge una reducción de las sociedades anónimas y un aumento significativo de las sociedades de responsabilidad limitada, cuando en las dos se limita igualmente la responsabilidad ante los acreedores. Y aquí la razón puede ser debida a los incentivos fiscales (11) de esta forma social, en concreto de dad Nueva Empresa (SLNE), que de acuerdo con la legislación aplicable, deben remitirse a los re gistros jurídicos y las Administraciones Públicas competentes para la constitución de la sociedad y para el cumplimiento de las obligaciones en materia tributaria y de Seguridad Social inherentes al inicio de su actividad. El DUE está regulado por el Real Decreto 682/2003, de 7 de junio. (10) La información suministrada por el Registro Mercantil Central no es contemporánea con la del DIRCE del INE, ya que mientras los datos de cada año del DIRCE se refieren a la fecha 1 de enero de cada periodo, los del Registro Mercantil son los relativos al cierre del año, es decir a 31 de diciembre, por lo que al comparar las cifras se debería tener en cuenta que, por ejemplo, el dato de 2008 del DIRCE tendría su equivalente con el de 2007 del Registro Mercantil. (11) CORDÓN EZQUERRO, T y GUTIÉRREZ LOUSA M.: «Aspectos Fiscales de los Emprendedores», ICE, nº 841 (marzo-abril 2008), pág. 44. 130 E. LÓPEZ DÍAZ / «Ventajas fiscales de la Sociedad Limitada Nueva Empresa» la Sociedad Nueva Empresa, como ya se ha dicho anteriormente y que se analizará a lo largo de este trabajo. 3. MEDIDAS DE APOYO Y FOMENTO DE LA UNIÓN EUROPEA PARA LAS PYME Las pequeñas empresas constituyen la espina dorsal del sector empresarial en Europa, por lo que mantener su competitividad, adaptarse a los avances tecnológicos y hacer frente al ritmo de crecimiento de los países competidores constituyen retos permanentes. Las pyme tendrán que afrontar en los próximos años los retos de la competencia de empresas de otros países, y en muchas ocasiones deberán cruzar fronteras para captar clientes, por lo que ante esta coyuntura transfronteriza urge la creación de un marco jurídico unitario que supere las numerosas discrepancias existentes entre los 23 millones de pymes que hay en Europa. Para ello se encuentra en vías de tramitación parlamentaria el Estatuto de la Sociedad Privada Nueva Empresa (SPE). Para mejorar la competitividad la Unión Europea financia una abundante investigación sobre tecnología e innovación a través de programas tales como »el Programa Marco para la Innovación y la Competitividad (PMIC)», vigente para el periodo 2007-2013, que se centra en las pequeñas y medianas empresas (pyme) que deseen innovar, sobre todo en eficacia energética, fuentes de energía renovable, tecnologías del medio ambiente, de la información y comunicación (TIC) (12). Para promover el espíritu empresarial y la competitividad, mejorar el acceso de las pequeñas empresas a los mercados y preparar a las pyme para la globalización, la Unión Europea (13) ha contribuido muy favorablemente con una política de apoyo, mejora y simplificación de las condiciones para la creación de estas empresas de pequeña dimensión, reduciendo sus costes, flexibilizando las actividades administrativas (14) y adoptando, entre otras, una serie de medidas de carácter fiscal que tienen por finalidad recompensar el éxito de las empresas debutantes, facilitar su expansión y acceso a la inversión externa, mejorando la posición competitiva de las mismas en el mercado, así como el disminuir la carga que representan las cotizaciones de impuestos durante un cierto periodo inicial. (12) La red de Centros de Enlace de la Innovación, financiada en parte por la Comisión Euro pea, abarca 32 países europeos más Chile, y ayuda a las pyme a encontrar socios para llevar a ca bo proyectos de investigación e innovación. Los Centros Europeos de Información Empresarial (Euroventanillas), presentes en 47 países, incluido Estados Unidos, proporcionan información sobre políticas y oportunidades destinadas a las pyme. (13) La Unión Europea es la encargada de desarrollar una política de protección a la pequeña empresa y para ello las instituciones comunitarias han tomado numerosas iniciativas reflejadas en una amplia documentación donde destacan como principal punto de referencia la Recomendación de la Comisión de 22 de abril de 1997 sobre Mejora y simplificación de las Condiciones para la Creación de Empresas (97/344 CEE), en la que se manifiesta la necesidad de mejorar y simplificar el entorno empresarial, teniendo en cuenta que las actuales normativas y procedimientos administrativos constituyen una carga desproporcionada para las pequeñas empresas carentes de los recursos humanos y financieros de que disponen las grandes empresas y la Carta Europea de la Pequeña Empresa, mas conocida como Carta de Feira,que constituye la piedra angular de la política comunitaria sobre las empresas familiares o de pequeña dimensión. (14) Las propuestas comunitarias consisten en incorporar procedimientos de simplificación en la creación de sociedades en la «ventanilla única» y la reducción de cargas administrativas de has ta un 25 por ciento hasta el 2011. 131 ESTUDIOS Y NOTAS / CRÓNICA TRIBUTARIA 135-2010 Además, teniendo en cuenta que numerosas pyme europeas se enfrentan a un déficit de fondos propios y para garantizar su mejor acceso a las fuentes de financiación de tal forma que puedan explotar plenamente su potencial de crecimiento e innovación, la Unión Europea ha establecido un sistema de ayudas financieras complementarias de las que estime cada Estado miembro a través de Programas como: a) El programa JEREMIE (Joint European Resources for Micro To Medium Enterprises) para proporcionar microcréditos, capital riesgo o garantías sobre todo para la fase inicial de puesta en marcha de estas empresas y para la transferencia de tecnología (15). b) El programa de Inversiones propias del Fondo Europeo de Inversiones (FEI), que se basa en dos instrumentos. Por un lado, aportaciones directas de capital riesgo o la creación de viveros de empresas , como las de MADRID EMPRENDE, que sirvan para el impulso de creación de nuevas pyme, y por otro lado, aportando los instrumentos de garantía para facilitar la obtención de créditos mediante un aval. c) Aunque las subvenciones, en principio, no se admiten por parte de los gobiernos a sus empresas por constituir una vulneración de las reglas de la competencia que deben de regir en todo el territorio comunitario, sin embargo se ha permitido una excepción siempre y cuando no se rebasen ciertos límites. Esto es lo que se conoce como regla de minimis (16): las ayudas de minimis son concedidas por un Estado miembro y no necesitan de la autorización de la Comunidad Europea para su concesión, por considerarse que no repercuten sobre la competencia y el comercio intracomunitario dada su pequeña cuantía. Estas ayudas pueden ser aplicadas a todos los sectores económicos, con algunas excepciones, y se extienden a préstamos, aportaciones de capital, ayudas en garantías o avales, e inversiones de capital. A este respecto el objetivo de la Unión Europea y de los Estados miembros es crear las condiciones necesarias que permitan triplicar de aquí al 2013 las inversiones en capital en las primeras etapas de desarrollo de estas empresas . Por lo que se refiere a España, el Ministerio de Industria, Turismo y Comercio, competente en la propuesta y ejecución de la política del Gobierno en materia de desarrollo industrial, política comercial y energética de la pequeña y mediana empresa, de turismo, de telecomunicaciones y de la sociedad de la información, desarrolla en estos ámbitos, un amplio conjunto de programas de ayudas públicas con una finalidad decidida de apoyo a dichos sectores. La importancia cuantitativa y cualitativa de estos programas de ayudas públicas, se canaliza a través de subvenciones, y precisamente es este el ám- (15) Es una iniciativa conjunta de la Comisión Europea y del Fondo Europeo de Inversiones (FEI) en colaboración con el Banco Europeo de Inversiones que tiene por objeto mejorar el acceso a la financiación de las microempresas. (16) Recogida en el Reglamento CE 1998/2006, que entró en vigor el pasado 1 de enero de 2007 y que estará vigente hasta el 31 de diciembre de 2013. La ayuda total de mimimis concedida a una empresa no superará los 200.000 euros en un periodo de tres ejercicios fiscales, excepto para el sector del transporte por carretera que será como mucho de 100.000 euros. Para el cálculo del importe de la ayuda de minimis se tendrá en cuenta el importe bruto de la subvención antes de impuestos y no se podrá conceder una nueva ayuda de minimis hasta no haber comprobado que con esta última requerida no se sobrepasa los límites anteriores reseñados. En cuanto a las ayudas en régimen de garantía (avales para préstamos) se considera ayuda de minimis si ésta no es superior a 1.500.000 euros por empresa, excepto para empresas del sector del transporte que no estén en crisis que no deberá exceder de 75.000 euros por empresa, no sobrepasando en cualquier caso el 80 por 100 del nominal del préstamo avalado. 132 E. LÓPEZ DÍAZ / «Ventajas fiscales de la Sociedad Limitada Nueva Empresa» bito en el que se ha realizado un importante esfuerzo para incrementar la transparencia y la calidad de su gestión (17). Estas subvenciones, canalizadas a través del programa Innoempresa, que cuenta con financiación del Fondo Europeo de Desarrollo Regional (FEDER), corresponden a proyectos presentados directamente por las pyme o promovidos por organismos como centros tecnológicos, asociaciones empresariales y profesionales, cámaras de comercio, etc., que identifican iniciativas de interés para colectivos de empresas con problemáticas y características similares. En el programa Innoempresa del Ministerio de Industria, Turismo y Comercio participan las CC.AA. y está dirigido a favorecer la innovación y competitividad de las pyme a través de proyectos empresariales que aporten soluciones técnicas y organizativas a sus procesos de producción, sus relaciones con proveedores y clientes, sus modelos de marketing, de comercialización, de logística, a sus canales de distribución y sus sistemas de gestión. Los recursos previstos por el MITYC para el periodo 2007-2013 ascienden a unos 500 millones de euros, a los que se añaden otros 150 aportados por las Comunidades Autónomas y se recibirá una contribución del Fondo Europeo de Desarrollo Regional (FEDER) de otros 110 millones de euros. 4. UN APUNTE DE DERECHO COMPARADO En el Derecho de Sociedades de otros países europeos ha habido intentos relativamente recientes, durante la primera década de los noventa, para dotar de un régimen jurídico adecuado a las pequeñas empresas, incluso facilitando su acceso a la forma de sociedad anónima. Como ejemplos cabe citar la creación de «la sociedad anónima simplificada» en el Derecho francés (18) y «la pequeña sociedad por acciones» en el ordenamiento jurídico alemán (19) con las que se pretendía flexibilizar la naturaleza imperativa de las normas societarias que regulan esta forma social en muchos países. Mediante la configuración de ambas modalidades de sociedad anónima, se intentó dar mayor relieve a la autonomía de la voluntad de los socios con la finalidad de compe tir más adecuadamente en el mercado societario, atrayendo la inversión extranjera y haciendo más idónea la forma de la sociedad anónima para empresas cerradas y de dimensión no necesariamente grande. Sin embargo, esto no ha supuesto un verdadero paso hacia la meta de proporcionar un marco jurídico adecuado a las pequeñas empresas. En concreto, la ley francesa, de 3 de enero de 1994, tuvo como intención primitiva la de proporcionar unas normas flexibles y adecuadas para la promoción de filiales comunes y concede un amplio margen a los socios para regular libremente las relaciones in- (17) Orden ITC/436/2009, de 25 de febrero, por la que se aprueba el plan anual integrado de ayudas del Ministerio de Industria, Turismo y Comercio para el año 2009 y se establecen medidas dirigidas a mejorar su tramitación. (18) Mediante Ley 3 de enero de 1994 y en su nueva versión: la Ley 12 de agosto de 1999: ver al respecto: SALGADO SALGADO, Mª B.: La societé par actions simplifiée: la estructura más flexible del derecho de Sociedades francés. DDM, 241 (2001), pág 1515 y ss. (19) Mediante Ley 2 de agosto de 1994. Ver al respecto: ESCRIBANO GÁMIR, R: La Ley alemana sobre pequeñas sociedades por acciones de desregularización del Derecho de Sociedades por Acciones. DDS,8 (1994), pág. 431 y ss. 133 ESTUDIOS Y NOTAS / CRÓNICA TRIBUTARIA 135-2010 ternas de la sociedad, si bien mantiene respecto a las relaciones externas carácter imperativo en protección de los terceros. Más tarde, la nueva versión de la Ley de 12 de agosto de 1999 supone un cambio profundo de la estructura y fines de la anterior Ley; abre este tipo social a las sociedades familiares o cuasifamiliares y la convierte en un instrumento útil para flexibilizar las sociedades cerradas, al permitir la integración como socio a cualquier persona, física o jurídica, sin exigirle capital mínimo alguno, dando acceso por primera vez en una sociedad anónima al socio único, con lo que deviene la única sociedad por acciones unipersonal del Derecho francés. Cabe observar que el tipo elegido para las pequeñas empresas en Francia y Alemania es el de la sociedad anónima, cuya difusión y relieve empresarial en ambos países es distinto: la sociedad anónima es una figura polivalente en la práctica empresarial francesa, si bien desde el punto de vista cuantitativo, su difusión es inferior a la de la sociedad de responsabilidad limitada, en cambio la sociedad por acciones , es la forma jurídica idónea para empresas abiertas, sin aparente posibilidad de dar cobertura a empresas de dimensión reducida, y disfruta por ello, de una difusión mas bien discreta en el panorama empresarial de Alemania frente al protagonismo dominante de la sociedad limitada como forma jurídica apropiada para las sociedades cerradas. Este planteamiento de especialización tipológica observado en los ordenamientos francés y alemán no ha tenido continuidad en Europa, dentro de lo que nos es posible conocer. De hecho, la reforma del Derecho de Sociedades en Italia, aprobada por Decreto Legislativo de 17 de enero de 2003, se mantiene en el cauce clásico de estabilidad tipológica, sin alterar sustancialmente la delimitación de tipos sociales tradicional en Italia. Por lo que es evidente que ni «la pequeña sociedad anónima alemana», ni «la sociedad francesa por acciones simplificada», ni la normativa vigente que regula las sociedades de responsabilidad limitada en diversos países, constituye el instrumento jurídico apropiado para atender las finalidades y propósitos de la Unión Europea en relación con la promoción y desarrollo de la pequeña empresa. En el ámbito de la Unión Europea, la aprobación del Estatuto de la Sociedad Europea en 2001, y el de la Sociedad Cooperativa Europea en 2003, han proporcionado, en un principio, a los empresarios un marco jurídico apropiado para sus actividades transfronterizas, pero rápidamente este régimen jurídico se ha revelado como excesivamente rígido para las pequeñas empresas que necesitan un instrumento más flexible, como el que ahora está en vías de tramitación parlamentaria y que veíamos que se denominaba Sociedad Privada Europea (SPE). El nuevo Estatuto, presentado por la Comisión Europea, al Parlamento y al Consejo, para su debate, conocido como small business act, pretende promover el desarrollo de las pyme en Europa, facilitando su acceso al mercado único y simplificando la gestión de sus actividades (20). Constituye un régimen flexible que facilitará las operaciones comerciales de las empresas en todo el territorio de la Unión y además éstas podrán establecerse más fácilmente en el extranjero reduciendo el coste de los trámites de instalación. (20) En el último congreso del Consejo del Notariado de la Unión Europea (CNUE), Peter Jung, profesor de Derecho Privado de la Universidad de Basilea, señalaba la necesidad de superar las discrepancias existentes para evitar la inseguridad jurídica en los 23 millones de Pyme que hay en Europa y aludiendo al Derecho Comparado, puso como ejemplo»las reformas implantadas en España con la Sociedad Limitada Nueva Empresa que permite fundar la sociedad de manera telemática, reduciendo costes y tiempo». 134 E. LÓPEZ DÍAZ / «Ventajas fiscales de la Sociedad Limitada Nueva Empresa» Para reducir los costes de gestión, el proyecto prevé limitar las remisiones a los Derechos nacionales a ciertos ámbitos específicos tales como: fiscalidad, contabilidad, participación de los trabajadores y determinadas disposiciones sobre responsabilidad. Así, la Sociedad Privada Europea (SPE) constituirá, en un futuro próximo, la primera forma de sociedad totalmente supranacional que deja un amplio margen a la libertad contractual de los accionistas los cuales gozaran de gran flexibilidad para dotarse de una estructura interna pudiendo elegir la fórmula de organización de la sociedad y las relaciones de esta y sus directivos. Será una sociedad de capitales por acciones de responsabilidad limitada, lo que significa que la responsabilidad de los accionistas se limitará al importe del capital que hayan suscrito. Además la SPE, no podrá recurrir a la captación de fondos de los particulares y no podrá por tanto cotizar en Bolsa. Este nuevo tipo societario (SPE) de Derecho Comunitario para la pequeña y mediana empresa vendrá a coexistir en el futuro con nuestra Sociedad de responsabilidad limitada (SL) y los demás tipos nacionales de los estados miembros (21). 5. LA SOCIEDAD LIMITADA NUEVA EMPRESA, TIPO ESPECIAL DE LA SOCIEDAD DE RESPONSABILIDAD LIMITADA, COMO FIGURA JURÍDICA APROPIADA PARA LA PEQUEÑA EMPRESA En el Derecho Español se ha optado por seguir el planteamiento de la especialización tipológica configurando una modalidad de sociedad limitada como instrumento jurídico al servicio de las Pyme: «la Sociedad Limitada Nueva Empresa» que ha sido el resultado de una serie de medidas, tomadas por las instituciones comunitarias, tendentes a la mejora y simplificación en la constitución y desarrollo de sociedades europeas, para dar un marco jurídico societario apropiado y efectivo, capaz de estimular la actividad de las pequeñas y medianas empresas, como ejes fundamentales de la economía de Europa. Así, en nuestro país, hace algo más de cinco años que entró en vigor la Ley 7/2003, de 1 de abril, de Sociedad Limitada Nueva Empresa (22) (SLNE), por la que se modificó la Ley 2/1995, de 23 de marzo, de Sociedad de Responsabilidad Limitada (SRL), con la pretensión de desarrollar un proyecto denominado «Nueva Empresa» como una solución para empresarios autónomos y aquellos emprendedores que quisieran empezar un proyecto empresarial recortando plazos y simplificando formalidades al tiempo que podrían obtener ventajas fiscales y económicas. Con esta forma societaria se trata de estimular la creación de pequeñas y medianas empresas, intentando ayudarlas con el empleo de la asistencia técnica necesaria, tanto en los momentos previos a su constitución como durante los primeros años de su actividad, mejorando su posición competitiva en el mercado, del mismo modo que se pretende fomentar por esta vía la generación de empleo, poniendo a disposición de quienes pretenden acceder a la actividad empresarial un sistema que les permita no sólo otorgar la escritura de constitución y conseguir la inscripción en el Registro Mercantil en un tiem- (21) La SPE debe estar sujeta a las disposiciones armonizadas en materia de rendición de cuentas según se prevé en las Directivas 78/660/CEE y 83/349/CEE vigentes para las formas jurí dicas de empresa análogas existentes en cada Estado miembro. (22) La Ley consta de un artículo único por el que se modifica y adiciona un nuevo capítulo XII (compuesto por siete secciones y quince artículos, del 130 al 144) a la Ley 2/1995 de 23 de marzo, de Sociedad de Responsabilidad Limitada). 135 ESTUDIOS Y NOTAS / CRÓNICA TRIBUTARIA 135-2010 po récord (48 horas), sino también realizar rápida y económicamente todos loa trámites fiscales y administrativos necesarios y recibir de la Administración, a través de los Puntos de Asesoramiento y Tramitación (PAIT), la información, el asesoramiento y los servicios necesarios para el ejercicio de esa actividad empresarial durante los primeros años de funcionamiento. Teniendo en cuenta que la finalidad de la Ley 7/2003 de la Sociedad Limitada Nueva Empresa es facilitar una estructura básica societaria a los jóvenes emprendedores con espíritu innovador que tienen una idea, un proyecto, y que acceden, en la gran mayoría de los casos, por primera vez a la actividad empresarial, casi siempre con escasos medios y ningún conocimiento jurídico, recoge en su Exposición de Motivos lo que pueden ser considerados como los elementos caracterizadores de este tipo de sociedad (23): La agilización al máximo del proceso de constitución de la sociedad y del cumplimiento de todos los trámites necesarios para la iniciación de la actividad empresarial. La creación de una estructura societaria sencilla, adaptada a la realidad empresarial actual de la pequeña y mediana empresa. Ahora bien, no se crea ningún tipo social ex novo, ya que la sociedad Nueva Empresa se trata de una sociedad de responsabilidad limitada, aunque especial según el nuevo artículo 130 de la LSRL. El que no estamos en presencia de una nueva forma social, sino una figura societaria susceptible de añadirse al elenco contenido en el artículo 122 Código de Comercio, se fundamenta porque: a) En lo que atañe al régimen jurídico de la sociedad Nueva Empresa, como indica la Exposición de Motivos, debe partirse de una expresión simplificada de la sociedad de responsabilidad limitada, y como dice el nuevo artículo 130 LSRL: «se regula como especialidad dentro de la Ley 2/1995, de 23 de marzo, de sociedad de Responsabilidad Limitada en su nuevo capítulo XII» (24). b) Además, en la denominación de la Nueva Empresa debe figurar la expresión «sociedad limitada». c) Y en los supuestos de aumento de capital, cuando se sobrepasa el límite legal establecido de 120.202 euros, la Nueva Empresa o bien puede optar por transformarse en otro tipo social, o bien, como dice la Ley 7/2003 «puede continuar sus operaciones en forma de sociedad de responsabilidad limitada». Por lo que a la vista de esta delimitación de la «sociedad Nueva Empresa», como entidad «simplificada» o «especializada» respecto del tronco constituido por la sociedad de responsabilidad limitada, se puede concluir, por tanto que no se añade un nuevo tipo social a nuestro Derecho de Sociedades sino que más bien se enriquece la tipología existente con una subespecie de una figura ya conocida, configurando una modalidad de «sociedad limitada» como instrumento jurídico al servicio de las pyme. (23) LÓPEZ DÍAZ, E.: «Cuatro Años de Sociedad Limitada Nueva Empresa», Revista Jurídica del Notariado nº 64 (octubre-diciembre 2007), pág, 117. (24) Son muchos los autores que consideran válida la creación de la sociedad nueva empresa en el seno de la Ley de Sociedades de Responsabilidad Limitada. Véase al respecto MIQUEL, J.: Comentario al artículo 53, en ARROYO, I.; EMBID, J. M (coord): Comentarios a la Ley de Sociedades de Responsabilidad. Ed. Tecnos. Madrid. 1997, págs. 580-581. 136 E. LÓPEZ DÍAZ / «Ventajas fiscales de la Sociedad Limitada Nueva Empresa» Así, la justificación del proyecto Nueva Empresa, y por eso deben de ser minimizadas sus carencias técnicas, es el establecimiento de un modelo en la creación telemática de empresas con una notable reducción de tiempos y ciertas ventajas fiscales y económicas tendentes a alentar su viabilidad, de ahí que como máximo las especialidades fiscales de la sociedad nueva empresa se vinculen a los dos primeros periodos impositivos concluidos desde su constitución. Antes de hablar de los beneficios fiscales de los que en España gozan las Sociedades Limitadas Nueva Empresa conviene tener presente las peculiaridades y características de este tipo de sociedades. 6. CARACTERÍSTICAS DE LA SOCIEDADES LIMITADAS NUEVA EMPRESA Teniendo en cuenta, como se ha dicho anteriormente, que se considera como pequeña empresa aquella que emplea menos de 50 trabajadores y cuyo volumen de negocios anual o cuyo balance general no supera los 10 millones de euros y se define a las micro empresas como aquellas que ocupa a menos de 10 empleados y cuyo volumen de negocios anual o cuyo balance general no supera los 2 millones de euros, se puede considerar que la Sociedad Limitada Nueva Empresa se encuadra principalmente en el marco de las microempresas base de la generación de riqueza y empleo en España; veamos a continuación sus especiales características: 1. Por lo que refiere a su constitución, sin perjuicio del mantenimiento de la exigencia de escritura pública y de la inscripción registral para la adquisición de la personalidad jurídica propia de una sociedad limitada, la Ley dispone que los trámites necesarios para el otorgamiento e inscripción de la escritura puedan realizarse a través de técnicas electrónicas, informáticas y telemáticas, pretendiéndose con ello simplificar y abreviar el proceso constitutivo de la Nueva Empresa. En la actualidad, la utilización de estas nuevas tecnologías se ha extendido para la constitución y puesta en marcha de las sociedades de responsabilidad limitada en general, por Real Decreto 1332/2006,de 21 de noviembre (BOE 30 de noviembre de 2006). 2. También existe para estas sociedades un modelo orientativo de estatutos tipo, muy sencillos, cuya utilización, si se adoptan en su integridad, da lugar a que la calificación y en su caso la inscripción registral de la escritura de constitución hayan de practicarse en las veinticuatro horas siguientes a su presentación. 3. Sólo pueden ser socios las personas físicas, sin poderse superar el número de cinco socios en el momento de constitución de la sociedad. 4. La denominación de la sociedad estará formada por los dos apellidos y el nombre de un socio fundador, seguido de un código alfanumérico (ID-CIRCE) que permita la identificación de la sociedad de manera única e inequívoca, lo que implica un cambio de denominación si el socio deja de serlo. 5. No cabe objeto social único, incluyéndose múltiples actividades fijadas en la Ley. 6. En cuanto al capital social, se establecen cifras de capital mínimo (3.012 euros) y máximo (120.202 euros), siendo una particularidad el capital social máximo, ya que el mínimo es prácticamente el mismo establecido para la sociedad de responsabilidad limitada. 137 ESTUDIOS Y NOTAS / CRÓNICA TRIBUTARIA 135-2010 7. Respecto a la administración de la sociedad no cabe adoptar el sistema de Consejo de Administración, exigiéndose para ser administradores la condición de socios. 8. No se pueden acordar más modificaciones de los estatutos originarios que los relativos a la denominación, domicilio y capital social. 9. Para la contabilidad de la nueva empresa se adopta el principio de simplificación de cuentas de forma que a través de un único registro se permita el cumplimiento de las obligaciones que el ordenamiento jurídico impone en materia de información contable y fiscal (art.141 LSRL). El precepto del artículo 141 establece, unos criterios para un régimen simplificado de contabilidad que se amplían en el artículo 146 de la Ley 62/2003, de 30 de diciembre, de Medidas Fiscales, Administrativas y del Orden Social, y en la legislación contable (25), para todas las entidades, cualquiera que sea su forma jurídica, que debiendo llevar una contabilidad ajustada al Código de Comercio (arts, 25 y ss), o a las normas por las que se rijan, durante dos ejercicios consecutivos reúnan a la fecha de cierre de cada uno de ellos, al menos dos de las circunstancias que se establezcan en relación con el total de las partidas del activo, el importe neto de la cifra anual de negocios y el número medio de trabajadores empleados. 10. Y por último, este tipo de sociedad goza de ciertos beneficios fiscales en el año siguiente a su constitución, como se va a ver a continuación. Este somero análisis de las peculiaridades más destacables de la Sociedad Nueva Empresa hace fácil deducir que se trata de un tipo de sociedad pensada para empresas muy pequeñas, dado el techo máximo del capital social, que puede resultar interesante para los llamados «autónomos» en la medida en que limitando su responsabilidad al capital social, sigue teniendo un evidente matiz o carácter personalista, sin perjuicio de su posible evolución en forma de sociedad de responsabilidad limitada (art. 144) o, incluso, su transformación en cualquiera de las opciones sociales previstas en el art. 143. 7. VENTAJAS FISCALES Las sociedades Nueva Empresa, como tipo específico de sociedades limitadas, tributan al 30 por ciento en el Impuesto sobre Sociedades; si bien hay que tener en consideración que las empresas de reducida dimensión, es decir aquellas cuyo importe neto de la cifra de negocios en el periodo impositivo inmediato anterior sea inferior a 8 millones de euros, tributan al 25 por ciento para bases imponibles de 0 hasta 120.202,42 euros y al 30 por ciento para bases imponibles que excedan de esta cifra. Otra de las ventajas, es la libertad de amortización de elementos de inmovilizado material nuevos y se produzca un incremento de la plantilla media, manteniéndose duran- (25) Así, en la legislación contable, el Real Decreto 296/2004, de 20 de febrero, aprueba un ré gimen simplificado de contabilidad que permite acogerse a dicho régimen a todo sujeto contable cualquiera que sea su forma jurídica, individual o societaria, que debiendo llevar contabilidad, de acuerdo con el Código de Comercio durante dos ejercicios consecutivos reúnan, a la fecha de cierre de cada uno de ellos, al menos cumpla dos de las siguientes circunstancias: a) Que el total de las partidas del activo no supere 1.000.000de euros. b) Que el importe neto de la cifra anual de negocio sea inferior a 2.000.000 de euros. c) Que el número medio de trabajadores empleados durante el ejercicio no sea superior a 10. 138 E. LÓPEZ DÍAZ / «Ventajas fiscales de la Sociedad Limitada Nueva Empresa» te los 24 meses siguientes. La cifra se marcará en lo que resulte de multiplicar 120.000 por el incremento de la plantilla producida. Además, tanto el inmovilizado material nuevo como el inmovilizado inmaterial podrán amortizarse en función del coeficiente que resulte de multiplicar por 2 el coeficiente de amortización lineal máximo previsto en las tablas oficiales. Por lo que se refiere en concreto a los beneficios fiscales específicos que se conceden a la sociedad limitada Nueva Empresa se agrupan en dos bloques: 1. Uno, integrado por la disposición adicional decimotercera de la Ley 7/2003, de 1 de abril de la SLNE. 2. Otro, recogido en el art.1 de la Ley 36/2003, de 11 de noviembre, sobre medidas de reforma económica. 1. Respecto a las ventajas fiscales fijadas en la nueva disposición adicional decimotercera, que se añade a la LSRL, figuran la concesión de aplazamientos en el pago de los Impuestos de Transmisiones Patrimoniales y Actos Jurídicos Documentados y en el Impuesto de Sociedades, así como en el Impuesto sobre la Renta de las Personas Físicas. El régimen tributario establecido es el siguiente: a) Por un lado, con carácter obligatorio, previa solicitud por la Sociedad Limitada Nueva Empresa y sin aportación de garantías, la Administración Tributaria concederá el aplazamiento de la deuda tributaria del Impuesto sobre Transmisiones Patrimoniales (ITP) y Actos Jurídicos Documentados (AJD), por la modalidad de operaciones societarias, derivada de la constitución durante el plazo de un año desde la constitución de la sociedad. En este caso, para compensar a la Hacienda Pública de la falta de disposición del efectivo en plazo, se devengan intereses de demora durante el tiempo que dure dicho aplazamiento. Se trata de un beneficio fiscal, consistente en el aplazamiento de la deuda, que concede la Ley y el mandato es imperativo para la Administración Autonómica en este caso. b) Por otra parte, el aplazamiento será obligatorio para la Administración Tributaria, previa solicitud y sin aportación de garantías, de las deudas tributarias del Impuesto sobre Sociedades (IS) correspondientes a los dos primeros periodos impositivos concluidos desde su constitución. El ingreso de las deudas del primer y segundo periodo deberá realizarse a los doce y seis meses respectivamente desde la finalización de los plazos para presentar la declaración-liquidación correspondiente a cada uno de dichos periodos (26). c) Igualmente en este supuesto el aplazamiento de las deudas lleva intereses de demora. También se exime a la sociedad Nueva Empresa de efectuar los pagos fraccionados a que se refiere el art. 45 del Texto Refundido de la Ley del Impuesto sobre Sociedades aprobado por Real Decreto Legislativo 4/2004 de 5 de marzo (RDLIS), a (26) Teniendo en cuenta que la realidad evidencia que durante estos primeros años los resultados de la sociedad suelen ser negativos o si son positivos no son importantes por razón de las difi cultades de la puesta en funcionamiento de cualquier proyecto empresarial, los beneficios fiscales concedidos son más bien limitados. 139 ESTUDIOS Y NOTAS / CRÓNICA TRIBUTARIA 135-2010 cuenta de las liquidaciones correspondientes a los dos primeros periodos impositivos concluidos desde su constitución (27). d) Por último, potestativamente y no obligatoriamente, la Administración Tributaria, previa solicitud y con aportación de garantías o sin ellas, podrá conceder aplazamiento o fraccionamiento de las cantidades derivadas de retenciones o ingresos a cuenta del Impuesto sobre la Renta de las Personas físicas (IRPF) que se devengue en el primer año de su constitución. Dichas cantidades o bien aplazadas o bien fraccionadas continúan devengando intereses de demora. Aquí la Ley no concede directamente el beneficio, sino que autoriza a la Administración Tributaria Estatal, en este caso, a concederlo una vez solicitado por la sociedad, quedando la aportación o no de garantías al arbitrio de la Administración concedente, que presumiblemente exigirá garantías. De lo que se concluye por lo que respecta a las tres facilidades de pago que concede el legislador no se fija plazo para efectuar la solicitud previa que se exige en los tres casos, por lo que habrá que estar a lo prevenido en el art.51.1 (letra a) del Reglamento General de Recaudación, que para deudas correspondientes a autoliquidaciones o declaracionesliquidaciones, se vincula a los plazos o fechas que señalan las normas reguladoras de cada tributo, así: 1) 30 días hábiles para la aplicación del aplazamiento de la deuda por la modalidad de operaciones societarias (art.102.1 del Reglamento del ITP y AD). 2) 25 días naturales siguientes a los seis meses posteriores a la conclusión del periodo impositivo para la solicitud del beneficio fiscal correspondiente al Impuesto sobre Sociedades (art.138.1. RDLIS). 3) 20 días naturales de los meses de abril, julio, octubre y enero que correspondan por el trimestre natural vencido, como plazo para presentar la declaración de las cantidades retenidas y de los ingresos a cuenta, en lo que respecta al IRPF (art.108 del Real Decreto 439/2007 de 30 de marzo que aprueba el Reglamento del IRPF) (28). En definitiva, como se desprende de la anterior regulación, no se establece un régimen especial tributario para la sociedad limitada Nueva Empresa sino que se establece un tratamiento beneficioso en el aplazamiento del pago de determinados impuestos y otras obligaciones tributarias de contenido económico, devengadas en relación con la constitución e inicio de dicha sociedad. La razón que justifica este tratamiento excepcional y estas «medidas fiscales» no es otra que la de dotar de liquidez a la Nueva Empresa, difiriendo el pago de tributos, con la fundamental excepción del IVA, durante un año, al menos, de la vida de la sociedad, con el fin de fomentar no sólo la constitución, sino el inicio de su actividad económica (29). (27) Además en tanto que la sociedad Nueva Empresa es una empresa de reducida dimensión, le son aplicables los incentivos fiscales recogidos en el capítulo XII del título VII del Real Decreto Legislativo (RDLIS) 4 /2004 de 5 de marzo. (28) En cuanto a los requisitos de forma habrá de estarse a lo previsto en el art. 51 del Reglamento General de Recaudación, sin perjuicio de que tratándose de la solicitud de aplazamiento y fraccionamiento de pago de las cantidades derivadas de retenciones o ingresos a cuenta del IRPF, haya de tenerse en cuenta lo regulado en los arts. 62 y 63 de dicho Reglamento. Se refiere a las ga rantías el primero y a la dispensa de garantías el segundo. (29) BOQUERA MATARREDONA,, J (directora) Y OTROS: La Sociedad Limitada Nueva Empresa. Comentarios a los artículos 130 a 144 y a las Disposiciones adicionales 8ª a 13ª de la LSRL. Ed. Thomson-Aranzadi, S.A. Navarra 2003; pág. 218. 140 E. LÓPEZ DÍAZ / «Ventajas fiscales de la Sociedad Limitada Nueva Empresa» 2. El Título I de la Ley 36/2003, de 11 de noviembre, de Medidas de Reforma Económica, otorga medidas de apoyo a las pequeñas y medianas empresas y completa el régimen fiscal favorable concedido a las sociedades Nueva Empresa, merced a la adición en el art. 68 de la Ley 35/2006 reguladora del IRPF de un apartado 6, en el que se recoge una nueva deducción de las cuotas líquidas estatal y autonómica por «inversión» en una cuenta ahorro-empresa (30) que se configura como una cuenta de ahorro de características muy similares a la actual cuenta ahorro-vivienda. Esta Ley, en su artículo primero regula la cuenta ahorro-empresa, cuyos fondos deben destinarse a la constitución de una empresa, con una duración mínima de dos años con, al menos, un local destinado de forma exclusiva a llevar la gestión de la actividad y un empleado (con jornada completa y contrato laboral) en la forma de Sociedad Limitada Nueva Empresa. En este caso se produce la devolución del quince por ciento de las cantidades anuales depositadas en entidades de crédito con el límite de deducción de 9.015,18 anuales durante un máximo de cuatro años (31). Este incentivo fiscal nace con el fin de contribuir a estimular el ahorro y animar al in versor español que pretenda crear un negocio bajo la forma de Sociedad Limitada Nueva Empresa, siguiendo de este modo las recomendaciones efectuadas por la Comisión Europea en el Libro Verde de «El espíritu empresarial en Europa». 8. CONCLUSIONES La economía española se ha caracterizado en los últimos años, hasta el comienzo de la crisis económica en 2008, por una gran actividad empresarial, con un crecimiento espectacular de las pequeñas empresas. La elección de la forma jurídica de la empresa por los emprendedores debe ser la mas apropiada para la actividad que se pretenda desarrollar, teniendo en cuenta datos de gran interés como puede ser el capital social, la responsabilidad por las deudas sociales, los trámites necesarios para la constitución inicial de la empresa, las posibles ayudas o subvenciones que se puedan recibir, la carga fiscal a la que estará sometido el beneficio empresarial, etc .. En nuestro país debe de tenerse en cuenta que el 99,8 por 100 de las empresas españolas se encuadran dentro de las pequeñas y medianas empresas (pymes), observándose en el periodo 2000-2009 un gran crecimiento de las empresas con forma de «sociedades de responsabilidad limitada», debido posiblemente a la rapidez en su constitución ( ya que se pueden crear a través de medios telemáticos, en menos de 48 horas), a la escasa cuantía del capital inicial, a la limitación de la responsabilidad de los socios por las deudas sociales y a las ventajas fiscales de las que gozan durante los primeros años de su actividad. Y es que desde que en el año 2003 entró en vigor la Ley 7/2003, de 1 de abril, de la So ciedad Limitada Nueva Empresa, por la que se modifica la Ley 2/1995, de 23 de marzo, (30) DOMÍNGUEZ RODICIO, J. R.: «Las Sociedades Limitadas Nueva Empresa. Consideraciones Fiscales». Cuadernos de Derecho y Comercio, nº 39. Ed. Consejo General del Notariado. Junio 2003. (31) Para no perder el derecho a la deducción, durante el plazo de dos años, el emprendedor no podrá transmitir inter vivos las participaciones en la SLNE. Con esto se quiere evitar que la deducción beneficie a un socio que aporte capital, mero especulador, y no al auténtico emprendedor. 141 ESTUDIOS Y NOTAS / CRÓNICA TRIBUTARIA 135-2010 de Sociedades de Responsabilidad Limitada, con el objetivo de facilitar la constitución de empresas con un capital social mínimo de 3.012 euros y un capital social máximo de 120.202 euros, se incentiva fiscalmente esta forma social. Así, con la creación de la Sociedad Limitada Nueva Empresa, como tipo especial de Sociedad de Responsabilidad Limitada, se puede llegar a las siguientes conclusiones en cuanto a los beneficios fiscales se refiere: 1) Desde un punto de vista mercantil, el vocablo «Limitada» que emplea la Ley 7/2003 respecto a la sociedad Nueva Empresa, pone de manifiesto que se trata de una sociedad de responsabilidad limitada, aunque especial a la que no se ha pretendido dotar de un régimen totalmente autónomo, pero que sí tiene algunas características específicas entre las que destacan las medidas de carácter fiscal. 2) A la Sociedad Nueva Empresa como empresa de reducida dimensión, le son aplicables los incentivos fiscales recogidos en el capítulo XII del título VII (32) del Real Decreto-Legislativo (RDLIS) 4/2004 de 5 de marzo que aprueba el Texto Refundido de la Ley del Impuesto sobre Sociedades. Este es un impuesto de carácter proporcional que grava el beneficio obtenido a un tipo de constante con independencia del montante del beneficio (33). En la actualidad, el tipo de gravamen general es del 30 por 100 pero si la empresa factura menos de 8 millones de euros se contemplan dos tramos: hasta 120.202,42 de beneficios, se tributa por el 25 por 100. y el resto de beneficios si los hubiere, por el 30 por 100. 3) Los beneficios de la Ley 7/2003, de 1 de abril, de la sociedad limitada Nueva Empresa, pretenden facilitar el pago de los Impuestos que gravan la constitución de la sociedad (Operaciones Societarias del ITP y AJD), los beneficios sociales de los dos primeros periodos impositivos (Impuestos sobre Sociedades) y los pagos a cuenta del Impuesto sobre la Renta de las Personas Físicas (retenciones e ingresos a cuenta). Las facilidades son mas bien escasas: aplazamiento de pago sin garantías en los dos primeros supuestos (de un año para la imposición indirecta y , escasamente , de dos para el Impuesto sobre sociedades desde la constitución de la sociedad Nueva Empresa), concedido por Ley y aplazamiento o fraccionamiento que habrá de conceder la Administración, que podrá exigir garantías, por las cantidades derivadas de retenciones o ingresos a cuenta del IRPF que se devenguen en el primer año desde su constitución. En todos los casos se devengará el interés de demora. 4) Los incentivos fiscales de la Ley 36/2003, de 11 de noviembre, de Medidas de Reforma Económica, suponen una fórmula inversora gradual, a través de la cuenta ahorro-empresa, como modo de acumular cantidades con que constituir una sociedad Nueva Empresa al uso de la cuenta ahorro-vivienda. Siendo buena la idea, sin embargo, la puesta en ejecución no lo va a ser tanto por las exigencias inversoras concretas (local),el corto plazo (un año tras la constitución) y la vinculación laboral inmediata, prácticamente, de una persona como mínimo a jornada completa. (32) El Texto Refundido de la Ley del Impuesto de Sociedades, aprobada por el Real DecretoLegislativo 4/2004 de 5 de marzo, regula en su título VII los regímenes tributarios especiales, en atención a la naturaleza de los sujetos pasivos afectados o por razón de la naturaleza objetiva de los hechos, actos u operaciones de que se trate. (33) JIMÉNEZ SÁNCHEZ, G.: Derecho Mercantil. Las Sociedades Mercantiles. Ed. Ariel. Barcelona 2006. pág 484 y ss. 142 E. LÓPEZ DÍAZ / «Ventajas fiscales de la Sociedad Limitada Nueva Empresa» BIBLIOGRAFÍA BARREIRO FERNÁNDEZ; M. I.: «La creación de las sociedades mercantiles a través de técnicas telemáticas .La modificación de la Ley de Sociedades de Responsabilidad Limitada y la llamada Nueva Empresa», en M ATEU DE ROS, R. y LÓPEZ-MONIS, M.: Derechos de Internet. Aranzadi. Navarra 2003. BOQUERA MATARREDONA, J (directora) y OTROS.: La Sociedad Limitada Nueva Empresa. Comentarios a los artículos 130 a 144 y a las Disposiciones adicionales 8ª a 13ª de la LSRL. Ed. Thomson-Aranzadi, S.A. Navarra. 2003. CORDÓN IZQUIERDO, T. y GUTIÉRREZ LOUSA, M.: «Aspectos fiscales de los emprendedores», ICE nº 841. (marzo-abril, 2008). ESCRIBANO GÁMIR, R.: La Ley alemana sobre pequeñas sociedades por acciones de desregularización del Derecho de Sociedades por Acciones. DDS 8(1994). DOMÍNGUEZ RODICIO, J. R.: «Las Sociedades Limitadas Nueva Empresa. Consideraciones Fiscales», Cuadernos de Derecho y Comercio, nº 39. Ed. Consejo General del Notariado. Junio 2003. JIMÉNEZ SANCHEZ, G.: Derecho Mercantil. Las Sociedades Mercantiles. Ed. Ariel. Barcelona, 2006. LÓPEZ DÍAZ, E.: «Cuatro Años de Sociedad Limitada Nueva Empresa», Revista Jurídica del Notariado, nº 64. (octubre-diciembre, 2007). MIQUEL, J.: «Comentario al artículo 53,» en ARROYO, I.; EMBID, J. M (coord.), Comentarios a la Ley de Sociedades de Responsabilidad. Ed. Tecnos. Madrid, 1997. SALGADO SALGADO, Mª B.: La societé par actions simplifiée: la estructura más flexible del derecho de Sociedades francés. DDM,241 (2001). U. E.: Recomendación de la Comisión sobre Mejora y simplificación de las Condiciones para la Creación de Empresas. (97/344 CEE). 143