Reporte de Gestión Mensual de las Reservas Internacionales

Anuncio

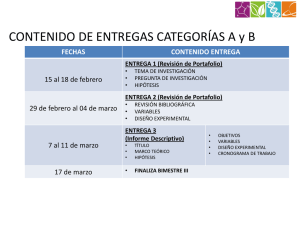

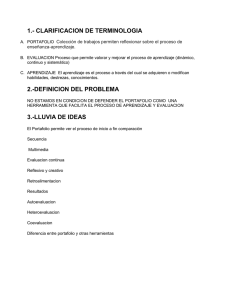

Gerencia Internacional Unidad de Análisis de Riesgos Reporte de Gestión Mensual de las Reservas Internacionales Septiembre de 2015 1. Condiciones de Mercados Internacionales La volatilidad experimentada en los mercados a finales de agosto debido a la devaluación del Yuan, mostró una tendencia decreciente durante la primera mitad de septiembre, pero se exacerbó debido a la decisión de la Fed de no subir las tasas de interés en su reunión del 17 y 18 de septiembre. Los mercados se encontraban divididos entre quienes esperaban una subida de tasas en septiembre y quienes la esperaban más adelante. Sin embargo la decisión generó más volatilidad en los mercados, lo cual puede observarse en el comportamiento del índice VIX (Volatility Index) de la Bolsa de Opciones de Chicago. Indice VIX 45.0 40.0 35.0 30.0 25.0 20.0 15.0 10.0 Fuente: Bloomberg En otro orden, S&P rebajó las calificaciones de Brasil y Japón; el primero desde BBB- hasta BB+ (grado especulativo) y al segundo desde AA- hasta A+. Para Brasil implica la complicación de los esfuerzos del gobierno por recuperar la confianza del mercado y sacar adelante su economía; mientras que para Japón, genera dudas si la estrategia de revitalización económica del gobierno será capaz de revertir el deterioro de la economía para los próximos años. 2. Composición y estructura de activos externos Al cierre de septiembre de 2015 las Reservas Internacionales Netas (RIN) alcanzaron un nivel de US$2,791.8 millones, lo que significó una disminución de US$35.5 millones respecto al mes de agosto de 2015, manteniendo un nivel de cobertura de la Reserva de Liquidez similar al mes anterior. 3,000.0 2,500.0 2,000.0 1,500.0 1,000.0 500.0 0.0 RIN RL may-15 2,798.2 2,526.3 jun-15 2,773.4 2,507.5 jul-15 2,783.6 2,521.5 ago-15 2,827.3 2,572.9 sep-15 2,791.8 2,538.4 Al revisar la composición de los activos externos, que son el principal determinante de las RIN, se observa que cerca del 86% se mantiene en el portafolio en US dólares, el cual reportó una disminución de US$43.1 millones. Estructura de Activos Externos Activo Activos Externos Billetes y Monedas Cuentas Corrientes Portafolio en Dólares * Tenencias de DEG Oro Otros Activos Externos Saldo Saldo Variación % % (US$Millones) (US$Millones) (US$Millones) Participación Participación Ago Sep Sep - Ago 2,830.1 100.0% 2,772.5 100.0% -57.6 49.0 1.7% 38.6 1.4% -10.4 45.9 1.6% 42.2 1.5% -3.7 2,425.4 85.7% 2,382.3 85.9% -43.1 232.4 8.2% 232.4 8.4% 0.0 50.1 1.8% 49.1 1.8% -1.0 27.3 1.0% 27.9 1.0% 0.6 * El Portafolio en Dólares se reporta neto de cuentas por cobrar y cuentas por pagar. 1 3. Perfil de Riesgo del Portafolio en Dólares. Para el cierre del mes de septiembre de 2015 el 88% de las inversiones del Portafolio en Dólares se mantenían posicionadas en emisores soberanos (Gobierno USA, Agencias, (Millones de US$ y %) Agencia Supranacionales, Municipalidades y Otros Gobiernos), un 10% Explícita Banco 378.6 invertido en depósitos que en su mayoría tienen un plazo de una 290.6 Gobierno USA 16% 12% 706.0 Supranacional semana y un 89% de las inversiones eran negociables en 30% 117.3 mercados secundarios. El nivel de riesgo de mercado del 5% portafolio, se considera bastante bajo al reportarse una duración global de 2.2 meses (0.2 años) y un Valor en Riesgo de US$490.4 Municipalidad 83.6 miles (al 99% de confianza y un horizonte de inversión de un 3% mes). Respecto al riesgo de crédito, casi la totalidad de las Agencia Otros inversiones se encuentra expuesta a los mayores niveles de Implícita Gobiernos 799.2 7.1 calificación crediticia existentes en el mercado, manteniendo la 34% 0% consistencia con los criterios definidos en la política de inversión del Banco Central. La mayoría de las inversiones han sido realizadas en países desarrollados y su rango de vencimientos se reporta entre 1 día hasta 5 años, con una fuerte concentración en el corto plazo (menos de 1 año). Composición de Portafolio en Dólares Composición de Portafolio en Dólares (Por Calificación de Crédito) (Por Tipo de Instrumento) Composición de Portafolio en Dólares (Por Sector) (Millones de US$ y %) Bonos 1,032.8 43% (Millones de US$ y %) Depósitos a Plazo 232.2 10% AA285.7 12% A+ 238.2 10% AAA 438.7 18% Certificados de Depósito 70.0 3% AA 145.8 6% A 60.7 3% Efectivo 23.3 1% BBB 24.0 1% Cuentas por Cobrar (Neto) -52.2 -2% Papel Comercial 1,076.2 45% A129.0 5% AA+ 1,060.3 45% Composición de Portafolio en Dólares (Por País del Emisor) Estados Unidos Alemania Holanda Francia Japon Corea del Sur Suecia Finlandia Venezuela Reino Unido Noruega Honduras Panama Dinamarca Canada Filipinas Austria Belgica Singapur Suiza 32.5% 20.1% 11.0% Composición por Vencimientos 7.6% 7.1% 5.6% 3.4% 3.0% 2.5% 1.5% 1.1% 1.0% 1.0% 0.8% 0.6% 0.4% 0.3% 0.2% 0.2% 0.0% 0.0% 5.0% 10.0% 15.0% 20.0% 25.0% 30.0% 35.0% 25% 23% 20% 20% 17% 14% 15% 15% 10% 7% 5% 2% 1% 0% <1S 1S-1M 1-3M 3-6M 6M-1A 1-2A 2-3A 3-5A 2 Notas Explicativas 1. Los sectores genéricos en que el Banco Central clasifica los diferentes activos que conforman los portafolios de inversión de las Reservas Internacionales son: a. Gobierno USA: Títulos valores emitidos por la Tesorería de los Estados Unidos y cuentas de depósito mantenidas en el Banco de la Reserva Federal. b. Agencias con garantía explícita: Son instituciones normalmente con funciones de carácter público, con independencia de gestión pero que ante problemas de solvencia o liquidez existe un marco legal que asegura el respaldo por parte del gobierno central. c. Agencias con garantía implícita: Son instituciones normalmente con funciones de carácter público, con independencia de gestión y donde su estructura de propiedad puede incluir una combinación entre los sectores público y privado. Normalmente el mercado supone que por la importancia pública de estos emisores, los gobiernos nacionales podrían dar soporte financiero ante problemas de solvencia o liquidez. Sin embargo, dicho soporte no cuenta con un marco legal que asegure su implementación. d. Instituciones supranacionales: organismos multilaterales formados por gobiernos de distintos países y que normalmente tienen como objetivo el desarrollo económico o el financiamiento de proyectos de carácter público para regiones o países específicos. e. Municipalidades: Son entidades públicas representativas de municipios, regiones o zonas geográficas en que es organizado un estado. Dependiendo del marco legal de cada país, estos emisores pueden tener un soporte financiero por parte del gobierno nacional. f. Otros Gobiernos: Emisores soberanos diferente a los Estados Unidos de América. g. Bancos Comerciales: Instituciones financieras reguladas caracterizadas principalmente por la intermediación de recursos entre depositantes y deudores. Por su importancia sistémica estas instituciones pueden contar en determinadas condiciones con el soporte de sus gobiernos nacionales. 2. Los instrumentos financieros en que el Banco Central invierte las Reservas Internacionales son: a. Bonos: Instrumento financiero que representa una parte proporcional de una deuda. La sociedad emisora se compromete a retribuir a los tenedores de los valores con un interés que puede ser fijo o variable, y a devolver el capital aportado, en la fecha establecida para el vencimiento de los títulos. b. Papeles Comerciales: Instrumentos del mercado de dinero emitidos a corto plazo y normalmente a descuento. c. Depósitos a plazo: Cantidad de dinero depositada en una entidad bancaria que genera intereses para el ahorrador, pero siempre que éste no retire el dinero antes de la fecha a la que se ha comprometido. d. Certificados de Depósito: Instrumentos del mercado de dinero equivalentes a un Depósito a Plazo pero tienen opción de negociarse en mercados secundarios. e. Cuentas por Cobrar: Representan posiciones netas (compras o ventas) pendientes de liquidar. f. Efectivo: Saldo de Efectivo del Portafolio en Dólares, representa el saldo remanente que no es invertido en instrumentos financieros. g. Futuros (Instrumentos Derivados): Contratos financieros negociados en Bolsas organizadas cuya entrega pactada es en una fecha futura, basado en un activo subyacente que puede ser una tasa de interés o un bono. 3. La Política de Inversión de las Reservas Internacionales establece que los emisores elegibles deben contar con una calificación de crédito mínima de A- en al menos 2 calificadoras de riesgo internacionales (S&P, Moody’s o Fitch). Sin embargo, existe una sola excepción que se aplica al Banco de Comercio Exterior (BLADEX) ya que por autorización de la Asamblea Legislativa de la República de El Salvador en el Diario Oficial del 2 de Mayo de 1978, se faculta al Banco Central de Reserva de El Salvador, para que participe como accionista en la constitución de dicha institución y conforme al acuerdo del Consejo Directivo del Banco Central del 1 de noviembre de 1996, se autorizó la incorporación de BLADEX a la lista de bancos de inversión del BCR en el que se podrán realizar inversiones. 4. Para el caso de instituciones supranacionales el Banco Central utiliza como criterio de localización la ubicación de la oficina principal del emisor. Por ejemplo, la Corporación Andina de Fomento (CAF) se interpreta localizada en Venezuela, el Banco Centroamericano de Integración Económica (BCIE) en Honduras y el Fondo Latinoamericano de Reservas (FLAR) en Colombia. 3