Presentación de PowerPoint

Anuncio

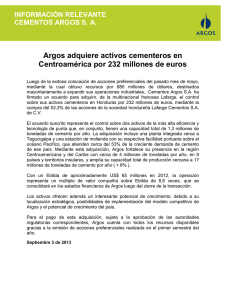

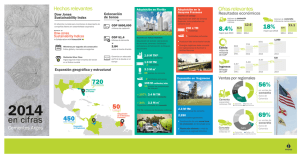

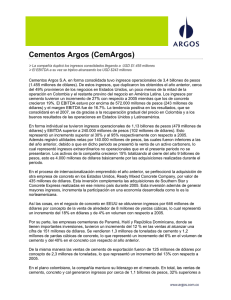

Cementos Argos S.A Presentación corporativa 2016 NOTA IMPORTANTE Esta presentación contiene ciertas declaraciones e información a futuro y relacionada a CEMENTOS ARGOS S.A. y sus subsidiarias (conjuntamente “Argos") que se basan en el conocimiento de hechos presentes, expectativas y proyecciones, circunstancias y suposiciones de eventos futuros. Muchos factores podrían causar que los resultados futuros, desempeño o logros de ARGOS sean diferentes a los expresados o asumidos. Si alguna situación imprevista ocurre, o las premisas o estimaciones demuestran ser incorrectas, los resultados a futuro pueden variar significativamente de los aquí mencionados. Las declaraciones a futuro se hacen a esta fecha y Argos no pretende ni asume obligación alguna de actualizar estas declaraciones a futuro como resultado de nueva información, eventos futuros o cualquier otro factor. Centro Argos para la Innovación Una Mirada a Cementos Argos Jugador puro de cemento en Estados Unidos, Colombia y el Caribe y Centroamérica Capacidad instalada: Cemento 21 M TM Concreto 18 M m3 TACC 5 años de 21% en ingresos y 23% en EBITDA Por 3 años consecutivos, Argos fue incluida en el Índice Dow Jones Global y de Mercados Emergentes Cifras Claves (Acumuladas 3M16 ) Ingresos por Geografía Ingresos por Producto Otros 0% Colombia 30% USA 49% CCA 21% COP2,213 M (USD678 M) Concret o 46% EBITDA por Geografía USA 23% Cement o 54% Colombia 43% CCA 34% COP425 M (USD130 M) 3 Argos: Multinacional de Cemento en Crecimiento, con énfasis en Creación de Valor 1 Posición #1 o #2 en Mercados Emergentes y Desarrollados Interconectados en las Américas 2 Operaciones Flexibles, Integradas Verticalmente Favoreciendo la Red Logística 3 Con Operaciones en Países con Alto Potencial de Crecimiento 4 Inversiones Estratégicas para Impulsar la Competitividad y Eficiencia 5 Experiencia Exitosa Desplegando una Estrategia de Expansión Disciplinada 6 Posición Financiera Saludable y Flexible para Crecimiento 7 Foco en Innovación y Sostenibilidad Planta de Cartagena, Colombia 4 1 Posición #1 o #2 en Mercados Emergentes y Desarrollados Interconectados en las Américas Camiones mezcladores en USA 1 Posición #1 o #2 en Mercados Emergentes y Desarrollados Interconectados en las Américas USA 49% de los ingresos de 3M16 #2 mayor productor de concreto #2 mayor productor de cemento en zona sureste Capacidad: 7.7 M TM cemento & 13 M m3 concreto ~36% del total de la capacidad instalada de cemento de Argos ~74% del total de la capacidad instalada de concreto de Argos CCA 21% de los ingresos de 3M16 1 de los 2 productores líderes 47% de participación del Colombia 30% de los ingresos de 3M16 #1 jugador Capacidad: 9.5 M TM cemento & 3.8 M m3 concreto ~45% del total de la capacidad instalada de cemento de Argos ~22% del total de la capacidad instalada de concreto de Argos Plantas de cemento Plantas de concreto comercio marítimo de cemento y clínker Capacidad: 4.1 M TM cemento & 0.9 M m3 concreto ~19% del total de la capacidad instalada de cemento de Argos ~5% del total de la capacidad instalada de concreto de Argos Moliendas de clínker Puertos/Terminales 6 Regional USA Plantas de cemento Plantas de concreto Moliendas del clínker Puertos/Terminales Recuperación que impulsa el crecimiento operativo y la normalización del margen EBITDA EBITDA Ingresos 49% 23% YTD 1T16 YTD 1T16 Capacidad instalada 7.7M TM 13.0M m 3 Apalancamiento operativo en un entorno de recuperación #2 mayor productor de concreto en el país (#1 o 2 en la mayoría de las áreas atendidas) #2 mayor productor de cemento en zona sureste Planta Newberry, Florida Plantas ubicadas cerca a centros de alto crecimiento de la demanda Demanda de cemento en el país creció en 1T16 un 15.5%, estados como Carolina del Sur (+43.4%), Carolina del Norte (+41.2%), Georgia (+24.6%) y la Florida (+22.2%), presentaron crecimientos superiores al promedio del país Integración vertical de las operaciones Red de logística integral (marítima, terrestre y ferroviaria) favorece la integración vertical Foco en innovación: Ventas Productos de Valor Agregado +16% en ‘15 7 Regional Colombia Cobertura nacional de nuestras plantas ofrece una fuerte ventaja competitiva EBITDA Ingresos 30% 43% YTD 1T16 YTD 1T16 Capacidad instalada 9.5M TM 3.8M m Planta Sogamoso, Colombia 3 Mejor posicionamiento para capturar el crecimiento de la infraestructura y vivienda Jugador #1 en cemento y concreto con participaciones de mercado del 46% y 44%, respectivamente (cierre 2015) Único productor con presencia en todos los centros de demanda con alto crecimiento Operaciones integradas verticalmente, con ~80% de los requerimientos de energía autogenerada Modelo de negocio para diferentes segmentos: Plantas de cemento Plantas de concreto Moliendas de clínker Puertos/Terminales Masivo: reconocimiento de marca, servicio diferenciado y amplia red de distribución. Industrial: soluciones a la medida, asistencia técnica especializada, optimización de tiempos, laboratorios en sitio, plantas móviles de concreto para atender zonas remotas Producción de bajo costo y facilidades portuarias dedicadas a la exportación Dinámicas competitivas impulsadas por tasa de cambio Foco en innovación: ventas de Productos de Valor Agregado +14% en ‘15 88 Regional Caribe y Centroamérica Potencial de crecimiento a largo plazo e interconexión entre regiones EBITDA Ingresos 21% 34% YTD 1T16 YTD 1T16 Capacidad instalada 4.1M TM 0.9M m 3 Interconectividad rentable y creciente 1 de 2 productores líderes de cemento Operaciones concentradas en Honduras y Panamá, con 45% y 52% de participación de mercado en el cemento (Año 2015) Único productor de cemento en Haití, Surinam y Guayana Francesa; con presencia en República Dominicana Eficiente distribución de capital a través de una red logística flexible Control del 47% del mercado marítimo de trading de cemento y clínker Plataforma logística, de puertos y flotas de buques da acceso a los mercados continentales e insulares Altos niveles de integración de cemento a través de plantas propias e interconectividad logística Planta concretera en Panamá Plantas de cemento Plantas de concreto Moliendas de clínker Puertos/Terminales 9 2 Operaciones Flexibles, Integradas Verticalmente Favoreciendo la Red Logística Planta Newberry, Florida, USA Amplia red logística y de distribución provee flexibilidad a nuestras operaciones estratégicamente ubicadas… Una Región Interconectada Harleyville Roberta Las plantas y la red logística de USA proveen flexibilidad adicional Newberry Plantas de cemento eficientes con acceso a redes de distribución, marítimas y férreas Potencial para proveer los mercados del Caribe y Centroamérica, a través de los puertos Cartagena: Planta de última tecnología, con ubicación estratégica y flexibilidad para atender el mercado nacional y de exportación Red de distribución bien establecida 24 Puertos / Terminales Línea seca eficiente, con capacidad de producir 2.3M MTPA Reservas de caliza de bajo costo y acceso a puerto on site Centro de distribución automatizado Impuestos favorables y exenciones arancelarias hasta 2028 Cartagena 13 Plantas de cemento Plantas de cemento 376 Plantas de concreto 9 Moliendas de clínker ~2,600 Puertos/Terminales Mixers 69 Instalaciones de despacho y bodegas Distribuido desde Cartagena Distribución potencial 11 .. apalancado en la integración vertical de las operaciones Recurso estratégico Caliza Energía Integración geográfica para suplir necesidades según tamaño del mercado Clinker Cemento Integración geográfica para garantizar cobertura 2do en capacidad instalada en sureste de USA Localización privilegiada con cobertura de todo Colombia Acceso al mayor mercado de Honduras Agregados Concreto Ventaja competitiva en mercados con alto porcentaje de autoconstrucción ~25% del costo de producción +70% de la energía en Colombia autogenerada USA y Honduras ~20% de combustible alternativos 376 plantas, 2,586 mixers, 18M m3 capacidad instalada Acceso a planes de infraestructura en la Región Transporte & logística 12 3 Con Operaciones en Países con Alto Potencial de Crecimiento Camiones mixer en USA US: Recuperando rápidamente el mercado de cemento Plantas de cemento Moliendas de clínker Puertos/Terminales Importaciones Demanda per cápita de cemento en USA es de 278 toneladas, cifra aún por debajo de los niveles pre burbuja de 433 toneladas Argos se encuentra estratégicamente posicionada para satisfacer los requerimientos de importación cuando la demanda se normalice Exportaciones al Caribe Mercado de cemento de USA preparado para una rápida recuperación Sector residencial continúa mostrando señales de crecimiento Capacidad instalada de USA ~ 110 M TMPA 128.0 128.0 117.0 97.0 71.0 68.0 70.3 79.8 76.5 86.5 89.8 96.7 102.6 108.5 114.6 118.7 Ventas de vivienda existente en marzo 2016, totalizando 5.3 millones de unidades 2500 Construcción inicial de viviendas retoman a niveles del 2007, con una clara tendencia alcista de mediano plazo 2000 1500 40.6 41 37 31 21 21 22 24 26 29 30 32 34 37 39 41 1000 500 2015 2014 2014 2013 2012 2011 2010 2009 2009 2008 2007 2006 2005 Estados Argos 2004 USA 0 2004 2005 2006 2007 2008 2009 2010 2011 2012 2013 2014 2015 2016E 2017E 2018E 2019E 2020E 14 Colombia: Grandes necesidades de infraestructura y vivienda Déficit de infraestructura Déficit en construcción residencial y comercial Ranking 2014/15 2012 estimado Población joven y creciente España Déficit habitacional (unidades) 13 Panamá 40 Chile Déficit cuantitativo: 0.6 M 50 México 69 Suriname Déficit cualitativo: 1.1 M 75 Uruguay Necesidad comercial 80 Costa Rica 103 Perú 105 Honduras 106 Colombia 108 Nicaragua Clase medio emergente Ciudades emergentes 114 Brasil Déficit de oficinas 120 Argentina 6.0 4.0 2.0 menores de 35 años 0.0 0.0 2012 123 Venezuela +60% 80 + 75-79 70-74 65-69 60-64 55-59 50-54 45-49 40-44 35-39 30-34 25-29 20-24 15-19 10-14 5-9 0-4 2.0 4.0 2020E 6.0 M habitantes 135 Bajo consumo de cemento per cápita Consumo per cápita en América Latina - 2015 (Kg / cápita) 505 444 403 372 356 354 319 319 310 297 296 285 285 270 269 265 238 220 208 194 154 134 95 Panama Suriname Dom. Rep Bolivia Ecuador Brazil Fr. Guiana Peru Mexico Florida Costa Rica Uruguay Argentina Chile Venezuela Colombia España Paraguay Guatemala Honduras Puerto Rico Haiti 87 El Nicaragua Salvador Países donde Argos tiene operaciones Fuente Global Competitiveness Report 2014-2015 (análisis de 144 países) / ANIF, Comisión de Infraestructura, DNP, Ministerio de Transporte, DANE, cálculos de Argos, The Global Cement Report 15 … dirigidas por el gobierno y la inversión privada se espera que impulsen el crecimiento hasta 2024 Crecimiento del PIB de la Construcción cerró 2015 en 3.9%, superior al PIB nacional (3.1%) Programa de Concesiones 4G: ~COP47 Bn a ser invertidos en infraestructura (más por venir) Fase 1: 9 proyectos adjudicados (COP11.4 Bn) 8 con cierres financieros Argos ha firmado 3 proyectos Fase 2: 9 proyectos adjudicados (COP12 Bn) Fase 3: 2 proyectos en proceso de adjudicación (COP2.5 Bn) Despachos de cemento se esperan que comiencen 2S16, con pico de demanda 2017-2018 PPPs de Iniciativa Privada - Complementan los Programas Gubernamentales 297 proyectos presentados sin necesidad de fondos públicos: 9 aprobados y 7 adjudicados en 2015, totalizando ~COP7 Bn en CAPEX 30 en factibilidad 146 en pre-factibilidad 93 rechazados Fuente: ANIF, Comisión de Infraestructura, DNP, Ministerio de Transporte Programas de vivienda social Argos: estratégicamente localizado para aprovechar la oportunidad 65% participación del programa gratis de vivienda ’15 Fuerte presencia en ciudades emergentes Cobertura nacional 400,000 viviendas a ser construidas entre ‘14-18 100,000 viviendas gratis Las restantes serán a través de subsidios 16 16 Plantas Argos, mejor localizadas para atender fase I & II del programa 4G Fase I Vigencias futuras asignadas a 12 1 2 3 proyectos 4 Conexión Pacifico 2 Honda - Girardot - Puerto Salgar Conexión Pacífico 1 CF 9 8 proyectos con cierre financiero 3 proyectos en pre-construcción 7 6 9 CF 4 Cartagena - Barranquilla CF 5 Conexión Pacifico 3 CF 6 Perimetral del Oriente de Cundinamarca 7 Autopistas Conexión Norte CF 8 Mulaló – Loboguerrero 9 Autopista Rio Magdalena 2 CF Total - COP Bn 3 8 Capex CF puentes 3 Fase II 5 2 8 5 4 1 Plantas Argos 6 7 2 1 2 3 98 190 37 147 231 153 146 84 150 1,236 CF 310 1 0.9 1.3 1.8 1.0 1.8 1.1 1.0 1.2 1.3 11.4 Kms Pasto - Rumichaca Villavicencio - Yopal Puerta de Hierro - Palmar de Varela 4 Santana - Mocoa - Neiva 5 Santander de Quilichao - Popayán 6 Bucaramanga - Barrancabermeja 7 Transversal del Sisga 8 Autopista al Mar 2 9 Autopista al Mar 1 Total - COP Bn 29 túneles Capex Kms 1.6 1.9 0.5 80 264 203 1.5 1.2 1.8 0.5 1.5 1.5 12.0 447 76 212 137 245 180 1,844 2 proyectos con contratos de obra firmados 7 proyectos en pre-construcción 253 puentes 58 túneles 17 Asociaciones Público Privadas impulsando el crecimiento de la infraestructura con necesidades de poco recurso público 4 COP11.2 Bn (USD4.8 Bn) 6 9 proyectos de infraestructura con recursos privados y 7 adjudicados en 2015 9 7 proyectos adjudicados = COP7 Bn 5 7 1 2 8 Plantas Argos APP Iniciativa Privada Asociaciones Público Privadas 3 Capex Kms Ibagué - Cajamarca Chirajara - Villavicencio Malla vial del Meta 1.0 1.9 1.3 225 86 325 4 Cesar – Guajira 5 Cambao – Manizales 6 Antioquia – Bolívar 7 Tercer Carril Bgt –Girardot 8 Neiva - Girardot 9 Vías del Nus Total - COP Bn 0.4 1.3 1.1 2.4 0.7 1.1 11.2 350 256 491 151 193 158 2,235 1 2 3 7 proyectos adjudicados; 5 en pre-construcción 2 proyectos en estudio y adjudicación 18 +400,000 viviendas sociales a ser construidas en los próximos 4 años Argos, estratégicamente localizado para aprovechar la oportunidad: 65% participación del programa gratis de vivienda ’15 Fuerte presencia en ciudades emergentes Programa “Pipe 2 ”: 61k nuevas viviendas (VIS) en 2016 y 69K en 2017 Vivienda gratis: 100k nuevas viviendas a ser construidas en municipalidades con menos de 30k habitantes Mi Casa Ya: 130k familias de clase media se beneficiarán de este programa en ciudades intermedias Subsidios en tasas: 130k subsidios adicionales a la tasa de interés a familias de clase media TACS: Acceso a nuevas viviendas sin cuota inicial (“Tasa al Ahorro Construyendo Sociedad”) VIS en Colombia 19 CCA: Tendencias positivas de mercado con importantes proyectos de infraestructura en curso Recuperación de USA impulsa el crecimiento de las remesas en toda la región (Honduras +10% YTD junio/15) Ambiente positivo impulsado por los programas de infraestructura patrocinados por el gobierno Beneficios significativos con los menores precios de los energéticos ya que todos los países son importadores netos Panamá: grandes obras de infraestructura Honduras: iniciativas gubernamentales USD900 M en ejecución en varios proyectos viales +25,000 viviendas sociales en los próximos 5 años Múltiples obras acompañan al canal: puentes, puertos, hoteles Inauguración de la expansión del Canal a mediados del año, permitirá ingresos adicionales en el año en ~USD1,500 M, +20% A/A En feb/16 iniciamos los despachos de concreto a la 2da línea del Metro (40 meses de ejecución y USD500 M en CAPEX) Incremento en el presupuesto de obras civiles impulsado por el sector público Se espera recuperación del sector residencial y comercial para 2016/17 Subsidios de vivienda impulsarán el sector: Bonos entre USD2,000-3,500/familia, subsidio a la tasa y financiamiento al constructor Promover la inversión directa para impulsar el sector de la infraestructura Actividad económica en continuo crecimiento Sector constructor retoma la senda de crecimiento Índice de actividad económica mensual a nov/2015 PIB Nacional vs PIB construcción al 3T15 – Var. A/A 330 3.2 310 290 -8.9 3 -8.1 2.6 -5 -10.9 270 1T14 250 3.6 2T14 3T14 4T14 PIB Nacional 230 01/13 05/13 09/13 01/14 05/14 09/14 01/15 05/15 09/15 3.1 -8.2 2014 4.0 3.0 1.5 4.9 3.9 -5.9 1T15 2T15 3T15 PIB construcción 20 4 Inversiones Estratégicas para Impulsar la Competitividad y Eficiencia Centro Argos para la Innovación 4 Inversiones estratégicas para impulsar la competitividad y eficiencia Iniciativas del Programa de Excelencia Organizacional 1 Aumento en el uso de combustibles alternativos 2 Incremento en % de uso de aditivos en la producción de cemento y concreto 3 Asignación óptima de Capex 4 Implementación del programa de optimización de costos 5 Centro de Servicios Compartidos Uso de combustibles alternativos en la Regional USA 22 5 Experiencia Exitosa Desplegando una Estrategia de Expansión Disciplinada Estrategia de crecimiento disciplinada impulsando el crecimiento del EBITDA y la generación de valor Ingresos (COP miles de millones) EBITDA (COP miles de millones) EBITDA 7,912 EBITDA Margin 1,519 1,600 29.0% 1,400 27.0% 1,200 5,817 4,968 978 1,000 4,380 800 3,668 1,653 3,023 600 400 425 23.0% 682 539 17.8% 19.7% 18.6% 2011 2012 USD M 1,710 2,075 2,437 2013 2,656 2014 2015 2,833 2,881 2015 1T 17.0% 15.0% 2010 USD M 4T 21.0%307 19.0% 16.6% - 2016 2015 2T 20163T 19.2% 18.1% 200 2010 25.0% 968 791 2,213 305 2011 385 2012 447 2013 524 2014 484 2015 2015 553 1T 2015 2T 2016 3T 2016 4T Nota: Cifras 2010-2013 en COLGAAP, cifras 2014-2015 en NIIF Crecimiento orgánico Adquisiciones Ejemplos: Ejemplos: Expansión Cartagena Expansión Rioclaro Plantas de energía Colombia Expansión molienda Panamá Molino de Harleyville Centro de distribución Cartagena Conversión a cemento blanco Desarrollo de cemento petrolero USD 560 M USD 93 M USD 68 M USD 65 M USD 58 M USD 35 M USD 23 M USD 1 M + Puerto Rico Lafarge CIGU Vulcan FL Lafarge Honduras Lafarge EEUU Holcim Caribe RMCC USA Cemento Andino SSC USA Ejemplos: USD USD USD USD USD USD USD USD USD 21% Foco & reorganización 18 69 720 305 760 157 243 192 245 M M M M M M M M M + 2005: Fusión de 8 compañías cementeras en Colombia 2012: Escisión de activos no cementeros + USD 3,600 M Financiados e invertidos durante los últimos 10 años TACC Ingresos 2010-2015 23% TACC EBITDA 2010-2015 24 Estrategia de crecimiento disciplinada impulsando el crecimiento del EBITDA y la generación de valor Florida, USA – Vulcan Cement Inversión Adquisiciones por USD 720M +USD1.2 Bn (Adquisición de activos) Nuevos activos: Desde 2013 Planta cemento Molienda +25% Concreto Volumen cemento Bloques Puerto +19% 1.6 M TM 1.9 M TM 3.3 M m3 109 M unidades/año 2 Puerto Rico Inversión Volumen concreto USD18.3 M (60% participación) Nuevos activos: Nuevos activos Puerto 2 Plantas de cemento 2.6 M TM Guyana Francesa– Lafarge Inversión Capacidad instalada de concreto 3.3 M m3 3 Moliendas 2.4 M TM 4 Puertos €65 M (Adquisición de activos) Honduras-Lafarge Inversión Nuevos activos: Molienda €231 M 0.2 M TM Concesión portuaria (53% participación) Nuevos activos: Planta cemento 1.0 M TM Molienda 0.3 M m3 Plantas de cemento Plantas de concreto Puerto Moliendas 25 6 Posición Financiera Saludable y Flexible para Crecimiento Planta Harleyville, USA Sólido balance y niveles de deuda saludables… Deuda Neta / (EBITDA + Dividendos) EBITDA / Gastos Financieros 6.0x Sólido balance con adecuados niveles de deuda, especialmente en el contexto de recuperación del mercado norteamericano… 3.9x 4.2x 5.9x 3.5x 5.0x 5.0x 3.2x 3.1x 3.8x 3.7x 3.8x 3.0x 1.9x 2010 2011 2012 2013 2014 2015 Marzo 2016 … y un perfil de deuda maduro Deuda total: USD 1,853 M … con un balance adecuado de monedas … Deuda total: USD 1,853 M 400 350 7 23 7 325 307 300 COP; 39% 250 5 200 USD; 61% 150 100 7 50 * Tasa de cambio a marzo 31, 2016: COP 3,022.35 / USD 0 9 181 22 32 24 2017 2018 139 8 2019 2020 2021 Bancos 99 103 100 2022 2023 Bonos 2024 2025 2026 Leasing infraestructura 2027 2028 2029 27 … sumado a un portafolio de inversión que provee flexibilidad financiera para crecer orgánicamente para lograr adquisiciones estratégicas Estrategia de crecimiento inorgánico Región geográfica estratégica Compañía % Part. Precio Acción (COP) Grupo Suramericana 6.0% 39,900 1,124,512 372 Bancolombia 4.0% 24,700 504,798 167 Cartón Colombia 2.1% 4,520 10,436 3 1,639,746 543 Realizar inversiones estratégicas para mejorar la eficiencia y la competitividad Valor Valor (COP millones)* (USD millones)* 0.7% 34.1% Grupo Sura Bancolombia Cartón Colombia 65.2% Sinergias para lograr: Integración vertical Crecimiento de mercado Optimización de costos 28 7 Foco en Innovación y Sostenibilidad Centro Argos para la Innovación, Colombia Innovación Pilar fundamental para nuestro crecimiento sostenible Gestión de la innovación Investigación y desarrollo Mapas de rutas tecnológicas para el futuro Nuevos materiales Cementos y aplicaciones Desarrollo de la innovación como competencia organizacional Productos con menos consumo y emisiones Solicitudes de Propiedad intelectual Innovación: cercana e incluyente 20 7 patentes 1 Patente Productos de valor agregado en el portafolio Centro Argos para la innovación +10% de nuestros ingresos provinieron de la innovación a ‘15 Recursos alternativos Disposición final, segura y limpia de residuos Aprovechamiento de los recursos Disposición de llantas usadas Nuevos negocios Emprendimiento corporativo apalancado en el Core Business Ahorros en costos de combustibles y uso de materias primas alternativas Ingresos por disposición Preservación de combustibles fósiles no renovables Disminución gases de efecto invernadero Manejo y gestión adecuada de residuos 30 Sostenibilidad Política Rentabilidad + Desarrollo social + Impacto ambiental 2015: Por 3er año consecutivo incluidos en: Por 3er año recibimos distinción Silver Class Argos es 1 de 3 compañías cementeras que hacen parte del índice global Argos, miembro de: Siam Cement Group 6 empresas colombianas Argos, líder en Conducta, cumplimiento y transparencia; Manejo de riesgos y crisis; Cadena de abastecimiento; Estrategia de impuestos; Desarrollo de capital humano; Reporte social Ambiental Prevenir, mitigar, corregir y compensar los impactos producidos por nuestras operaciones Cultura de Sostenibilidad Fomentar la cultura de la sostenibilidad en todos los grupos de interés Promover la adopción de buenas prácticas incluidas en índice global y 9 empresas colombianas incluidas en el índice de mercados emergentes Comunidades Inversión en comunidades COP ~79k M Mantener relaciones de buena vecindad y ser un agente que contribuye al desarrollo local SISO Seguridad: reto de la industria 45% reducción en el índice de accidentalidad a 2015 Definición de metas a 2020 31 Resultados Financieros Planta Sogamoso, Colombia Crecimiento del volumen de cemento y concreto … Volumen de cemento (mm MTPA) 14.3 12.6 10.8 CCA 37% 11.4 Colombia 36% 9.3 3,447 7.8 USA 27% 3,238 2010 2011 2012 2013 2014 2015 2015 1T Volumen de concreto (mm m3) 11.1 2016 2T 2015 3T 2016 4T 11.5 CCA 4% 9.4 8.5 2,805 7.0 5.9 2011 2012 2013 2014 2015 2015 1T Colombia 29% USA - SE 38% 2,538 2010 USA - SC 29% 2016 2T 2015 3T 2016 4T 33 … se evidencian en el buen comportamiento de los ingresos, que junto con la iniciativa de ahorro de costos…, Ingresos (COP Bn) 7,912 USA 21% 5,817 4,968 Colombia 30% 4,380 2,213 3,668 3,023 Others 0% 1,653 CCA 49% 2010 USD M 1,710 2011 2012 2013 2014 2015 2,075 2,437 2,656 2,833 2,881 2015 2016 1T 20152T 20163T 4T Costos operacionales + SG&A como % de los Ingresos) (COP Bn) Costos + SG&A Cost + SG&A Ingresos %%Revenues 8,000 6,961 6,000 4,000 2,000 2,804 93% 3,321 3,966 4,387 120% 5,024 110% 100% 91% 91% 88% 86% 88% - 1,951 1,488 90% 80% 2010 USD M 130% 1,586 2011 2012 2013 1,879 2,207 2,346 Nota: Cifras 2010-2013 en COLGAAP, cifras 2014-2015 en NIIF 2014 2,453 2015 2,535 2015 1T 2015 2T 2016 3T 2016 4T 34 …impulsan el apalancamiento operativo y las eficiencias soportados en el crecimiento del EBITDA, a medida que continuamos invirtiendo en el negocio… EBITDA & Margen EBITDA (COP Bn) EBITDA EBITDA Margen EBITDA EBITDA Margin 1,519 1,600 29.0% 1,400 978 1,000 400 25.0% 968 791 800 600 682 539 17.8% 19.7% 18.6% 19.2% 18.1% 21.0% 15.0% 305 385 2012 447 2013 524 2014 484 2015 553 Inversiones de capital para incrementar capacidad y eficiencias operativas (COP Bn) Estratégico Strategic 2016 2T 2015 3T 2016 4T Capacidad adicional 613 436 253 2015 1T Proyecto Sogamoso Maintenance Mantenimiento 491 CCA 23% 17.0% - 2011 307 19.0% 16.6% 2010 Colombia 43% 425 23.0% 200 USD M USA 34% 27.0% 1,200 2.3 M TM 456 Inversión 291 USD 450 M 2010 USD M 257 2011 2012 2013 2014 2015 130 165 226 191 195 : Cifras 2010-2013 en COLGAAP, cifras 2014-2015 en NIIF Fecha finalización 2018 35 En Resumen: Por qué Argos? 1 Posición #1 o #2 en Mercados Emergentes y Desarrollados Interconectados en las Américas 2 Operaciones Flexibles, Integradas Verticalmente Favoreciendo la Red Logística 3 Con Operaciones en Países con Alto Potencial de Crecimiento 4 Inversiones Estratégicas para Impulsar la Competitividad y Eficiencia 5 Experiencia Exitosa Desplegando una Estrategia de Expansión Disciplinada 6 Posición Financiera Saludable y Flexible para Crecimiento 7 Foco en Innovación y Sostenibilidad Multinacional de Cemento en Crecimiento, con énfasis en Creación de Valor Planta de Cartagena, Colombia 36 INFORMACIÓN DE CONTACTO EQUIPO IR GUSTAVO URIBE [email protected] MANUELA RAMIREZ [email protected] ANA CASTAÑO [email protected] www.argos.co/ir Reconocimiento Emisores – IR otorgado por la Bolsa de Valores de Colombia S.A. no es una certificación sobre la bondad de los valores inscritos ni sobre la solvencia del emisor Concreto permeable Anexos Museo de Arte Moderno de Medellín, Colombia Colombia: foco en excelencia Volumen Cemento RMC 000 TM 000 m 3 2015 1T 2016 1,484 796 1,231 801 Var -254 -17.1% 6 0.7% Despachos de cemento decrece 17.1% vs. -0.05% del mercado, reflejo de las dinámicas de precio Disminución del crecimiento del volumen en la región central del país; se espera un aumento una vez los proyectos 4G y el plan de infraestructura de Bogotá inicien demanda de cemento Volumen de concreto aumentó 0.7% vs. 3.4% acumulado a febrero en total del mercado Aumento de la construcción residencial compensa la desaceleración en obra civil 2015 Cifras Claves Ingresos COP M EBITDA COP M Margen EBITDA% 658,063 191,699 29.1% 1T 2016 Var 665,985 7,923 204,659 12,960 30.7% 1.2% 6.8% 159.9 Margen Ebitda crece 160 pbs: Mejora en precios Resultados tangibles del programa de excelencia organizacional Proyectos estratégicos ya en operación: planta Rioclaro y Centro de Despacho de Cartagena Mejoras: nivel de servicio sobre 95%, +900 pbs A/A, 5% de reducción del consumo calórico total A/A, ~40% de adiciones usadas en la producción de cemento tipo 1 Plan estratégico de trabajo en búsqueda de eficiencia incluye: matriz energética, adiciones y logística 39 USA: mejor clima impulsa márgenes 1T Volumen Cemento RMC 000 TM 000 m3 2015 2016 635 1,631 935 1,902 Var 300 47.3% 272 16.7% Crecimiento del volumen a doble dígito en ambos segmentos Alto volumen se debe a demanda acumulada Concreto crece 17% A/A dadas las mejores condiciones climáticas 75% de días con buen clima / días laborales en el período (70% debajo del promedio de los últimos 5 años) Cifras Claves Ingresos USD M EBITDA USD M Margen EBITDA% 2015 1T 2016 264 14 335 34 5.4% 10.1% Var 71 26.9% 20 140.3% 0% 478.6 Alto margen Ebitda refleja recuperación de la economía estadounidense Crecimiento record del Ebitda 140% A/A Margen Ebitda doble dígito refleja los excelentes resultados considerando efectos estacionales para el 1er trimestre Margen 479 puntos básicos más alto impulsado por importaciones y nuestro apalancamiento operativo 40 CCA: líder en el Mercado de Honduras y Panamá 1T Volumen Cemento RMC 000 TM 000 m3 2015 2016 1,119 112 1,281 102 Var 162 14.4% -10 -9.3% Volumen de cemento crece 14% impulsado por: operaciones del Caribe Oriental (+53%), trading (+45%) y exportaciones (+30%) Líderes en el Mercado de cemento en Honduras y Panamá Mercado de cemento en Panamá decrece -6% Lenta recuperación del mercado debido a demoras en el inicio de proyectos públicos y la adjudicación de permisos de construcción Perspectiva positiva para 2016 impulsada por inversiones del Gobierno en infraestructura y vivienda social Cifras Claves Ingresos USD M EBITDA USD M Margen EBITDA% 2015 1T 2016 134 44 139 49 32.9% 35.3% Var 5 3.7% 5 11.3% 241.7 Margen Ebitda por encima de 30% prueba alto retorno en el capital e interconexiones logísticas Honduras: Margen Ebitda record, superior a 55% (marzo 2016) Resultados del programa de excelencia organizacional: +10% factor de confiabilidad, -4% consumo de energía, -300 pbs en relación clinker/cemento, +60 pbs en uso de combustibles alternativos, entre otros Panamá: Disminución de 2% en costos operacionales Factor clinker/cemento mejora 400 pbs 41 Colombia: expansión del margen soporta perspectiva positiva Márgenes EBITDA incrementando producto de una recuperación en los precios y una gestión disciplinada en los costos Generación récord de EBITDA con un crecimiento del 50% en el trimestre, reflejando optimizaciones en la red operativa y de logística Crecimiento de concreto y del programa de excelencia organizacional, impulsan el crecimiento con el desarrollo de infraestructura Ingresos Margen EBITDA EBITDA COP Billion % COP Billion 2,977 878 13% 2,510 728 19% 778 803 10% 22% -4% -8% 186 3% 40% 50% 28 11% 838 598 25% 593 14% 658 9% -24% 1T 2015 1T 2T 2T 3T3T 4T 4T Nota: cifras a 2015 en NIIF; cifras a 2014 en ColGAAP -148 bps 28 198 3% 238 11% 2014 29 17% 3% 590 30% 29 181 678 1% 2015 232 23% 1% 32 257 172 31% 31 -19.6% 2014 1T 31 2014 192 40 2015 1T2T 2T 3T3T 4T 4T 1T 4T 2T 3T 3T 2T 4T1T 42 Caribe y Centroamérica: La diversificación soporta tendencia positiva en volúmenes de cemento Cemento Concreto Ton 000 m3 000 Crecimiento del volumen en el trimestre liderado por Honduras, las operaciones del Caribe Oriental y Trading Volumen incrementó un 46% en las operaciones del Caribe Oriental (islas, Suriname y Guayana Francesa) 3,956 -17% 110 959 3,269 27% 2% 754 -22% 426 -10% 99 943 141 -5% 791 Honduras con crecimientos de doble dígito 516 21% 19% -10% -22% -15% 110 12% -12% 898 23% 126 1,104 5% -17% 105 -9% 16% 9% 826 15% 2014 1T 1T 2T2T 3T 3T -7% 951 139 2015 2014 4T4T 1T1T -19% 112 2015 2T 2T 3T 3T En el 4T15, +200K TM de cemento y clinker comercializados a través de Trading En general, los volúmenes en Panamá disminuyeron debido a la terminación de los despachos al Canal de Panamá e infraestructura Perspectiva positiva para Panamá en 2016, impulsado por infraestructura 4T4T 43 Caribe y Centroamérica: ambiente estable después de los no recurrentes Neutralizando los USD5.3 M de ingresos registrados como recuperación del impuesto al Canal y después eliminados, el margen estructural para el 4Q15 sería del 30% Honduras mantiene alta rentabilidad con margen EBITDA superior al 50% Resultados positivos del programa de excelencia organizacional en Panamá, especialmente en la optimización de costos y menores costos de Clinker, ayudando a compensar la contracción del mercado Ingresos EBITDA Margen EBITDA USD Million USD Million % 543 -1% 127 3% 165 540 42 131 1% 167 34 -20% -21% -4% -10% 141 -3% -4% 136 26 44 -3% 43 31 -10% -2% 0% 2015 35 5% 32 141 -2% 138 4% 42 3% 14% 48 33 11% 13% 31.0% 53 bps 31 135 0% 134 37 2015 2014 15% 43 2014 30 28 2014 1T 1T 2T2T 3T 3T4T Nota: cifras a 2015 en NIIF; cifras a 2014 en ColGAAP 4T 1T 1T 2015 2T2T 3T 3T4T 4T 1T 4T 2T 3T 3T 2T 30.4% 1T4T 44 Cementos Argos S.A Presentación corporativa 2016