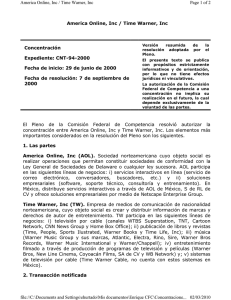

TIME WARNER Y COMCAST FINALIZAN LAS TRANSACCIONES

Anuncio

TIME WARNER Y COMCAST FINALIZAN LAS TRANSACCIONES CON ADELPHIA COMMUNICATIONS Se recuperaron los intereses de Comcast en Time Warner Cable NUEVA YORK y FILADELFIA, 31 de julio de 2006 – Time Warner Inc. (NYSE:TWX) y Comcast Corporation (Nasdaq:CMCSA, CMCSK) anunciaron hoy que finalizaron la adquisición de prácticamentente todos los activos de Adelphia Communications Corporation. Con esta adquisición, así como con el intercambio de sistemas de cable entre ellas, Comcast y Time Warner Cable han ampliado su presencia en el cable y han mejorado los grupos geográficos de suscriptores. Además, se han recuperado los intereses históricos de dominio de Comcast en Time Warner Cable y Time Warner Entertainment Company L.P. (TWE), con lo cual ahora Time Warner posee aproximadamente el 84% de Time Warner Cable y Adelphia el 16%. Ambas compañías se concentran actualmente en integrar sus nuevas propiedades de cable y en establecer las bases para acelerar la implementación en los próximos meses de servicios mejorados de video, transmisión de datos a alta velocidad, voz digital y otros servicios de avanzada para los consumidores que antes atendía Adelphia. El Presidente y Director Ejecutivo de Time Warner, Dick Parsons, expresó: “Con el crecimiento estelar de Time Warner Cable, nos complace mucho seguir agregando valor mediante la mejora significativa de nuestra escala, de los grupos de suscriptores y de la eficiencia operativa a un precio atractivo. Glenn Britt y su equipo, con su liderazgo tecnológico y pericia en operaciones, están listos para integrar estos nuevos sistemas de cable a la perfección, lo que permitirá el lanzamiento de nuestra muy popular „triple play' a una gran cantidad de suscriptores nuevos. Estamos convencidos de que Time Warner Cable continuará siendo un motor de crecimiento para nuestra empresa, y les proporcionará la mejor experiencia posible en cable a todos nuestros clientes. Permítanme agradecerles a Brian Roberts y su espectacular equipo de Comcast, Bill Schleyer y sus colegas de Adelphia, así como a todos los integrantes de Time Warner Cable y Time Warner por su excelente trabajo en este largo proceso”. Brian L. Roberts, Presidente y Director Ejecutivo de Comcast, dijo: “La primera mitad de 2006 ha sido sensacional para Comcast, con una excelente respuesta de los consumidores a nuestros nuevos productos de avanzada y la oferta de triple play. Comcast está en la posición más fuerte de su historia y la adquisición de estos sistemas contiguos y complementarios no podía haber llegado en un mejor momento. Steve Burke, Dave Watson y el equipo de cable tienen amplia experiencia en la integración de sistemas de cable y esperamos ofrecerles a nuestros nuevos clientes los productos y servicios que ya son tan populares entre los suscriptores de Comcast. De manera significativa, las transacciones de hoy también completan la recuperación de nuestros intereses en Time Warner Cable y Time Warner Entertainment, lo cual es un importante hito estratégico para nuestra compañía. Le agradecemos a Dick Parsons, a sus colegas de Time Warner y al equipo de Adelphia que trabajaron tanto para facilitar y cerrar estas transacciones. También nos gustaría darle la bienvenida a la familia a nuestros nuevos empleados y clientes de Adelphia y Time Warner. Ha llegado el momento de ponernos a trabajar para ofrecer lo que prometen estas transacciones”. Glenn Britt, Presidente y Director Ejecutivo de Time Warner Cable, afirmó: “Después de pasar más de un año preparándonos para el cierre de estas transacciones, podemos comenzar ahora con entusiasmo nuestros esfuerzos de integración y actualización a escala completa. En los próximos meses, nos concentraremos en establecer las bases esenciales que nos permitan ofrecer nuestro exitoso paquete triple-play de servicios mejorados de video, alta velocidad en línea y teléfono digital, de manera agresiva a los casi 7.6 millones de nuevos hogares de nuestra zona de servicio expandida. Esperamos fortalecer las relaciones con nuestros clientes asegurando las mejores ofertas posibles y atención de calidad al cliente. Nos esforzaremos para que este cambio sea los más fluido posible para nuestros clientes y para los 12,000 empleados nuevos que se incorporarán a nuestra empresa”. Time Warner Cable ha ganado el pase de sistemas de cable de aproximadamente 7.6 millones de hogares, con alrededor de 3.3 millones de suscriptores al abono básico. Time Warner Cable administra ahora un total de aproximadamente 14.4 millones de suscriptores al abono básico bien agrupados, con 27.6 millones de hogares traspasados. Comcast ha agregado alrededor de 1.7 millones de suscriptores adicionales al abono básico, con un total de 23.3 millones de clientes de su propiedad, con aproximadamente 3.5 millones de suscriptores adicionales en distintas sociedades que se le atribuyen. Tal como se anunciara previamente, el precio combinado de compra de los activos adquiridos por Time Warner Cable y Comcast consistió en $12.5 mil millones en efectivo y acciones ordinarias de Time Warner Cable que representan aproximadamente el 16% del total de las acciones ordinarias de la empresa. El 84% restante de las acciones ordinarias de Time Warner Cable será retenido por Time Warner Inc. Además, Time Warner Inc. será propietaria de un interés directo sobre acciones ordinarias sin voto de aproximadamente el 12% en una subsidiaria de la empresa de cable. Según los acuerdos firmados en relación con la adquisición, Adelphia deberá vender en una oferta pública suscrita un mínimo de un tercio de las acciones ordinarias de Time Warner Cable, recibidas en la transacción, dentro de los tres meses de la declaración de registro para que dicha oferta sea efectiva, a menos que las acciones se distribuyan antes a los acreedores de Adelphia, conforme a un plan confirmado de reorganización. Time Warner Cable espera que las acciones distribuidas a los acreedores de Adelphia conforme a un plan de reorganización, se puedan transferir libremente. Además, Time Warner Cable ha recuperado el interés del 17.9% de Comcast en Time Warner Cable Inc. y Time Warner Entertainment ha recuperado el 4.7% de Comcast en TWE, lo que, en conjunto, representó un interés económico efectivo del 21% en Time Warner Cable. Bear Stearns y Lehman Brothers actuaron como asesores financieros de Time Warner. El Blackstone Group actuó como asesor financiero de Comcast en la transacción Adelphia y ayudó en las recuperaciones de Time Warner Cable y Time Warner Entertainment. Morgan Stanley actuó como asesor financiero de Comcast en las recuperaciones de Time Warner y ayudó con Adelphia. Paul, Weiss, Rifkind, Wharton & Garrison LLP es la asesora legal de Time Warner. Davis Polk & Wardwell es la asesora legal de Comcast. Ballard Spahr Andrews & Ingersoll, LLP asesoró a Comcast en temas relacionados con bancarrotas. Esta publicación no constituye una oferta de ningún documento para la venta. Información al suscriptor La información al suscriptor contenida en el presente, relacionada con la información al suscriptor del abono básico de video, ha sido aproximada porque cada empresa utiliza metodologías algo diferentes para informar a las cuentas de suscriptores de unidades de viviendas múltiples. Acerca de Time Warner Inc. Time Warner Inc. es una empresa líder de medios y entretenimiento, cuyos negocios incluyen servicios interactivos, sistemas de cable, entretenimiento filmado, redes de televisión y editorial. Acerca de Comcast Corporation Comcast Corporation (Nasdaq: CMCSA, CMCSK) (http://www.comcast.com) es la proveedora líder de cable, entretenimiento y productos y servicios de comunicaciones en el país. Con 23.3 millones de clientes de cable, 10 millones de clientes de Internet de alta velocidad y 1.6 millones de clientes de voz, Comcast se ocupa principalmente del desarrollo, administración y operación de sistemas de banda ancha por cable y de la entrega de contenidos de programación. Las redes de contenido e inversiones de comcast incluyen a E! Entertainment Television, Style Network, The Golf Channel, OLN, G4, AZN Television, PBS KIDS Sprout, TV One y cuatro redes regionales de Comcast SportsNets. Comcast también es dueña mayoritaria de Comcast Spectacor, cuyas principales posesiones incluyen al equipo de hockey de la NHL Philadelphia Flyers, al equipo de básquet de la NBA Philadelphia 76ers y dos grandes estadios multipropósito en Filadelfia. Acerca de Time Warner Cable Time Warner Cable es propietaria y administra sistemas de cable que atienden a 14.4 millones de suscriptores en 33 estados. Instalado en aproximadamente 28 millones de hogares, Time Warner Cable incluye algunos de los sistemas de cable de tecnología más avanzada y entre los mejor agrupados del país, con aproximadamente el 85% de los clientes de la empresa agrupados en cinco regiones geográficas: Nueva York, Texas, Ohio, las Carolinas y el sur de California. Ejerciendo su liderazgo en innovación y atención de calidad al cliente, Time Warner Cable ofrece productos y servicios de avanzada como video a pedido, televisión de alta definición, grabadoras de video digital, transmisión de datos a alta velocidad y teléfono digital. Time Warner Cable es una subsidiaria de Time Warner Inc. (NYSE: TWX). Advertencia respecto de declaraciones a futuro Este documento incluye ciertas declaraciones a futuro dentro del significado de la ley Private Securities Litigation Reform Act (Ley de reforma sobre litigios de valores privados) de 1995. Estas declaraciones toman como base las expectativas y opiniones actuales de la dirección de Time Warner y Comcast, respectivamente, y están sujetas a incertidumbre y cambios bajo determinadas circunstancias. Los resultados reales pueden diferir considerablemente respecto de aquellos expresados o implícitos en las declaraciones del presente, debido al proceso de aprobación del tribunal de quiebras, al proceso de revisión regulatoria y aprobación, y a cambios en la economía, los negocios, competitivos, tecnológicos y/u otros factores regulatorios, así como otros factores que afecten el funcionamiento del negocio de Time Warner Inc. y Comcast Corporation. Se puede encontrar información más detallada sobre estos factores en las respectivas presentaciones realizadas por Time Warner y Comcast ante la Comisión de Valores y Bolsas, incluidos sus informes anuales más recientes en el Formulario 10-K y los informes trimestrales en el Formulario 10-Q. Time Warner y Comcast no están obligadas de ninguna manera a actualizar o modificar las declaraciones a futuro, ya sea como resultado de información nueva, eventos futuros u otros, y rechazan cualquier obligación de este tipo. El texto original en el idioma fuente de este comunicado es la version official autorizada. Las traducciones solo se suministran como adaptación y deben cotejarse con el texto en el idioma fuente, que es la única versión del texto que tendrá un efecto legal.