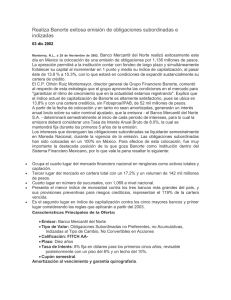

Resultados de Operación

Anuncio