Calificación Social BANCO DA FAMILIA Brasil

Anuncio

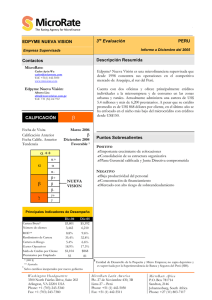

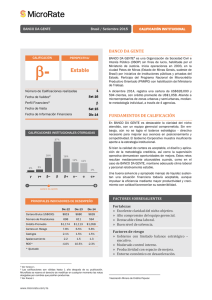

Cecilia Yáñez [email protected] David Paredes [email protected] The Rating Agency for Microfinance Calificación Social BANCO DA FAMILIA Brasil Descripción Resumida Buen retorno social de la institución, a través de la combinación de un Resultado Social y Compromiso Social Buenos. Resultado Social Bueno Compromiso Social Bueno BANCO DA FAMILIA es una organización sin fines de lucro, afiliada a la red Women´s World Banking (WWB). Atiende a microempresarios de escasos recursos de los estados de Santa Catarina y Rio Grande do Sul (sur de Brasil). Actualmente, ofrece microcrédito bajo la metodología individual para contribuir a la generación de empleo e ingresos. Atiende a sectores urbanos y periurbanos de diversos municipios, en el sur de Brasil. Mediante su oferta crediticia logra un creciente alcance que va más allá de los 7,000 microempresarios. Fundamentos de Calificación Fecha de Visita Calificación anterior Fecha de calificación anterior No de Calificación Social Feb-10 n.d. n.d. 1era Principales Indicadores de Desempeño Perfil Social de Brasil Índice de Pobreza Índice de Pobreza Extrema Tasa de Desempleo en zonas urbanas BANCO DA FAMILIA Número de Clientes %Clientes rurales %Clientes mujeres Promedio préstamos nuevos Costo por cliente Retención de clientes Costo Efectivo del crédito Dic-09 23.1% 12.8% 8.5% Dic-08 Dic-09 6,480 7,562 0% 2% 52% 59% n/d $1,200 $176 $274 n/d 77% n/d 65% BANCO DA FAMILIA muestra un buen nivel de retorno social, sustentado fundamentalmente en la profundidad lograda con bajo costo efectivo del crédito. Sus procesos internos están alineados a la misión institucional, aunque muestra poca claridad en sus objetivos estratégicos. Asimismo, se observa insuficientes mecanismos de monitoreo de variables sociales y de protección al cliente. Los resultados sociales logrados se reflejan en bajos niveles de crédito promedio (alrededor de US$1000), ó 59% del GNI per cápita del 40% de la población más pobre del país. Mejor aún si logran un costo para el cliente comparativamente menor al estándar del sector, coherente con su misión social. Los excelentes resultados financieros aseguran la sostenibilidad de los servicios otorgados. Muestra buena responsabilidad institucional, reflejándose en moderada rotación de personal, y buena retención de clientes. Ofrece algunos programas y eventos a favor de la comunidad y del medio ambiente. La misión institucional ha sido interiorizada por todas las jerarquías organizacionales. El fuerte liderazgo y compromiso de la Gerencia Ejecutiva han sido fundamentales para lograr este objetivo. Áreas de mejora se vinculan a la orientación de las estrategias, sobretodo en los productos a ofrecer. Así también, al insuficiente monitoreo de variables sociales y de protección al cliente frente al sobreendeudamiento. Factores Sobresalientes Resultado Social x x x x Buena profundización en el nicho del microcrédito periurbano Bajo costo efectivo del crédito hacia el cliente Buena responsabilidad institucional hacia clientes y empleados Baja eficiencia social. Copyright © 2010 MicroRate Inc. Compromiso Social x x x x x Destacable liderazgo de la gerencia Personal identificado con la misión institucional Plan estratégico basado en misión social Moderada protección al cliente Insuficiente monitoreo sobre resultados sociales. BANCO DA FAMILIA The Rating Agency for Microfinance Diciembre 2009 RESUMEN GENERAL limitada eficiencia social. Su solidez financiera confirma la sostenibilidad de sus operaciones en el tiempo. MISIÓN INSTITUCIONAL ´Actuar en microfinanzas con eficiencia y atención personalizada, contribuyendo a la generación de trabajo e LQJUHVRVHQHO6XUGH%UDVLOµ. Responsabilidad Institucional (Pág. 6) La responsabilidad de BANCO DA FAMILIA, principalmente hacia los empleados y clientes, es buena. Ello se refleja en el mayor control sobre la rotación de analistas y positiva retención de clientes. -BANCO DA FAMILIABANCO DA FAMILIA muestra buenos resultados sociales, basados en una misión institucional con marcado enfoque social. No obstante, se observa cierto alejamiento de las operaciones de microcrédito que pondrían en riesgo el cumplimiento de su objetivo original. COMPROMISO SOCIAL (Pág. 7) Un compromiso social claro, consistente y uniforme es observado en toda la organización. Desde Directores hasta analistas de crédito se procura el cumplimiento de la misión institucional original. En ese sentido, los procesos específicos orientados a este último son escasos. Áreas de mejora incluyen la implementación de mecanismos de monitoreo sobre indicadores sociales y de protección al cliente, así como una mayor profundización en la capacitación del personal respecto a la misión y visión institucional. Algunos retos importantes incluyen el plan estratégico y la definición de metas respecto al microcrédito. Así también, la implementación de mecanismos de monitoreo;; y capacitación del personal en aspectos sociales, protección al cliente y formalización de metas sociales en el plan estratégico. RESULTADO SOCIAL BANCO DA FAMILIA logra buen resultado social, debido a la profundidad de su atención hacia personas con escasos recursos en el sur de Brasil. Mantiene un bajo costo efectivo del crédito bajo, aunque limitada eficiencia social. Por el contrario, su fortaleza financiera confirma la sostenibilidad de sus operaciones en el tiempo. Logra buena responsabilidad social hacia el personal y clientes. Profundidad y Diversidad de Servicios (Pág. 4) BANCO DA FAMILIA demuestra buena profundidad de atención, significativa en los sectores periurbanos, otorgando créditos de bajo tamaño en ámbitos urbanos y peri urbanos del sur del país. No obstante, preocupa el decreciente alcance de las operaciones de microcrédito, que potencian riesgo de desvío de la misión original. Eficiencia, costo para sostenibilidad (Pág. 5) el cliente y Acorde a su misión social, BANCO DA FAMILIA otorga créditos a bajo costo efectivo, aunque con Copyright © 2010 MicroRate Inc. -2- BANCO DA FAMILIA The Rating Agency for Microfinance PERFIL SOCIAL DE BRASIL Diciembre 2009 Dic-05 Inflación Anual Devaluación Anual Tasa de Cambio, fin del periodo/US$ Crecimiento Anual del PIB GNI Per Cápita (US$) GNI Per Cápita, 40% más pobre (US$) Población (Millones) Indice de Pobreza* Indice de Pobreza Extrema** Desempleo*** Dic-06 5.7% -11.7% 2.3 3.2% n/a n/a n/a 31.8% 15.4% n/a 3.1% -8.5% 2.1 4.0% $3,878 $1,497 n/a 28.2% 13.9% n/a Dic-07 Dic-08 4.4% -17.3% 1.8 5.7% $3,536 $1,365 184.0 26.4% 13.6% 7.9% Dic-09 5.9% 32.2% 2.3 5.1% $4,490 $1,734 189.0 23.6% 13.2% 8.1% 4.3% -25.5% 1.7 -0.3% $4,490 $1,734 191.0 23.1% 12.8% 8.5% Fuente: Centro Estadístico para América Latina (CEPAL/ONU), Organización Internacional del Trabajo (OIT) y CIA The FactBook *Medido como porcentaje de personas con ingreso inferior a dos canastas básicas, incluyendo a los que se encuentran en pobreza extrema. **Medido como porcentaje de personas con ingreso inferior a una canasta básica. ***Organización Internacional del Trabajo (OIT) 25% de su población está en situación de pobreza, y 8% en pobreza extrema3. CONTEXTO SOCIAL Como resultado de la crisis internacional y la volatilidad de su moneda, la economía Brasilera ha detenido su dinamismo en el último año. BANCO DA FAMILIA atiende diversos nichos de mercado, concentrándose en la población con menores recursos de zonas urbanas y periurbanas. A pesar de ello aún se muestra como una de las más importantes economías de América Latina dado el mayor crecimiento del mercado y ahorro interno. Sin embargo, aún se mantienen altas disparidades en la distribución del ingreso. DISTRIBUCIÓN DE LA POBLACIÓN SEGÚN INDICE DE POBREZA Según datos de CEPAL1 la pobreza a nivel nacional se redujo de 31.8% a 23.1% en los últimos años, debido al incremento de la inversión extranjera directa, al aumento del autoempleo y la reducción de la informalidad. 100% 80% 60% 64.1% 40% Algunos indicadores como el Coeficiente de Gini2 equivalente a 0.594, indica que el país aún registra alta desigualdad económica, manteniendo a cerca del 12.8% de la población en condiciones de pobreza extrema. En efecto, estadísticas de CEPAL sugieren que el 10% más rico de la población concentra el 48.7% del ingreso nacional;; en tanto que el 40% de la población más pobre concentra sólo el 8.9%. 20% 23.1% 12.8% Porcentaje de la población cuyo ingreso es mayor al costo de dos canastas básicas (US$2,728 anual aprox.). Porcentaje población cuyo ingreso es menor al costo de dos canasta básicas (US$2,728 anual aprox.). No incluye las personas en extrema pobreza. Brasil ocupa el puesto 75 según el Índice de Desarrollo Humano, compuesto por un total de 179 países. A nivel mundial, este indicador compara factores de desarrollo social relevantes como esperanza de vida, alfabetismo, educación. Porcentaje de la población cuyo ingreso diario es inferior a una canasta básica (US$1,364 anual aprox). BANCO DA FAMILIA opera en diversos municipios de los Estados de Santa Catarina y Río Grande do Sul. En estos se encuentra que cerca del 1 Comisión Económica para América Latina y el Caribe 2008. El coeficiente de Gini es un número entre 0 y 1, en donde 0 se corresponde con la perfecta igualdad en la distribución de los ingresos y 1 se corresponde con la perfecta desigualdad. 2 Copyright © 2010 MicroRate Inc. 3 Fuente: Saúde, Instituto de Información Estadistica y Social del Sur de Brasil. -3- BANCO DA FAMILIA The Rating Agency for Microfinance Diciembre 2009 mediante créditos productivos y capacitaciones de manejo empresarial. RESULTADO SOCIAL BANCO DA FAMILIA otorga créditos dentro de uno de los segmentos más pequeños del mercado atendido (manteniéndose estable en los últimos años). Los montos otorgados se ubican entre US$100 y US$8,500, atendiendo al nicho bajo del microcrédito brasilero. En efecto, el 74% de los créditos otorgados (ó 46% de la cartera total) resultan en montos por debajo de US$1,000 dólares. En esta sección se evalúan los resultados obtenidos y la capacidad, eficiencia y consistencia de la institución para lograr su misión social. BANCO DA FAMILIA muestra un buen resultado social, debido su profundidad de atención, es decir, en personas con escasos recursos del sur de Brasil. Mantienen bajo costo efectivo del crédito por cliente y evidente sostenibilidad de sus operaciones. Tiene como reto impulsar la eficiencia social. Logra buena responsabilidad hacia el personal y clientes. Distribución de l a cartera por montos pactados y créditos colocados 100% 7% 1% 7% 19% 17% 90% 80% Profundidad y Diversidad de Servicios 70% En esta sección se evalúa la profundidad, diversidad y calidad de los servicios ofrecidos. 60% 52% 40% BANCO DA FAMILIA Profundidad y Diversidad de Servicios Dic-08 Dic-09 Porcentaje de clientes en zonas rurales Porcentaje de clientes mujeres 0% 52% 2% 59% Porcentaje de préstamos con garantías no tradicionales 100% 100% Monto promedio de créditos por cliente Promedio del 50% de créditos más pequeños Promedio de crédito/GNI per cápita Promedio de crédito/GNI per cápita 40% población más pobre Número productos financieros Número productos no financieros (serv. Sociales) $736 n/d 16% $1,026 $857 23% 42% 59% 4 0 4 0 30% 39% 20% 22% 10% 0% 7% Saldo Cartera $1 -­‐ $500 $2501 -­‐ $5000 $501 -­‐ $1000 ma yor 5000 Número de créditos $1000 -­‐ $2500 El tamaño del crédito promedio va acorde al público objetivo. Con un monto equivalente a US$1,026, representa el 23% del GNI per cápita, mostrando el enfoque social de sus operaciones en el segmento local realmente bajo. Luego de 12 años de operaciones, BANCO DA FAMILIA mantiene el mismo nivel de profundidad. De hecho, el promedio de créditos nuevos a Dic-09 se mantuvo incluso en US$1200 dólares que, ajustado por el factor de Poder de Paridad de Compra (PPP4), alcanzó a los US$1600, ó 4.1 veces la línea de pobreza internacional definida por el Banco Mundial5. BANCO DA FAMILIA muestra una significativa profundidad de atención, otorgando créditos de baja escala en ámbitos urbanos y peri urbanos del sur del país. No obstante, preocupa el menor alcance de las operaciones de microcrédito, existiendo una posibilidad de desvío de la misión original. El enfoque social de BANCO DA FAMILIA se refleja en la ubicación de sus agencias, en zonas netamente periurbanas, que acogen a gran parte de la población con menores recursos. Si bien las zonas rurales concentran los mayores indicadores de pobreza, la institución no brinda servicios en estos ámbitos, debido a las políticas del gobierno que restringen la operatividad de las instituciones microfinancieras en estas áreas. El perfil del cliente atendido es de limitados recursos y mínimo acceso bancario, por ello la institución otorga créditos con garantías no tradicionales (en bienes ó avales) que representan 100% de los préstamos. La institución presenta aún una limitada cobertura geográfica, sin embargo, alcanza a más de 7 mil Acorde con sus objetivos sociales, la mayoría de clientes en la entidad son mayoritariamente mujeres (59%), buscando incrementar su empoderamiento 4 La Paridad de Poder de Compra (PPP por sus siglas en inglés) trata de comparar de una manera realista el nivel de vida entre distintos países, sobre la base del costo de vida en cada uno de éstos. 5 Copyright © 2010 MicroRate Inc. 30% 50% -4- Equivalente a US$393 al año. BANCO DA FAMILIA The Rating Agency for Microfinance Diciembre 2009 clientes, a través de dos sucursales y siete puestos de atención. La diversidad de productos es moderada. Su portafolio de productos incluye a los créditos a la microempresa, descuentos de letras, consumo (personal y descuento de planillas) y reforma de vivienda. Costo Efectivo del Crédito para el Cliente Monto US$ 250 US$ 500 US$ 1000 APR* 57.1% 51.4% 50.4% EIR** 74.6% 65.4% 63.8% * Tasa Nominal Anual ** Tasa de interés efectiva, tomando en cuenta los efectos compuestos. Ambos incluyen interés, comisiones, ahorros, etc. Eficiencia, Costo y Sostenibilidad En esta sección se evalúa la eficiencia social y capacidad de la institución para lograr su autosostenibilidad. Del lado del costo efectivo, BANCO DA FAMILIA logra un nivel favorable para el cliente. De hecho la tasa efectiva anual de 65% anual para créditos de US$500 dólares resulta mejor que el promedio de IMF evaluadas por MicroRate (75% en promedio). No obstante, estas tasas podrían incluso reducirse, de mejorarse la eficiencia operativa, en beneficio del cliente. BANCO DA FAMILIA Eficiencia , costo para el cliente y sostenibilidad Gastos operativos por cliente (US$) Gastos de operación Costo Efectivo para un préstamo de US$ 500 (Metodología Individual) Costo Efectivo para un préstamo de US$ 1000 (Metodología Individual) Retorno sobre el patrimonio (ROE)* Retorno sobre activos (ROA)* Margen Operativo Cartera en riesgo Castigos Dic-08 Dic-09 $176 22.6% $274 30.3% n/d 65% n/d 64% 9.9% 5.2% 8.9% 3.0% 3.0% 16.7% 8.9% 12.8% 3.8% 3.6% Un aspecto resaltante en la entidad es la evidente sostenibilidad financiera que garantiza la continuidad de sus operaciones en el futuro. Así lo sustentan, los excelentes indicadores de rentabilidad ajustada, con crecientes ROE y ROA (a Dic-09 de 16.7% y 8.9%, respectivamente). * Ajustado Acorde a su misión social, BANCO DA FAMILIA otorga créditos a bajo costo efectivo, aunque su baja eficiencia operativa limita su eficiencia social. Su fortaleza financiera confirma la sostenibilidad de sus servicios en el tiempo. Sin embargo, de no revertir la tendencia observada en la cartera en riesgo, pondrá bajo amenaza los buenos resultados hasta ahora alcanzados. La entidad muestra crecientes y elevados indicadores de gastos operativos por cliente (US$274), incluso por encima del promedio de IMFs con metodología individual en América Latina (US$220 a Jun-09). Su lento crecimiento impide generación de economías de escala que permitan diluir los altos gastos de su operación. El último periodo, el ratio de eficiencia alcanzó a 30.3%, en nivel superior a la muestra MicroRateIndividual (18.7% a Jun-09), En relación al Índice de Eficiencia Social6 equivale a 83x, prácticamente el doble del promedio MicroRate-Individual (44x). Es decir, para la institución es demasiado costoso atender a la población con menores recursos, consecuencia de la poca optimización de los recursos disponibles para realizar sus operaciones. 6 Nivel de gastos operativos por gastos operativos por cliente. Copyright © 2010 MicroRate Inc. -5- BANCO DA FAMILIA The Rating Agency for Microfinance Diciembre 2009 Responsabilidad Institucional convivencia para todo el personal, incluyendo a Directores. En esta sección se evalúa la relación de la institución con su personal, clientes, la comunidad y el medio ambiente. Para BANCO DA FAMILIA el personal es fundamental. Mediante la Gerencia General y el área de Recursos Humanos, se ofrece ayuda al empleado con problemas laborales y personales. Algunas oportunidades de mejora se relacionan a la ausencia de un sistema de recepción de quejas para empleados que permita atender inquietudes permanentemente y objetivamente. BANCO DA FAMILIA Responsabilidad Institucional Dic-08 Dic-09 Rotación de empleados 44% 20% Rotación de Oficiales de Credito 55% 17% SI SI SI SI SI SI NO NO Retención de clientes n/a 77% Cuenta con políticas con respecto al medio ambiente NO NO La IMF provee a sus empleados de tiempo completo seguro de salud (adicional al seguro nacional de salud) La IMF provee a sus empleados de tiempo completo una línea de carrera Cuentan con código de ética y conducta Mantienen sistemas de recolección de quejas o sugerencias de los empleados La institución ha realizado algunos esfuerzos en el desarrollo de actividades a favor de la comunidad. Estos se vinculan a educación financiera con capacitaciones a microempresarios (clientes y no clientes). Asimismo, participan en el desarrollo de una cultura emprendedora mediante el programa internacional ´Junior Achievementµ. La responsabilidad de BANCO DA FAMILIA hacia los empleados y clientes es buena. Ello se refleja en el mayor control sobre la rotación de personal y retención de clientes, así como diversos beneficios otorgados al personal. Su gestión de responsabilidad hacia la preservación del medio ambiente es aún incipiente. Se observa un esfuerzo relacionado a capacitaciones a la comunidad sobre reciclaje y el correcto uso de la energía. En efecto, la moderada exclusividad7 de clientes (30% del total), así como un alto indicador de retención (77% en Dic-09), sustentan grado de fidelización de prestatarios. El favorable contexto local (con buen potencial y baja competencia) y el constante ritmo de colocaciones nuevas, refuerzan la relación que mantienen con los clientes. No existen estudios que les permita mejorar el servicio ofrecido. A pesar que el acceso de los clientes a los Jefes de Agencia es bueno, la no utilización de buzones de sugerencias/reclamos afecta la transparencia de los resultados. El clima laboral se muestra más estable que años anteriores. De hecho, la rotación del personal se ha reducido prácticamente a la mitad el último año resultado de una buena gestión orientada a fortalecer la relación con el ´cliente internoµ. En efecto, el personal cuenta con beneficios adicionales (no precisamente monetarios), como el otorgamiento de seguros de salud privados, adicional al seguro nacional. Complementariamente, facilita préstamos a tasas preferenciales;; capacitaciones y cursos especializados;; vales de transporte y alimentación, además de una bonificación anual. Resulta también positivo que se ofrezca una línea de carrera, enmarcada en códigos de conducta y de Clientes que mantienen crédito solamente con BANCO DA FAMILIA. 7 Copyright © 2010 MicroRate Inc. -6- BANCO DA FAMILIA The Rating Agency for Microfinance Diciembre 2009 Planeamiento Estratégico COMPROMISO SOCIAL BANCO DA FAMILIA cuenta con un plan estratégico poco claro en su orientación al cumplimiento de su misión y objetivos originales. La carencia de formalización, impide un mejor seguimiento sobre las metas establecidas. Compromiso Social mide el enfoque social de la institución y la probabilidad de que se desvíe de su misión social en el futuro. La evaluación se hace a través del análisis de diversos procesos internos La estrategia de seguir atendiendo en zonas marginales y de bajos recursos en el sur de Brasil, podría verse afectada por la implementación de metas de crecimiento en nuevas zonas con un enfoque diferente a la misión original. Por ejemplo, se observó un menor enfoque en créditos productivos concentrándose en productos de Reforma para Vivienda (que ya representan el 54% de los clientes). BANCO DA FAMILIA mantiene un buen compromiso social, consistente y uniforme en toda la organización. Desde directores hasta analistas de crédito, procuran alcanzar el cumplimiento de la misión institucional original. No obstante, quedan oportunidades de mejora respecto al enfoque originalmente expuesto en el plan estratégico;; la implementación de mecanismos de monitoreo, y la capacitación del personal en aspectos sociales y de protección al cliente. Actualmente, los créditos productivos alcanzan a sólo el 37% de los clientes. Aún así, BANCO DA FAMILIA se encuentra evaluando la implementación de nuevos productos crediticios FRPR ´*UXSRV 6ROLGDULRVµ FX\D ILQDOLGDG HV profundizar aún más en el nicho atendido. Misión, Comunicación, y Liderazgo de la Gerencia El liderazgo de la Gerencia General permite una excelente comunicación de la misión y visión institucional a todos los niveles de la organización. Un aspecto a mejorar es el establecimiento de metas sociales que permita fortalecer el compromiso que evidencia la institución. En efecto, Junta Directiva, plana Gerencial y administrativa, así como oficiales de crédito conocen la misión institucional de BANCO DA FAMILIA, que pone énfasis en el enfoque social de las actividades realizadas. A pesar de la poca especialización en los mandos medios, la activa participación de la Gerencia General permite difundir la misión, compromiso y valores institucionales. Asimismo, la Gerencia evidencia su preocupación constante por el servicio ofrecido hacia el cliente. Protección al cliente BANCO DA FAMILIA Protección al Cliente Cuentan con código de ética y conducta SI SI NO NO La IMF divulga la tasa de interes efectiva, comisiones y cobros adicionales en todos sus créditos NO NO SI SI BANCO DA FAMILIA presenta procesos de cobranza respetuosos y una aplicación adecuada de códigos de ética, en los cuales se refleja la protección al cliente. Sin embargo, se observa poca claridad en la información brindada sobre los costos del crédito y comisiones cobradas. Asimismo, la carencia de protección al cliente acerca del riesgo de sobreendeudamiento, generado por la competencia indirecta, resulta preocupante en una institución con definido enfoque social. Oportunidades de incorporación de disminuir el riesgo clientes. Si bien Copyright © 2010 MicroRate Inc. Dic-09 Mantienen sistemas de recolección de quejas o sugerencias de los prestatarios Le explican a los clientes sus derechos y condiciones especiales de los contratos La difusión de la misión y valores institucionales se realiza mediante afiches en todas las sucursales y algunas reuniones institucionales de integración. Sin embargo, se observó limitada propagación respecto a los planes y estrategias institucionales. Dic-08 -7- mejora se presentan en la medidas más efectivas para de sobreendeudamiento de sus realizan esfuerzos mediante BANCO DA FAMILIA The Rating Agency for Microfinance Diciembre 2009 capacitaciones, no se encuentran precisamente formalizadas como parte del proceso crediticio ni se realizan de manera constante. Asimismo, BANCO DA FAMILIA ha implementado un sistema de pagos mediante entidades financieras y casas comerciales, facilitando el repago y atención a los clientes. Resulta contraproducente que se aprueben créditos a clientes que mantiene un número creciente de acreedores, o con familiares con atrasos (que pueda afectar los ingresos de la unidad familiar). De hecho, BANCO DA FAMILIA comparte clientes con instituciones reguladas (bancos), no reguladas (cooperativas) y casas comerciales que ofrecen créditos de consumo y vivienda. Monitoreo BANCO DA FAMILIA cuenta con un débil monitoreo de las variables sociales. Si bien se lleva un seguimiento de indicadores, a solicitud de la red ´Women World Bankingµ (WWB), no presentan variables que evalúen el desempeño social de las operaciones. A pesar que logra disponer de un sistema telefónico de atenciyQ DO FOLHQWH ´&DOO &HQWHUµ éste no está muy difundido entre los clientes. En efecto, no se aprovecha la ventaja de esta herramienta, dado que no cuenta con procesos formales de seguimiento ni control sobre las llamadas ni respuestas a los clientes. A pesar que personal realiza un monitoreo general, no existe un seguimiento especifico sobre el cumplimiento de la misión en toda la organización. No se cuenta con estudios de impacto social, ni realización de informes sobre indicadores sociales. La información sobre las condiciones del crédito de los clientes es brindada de manera oportuna. Se otorga un cronograma de pago, detallando montos de capital e intereses nominales. Sin embargo, en estos no se informa sobre la tasa efectiva del crédito. Las oportunidades de mejora en este aspecto, van ligadas a la inclusión de variables sociales en la evaluación del personal. Todavía no se considera la misión social como forma de validar y fortalecer la identificación entre empleados y organización. El sistema informático no cuenta con módulos específicos para realizar seguimiento de variables sociales. BANCO DA FAMILIA cuenta con un código de conducta especializado para la interacción con los clientes, aunque no es todavía bien conocido por el personal. Selección y Capacitación BANCO DA FAMILIA cuenta con un proceso de reclutamiento y selección del personal donde se evalúan las habilidades y el perfil social del aspirante. Servicio al Cliente BANCO DA FAMILIA realiza esfuerzos por desarrollar algunas políticas sobre el servicio al cliente, que actualmente están dirigidos por la Gerencia General. El poco desarrollo del mercado les permite diseñar y mejorar sus productos financieros, pausadamente. Es un factor positivo que, como parte del proceso, la entidad busque personal local, conocedores de la idiosincrasia, cultura y costumbres del entorno. Estos elementos promueven un mayor acercamiento. Se realizan entrevistas a clientes que no renuevan el crédito, de manera que permita conocer las razones por las que dejaron de solicitar créditos. Complementariamente, se realizan llamadas a los prestatarios, realizando consultas sobre la atención recibida y sugerencias que permitieran mejorar el servicio ofrecido. La inducción teórica-práctica tiene una duración de una semana donde se menciona la misión social, visión y valores institucionales, A pesar de esto, no se realizan explicaciones y verificaciones del real conocimiento de la misión. Se brindan capacitaciones periódicas al personal, según las necesidades presentadas. Si bien no cuentan con un Plan de Capacitación definido, a la fecha de la visita se encontraban en el diseño de uno para el año 2010. Un aspecto destacable es la cercanía de los puestos de atención a su mercado objetivo. La apertura de nuevas agencias y oficinas en zonas con mayor población de menores recursos, permite cumplir su misión social. Asimismo, los horarios de atención son acordes a las necesidades de los clientes. Copyright © 2010 MicroRate Inc. Oportunidades de mejora están relacionadas a la capacitación sobre temas de protección al cliente, -8- BANCO DA FAMILIA The Rating Agency for Microfinance Diciembre 2009 confidencialidad de información, misión social y derechos del cliente. Sistema de Incentivos El sistema de incentivos, resulta motivador para el personal, observándose creciente estabilidad. Es destacable que todo el personal se encuentre informado respecto al cálculo y la aplicación del sistema de bonificación otorgado. Dentro de las variables que se considera para alcanzar la bonificación, se prioriza colocaciones y base de clientes, además de la calidad de cartera. Es importante mencionar que este sistema busca asegurar un monto promedio específico, acorde con la misión institucional. No obstante, la institución se encuentra en la implementación de una bonificación adicional donde se premie el incremento de los clientes y FRORFDFLRQHV HQ HO SURGXFWR GH ´0LFURFUpGLWRµ buscando uniformizar el enfoque social en todas las agencias. Copyright © 2010 MicroRate Inc. -9- BANCO DA FAMILIA The Rating Agency for Microfinance BALANCE GENERAL (US$·000) Diciembre 2009 Dic-05 Dic-06 Dic-07 Dic-08 Dic-09 ACTIVO Caja y Bancos Inversiones Temporarias Cartera Neta Cartera Bruta Cartera Vigente Cartera en Riesgo Provisiones para Préstamos Dudosos Intereses Devengados Por Cobrar Otros Activos Corrientes Activo Corriente 735 509 2,318 2,345 2,302 44 27 25 3,588 112 484 3,445 3,499 3,465 34 54 31 4,072 347 540 5,163 5,241 5,109 132 78 45 6,095 127 697 4,624 4,769 4,626 143 145 34 9 5,491 357 852 7,564 7,756 7,463 293 192 32 32 8,838 Inversiones de Largo Plazo Activo Fijo Otros Activos Total Activo 59 61 3,708 75 86 4,234 135 91 6,321 127 56 5,675 200 41 9,079 PASIVOS Ahorros Depósitos a Plazo Fijo, Corto Plazo Obligaciones, Corto Plazo Otros Pasivos, Corto Plazo Pasivo Corriente 397 91 488 410 79 489 812 134 946 437 130 567 1,377 270 1,646 Depósitos a Plazo Fijo, Largo Plazo Obligaciones, Largo Plazo Cuasicapital Otros Pasivos, Largo Plazo Total Pasivo 1,794 2,282 1,577 2,066 2,159 3,104 2,125 2,692 2,553 4,199 PATRIMONIO Capital Ganancias (Pérdidas) Periodo Resultado de Ejercicios Anteriores Otras Cuentas de Capital Total Patrimonio 2 491 828 104 1,425 2 609 1,443 113 2,168 3 595 2,481 137 3,216 2 549 2,327 104 2,982 3 874 3,863 139 4,879 Total Pasivo y Patrimonio 3,708 4,234 6,321 5,675 9,079 Fuente de los Estados Financieros: EEFF Auditados Copyright © 2010 MicroRate Inc. - 10 - EEFF Auditados EEFF Auditados EEFF Auditados Reporte de Gerencia BANCO DA FAMILIA The Rating Agency for Microfinance Diciembre 2009 (67$'2'(5(68/7$'2686· Enero - Diciembre 2005 Ingresos de Intereses y Comisiones Intereses Percibidos Intereses Devengados Gastos de Intereses y Comisiones Ingreso Financiero Neto 2006 2007 2008 2009 1,094 1,094 126 968 1,420 1,420 183 1,237 2,281 2,281 227 2,054 2,021 1,987 34 233 1,789 3,285 3,252 32 366 2,918 Provisión para Préstamos Dudosos Ingreso Financiero, Después de Provisión 23 945 1,237 151 1,904 212 1,577 219 2,699 Gastos Operativos Personal Otros Gastos Operativos Ingreso Neto de Operaciones 493 319 175 452 879 419 461 358 1,269 912 356 635 1,129 815 314 448 1,896 1,102 794 803 Otros Ingresos Ingresos de Inversiones Otro Ingresos No Extraordinarios 62 29 32 304 149 155 90 21 69 201 137 64 106 62 44 Otros Gastos Ajuste por el Efecto de Inflación Otros Gastos No Extraordinarios Ingresos No Operativos Netos 22 22 491 53 53 609 130 130 595 100 100 549 34 34 874 Extraordinarios Ingresos Extraordinarios Gastos Extraordinarios Resultado Antes de Impuestos 491 609 595 549 874 Impuestos Resultado 491 609 595 549 874 EEFF Auditados Fuente de los Estados Financieros: Copyright © 2010 MicroRate Inc. - 11 - EEFF Auditados EEFF Auditados EEFF Auditados Reporte de Gerencia BANCO DA FAMILIA The Rating Agency for Microfinance Diciembre 2009 TABLA DE COMPARACIONES AJUSTADA (US$'000) BASADA EN 51 INSTITUCIONES LATINOAMERICANAS DE MICROFINANCIAMIENTO LIMITE SUPERIOR 1ER. QUARTIL PROMEDIO 3ER. QUARTIL LIMITE INFERIOR Periodo: Junio 2009 General Cartera Bruta Cambio Anual Cartera Bruta Número de Préstamos Vigentes Cambio Anual en Número de Préstamos Vigentes Número de Prestatarios Cambio Anual en Número de Prestatarios Saldo promedio de Prestatarios - Montos en Unidades Depósitos Indicadores de Productividad Número de Prestatarios por Oficial de Crédito Número de Prestatarios / Total Personal Gasto de personal / Cartera bruta promedio Oficiales de crédito / Total personal Sueldo variable / Sueldo base Personal con < 12 meses en la empresa Índice de eficiencia $417,781 91.1% 1,269,901 160.1% 1,155,850 160.1% $116 $139,883 $121,610 31.7% 88,574 25.7% 80,531 25.8% $447 $82,654 $82,875 16.5% 88,218 18.8% 79,764 19.0% $1,206 $50,502 $9,169 -2.6% 16,111 3.9% 15,478 6.4% $1,789 $1,147 $1,563 -24.0% 3,681 -38.8% 3,681 -37.4% $3,824 $0 464 232 4.2% 66.7% 125.0% 4.2% 5.0 318 147 6.8% 53.2% 43.1% 23.8% 22.4 250 112 13.4% 45.1% 33.2% 31.5% 42.7 177 75 16.1% 39.5% 13.0% 37.7% 45.7 66 27 52.5% 18.2% 0.0% 82.9% 236.6 $183 1% 2% n/a 91.0% 97.0% 61% 83% 99.0% 100.0% 100.0% $476 8% 26% n/a 66.0% 80.0% 22% 41% 85.0% 51.0% 100.0% $694 46% 179% n/a 54.9% 64.7% 19% 31% 69.6% 33.0% 86.7% $828 51% 196% n/a 40.5% 56.0% 10% 14% 52.0% 10.2% 87.0% $1,362 325% 1274% n/a 22.0% 9.0% 2% 4% 47.0% 0.0% 1.0% 87.0% 10.0% 19.0% 79.3% 24.0% 31.9% 68.3% 34.5% 43.6% 60.3% 45.0% 60.0% 23.0% 67.0% 65.0% 6.8% $59 24.8% 51.6% 20.8% 27.1% 102.7% 0.8% 0.0% 12.2% $122 59.2% 20.5% 4.3% 6.1% 44.0% 3.9% 0.4% 22.7% $194 91.9% 11.4% 3.1% 3.9% 38.9% 6.1% 2.1% 28.9% $237 125.0% 3.4% 1.0% 0.2% 27.7% 7.1% 2.1% 80.9% $570 179.7% -52.6% -9.7% -10.3% 15.6% 20.4% 16.0% Profundidad Monto Préstamos Nuevos (US$) Monto Promedio Préstamo/GNI per cápita Monto Promedio Préstamo/GNI per cápita 40% más pobre Monto Promedio del 50% de créditos más pequeños Número de préstamos < US$500 (%) Número de préstamos < US$1,000 (%) Saldo de Cartera con préstamos < US$500 (%) Saldo de Cartera con préstamos <US$1,000 (%) % Clientes mujeres % Clientes en zonas rurales % Préstamos con garantias no tradicionales Responsabilidad Retención de Clientes Rotación de Empleados Rotación de Analistas Eficiencia, Costo y Sostenibilidad Gastos operativos / Cartera bruta promedio Costo Operativo por Cliente (US$) EIR (Tasa de Interés) para créditos US$500 Ingreso Neto / Patrimonio promedio (ROE) Ingreso Neto / Activo promedio (ROA) Margen Operativo Rendimiento de Cartera Cartera en Riesgo / Cartera Bruta Castigos / Cartera Bruta Copyright © 2010 MicroRate Inc. - 12 - BANCO DA FAMILIA The Rating Agency for Microfinance Diciembre 2009 MicroRate - Tabla Calificación Social Calificación Social Mide el retorno social de una inversión en una IMF a través de la evaluación de su Resultado y Compromiso Social Resultado Social La IMF se califica por sus resultados sociales, el enfoque de pobreza de su nicho microfinanciero objetivo, el costo y la eficiencia de sus servicios, su responsabilidad social y el cumplimiento de su misión social. Excelente ʹ Bueno-­‐ Moderado ʹ Débil Compromiso Social Mide el enfoque social de una IMF y evalúa la probabilidad de que se desvíe de su misión social en el futuro. Excelente ʹ Bueno-­‐ Moderado ʹ Débil Copyright © 2010 MicroRate Inc. - 13 - BANCO DA FAMILIA The Rating Agency for Microfinance MicroRate Latin America: Calle Armando Blondet 261 San Isidro, Lima 27 PERU Tel. +51 (1) 628-7054 Diciembre 2009 MicroRate Headquaters: 3300 North Fairfax Drive Suite 202 Arlington, Virginia 22201 USA Tel. +1 (703) 243-5340 [email protected] MicroRate Africa Espace A11- 10th floor 357 Boulevard Mohammed V Casablanca - Morocco Tel +212 5 22 49 10 94 www.MicroRate.com Copyright © 2010 MicroRate Inc. Prohibida la reproducción total o parcial sin permiso de MicroRate Inc. La calificación que se otorga no implica recomendación para comprar, vender o mantener valores y/o instrumentos de la entidad calificada. Copyright © 2010 MicroRate Inc. - 14 -