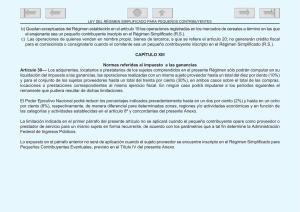

RÉGIMEN SIMPLIFICADO PARA PEQUEÑOS CONTRIBUYENTES

Anuncio