Alimentación: la consolidación del sector anima las operaciones de

Anuncio

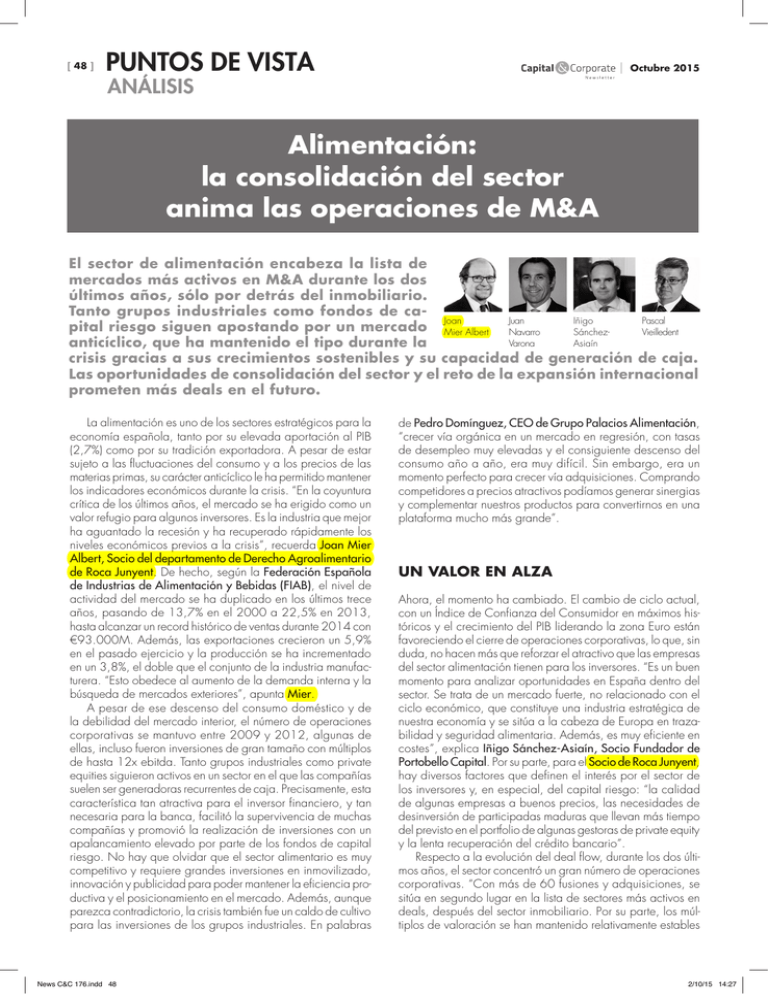

[ 48 ] PUNTOS DE VISTA | ANÁLISIS Octubre 2015 Alimentación: la consolidación del sector anima las operaciones de M&A El sector de alimentación encabeza la lista de mercados más activos en M&A durante los dos últimos años, sólo por detrás del inmobiliario. Tanto grupos industriales como fondos de caJoan Juan Iñigo Pascal pital riesgo siguen apostando por un mercado Mier Albert Navarro SánchezVieilledent Varona Asiaín anticíclico, que ha mantenido el tipo durante la crisis gracias a sus crecimientos sostenibles y su capacidad de generación de caja. Las oportunidades de consolidación del sector y el reto de la expansión internacional prometen más deals en el futuro. La alimentación es uno de los sectores estratégicos para la economía española, tanto por su elevada aportación al PIB (2,7%) como por su tradición exportadora. A pesar de estar sujeto a las fluctuaciones del consumo y a los precios de las materias primas, su carácter anticíclico le ha permitido mantener los indicadores económicos durante la crisis. “En la coyuntura crítica de los últimos años, el mercado se ha erigido como un valor refugio para algunos inversores. Es la industria que mejor ha aguantado la recesión y ha recuperado rápidamente los niveles económicos previos a la crisis”, recuerda Joan Mier Albert, Socio del departamento de Derecho Agroalimentario de Roca Junyent. De hecho, según la Federación Española de Industrias de Alimentación y Bebidas (FIAB), el nivel de actividad del mercado se ha duplicado en los últimos trece años, pasando de 13,7% en el 2000 a 22,5% en 2013, hasta alcanzar un record histórico de ventas durante 2014 con €93.000M. Además, las exportaciones crecieron un 5,9% en el pasado ejercicio y la producción se ha incrementado en un 3,8%, el doble que el conjunto de la industria manufacturera. “Esto obedece al aumento de la demanda interna y la búsqueda de mercados exteriores”, apunta Mier. A pesar de ese descenso del consumo doméstico y de la debilidad del mercado interior, el número de operaciones corporativas se mantuvo entre 2009 y 2012, algunas de ellas, incluso fueron inversiones de gran tamaño con múltiplos de hasta 12x ebitda. Tanto grupos industriales como private equities siguieron activos en un sector en el que las compañías suelen ser generadoras recurrentes de caja. Precisamente, esta característica tan atractiva para el inversor financiero, y tan necesaria para la banca, facilitó la supervivencia de muchas compañías y promovió la realización de inversiones con un apalancamiento elevado por parte de los fondos de capital riesgo. No hay que olvidar que el sector alimentario es muy competitivo y requiere grandes inversiones en inmovilizado, innovación y publicidad para poder mantener la eficiencia productiva y el posicionamiento en el mercado. Además, aunque parezca contradictorio, la crisis también fue un caldo de cultivo para las inversiones de los grupos industriales. En palabras News C&C 176.indd 48 de Pedro Domínguez, CEO de Grupo Palacios Alimentación, “crecer vía orgánica en un mercado en regresión, con tasas de desempleo muy elevadas y el consiguiente descenso del consumo año a año, era muy difícil. Sin embargo, era un momento perfecto para crecer vía adquisiciones. Comprando competidores a precios atractivos podíamos generar sinergias y complementar nuestros productos para convertirnos en una plataforma mucho más grande”. UN VALOR EN ALZA Ahora, el momento ha cambiado. El cambio de ciclo actual, con un Índice de Confianza del Consumidor en máximos históricos y el crecimiento del PIB liderando la zona Euro están favoreciendo el cierre de operaciones corporativas, lo que, sin duda, no hacen más que reforzar el atractivo que las empresas del sector alimentación tienen para los inversores. “Es un buen momento para analizar oportunidades en España dentro del sector. Se trata de un mercado fuerte, no relacionado con el ciclo económico, que constituye una industria estratégica de nuestra economía y se sitúa a la cabeza de Europa en trazabilidad y seguridad alimentaria. Además, es muy eficiente en costes”, explica Iñigo Sánchez-Asiaín, Socio Fundador de Portobello Capital. Por su parte, para el Socio de Roca Junyent, hay diversos factores que definen el interés por el sector de los inversores y, en especial, del capital riesgo: “la calidad de algunas empresas a buenos precios, las necesidades de desinversión de participadas maduras que llevan más tiempo del previsto en el portfolio de algunas gestoras de private equity y la lenta recuperación del crédito bancario”. Respecto a la evolución del deal flow, durante los dos últimos años, el sector concentró un gran número de operaciones corporativas. “Con más de 60 fusiones y adquisiciones, se sitúa en segundo lugar en la lista de sectores más activos en deals, después del sector inmobiliario. Por su parte, los múltiplos de valoración se han mantenido relativamente estables 2/10/15 14:27 Octubre 2015 PUNTOS DE VISTA | ANÁLISIS en el periodo 2010-2014, con una ligera tendencia actual al alza. Quedan lejos los excesos de los años previos a la crisis, pero se respira cierto optimismo por parte del buy-side”, señala Juan Navarro Varona, Director de GBS Finanzas en Barcelona. En general, las inversiones recaen sobre toda la cadena alimentaria, con especial incidencia en cuatro subsectores: productos cárnicos, bodegas, jamón y aceites. “Al tratarse de compañías consolidadas y exportadoras tiene un mayor atractivo que otras”, añade Pascal Vieilledent, Managing Partner de Eurohold, “siempre y cuando las empresas reúnan uno o varios de los siguientes criterios: marca, tamaño, tecnología y especialización”. “ En la coyuntura crítica de los últimos años, el mercado se ha erigido como un valor refugio para algunos inversores ” Así, entre las transacciones más destacadas podemos encontrar el MBO de Carlyle sobre Grupo Palacios Alimentación (€240M) que, además, se sitúa como uno de los principales SBOs de 2014. La operación supuso la salida de Proa Capital, Talde y Partners Group de una de sus participadas más maduras y el inicio de la expansión internacional de Palacios. También sobresalen la adquisición del 100% de Campofrío Food Group por parte de la mexicana Sigma Alimentos (€315M), la salida de Oaktree Capital Management del accionariado de Panrico a favor de Bimbo (€120M) y la OPA de CVC sobre Deoleo (€82,5M). BUENAS PERSPECTIVAS Si el momento actual parece adecuado y propicio para acometer nuevas inversiones, el futuro también es prometedor. El sector es optimista en cuanto al incremento de operaciones de inversión y desinversión, así como a la captación de nuevos recursos, principalmente como consecuencia de la mejora de las magnitudes económicas y del consumo interno. Con respecto a la tipología de las transacciones que veremos en los próximos meses, el Director de GBS Finanzas opina que “se cerrarán principalmente tomas de participaciones mayoritarias y, probablemente, alguna gran adquisición de activos en situación distressed. Además, los grandes grupos de alimentación han liderado el proceso de consolidación a nivel internacional y se espera que continúen aprovechando las oportunidades en nichos de mercado emergentes con la compra de fabricantes y distribuidores”. También puede haber potencial de inversión en todo lo que supone innovación en calidad, nutrición o presentación para adaptar la oferta a los hábitos actuales. Junto a la creación de proyectos a través de la exportación y la consolidación, se suma la apuesta por nichos de mercado de alto crecimiento, como los de alimentación funcional, nutricional y médica, cuyo potencial se ha disparado en países como EE.UU. “Las grandes tendencias en alimentación son positivas: crecimiento poblacional, envejecimiento e incremento de la clase media, mayor interés por la salud y el bienestar y mejor formación nutricional de la población”, apunta Sánchez-Asiaín. News C&C 176.indd 49 [ 49 ] Por otro lado, la mayor accesibilidad al crédito para financiar nuevas operaciones corporativas va a impulsar la actividad de M&A del sector en el corto y medio plazo. Para los expertos, la mayoría de las compañías del sector tienen un aspecto a su favor, han resistido bien la crisis y, en muchos casos, sus carteras de clientes cuentan con una buena calificación crediticia, lo que facilita aún más la financiación de circulante. A pesar de ello, Mier cree que la actividad corporativa durante los próximos meses dependerá, en gran medida, de la incertidumbre que generen las próximas elecciones legislativas generales: “cabe pensar en una posible ralentización de las decisiones de inversión del capital extranjero en los próximos meses debido a la proximidad de las elecciones y el escenario de inestabilidad del marco legislativo, principalmente en el sector regulario”. “ Los múltiplos de valoración se han mantenido relativamente estables en los últimos años, con una ligera tendencia actual al alza. Se respira cierto optimismo por parte del buy-side ” CONSOLIDACIÓN Y EXPANSIÓN INTERNACIONAL En un mercado cada vez más global, la consolidación es una tendencia cada vez más clara. “La industria de la alimentación presenta una estructura muy atomizada, donde la mayoría de las empresas tienen una dimensión muy reducida, lo que dificulta los procesos de internacionalización, innovación y mejora de la productividad. Además, a la gran atomización se une a una importante polarización, donde 59 empresas realizan el 50,2% de la facturación total del sector”, afirma Navarro. Según la FIAB, de las 29.334 empresas que aglutina el sector en España, el 96,2% son pymes de menos de 50 trabajadores. Junto a ellas, conviven grupos como Deoleo, Campofrío, Calvo, Pascual o Palacios, que han sabido consolidar su posición nacional e internacionalizarse, pero no es suficiente si lo comparamos con los grandes players internacionales. De hecho, la industria alimentaria española ocupa la cuarta posición en la UE, pero no cuenta con ninguna compañía en los rankings global y europeo de empresas de alimentación por tamaños. En este sentido, un mayor tamaño en las empresas favorecería directamente a su competitividad tanto nacional como en el mercado global. Por ello, todos coinciden en que es necesario seguir consolidándose en los mercados tradicionales, a la vez que se apuesta decididamente por los nichos seleccionados como prioritarios, destacando a Asia, hacia donde se está desplazando el eje del crecimiento. Además, aumentar su volumen permitiría a muchas compañías crear barreras de entrada, mejorar su productividad y realizar una implantación internacional eficiente. En algunos subsectores, la concentración ya se ha producido (azúcar, pasta y leche) mientras que, en otros (vino y productos biológicos), la atomización sigue siendo importante y la consolidación todavía es una asignatura pendiente. Pero, ¿cómo afrontar este proceso? Para muchos, son los grandes players industriales los que encabezarán la consolidación del sector, adquiriendo com- 2/10/15 14:27 [ 50 ] PUNTOS DE VISTA | ANÁLISIS petidores en el mercado. Las aportaciones de estas uniones pueden ser diferentes en función de la compañía y pueden ir desde generar más volumen de ingresos, permitir ventas cruzadas, reducir costes de fabricación, llegar a canales nuevos o, directamente, reducir el número de competidores. “Hay operadores nacionales de gran tamaño con capacidad financiera suficiente para abordar adquisiciones selectivas con su propio balance. Saben lo que quieren y sólo están esperando a que surja la oportunidad. Esto les permitirá optimizar la capacidad productiva y logística como para mejorar la posición negociadora frente a clientes y proveedores y generar sinergias”, señala Vieilledent. Sin embargo, para Domínguez, la opción adecuada depende mucho del caso concreto: “la unión con un industrial puede ser muy positiva en ocasiones, pero depende del momento de madurez de un negocio. Si se trata de una compañía madura, con pocas posibilidades de crecimiento, quizá los compradores naturales son los grandes grupos industriales, porque les permite obtener sinergias vía reducción de costes. En otros, el proyecto de negocio puede tener capacidad para situarse como un líder independiente y necesitar del apoyo de financieros para crecer o, simplemente, optar por la financiación bancaria para convertirse en comprador”. Al tiempo, seguirá habiendo operaciones de capital riesgo selectivas en compañías de valor añadido, con capacidad de internacionalización y muy cercanas al consumidor. De hecho, algunas compañías necesitan abordar cambios estratégicos que requieren del apoyo de un inversor financiero. Sin duda, aquí los private equities tienen mucho que decir, las opciones son múltiples: acompañar a compañías de alimentación y bebidas que quieran dinamizar la sucesión de su accionariado, recapitalizar sus balances o, simplemente, realizar inversiones Octubre 2015 para crecer vía add ons. Según Navarro, “la idea del build up es una alternativa más que evidente, aunque encontrar la correcta oportunidad de inversión no ha resultado fácil para la mayoría de los fondos de capital riesgo, especialmente en el sector primario. Por el contrario, en el segmento de la distribución se han podido observar un buen número de ellas. No todas con el grado de éxito esperado”. “ En los próximos meses, se cerrarán principalmente tomas de participaciones mayoritarias y, probablemente, alguna gran adquisición de activos en situación distressed ” La internacionalización, de la mano de operadores locales afines que ofrezcan complementariedad y sinergias, es otra de las opciones de consolidación del sector. El mercado está enfocándose hacia el crecimiento en el exterior (BRICs, Latinoamérica, Australia), potenciando las exportaciones y realizando inversiones en empresas locales). Según el Socio de Roca Junyent, “las empresas que mejor han superado la recesión han basado su éxito en diversos parámetros: productividad, margen operativo y rentabilidad, pero, para mantener su crecimiento en el futuro, los factores a desarrollar son la internacionalización y la innovación”. Estas vías pueden desarrollarse a través de alianzas estratégicas con tomas de participaciones en compañías de los mercados locales o mediante la creación de empresas conjuntas para eliminar el riesgo de adaptación al nuevo. Principales Operaciones del Sector Alimentación en 2015 TIPO EMPRESA COMPRADOR CR (Build Up) Conservas Taboada IAN (controlada por Portobello Capital) CR (MBO / LBO) Cutting´s Miura Private Equity Equipo Directivo M&A Miquel Alimentació M&A Campofrío Food Group CR (Desinversión) M&A CR (LBO) VENDEDOR Familia Pastor Bright Foods Sigma Alimentos Familia Miquel Panrico Wenner Bakery Grupo IAN Bimbo Europastry Portobello Capital CR (MBO / SBO) Palacios Alimentación Carlyle Equipo Directivo Oaktree Frontenac Viscofan Proa Capital (56%) Talde (15%) Partners Group (20%) Equipo Directivo (9%) CR (Expansión) Deoleo CVC Capital Partners WH Group % ALCANZADO IMPORTE (€M) 100% 80% 20% (100%) entre el 90% y el 100% 37% (100%) 100% 40% (65%) 100% 55,8 100% 240 18,10% (48,09%) OPA 82,5 315 120 Fuente: Capital & Corporate Joan Mier Albert Socio de Roca Junyent Tel.: 93 241 92 00 [email protected] News C&C 176.indd 50 Juan Navarro Varona Director de GBS Finanzas en Barcelona Tel.: 93 368 56 37 Iñigo Sánchez-Asiaín Socio Fundador de Portobello Capital Tel.: 91 431 80 71 isanchezasiain@ portobellocapital.es Pascal Vieilledent Managing Partners de Eurohold Tel.: 93 457 89 80 [email protected] 2/10/15 14:27