Material de Clasificación

Anuncio

UNIVERSIDAD DEL VALLE DE MÉXICO , A.C.

CLASIFICACIÓN ARANCELARIA

UNIDAD I LA CLASIFICACIÓN ARANCELARIA

1.1 CONCEPTOS BÁSICOS

1.1.1 Merceología

1.1.2 Mercancía

1.1.3 Clasificación

1.1.4 Clasificación Arancelaria

1.2 ANTECEDENTES DEL SISTEMA ARMONIZADO

1.2.1 Proyecto De La Nomenclatura Aduanera De La Liga De Las Naciones

1.2.2 Lista Mínima De Las Mercancías Para Las Estadísticas Del Comercio Internacional

1.2.3 La Clasificación Uniforme Del Comercio Internacional (CUCI)

1.2.4 La Nomenclatura Aduanera De Bruselas

1.2.5 La Nomenclatura Del Consejo De Cooperación Aduanera (NCCA)

UNIDAD II EL SISTEMA ARMONIZADO

2.1 DESCRIPCIÓN

2.1.1 Principios básicos de la nomenclatura

2.1.2 Codificación

2.1.3 El caso de México

2.1.4 Concepto de Genérico o Residual

2.1.5 Concepto de Semigenérico

2.2 CRITERIOS DE AGRUPAMIENTO

2.2.1 Naturaleza constitutiva

2.2.2 Grado de preparación o elaboración

2.2.3 Criterios mixtos

2.2.4 Función

2.2.5 Los dos grandes grupos.

2.3 L A NOMENCLATURA DESDE EL PUNTO DE VISTA DE LA LÓGICA MATEMÁTICA

2.3.1 Conjuntos.

2.3.2 Conjuntos vacios

2.3.3 Conclusión

UNIDAD III LEY DE LOS IMPUESTOS GENERALES DE IMPORTACIÓN Y EXPORTACIÓN

3.1 REGLAS GENERALES DE INTERPRETACIÓN

3.2 REGLAS COMPLEMENTARIAS

UNIDAD IV METODOLOGÍA DE CLASIFICACIÓN ARANCELARIA

4.1 GENERALIDADES

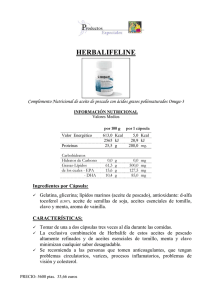

4.2 IDENTIFICACIÓN DE LA MERCADERÍA

4.3 DOMINIO DE LA METODOLÓGIA DE CLASIFICACIÓN

4.4 EL MÉTODO DE CLASIFICACIÓN.

UNIDAD V ADMINISTRATIVOS Y JURIDICOS EN CLASIFICACIÓN ARANCELARIA

5.1 MUESTREO Y FUNCIÓN DE LA ADMINISTRACION CENTRAL DE OPERACIÓN ADUANERA

(LABORATORIO)

5.2 JUNTAS TECNICAS

5.3 CONSULTAS DE CLASIFICACIÓN ARANCELARIA

5.4 EL PERITAJE COMO PRUEBA EN MEDIOS DE DEFENSA

5.5 JURISPRUDENCIA

1

APENDICE 1

SECCIONES Y CAPITULOS DE LA TÍGIE

APENDICE 2

SELECCIÓN DE NOTAS

APENDICE 3

RESULTADOS DE JUNTAS TECNICAS

APENDICE 4

JURISPRUDENCIAS

2

UNIDAD I LA CLASIFICACIÓN ARANCELARIA

1.1 CONCEPTOS BÁSICOS

1.1.1 Merceología

Una mercancía es todo "aquello que se puede vender o comprar", usualmente el término se aplica

a bienes económicos. Es importante señalar que el concepto mercancía no se refiere sólo a

aquello que se entrega, sino también al momento en que se entrega y al lugar donde se recibe: no

es lo mismo recibir ahora mil euros y entregarlos dentro de un año (esto sería recibir un préstamo)

que recibir mil euros y entregarlos a continuación (efectuar un pago). Tampoco es lo mismo

comprar un kilo de naranjas que nos entregarían a cien kilómetros de nuestro domicilio -llevarlas a

casa sería caro- que recibirlas en una tienda al lado de casa -el coste de transportarlas a donde las

vamos a consumir es mucho menor.

La Merceología puede ser entendida como un estudio que lleva en consideración el análisis de las

características técnicas y comerciales de una determinada mercancía.

1.1.2 Mercancía

La palabra proviene del latín Mercari (comprar) y del griego logos (estudio o tratado). Es la ciencia

que estudia las mercancías.

La Merceología es la disciplina que estudia la clasificación de las mercancías ya sea por origen

animal, vegetal o mineral o por función, de acuerdo al Sistema Armonizado de Descripción y

Codificación de Mercancías.

Es la disciplina que estudia las mercancías, atendiendo al método de obtención, a su estructura, al

proceso de elaboración, así como a su función o diseño. El objetivo es poder clasificarlas en la

nomenclatura de comercio internacional (Sistema Armonizado de Designación y Codificación de

Mercancías). Constituye una herramienta indispensable para la correcta clasificación de las

mercancías y su fin es el de ubicar las posibles susceptibilidades a que es propensa una

mercancía con el fin de tener un menor campo de acción de análisis al momento de clasificar. Se

fundamenta en el análisis de la mercancía mediante 3 preguntas esenciales: ¿Qué es?; ¿De qué

está hecha?; ¿Para que sirve? lo cual permite orientarnos a la correcta clasificación.

1.1.3 Clasificación

Clasificación es la acción o el efecto de ordenar o disponer por clases. Una clase se refiere al

orden en que, con arreglo a determinadas condiciones o calidades, se consideran comprendidas

diferentes personas o cosas.

1.1.4 Clasificación Arancelaria

En México La clasificación arancelaria consiste en ubicar una determinada mercancía en la

fracción arancelaria que le corresponde dentro de la Tarifa de la Ley de los Impuestos Generales

de Importación y Exportación, de conformidad con las Notas legales, de Sección, de Capítulo,

Notas Explicativas, Reglas Generales y Complementarias, así como de diversos criterios de

clasificación que se encuentran en las Reglas de Carácter General en Materia de Comercio

Exterior.

Todo el universo de las mercancías se encuentra clasificado en esta Tarifa a través del Sistema

Armonizado que identifica con una serie de ocho números

1.2 ANTECEDENTES DEL SISTEMA ARMONIZADO

3

Los gobiernos de todos los tiempos han establecido dentro de sus políticas tributarias impuestos

aduaneros o peajes, recaudándose éstos en los diferentes puertos y fronteras, para tal efecto

siempre ha existido la necesidad de ordenar o clasificar las mercancías, de tal forma que permita

identificar claramente el arancel que un determinado producto deba pagar.

En los tiempos remotos los sistemas de clasificación de mercancías consistían en una simple lista

alfabética que contenía la descripción de algunos productos así como sus aranceles, a medida que

aumentaban los productos y sus tasas impositivas comprendieron que sería de mayor ventaja crear

un sistema de clasificación basado en un criterio distinto al del tratamiento fiscal, desarrollándose

de esta forma tarifas aduanera con criterios basados en a naturaleza de las mercancías.

Dado que el nivel y la importancia del comercio internacional aumentaron, se hicieron notar

dificultades causadas por las diferencias en las nomenclaturas que los diversos países poseían,

siendo algunos de éstos el orden, la disposición interna de los artículos o partidas, los nombres y

definiciones de los productos, así como los principios fundamentales de la clasificación. (Reglas de

interpretación)

Algunas tarifas se elaboraron en forma empírica, otras se basaban en un plan metódico

normalmente obsoleto, que fueron reformadas y modificadas parcialmente para imponer medidas

proteccionistas, disposiciones comerciales internacionales o acuerdos arancelarios multilaterales,

resultando evidente la necesidad de una nomenclatura aduanera universal que permitiera:

a) Una clasificación sistemática de las mercancías.

b) Una clasificación internacional uniforme y apropiada para todas las mercancías sobre una

base lógica en las tarifas de todos los países que adoptaran la nomenclatura.

c) La adopción de un lenguaje aduanero aceptado a nivel internacional para que los términos

fueran entendibles entre los expertos y el público en general, simplificando la tarea de los

importadores, exportadores, productores, transportistas y las autoridades aduaneras.

d) Facilitar las negociaciones para la correcta aplicación e interpretación de los acuerdos

comerciales y aduaneros.

e) La recopilación uniforme de datos a nivel mundial para facilitar el análisis y a comparación

de las estadísticas del comercio internacional.

Entre 1831 y 1854 Bélgica presentó sus estadísticas del comercio internacional bajo tres

encabezados generales:

1. Materia prima

2. Artículos primarios, y

3. Artículos manufacturados

Sistema de clasificación que abandonó en 1854 adoptando un sistema alfabético.

Austria-Hungría, en su tarifa del 5 de Mayo de 1892 utilizaba una nomenclatura de clasificación

similar a la de Bruselas de 1913 y a la del proyecto de Nomenclatura Aduanera de la Liga de las

Naciones de 1931.

Entre 1853 y 1908 se celebraron varios congresos económicos internacionales con la finalidad

de preparar una nomenclatura estadística internacional, el primero de éstos se celebró en 1853 en

4

Bruselas, declarándose a favor de una nomenclatura arancelaría internacional uniforme como

prerrequisito para una nomenclatura estadística internacional.

En la Haya en 1869, en San Petersburgo en 1872 y en Budapest en 1876 también se celebraron

congresos estadísticos internacionales.

En 1885 se fundó el Instituto de Estadísticas para realizar trabajos de estos congresos.

En 1889 en el Congreso Internacional del Comercio y de la Industria celebrado en París, resultó

la interrogante de saber si había interés por parte de todas las naciones de adoptar clasificaciones

comparables y una terminología uniforme de sus tarifas arancelarías aduaneras y en sus

estadísticas oficiales.

Dicha interrogante se volvió a exponer en el Segundo Congreso Internacional de Cámaras de

Comercio que se celebró en Milán en 1906.

En 1889 en la ciudad de Washington se celebró la Primera Conferencia Internacional de Estados

Americanos, que recomendó la adopción de una nomenclatura común, designando las mercancías

en orden alfabético y en términos equivalentes, en inglés, portugués y español.

Aparentemente en la Segunda Conferencia Internacional sobre Estadística Comercial, celebrada

en Bruselas en 1913 se adopto la primera nomenclatura estadística uniforme, firmándose por 29

países el 31 de diciembre de 1913, esta nomenclatura consistía en 186 partidas, distribuidas en

cinco grupos, tales como: animales vivos, alimentos y bebidas, materias primas y semiproductos,

productos manufacturados y oro y plata; esta nomenclatura sirvió de base para la primera

recopilación de estadística comercial para la Oficina Internacional de Estadística Comercial en

1922, utilizándose también para propósitos arancelarios por unas treinta naciones.

1.2.1 Proyecto De La Nomenclatura Aduanera De La Liga De Las Naciones

En mayo de 1927, con la idea de establecer una estructura común para las tarifas aduaneras de

los diversos países, que quedo expresada en una recomendación hecha por la Conferencia

Económica Mundial celebrado bajo los auspicios de la Liga de las Naciones, un comité de expertos

preparó un proyecto de Nomenclatura Aduanera, completándose la primera versión en 1931 y,

revisándose en 1937, conociéndose ésta como Nomenclatura de Ginebra, la cual constaba de 991

partidas que se encontraban distribuidas en 86 capítulos, agrupados a su vez en 21 secciones.

En adición a las partidas principales o básicas, numeradas consecutivamente del 001 a 991, se

tenían partidas secundarias, terciarias y en algunos casos cuaternarias, en principio las partidas

principales eran obligatorias, aunque los países eran libres de reducir el número de subpartidas

agrupándolas o creando nuevas.

El objeto de esto era asegurarse de que todas las tarifas fueran suficientemente detalladas

evitando así la diferenciación innecesaria y, así poder introducir mayores distinciones sin destruir la

uniformidad de la nomenclatura.

Aunque la nomenclatura de Ginebra se utilizó de base para algunas tarifas arancelarias, nunca

fue suficientemente eficiente para producir una verdadera normalización de las nomenclaturas

aduaneras uniformes, influyendo en su propio éxito el fracaso de la Liga de las Naciones.

5

1.2.2 Lista Mínima De Las Mercancías Para Las Estadísticas Del Comercio Internacional

El fuerte crecimiento mundial del comercio originó la necesidad de uniformar, en la medida de lo

posible, las nomenclaturas aduaneras de cada país, esto motivado por la creciente necesidad

existente de hacer comparaciones del comercio entre las nomenclaturas de las distintas naciones.

Por el gran aumento que el comercio internacional tuvo, se hizo indispensable que las

correspondientes nomenclaturas de cada país ampliaran el número de las fracciones específicas,

aumentando en esta porción las dificultades para comparar entre los distintos países los valores de

intercambio y los regímenes de gravación, por esta necesidad, la Sociedad de las Naciones publicó

en 1938 una Lista Mínima de Mercancías para las Estadísticas del Comercio Internacional, basado

en un proyecto de Nomenclatura Aduanera, elaborada de tal forma que atendía a los principios

siguientes:

1. La naturaleza y el origen de las mercancías y las materias primas con que estaban

elaboradas cuando se trataban de manufacturas.

2. El grado de elaboración de los productos.

3. El uso que se le da a la mercancía.

Esta Lista Mínima se utilizaba en los distintos países con fines estadísticos, ya que al englobar

en una sola sección una gran cantidad de productos heterogéneos, restaba flexibilidad para usarla

en fines aduaneros.

Independiente de los trabajos de la Sociedad de las Naciones, los grupos y los sectores de

comerciantes afiliados a la Cámara de Comercio Internacional buscaban simplificar y armonizar las

formalidades aduaneras.

Para este efecto se sucedieron varias reuniones gubernamentales y el 3 de noviembre de 1923

la convención Internacional reunida por la Liga de las Naciones iniciaba los estudios de

simplificación y armonización y, en 1947se aprueba un pequeño número de disposiciones en este

sentido al formarse el Acuerdo General sobre Aranceles Aduaneros y Comercio (GATT).

1.2.3 La Clasificación Uniforme Del Comercio Internacional (CUCI)

En 1938 la Liga de las Naciones publicó la Nomenclatura de Ginebra, utilizándose de base para

la Lista Mínima de Mercancías para la Estadística de Comercio Internacional, esta Lista Mínima fue

revisada en 1948 y 1950 por la Comisión de Estadística de las Naciones Unidas titulándose

Clasificación Uniforme del Comercio Internacional (CUCI).

El 12 de julio de 1950 el Consejo Económico y Social de las Naciones Unidas (ECOSOC) adoptó

una resolución urgiendo a todos los gobiernos a que hicieran uso de esta nomenclatura para sus

estadísticas de comercio exterior mediante:

6

La adopción del sistema de clasificación con las modificaciones necesarias conforme a los

requerimientos nacionales, respetando su estructura o el reajuste de su información

estadística conforme al nuevo sistema para establecer una comparación internacional.

En 1950 al ser revisada la Lista Mínima comentada en el capítulo tercero nace la Clasificación

Uniforme de Comercio Internacional (CUCI), compuesta de 570 partes, 150 grupos, 52 divisiones y

10 secciones, en su agrupación se distinguen las materias primas y los productos manufacturados.

No obstante que el criterio contenido n este sistema de clasificación esencialmente era

estadístico, varios países, entre los que se encontraba México, adoptan la Nomenclatura CUCI

como base de sus sistemas arancelarios, sin dejar de considerar a los integrantes del

Commonwealth Británico.

En la primera reunión del Comité de Istmo Centroamericano llevada a cabo en el año de 1952 se

propuso la creación de una nomenclatura en la que la elaboración de las estadísticas del comercio

exterior comparables, y la adopción de nomenclaturas arancelarias fueran premisas indispensables

para la realización de la política de la integración económica gradual y limitada a los países

Centroamericanos, recomendando que los esfuerzos se centraran en la conversión de la

nomenclatura estadística de comercio exterior, a la Clasificación Uniforme para el Comercio

Internacional, creándose en el año de 1953 la Nomenclatura Uniforme para Centro América

(NAUCA), sirviendo de base para ésta la nomenclatura CUCI.

Para facilitar la aplicación de la nomenclatura NAUCA los países Centroamericanos adoptaron

un manual de codificaciones que consta de dos índices, uno denominado “partes y subpartes”, y

otro denominado “por orden alfabético”, se aprobaron notas explicativas y aclaratorias o reglas

generales de clasificación e interpretación, siguiendo, como ya se ha comentado en el párrafo

anterior, con las normas del CUCI, seccionándose la nomenclatura NAUCA de la siguiente manera:

10 secciones, 52 capítulos, 150 grupos y 1,276 partidas y subpartidas.

Es indiscutible que la NAUCA ha contribuido en el proceso de integración Centroamericana, pero

también lo es el hecho de que se han tenido graves limitaciones al querer equipar los derechos

aduaneros de los estado miembros con los de terceros países, así como en el momento de

elaborar una tarifa externa ya que como se describe, la NAUCA es un resultado de la CUCI, de

naturaleza estadística, lo cual hace imposible una identificación exacta de las mercancías.

1.2.4 La Nomenclatura Aduanera De Bruselas

Esta nomenclatura se crea en 1947 con la declaración pronunciada en París, Francia, por

algunos países europeos que conforme a los principios del GATT pensaron simplificar y

armonizar sus regímenes aduaneros, así crearon el grupo de estudio cuya sede se encuentra

en Bruselas y ya para 1948 este grupo creó el Comité Aduanero dotándolo de una oficina

tarifaría permanente con el objeto principal de crear una nomenclatura arancelaria unificada y

una definición común del valor en aduanas.

Para 1949 el Comité Aduanero consideró que era necesario consolidar los logros

alcanzados en el terreno de la nomenclatura y el valor, independientemente de los adelantos

obtenidos para la creación de una Unión Aduanera, surgiendo en diciembre de 1950 en

Bruselas tres convenciones; las dos primeras consideraban la nomenclatura y el valor en

aduana, y la tercera convención creó el Consejo de Cooperación Aduanera.

Este consejo de cooperación Aduanera se encargó de asegurar en sus regímenes

aduaneros el más alto grado de uniformidad y armonización, de estudiar los problemas

inherentes al desarrollo y al progreso de la técnica aduanera y de la legislación receptiva.

7

La primera Nomenclatura Aduanera de Bruselas se publica en 1950 conteniendo 21

secciones, 99 capítulos y 1,097 partidas obligatorias describiendo una lista de mercancías

ordenadas con una secuencia lógica.

Durante los años de 1950 a 1955 el Grupo Técnico de Bruselas se reúne periódicamente

para perfeccionar esta primera nomenclatura, logrando elaborar una clasificación que abarca

todo un universo de mercancías motivo de comercio exterior, creando un sistema de

clasificación de mercancías en cuyo desarrollo los productos van de lo más simple a lo más

complejo, de lo más específico a lo más genérico, y de lo menos elaborado a lo más

elaborado, enriquecida esta nomenclatura con notas explicativas que son la esencia que

constituye los comentarios oficiales con respecto a la aplicación de la tarifa, con notas legales

que aclaran el texto de las partidas y que evitan que una mercancía pueda clasificarse en dos

o más posiciones arancelarias diferentes.

1.2.5 La Nomenclatura Del Consejo De Cooperación Aduanera (NCCA)

En el periodo de la posguerra se hace imperativa la reconstrucción económica así como un

gran anhelo por la liberación del comercio, siendo éstos los factores principales que

permitieron la creación de condiciones favorables para uniformar las tarifas aduaneras,

haciéndose una vez más patente la necesidad de una nomenclatura común reconocida

internacionalmente.

El trabajo realizado por el Grupo de Estudios de Uniones Europeas en 1948, con la finalidad

de preparar una tarifa aduanera común para el uso de todos los países participantes, tuvo

como base la Nomenclatura de Ginebra, único sistema de este género disponible en aquel

entonces, sin embargo se hicieron considerables reformas al texto de Ginebra, en parte para

reflejar los progresos técnicos y por la otra debido a las fallas reveladas por la experiencia de

los países que ya habían adoptado tarifas fundadas en la Nomenclatura de Ginebra.

Al principio se elaboro un proyecto preliminar que contenía partidas y subpartidas, y afines

de 1949 el Grupo de Estudios decidió que, sin tomar en cuenta el progreso que debía alcanzar

el proyecto de la Unión Aduanare Europea, los valiosos resultados ya obtenidos dentro del

campo de la Nomenclatura debían de ser aprovechados, por lo que se decidió que las partidas

de la Nomenclatura deberían de estar establecidas por una Convención, dejando la iniciativa

para que la creación de las subpartidas las realizaran cada uno de los países miembros del

convenio.

Así, en 1949 este proyecto reajustado, resumido y simplificado se incorporó a la

Convención de Bruselas el 15 de diciembre de 1950 en la Nomenclatura para la clasificación

de las Mercancías en Tarifas Aduaneras, esta Convención fue abierta para su firma al mismo

tiempo que se establecía el Consejo de Cooperación Aduanera y el Convenio Sobre Valoración

de Mercancías para Fines Aduaneros.

El 11 de Septiembre de 1959 entró en vigor la Nomenclatura, después de la adopción del

Protocolo de Modificación que el 1º de Julio de 1955 se llevó a cabo y que contenía una

versión revisada de la misma, a este texto se le conoció originalmente como la Nomenclatura

de Bruselas (NAB) y no fue sino hasta 1974 que se le denominó Nomenclatura del Consejo de

Cooperación Aduanera (NCCA), para así evitar cualquier confusión acerca del organismo

internacional responsable del instrumento.

En el texto de la convención sobre la Nomenclatura se pasmaba una cláusula especial para

administración del nuevo instrumento, a este nuevo instrumento se le denominó Comité de

Nomenclatura, el cual preveía un procedimiento de actualización periódica, estas medidas

8

reflejaron un avance sustancial en cuanto a la Nomenclatura de Ginebra, mismas que fueron la

clave del éxito del Comité de Nomenclatura.

El Consejo de Cooperación Aduanera desde 1955 ha presentado cinco recomendaciones

para hacer enmiendas a la Nomenclatura, basándose principalmente en los avances

tecnológicos que ha dado el mundo, recomendaciones que las partes contratantes de la

Convención sobre la Nomenclatura aprobaron, decidiéndose la vigencia de las tres primeras

recomendaciones a partir del 1ro de enero de de 1965 y el 1ro de enero de 1972 y 1978 la

vigencia para las siguientes dos recomendaciones respectivamente.

Actualmente los países contratantes de la Convención sobre Nomenclatura suman 52,

obligándose cada uno a enmarcar sus tarifas arancelarias aduaneras conforme a las

disposiciones de la Nomenclatura del Consejo de cooperación Aduanera (NCCA), cabe señalar

que aunque solo 52 países son los firmantes de la Nomenclatura, el 80% del comercio

internacional mundial, representados por 150 países se apoyan en esta Nomenclatura, que se

constituyó por 21 secciones, 99 capítulos y 1,011 partidas, dos de estas últimas opcionales,

identificándose a la partida por dos grupos de dígitos cada uno, el primero identifica al capítulo,

encontrándose dentro de este descrita la partida, que se identifica con el segundo grupo de

dígitos.

EJEMPLO

Partida 01.01

01

(a)

01

(b)

a) El primer grupo de dígitos es el 01, identifica al capítulo.

b) El segundo grupo de dígitos que es el siguiente 01 identifica la partida.

Complementándose la Nomenclatura por:

I.- Las notas explicativas.

II.- Un índice alfabético.

III.- Un compendio de criterios de clasificación.

Las notas explicativas representan la interpretación oficial de la Nomenclatura aprobada por el

Consejo de Cooperación Aduanera, aunque no forma parte de la Convención de 1950.

El índice alfabético, es una lista de todas las mercancías que se describen en la Nomenclatura.

En el compendio de criterios de clasificación, se detallan las opiniones de clasificación adoptadas

por el Consejo, resultado del análisis de las dudas sobre clasificación presentadas por las partes.

9

UNIDAD II EL SISTEMA ARMONIZADO

2.1 DESCRIPCIÓN

El Sistema Armonizado está constituido por grupos o conjuntos de mercancías ordenados lógica y

sistemáticamente, cuyo campo de aplicación está precisamente delimitado, siguiendo criterios de

agrupamiento determinados. Según el artículo 1 del Convenio del sistema Armonizado, esta

nomenclatura comprende:

Las partidas y sus códigos numéricos;

Las Subpartidas y sus códigos numéricos.

Las Notas de sección , de Capitulo y de Subpartida; así como

Las seis Reglas Generales para su aplicación.

Los grupos de mercancías referidos en el párrafo anterior, son los siguientes:

21 Secciones

97 Capítulos

1251 Partidas

En la versión vigente para el año 2007 se insertan tres nuevas partidas y son eliminadas

veinticuatro de ellas. En cuanto a las subpartidas, que actualmente son más de 5 200, son creadas

más de treinta y son eliminadas poco más de cien.

2.1.1 Principios básicos de la nomenclatura

a) Sencillez: Accesible al público y a los técnicos.

b) Precisión Facilidad en la determinación de la partida apropiada

c) Exactitud. Clasificación idéntica para la misma mercancía en todas la tarifas.

2.1.2 Codificación

Los códigos de la nomenclatura del sistema Armonizado están constituidos por seis dígitos y, salvo

los casos mencionados a continuación, son iguales para todos los países que utilizan el sistema. El

Convenio del Sistema Armonizado permite cierta flexibilidad en la utilización de la Nomenclatura. Si

un país requiere, por ejemplo, de estadísticas más detalladas o de mayor precisión en la aplicación

de aranceles a cierto tipo de mercancías, podrá agregar tantos dígitos como desee después de los

seis que constituyen los códigos del Sistema Armonizado, mientras que los países en vías de

desarrollo – conforme al artículo 4 del propio Convenio- pueden utilizarla a nivel de cuatro dígitos

solamente, es decir, a nivel de partida.

La Nomenclatura del Sistema Armonizado

Un código de seis dígitos en la Nomenclatura significa lo siguiente:

a) Los dos primeros dígitos de la codificación indican el capitulo donde se encuentra una

partida determinada y están numerados del 01 al 97. Por ejemplo:

01.01

10

03.01

29.33

84.71

Aunque la numeración llega hasta el 97, solamente han sido utilizados 96 capítulos, ya que

el 77 se encuentra sin contenido y está destinado al uso exclusivo de la Organización

Mundial de Aduanas. Los capítulos 98 y 99 pueden ser utilizados por las partes

contratantes o demás usuarios.

b) Al par de dígitos que distinguen el capítulo le siguen otros dos que, junto con los primeros,

identifican la partida, por lo que él código de las partidas consta de cuatro dígitos. Los dos

pares de dígitos están separados por un punto. Las partidas son grupos de mercancías

resultantes de dividir el campo de aplicación de los capítulos. Sirva de ejemplo el siguiente

cuadro, en el que el grupo de los animales vivos que comprende el Capitulo 1 está dividido

en seis partidas:

c)

01.01

Caballos, asnos, mulos y burdéganos, vivos.

Capitulo 1

Animales

vivos

01.02

Animales vivos de la especie bovina.

01.03

Animales vivos de la especie porcina.

01.04

Animales vivos de las especies ovina o caprina.

01.05

Gallos, gallinas, patos, gansos, pavos (gallipavos) y

pintadas de las especies domésticas, vivos.

01.06

Los demás animales vivos.

En este ejemplo, la partida 01.01 representa el primer grupo de mercancías en que está

dividido el Capitulo 1, la partida 01.02 constituye el segundo grupo dentro del mismo

Capítulo, y así sucesivamente hasta la partida 01.06.

Los capítulos contienen una cantidad variable de partidas. Por ejemplo, el Capitulo 1

cuenta con seis, mientras que el 90 cuenta con treinta y tres.

d) Las subpartidas constan de seis dígitos, como resultado de añadir un par de dígitos –en

decenas- a los cuatro de la partida. Un punto separa el último par de dígitos, de los cuatro

primeros dígitos.

i)

Son de primer nivel cuando están precedidas de un guión, pudiendo estar o no

codificadas. No está codificadas cuando tienen desdoblamiento, por lo que reciben

el nombre de subpartidas virtuales, es decir, su campo de aplicación está dividido

en subgrupos que constituyen las subpartidas de segundo nivel.

Algunos países han optado por codificar en su nomenclatura las subpartidas de primer

nivel que tienen desdoblamiento, añadiendo un quinto dígito a los cuatro de la partida. Por

ejemplo, la subpartida que correspondería a la 2933.10, que en el Sistema Armonizado

está sin codificar, en esos países ha sido codificada como 2933.1:

Sistema Armonizado

Compuestos

cuya

estructura

contenga uno o más ciclos pirazol

(incluso

hidrogenado),

sin

condensar:

2933.11

-- Fenazona (antipirina) y sus

derivados.

11

Algunas Legislaciones

2933.1

- Compuestos cuya estructura

contenga uno o más ciclos pirazol

(incluso

hidrogenado),

sin

condensar:

2933.11

-- Fenazona (antipirina) y sus

derivados.

2933.19

-- Los demás.

2933.19 -- Los demás.

Cuando las subpartidas de primer nivel no tienen desdoblamiento aparecen codificadas y

su sexto dígito es un cero, como la subpartida 0301.10 que se encuentra en el cuadro

siguiente. Debido a las enmiendas que ha sufrido el Sistema Armonizado, en algunas

partidas las subpartida no presentan un orden consecutivo. Por ejemplo la partida 84.71,

donde ya no existe la segunda subpartida, que correspondería a la 8471.20:

8471.10

- Maquinas automáticas para tratamiento o procesamiento de datos,

analógicas o híbridas.

8471.30

- Maquinas automáticas para tratamiento o procesamiento de datos,

digitales, portátiles, de peso inferior o igual a 10 kg, que estén constituidas, al

menos, por una unidad central de proceso, un teclado y un visualizador.

ii)

De segundo nivel, siempre codificadas, cuando estén precedidas de dos guiones.

Estas últimas son el resultado del desdoblamiento de una subpartida de primer

nivel. Si una subpartida de primer nivel está codificada, significa entonces que no

tiene desdoblamiento y, evidentemente, no contiene subpartidas de segundo nivel.

El siguiente es un ejemplo de la nomenclatura de una subpartida de primer nivel sin

desdoblamiento y de otra con él*:

Subpartida

de

primer

nivel,

sin

desdoblamiento. Codificada y sexto dígito

es cero:

Subpartida

de

primer

nivel,

desdoblamiento. Sin codificar (virtual).

841210 - Propulsores a reacción, excepto

los turborreactores.

Motores Hidráulicos:

sin

Subpartidas de segundo nivel. Siempre

codificadas y sexto dígito diferente a cero:

841221 -- Con movimiento

(cilindros).

841229 -- Los demás.

rectilíneo

*: Ejemplo para efectos didácticos que puede no corresponder con la LIGIE vigente

Por regla general a la subpartida genérica o residual le ha sido asignada la codificación

xxxx.90, con el texto Los/Las demás. Sin embargo, en ciertos capítulos – como los de la

Sección XV (73 a 83), el 84, el 85, el 90, 94 etc.- existen partidas en los que su subpartida

xxxx.90 está reservada para clasificar las partes – en algunos casos también los

accesorios- de las mercancías pertenecientes a tales partidas, y se ha asignado a la

subpartida xxxx.80 la clasificación para Los/Las demás. Ejemplo de los dos casos es,

respectivamente, lo siguiente*:

37.05

Placas y películas, fotográficas,

impresionadas y reveladas, excepto

las cinematográficas (filmes).

370510 - Para la reproducción

offset.

12

84.10

Turbinas

hidráulicas,

ruedas

hidráulicas y sus reguladores.

8412.10 -- Propulsores a reacción, excepto

los turborreactores.

3705.20 -- Microfilmes

- Motores Hidráulicos:

370590 - Las demás.

8412.21

--

Con

movimiento

rectilíneo

(cilindros).

8412.39 -- Los demás.

8412.80 - Los demás.

8412.90 - Partes.

*: Ejemplo para efectos didácticos que puede no corresponder con la LIGIE vigente.

Por otro lado, existen un poco más de trescientas subpartidas cuyo quinto y sexto dígito

son cero, en virtud de que la única subpartida existente comprende todo el campo de

aplicación de la partida, es decir, el campo de aplicación de dicha partida, es decir, el

campo de aplicación de dicha partida no está dividido en subpartidas. El texto de esas

subpartidas no está precedido de ningún guión. Ejemplo de este caso es la partida 05.09*:

05.09 Esponjas naturales de origen animal.

0509.00 Esponjas naturales de origen animal.

En resumen, los códigos del Sistema Armonizado representan lo siguiente:

01

Capítulo

01.01

Sistema

Armonizado

Partida

01.01.10

Subpartida

2.1.3 El caso de México

En la legislación mexicana la estructura de la codificación se encuentra descrita en la 2ª.

Regla Complementaria, en la fracción II del Artículo 2 de la LIGIE.

Como ha sido explicado, el Sistema Armonizado cuenta con 21 secciones y 97 capítulos.

En la tarifa mexicana ha sido creada otra Sección, por lo que cuenta con 22, y el Capítulo

98 ha sido destinado para codificar operaciones especiales tales como la importación de

menajes de casa, de muestras y muestrarios, etc., por lo que cuenta con 97 capítulos

útiles.

Las fracciones arancelarias constan de ocho dígitos y están conformadas por el código de

la subpartida del Sistema Armonizado, adicionado de dos dígitos que podrán ser del 01 al

99, quedando destinado el 99 para clasificar las mercancías que cubre el campo de

aplicación de la subpartida que no están consideradas en las fracciones específicas o

semigenéricas de la misma, constituyendo la posición arancelaria residual a nivel de

fracción arancelaria.

01

01.01

01.01.10

01.01.10.01

Capítulo

Sistema

Armonizado

Partida

Subpartida

Fracción

México

Cada uno de los niveles de clasificación es denominado posición arancelaria.

13

El cuadro siguiente ejemplifica la estructura de la codificación de una partida, hasta el nivel

de fracción arancelaria mexicana:

03

03.01

03.01.10

PESCADOS Y CRUSTÁCEOS,

MOLUSCOS Y DEMÁS

INVERTEBRADOS ACUÁTICOS

PECES VIVOS

- Peces ornamentales.

03.01.10.01

--------*

Peces ornamentales.

- Los demás peces vivos:

03.01.91

0301.91.01

0301.92

0301.92.01

0301.93

0301.93.01

0301.99

0301.99.01

- - Truchas

Truchas

- - Anguilas

Anguilas

- - Carpas

Carpas

- - Los demás

Depredadores, en sus estados

alevines, juveniles y adultos.

Los demás.

0301.99.99

Capitulo

de

Partida

Subpartida

1er

Nivel

Codificada

Fracción

Subpartida 1er Nivel Sin

codificar

Subpartida 2º Nivel

Fracción

Subpartida 2º Nivel

Fracción

Subpartida 2º Nivel

Fracción

Subpartida 2º Nivel

Fracción

Fracción

* En este caso la subpartida de primer nivel que correspondería a las subpartidas 0301.91,

0301.92, 0301.93 y 0301.99, sería la virtual 0301.90.

Como habrá sido notado, el número de las secciones en ningún caso forma parte de la codificación

y está constituido con números romanos:

Sección

I

XI

Texto

Animales vivos y productos del Reino animal

Materias textiles y sus manufacturas

2.1.4 Concepto de Genérico o Residual

El concepto de genérico o residual se encuentra en todos los niveles de clasificación. Por ejemplo:

a) La partida 84.79 constituye la partida residual o genérica del Capítulo 84. En esta partida

están clasificadas las mercancías que corresponden al campo de aplicación del Capítulo

84, que no están comprendidas en las otras partidas del mismo capítulo:

b) La subpartida 0301.90 sin codificar es la subpartida residual o genérica de la partida 03.01.

En esa subpartida están clasificadas las mercancías que corresponden al campo de la

partida 03.01, que no están comprendidas en la otra subpartida de primer nivel -0301.10de la misma partida;

c) La subpartida 0301.99 es la subpartida de segundo nivel residual o genérica de la

subpartida sin codificar 0301.90. En esa subpartida están clasificadas las mercancías que

corresponden al campo de aplicación de la subpartida de primer nivel sin codificar

0301.90, que no están comprendidas en las otras subpartidas de segundo nivel -0301.91,

0301.92 y 0301.93 – de la misma subpartida de primer nivel; y

14

d) Por último la fracción arancelaria 0301.99.99 es la fracción residual o genérica de la

subpartida 0301.99. En esa fracción están clasificadas las mercancías que corresponden al

campo de aplicación de la subpartida 0301.99, que no están comprendidas en la otra

fracción arancelaria de la misma subpartida (0301.99.01).

Como se observa, en las posiciones arancelarias genéricas o residuales están clasificadas las

mercancías comprendidas en el campo de aplicación de la posición arancelaria de nivel superior,

que no han sido consideradas en las otras posiciones del mismo nivel de la posición residual de

que se trate.

El esquema siguiente describe lo anterior.

a, b, c, d, e, f y g

a, b

d

Los demás s= c, e, f y

g

Hay que tener en consideración que no en todos los lugares de la Nomenclatura existe una

posición arancelaria residual con terminación “8” ó “9”, según el caso o con el texto “los (las)

demás”. Por ejemplo, el Capitulo 83 no cuenta con partida residual, porque su campo de

aplicación está cubierto en las otras partidas que contiene; la subpartida 1701.11, que comprende

el azúcar de caña en bruto- con una polarización inferior a 99.5º , contiene tres fracciones

arancelarias numeradas de la 1701.11.01 a la 1701.11.03 y no cuenta con fracción arancelaria

1701.11.99, ya que en las tres fracciones arancelarias existentes, está agotado el campo de

aplicación de la subpartida en comento, haciendo a fracción 1701.11.03 las veces de fracción

arancelaria residual:

- Azúcar en bruto sin adición de aromatizante ni colorante.

1701.11

1701.11.0|

1701.11.02

1701.11.03

15

-- De caña.

Azúcar cuyo contenido en peso de sacarosa, en estado seco, tenga una

polarización igual o superior a 99.4 pero inferior a 99.5 grados.

Azúcar cuyo contenido en peso de sacarosa, en estado seco, tenga una

polarización igual o superior a 96 pero inferior a 99.4 grados.

Azúcar cuyo contenido en peso de sacarosa, en estado seco, tenga una

polarización inferior a 96 grados.

El esquema siguiente describe lo anterior:

a, b, c, d, e, f ,g…

01= a

02= b

03 s= c, d, e,f,g,…

2.1.5 Concepto de Semigenérico

Existen también posiciones arancelarias denominadas semigenéricas, en las que están

clasificadas mercancías que no ameritan una posición arancelaria específica, pero que no se

quiere queden incluidas en la posición arancelaria residual permanente. Por ejemplo, en la partida

95.03 están clasificadas ciertas mercancías cuyo volumen de comercio hace necesario que sean

distinguidas en varias subpartidas (subpartidas 9503.10 a 9503.70); sin embargo, de los demás

juguetes clasificados en la partida analizada, que podrían estar incluidos en la subpartida residual

9503.90, han sido separados los que cuenten con motor y han sido clasificados en la subpartida

semigenérica 9503.80, cuyo texto es los demás juguetes y modelos, con motor. La siguiente tabla

esquematiza lo anterior*:

Partida 95.03

9503.10

9503.20

9503.30

9503.50

9503.60

9503.70

- Trenes eléctricos, incluidos los carriles (rieles), señales y demás

accesorios.

- Modelos reducidos “a escala” para ensamblar, incluso animados,

excepto los de la subpartida 9503.10.

- Los demás juegos o surtidos de construcción.

- Juguetes que representen animales o seres no humanos:

- Instrumentos y aparatos, de música, de juguete.

- Rompecabezas.

- Los demás juguetes presentados en juegos o surtidos de dos o

más artículos diferentes acondicionados en el mismo envase para

su venta al pormenor.

- Los demás juguetes y modelos, con motor.

9503.80

- Los demás.

9503.90

*: Ejemplo para efectos didácticos que puede no corresponder con la LIGIE vigente.

16

2.2 CRITERIOS DE AGRUPAMIENTO

En el Sistema Armonizado las mercancías que conforman el universo arancelario han sido

agrupadas, principal pero no exclusivamente, en función de los criterios siguientes:

Naturaleza constitutiva:

Reino de la naturaleza del cual proviene la mercancía; y

Reino de la naturaleza de la materia prima que constituye la mercancía.

-

Grado de preparación o de elaboración.

En bruto;

Semimanufacturadas; y

Manufacturadas.

Función

Usos generales; y

Ramo industrial.

Estos criterios se encuentran distribuidos y notoriamente marcados de una forma o de otra en

cada Sección, Capítulo, Partida y Subpartida de la Nomenclatura.

Existen también ciertos casos donde en un nivel de clasificación ha sido utilizado un criterio,

mientras que en el o los niveles siguientes ha sido utilizado otro.

Varios de los casos mencionados en los dos párrafos anteriores son ejemplificados en los

incisos siguientes de éste capítulo.

2.2.1 Naturaleza constitutiva

En las primeras secciones de la Nomenclatura se encuentran clasificadas las mercancías en

función del Reino de la Naturaleza al que pertenecen:

SECCION I

Animal

SECCION II

Vegetal

SECCION V

Mineral

El orden numérico para agrupar las mercancías de acuerdo con este criterio no es

estrictamente consecutivo, debido a que las Secciones III y IV están reservadas para clasificar

productos cuyas materias primas pertenecen a las Secciones I y II, que presentan un grado de

elaboración mayor al permitido a ellas, atendiendo también al criterio de agrupamiento de

preparación o elaboración.

En las partidas de estas tres secciones se encuentran clasificados respectivamente, por

ejemplo, los animales vivos y ciertos subproductos sin transformar sustancialmente, como la

carne, la leche, etc.; las plantas vivas o frescas, los frutos comestibles o no incluso después de

haber sufrido cierto procesamiento; y los minerales prácticamente sin tratamiento alguno.

Otro ejemplo de este criterio de agrupamiento, aplicado ahora a nivel de capitulo, es el de la

Sección XI, donde las fibras textiles están clasificadas de la siguiente forma:

17

-

Primero las pertenecientes al Reino Animal:

La seda, en el capítulo 50; y

La lana y el pelo, en el Capitulo 51.

Luego las pertenecientes al Reino vegetal:

El algodón, en el Capítulo 52; y

El lino, el ramio, el abacá, etc., en el Capitulo 53.

Naturaleza de la materia prima que constituye la mercancía:

En otras partes de la Nomenclatura, mercancías que por su grado de elaboración o por su

utilización fueron clasificadas en secciones diferentes a la que pertenecerían en función de la

materia constitutiva con que están elaboradas, están agrupadas atendiendo a la naturaleza de su

materia prima. En este caso sirve de ejemplo también la <sección XI, en cuyos capítulos se

encuentran clasificados:

Primero ciertos productos textiles provenientes del Reino Animal:

De seda, en el capítulo 50; y

De lana o de pelo, en el Capitulo 51.

Luego ciertos productos textiles provenientes del Reino Vegetal:

De algodón, en el Capítulo 52; y}

De lino, de ramio, de albacá, etc., en el Capítulo 53.

Por último las fibras y los filamentos sintéticos o artificiales (poliésteres, nailon, rayones,

etc.), en los Capítulos 54 y 55.

Este criterio para agrupar las mercancías se encuentra también a nivel de subpartida. Por ejemplo,

los abrigos y demás mercancías que comprende la partida 61.01 están clasificados tomando en

consideración la naturaleza constitutiva de su materia prima.

6102.10

6102.20

6102.30

6102.30

- De lana o pelo fino.

- De algodón.

- De fibras sintéticas o artificiales.

- De las demás materias textiles.

2.2.2 Grado de preparación o elaboración

El grado de manufactura de una mercancía es importante para determinar su clasificación

arancelaria. En el Sistema Armonizado fue tomado en consideración este criterio y normalmente a

las mercancías presentadas en bruto o sin trabajar les corresponde una posición arancelaria de

numeración más baja que a las semimanufacturadas, mientras que estas últimas están clasificadas

en posiciones de numeración más baja que las manufacturadas.

Esto es llamado principio de progresividad.

18

Mercancías menos

elaboradas

Mercancías más

elaboradas

Mercancías menos

elaboradas

Mercancías menos

elaboradas

En bruto:

Literalmente, la expresión en bruto significa que un producto es presentado en su estado natural.

En el Sistema Armonizado esta acepción es válida para ciertas mercancías, por ejemplo, en la

partida 05.01 para el cabello, o en la partida 05.08 par el coral. Sin embargo, en otras partes el

alcance del término se ve modificado, como en la partida 76.01, donde el aluminio sigue siendo

considerado en bruto aunque sea presentado en lingotes o barras para alambrón.

Debe tenerse cuidado entonces de conocer el alcance de la expresión en comento en cada lugar

de la Nomenclatura, observando las condiciones que para cada caso han sido establecidas en

ciertas partes de la Nomenclatura, como en las Notas de Capítulo, de Subpartida, etc.

Semimanufacturado:

Aunque la expresión semimanufactura no se encuentra en la mayoría de los diccionarios por ser

una palabra compuesta, en el sistema Armonizado es empleada para designar ciertas mercaderías

que, aunque han sido manufacturadas, son en general incorporadas como componentes de otras

manufacturas más elaboradas. Por ejemplo, la partida 38.01, donde están clasificados ciertos

productos de grafito – tales como las plaquitas o los perfiles- que serán manufacturados para

obtener escobillas para usos eléctricos pertenecientes a la partida 85.45.

Como se observa, el término resulta relativo en función del uso que pueda tener una mercancía

determinada. Normalmente los productos semimanufacturados se encuentran clasificados en los

capítulos, partidas y subpartidas intermedios dentro de la Nomenclatura.

Manufacturado:

Los productos manufacturados se encuentran clasificados en las últimas posiciones arancelarias

según el nivel de clasificación de que se trate. No obstante la definición y la percepción que del

término normalmente se tiene, no es forzoso que los productos manufacturados hayan sido

obtenidos por medios mecánicos. En general existe una o varias partidas para clasificar las

manufacturas de una materia determinada.

Es relativo entonces el alcance de lo que en el Sistema Armonizado debe ser considerado como un

producto manufacturado. Un hilado, por ejemplo, que industrialmente ya constituye una

manufactura, es tácticamente una semimanufactura con la que pueden ser manufacturados tejidos

incluidos en una partida de numeración superior; a su vez el tejido constituye una semimanufactura

cuando existe la posibilidad de que con él sean fabricadas confecciones clasificadas en partidas

cuya numeración es ,más alta que la de los tejidos.

El Capitulo 50 de la sección XI será tomado para ejemplificar el criterio de agrupamiento en

estudio. En la partida de numeración más baja están clasificados los capullos de seda devanables,

después la seda cruda con la que serán fabricados los hilados, posteriormente los hilados y por

último los tejidos con los que serán fabricados artículos confeccionados, atendiendo entonces el

criterio de agrupamiento al grado de elaboración de la seda.

Atendiendo el mismo criterio, en las dos partidas del Capítulo 50 destinadas a la clasificación de

hilados, es tomando en cuenta otro aspecto en el grado de manufactura, que es la forma de

acondicionamiento en que van a ser comercializados: en la partida de numeración más baja están

situados los hilados que no están acondicionados para la venta al menudeo, mientras que en la

partida siguiente los que sí lo están.

En el cuadro siguiente es posible ver lo expresado en los dos párrafos anteriores:

50.01

Capullos de seda aptos para el devanado.

50.02

Seda cruda (sin torcer).

50.03

Desperdicios de seda (incluidos los capullos no aptos para el devanado,

desperdicios de hilados e hilachas).

19

50.04

50.05

50.06

50.07

Hilados de seda (excepto los hilados de desperdicios de seda) sin acondicionar

para la venta al por menor.

Hilados de desperdicios de seda sin acondicionar para la venta al por menor.

Hilados de seda o de desperdicios de seda, acondicionados para la venta al por

menor; “pelo de Mesina” (crin de Florencia”).

Tejidos de seda, o de desperdicios de seda.

2.2.3 Criterios mixtos

Como se observa, en una misma Sección o Capitulo es posible encontrar dos o más criterios de

agrupamiento. En los ejemplos anteriores se nota que:

a) En los Capítulos 50 a 55 de la Sección XI primero fue utilizado el criterio de la naturaleza

de la materia constitutiva – la materia textil-;

b) Mientras que las partidas de dichos capítulos están estructuradas en función del grado de

manufactura de dicha materia.

2.2.4 Función

En EL SISTEMA Armonizado existen posiciones arancelarias donde no es necesario conocer la

materia constitutiva de las mercancías, porque su clasificación depende de la función que realizan

o de la utilización que tienen. Con las indispensables excepciones, esto sucede normalmente en

los Capítulos 84 a 97 de la Nomenclatura. Es así que en el Capítulo 84 por ejemplo, las partidas

cuya numeración es más baja han sido utilizadas para ubicar las mercancías de acuerdo a su

función, o uso general, mientras que en las partidas posteriores –también con sus excepciones- se

encuentran agrupadas de acuerdo al ramo industrial en que son utilizadas o a la materia que han

de trabajar, como se muestra en el cuadro siguiente:

Partida

84.01 a 84.24

84.25 a 84.78

Capitulo 84

Comprende

Máquinas y aparatos

clasificados principalmente por

su función.

Máquinas y aparatos

clasificados principalmente por

el ramo industrial

Ejemplos

Reactores nucleares, calderas,

motores, turbinas, bombas,

hornos, compresores,

refrigeradores, calandrias y

laminadores, filtros, básculas,

etc.

Alimentaria, construcción,

agrícola, papel e imprenta,

textil, calzado, metales,

extractivas, oficina, vidrio,

plásticos, etc.

2.2.5 Los dos grandes grupos.

En resumen, es así como se encuentran distribuidos dentro de la Nomenclatura los grupos de

mercancías, siguiendo el principio de progresividad enunciado anteriormente.

20

POR SU NATURALEZA CONSTITUTIVA

SECCIONES I A XV

POR SU FUNCIÓN

SECCIONES VI A XXI

2.3 L A NOMENCLATURA DESDE EL PUNTO DE VISTA DE LA LÓGICA MATEMÁTICA

2.3.1 Conjuntos.

Comprender el hecho de que la Nomenclatura es un grupo de conjuntos de mercancías, permite

una mejor esquematización y asimilación de la estructura del Sistema Armonizado. Es así que se

plantea enseguida un breve razonamiento basado en la teoría de conjuntos, mediante el cual se

intenta cumplir tal objetivo.

Un conjunto es la colección o agregado de mercancías de similares características, sea por su

naturaleza constitutiva y/o sea por su función, tales que dichas características no dejan lugar a

dudas de su pertenencia al texto, o sea por su texto y el de las Notas que le sean aplicables.

Los objetos que forman un conjunto se denominan elementos del conjunto.

CONJUNTO

El año

Los animales vivos

Las aves

Las aves rapaces

ELEMENTOS

Enero, febrero, marzo, abril, mayo, junio, julio,

agosto, septiembre, octubre, noviembre y

diciembre.

Equinos, ovinos, aves, reptiles, etc.

Rapaces, pájaros, trepadoras, colúmbidos,

gallináceas, zancudas, corredoras y

palmípedas.

Águila, buitre, búho, etc.

Generalmente son utilizadas las letras mayúsculas para denotar conjuntos, mientras que las

minúsculas se utilizan para los elementos.

Para simbolizar que el artículo es elemento del conjunto, se escribe x A, que se lee x es

elemento del conjunto A, Por el contrario, para simbolizar que un artículo no es elemento de un

conjunto, se utiliza r A, que se lee r no es elemento del conjunto A. Por ejemplo, se puede llamar

A al conjunto de los animales vivos que pertenezca al Capitulo 1 y x a los caballos vivos: los

21

caballos cumplen con la condición de estar vivos, como lo menciona el capítulo en comento, por lo

tanto, dichos caballos (x) son elementos del conjunto A. Al denotarlo sucedería lo siguiente:

El conjunto de los animales vivos del Capítulo 1:

A= {x | x sea uno de los animales vivos}

Lo anterior se lee: A es igual al conjunto constituido por los elementos x, tal que x sea uno de los

animales vivos. La línea vertical significa tal que. La letra x, se denomina variable, se ha utilizado

entonces para designar cualquier elemento que satisfaga la condición dada, o sea, representa

cualquier elemento que satisfaga la condición dada, o sea, representa cualquiera de los animales

que estén vivos.

El conjunto que representa los elementos para reemplazar la variable, es decir la x, se llama

conjunto de reemplazamiento. Es así que todas las mercancías que cumplan con las condiciones

descritas en el texto de una partida determinada –esté o no afectada en su alcance por el texto de

una Nota de sección o de Capítulo- y, dentro de ella, en el texto de sus subpartidas, constituyen el

conjunto de reemplazamiento. El conjunto de elementos – mercancías- que cumplen con tales

condiciones de denomina conjunto de verdad.

Estos elementos de la lógica matemática llevan a concluir que las partidas, así como las fracciones

arancelarias, son conjuntos de mercancías con conjuntos de verdad bien definidos que, no

obstante la dificultad que exista en ciertas ocasiones para determinar qué elementos comprende

cada uno de ellos, por regla general son conjuntos finitos.

Como es de observar, los elementos del conjunto de año – los meses- son a su vez subconjuntos

constituidos por los elementos del subconjunto de la semana – los días- de tal suerte que es

posible entender entonces que un conjunto puede estar constituido por un número determinado de

subconjuntos con sus propios elementos, los cuales nunca podrán ser distintos a los comprendidos

por el conjunto.

La totalidad de las mercaderías de comercio internacional se denomina Universo Arancelario de las

Mercancías, el cuál dentro de la lógica matemática constituye el conjunto universal, del cual todos

los demás son subconjuntos – secciones, capítulos, partidas, subpartidas y fracciones

arancelarias- Así como los estados de la República son subconjuntos que constituyen el conjunto

universal que conforman los Estados Unidos Mexicanos, las mercancías comprendidas en cada

una de las posiciones arancelarias de la Nomenclatura son subconjuntos del conjunto de la

posición del nivel superior.

Para indicar que un conjunto es subconjunto de otro, se utiliza el símbolo , que se lee es

subconjunto de, mientras que lo contrario se simboliza con, que se lee no es subconjunto de, por

ejemplo:

Sea el conjunto de las herramientas de mano el conjunto N (partida 82.05), M el conjunto de las

herramientas de taladrar (Subpartida 8205.10) y L el conjunto de los berbiquíes (Fracción

arancelaria mexicana 8205.10.039) Entonces L M y M N, por lo tanto L pertenece a M y M

pertenece a N, o sea, la fracción 8205.10.03, es subconjunto de la subpartida 8205.10 y la misma

subpartida es subconjunto de la partida 82.05, de lo que se concluye que si una fracción es el

elemento de una subpartida, entonces lo es también de la partida a la que pertenece tal subpartida.

Como ya ha sido explicado, las subpartidas son el resultado de descomponer el campo de

aplicación de las partidas en conjuntos más pequeños de mercancías. La aplicación a esos

conjuntos de mercancías de los elementos señalados en los subincisos a) a d) del subinciso 5,2,6

siguiente nunca puede llegar al extremo de que en las subpartidas estén incluidas mercancías que

no están comprendidas en la partida. Por lo tanto el campo de aplicación o contenido de las

subpartidas - conjunto de verdad- nunca es mayor al campo de aplicación o contenido de la partida

22

a la que pertenecen. Si el artículo cuya clasificación se está buscando no es un elemento

contenido en la partida, tampoco lo es de las subpartidas de la propia partida.

2.3.2 Conjuntos vacios

Cuando no hay elementos que satisfagan las condiciones exigidas para pertenecer a un conjunto,

este último se llama conjunto vacío y se representan con el símbolo ; por ejemplo el conjunto de

mexicanos que han sido secretario general de la OMA es un conjunto vacio pues no tiene conjunto

de reemplazamiento. Si una fracción arancelaria se encuentra en una subpartida que no le

corresponde, no es el elemento de la misma o, si se encuentra en una partida que no le es

aplicable, entonces tampoco lo es de la Subpartida en que está ubicada, puesto que en ambos

casos la fracción no tiene conjunto de reemplazamiento. Como había sido anticipado, esa fracción

es un conjunto vacío donde no es posible clasificar nada.

Es muy importante recordar el concepto de conjunto vacío, ya que con él es posible demostrar por

qué no deben ser utilizadas las fracciones arancelarias que están ubicadas fuera de la subpartida

que les corresponde. Evidentemente, las mercancías descritas en las fracciones arancelarias en

comento, tienen cabida en otra partida o subpartida de la nomenclatura.

2.3.3 Conclusión

Estos razonamientos sirven, más que para mostrar la precisión con la que es posible clasificar las

mercancías en la nomenclatura aduanera, para proporcionar un punto de vista más formal respecto

a la estructura de la misma, dada la necesidad de establecer en muchas ocasiones cuál es el

campo de aplicación de un aposición arancelaria determinada antes de decidir si la mercadería que

se intenta clasificar pertenece a dicho campo.

UNIDAD III LEY DE LOS IMPUESTOS GENERALES DE IMPORTACIÓN Y EXPORTACIÓN

En México el Sistema Armonizado fue incorporado en 1988 en las entonces Ley del Impuesto

General de Importación y Ley del Impuesto General de Exportación y, a partir del año 2002 Ley de

los Impuestos Generales de Importación y Exportación, conocida como LIGIE, publicada en el

Diario Oficial de la Federación el 18 de enero del mismo año.

La Ley de los Impuestos generales de Importación y Exportación posee la siguiente estructura:

Artículo 1:

Tarifa de La Ley de los Impuestos Generales de Importación y Exportación

Artículo 2:

Fracción I:

Reglas Generales para la aplicación de la Tarifa de La Ley de los Impuestos Generales de

Importación y Exportación.

Fracción II:

Reglas Complementarias para la aplicación de la Tarifa de La Ley de los Impuestos Generales de

Importación y Exportación.

23

3.1 REGLAS GENERALES DE INTERPRETACIÓN

NOTAS EXPLICATIVAS DE LAS REGLAS GENERALES PARA LA APLICACION DE LA

TARIFA DE LA LEY DE LOS IMPUESTOS GENERALES DE IMPORTACION Y DE

EXPORTACION

La clasificación de las mercancías en la Nomenclatura se regirá por las reglas siguientes:

REGLA 1

LOS TITULOS DE LAS SECCIONES, DE LOS CAPITULOS O DE LOS SUBCAPITULOS

SOLO TIENEN UN VALOR INDICATIVO, YA QUE LA CLASIFICACION ESTA DETERMINADA

LEGALMENTE POR LOS TEXTOS DE LAS PARTIDAS Y DE LAS NOTAS DE SECCION O DE

CAPITULO Y, SI NO SON CONTRARIAS A LOS TEXTOS DE DICHAS PARTIDAS Y NOTAS, DE

ACUERDO CON LAS REGLAS SIGUIENTES:

NOTA EXPLICATIVA:

I)

La Nomenclatura presenta en forma sistemática las mercancías que son objeto de

comercio internacional. Agrupa estas mercancías en Secciones, Capítulos y Subcapítulos,

con títulos tan concisos como ha sido posible, indicando la clase o naturaleza de los

productos que en ellos se incluyen. Pero, en muchos casos, ha sido materialmente

imposible englobarlos todos o enumerarlos completamente en dichos títulos, a causa de la

diversidad y número de los artículos.

II) La Regla 1 comienza pues, disponiendo que los títulos sólo tienen un valor indicativo. Por

tanto, de ellos no puede deducirse ninguna consecuencia jurídica para la clasificación.

III) La segunda parte de la Regla prevé que la clasificación se determine:

a) según el texto de las partidas y de las Notas de Sección o Capítulo; y

b) si fuera necesario, según las disposiciones de las Reglas 2, 3, 4 y 5, si no son

contrarias a los textos de dichas partidas y Notas.

IV) El apartado III) a) no necesita aclaración y numerosas mercancías pueden clasificarse en

la Nomenclatura sin que sea necesario recurrir a las demás Reglas Generales (por

ejemplo, los caballos vivos (partida 01.01), o las preparaciones y artículos farmacéuticos a

que se refiere la Nota 4 del Capítulo 30 (partida 30.06)).

V) En el apartado III) b), la frase si no son contrarias a los textos de dichas partidas y Notas

está destinada a precisar, sin lugar a equívoco, que el texto de las partidas y de las Notas

de Sección o de Capítulo tiene prioridad sobre cualquier otra consideración para

determinar la clasificación de una mercancía. Por ejemplo, en el Capítulo 31, las Notas

disponen que ciertas partidas sólo comprendan determinadas mercancías. Esto significa

que el alcance de estas partidas no puede ampliarse para abarcar mercancías que, de otra

forma, se incluirían en ellas por aplicación de la Regla 2 b).

REGLA 2

a) CUALQUIER REFERENCIA A UN ARTICULO EN UNA PARTIDA DETERMINADA

ALCANZA AL ARTICULO INCLUSO INCOMPLETO O SIN TERMINAR, SIEMPRE QUE

ESTE PRESENTE LAS CARACTERISTICAS ESENCIALES DEL ARTICULO

COMPLETO O TERMINADO. ALCANZA TAMBIEN AL ARTICULO COMPLETO O

TERMINADO, O CONSIDERADO COMO TAL EN VIRTUD DE LAS DISPOSICIONES

PRECEDENTES, CUANDO SE PRESENTE DESMONTADO O SIN MONTAR TODAVIA,

Y

b) CUALQUIER REFERENCIA A UNA MATERIA EN UNA PARTIDA DETERMINADA

ALCANZA A DICHA MATERIA, INCLUSO MEZCLADA O ASOCIADA CON OTRAS

MATERIAS. ASIMISMO, CUALQUIER REFERENCIA A LAS MANUFACTURAS DE UNA

MATERIA DETERMINADA ALCANZA TAMBIEN A LAS CONSTITUIDAS TOTAL O

PARCIALMENTE POR DICHA MATERIA. LA CLASIFICACION DE ESTOS

PRODUCTOS MEZCLADOS O DE ESTOS ARTICULOS COMPUESTOS SE

EFECTUARA DE ACUERDO CON LOS PRINCIPIOS ENUNCIADOS EN LA REGLA 3.

NOTAS EXPLICATIVAS:

24

I)

II)

III)

IV)

V)

VI)

VII)

VIII)

IX)

X)

25

REGLA 2 a)

(Artículos incompletos o sin terminar)

La primera parte de la Regla 2 a) amplía el alcance de las partidas que mencionan un

artículo determinado, de tal forma que comprendan, no sólo el artículo completo, sino

también el artículo incompleto o sin terminar, siempre que presente ya las características

esenciales del artículo completo o terminado.

Las disposiciones de esta Regla se extienden también a los esbozos de artículos, salvo el

caso en que dichos esbozos estén citados expresamente en una partida determinada.

Tendrán la consideración de esbozos, los artículos que no sean utilizables tal como se

presentan, que tengan aproximadamente la forma o el perfil de la pieza o del objeto

terminado y que no puedan utilizarse, salvo a título excepcional, para fines distintos de la

fabricación de dicha pieza o de dicho objeto (por ejemplo: las preformas de botellas de

plástico, que constituyen productos intermedios y tienen forma tubular con uno de sus

extremos cerrados, y una rosca en el extremo abierto que permite el cierre por medio de un

tapón roscado; la parte inferior del extremo roscado puede expandirse al tamaño y forma

deseados).

Los productos semimanufacturados que no presenten todavía la forma esencial de los

artículos terminados (tal es el caso, generalmente, de barras, discos, tubos, etc.) no tienen

la consideración de esbozos.

Habida cuenta del alcance de las partidas de las Secciones I a VI, esta parte de la Regla

no se aplica normalmente a los productos de estas Secciones.

En las Consideraciones Generales de las Secciones o de los Capítulos (Sección XVI,

Capítulos 61, 62, 86, 87 y 90, principalmente), se citan algunos casos de aplicación de esta

Regla.

REGLA 2 a)

(Artículos desmontados o sin montar todavía)

La segunda parte de la Regla 2 a) clasifica, en la misma partida que el artículo montado, al

artículo completo o terminado cuando se presente desmontado o sin montar todavía. Las

mercancías se presentan en estas condiciones sobre todo por razones tales como las

necesidades o la comodidad del embalaje, de la manipulación o del transporte.

Esta Regla de clasificación se aplica igualmente al artículo incompleto o sin terminar

cuando se presente desmontado o sin montar todavía, desde el momento en que haya que

considerarlo como completo o terminado en virtud de las disposiciones de la primera parte

de esta Regla.

Por aplicación de la presente Regla, se consideran como artículos desmontados o sin

montar todavía los artículos cuyos diferentes elementos hayan de ensamblarse, bien por

elementos de fijación (tornillos, pernos, tuercas, etc.), bien por remachado o soldadura, por

ejemplo, con la condición, sin embargo, de que se trate de operaciones de montaje.

La complejidad del método de ensamble no afecta la clasificación. Sin embargo, los

componentes a ensamblar deben presentarse totalmente listos para el ensamble, y no

necesitar ninguna operación o trabajo de acabado.

Los elementos sin montar de un artículo que excedan en número al requerido para la

formación de un artículo completo, siguen su propio régimen.

En las Consideraciones Generales de las Secciones o de los Capítulos (Sección XVI,

Capítulos 44, 86, 87 y 89, principalmente) se citan algunos casos de aplicación de la

Regla.

Habida cuenta del alcance de las partidas de las Secciones I a VI, esta parte de la Regla

no se aplica normalmente a los productos de estas Secciones.

REGLA 2 b)

(Productos mezclados y artículos compuestos)

La Regla 2 b) afecta a las materias mezcladas o asociadas con otras materias y a las

manufacturas constituidas por dos o más materias. Las partidas a las que se refiere son las

que mencionan una materia determinada, por ejemplo, la partida 05.07, marfil, y las que se

refieren a manufacturas de una materia determinada, por ejemplo, la partida 45.03,

artículos de corcho. Hay que destacar que esta Regla sólo se aplica en caso de no existir

disposición en contrario en los textos de las partidas y de las Notas de Sección o de

Capítulo (por ejemplo, partida 15.03... aceite de manteca de cerdo...., sin mezclar).

Los productos mezclados que constituyan preparaciones contempladas como tales en una

Nota de Sección o de Capítulo o en el texto de una partida se clasifican por aplicación de la

Regla 1.

XI) El efecto de esta Regla es extender el alcance de las partidas que mencionen una materia

determinada de modo que incluyan esta materia tanto pura como mezclada o asociada

con otras. Y también extender el alcance de las partidas que mencionen manufacturas de

una materia determinada, de modo que comprendan las manufacturas parcialmente

constituidas por dicha materia.

XII) Sin embargo, esta Regla no amplía el alcance de las partidas afectadas hasta el extremo

de poder incluir en ellas artículos que, como lo exige la Regla 1, no respondan a los

términos de los textos de estas partidas, como sería el caso cuando la adición de otras

materias o sustancias tuviera como consecuencia privar al artículo del carácter de una

mercancía comprendida en dichas partidas.

XIII) En consecuencia, si las materias mezcladas o asociadas con otras materias y las

manufacturas constituidas por dos o más materias son susceptibles de clasificarse, en

principio, en dos o más partidas, deben por ello clasificarse de acuerdo con las

disposiciones de la Regla 3.

REGLA 3

CUANDO UNA MERCANCIA PUDIERA CLASIFICARSE, EN PRINCIPIO, EN DOS O MAS

PARTIDAS POR APLICACION DE LA REGLA 2 b) O EN CUALQUIER OTRO CASO, LA

CLASIFICACION SE EFECTUARA COMO SIGUE:

a) LA PARTIDA CON DESCRIPCION MAS ESPECÍFICA TENDRA PRIORIDAD SOBRE

LAS PARTIDAS DE ALCANCE MAS GENERICO. SIN EMBARGO, CUANDO DOS O

MAS PARTIDAS SE REFIERAN, CADA UNA, SOLAMENTE A UNA PARTE DE LAS

MATERIAS QUE CONSTITUYEN UN PRODUCTO MEZCLADO O UN ARTICULO

COMPUESTO O SOLAMENTE A UNA PARTE DE LOS ARTICULOS, EN EL CASO DE

MERCANCIAS PRESENTADAS EN JUEGOS O SURTIDOS ACONDICIONADOS PARA

LA VENTA AL POR MENOR, TALES PARTIDAS DEBEN CONSIDERARSE

IGUALMENTE ESPECIFICAS PARA DICHO PRODUCTO O ARTICULO, INCLUSO SI

UNA DE ELLAS LO DESCRIBE DE MANERA MAS PRECISA O COMPLETA;

b) LOS PRODUCTOS MEZCLADOS, LAS MANUFACTURAS COMPUESTAS DE

MATERIAS DIFERENTES O CONSTITUIDAS POR LA UNION DE ARTICULOS

DIFERENTES Y LAS MERCANCIAS PRESENTADAS EN JUEGOS O SURTIDOS

ACONDICIONADOS PARA LA VENTA AL POR MENOR, CUYA CLASIFICACION NO

PUEDA EFECTUARSE APLICANDO LA REGLA 3 a), SE CLASIFICARAN SEGUN LA

MATERIA O CON EL ARTICULO QUE LES CONFIERA SU CARACTER ESENCIAL, SI

FUERA POSIBLE DETERMINARLO, Y

c) CUANDO LAS REGLAS 3 a) Y 3 b) NO PERMITAN EFECTUAR LA CLASIFICACION,

LA MERCANCIA SE CLASIFICARA EN LA ULTIMA PARTIDA POR ORDEN DE

NUMERACION ENTRE LAS SUSCEPTIBLES DE TENERSE RAZONABLEMENTE EN

CUENTA.

NOTAS EXPLICATIVAS:

26

I)

Esta Regla prevé tres métodos de clasificación de las mercancías que, en principio,

podrían incluirse en varias partidas, bien por aplicación de la Regla 2 b), bien en cualquier

otro caso. Estos métodos se aplican en el orden en que figuran en la Regla. Así, la Regla 3

b) sólo se aplica si la Regla 3 a) no aporta ninguna solución al problema de clasificación y

la

Regla

3

c)

entrará

en

juego

si

las

Reglas 3 a) y 3 b) son inoperantes. El orden en el que sucesivamente hay que considerar

los elementos de la clasificación es el siguiente: a) la partida más específica, b) el carácter

esencial y c) la última partida por orden de numeración.

II)

La Regla sólo se aplica si no es contraria a los textos de las partidas y de las Notas de

Sección o de Capítulo. Por ejemplo, la Nota 4 B) del Capítulo 97 indica que los artículos

susceptibles de clasificarse en las partidas 97.01 a 97.05 y en la partida 97.06, deben

clasificarse en la más apropiada de las partidas 97.01 a 97.05. La clasificación de estos

artículos

se

desprende

de

la

Nota 4 B) del Capítulo 97 y no de la presente Regla.

REGLA 3 a)

III)

El primer método de clasificación está expuesto en la Regla 3 a), en virtud de la cual la

partida más específica tendrá prioridad sobre las partidas de alcance más general.

IV) No es posible sentar principios rigurosos que permitan determinar si una partida es más

específica que otra respecto de la mercancía presentada; sin embargo, se puede decir con

carácter general:

a) que una partida que designa nominalmente un artículo determinado es más específica

que una partida que comprenda una familia de artículos: por ejemplo, las máquinas de

afeitar, de cortar el pelo y de esquilar, con motor eléctrico incorporado, se clasifican en

la partida 85.10 y no en la 85.08 (herramientas electromecánicas con motor eléctrico

incorporado, de uso manual) ni en la partida 85.09 (aparatos electromecánicos con

motor eléctrico incorporado, de uso doméstico).

b) que debe considerarse más específica la partida que identifique más claramente y con

una descripción más precisa y más completa la mercancía considerada.

Se pueden citar como ejemplos de este último tipo de mercancías:

V)

1)

Las alfombras de materias textiles con pelo insertado, reconocibles como

destinadas a los vehículos automóviles, que deben clasificarse en la partida

57.03 donde están comprendidas más específicamente, y no como accesorios

de vehículos automóviles de la partida 87.08.

2)

Los vidrios de seguridad, que son vidrios templados o formados con hojas

encoladas, sin enmarcar, con forma, reconocibles para su utilización como

parabrisas de aviones, que deben clasificarse en la partida 70.07 donde están

comprendidos más específicamente y no en la partida 88.03 como partes de

aparatos de las partidas 88.01 y 88.02.

Sin embargo, cuando dos o más partidas se refieran cada una de ellas a una sola de las

materias que constituyan un producto mezclado o un artículo compuesto, o a una sola

parte de los artículos en el caso de mercancías presentadas en juegos o en surtidos

acondicionados para la venta al por menor, estas partidas hay que considerarlas, en

relación con dicho producto o dicho artículo, como igualmente específicas, incluso si una

de ellas da una descripción más precisa o más completa. En este caso, la clasificación de

los artículos estará determinada por aplicación de la Regla 3 b) o 3 c).

REGLA 3 b)

VI) Este segundo método de clasificación se refiere únicamente a los casos de:

1) productos mezclados;

2) manufacturas compuestas de materias diferentes;

3) manufacturas constituidas por la unión de artículos diferentes;

4) mercancías presentadas en juegos o en surtidos acondicionados para la venta al por

menor.

Esta Regla sólo se aplica si la Regla 3 a) es inoperante.

VII) En estas diversas hipótesis, la clasificación de las mercancías debe hacerse según la

materia o el artículo que confiera el carácter esencial cuando sea posible determinarlo.

VIII) El factor que determina el carácter esencial varía según la clase de mercancías. Puede

resultar, por ejemplo, de la naturaleza de la materia constitutiva o de los artículos que la

componen, del volumen, la cantidad, el peso, el valor, o la importancia de una de las

materias constitutivas en relación con la utilización de la mercancía.

IX) Para la aplicación de la presente Regla, se consideran manufacturas constituidas por la

unión de artículos diferentes, no sólo aquéllas cuyos elementos componentes están fijados

los unos a los otros formando un todo prácticamente indisociable, sino también aquéllas en

27

X)

28

que los elementos son separables, a condición de que estos elementos estén adaptados

unos a otros y sean complementarios los unos de los otros y que unidos constituyan un

todo que no pueda venderse normalmente por elementos separados.

Se pueden citar como ejemplos de este último tipo de manufacturas:

1) los ceniceros compuestos por un soporte en el que se inserta un platillo amovible

destinado a las cenizas.

2) Las gradas o estanterías de tipo casero para especias compuestas por un soporte

(generalmente de madera) especialmente preparado y de un cierto número de frascos

vacíos de forma y dimensiones apropiadas para las especias.