Abstract Título: Los efectos de la ley de regulación del costo máximo

Anuncio

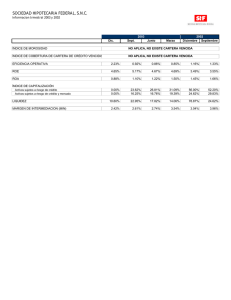

Abstract Título: Los efectos de la ley de regulación del costo máximo efectivo del crédito en el sistema bancario privado del Ecuador. Periodo 2002 - 2009 Autoría: Eduardo Efraín Escobar Estévez Año: 2009 La Ley de Regulación del Costo Máximo Efectivo del Crédito, aprobada el 18 de julio del año 2007 por el Congreso Nacional del Ecuador, busca eliminar problemáticas que se han presentado en el mercado financiero como son: las asimetrías en la información, los altos precios de los servicios financieros y las altas ganancias por parte de las instituciones financieras; pero en sí, lo que busca es eliminar los desequilibrios existentes en el mercado financiero, generando beneficios a todos los actores que participan en este. Además, tiene por objetivo fomentar la trasparencia y la competitividad en el sistema financiero ecuatoriano y eliminar la excesiva liberalización bancaria existente. La definición del problema radica en: analizar los efectos generados por la imposición de la Ley de Regulación del Costo Máximo del Crédito, valorar los efectos generados por los nuevos controles sobre las tasas de interés y sobre los ingresos financieros, y verificar si la implementación de la Ley de Regulación del Costo Efectivo Máximo cumplió con todos sus propósitos establecidos en el sistema bancario privado en el Ecuador. Para conseguir los objetivos planteados en la Ley de Regulación del Costo Máximo Efectivo del Crédito, se emplean instrumentos reguladores de conducta como: el control de las tasas de interés, el control sobre el precio de los servicios financieros, la eliminación de las comisiones ganadas por la cartera de créditos y el establecimiento de un Fondo de Liquidez, que busca incrementar la regulación en el sistema financiero y eliminar los problemas microeconómicos existentes, por la ineficiencia y la falta de regulaciones financieras previas. Para valorar los efectos generados de la regulación en la cartera de créditos, se analizó la composición de la misma por segmentos, además se estudió el comportamiento de la cartera de créditos entre el mes de julio del 2002 y el mes de junio del año 2009. También se analizaron los instrumentos reguladores y los efectos que generan en cada uno de las diferentes carteras de crédito, finalmente se evaluó el riesgo de la cartera utilizando los índices de morosidad y el índice de cobertura de provisiones para la cartera problemática. Adicionalmente, se estudió el comportamiento de la profundización de la cartera de créditos en el Ecuador, de igual forma, se realizó una comparación frente a las profundizaciones financieras de otros países de América Latina y el Caribe. Por otro lado, los efectos de la regulación en las obligaciones con el público fueron medidos en base a la estructura de las obligaciones con el público, se estudió el comportamiento de éstas durante el período señalado, y se analizó el comportamiento de la liquidez en los bancos privados del Ecuador. Para valorar los efectos de los instrumentos reguladores, se analizó el comportamiento de las tasas de interés pasivas efectivas por instrumento y por plazo. Respecto al fondo de liquidez, se estudió la normativa de administración del riesgo de liquidez dictaminada por la Superintendencia de Bancos y Seguros, y se investigó sobre la normativa del fondo de liquidez a partir de su creación, que es, el 20 de junio del año 2009. Al igual que en el caso de la cartera de créditos, se estudió la profundización financiera de las obligaciones del público en el Ecuador y se la comparó frente a la profundización financiera de otros países de América Latina y el Caribe. 1 El impacto de la regulación en los ingresos financieros, se lo analizó en base a la estructura del estado de pérdidas y ganacias, dividiéndolo en partes analizando la estructura de los ingresos, los gastos y los márgenes financieros. Conjuntamente, se estudió la rantabilidad en los bancos privados del Ecuador, en base a dos índices financieros ROA y ROE; además se estudiaron los efectos de los instrumentos financieros como la eliminación de las comisiones ganadas por la cartera de créditos y el control sobre el precio de los servicios financieros. Cabe recalcar que todos los análisis realizados para la disertación se realizaron a partir del año 2002 hasta el año 2009. Después del estudio realizado se estableció que la hipótesis se comprobó parcialmente, obteniendo los siguientes resultados: La regulación sobre las tasas de interés ha promovido la profundización financiera de la cartera de créditos, sin embargo, este control ha provocado racionamientos de crédito en los segmentos crediticios que presentan un mayor riesgo de crédito. El control sobre las tasas de interés no fue un mecanismo regulador óptimo, ya que las tasas de interés calculadas no revelaban los verdaderos riesgos crediticios y los costos operativos de los diferentes segmentos de crédito. El fondo de liquidez del sistema financiero ecuatoriano ha reducido la vulnerabilidad de las instituciones financieras frente a eventuales externalidades; sin embargo, no garantiza una mejor defensa de los recursos del público. Las políticas restrictivas sobre la tarifa máxima de los servicios financieros, generaron reducciones del 100% de su tarifa máxima en algunos servicios. Este control sobre los precios financieros, no se encontraba en función de los costos de los servicios financieros; lo que generaba que la tarifa máxima calculada no sea la óptima. 2