Comunicado Imacon junio 2015

Anuncio

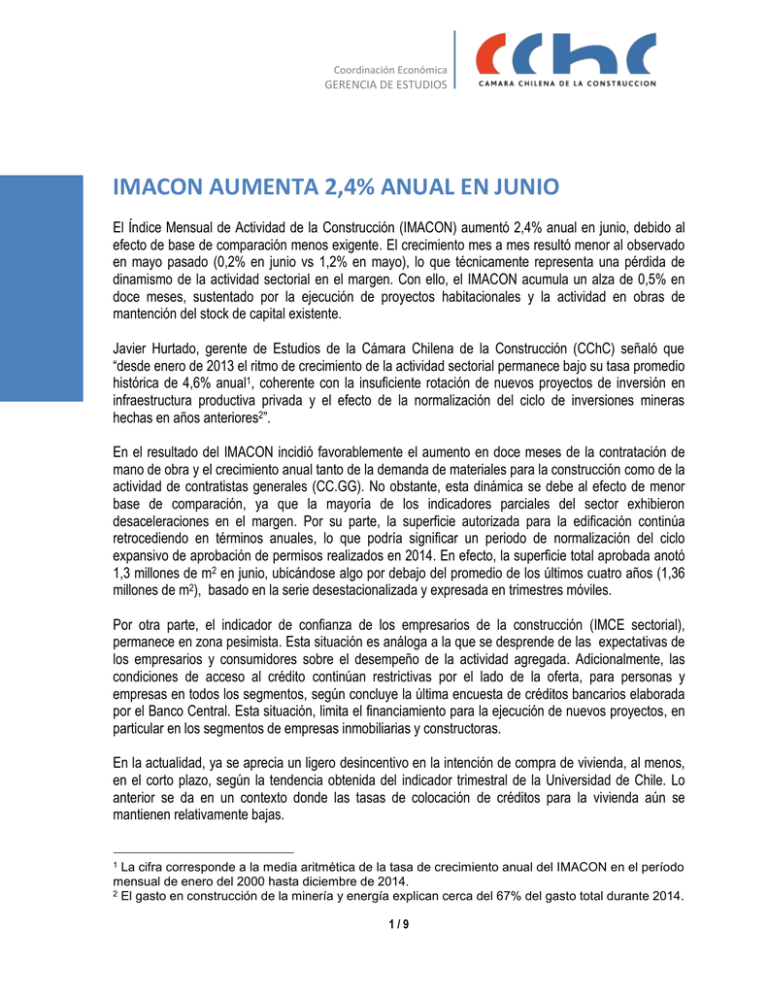

Coordinación Económica GERENCIA DE ESTUDIOS IMACON AUMENTA 2,4% ANUAL EN JUNIO El Índice Mensual de Actividad de la Construcción (IMACON) aumentó 2,4% anual en junio, debido al efecto de base de comparación menos exigente. El crecimiento mes a mes resultó menor al observado en mayo pasado (0,2% en junio vs 1,2% en mayo), lo que técnicamente representa una pérdida de dinamismo de la actividad sectorial en el margen. Con ello, el IMACON acumula un alza de 0,5% en doce meses, sustentado por la ejecución de proyectos habitacionales y la actividad en obras de mantención del stock de capital existente. Javier Hurtado, gerente de Estudios de la Cámara Chilena de la Construcción (CChC) señaló que “desde enero de 2013 el ritmo de crecimiento de la actividad sectorial permanece bajo su tasa promedio histórica de 4,6% anual1, coherente con la insuficiente rotación de nuevos proyectos de inversión en infraestructura productiva privada y el efecto de la normalización del ciclo de inversiones mineras hechas en años anteriores2”. En el resultado del IMACON incidió favorablemente el aumento en doce meses de la contratación de mano de obra y el crecimiento anual tanto de la demanda de materiales para la construcción como de la actividad de contratistas generales (CC.GG). No obstante, esta dinámica se debe al efecto de menor base de comparación, ya que la mayoría de los indicadores parciales del sector exhibieron desaceleraciones en el margen. Por su parte, la superficie autorizada para la edificación continúa retrocediendo en términos anuales, lo que podría significar un periodo de normalización del ciclo expansivo de aprobación de permisos realizados en 2014. En efecto, la superficie total aprobada anotó 1,3 millones de m2 en junio, ubicándose algo por debajo del promedio de los últimos cuatro años (1,36 millones de m2), basado en la serie desestacionalizada y expresada en trimestres móviles. Por otra parte, el indicador de confianza de los empresarios de la construcción (IMCE sectorial), permanece en zona pesimista. Esta situación es análoga a la que se desprende de las expectativas de los empresarios y consumidores sobre el desempeño de la actividad agregada. Adicionalmente, las condiciones de acceso al crédito continúan restrictivas por el lado de la oferta, para personas y empresas en todos los segmentos, según concluye la última encuesta de créditos bancarios elaborada por el Banco Central. Esta situación, limita el financiamiento para la ejecución de nuevos proyectos, en particular en los segmentos de empresas inmobiliarias y constructoras. En la actualidad, ya se aprecia un ligero desincentivo en la intención de compra de vivienda, al menos, en el corto plazo, según la tendencia obtenida del indicador trimestral de la Universidad de Chile. Lo anterior se da en un contexto donde las tasas de colocación de créditos para la vivienda aún se mantienen relativamente bajas. 1 La cifra corresponde a la media aritmética de la tasa de crecimiento anual del IMACON en el período mensual de enero del 2000 hasta diciembre de 2014. 2 El gasto en construcción de la minería y energía explican cerca del 67% del gasto total durante 2014. 1/9 Coordinación Económica GERENCIA DE ESTUDIOS El estado de las expectativas de los empresarios (IMCE), desagregadas por sectores económicos (comercio, construcción, industria), anteceden entre 2 a 5 meses el crecimiento anual del IMACON3. Destaca el indicador de expectativas de los empresarios del sector industrial, que anticipa parcialmente el crecimiento anual del IMACON en torno a cuatro meses, según la medida de correlación entre ambos indicadores. Esto tiene sentido toda vez que la actividad de la construcción es transversal a todos los sectores de la economía. La actual situación de deterioro de las expectativas económicas anticipan un acotado dinamismo de la construcción, al menos, en lo que resta del presente año, coherente con nuestras estimaciones del Informe MACh 42. 3 Basado en un ejercicio de correlaciones dinámicas (cross correlations) entre el IMACON y el IMCE junto a sus desagregaciones sectoriales. 2/9 Coordinación Económica GERENCIA DE ESTUDIOS Análisis de los subcomponentes del IMACON La contratación de la mano de obra –corregida por los efectos estacionales y calendario– registró una variación positiva de 2,9% anual en junio, versus el aumento de 3,9% anual observada en mayo pasado, lo que significó la creación de 19,4 mil plazas de trabajo en doce meses. Al descomponer el empleo en sus dos categorías (asalariado y cuenta propia), continúa observándose un mayor incremento en los ocupados por cuenta propia respecto de los asalariados. Particularmente, el empleo dependiente aumentó 1,8% anual en el mes bajo análisis, lo que significó la creación de 8,4 mil plazas de trabajo en un año4, mientras que los ocupados por cuenta propia, presentaron un incremento de 3,8% anual durante el mes, es decir, se incorporaron cerca de 6 mil trabajadores independientes al sector5. Con relación a la demanda de materiales para la construcción, el índice de despachos físicos industriales –que aproxima la demanda de materiales de obra gruesa– experimentó un alza marginal en junio (0,4% anual), coherente con el bajo dinamismo de los despachos estimados de cemento y barras de acero para hormigón. Por su parte, las ventas de proveedores exhibieron un mayor crecimiento anual en junio (14,6%) respecto del materializado en mayo (10,4%), lo que tiene su explicación en la ejecución de algunos proyectos orientados a la reposición de capital y a la mayor actividad en obras de 4 Basado en las series desestacionalizadas. El INE publica una descomposición del empleo sectorial en cuatro categorías que son: (i) asalariados; (ii) cuenta propia; (iii) empleador, y (iv) familiar o personal no remunerado. 5 3/9 Coordinación Económica GERENCIA DE ESTUDIOS edificación habitacional. Con todo, la demanda total de insumos para la construcción (aproximada por el promedio simple de las ventas reales de proveedores y de los despachos físicos industriales) registra una leve incidencia positiva en el crecimiento de la actividad sectorial. Por el lado de la producción, no se aprecian cambios significativos en la evolución de tendencia de las principales materias primas del indicador de producción industrial, ligadas al sector de la construcción. La actividad de contratistas generales (CCGG) –medida en trimestre móvil desestacionalizado– avanzó 2,8% en doce meses –coherente con el mayor dinamismo del subcomponente movimiento de tierra, que experimentó un alza anual por cuarta vez consecutiva, luego de exhibir continuas variaciones negativas en su evolución de un año. Sin embargo, la actividad de obras civiles y montaje continúa con una variación negativa. 4/9 Coordinación Económica GERENCIA DE ESTUDIOS En tanto, la aprobación de permisos para la edificación -medidos en m2 y expresados en promedio móvil de tres meses desestacionalizado- continuó deteriorando su ritmo de crecimiento anual en junio. Según cifras preliminares del INE, la superficie aprobada para la edificación registró una contracción de 8,2% en doce meses, debido, al efecto de bases de comparación menos favorables. INDICADOR Empleo Sectorial (INE) Despacho de Materiales (CChC) Ventas de Proveedores (CChC) Actividad de CC,GG, (CChC) Permisos de Edificación (INE) IMACON RESULTADOS DE JUNIO DE 2015 Cambios en 12 meses (en %) Junio 2014 Mayo 2015 -0,8 -24,1 0,7 2,8 14,9 -1,0 Fuente: CChC. Nota: Los crecimientos están basados en promedios móviles de tres meses desestacionalizados. 5/9 3,9 -4,2 10,4 2,5 -10,3 1,6 Junio 2015 2,9 0,4 14,6 2,8 -8,2 2,4 Coordinación Económica GERENCIA DE ESTUDIOS INACOR DE JUNIO En junio el indicador de actividad de la construcción regional (INACOR) continúa con bajo dinamismo en la mayoría de las regiones. La construcción de la zona norte sigue frenada, en línea con el deterioro del empleo, los permisos de edificación y los menores despachos de materiales para la construcción de obra gruesa. El debilitado encadenamiento productivo hacia el sector, debido a la maduración del ciclo de inversiones mineras hechas en años anteriores explica la desaceleración del sector. No obstante, el mercado de viviendas nuevas sigue impulsado por el adelantamiento de las ventas inmobiliarias, en respuesta a la futura aplicación del IVA a la vivienda, según el informe de percepción de negocios del Banco Central. Por otra parte, también se destaca la elevada incertidumbre de la rentabilidad futura del negocio inmobiliario respecto de los cambios normativos sobre el porcentaje de financiamiento hipotecario y el impacto de la reforma laboral en los márgenes de utilidad. En la zona centro, el informe de percepción de negocios destaca la escasez de nuevos proyectos de inversión privada en construcción. Gran parte de las empresas consultadas indican percibir retrasos en las licitaciones o asignaciones de las obras civiles y sostienen que las obras públicas licitadas son insuficientes para compensar el deterioro de la inversión. Actualmente, es el sector inmobiliario habitacional el que se mantiene dinámico, aunque las expectativas son menos auspiciosas para los próximos dos años, aludiendo que las condiciones de acceso al crédito se han tornado más restrictivas. Por último en la zona sur las menores iniciativas de inversión privada han sido parcialmente compensadas por el mayor gasto público en viviendas con subsidio. Sin embargo, se mantiene la preocupación sobre la concreción del gasto presupuestado tanto en materia habitacional como en obras civiles y obras de ingeniería. En el rubro inmobiliario, se observa un mayor dinamismo solo en las ventas de viviendas de menor valor (bajo UF 2000), según el informe del Banco Central. Con todo, el INACOR de las regiones de Antofagasta, Atacama, O’Higgins volvieron a mostrar una contracción en junio. Este resultado es coherente con el importante descenso de la superficie autorizada para la edificación, además de la caída del empleo sectorial y la utilización del insumo cemento. 6/9 Coordinación Económica GERENCIA DE ESTUDIOS ÍNDICE DE ACTIVIDAD DE LA CONSTRUCCIÓN REGIONAL (INACOR) XV Arica y Parinacota I Tarapacá II Antofagasta III Atacam a IV Coquim bo V Valparaíso VI O'Higgins VII Maule VIII Bío Bio IX La Araucanía XIV Los Ríos X Los Lagos XI Aysén XII Magallanes RM. Metropolitana Fuente: CChC. Variación anual de junio (en %) Aporte al crecim iento de 2,4% anual del IMACON de junio (en %) Variación acum ulada Enero-junio 2015 (en %) 0.9 3.3 -1.9 -2.3 0.8 2.7 -1.1 2.7 2.9 1.5 6.1 2.2 2.5 0.6 6.0 0.0 0.1 -0.1 0.1 0.1 0.2 -0.1 0.2 0.3 0.1 0.2 0.1 0.1 0.0 1.0 1.5 2.3 -3.2 -1.3 0.1 0.2 -3.3 0.3 2.4 0.8 6.1 1.1 1.8 0.5 0.3 7/9 Coordinación Económica GERENCIA DE ESTUDIOS 8/9 Coordinación Económica GERENCIA DE ESTUDIOS 9/9