Tit CxC Los Portales - Aviso de Oferta _15.12.2015_

Anuncio

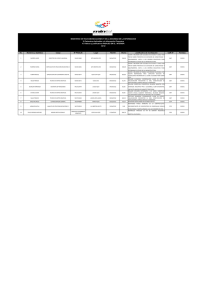

Los Portales S.A. Continental Sociedad Titulizadora S.A. Segundo Programa de Bonos de Titulización de Cuentas por Cobrar de Los Portales S.A. – Negocio Inmobiliario Hasta por US$ 60'000,000.00 o su equivalente en Nuevos Soles Primera Emisión Hasta por US$ 25’000,000.00 Oferta Pública Primaria de Bonos de Titulización de Cuentas por Cobrar Mediante las Resoluciones de Intendencia General de Supervisión de Entidades N° 126-2015-SMV/10.2, la Superintendencia de Mercado de Valores (“SMV”) aprobó el trámite anticipado y dispuso la inscripción del “Segundo Programa de Bonos de Titulización de Cuentas por Cobrar de Los Portales S.A. – Negocio Inmobiliario” ("Programa") y del prospecto marco correspondiente en el Registro Público del Mercado de Valores. Asimismo, mediante Resolución de Intendencia General de Supervisión de Entidades N° 126-2015-SMV/10.2, la SMV también dis puso la inscripción de los bonos correspondientes a primera emisión del Programa (cada uno, un “Bono” y, conjuntamente, los “Bonos”) y del complemento del prospecto marco correspondiente en el Registro Público del Mercado de Valores. Los Bonos serán pagados con los flujos derivados de los Activos del Patrimonio Fideicometido, los cuales estarán conformados por: (i) las Cuentas por Cobrar Cedidas que generarán flujos a favor del Patrimonio Fideicometido; (ii) la cartera de Letras de Cambio vinculadas con las Cuentas por Cobrar Cedidas a favor del Patrimonio Fideicometido; (iii) los Ingresos; (iv) los recursos de las siguientes cuentas bancarias: a. Cuenta de Prefondeo; b. Cuenta de Recaudación; c. Cuenta de Reserva; d. Cuenta de Servicio de Deuda; e. Cuenta de Provisión de Gastos – Fideicomiso de Titulización; f. Cuenta de Provisión de Gastos - Fideicomiso de Inmuebles; y, (v) los intereses de los saldos dinerarios generados en las cuentas bancarias antes descritas. TÉRMINOS Y CONDICIONES DE LA PRIMERA EMISIÓN Emisor y Fiduciario: Originador: Denominación: Instrumento a Colocar: Monto de la Emisión: Moneda de Emisión: Valor Nominal: Serie a subastarse: Número de Valores a emitirse Fecha de Redención: Plazo de la Serie a subastarse: Amortización: Continental Sociedad Titulizadora S.A., con domicilio en Av. República de Panamá 3055, Piso 2, San Isidro, Lima. Los Portales S.A., empresa dedicada a actividades inmobiliarias, principalmente de Habilitación Urbana. Segundo Programa de Bonos de Titulización de Cuentas por Cobrar de Los Portales S.A. – Negocio Inmobiliario - Primera Emisión (“Primera Emisión”). Bonos de Titulización. Hasta por US$ 25’000,000.00 (Veinticinco millones y 00/100 Dólares). Dólares. US$ 5,000.00 (Cinco mil y 00/100 Dólares) cada Bono. Serie A: Por un monto hasta US$ 25’000,000.00 (Veinticinco millones y 00/100 Dólares). El número de Bonos a emitirse bajo la Primera Emisión será de hasta 5,000 (Cinco mil). 29 de Diciembre del 2021. 6 años a partir de la Fecha de Emisión. La amortización del principal de los Bonos se efectuará en cuotas trimestrales constantes. Precio de Colocación: Tasa de Interés: Interés Moratorio: A la par. A subastar como tasa nominal anual. Año base de 360 días. En caso de retraso en el cumplimiento de las obligaciones de pago por parte del Emisor, éste se obliga a pagar como interés moratorio una tasa del dos por ciento (2.00%) anual sobre el importe vencido y pendiente de pago. Pago de Intereses y del Principal: Cuota 1 2 3 4 5 6 7 8 9 10 11 12 Fecha de Pago 29/03/2016 29/06/2016 29/09/2016 29/12/2016 29/03/2017 29/06/2017 29/09/2017 29/12/2017 29/03/2018 29/06/2018 29/09/2018 29/12/2018 Patrimonio Fideicometido: Activos: Garantías: Clasificación de Riesgo: Clase: Negociación: Lugar y Agente de Pago: Participantes: % Amort. 4.1667% 4.1667% 4.1667% 4.1667% 4.1667% 4.1667% 4.1667% 4.1667% 4.1667% 4.1667% 4.1667% 4.1667% Cuota 13 14 15 16 17 18 19 20 21 22 23 24 Fecha de Pago 29/03/2019 29/06/2019 29/09/2019 29/12/2019 29/03/2020 29/06/2020 29/09/2020 29/12/2020 29/03/2021 29/06/2021 29/09/2021 29/12/2021 % Amort. 4.1667% 4.1667% 4.1667% 4.1667% 4.1667% 4.1667% 4.1667% 4.1667% 4.1667% 4.1667% 4.1667% 4.1667% El patrimonio autónomo de titulización constituido en virtud al Acto Constitutivo, de conformidad con el artículo 310 de la Ley del Mercado de Valores, que se origina como consecuencia de la transferencia fiduciaria del Originador a favor del Fiduciario de las Cuentas por Cobrar Cedidas y Letras de Cambio, así como por los demás Activos que se incorporen luego de su constitución, y que será regulado bajo los alcances del Contrato Marco y Acto Constitutivo. Con cargo a dicho patrimonio el Fiduciario emitirá los Bonos, los cuales confieren a sus titulares la calidad de fideicomisarios. El Patrimonio Fideicometido se denomina “Patrimonio en Fideicomiso – D. Leg. 861, Título XI, Los Portales S.A. – Negocio Inmobiliario - Segundo Programa - Primera Emisión”. El conjunto de bienes que formará parte de los Patrimonios Fideicometidos y que incluirá lo siguiente: (i) la cartera de Cuentas por Cobrar Cedidas que generarán flujos a favor de cada Patrimonio Fideicometido; (ii) la cartera de Letras de Cambio vinculadas a las Cuentas por Cobrar Cedidas de cada Patrimonio Fideicometido, (iii) los Ingresos, (iv) los recursos de las siguientes cuentas bancarias: a. Cuenta de Prefondeo; b. Cuenta de Recaudación; c. Cuenta de Reserva; d. Cuenta de Servicio de Deuda; e. Cuenta de Provisión de Gastos Fideicomiso de Titulización; f. Cuenta de Provisión de Gastos Fideicomiso de Inmuebles; g. Cuenta de Retención; h. Cuenta de Provisión de Gastos – Comisión del Servidor; y, (v) los intereses que los saldos dinerarios generados en las cuentas bancarias antes descritas de cada Patrimonio Fideicometido, según aplique. La Primera Emisión está garantizada únicamente por los Activos del Patrimonio Fideicometido que forman parte del Segundo Programa de Bonos de Titulización de Cuentas por Cobrar de Los Portales S.A. – Negocio Inmobiliario, por lo que no se comprometerán los activos propios de Originador. Equilibrium Clasificadora de Riesgo S.A. AA-.pe Class y Asociados S.A. AABonos de titulización, nominativos e indivisibles, representados por anotaciones en cuenta en el registro contable que para tal efecto mantiene CAVALI. En la Rueda de Bolsa de la Bolsa de Valores de Lima. CAVALI ICLV S.A., Av. Santo Toribio 143, oficina 501, San Isidro. Personas naturales y jurídicas en general. Estructuradores: Agentes Colocadores: BBVA Banco Continental y BTG Pactual Perú S.A.C. Continental Bolsa SAB S.A. y BTG Pactual Perú S.A. Sociedad Agente de Bolsa SISTEMA DE COLOCACION Los Bonos del “Segundo Programa de Bonos de Titulación de Los Portales S.A. – Negocio Inmobiliario – Primera Emisión” se colocarán bajo las condiciones siguientes: Sistema de Colocación: Período de Recepción de Órdenes: Lugar de Entrega de las Propuestas: Fecha de la Subasta: Fecha de Emisión: Fecha de Pago: Aviso a adjudicatarios vía facsímil: Modalidad de Pago: Subasta holandesa de la tasa de interés nominal anual. Se presentarán propuestas de tasas de interés nominales anuales. Las tasas se expresarán en porcentajes y en múltiplos de un treintaidosavo (1/32). Lunes 21 de Diciembre del 2015 desde las 11:00 a.m. hasta la 1:30 p.m. Vía facsímil o carta - Atención Continental Bolsa SAB S.A., Av. República de Panamá No. 3065, Segundo Piso, San Isidro, Lima. Teléfonos 2091597, 209-1540 y 209-1543. Facsímiles 209-1593, 209-1598 y 209-1599. Lunes 21 de Diciembre del 2015. Martes 29 de Diciembre del 2015. Martes 29 de Diciembre del 2015, hasta las 5:00 p.m. Entre las 4:00 p.m. y las 6:30 p.m. de la Fecha de Subasta. El pago se realizará mediante autorización de cargo en cuenta o transferencia de fondos vía Banco Central de Reserva a la cuenta corriente en Dólares Nº 0011-0661-010-0007481, CCI 011-661-000-100007481-63, a nombre de Continental Bolsa SAB S.A. en el BBVA Banco Continental. Para una información más detallada, relativa al valor y a la oferta, es necesario que el inversionista revise el Prospecto Marco, sus respectivas actualizaciones, así como el Complemento del Prospecto Marco correspondiente, los mismos que están a disposición en el Registro Público del Mercado de Valores de la SMV. Asimismo, dichos documentos pueden ser solicitados a los Agentes Colocadores en sus oficinas ubicadas en Av. República de Panamá N° 3065, Segundo Piso, Centro Comercial Cont inental, San Isidro; y en Av. Santo Toribio 173 Edificio Real Ocho, Of. 602, San Isidro. Los Portales S.A. Originador Continental Sociedad Titulizadora S.A. Emisor Entidad Estructuradora Agente Colocador Entidad Estructuradora Agente Colocador