Profundización Financiera

Anuncio

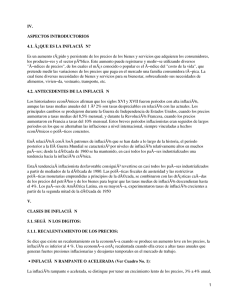

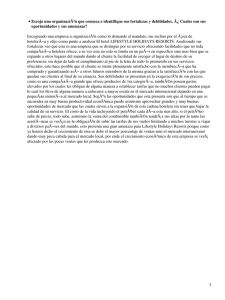

“Año de las Cumbres Mundiales en el Perú” Universidad de San MartÃ−n de Porres Facultad de Ciencias Contables, Económicas y Financieras Escuela de Grados y TÃ−tulos Profundización Financiera Curso : TeorÃ−a Económica 1 Semestre : 2008 - I Año 2008 Profundización Financiera • Conceptos.Se entiende por profundización financiera, como el acceso a diversos servicios financieros que tiene efectos positivos sobre la reducción de la pobreza. () La profundización financiera está asociada con un proceso en el que la importancia relativa de los agregados financieros crece más rápido que los agregados reales del Producto Bruto Interno (PBI). () La profundización financiera implica que amplios sectores de la economÃ−a urbana y rural tienen acceso eficiente para el financiamiento, lo que influye en el desarrollo empresarial y territorial. () La profundización financiera también se puede medir como colocaciones o depósitos entre PBI. () La profundización financiera es un elemento importante para la determinación y reducción sostenida del costo del crédito en el PaÃ−s, expresado en tasas de interés en el mercado financiero además de la capitalización de las empresas. () De acuerdo con algunos autores como McKinnon, la variable que mejor representa el grado de desarrollo del mercado de capitales de un paÃ−s es el ratio de profundización financiera. Este ratio está definido como el cociente entre la liquidez total del sistema financiero y el PBI. () La profundización financiera se mide mediante la participación del agregado monetario M 2 (M1 más los depósitos o cuentas de ahorro) en el PIB. () Se entiende por Profundización financiera a los ratios tradicionales de crédito/PBI y depósitos/PBI. Una mayor profundización financiera está positivamente relacionada a un mayor crecimiento económico, un mayor acceso de los grupos poblacionales de menor ingreso a los servicios financieros puede contribuir a la disminución de la pobreza y a una mejora en la distribución del ingreso. Estas relaciones se fundamentan en que la utilización amplia y profunda de servicios financieros conduce a una adecuada canalización de ahorros hacia actividades productivas, un eficiente sistema de pagos que facilita las transacciones entre agentes económicos y un adecuado monitoreo de los riesgos empresariales. Además, el énfasis en el tema de acceso ha llevado naturalmente a promover el desarrollo de las micro-finanzas. El argumento principal para apoyar la actividad micro-financiera se basa en la documentación de altas tasas de rendimiento que potencialmente pueden alcanzar las inversiones de pequeñas y micro empresas si es que tuvieran acceso al crédito. () La profundización financiera está asociada con un proceso en el que la importancia relativa de los agregados financieros crece más rápido que los agregados reales (PIB). El aumento de la importancia relativa de los agregados financieros es el resultado de un mayor nivel de intermediación financiera, ya que se mejora la asignación de los recursos disponibles hacia sectores más rentables. Asimismo, se asocia con la diversidad de productos y servicios financieros ofrecidos en el mercado. El nivel de desarrollo económico y de infraestructura financiera, asÃ− como los mecanismos de regulación, son factores que influyen en el grado de profundización financiera de un sistema financiero. Es por ello que en paÃ−ses en vÃ−as de desarrollo la profundización financiera ha sido escasa, ante el alto grado de intervensionismo y restricciones a los que se ha visto sujeto el sistema financiero. () 2 • Profundización Financiera en América Latina.Porcentaje de Profundización Financiera PaÃ−ses % Chile 56 Bolivia 42 Brasil 35 República Dominicana 28 Nicaragua 27 Colombia 23 Guatemala 20 Perú 19 México 17 Paraguay 17 Venezuela 11 Argentina 11 Fuente: http://www.alide.org.pe/an_estudios.asp?P=AN La profundización financiera en América Latina es relativamente baja, llegando a ser en promedio alrededor de 25.5%, en contraste al 91% con paÃ−ses europeos. La mayor profundización financiera en Europa se debe al mayor acceso e integración de los servicios financieros existentes dentro de sus respectivos mercados. La profundización financiera, la innovación y la integración financiera han transformado sustancialmente el panorama financiero de Europa. Los consumidores y las empresas se benefician de una gama cada vez más amplia de opciones de financiamiento e inversión. Esto se demuestra claramente en el caso de la rápida tendencia de los ingresos de que gozan muchos paÃ−ses de mercados emergentes de Europa. La poca penetración de los servicios bancarios en los paÃ−ses latinoamericanos, ha sido tema de estudio durante los últimos años entre miembros del sector y autoridades de gobierno, esto no solo por los beneficios que una mayor profundización financiera representa para un paÃ−s, sino por las oportunidades de negocio de las que se están privando los mismos bancos. 3 La experta Liliana Rojas, que también ha trabajado para el Banco Interamericano de Desarrollo (BID), señala que estudios teóricos y empÃ−ricos han demostrado la importancia crucial de una mayor profundización financiera (definida como el ratio de agregados financieros tales como crédito o depósitos a PBI) sobre el crecimiento económico. Dichos resultados han derivado en recomendaciones de polÃ−tica económica, incluyendo propuestas en el ámbito de regulación y supervisión, que conllevan a una mayor profundización financiera. En América Latina existe un acceso desigual a servicios financieros. El porcentaje de hogares con acceso a préstamos y ahorros dentro de las instituciones financieras es pequeño, sólo alrededor de 6% accede créditos y un 23% a los ahorros dentro del sistema financiero. Sin embargo, existe una tendencia al crecimiento de la profundización financiera en América Latina. 4 En el ámbito de Latinoamérica y el Caribe, podemos mencionar el estudio de Loayza, Fajnzylber y Calderón (2005) que se enfocó en las variables que han recibido una mayor atención en la literatura académica y en la implementación de polÃ−ticas, divididas en cinco grupos: convergencia transicional, reversión cÃ−clica, polÃ−ticas de estabilización, condiciones externas asÃ− como las polÃ−ticas estructurales e institucionales (crecimiento endógeno). Dentro de estas últimas se encuentra el papel de la profundización financiera, medida como el porcentaje del crédito al sector privado respecto al PBI, encontrándosele gran relevancia en el perÃ−odo de estudio. AsÃ−, se realiza una proyección de crecimiento para el perÃ−odo 2000-2010, encontrándose que sólo la profundización financiera explicará en Latinoamérica y el Caribe el 14% del cambio (mejora) en la tasa de crecimiento. En el caso de Bolivia, su sector financiero es demasiado pequeño, aún asÃ− la tasa de depósitos al PIB es alta, para tener un impacto significativo en el crecimiento económico. Otros factores, que aumentan directamente la productividad son probablemente más importantes. La profundización financiera requiere también un ensanchamiento de la base monetaria. La expansión remarcable de las organizaciones de microfinanzas tiene implicaciones no solamente para aliviar la pobreza sino también para incrementar la efectividad del sector financiero y su contribución al crecimiento. A través del microcrédito o por otros medios, la escala de operaciones de los bancos y cuasi bancos, las principales instituciones financieras en Bolivia, tiene que aumentar. () 5 Profundización financiera, sucursales y subsidiarias extranjeras (Bolivia) En Bolivia, el crecimiento de tendencia del PIB per capita está asociado (aunque débilmente) con el crecimiento de los depósitos bancarios, nuestra variable proxi de profundización financiera, pero que las crisis bancarias han anulado casi completamente este efecto positivo. No interesa solamente el tamaño del sector financiero, si no cuan bien ha funcionado. () En Honduras, a pesar de la enorme importancia que tiene la profundización financiera en el crecimiento económico y la reducción de la pobreza, en la gran mayorÃ−a de paÃ−ses de América Latina el acceso a los servicios bancarios es extremadamente bajo. Este bajo acceso se debe a una variedad de obstáculos, los cuales se pueden clasificar en cuatro categorÃ−as. La primera categorÃ−a agrupa aquellos elementos de naturaleza social y económica que frenan la demanda de grandes segmentos de la población por servicios bancarios. La segunda categorÃ−a identifica problemas en la forma de operar del sector bancario que impiden una mayor profundización financiera. La tercera categorÃ−a agrupa deficiencias institucionales, con énfasis en la calidad del marco legal y la “gobernabilidad” de los paÃ−ses de la región. La cuarta categorÃ−a identifica regulaciones que tienden a distorsionar la provisión de servicios bancarios. () El sistema bancario de Honduras consta en la actualidad de 16 bancos, siete de los cuales son extranjeros. En 1999, existÃ−an 22 bancos de los cuales dos solamente eran extranjeros. Las fusiones y liquidaciones de varias instituciones, reforzaron la confianza de los hondureños y de los extranjeros en la banca, que consideraron más segura y estable con respecto a años previos cuando habÃ−a sido severamente afectada por el huracán Mitch. Entre los muchos indicadores de mejorÃ−a de la solvencia de la banca hondureña, se puede citar el aumento del ratio capital a activos ponderados por riesgo que aumentó de 11,4 % a 14,7%. Los préstamos incobrables netos de reservas por incobrables, que en 1999 representaban 48,2% del capital redujeron su incidencia a sólo 10,4%. Las reservas para préstamos incobrables aumentaron desde 24% en 1999 a 65% en 2005 y la liquidez del sistema desde un promedio de 23,7% en 1999 a 28,5% en 2005. La mejora en la solvencia del sistema bancario fue acompañada de un aumento sostenido de la profundización financiera que se elevó de 30% en 1996 a 41% en 2004. () 6 • Profundización Financiera en el Perú.La profundización financiera en el Perú es una de las más bajas de la región. El ratio de ahorro financiero con relación al PBI (valor de las obligaciones de las entidades del sistema financiero con el sector privado, incluidos la captación de los fondos institucionales) es alrededor del 26%. Este ratio, en el caso de las instituciones financieras no bancarias representa apenas el 9,7%. El grado de profundización financiera para el año 2002 en la economÃ−a peruana era muy bajo. Mientras que Perú presenta un ratio de depósitos/PBI de 26.40%, otros paÃ−ses de la región, como Colombia, presentan aproximadamente el doble. Al no existir suficiente profundización financiera, se explica, en parte las enormes diferencias entre las tasas de interés activas y pasivas que pagan los bancos. Una mayor profundización financiera y por lo tanto una mayor profundización traerÃ−an consigo la reducción de las diferencias entre estas tasas y por lo tanto una mayor competitividad en el sistema. Asimismo, es importante observar que el desenvolvimiento del grado de bancarización no ha sido homogéneo en el Perú a lo largo de los años. Perú: Profundización financiera, 1970-2003 (En porcentajes del PIB) Durante el periodo 1996 - 2000, la profundización financiera era de 25% en promedio. El hecho de que este coeficiente haya seguido creciendo en el siguiente quinquenio 2001-2005 significa que el mercado de capitales ha continuado expandiéndose y esto ha debido verse reflejado en menores tasas de interés. Debe remarcarse, sin embargo, que la los niveles de profundización financiera alcanzados en el Perú todavÃ−a están por debajo de los correspondientes a otros paÃ−ses latinoamericanos más desarrollados 7 como Chile y Mexico, los cuales se encuentran en alrededor de 50%. En los paÃ−ses industrializados este coeficiente es mayor de 80% y en algunos paÃ−ses como Alemania, es superior al 100%. La mejora en la actividad económica viene incidiendo positivamente en el crecimiento y profundización del mercado de microfinanzas. Por un lado, ha dinamizado la demanda de pequeñas y microempresas por financiamiento formal y por otro lado, la mayor capacidad de pago de estas compañÃ−as, como consecuencia de la dinámica actual de la economÃ−a, viene disminuyendo el riesgo de incumplimiento de pago, incrementando la base de potenciales clientes dentro de este segmento. Profundización financiera en el Perú (Liquidez sistema financiero/PBI) 1960-2005 • Conclusiones.La profundización financiera favorece el crecimiento económico. El Perú muestra un crecimiento en lo que respecta a la profundización financiera, sin embargo se ubica muchos puntos porcentuales muy por debajo del mayor representante de la región. 8 Es necesario crear e incentivar polÃ−ticas que coadyuven al logro de una mayor integración y acceso a servicios financieros. Es la mejor alternativa para un crecimiento más dinámico y homogéneo dentro de la economÃ−a peruana. La clasificación de grado de inversión del Perú, es un buen indicador para la captación de mayores capitales. Los Tratados de Libre Comercio, como los firmados con Estados Unidos, Canadá y Singapur, son grandes oportunidades para que empresarios peruanos puedan presentar proyectos de inversión técnicamente viables para captar de esta manera recursos y fomenten una mayor demanda de capital humano y por ende generación de empleo formal. • Fuentes.- ♦ Dictamen Nº 10028/2003 que propone una Ley para la Lucha contra la evasión y la informalidad. Centro de Investigación Parlamentaria - CIP ♦ http://desdeguate.blogspot.com/2007/11/bajo-nivel-de-bancarizacin-en.html ♦ http://imf.org/external/spanish/pubs/ft/reo/2007/eur/ereo1107exs.pdf ♦ http://serviciodeestudios.bbva.com/TLBB/fbin/AMPE_061012_EconomicWatchPeru_20_tcm268-122 ♦ http://www.aaep.org.ar/espa/anales/pdf/legnini_lliteras.pdf ♦ http://www.actualidadeconomica-peru.com/anteriores/ae_2004/mayo/impuesto_7.pdf ♦ http://www.alide.org.pe/an_estudios.asp?P=AN ♦ http://www.alide.org.pe/download/AsambleaAnt/Alide37/Donwloand/AS37_T0-Daniel-Titelman_CEP ♦ http://www.banrep.gov.co/documentos/presentaciones-discursos/Villar/2006/Fedesarrollo-Reforma-fin ♦ http://www.bcrp.gob.pe/bcr/dmdocuments/Publicaciones/seminarios/Conf_0612/Conf_0612_05-Busta ♦ http://www.cien.org.gt/Docs/CE/2003/CE244.PDF ♦ http://www.comercioexterior.ub.es/politica/transparencias0304/entorno%20financiero.ppt ♦ http://www.eumed.net/libros/2007a/245/16.htm ♦ http://www.felaban.com/archivos/COMUN%20JUN04.pdf ♦ http://www.gestiopolis.com/recursos/documentos/fulldocs/eco/refinkcol.htm ♦ http://www.hondurasinfo.hn/pub/Flujos%20de%20capital%20%20Resumen%20Ejecutivo.pdf ♦ http://www.ifeanet.org/biblioteca/fiche.php?codigo=REV00001617 ♦ http://www.iisec.ucb.edu.bo/papers/2006-2010/iisec-dt-2007-05.pdf ♦ http://www.maximixe.com/novedades/profundizacion_financiera.pdf ♦ http://yuvinka-torrico-ccmf27.nireblog.com/archives/2007/11 ♦ www.svs.cl/sitio/publicaciones/doc/nbfi/Session3/Mr_Jorge_Iberico.ppt () http://www.alide.org.pe/an_estudios.asp?P=AN () CEPAL - Serie Estudios y perspectivas - México - No 91 () Seminario: “Acceso al Financiamiento, Desarrollo Económico e Inclusión Social” () http://www.equilibrium.com.pe/sectorialmfidic07.pdf () Cieza Pérez, V. “Como romper con la historia del cholo barato”. Edición electrónica gratuita. www.eumed.net () Fernández-Baca, Jorge. Actualización de la Tasa Social de Descuento - MEF. PMDE. 2007 9 () http://www.lablaa.org/blaavirtual/economia/industrilatina/051.htm () Torrico Melgar, Y. “Comportamiento Financiero del Consumidor Latinoamericano”. 2007 () Torrico Melgar, Y. “Comportamiento Financiero del Consumidor Latinoamericano”. 2007 () “Profundización Financiera y Crecimiento Económico en Bolivia”. Instituto de Investigaciones Socioeconómicas. Documento de Trabajo No. 05/07. Junio 2007. Pág. 2 () “Profundización Financiera y Crecimiento Económico en Bolivia”. Instituto de Investigaciones Socioeconómicas. Documento de Trabajo No. 05/07. Junio 2007. Pág. 33 () “Obstáculos a la bancarización en América Latina”. Federación Latinoamericana de Bancos FELABAN. Comunicado de Prensa. 20 de junio 2004 () Protasi, Juan Carlos. “Impacto de Flujos de Capital en Honduras”. Agosto 2005. Pág. 5 Profundización Financiera USMP Página 2 10