Perspectivas

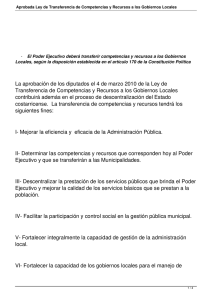

Anuncio