manual justificacion pm 2012

Anuncio

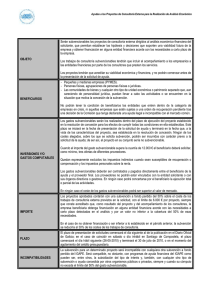

MANUAL DE JUSTIFICACIÓN ECONÓMICA 1. INTRODUCCCIÓN ................................................................................................................................ 2 2. CONSIDERACIONES GENERALES ......................................................................................................... 2 2.1. CONTABILIDAD SEPARADA ........................................................................................................ 2 2.2. CONTROL DE CONCURRENCIA DE SUBVENCIONES ................................................................... 6 2.3. EXPLICACIÓN DE LOS CRITERIOS DE IMPUTACIÓN .................................................................... 7 2.4. GASTOS SUPERIORES A 18.000€ .............................................................................................. 11 2.5. ELEGIBILIDAD DEL I.V.A ......................................................................................................... 122 3. GASTOS DE PERSONAL .................................................................................................................... 124 3.1. GASTOS SALARIALES DEL PERSONAL ....................................................................................... 14 3.2. GASTOS DERIVADOS DE LA SUBCONTRATACIÓN DE UNA EMPRESA ...................................... 20 4. GASTOS DE MEDIOS Y MATERIALES .................................................................................................. 20 5. GASTOS DE DESPLAZAMIENTOS: VIAJES FORMATIVOS .................................................................... 21 6. MATERIAL DE OFICINA ...................................................................................................................... 23 7. GASTOS DE ALQUILER ....................................................................................................................... 23 8. GASTOS DE AMORTIZACIÓN ............................................................................................................. 25 9. OTROS GASTOS DE FUNCIONAMIENTO: ........................................................................................... 28 9.1. GASTOS DE PUBLICIDAD ................................................................................................... 289 9.2. GASTOS DE SUMINISTRO .................................................................................................... 29 10. JUSTIFICACIÓN DEL PAGO EFECTIVO DE LOS GASTOS ................................................................. 29 10.1. PAGOS BANCARIOS ............................................................................................................. 30 10.2. PAGOS EN EFECTIVO ........................................................................................................... 30 10.3. PISTA DE AUDITORÍA .......................................................................................................... 31 11. PERIODO SUBVENCIONABLE Y PLAZO DE PAGO .......................................................................... 32 11.1. PERIODO SUBVENCIONABLE ............................................................................................... 32 11.2. PLAZO DE PAGO .................................................................................................................. 33 12. PRESENTACIÓN DE LA JUSTIFICACIÓN ......................................................................................... 34 1. INTRODUCCCIÓN Este manual tiene por objeto facilitar a las entidades beneficiarias la justificación de ayudas relativas a los programas de formación en alternancia con el empleo concedidas por la Dirección General de Formación. Con el fin de mejorar el proceso de justificación de las subvenciones concedidas, a continuación se presentan algunas consideraciones sobre la documentación justificativa y los criterios de control y verificación de los expedientes. El contenido de estas instrucciones en ningún caso sustituye a la normativa aplicable tanto autonómica, nacional como comunitaria- donde se encuentran detallados todos los requisitos y normas que serán de OBLIGADO CUMPLIMIENTO para la percepción de la ayuda. La misión de este documento es únicamente la de orientar a las entidades en el proceso de justificación dando a conocer los aspectos más relevantes en el control financiero de los expedientes. El principal objetivo del control financiero de las ayudas es determinar que todos los gastos imputados a la subvención son elegibles de acuerdo a la normativa de aplicación y se encuentran efectivamente pagados en el plazo establecido. Los expedientes económicos presentados por las entidades beneficiarias deben contener toda la documentación necesaria para verificar que la subvención concedida se ha destinado a gastos que de manera indubitada responden al objeto de la subvención, se encuentran dentro de los valores de mercado, y que todos los documentos justificativos se encuentran dentro del periodo subvencionable y pagados con anterioridad a la finalización del periodo de justificación. 2. CONSIDERACIONES GENERALES 2.1. CONTABILIDAD SEPARADA Todas las entidades beneficiarias de una subvención cofinanciada por Fondos Europeos deben acreditar que llevan contabilidad separada o código contable adecuado para los gastos objeto de subvención. Esta obligación se deriva del art. 60 del Reglamento (CE) Nº 1083/2006, que regula las Funciones de la Autoridad de gestión, entre las cuales se encuentra el punto d) donde se recoge lo siguiente:“Se asegurará de que los beneficiarios y otros organismos participantes en la ejecución de 2 las operaciones mantienen un sistema de contabilidad separado o un código contable adecuado en relación con todas las transacciones relacionadas con la operación, sin perjuicio de las normas de contabilidad nacional”. De acuerdo con lo establecido en dicho apartado, la obligación de llevar a cabo la contabilidad separada se realizará teniendo en cuenta las normas de contabilidad nacional. A tal efecto, indicar que las personas físicas como tal no tienen la obligación de llevar a cabo una Contabilidad, no siendo, por tanto exigible la obligación de contabilidad separada. El fin de la contabilidad separada es garantizar que los gastos objeto de subvención están claramente identificados en la contabilidad de la entidad. En ningún caso, el término “contabilidad separada” exige llevar dos contabilidades distintas a una entidad ¿Cómo puedo llevar “contabilidad separada”? Existen en el mercado programas contables en los que existe la posibilidad de codificar cualquier asiento contable con un código contable específico. El mismo código nos permite utilizarlo tanto en los asientos relacionados con gastos como con ingresos, incluso nos permite imputar el porcentaje de un gasto, sería el caso de costes que no se imputan 100% a la subvención. Esta opción nos da incluso la posibilidad de establecer una cuenta de Pérdidas y ganancias enfrentando los gastos y los ingresos asociados a ese proyecto. En este caso la misma, nunca podría ser positiva. Siempre arrojaría saldo cero o negativo. (P ej. Se podría codificar todos los ingresos y todos los gastos, así como los pagos relacionados con una determinada operación con el código FSE0000001) En el caso en el que se trabajase con otro tipo de programa contable que no ofreciese dicha posibilidad, sería tan sencillo como trabajar a nivel de subcuentas codificando todas aquellas subcuentas tanto de gastos como de ingresos individualizándolas respecto al resto, mediante subclasificaciones. Por ejemplo se podría crear una primera clasificación, definiendo aquellas ayudas recibidas por Fondo Social Europeo, y dentro de la misma establecer una subclasificación, indicando o detallando el proyecto o la operación en concreto. En definitiva se podrían ir haciendo todas las subclasificaciones que se consideren necesarias, por ejemplo: 3 Ingreso por subvenciones 47080100 Hª Pª deudora por subvenciones concedidas recibidas del Fondo Social Europeo. 74001000 Subvenciones, donaciones y legados a la Explotación recibidos del Fondo Social Europeo. 74001001 Subvenciones, donaciones y legados a la Explotación recibidos del Fondo Social Europeo para el proyecto 2011020005TE. El asiento, del reconocimiento de la subvención sería. (47080100) Hª Pª deudora por subvenciones concedidas recibidas del Fondo Social Europeo a (74001001)Subvenciones, donaciones y legados a la Explotación recibidos del Fondo Social Europeo para el expediente 2011020005TE El asiento de cobro de la misma sería: (57200001) Bancos e instituciones de crédito Caja Castilla la Mancha a (47080100) Hª Pª deudora por subvenciones Concedidas recibidas del Fondo Social Europeo Gastos de personal En el caso de tener que imputar una cuenta de gastos únicamente en un % (costes indirectos) en el mismo asiento se podría desglosar la partida de gastos en dos subcuentas, identificando una de ellas con la parte que está cofinanciada por Fondo Social Europeo. Por ejemplo en el caso de imputar únicamente un porcentaje de la nómina. 64000000 gastos de personal 64001000 gastos de personal cofinanciados por Fondo Social Europeo. 4 64001001 gastos de personal expediente 2011020005TE cofinanciado por Fondo Social Europeo. 46501001 Remuneraciones pendientes de pago de nóminas cofinanciadas por el FSE expediente 2011020005TE. P. ej. Imputación de un 18% de la nómina del auxiliar correspondiente a una nómina de 1000 euros. 180 (64001001) 820 (64000000) a (46501001)Remuneraciones pendientes de pago nóminas cofinanciadas por FSE expediente 2011020005TE El tratamiento en el resto de gastos imputables al proyecto sería el mismo pero utilizando las cuentas correspondientes. Pago de la misma: (46501001) Remuneraciones pendientes de pago a (57200001) Caja Castilla la Mancha. ¿Si soy una entidad local o pública estoy exenta de cumplir con este requisito? No, en el caso de que el beneficiario fuese una Entidad Local, la operativa sería la misma, pero utilizando las cuentas que marque el Plan General de Contabilidad Pública que les sea aplicable, atendiendo a las Instrucciones o normas específicas para Entidades Locales. ¿Qué debo presentar en mis expedientes de justificación para acreditar que llevo contabilidad separada o código contable adecuado para los gastos imputados? En caso de que la entidad esté exenta de la obligación de contabilidad debe presentar un certificado que acredite dicha exención. Para el resto de entidades, en el expediente debe figurar un extracto de la contabilidad de la entidad que permita verificar cómo se han contabilizado los gastos imputados en la contabilidad de la entidad. Los documentos contables aportados en el expediente deben permitir verificar o comprobar: 5 o Cuentas o subcuentas en los que se han contabilizado los gastos imputados. o Fechas. o Números de asientos y documentos contables. Si las entidades lo considerasen necesario, los documentos contables pueden ir acompañados de una breve explicación sobre la sistemática de contabilización de los gastos. 2.2. CONTROL DE CONCURRENCIA DE SUBVENCIONES En el artículo 30 de la Ley 38/2003 de la Ley General de Subvenciones se establece que “Reglamentariamente, se establecerá un sistema de validación y estampillado de justificantes de gastos que permita el control de la concurrencia de subvenciones”. Asimismo, en el punto 1.3. b) del Anexo I den la Orden de 15 de noviembre de 2012, que resulta de aplicación a la programación 2012, se recoge lo siguiente: En todos los documentos originales justificativos del gasto debe aparecer el sello de imputación que hace referencia a la cofinanciación del Fondo Social Europeo. En este sello debe figurar el número o números de expedientes a los que se ha imputado dicho gasto, el número de documento contable y la fecha del justificante del pago. Para dar cumplimiento a la normativa de aplicación la Dirección General de Formación propone el siguiente modelo: 6 Programa Operativo FSE 2007-2013 Gasto cofinanciado por el FSE Proyecto/nº expte.: Nº Documento Contable: IMPUTACIÓN SOBRE TOTAL FACTURA Porcentaje imputado %: Importe Imputado: Concepto: Total de gasto: Fecha de pago: Este modelo cumple con lo mencionado en la Orden de 15/11/2012, y mejora el modelo incluido en la misma ya que el mismo carecía de un campo para incluir el número de documento contable, dato que la entidad debe reseñar. Si la entidad dispone de un modelo sin el campo correspondiente al número de documento contable, deberá añadir este dato en un espacio que quede disponible, de manera que sea legible. Se recuerda a las entidades que para que el sello sea un mecanismo eficaz de control SIEMPRE debe figurar en todos los documentos originales, posteriormente se fotocopia el documento y se compulsa. Si la entidad lo estampilla sobre la copia, no podrá estimarse como un mecanismo eficaz de control de concurrencia de subvenciones. Asimismo, se recomienda a las entidades especificar en las facturas el número de expediente y denominación completa del propio proyecto. De este modo el control de concurrencia de subvenciones está asegurado si se trata de gastos 100% imputables al Proyecto. Detallar los datos del proyecto en las facturas no exime a la entidad de la obligación de estampillar los documentos originales con el modelo de sello propuesto, ya que el sello incluye información adicional como la alusión a la cofinanciación del FSE. 2.3. EXPLICACIÓN DE LOS CRITERIOS DE IMPUTACIÓN 7 La Explicación de criterios de reparto es un documento que debe acompañar a todos los expedientes justificativos en los que se incluyan gastos compartidos, es decir, no imputados al 100% al proyecto. Las funciones principales de dicho documento son: Establecer en base a qué criterios o variables se reparten los gastos imputados a la subvención. Permitir la verificación y control de los porcentajes imputados. Criterios en base a los cuales se realiza el reparto La entidad beneficiaria podrá elegir en base a qué criterios o variables realiza el reparto de los gastos imputados al expediente, siempre y cuando éstos sean coherente y guarden relación con las variables que pueden incidir directamente en el proyecto (número de horas, número de proyectos de la entidad, superficie de las instalaciones etc.). Los criterios o variables pueden variar en función de la naturaleza de los diferentes gastos (personal, luz, teléfono, seguros, medios y materiales…). En ese caso deberán especificarse todos los criterios considerados en el porcentaje de imputación de gastos. Verificación y control de los porcentajes imputados La entidad no sólo debe especificar en base a qué criterios o variables ha realizado el reparto sino que deberá especificar los cálculos realizados para obtener el porcentaje de imputación. La explicación aportada por la entidad debe reflejar claramente el cálculo realizado para la determinación de costes unitarios y otros parámetros utilizados para la imputación de costes. Por ejemplo, no bastaría presentar un escrito en el que se aclare que el criterio escogido por la entidad es el número de expedientes, la entidad debe decir el número de expedientes en base a los cuales está realizando el reparto: 3, por lo que se imputa el 33,3% a cada expediente; 2, por lo que se imputa el 50% a cada expediente. Es decir, la entidad debe facilitar todos los datos que permitan verificar cómo se ha llegado al porcentaje o cantidad imputada. Asimismo, dado que los criterios de imputación están estrechamente vinculados a los porcentajes detallados en los sellos de imputación, la entidad debe velar porque la información sea coherente en ambos casos. 8 Criterios propuestos Gastos de personal Se proponen los siguientes criterios de reparto: El coste imputable mensualmente incluirá el importe bruto salarial retribuido más la cuota de Seguridad Social a cargo de la empresa. Debe presentarse desglosado por horas dedicadas a la acción a la que se imputan, estableciendo el importe mensual tanto de nómina como de seguros sociales y el importe correspondiente según las horas dedicadas. EJEMPLOS: Imputación mensual de acuerdo a las horas dedicadas por cada uno de los meses a la acción: TRABAJADOR MES HORAS/MES HORAS IMPUTADAS % IMPUTACIÓN Trabajador 1 Abril 2011 160 20 12,50% Trabajador 2 Abril 2011 160 17 10,63% Trabajador 2 Mayo 2011 160 20 12,50% Trabajador 3 Abril 2011 160 10,50 6,56% Trabajador 3 Mayo 2011 160 17 10,63% Imputación global de acuerdo a la jornada diaria dedicada a la acción (un trabajador que dedica siempre las mismas horas de su jornada diaria a la acción) El porcentaje obtenido se aplicará en todas las nóminas del trabajador: TRABAJADOR HORAS/JORNADA HORAS IMPUTADAS AL % IMPUTACIÓN PROYECTO Trabajador 1 8 4 50% Trabajador 2 8 5 62,5% Gastos de alquiler 9 Se proponen los siguientes criterios de imputación: 1. HORAS: Los gastos deben presentarse desglosados por horas de utilización y en el caso de inmuebles por horas de duración de la acción. En el supuesto de arrendamiento anual la imputación seguirá el siguiente cálculo: 2. SUPERFICIE: La imputación se realizará conforme al siguiente coeficiente: Gastos de suministros (Luz, agua, teléfono, etc.) Se proponen los siguientes criterios de imputación: 1. DÍAS: Los gastos deben presentarse desglosados por días de utilización respecto de la facturación mensual/bimensual. Se seguirá el siguiente cálculo: 2. SUPERFICIE: La imputación se realizará conforme al siguiente coeficiente: EJEMPLOS: Gastos de alquiler: Método 1 (HORAS): Alquiler de local por 10.000 euros al año (IVA incluido no recuperable) que se dedica 2 horas diarias al proyecto y otras 6 horas a otras actividades durante todo el año, considerando 240 días laborables al año. 10 Método 2 (SUPERFICIE): Alquiler de local de 1.000 metros cuadrados, de los que 300 se dedican al proyecto durante todo el año y el resto a otras actividades, por importe de 10.000 euros al año (IVA incluido no recuperable). Gastos de suministros: Método 1 (DÍAS). Factura de electricidad de fecha 22/01/2011, por importe total de 200 € (IVA incluido no recuperable), correspondiente a consumos de 20/12/2010 a 19/01/2011. El período de elegibilidad de gastos de 01/01/2011 a 31/12/2011: Método 2 (SUPERFICIE). Factura de electricidad de fecha 22/02/2011, correspondiente a consumos de 20/01/2011 a 19/02/2011, por importe total de 200 € (IVA incluido no recuperable), de un local de 1.000 metros cuadrados, de los que 300.se dedican al proyecto y el resto a otras actividades: 2.4. GASTOS SUPERIORES A 18.000€ En el apartado 3 del artículo 31 de la Ley General de Subvenciones se establece que cuando el importe subvencionable supere la cuantía de 12.000€ en el supuesto de suministro de bienes de equipo o prestación de servicios por empresas de consultoría o asistencia técnica, el beneficiario deberá solicitar como mínimo tres ofertas de diferentes proveedores, con carácter previo a la contracción del compromiso para la prestación del servicio o la entrega del bien, salvo que por las especiales características de los gastos subvencionables, no exista en el mercado suficiente número de entidades 11 que lo suministren o presten, o salvo que el gasto se hubiese realizado con anterioridad a la solicitud de la subvención. Con fecha 2 de junio de 2011 se publicó en el BOE, la Ley 14/2011 de la Ciencia, la Tecnología y la Innovación que modifica el apartado 3 del artículo 31 de la Ley General de Subvenciones: Cuando el importe del gasto subvencionable supere las cuantías establecidas en la Ley 30/2007, de 30 de octubre, de Contratos del Sector público para el contrato menor, el beneficiario deberá solicitar como mínimo tres ofertas de diferentes proveedores, con carácter previo a la contracción del compromiso para la obra, la prestación del servicio o la entrega del bien, salvo que por sus especiales características no exista en el mercado suficiente número de entidades que los realicen, presten o suministren, o salvo que el gasto se hubiere realizado con anterioridad a la subvención. La elección entre las ofertas presentadas, que deberán aportarse en la justificación, o, en su caso, en la solicitud de subvención, se realizará conforme a criterios de eficiencia y economía, debiendo justificarse expresamente en una memoria la elección cuando no recaiga en la propuesta económica más ventajosa. La Ley de Contratos del Sector público establece que se consideran contratos menores, los de importe inferior a 18.000€ a excepción del de obras. Por esta razón, siempre que un gasto de estas características supere los 18.000€, en el expediente de justificación deben aparecer las ofertas solicitadas a tres proveedores. Tal y como se recoge en la normativa citada anteriormente, la entidad debe escoger la oferta económicamente más ventajosa. Si la elección se realiza de acuerdo a otros criterios diferentes a eficiencia y economía, la entidad debe justificar su elección mediante una memoria que detalle los criterios utilizados en dicha elección. 2.5. ELEGIBILIDAD DEL I.V.A El I.V.A es subvencionable para una entidad siempre y cuando sea un gasto para la misma. Se pueden plantear las siguientes situaciones: 12 Para entidades sin ánimo de lucro, administraciones públicas y otras de carácter social. Estas entidades casi siempre (siempre, en el caso de las AAPP) están exentas del impuesto, por lo que pueden imputarlo como gasto al 100% al no poder deducírselo en sus declaraciones. En caso de las entidades sin ánimo de lucro y similares, generalmente existe un documento emitido por la Agencia Tributaria en el que se recoge la exención y es lo único que una entidad necesitaría para probar la elegibilidad del IVA como gasto. Todos aquellos beneficiarios que no sean Administraciones Públicas deben presentar en el expediente documento de la Agencia Tributaria que acredita dicha exención. Para entidades con actividades exentas de IVA. Si una entidad desarrolla únicamente actividades exentas de IVA y así lo acredita su Certificado de Hacienda en el que figuran las actividades en las que la entidad está dada de alta, la entidad estará por tanto exenta del IVA y podrá imputarlo como gasto, sin necesidad de aportar más documentación que dicho certificado. Hay que recordar que aunque una entidad esté exenta del pago del I.A.E, igualmente deberá estar dada de alta en las actividades que desempeñe, por lo que el Certificado debe presentarse siempre. Para entidades con otras actividades económicas. Si una entidad tiene otras actividades económicas además de las exentas, existen dos posibilidades: o Prorrateo del IVA: En el modelo 390 de resumen anual del IVA aparecerán listadas las diversas actividades económicas que desempeña la entidad. Al final del documento, generalmente en la página 6, aparecerá un porcentaje acompañando a la actividad exenta que se referirá al volumen de operaciones con derecho a deducción. Es decir, ese porcentaje será la proporción de IVA de cada factura que no es un gasto elegible. Por tanto, con el modelo 390 se podrá justificar la imputación del IVA correspondiente (solo el IVA elegible). En este caso, puede suceder que la empresa esté dada de alta en un epígrafe no exento, pero que no haya facturado ese año por ese epígrafe. En ese caso, el IVA será totalmente elegible y no aparecerá ninguna prorrata (el modelo 390 no tendrá página 6) o Sectores diferenciados: En otras ocasiones, puede haber entidades que estén sujetas a sectores diferenciados, por lo que la declaración del IVA es independiente para cada actividad económica. En el modelo 390 aparecerá en la página 6 un porcentaje del 0% para las actividades exentas y un 100% para las sujetas. Los gastos que sean exclusivos de la actividad exenta serán 100% elegibles, y aquellos que sean comunes se imputarán proporcionalmente (prorrateados). 13 3. Para entidades sin actividades económicas exentas. En este caso, el IVA no es elegible. Estas entidades recuperan el IVA soportado deduciéndolo por completo en sus declaraciones trimestrales y por tanto no se puede recuperar “de nuevo” con la subvención. GASTOS DE PERSONAL 3.1. GASTOS SALARIALES DEL PERSONAL En el expediente deben constar los siguientes documentos: Copia de los contratos del personal imputado. Nóminas del personal imputado. TC1 de los meses imputados a la subvención. El Modelo TC1 debe estar mecanizado o sellado por la entidad bancaria y puede ser sustituido por el Recibo de Liquidación de Cotizaciones, también sellado o mecanizado por el banco. Si dichos documentos no están mecanizados por el banco deben acompañarse del recibo bancario que acredita el pago de la Seguridad Social por cada uno de los meses imputados. TC2 de todos los meses del proyecto para poder comprobar que los trabajadores se encuentran dados de alta en la Seguridad Social Modelo 111: si es mensual de todos los meses de la fase/proyecto, si es trimestral de todos los trimestres que afecten a la fase/proyecto. Debe presentarse acompañado del recibo bancario que acredita su pago o, si su pago se ha realizado telemáticamente, deberá presentarse copia del modelo que acredita el pago (indica NRC y aclara que es “importe ingresado” no “pendiente” de ingreso). Modelo 190 del año o años que afecten a la fase/proyecto. Es un documento anual, por lo que si no se dispone del mismo porque no ha finalizado el ejercicio, la entidad deberá presentar el modelo en el Servicio Periférico de la Consejería Empleo y Economía correspondiente, tan pronto como lo tenga disponible. Para acreditar el pago efectivo de las nóminas imputadas, la entidad debe aportar: Pago mediante transferencia bancaria: Se adjuntará copia del resguardo de la misma. Debe identificarse el ordenante, el destinatario del pago, el concepto, el importe y la fecha de operación. Es importante tener en cuenta que no es válida la Orden de Pago, se requiere el justificante bancario o, en su caso, un certificado bancario en el que se recojan los apartados mencionados anteriormente, firmado y sellado por la entidad financiera en cuestión. 14 REMESAS: En caso de que el importe del justificante de pago se corresponda con la suma de los importes individuales de todos los trabajadores, deberá presentarse el desglose por trabajador (Ver documento 1 más adelante). La entidad puede presentar: o Certificado bancario que acredite que en la remesa bancaria presentada se incluyen los pagos de los trabajadores imputados: El certificado debe detallar el número de remesa, su fecha, los nombres de los trabajadores, la nómina pagada y su importe. o Documentos del sistema contable que permitan verificar que los pagos de dichos trabajadores se incluyen en la remesa. Para ello es necesario poder identificar que el importe total de los documentos del sistema contable es el importe que figura en la remesa. La entidad puede omitir los nombres de los trabajadores no imputados a la subvención si así lo desea, pero debe permitir visualizar sus importes, para comprobar que suman el importe total de la remesa. También sería posible aportar por parte de la entidad documentos contables donde se puede identificar al trabajador e importe de la nómina imputada junto con el número de remesa, de modo que fuese posible identificar que el pago de dichas nóminas está incluido en la remesa bancaria. En ningún caso los cuadros explicativos elaborados por la entidad beneficiaria se estimaran como un documento del sistema contable. Los documentos que deben presentar las entidades deben pertenecer a su sistema contable. o Algunas entidades bancarias pueden facilitar a las entidades el recibo bancario de las transferencias individualizadas realizadas a cada trabajador. Estos documentos servirían para acreditar el pago de las nóminas. Pago mediante cheque nominativo o pagaré: La entidad debe aportar copia del talón nominativo (cheque/pagaré) y copia del extracto bancario que acredita el cargo. Como fecha de pago se estimará la fecha del cargo en cuenta (extracto bancario), en ningún caso la de entrega del cheque o pagaré. NO SE ADMITIRÁN PAGOS EN EFECTIVO A PERSONAL SEA CUAL SEA SU IMPORTE. 15 DOCUMENTO 1 Para tratar de facilitar a la entidad la justificación de los gastos de personal que se realicen de manera global se pone en su conocimiento que cuando se presente un pago global por importe del total de las nóminas de todos los trabajadores, además del extracto bancario, deberá presentarse el desglose de todos los importes de los trabajadores incluidos en dicho pago sellado por la entidad financiera, en el cual se identifiquen los trabajadores imputados a la acción. Se presenta el siguiente modelo propuesto por el Servicio Público de Empleo Estatal. : PAGO DE NÓMINAS Extracto bancario por importe de 1.000,00 euros. Desglose: Pedro Pérez.......................................................................................... 250,00 € Álvaro Álvarez........................................................................................ 200,00 € Olivia Martínez........................................................................................ 50,00 € Luis Jiménez......................................................................................... 300,00 € Andrés Fernández.................................................................................... 75,00 € Carmen González..................................................................................... 50,00 € Graciela Ramírez..................................................................................... 25,00 € Carlos Rodríguez...................................................................................... 50,00 € Firma del Director o interventor de la sucursal y sello de la Entidad Gastos derivados de indemnizaciones En ningún caso se subvencionarán las indemnizaciones por fallecimiento, traslados, suspensiones, despidos, ceses o finalizaciones de contrato. 16 Gastos de Seguridad Social a cargo de la empresa Para justificar el pago efectivo de los gastos de Seguridad Social, la entidad debe aportar: Documentos TC1 y TC2 en los que aparezca el sello de compensación (sello de pago efectivo, no de registro o de recepción salvo examen) o el pago efectivo de la entidad financiera correspondiente. El TC2 podrá no contener el sello de compensación siempre que venga acompañado de un recibo bancario o de un TC1 o “Recibo de Liquidación de Cotizaciones” que contengan el sello de compensación. Cuando los pagos a la Tesorería General de la Seguridad Social se realicen por el Sistema RED (Remisión Electrónica de Documentos), el pago se justificará de la siguiente manera: Si el pago se realiza por domiciliación bancaria, mediante el adeudo realizado en la cuenta bancaria. Si el pago se efectúa a través de una entidad financiera, mediante el “Recibo de Liquidación de Cotizaciones” sellado o validado mecánicamente por la entidad financiera. Si el pago se realiza a través de otros canales, se justificará mediante el “Recibo de Liquidación de Cotizaciones” y el justificante bancario de pago. Cuando existan bonificaciones, las mismas deberán ser descontadas de las imputaciones de Seguridad Social, puesto que no puede cofinanciarse la parte de la cuota que ya ha sido bonificada. Costes de los trabajadores de baja Cuando un trabajador cause baja laboral durante la ejecución del proyecto subvencionado, tanto si es por enfermedad o accidente común, como por enfermedad o accidente profesional o por maternidad o paternidad, la totalidad de los costes del trabajador durante el periodo de baja, no resultan elegibles para el Fondo Social Europeo. La Comisión Europea promueve a través de su cofinanciación Políticas Activas de Empleo y en el caso de baja por enfermedad o accidente común o profesional o maternidad o paternidad, estamos hablando de prestaciones, las cuales no se incluyen dentro de las líneas de promoción de la misma. 17 Asimismo, en el punto 2.1 del Anexo I de la Orden de 15 de noviembre de 2012, que resulta de aplicación a la programación 2012, se recoge expresamente que “No se subvencionarán en ningún caso las indemnizaciones por fallecimiento ni las correspondientes a traslados, suspensiones, despidos, ceses o finalizaciones de contrato, así como los costes derivados de las bajas de los trabajadores bien sean compensados por la Seguridad Social bien sean asumidos por la entidad beneficiaria.” Por los motivos anteriormente expuestos no se pueden imputar a la subvención ninguno de los gastos derivados de la baja de un trabajador, correspondan a salario o Seguridad Social. Vacaciones Si un trabajador está de vacaciones los gastos salariales serán subvencionables. Si las vacaciones no se disfrutan y se incluyen en la finalización de contrato, dichos costes no serán subvencionables. Faltas: Faltas justificadas y faltas sin justificar Los alumnos-trabajadores de los Talleres de Empleo tienen formalizado un contrato laboral con la empresa promotora del proyecto y las faltas de asistencia al puesto de trabajo se trataran conforme al Estatuto de los Trabajadores. La falta no justificada al puesto de trabajo conlleva la correspondiente sanción y puede llevar a la extinción del contrato laboral (Artículo 52 del Estatuto de los Trabajadores “Extinción del contrato por causas objetivas”). En el artículo 32.1 de la Orden de 15/11/2012, de la Consejería de Empleo y Economía, se recoge lo siguiente: 1. Los/as alumnos/as tendrán la obligación de asistir y seguir con aprovechamiento las enseñanzas teórico-prácticas que se impartan, siendo causa de exclusión del proyecto y de pérdida, en su caso, del derecho a la percepción de beca, el incurrir en tres faltas no justificadas de asistencia en un mes o nueve faltas de asistencia no justificadas en toda la fase, o no seguir con aprovechamiento las mencionadas enseñanzas, a juicio del responsable del proyecto. Este artículo no es de aplicación a los talleres de empleo, ya que se refiere únicamente a la etapa formativa de las Escuelas Taller, momento en el que pueden percibir una beca. Por los motivos anteriormente expuestos si un alumno o un docente tienen una falta justificada, por ejemplo, porque deban asistir a un hospital fuera de su localidad, su 18 coste salarial podrá ser subvencionable ese día SIEMPRE que dicha falta quede adecuadamente justificada. Las entidades deben velar porque no se produzcan absentismos innecesarios, por ejemplo, si un trabajador acude al médico del centro de salud de la localidad donde se desarrolla el proyecto, se ausentará por unas horas y no todo el día. ES ABSOLUTAMENTE NECESARIO QUE LAS FALTAS ESTÉN JUSTIFICADAS, SI NO LO ESTÁN, EL COSTE SALARIAL DE ESE DÍA NO SERÁ SUBVENCIONABLE y podrán existir sanciones para el trabajador. Los trabajadores deben aportar SIEMPRE justificación en caso de faltas o ausencias (médicos, citaciones judiciales, exámenes…). En caso de que la entidad beneficiaria tenga dudas sobre qué faltas se pueden justificar y cuáles no, debe dirigir su consulta por escrito a su Servicio Periférico de la Consejería de Empleo y Economía. Gastos de IRPF Para acreditar el pago efectivo de los gastos de IRPF, la entidad debe aportar: Modelo 111 de retenciones e ingresos a cuenta IRPF del periodo en el que se desarrolla el proyecto. Este documento es o bien mensual o bien trimestral. Deben figurar todos los meses/trimestres que engloba el proyecto. Modelo 190 de resumen de retenciones. Si el volumen de trabajadores no permite remitir la totalidad del documento, la entidad debe remitir al menos aquellas páginas en las que figuren los trabajadores (alumnos, docentes, director y técnicos) imputados a la subvención. En relación a dichos documentos: MODELO 190 La aportación de este documento debe permitir identificar a los trabajadores imputados. La entidad podrá optar por cualquiera de las siguientes opciones: Modelo 190 completo (pueden ocultarse los datos de las personas que no se hayan imputado a la subvención. Portada del Modelo 190 acompañado de aquellas páginas en las que figuren las trabajadoras y trabajadores imputados a la subvención. Certificados individualizados con la información fiscal (retenciones practicadas anualmente) de los trabajadores imputados a la subvención. Portada del modelo 190 que incluya el código seguro de verificación, en el caso de presentación telemática. 19 MODELO 111 La aportación de este documento debe permitir verificar que la entidad ha realizado los pagos del IRPF en todos aquellos meses/trimestres relativos al periodo o periodos en los que se hayan imputado gastos de personal al proyecto. La entidad podrá optar por cualquiera de las siguientes opciones: Modelo/s 111 mecanizado/s o sellado/s por el banco. Recibos bancarios que acrediten el pago del IRPF. Modelo 111 (NRC) donde figuran los datos del ingreso realizado. 3.2. GASTOS DERIVADOS DE LA SUBCONTRATACIÓN DE UNA EMPRESA En el Módulo A no pueden imputarse gastos derivados de la subcontratación de empresas. Asimismo, tampoco podrán imputarse gastos de trabajadores autónomos. 4. GASTOS DE MEDIOS Y MATERIALES Se incluyen en este apartado los medios y materiales didácticos y de consumo para la formación, exclusivamente si son necesarios para la práctica profesional de los alumnos. Los medios y materiales variarán según la naturaleza del proyecto. En el expediente deben constar los siguientes documentos justificativos: Facturas: es importante que las facturas detallen claramente los conceptos para comprobar si éstos son subvencionables. Justificante de pago de dichas facturas. Para la imputación de gastos de medios y materiales se tendrá en cuenta lo siguiente: Los medios y materiales se deben adquirir durante el periodo de desarrollo del proyecto. Para verificar este extremo se comprobará la fecha de la factura. En caso de que el proveedor facture con posterioridad, la entidad debe conservar y presentar, junto con la factura y el justificante de pago, los albaranes de entrega que permitan comprobar que los materiales han sido suministrados durante el desarrollo del proyecto. En aquellas facturas donde no se detallen los conceptos facturados se solicitará detalle de los mismos en una relación adjunta a la factura firmada y sellada por el proveedor. 20 Siempre que los conceptos de la factura no sean autoexplicativos (por ejemplo “pieza E2”), la entidad deberá aportar una explicación que permita identificar que los conceptos facturados son subvencionables de acuerdo con la normativa de aplicación y puede verificarse su relación con el objeto de la subvención. Algunos medios y materiales subvencionables que suelen ofrecer duda a las entidades beneficiarias 5. Platos, vasos, sartenes, cazos y cubiertos para proyectos de cocina. Equipos de seguridad (en todos los casos). Pelotas, aros, raquetas y otros materiales deportivos similares para proyectos relativos a actividades lúdicas y de recreo. GASTOS VIAJES FORMATIVOS/DESPLAZAMIENTOS: Siempre que las bases reguladoras de la ayuda así lo establezcan, las entidades beneficiarias podrán imputar gastos de desplazamientos. El Anexo I de la Orden de 15/11/2012, así lo establece en su apartado 2.2.b). Para que dichos gastos sean subvencionables, las salidas formativas deberán estar comunicadas previamente al Servicio Periférico correspondiente. La comunicación se realizará por escrito y contendrá la siguiente información: Lugar y fecha de la visita. Motivo de la visita. Descripción detallada de la aportación de la visita a la formación de los alumnos. Número de asistentes. Costes que se imputarán a la subvención (concepto y coste aproximado). En relación a la documentación justificativa que respaldará dichos gastos, en el expediente deben constar los siguientes documentos justificativos: Facturas (billetes de tren/autobús, tickets, entradas etc. si procede) Justificantes de pago. Para realizar dichas comunicaciones se utilizará el modelo propuesto por la Consejería de Empleo y Economía en cada convocatoria. En relación a dichos documentos... 21 En caso de entradas a ferias u otras actividades, la entidad además de conservar copia de las entradas debe tratar de obtener una factura de la entidad responsable/organizadora del evento. Si los pagos de entradas se realizan en efectivo, la entidad como mínimo deberá aportar copia del asiento contable que permita comprobar que el gasto ha sido contabilizado por la entidad. En la medida de lo posible se tratará de presentar firma y sello del proveedor sobre las entradas o facturas. La factura de los desplazamientos de los viajes formativos deberá especificar el origen y el destino del viaje, el número de viajeros, el número de expediente, la fecha de la visita y/o cualquier otro dato que permita identificar que se trata de un viaje formativo relacionado con el objeto de la subvención. Asimismo, si los desplazamientos se realizan en un medio de transporte en el que se expiden billetes individuales a cada viajero (tren, autobús, etc.) debe presentarse el total de los billetes imputados para dar el gasto como correctamente justificado. Gastos de autobús/furgonetas/combustible por desplazamiento del aula a las instalaciones de prácticas. En ocasiones, los alumnos trabajadores reciben su formación y empleo en dos instalaciones geográficamente diferenciadas. Por este motivo, si las entidades beneficiarias utilizan vehículos propios para desplazar a los alumnos trabajadores al lugar donde se desarrollan las actividades prácticas, los gastos serán subvencionables en el Módulo B, pero dentro de otros costes, no como “viajes formativos”. Los gastos derivados de estos desplazamientos que podrán imputarse son solo los gastos de combustible de dichos desplazamientos. Junto a las facturas de combustible deberá figurar un documento donde se detallen los siguientes datos: Fechas de los desplazamientos. Datos Identificativos del vehículo. Origen y destino. Número de kilómetros realizados por cada uno de los desplazamientos. Desplazamientos del personal De manera puntual el director o formadores del proyecto pueden realizar gastos de desplazamientos estrictamente vinculados con el proyecto (en ningún caso gastos por entrega de documentos a la Consejería). Los gastos de desplazamiento de personal serán subvencionables según la naturaleza de dichos desplazamientos y siempre en el Módulo B (al margen de que su justificación pueda estar incluida en nómina como por ejemplo los gastos por kilómetro recorrido): 22 Si se paga al trabajador gastos de kilometraje o dietas en la nómina, en el expediente debe figurar copia de dicha nómina acompañada del justificante de pago bancario que acredite el pago de la misma. Asimismo, debe adjuntarse documento firmado y sellado por el responsable legal de la entidad en la que se especifiquen las cuantías unitarias por kilómetro y manutención según convenio, así como los motivos de los desplazamientos, origen, destino y relación con el proyecto objeto de subvención. Si se paga al trabajador gastos de kilometraje o dietas mediante un documento o nota de viaje, en el expediente debe figurar dicho documento con las cuantías unitarias por kilómetro y dieta según convenio, así como los motivos de los desplazamientos, origen, destino y relación con el proyecto objeto de subvención. Junto a dicho documento debe figurar el justificante de pago al trabajador de los gastos imputados. 6. MATERIAL DE OFICINA Se incluyen en este apartado materiales de un solo uso, fungibles y consumibles dentro del ejercicio y material de papelería y oficina en general. En relación a la documentación justificativa que respaldará dichos gastos, en el expediente deben constar los siguientes documentos justificativos: 7. Facturas (en caso de que los conceptos no sean autoexplicativos deberán presentarse albaranes de entrega que puedan evidenciar cuál ha sido el material adquirido) Justificantes de pago. GASTOS DE ALQUILER Podrán imputarse en este apartado equipos didácticos, plataformas tecnológicas y bienes inmuebles utilizados como aulas y talleres. Los costes de alquiler, al igual que el resto, serán subvencionables exclusivamente durante el periodo de duración del proyecto al margen del tiempo de duración del contrato. En el expediente deben constar los siguientes documentos justificativos: Copia del contrato de alquiler. Factura o facturas de las cuotas de alquiler. Justificante de pago de dichas facturas. 23 Al igual que el resto de gastos, la imputación de los mismos se hará de manera proporcional. Cuando se imputen cuotas de alquiler mensuales y el proyecto inicie o finalice sin coincidir con el inicio y final del mes, no se podrán imputar las cuotas mensuales íntegras. Gastos de alquiler de instalaciones Siempre que se presenten facturas de alquiler de instalaciones debe figurar en la misma la retención de IRPF correspondiente. En caso de que el arrendador sea una Administración Pública debe existir un decreto u ordenanza municipal que especifique el precio público establecido para las instalaciones. La entidad beneficiaria deberá presentar copia de dicho documento así como una copia del contrato o convenio suscrito entre arrendador y arrendatario donde se especifiquen el periodo de uso de las instalaciones por parte del beneficiario, su localización y las condiciones de dicho contrato o convenio. Cesión de instalaciones gratuitas por parte del arrendador Cuando un Ayuntamiento u otra Administración Pública ceda gratuitamente las instalaciones a la entidad beneficiaria, ésta no podrá imputar costes en concepto de “alquiler de instalaciones”. Si el arrendador cede el uso de las instalaciones al beneficiario, pero éste debe asumir los gastos de suministro (luz y agua), esto deberá constar por escrito en el documento de cesión de uso de dichas instalaciones. Asimismo, la entidad deberá aportar además de la copia de dicho documento, copia de las facturas de luz y agua en las que debe identificarse claramente el consumo de las instalaciones cedidas (no serán válidas facturas con el consumo global del Ayuntamiento) y transferencia del beneficiario al Ayuntamiento por el importe especificado en las facturas y que responde exclusivamente al consumo del proyecto. Equipos e instalaciones detalladas en la Memoria Las entidades presentan junto con la solicitud una memoria de los proyectos. Dicha memoria es valorada por la Consejería de Empleo y Economía quien determina tras la valoración de ese y de otros criterios, cuáles son los proyectos a los que se le concederá la ayuda. En dicha memoria, las entidades beneficiarias han detallado los medios con los que cuentan para el desarrollo del proyecto (equipos, instalaciones…) La imputación de gastos de alquiler estará condicionada por la información detallada por el beneficiario en la memoria. No podrán imputarse costes de equipos o instalaciones que figuran como cesiones gratuitas en la memoria o como parte del equipamiento disponible por parte del beneficiario. 24 Alquileres con opción a compra o valor residual 0€ No se pueden imputar gastos derivados de leasing o renting. Asimismo, no se podrán firmar contratos de alquiler donde se recoja una opción de compra o se especifique que finalizado el alquiler el valor residual del elemento será de 0€. 8. GASTOS DE AMORTIZACIÓN Las adquisiciones de equipos, vehículos e instalaciones no son subvencionables en ningún caso. En caso de que la entidad disponga de instalaciones y equipos podrá imputar su gasto de amortización, pero exclusivamente durante el período subvencionable del proyecto). Se considerarán elementos amortizables todos los recogidos en las tablas de Hacienda (Real Decreto 1777/2004, de 30 de julio, por el que se aprueba el Reglamento del Impuesto sobre Sociedades). En el expediente deben constar los siguientes documentos justificativos: Facturas de compra de los elementos. Justificante de pago de dichas facturas. Sobre las facturas o en un documento a parte debe figurar el porcentaje de amortización aplicado. Copia de la relación valorada de bienes amortizables que aporta la Entidad Promotora (Coherencia con lo expresado en la Memoria). Pequeña herramienta Los útiles y herramientas son elementos amortizables según las tablas de Hacienda por lo que no podrá imputarse su adquisición a la subvención. Asimismo, su vida útil en condiciones normales es superior a la duración del periodo subvencionado. Es posible que debido a la utilidad o coste de adquisición, las entidades beneficiarias hayan determinado en sus normas de contabilidad que no considerarán algunas herramientas como elementos amortizables. En estos casos las entidades deberán acreditar sus criterios mediante alguno de los siguientes documentos: Procedimientos escritos donde se detallen las normas de contabilidad aplicadas en esta materia o Normas de contabilidad pública que respalden los criterios adoptados. En caso de que la entidad no cuente con un procedimiento escrito aprobado y vigente en la fecha de realización del expediente, la entidad podrá acreditar 25 que no considera las herramientas como elementos amortizables mediante copia del mayor de su contabilidad, adjuntando al menos tres ejemplos en los que pueda verificarse que las herramientas no forman parte del inmovilizado de la entidad. Asimismo, se acompañará escrito en el que se detalle bajo qué criterios no se consideran amortizables las herramientas (importe, vida útil del elemento, etc.). Anexo propuesto en el presente documento con todos los datos correctamente cumplimentados. En este anexo se contempla principalmente que la herramienta tenga un coste inferior a 600€ y/o que la vida útil del elemento por el uso de trabajadores inexpertos sea inferior a un año. 26 ANEXO I: CRITERIOS DE AMORTIZACIÓN PARA PEQUEÑA HERRAMIENTA D/Dña........................................................................................, con NIF………………….., en representación de la entidad......................................................................................., con CIF......................., beneficiaria de una subvención para el desarrollo del proyecto denominado ……………………………………………………………………………………………………………………………………….. con número de expediente ……………………………..: Certifica que la pequeña herramienta no forma parte del inmovilizado de dicha entidad, por lo que se ha imputado el 100% del coste de adquisición de dichos elementos al proyecto objeto de subvención. Por parte de la entidad promotora, la pequeña herramienta no se considera amortizable de acuerdo a los siguientes criterios: Normas de contabilidad pública que respaldan los criterios adoptados: ………………………. ............................................................................................................................................ ........................ (Detallar la normativa aplicada). Importe del elemento. La entidad promotora no considera amortizables aquellos elementos cuyo coste de adquisición no supere los 600€. Vida útil del elemento. La entidad promotora considera que la vida útil del elemento es inferior a un año debido a la utilización de dicha herramienta en el proyecto objeto de subvención. Otros: ....................................................................................................................................... ........................................................................................................................... ................................................., ..... de ...........................de 20….. Firma del representante legal de la entidad: 27 9. OTROS GASTOS DE FUNCIONAMIENTO En este epígrafe podrán imputarse costes de luz, agua, calefacción limpieza, internet, telefonía y combustibles (siempre que el combustible se utilice para calefacción de las aulas y talleres del proyecto, desplazamientos elegibles o maquinaria de uso para el proyecto). Asimismo, podrían ser subvencionables otros gastos no mencionados anteriormente y que guarden relación directa e indubitada con el objeto de la subvención. No son subvencionables Con el fin de evitar futuras incidencias y facilitar a las entidades la mayor información posible, a continuación se detallan algunos de los gastos que con frecuencia las entidades beneficiarias imputan a la subvención si bien no son subvencionables. A estos gastos cabe sumar los detallados en el apartado c) del artículo 20 de la Orden de 15/11/2012, de la Consejería de Empleo y Economía, por la que se regulan los programas de formación en alternancia con el empleo, y se establecen las bases reguladoras de la concesión de ayudas públicas a dichos programas. Los gastos detallados en el apartado c) del artículo 20 y los que se detallan a continuación no son subvencionables, sin embargo pueden existir otros que no se hayan mencionado explícitamente y que puedan igualmente no ser subvencionables, por lo que se recomienda a las entidades que se ciñan exclusivamente a los gastos que se establecen como subvencionables en las bases reguladoras. Los gastos no subvencionables que tradicionalmente se imputan por los beneficiarios a “Otros gastos de funcionamiento” son los siguientes: Gastos derivados del botiquín. Copias de llaves y candados. Gastos de los proyectos de Prevención de Riesgos Laborales. Gastos derivados de la seguridad de las instalaciones entendiendo por éstos: instalaciones, mantenimientos y reparaciones de alarmas; revisión o instalación de extintores; gastos de mantenimiento y reparaciones de ascensores, etc. Gastos derivados de reparaciones o mantenimiento de las instalaciones o vehículos (solo podrán ser subvencionables las reparaciones de equipos derivadas del mal uso de los alumnos y cuya reparación sea indispensable para el correcto funcionamiento del proyecto). Proyectos técnicos exigidos por otras Consejerías u Organismos (estudios de arquitectos, proyectos técnicos para Cultura, etc.). Gastos derivados de la clausura del proyecto. 28 9.1. GASTOS DE PUBLICIDAD Siempre que las bases reguladoras de la ayuda así lo establezcan, las entidades beneficiarias podrán imputar gastos derivados de acciones publicitarias desarrolladas en el marco del proyecto subvencionado. En la Orden de 15/11/2012, de la Consejería de Empleo y Economía, por la que se regulan los programas de formación en alternancia con el empleo, y se establecen las bases reguladoras de la concesión de ayudas públicas a dichos programas no se recoge este concepto como tal. Sin embargo los gastos de serigrafiado en prendas, mochilas, etc. serán subvencionables. Para que se acepten como correctamente justificados debe figurar siempre copia del motivo serigrafiado (fotografías). Igualmente, en caso de gastos de cartelería que cumpla con la normativa en materia de publicidad e información deberán aportarse junto con las facturas y justificantes de pago copia de los soportes publicitarios (fotografías). Entre los motivos serigrafiados deben estar los logotipos del Fondo Social Europeo, el Servicio Público de Empleo Estatal y la Consejería de Empleo y Economía. 9.2. GASTOS DE SUMINISTRO Para la imputación de gastos de suministro como luz, agua, combustibles, telefonía e internet, etc. debe tenerse en cuenta lo siguiente: Solo serán subvencionables los gastos de agua, luz, teléfono, etc. de instalaciones en las que se desarrolle el proyecto. Para la imputación de gastos, las entidades deben tener en cuenta el periodo facturable, no la fecha de la factura. Ya que serán subvencionables exclusivamente los gastos que han tenido lugar durante el periodo de realización del proyecto. En el caso de los gastos de combustible siempre deben ir acompañados de una explicación del responsable legal de la entidad que especifique el uso de dicho combustible (calefacción, maquinaria, etc). 10. JUSTIFICACIÓN DEL PAGO EFECTIVO DE LOS GASTOS Los pagos podrán justificarse a través de diferentes documentos, sin embargo cada uno de ellos debe cumplir los siguientes requisitos: 29 10.1. PAGOS BANCARIOS Transferencia bancaria: si la forma de pago es una transferencia bancaria esta se justificará mediante copia del resguardo del cargo de la misma, debiendo figurar en el concepto de la transferencia el número de factura, o en su defecto, el concepto abonado. Cheque nominativo (Copia del cheque + Recibí+ Extracto que acredita el cargo): Si la forma de pago es un cheque, éste deberá ir acompañado de la siguiente documentación: Recibí firmado y sellado por el proveedor en el que se especifique número de factura pagada, número y fecha del cheque y NIF y nombre de la persona receptora del cobro. Copia del extracto bancario del cargo en cuenta correspondiente a la operación justificada. Pagaré (Copia del pagaré + Recibí+ Extracto que acredita el cargo): Si la forma de pago es un pagaré, éste deberá ir acompañado de la siguiente documentación: Recibí firmado y sellado por el proveedor en el que se especifique número de factura pagada, número y fecha del cheque y NIF y nombre de la persona receptora del cobro. Copia del extracto bancario del cargo en cuenta correspondiente a la operación justificada. La fecha de vencimiento del pagaré debe ser anterior a la fecha de finalización del periodo de justificación del proyecto y debe haber sido efectivamente pagado. Tanto en el caso de cheque nominativo como de pagaré, a efectos de fecha de pago, se considerará la fecha de cargo en cuenta del extracto bancario. En ningún caso se considerará como fecha de pago efectivo la entrega del cheque al proveedor. 10.2. PAGOS EN EFECTIVO El pago en metálico solo se admite en facturas o documentos justificativos de gasto por importe inferior a 600 € y con un máximo de 3.000 € por expediente. El documento justificativo para gastos de esta naturaleza consistirá en un recibí, firmado y sellado por el proveedor en el que debe especificarse: Factura a la que corresponde el pago y su fecha. Junto a la firma del proveedor en dicho recibí debe aparecer el NIF y el nombre legible de la persona receptora del cobro. 30 El sello del proveedor debe contener como mínimo el nombre y el CIF del mismo. En ningún caso se entenderá como sello del proveedor los estampillados con la palabra “pagado”. Junto a la anterior documentación se acompañará copia del asiento contable del citado pago por el beneficiario. NO SE ADMITIRÁN PAGOS EN EFECTIVO A PERSONAL SEA CUAL SEA SU IMPORTE. 10.3. PISTA DE AUDITORÍA Con carácter general, es necesario que la documentación aportada por el beneficiario permita seguir la pista de auditoría en cada uno de los pagos realizados. Es decir, los justificantes de pago deben identificar claramente el concepto o conceptos a los que hacen referencia. En materia de justificación de pagos, la documentación aportada en el expediente de justificación debe permitir reconstruir la pista de auditoría entre las facturas y los documentos de pago: En el concepto del justificante deben figurar el número de factura o en su defecto su objeto y el número del proyecto o, en su caso, el concepto “nómina xxxxxxx (siendo xxxxxxx el nombre del mes de la nómina)”. Asimismo, en todos los justificantes bancarios deberá identificarse: El nombre del ordenante. El beneficiario del pago. La fecha de la operación. La entidad bancaria en la que se realiza la operación (papel timbrado, logotipos, documentos oficiales...): El documento aportado debe permitir verificar que se trata de un documento bancario y que los gastos están pagados (evitar sellos que no indiquen “compensado”/”pagado”). Pagos realizados previamente por un trabajador En ocasiones, algún trabajador puede realizar un pago directamente y luego pedir a la entidad que se lo reembolse. Estos casos deben evitarse y se realizarán solo para pagos de pequeñas cuantías. Para que estos gastos sean subvencionables, si un trabajador de una entidad realiza un pago previamente, la entidad beneficiaria debe abonarlo al trabajador con posterioridad. De no hacerlo de este modo no se podrá probar que el beneficiario ha incurrido en dicho gasto por lo que no será subvencionable. Para garantizar la pista de auditoría en estos casos, la entidad beneficiaria debe aportar la siguiente documentación: 31 Factura del gasto que se desea imputar. Justificante de dicha factura por parte del trabajador. Justificante de pago de la entidad beneficiaria al trabajador indicando en el concepto el número de factura. Pagos en los que consta un beneficiario distinto al del beneficiario/proveedor En caso de que en un documento de pago bancario identifique a un beneficiario distinto al trabajador de una nómina o al proveedor de una factura, la entidad debe aportar un certificado bancario que acredite que el trabajador/proveedor es cotitular de la cuenta que figura en dicho movimiento bancario. Es decir, la entidad debería presentar: Nómina o factura. Justificante de pago bancario de dicha nómina o factura. Certificado bancario que acredite que el trabajador/proveedor es cotitular de la cuenta. Si con la documentación aportada en el expediente de justificación, se puede comprobar que el número de cuenta que figura en el justificante bancario es el del trabajador/proveedor, no sería necesario dicho certificado bancario. 11. PERIODO SUBVENCIONABLE Y PLAZO DE PAGO En las bases reguladoras de cada una de las ayudas se establecerá tanto el periodo subvencionable como el plazo de justificación de las ayudas, que marcará la fecha límite de pago de los gastos imputados. 11.1. PERIODO SUBVENCIONABLE De acuerdo al punto 1 del artículo 31 de la Ley General de Subvenciones “se consideran gastos subvencionables, a los efectos previstos en esta ley, aquellos que de manera indubitada responden a la naturaleza de la actividad subvencionada, y se realicen en el plazo establecido por las diferentes bases reguladoras de las subvenciones”. La Orden de 15/11/2012, de la Consejería de Empleo y Economía, por la que se regulan los programas de formación en alternancia con el empleo, y se establecen las bases reguladoras de la concesión de ayudas públicas a dichos programas establece en su base 19.3 que los proyectos podrán iniciarse y empezar a generar gastos desde el día siguiente a la presentación de la solicitud de subvención del proyecto. Por tanto el 32 periodo subvencionable estará comprendido entre el inicio del proyecto y la finalización del mismo. 11.2. PLAZO DE PAGO Para que los gastos imputados se admitan como correctamente justificados deben estar efectivamente pagados en la forma y plazo que la normativa de aplicación exige. De acuerdo al punto 2 del artículo 31 de la Ley General de Subvenciones “Salvo disposición expresa en contrario en las bases reguladoras de las subvenciones, se considerará gasto realizado el que ha sido efectivamente pagado con anterioridad a la finalización del periodo de justificación determinado por la normativa reguladora de la subvención”. Por lo que tal y como se expone, las entidades deberán pagar los gastos subvencionables con anterioridad a la finalización del plazo de justificación. La Orden de 15/11/2012, de la Consejería de Empleo y Economía, por la que se regulan los programas de formación en alternancia con el empleo, y se establecen las bases reguladoras de la concesión de ayudas públicas a dichos programas establece en su base 24.2 que los beneficiarios deberán presentar la justificación en el plazo máximo de un mes tras la finalización del proyecto. Por este motivo tendrán como plazo máximo para realizar los pagos un mes tras la finalización del proyecto. De acuerdo al artículo 70.1 del Real Decreto 887/2006, de 21 de julio, por el que se aprueba el Reglamento de la Ley 38/2003, de 17 de noviembre, General de Subvenciones: “El órgano concedente de la subvención podrá otorgar, salvo precepto en contra de las bases reguladoras, una ampliación del plazo establecido para la presentación de la justificación, que no exceda de la mitad del mismo y siempre que con ello no se perjudiquen derechos de tercero.” Dado que en las bases reguladoras de la Programación 2012, no se establece precepto en contra, y que el plazo de justificación es de un mes, los beneficiarios podrán solicitar la ampliación del plazo de justificación. En caso de que les sea concedido, dicha ampliación nunca superará los 15 días adicionales. Dado que los gastos deben estar pagados con anterioridad a la finalización del plazo de justificación, la ampliación en 15 días adicionales del plazo de justificación implicará la ampliación del plazo de pago por idéntico periodo. La solicitud de dicha ampliación no es equiparable a la concesión de la misma. Se estimará que el plazo se ha ampliado siempre que la ampliación se haya concedido. 33 12. PRESENTACIÓN DE LA JUSTIFICACIÓN Todos los expedientes deben contener la documentación necesaria para comprobar la elegibilidad de los gastos. Los expedientes son independientes por lo que cada expediente debe contener toda la documentación necesaria para justificar los gastos de forma autónoma. Las copias de los contratos, nóminas, facturas, pólizas y documentos de pago en formato papel deben estar acompañadas de un CD o memoria USB donde se incluyan correctamente cumplimentados los documentos de liquidación establecidos en cada convocatoria (FO-60 y FO-61 en el caso de la programación 2012). La entidad podrá presentar dichos documentos de liquidación en PDF si lo estima oportuna, pero siempre debe grabar una copia en Excel. Dicho CD contendrá también una copia del expediente de justificación escaneado. La documentación se presentará compulsada y siguiendo el orden establecido en el documento de liquidación FO-61 “Relación de gastos desagregados”. Para facilitar la identificación de cada gasto, se deberá aportar cada justificante de gasto seguido de su correspondiente justificante de pago (Este orden se seguirá también en el juego de documentación escaneado). El expediente deberá estar acompañado de todos aquellos impresos normalizados que la Dirección General de Formación determine en cada convocatoria. 34