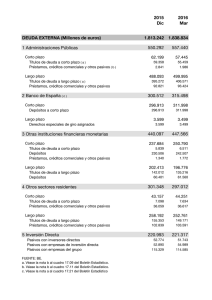

estudios económicos estadísticos

Anuncio