el sistema financiero en centroamerica

Anuncio

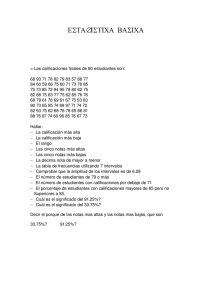

Sistema financiero Centroamericano Integrantes: Jorge Alberto Cortez Nelson Armando Muñoz Rubén Fernando Siciliano UCA 07/2013 EL SISTEMA FINANCIERO EN CENTROAMERICA EL SISTEMA FINANCIERO EN CENTROAMERICA Introducción En el presente documento se estarán hablando del sistema financiero en todos los países de la región centroamericana. Su desempeño y los riesgos que cada presenta. Al finalizar se verá las calificaciones que se le otorga a cada institución financiera de cada país de la región y se hará una comparación entre los sistemas financieros. OBJETIVOS Dar a conocer de una manera comprensiva los distinto sistemas financieros en el área Centroamericana, comprendiendo los países de Guatemala, El Salvador, Honduras, Nicaragua, Costa Rica, Panamá. Revisar los países comprendientes del territorio desde varias perspectivas como lo son: Industria estable, Mayor competencia, Mayor rentabilidad, Crecimiento a dos dígitos, Mejoras en calidad de préstamos y solidez patrimonial. Descubrir ciertos factores que podrían modificar las perspectivas para los siguientes años en cuanto al sistema financiero de Centroamérica. Mostrar los distintos instrumentos financieros usados en este medio. CONTENIDO Dentro de los temas que se trataran en el presente documento estará el análisis de cada uno de los países que componen la región Centroamericana, y el análisis desde varios perspectivas que según FITCH caracterizan a cada país de la región y lo ponen en un nivel de acuerdo a los demás países. Dentro del contenido de nuestra tesis se encuentran cuadros de calificación a los bancos y entidades financieras de cada país que describen como está la calidad financiera en cada uno de los países. Así también como la calificación de los países como tal. Se muestra también las legislaciones bajo las cuales están regido cada país, legislaciones bajo las cuales está regulado el sistema financiero. Se intenta esquematizar el sistema financiero de cada país para poder tener una comparativa entre los países de la región. Como un adicional se muestra los distintos instrumentos que son utilizados en los sistemas financieros de Centroamérica. ANALISIS El análisis desarrollado se basa en gráficas, que muestran aspectos como: 2|MADE Cartera Vencida Margen de interés neto Evolución del Balance EL SISTEMA FINANCIERO EN CENTROAMERICA Rentabilidad Evolución de Activos y Patrimonio Evolución de Tasas de interés Con estas gráficas y las perspectivas analizadas en el contenido lograremos realizar conclusiones de mucho valor que podremos compartir. Conceptos Concepto sistema financiero Conjunto de instituciones que realizan algún o algunos tipos de operaciones financieras directas e indirectas, facilitando por lo general que los excedentes monetarios de algunas entidades puedan satisfacer las necesidades de liquidez de otras entidades. Las entidades se denominan también intermediarios financieros ya que habitualmente no facilitan sus propios recursos sino los de otros agentes económicos. En resumen, el sistema financiero está integrado por los especialistas que actúan en los mercados financieros ejerciendo las funciones y realizando las operaciones financieras conducentes a que la mayor cantidad de ahorro esté a disposición de la inversión en las mejores condiciones posibles para ambas partes. CARACTERÍSTICAS Y FUNCIONES DE UN SISTEMA FINANCIERO LABOR DE INTERMEDIACIÓN Consiste en transformar los instrumentos financieros primarios emitidos por las unidades inversoras en instrumentos financieros secundarios o indirectos más acordes con las preferencias de los abonados. 3|MADE EL SISTEMA FINANCIERO EN CENTROAMERICA Principales aspectos del sistema financiero en Centro América Perspectiva de la Industria Estable: Las perspectivas de las calificaciones de los bancos de Centroamérica y República Dominica se mantienen, en su mayoría, Estables. En general, los bancos mantendrán un balance sólido y niveles de liquidez amplios, que permitirían hacer frente a los riesgos externos. Mayor Competencia: La necesidad de los bancos por rentabilizar su liquidez, la presencia de jugadores suramericanos y la regionalización de algunos grupos locales, intensificará la competencia a lo largo de 2013. En este contexto, los bancos tendrán poco espacio para mejorar su margen de interés neto (MIN). Mayor Rentabilidad: La menor necesidad de constituir provisiones por préstamos incobrables, el crecimiento de préstamos, la recomposición de activos y algunos avances en eficiencia impulsarán las utilidades de los bancos en 2013. Crecimiento a Dos Dígitos: Fitch anticipa que los sistemas bancarios continuarán creciendo en 2013 a tasas de dos dígitos, excepto en República Dominicana y en El Salvador donde el ritmo será más lento. Además, la amplia disponibilidad de fondos combinada con la relativamente baja bancarización de la región, sugieren que los bancos podrían sostener el crecimiento por un horizonte de tiempo más largo. Mejoras Adicionales en Calidad de Préstamos: La calidad de la cartera de préstamos continuará mejorando en algunos sistemas bancarios, pero persistirán diferencias importantes entre los países bajo análisis. Mientras los bancos panameños continuarán destacando en América Latina por sus bajos niveles de mora, Fitch prevé que la calidad de los préstamos de los bancos dominicanos se debilitará en 2013. Solidez Patrimonial: Los bancos de la región seguirán gozando de la robusta posición patrimonial que contribuye a la estabilidad sistémica. Los bancos guatemaltecos continuarán presentando algún rezago respecto de sus pares, pese a los avances observados en años recientes. Qué Podría Modificar la Perspectiva Factores Externos a los Bancos: Los factores que potencialmente pudieran cambiar algunas perspectivas de las calificaciones son ajenos al control de los bancos. Estos se relacionan con el entorno macroeconómico local y con el impacto de una agravación del entorno internacional. Cambios en Calidad del Soportante: Variaciones en el perfil financiero de los accionistas de los bancos, institucionales o soberanos, podrían tener un efecto en las perspectivas de los bancos. Fortalecimiento del Perfil Financiero: Fitch podría mejorar las calificaciones de algunos bancos sobre la base de incrementos en el patrimonio, mayor diversificación de negocios y fuentes de fondeo y/o aumentos sostenidos en la rentabilidad. 4|MADE EL SISTEMA FINANCIERO EN CENTROAMERICA Costa Rica Rentabilidad Creciente: En opinión de Fitch, la rentabilidad del sistema financiero costarricense mejorará en el 2013, sin alcanzar sus niveles pre-crisis. Esta tendencia de mejora, observada desde el 2011, será impulsada por el crecimiento de préstamos y Estable calidad de los mismos. El MIN y el tipo de cambio continuarán Estables. Márgenes Estables: La indexación de préstamos a tasas de referencia permite a la mayor parte de bancos costarricenses absorber el aumento en sus costos de fondeo, sin afectar su desempeño. El MIN permanecerá Estable a pesar de las variaciones que presenten las tasas de interés domésticas. Buena Calidad de Activos: Fitch no prevé variaciones importantes en los indicadores de morosidad de la banca costarricense. La calidad de los préstamos se mantendrá en niveles buenos, dada la moderación del apetito de riesgo observada desde 2010 y el benigno entorno económico. Sin embargo, los niveles de cobertura de reservas de la banca costarricense permanecerán como los más bajos de la región. Mayor Demanda de Financiamiento en Dólares: La estabilidad cambiaria motiva la demanda de préstamos en dólares. No obstante, Fitch considera que la exposición cambiaria no se incrementará, ya que estas colocaciones seguirán financiadas con recursos captados en la misma moneda. Énfasis en Financiamiento a Personas: Los financiamientos de consumo e hipotecarios permanecerán como el principal motor de la expansión crediticia. La tasa de crecimiento de crédito se mantendrá similar a la actual y variaciones en el índice de actividad económica tendrían un efecto rezagado sobre el comportamiento de las colocaciones. Sostenible Capacidad de Crecimiento: La sólida posición patrimonial alcanzada por la mayor parte de los bancos les permitirá mantener el actual ritmo de expansión de sus operaciones de una forma sostenible. Fitch estima que el patrimonio del sistema financiero continuará fortaleciéndose mediante la acumulación de utilidades. Estabilidad en las Calificaciones Fitch anticipa que las calificaciones de la mayor parte de los bancos costarricenses se mantendrían sin cambios durante 2013. Las calificaciones de alrededor del 90% del sistema bancario, por tamaño de activos, están fundamentadas en el soporte externo y Fitch no 5|MADE EL SISTEMA FINANCIERO EN CENTROAMERICA prevé cambios significativos en la actual estructura de propiedad. Las calificaciones de bancos fundamentadas en el soporte del Gobierno se mantendrían en línea con las calificaciones del soberano. Por su parte, las calificaciones fundamentadas en el soporte de accionistas internacionales solo podrían modificarse ante variaciones en el perfil financiero de éstos. Legislación Costa Rica (Normativa actualizada a Octubre de 2005) Constitución Política Constitución Política de la República de Costa Rica, de 7 de noviembre de 1949 y sus reformas Leyes Aprobación del Convenio de Sede entre el Gobierno de Costa Rica y la Secretaría Ejecutiva del Consejo Monetario Centroamericano (Ley No. 7860) Ley Orgánica del Banco Central de Costa Rica (Ley No. 7558 de 3 de noviembre de 1995 y sus reformas Ley Orgánica del Sistema Bancario Nacional (Ley No. 1644 de 26 de septiembre de 1953 y sus reformas Administración Financiera de la República y Presupuestos Públicos (Ley No. 8131 de 18 de septiembre de 2001 y sus reformas Ley de Reestructuración de la Deuda Pública (Ley No. 8299 de 22 de agosto de 2002) Ley Reguladora del Mercado de Valores (Ley No. 7732 de 17 de diciembre de 1997 y sus reformas) Ley de Protección al Trabajador (Ley No. 7983 de 16 de febrero de 2000 y sus reformas) Régimen Privado de Pensiones Complementarias (Ley No. 7523 de 7 de julio de 1995 y sus reformas) Ley sobre estupefacientes, sustancias psicotrópicas, drogas de uso no autorizado, legitimación de capitales y actividades conexas (Ley No. 8204 de 26 de diciembre de 2001) Ley de regulación de la actividad de intermediación financiera de las organizaciones cooperativas (Ley No. 7391 de 27 de abril de 1994 y sus reformas) Ley Orgánica del Banco Popular y de Desarrollo Comunal (Ley No. 4351 de 11 de julio de 1969 y sus reformas) Ley del Sistema Financiero Nacional para la Vivienda y creación del BANHVI (Banco Hipotecario de la Vivienda)(Ley No. 7052 de 13 de noviembre de 1986 y sus reformas) Ley de Certificados, Firmas Digitales y Documentos Electrónicos El Salvador Perspectiva de Crecimiento Crediticio Débil: La banca salvadoreña mantendrá un bajo crecimiento de préstamos, producto del rezago en la actividad económica y las conservadoras políticas de crédito que caracterizan la banca. El crecimiento crediticio no alcanzaría los dos dígitos, enfocándose, principalmente, en el financiamiento a consumo. La banca no radicada mantendrá una presencia relevante en el otorgamiento de créditos corporativos. Liquidez Continuará Amplia: El bajo crecimiento proyectado del crédito supondrá el mantenimiento de niveles de liquidez amplios. Además, la tendencia al alza de las tasas de interés pasivas podría impulsar un incremento en las captaciones de depósitos. 6|MADE EL SISTEMA FINANCIERO EN CENTROAMERICA Rentabilidad Podría Continuar Mejorando: Fitch estima que el gasto en provisiones absorberá una menor proporción de los ingresos de los bancos conforme la calidad de los préstamos continúe mejorando. Sin embargo, el avance en rentabilidad dependerá, en buenamedida, de la capacidad de los bancos de trasladar a los deudores el aumento de sus costos de fondeo. Las presiones al alza en las tasas pasivas podrían moderarse según se reduzcan las necesidades de financiamiento local del Gobierno. Fitch prevé que la aplicación de la Ley contra la Usura, en los términos aprobados por la Asamblea Legislativa, no tendría un efecto importante en el desempeño del sistema bancario. Solidez Patrimonial: La banca salvadoreña mantendrá una sólida posición patrimonial, producto del bajo crecimiento esperado de los activos, así como de una mayor acumulación de utilidades. Además, los bancos cuentan con accionistas que, en opinión de Fitch, podrían proveer soporte, en caso de ser necesario. Perfil de Accionistas Modificará Calificaciones Las calificaciones de los bancos salvadoreños tendrán cambios en 2013 producto de variaciones en perfil financiero de sus accionistas. Los bancos cuyas calificaciones cuentan actualmente con perspectiva positiva podrían aumentar reflejando el fortalecimiento de la calidad crediticia de sus casas matrices. Además, una modificación en la calificación soberana que implique una reducción del techo país, reduciría la calificación internacional de aquellos bancos calificados en grado de inversión en escala internacional. Legislación El Salvador (Normativa actualizada a Agosto de 2005) Constitución Política Constitución Política de la República de El Salvador Leyes Ley Orgánica del Banco Central de Reserva de El Salvador Ley Orgánica Superintendencia del Sistema Financiero Ley Orgánica Superintendencia de Valores Ley Orgánica Superintendencia de Pensiones Ley de Bancos Ley de Integración Monetaria Ley del Mercado de Valores Ley de Anotaciones Electrónicas de Valores en Cuenta Ley de Arrendamiento Financiero Ley de Creación del Banco Multisectorial de Inversiones Ley Contral el Lavado de Dinero y de Activos Ley del Sistema de Ahorro pra Pensiones Ley de Sociedades de Seguros Ley de Intermediarios Financieros No Bancarios 7|MADE EL SISTEMA FINANCIERO EN CENTROAMERICA Reformas a la Ley del Impuesto sobre la Renta Aplicables al Mercado de Valores ESTRUCTURA FINANCIERA DE EL SALVADOR Guatemala Fuerte Crecimiento Crediticio: La banca guatemalteca mantendrá niveles de crecimiento de dos dígitos en su cartera crediticia en 2013, beneficiándose de las buenas perspectivas económicas del país, en conjunto con las oportunidades existentes para continuar ampliando la bancarización. Este sistema es el segundo con mayor crecimiento crediticio en la región centroamericana. Los mayores bancos del país fueron los principales impulsores del crecimiento de los activos. En opinión de Fitch, la calidad de los préstamos continuará siendo buena, reflejándose en niveles de morosidad bajos y cobertura de reservas superior al promedio de la región. Buena Rentabilidad: El desempeño financiero de la banca guatemalteca se mantendrá por arriba del promedio de la región. La mayor generación de utilidades se favorecerá del rápido crecimiento crediticio, de la menor necesidad de constituir provisiones y de la estabilidad del amplio margen. La alta competencia prevaleciente en el segmento corporativo, especialmente en cartera dolarizada, limita las posibilidades de incrementos en las tasas activas. Por otro lado, las tasas de interés pasivas permanecerán sin cambios materiales como resultado de la amplia liquidez disponible y de la controlada inflación. 8|MADE EL SISTEMA FINANCIERO EN CENTROAMERICA Capitalización más Baja de Centroamérica: La posición patrimonial del sistema bancario guatemalteco continuará siendo moderada, sostenida por la acumulación de utilidades. En opinión de Fitch, la banca guatemalteca mantendrá el reto de estrechar la aún importante brecha en su nivel de capitalización respecto al promedio de Centroamérica. Mejoras en Regulación: La regulación bancaria guatemalteca se ha actualizado en los últimos años, reduciendo brechas respecto de las regulaciones más avanzadas de la región. La aprobación de las Reformas a la Ley de Bancos y Grupos Financieros en 2012 provee aspectos de mejora como: autorización y funcionamiento de entidades financieras, resolución bancaria, transparencia y garantía de depósitos. Además, los bancos están fortaleciendo su gestión de riesgos, en línea con las nuevas reglamentaciones. Calificaciones con Potencial de Mejoras En opinión de Fitch, algunas entidades guatemaltecas tienen potencial de alzas en calificaciones en el corto plazo, sujeto a mejoras en su capacidad de absorción de pérdidas. Las calificaciones de otras instituciones financieras se beneficiarían de potenciales aumentos en calificaciones de sus matrices locales o regionales. No obstante, una parte importante de entidades no registrarían cambios en sus calificaciones en 2013. Legislación Guatemala (Normativa actualizada a Junio de 2005) Constitución Política Constitución Política de la República de Guatemala Leyes Ley Orgánica del Banco de Guatemala Ley de Bancos y Grupos Financieros Ley Monetaria Ley de Sociedades Financieras Privadas Ley de Libre Negociación de Divisas Ley Contra el Lavado de Dinero u Otros Activos Ley de Supervisión Financiera Ley del Mercado de Valores y Mercancías 9|MADE EL SISTEMA FINANCIERO EN CENTROAMERICA Honduras Buena Rentabilidad: La rentabilidad de la plaza es buena y continuará mejorando en 2013, soportada por el elevado y creciente MIN y el mejor control de la calidad de las carteras de préstamos. El margen continuará siendo uno de los más altos de la región, favorecido por el comportamiento al alza de las tasas de interés, el crecimiento en segmentos más rentables y el uso de fuentes de financiamiento alternativas más baratas que los depósitos. En contraposición, los niveles de eficiencia seguirán siendo los más débiles de la región, pese a las leves mejoras observadas. Fitch considera que el volumen de activos alcanzado es más congruente con la amplia red de distribución, aunque futuras mejoras en los indicadores de eficiencia continuarán siendo modestas. Crecimiento hacia Segmentos más Rentables: El dinamismo de la cartera de préstamos conservará la tendencia positiva y acorde con las perspectivas económicas. La orientación de las carteras continuará hacia el financiamiento a personas y la apuesta de algunos bancos grandes por el sector Pymes favorecerá los márgenes del sistema, considerando que el 60% de la cartera está colocado en financiamientos corporativos. Adecuada Calidad de Préstamos: La calidad de la cartera de préstamos es buena y mantiene una trayectoria positiva, reflejándose en menores indicadores de cartera deteriorada y altos niveles de cobertura de reservas. En opinión de Fitch, el control de la calidad de la cartera seguirá siendo determinante, considerando que el crecimiento de la misma estará orientado a sectores con una mayor correlación al entorno económico. Amplia Liquidez y Buena Capitalización: Los niveles de liquidez de la plaza hondureña seguirán disminuyendo, similar a los demás sistemas financieros de Centroamérica, en la medida se reorienten los recursos hacia préstamos. Sin embargo, la liquidez se mantendrá alta y continuará alimentada por un creciente flujo de depósitos, de los cuales una proporción relevante estará denominada en dólares, en respuesta a las expectativas de devaluación controlada. La posición patrimonial seguirá siendo una de las principales fortalezas de la plaza y permitirá soportar los crecimientos proyectados. Moderada Exposición a Riesgo Cambiario: Una devaluación significativamente mayor a la esperada incrementaría los ingresos de los bancos por diferencial cambiario, pero a la vez implicaría un mayor riesgo crediticio. Los deudores no generadores de dólares podrían ver deteriorada su capacidad de pago en este escenario, afectando el influjo de divisas hacia los bancos para hacer frente a sus pasivos en moneda extranjera. Estos pasivos han incrementado su participación en el balance a 29% de los pasivos totales a septiembre de 2012 desde 27% a diciembre de 2011. Estabilidad en las Calificaciones Fitch anticipa que las calificaciones nacionales de los bancos hondureños permanecerán sin cambios, luego que en 2012 algunas entidades fueron objeto de mejoras en sus calificaciones de riesgo. El marco regulatorio del sistema financiero hondureño se está reforzando, en línea con las mejores prácticas, lo que contribuirá a mantener la estabilidad del sector, sin influir en las calificaciones de riesgo. 10 | M A D E EL SISTEMA FINANCIERO EN CENTROAMERICA Legislación Honduras (Normativa actualizada a Agosto de 2005) Constitución Política Constitución Política de la República de Honduras Reformas de 1999 a la Constitución Política de la República de Honduras Leyes Ley del Banco Central de Honduras Ley de la Comisión Nacional de Bancos y Seguros Ley del Sistema Financiero Ley Monetaria Ley de Instituciones de Seguros y Reaseguros Ley de Mercado de Valores Ley de Casas de Cambio Ley Reguladora para las Operaciones de Tarjetas de Crédito de Instituciones Bancarias, Establecimientos Comerciales u otras Obligaciones en Dinero Ley del Banco Hondureño para la Producción y la Vivienda Ley Reguladora de las Organizaciones Privadas de Desarrollo que se dedican a Actividades Financieras Ley Contra el Delito de Lavado de Activos Ley de Seguros de Depósito en Instituciones del Sistema Financiero Ley del Régimen Opcional Complementario para la Administración de Fondos Privados de Pensiones ESTRUCTURA SISTEMA FINANCIERO HONDUREÑO 11 | M A D E EL SISTEMA FINANCIERO EN CENTROAMERICA Nicaragua Alta Rentabilidad: Fitch proyecta elevados indicadores de rentabilidad para 2013, los cuales alcanzarían los niveles registrados en los años previos a la crisis financiera. El bajo gasto en provisiones, el amplio margen y el crecimiento de cartera, cercano a los dos dígitos, serán los fundamentos principales de los resultados. Las provisiones pasaron de absorber el 72.12% de las utilidades operativas en 2009 a 13.06% a septiembre de 2012, anticipándose niveles similares para el próximo año. El MIN seguirá siendo alto y superior al promedio de la región, compensando los débiles indicadores de eficiencia operativa. El margen se favorece del bajo costo del fondeo, producto de una estructura de depósitos preponderantemente a la vista. Amplia Liquidez: La banca nicaragüense destaca por mantener los niveles de liquidez más holgados de Centroamérica. Sin embargo, Fitch anticipa que los préstamos tenderán a sustituir las disponibilidades y otros activos líquidos en el mediano plazo. Buena Calidad de Préstamos: En opinión de Fitch, los indicadores de calidad de préstamos continuarán siendo buenos. La agencia proyecta que la relación de morosidad se mantendrá por debajo de 2%, dada la recomposición de las carteras hacia segmentos menos riesgosos. Fitch prevé que las reservas por incobrabilidad continuarán superando ampliamente los préstamos deteriorados. Elevado Riesgo Cambiario: Una devaluación significativamente mayor a la esperada incrementaría los ingresos de los bancos por diferencial cambiario, pero a la vez implicaría un mayor riesgo crediticio, considerando que la mayor parte de los deudores no son generadores de dólares. Fitch no anticipa cambios en la posición de moneda extranjera de los bancos ni reducciones en la dolarización de los balances mientras se mantenga el régimen cambiario vigente. Adecuada Capitalización: El capital de la banca nicaragüense es adecuado para respaldar el crecimiento proyectado de activos. Además, Fitch prevé que las relaciones patrimoniales muestren leves mejoras durante 2013, apoyadas por el buen ritmo de acumulación de utilidades. Oportunidad de Aumentar Bancarización: El sistema bancario nicaragüense es el de menor tamaño en la región y presenta los indicadores de cobertura más bajos. Fitch destaca las oportunidades de desarrollo y promoción de canales alternativos de servicios bancarios, que junto con los elevados márgenes financieros, podrían aumentar la rentabilidad. Calificaciones Estables Fitch prevé que las calificaciones de riesgo de lo bancos nicaragüenses permanecerán sin cambios en el horizonte previsible. Las calificaciones fundamentadas en el soporte de accionistas internacionales solo podrían modificarse ante variaciones en el perfil financiero de éstos. 12 | M A D E EL SISTEMA FINANCIERO EN CENTROAMERICA Legislación Nicaragua (Normativa actualizada a Diciembre 2010) Constitución Política Constitución Política de la República de Nicaragua Leyes Ley Orgánica del Banco Central de Nicaragua Ley General de Bancos, Instituciones Financieras No Bancarias y Grupos Financieros Ley de la Superintendencia de Bancos y de Otras Instituciones Financieras y sus Reformas Ley del Sistema de Garantía de Depósito Ley del Mercado de Capitales Ley Especial sobre Sociedades Financieras de Inversión y Otras Comparación del sistema financiero centro americano En los cuadros siguientes se presenta una visión general de las instituciones Financieras del sistema centro Americano: 13 | M A D E EL SISTEMA FINANCIERO EN CENTROAMERICA Instituciones públicas privadas participantes: Se presentan las instituciones financieras con su respectiva nota calificadora de riesgo. 14 | M A D E EL SISTEMA FINANCIERO EN CENTROAMERICA 15 | M A D E EL SISTEMA FINANCIERO EN CENTROAMERICA 16 | M A D E EL SISTEMA FINANCIERO EN CENTROAMERICA Conclusiones: La perspectiva de las calificaciones de los bancos de Centroamérica se mantiene Estable. Balances sólidos y niveles de liquidez amplios que permitirían hacer frente a los riesgos externos, seguirán caracterizando a la mayoría de sistemas bancarios, de acuerdo con los datos y los Ratings. ‘Las utilidades de los bancos en 2013 serán impulsadas por la menor necesidad de constituir provisiones porpréstamos incobrables, el crecimiento de préstamos, la recomposición de activos y algunos avances en eficiencia’dijo René Medrano, Director Senior de Instituciones Financieras de Fitch. ‘Fitch anticipa que los sistemas Bancarios de la región continuarán creciendo a tasas de dos dígitos en 2013, excepto en El Salvador donde el ritmo será más lento. La amplia disponibilidad de fondos combinada con la relativamente baja bancarización de la región, sugieren que los bancos podrían sostener el crecimiento por un horizonte de tiempo más largo.’ Las presiones competitivas podrían ser mayores en 2013, dada la necesidad de los bancos por rentabilizar su liquidez. Además, la mayor presencia de jugadores suramericanos y la regionalización de algunos grupos locales podría aumentar la oferta crediticia. En este contexto, los bancos tendrán poco espacio para mejorar su margen de interés neto. La calidad de los activos continuará mejorando en algunos sistemas bancarios Los bancos de la región seguirán gozando de una robusta posición patrimonial, lo cual contribuye a la estabilidad sistémica. La banca guatemalteca continuará presentando algún rezago respecto de sus pares regionales, pese a los avances de años recientes. 17 | M A D E EL SISTEMA FINANCIERO EN CENTROAMERICA Bibliografía: Fitch Ratings Banco Central de El Salvador Banco Central de Guatemala Banco Central de Nicaragua Banco Central de Costa Rica Banco Central de Honduras Material visto en clase. Sistema de Integración Centro americano 18 | M A D E