INCENTIVOS DE LA FORMALIZACIÓN

Anuncio

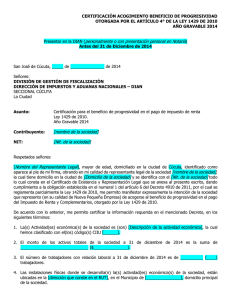

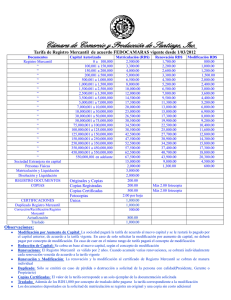

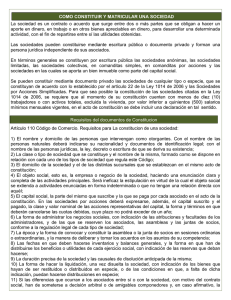

INCENTIVOS DE LA FORMALIZACIÓN. La Ley 1429 de 2010, conocida como “Ley de Formalización y Generación de Empleo” introdujo importantes incentivos de tipo fiscal, parafiscal y de costos por matricula mercantil y renovaciones, para las empresas que se formalicen de tal forma que las empresas y los empleadores aumenten sus beneficios y disminuyan los costos de formalizarse. • ¿Cuáles son los beneficios consagrados en la Ley 1429 de 2010 para las pequeñas empresas y los empleadores? La ley 1429, trae beneficios que se pueden originar, en dos frentes: - Por la formalización empresarial o - Por la generación de empleo. Para el evento de formalización empresarial la Ley trae tres tipos de beneficios: 1. Progresividad en el pago del Impuesto sobre la Renta (Artículo 4°). 2. Progresividad en el pago de los Parafiscales y otras contribuciones (Artículo 5°). 3. Progresividad en la Matricula Mercantil y su renovación (Artículo 7°). Para el evento de Generación de empleo: Descuento en el impuesto sobre la Renta y complementarios, por creación de empleos para: • • • • • Menores de 28 años (Artículo 9°), Personas en situación de desplazamiento, en proceso de reintegración o en condición de discapacidad (Artículo 10°) Mujeres mayores de 40 años (Artículo 11°) Trabajadores de bajos Ingresos (Artículo 13°) ¿Cómo operan los beneficios los beneficios consagrados en la Ley 1429 de 2010 para las pequeñas empresas y los empleadores? La Ley estableció un esquema mediante el cual los beneficios se otorgan de manera progresiva entre el año de formalización y el cuarto o sexto año, según el beneficio al que se tenga derecho. Progresividad en el pago del impuesto sobre la renta: Del (0%) al (100%) de la tarifa de renta entre el 1er y 6to año gravable y en adelante a partir del Inicio Actividad Económica Principal. Progresividad en el pago de parafiscales: Del (0%) al (100%) de los aportes 1er al 6to año a partir del Inicio Actividad Económica Principal. Progresividad en la matrícula mercantil y su renovación: Del (0%) al (100%) del total de la tarifa establecida para la matrícula mercantil entre el 1er y el 4to año a partir del Inicio Actividad Económica Principal. • ¿Cuáles son los beneficios consagrados en el Artículo 7º de la Ley 1429 de 2010 para las pequeñas empresas? Los beneficios que otorga la Ley a las pequeñas empresas en relación con las Cámaras de Comercio, consiste en el pago progresivo de los derechos de matrícula y renovación de la siguiente manera: Año Primer año – Matrícula mercantil segundo año – Renovación de la matrícula tercer año - Renovación de la matrícula cuarto año - Renovación de la matrícula Forma de Pago 0% de la tarifa establecida para la obtención de matricula mercantil 50% del total de la tarifa establecida para renovación de la matrícula mercantil 75% del total de la tarifa establecida para renovación de la matrícula mercantil 100% del total de la tarifa establecida para renovación de la matrícula mercantil la la la la Los anteriores beneficios no aplican a los derechos de matrícula y renovación que se originan con el registro de establecimientos, sucursales o agencias. • ¿Quiénes pueden acogerse a los beneficios de la Ley? Pueden ser beneficiarios los comerciantes personas naturales o jurídicas que desarrollen pequeñas empresas, que cumplan los requisitos previstos en la ley y que se matriculen en el Registro Mercantil a partir del día 28 de febrero de 2011. • ¿Qué son pequeñas empresas? Son pequeñas empresas aquellas cuyo personal no supere 50 trabajadores, y cuyos activos totales no superen los 5.000 SMLMV. • ¿Cómo se acreditan los requisitos de la pequeña empresa? Para acreditar el carácter de “pequeña empresa”, el comerciante (persona natural o persona jurídica a través de su representante legal) diligenciará el formulario único de registro mercantil y su anexo, en los cuales revelará a la Cámara de Comercio el número total de trabajadores que conforman la planta de personal de la empresa y el monto total de sus activos. La anterior información se entenderá suministrada bajo la gravedad del juramento. • ¿Pueden las Cámaras de Comercio solicitar información adicional? Sí. Las Cámaras de Comercio podrán exigir a los comerciantes información adicional que acredite lo declarado en el formulario de matrícula y su anexo (Art. 36 C. de Co; Inc. final artículo 6o Decreto 545 de 2011). • ¿Desde qué momento se entiende efectuada la matrícula mercantil? Para los comerciantes personas naturales, la matricula mercantil se entiende efectuada desde la fecha en que sea entregado en la cámara de comercio el formulario y su anexo, debidamente diligenciados y firmados, y sean cancelados los derechos correspondientes de acuerdo a la tarifa fijada por el Gobierno Nacional. Para los comerciantes personas jurídicas, la matrícula se entiende efectuada desde la fecha en que el documento de constitución sea inscrito en el registro mercantil (Numeral 1.1.4.7. de la Circular Única de la Superintendencia de Industria y comercio). • ¿La condición de pequeña empresa es objeto de certificación por parte de las Cámaras de Comercio? Sí. Para los comerciantes personas jurídicas aparecerá la anotación de la condición de pequeña empresa en el Certificado de existencia y Representación legal. Para los comerciantes personas naturales dicha constancia aparecerá en el Certificado de Registro Mercantil. Dicha constancia aparecerá para las pequeñas empresas matriculadas desde el día 28 de febrero de 2011. • ¿Cuándo se pierde la calidad de pequeña empresa? Cuando el comerciante no conserve alguno de los presupuestos previstos en la Ley 1429 de 2010, es decir, que su planta de personal supere los 50 trabajadores o que los activos totales superen el monto máximo de 5.000 SMLMV. • ¿La pérdida de la condición de pequeña empresa debe ser informada a las Cámaras de Comercio? Sí. La información en relación con la pérdida de esta condición debe ser reportada por el interesado o Representante Legal para que sea actualizada en el Registro Mercantil sin costo alguno para el solicitante (Inc. Final Art. 2º Decreto 545 de 2011). • ¿Para la renovación de la matrícula mercantil es necesario acreditar de nuevo la condición de pequeña empresa? Sí. En la renovación de matrícula mercantil el comerciante deberá manifestar que la empresa continúa cumpliendo los requisitos que acreditan su condición de pequeña empresa. • ¿Cómo se acreditará en lo sucesivo la condición de pequeña empresa? Las Cámaras de Comercio rediseñarán el formulario único de registro mercantil con la inclusión de los requisitos que acreditan la condición de pequeña empresa al momento de la matrícula y al momento de la renovación. Dichos formularios serán aprobados por la Superintendencia de Industria y Comercio. • ¿Hasta cuándo pueden las pequeñas empresas acogerse a los beneficios de la Ley de formalización y generación de empleo? Los beneficios previstos para la obtención de la matrícula mercantil estarán vigentes hasta el 31 de diciembre del año 2014. Así, los comerciantes que se matriculen hasta el día 31 de diciembre del 2014 tendrán derecho a pagar los derechos de matrícula con tarifa en cero. Los que se matriculen a partir del día 1º de enero de 2015, deberán pagar tarifa plena. Los beneficios previstos para la renovación de la matricula mercantil se extenderán por los tres años subsiguientes a la obtención de la misma, pagando el 50% del total de la tarifa establecida para la renovación de la matrícula mercantil en el segundo año; el 75 % del total de la tarifa para el tercer año y el 100% de la tarifa a partir del cuarto año en adelante. Así, por ejemplo, la pequeña empresa matriculada el 15 de julio de 2014 (0% de la tarifa establecida para la obtención de la matricula mercantil), pagará el 50% de la tarifa establecida para la renovación del año 2015; y pagará el 75% de la tarifa establecida para el año 2016 y finalmente pagará tarifa plena desde el año 2017 en adelante. • ¿Cuándo no se aplica la Ley? El artículo 48 de la ley 1429 de 2010, reglamentado por el artículo 6°del Decreto 545 de 2011 prevé las circunstancias en las cuales los comerciantes que desarrollan pequeñas empresas no pueden acceder o no pueden conservar los beneficios legales previstos en la normativa de formalización y generación de empleo, esto es, deberán pagar los derechos correspondientes a la matrícula del comerciante o a su renovación, según el caso, con tarifa plena. Causales de no aplicación de los beneficios otorgados por la Ley 1429 de 2010, art. 48 Tipo de Comerciante Personas naturales Personas naturales y Personas jurídicas Personas jurídicas creadas como consecuencia de Personas jurídicas constituidas con aportes de: Personas jurídicas que adquieran Personas naturales en cuyos activos se encuentren • Presupuesto Que cancelen su matrícula y con posterioridad presenten solicitud de otorgamiento de una nueva matricula con la misma actividad económica Que se encuentren Inactivas: Cuando por más de un año han dejado de renovar la matricula mercantil 1. Escisión 2. Fusión 3. Reconstitución en los términos del artículo 250 del Código de Comercio Establecimientos de comercio, sucursales o agencias destinados a desarrollar una empresa existente Con posterioridad a la constitución Establecimientos de comercio, sucursales o agencias destinados a desarrollar una empresa existente Establecimientos de comercio, sucursales o agencias destinados a desarrollar una empresa existente, transferidos por persona jurídica o natural Fundamento jurídico Literal a) del Art. 6 Decreto 545 de 2011 Art. 7 Decreto 545 de 2011 Literales c), d) y e) del Art. 6 Decreto 545 de 2011 Literal f)del Art. 6 Decreto 545 de 2011 Literal g)del Art. 6 Decreto 545 de 2011 Literal h)del Art. 6 Decreto 545 de 2011 Depuración del Registro Mercantil La Ley trae un interesante beneficio, de tal forma que si no ha cumplido con la obligación de renovar su matrícula mercantil la renovación del año 2007 incluyendo todos los años anteriores, tendrán un descuento del 100% Si no ha renovado su matrícula mercantil, de los años 2008 y 2009, podrá ponerse al día pagando sólo el 50% de la tarifa correspondiente y sin intereses La renovación de la matrícula mercantil del año 2010, deberá ser cancelada de conformidad con la tarifa establecida para dicho año. • Cancelación de la Matricula Mercantil a. Sociedades: Las Sociedades cuya última renovación se efectúo 10 años antes de la vigencia de la Ley 1429, no incursas en proceso de liquidación, tendrán plazo hasta el 29 de diciembre de 2011 para ponerse al día, de no hacerlo quedarán disueltas y en estado de liquidación. b. Personas Naturales, Establecimientos de comercio, sucursales y agencias: Cuya última renovación se efectúo 10 años antes de la vigencia de la Ley 1429 tendrán plazo hasta el 29 de diciembre de 2011 para ponerse al día, de no hacerlo la Cámara de Comercio cancelará la matrícula. Para dar cumplimiento a lo anterior, la Cámara de Comercio informará a los interesados para que se pongan al día. • Liquidación privada. Desde el 29 de diciembre de 2010, las empresas que se encuentren en período de liquidación no tendrán obligación de renovar la matrícula mercantil. • Presunción de Autenticidad Se presumen autenticas las actas de los órganos sociales y de administración de las sociedades y entidades sin ánimo de lucro, así como los extractos y copias autorizadas por el secretario de la reunión o por el representante legal de la respectiva persona jurídica. De ésta manera, no se requiere presentación personal ante Secretario de la Cámara, Juez o Notario. *Este documento fue construido por la Secretaría General y la Dirección de Registros de la Cámara de Comercio de Medellín para Antioquia. Incentivos a la creación y formalización de empleo (ley 1429 de 2010): una perspectiva económica. Camilo Piedrahita Vargas. Jefe Departamento de Derecho. Escuela de Derecho Universidad EAFIT. [email protected]. Al finalizar el año 2010, el congreso aprobó la ley 1429, de iniciativa gubernamental e inicialmente conocida como ley del primer empleo. Esta normatividad consagra principalmente, para efectos de este escrito, incentivos para la creación y formalización de empresas y de empleos, así como la sustracción y simplificación de trámites a nivel comercial y laboral. Realizar una caracterización y un acercamiento al posible efecto de aquellas medidas que pretenden incentivar la (demanda) creación de empleo(s) así como su cualificación (formalización) es el objetivo de este trabajo. Los antecedentes Las motivaciones del actual gobierno para intentar inducir la cantidad de trabajo demandada así como la calidad de la misma son obvias: de acuerdo al DANE para enero de 2011 la tasa de desempleo fue de 13,5% y la posición ocupacional que registró la mayor participación durante el trimestre móvil noviembre 2010 - enero 2011, fue la de trabajador por cuenta propia (43,9%). De otro lado, para el trimestre móvil noviembre 2010 - enero de 2011, la población de 14 a 26 años representó el 29,6% de la población en edad de trabajar. La tasa global de participación fue de 54,5% para la población joven. La tasa de desempleo en jóvenes fue del 21,5%. (hombres jóvenes fue 16,0% y mujeres jóvenes 29,3%). En cuanto a informalidad trimestre móvil noviembre 2010- enero 2011la proporción de ocupados informales en las trece áreas fue 51,3%, para el trimestre móvil noviembre 2010enero 2011.Según posición ocupacional, el trabajador por cuenta propia acumuló 59,3% de la población ocupada informal. El principal lugar de trabajo de la población ocupada informal en el total de las trece áreas fue un local fijo (32,0%). A pesar de que el empleo formal creció mas entre 2001 -2008 que el informal, debe tenerse en cuenta que no todo el empleo formal fue asalariado y el 34% de los empleos formales creados fueron por cuenta propia y el 100% de los nuevos empleos informales fue igualmente en la posición cuenta propia. Entre 2001 – 2008 los hogares colombianos registraron un crecimiento de 4 puntos porcentuales de sus ingresos no laborales. El sector formal sigue concentrando un alto nivel de asalariados con bajos ingresos; para el período 2001-2008 se redujeron los trabajadores formales que devengaban 1 smlmv ( 38.3% 29.7%); los trabajadores entre 1 y 2 SMLMV pasaron de 36.6% a 41.1% y aquéllos entre 2 y 3 SMLMV pasaron de 9.6% a 11%. El nivel de trabajadores por debajo de 2 SMLMV es muy alto: 71%. Debe además considerarse la productividad laboral: para 2007, la productividad laboral agregada (PIB/número total de trabajadores) de E.U. era 4 veces la de Colombia. Es innegable la clara relación existente entre impuestos y productividad; la carga tributaria es un costo directo de hacer negocios que afecta la rentabilidad de las empresas: si se suman todas las cargas impositivas de las empresas, en Colombia estas ascienden al 78.4% de los beneficios de las empresas (Banco Mundial – Doing Business 2008). Colombia está en el puesto 141 de 181 países en cuanto a mayo volumen de impuestos. La respuesta por parte de las empresas es normalmente acudir a la informalidad. En cuanto al acceso al empleo de acuerdo al género la tasa global de participación fue 74,7% para los hombres y 52,7% para las mujeres (para 1982 las mujeres representaban el 37% de la TGP). La tasa de ocupación para los hombres fue 68,9% y para las mujeres fue 45,0%. La tasa de desempleo de los hombres (7,8%) fue inferior a la tasa de las mujeres (14,6%). Las anteriores cifras llevar al gobierno a presentar una iniciativa legislativa que permitiera crear incentivos económicos para inducir la demanda de mano de obra y su formalización en particular respecto de las mujeres, los jóvenes, las personas en condición de desplazamiento, discapacidad o reintegración y de trabajos de bajos ingresos, a través del reconocimiento de los valores pagados por los empleadores por concepto de contribuciones parafiscales como descuento sobre el impuesto de renta y complementarios. Constitucionalmente este tipo de acciones afirmativas antes que resultar reprochables desde el principio de igualdad (art. 13) resultan completamente coherentes con la doctrina de la “igualdad material” más aún cuando este tipo de trabajadores merecen especial protección del Estado en materia laboral (arts. 43, 44, 45, 47, 53). Un primer acercamiento a los posibles efectos de esta regulación sobre la cantidad y/o calidad de oferta de mano de obra, debe partir de la diferenciación de la estructura de los mercados de trabajo planteada por las concepciones estructuralistas (segmentación) y las institucionalistas. Para las primeras el mercado de trabajo está segmentado en trabajos buenos y malos (formales e informales?) estando los primeros limitados y determinados por barreras de entrada; los buenos empleos son estables y pro-cíclicos: más empleo en épocas de auge económico y menos empleo en momentos de recesión; por el contrario los malos empleos son inestables, sin proyección, con bajos salarios y sin tecnología y por demás, anticíclicos: el empleo aumenta en recesión y disminuye en épocas de auge aunque aumenta el ingreso promedio. Los buenos empleos presionan la productividad y la inversión en tecnología, lo cual no ocurre en los malos. La segmentación del mercado implicaría entonces diferenciales de ingresos (de condiciones laborales) entre sectores formales e informales que no se explican por factores individuales de los trabajadores sino que son fallos propios del mercado. Las minorías están usualmente confinadas al mercado secundario (Véase Jose Ignacio Uribe y otros - Lang y Dickens) Los análisis teóricos o institucionalistas (propios de la microeconomía neoclásica) del mercado de trabajo, niegan la existencia de segmentación, haciendo énfasis en el carácter voluntario de la decisión de formalidad o informalidad laboral de acuerdo a los costos de transacción (los empresarios eluden los altos costos de transacción que impone el Estado a la actividad empresarial siendo informales). El mercado de trabajo es uno solo, homogéneo, con perfecta información y movilidad, en el cual las diferencias salariales se atribuyen a diferentes dotaciones de capital humano individual. Desde una visión estructuralista las reformas introducidas por la ley 1429 de 2010 permitirían reducir las barreras de acceso de ciertos sectores a ciertos segmentos del mercado laboral; en particular atacarían los fallos del mercado asociados al poder de mercado y a la asimetría de información que impiden la movilidad dentro del mismo a algunos actores; desde la mirada del institucionalismo aquéllas permiten reducir los costos de transacción asociados a la formalidad de la actividad empresarial y por lo tanto constituyen incentivos para una voluntaria decisión de formalidad empresarial. Desde la teoría de la regulación El regulador estatal puede actuar por diversas motivaciones. En principio existe una justificación técnica para regular ciertos mercados o actividades, dada por la existencia de las denominadas fallas de mercado, las cuales pueden derivar en conductas o situaciones que impiden que un mercado se comporte o produzca una asignación eficiente de los recursos. En estos casos se asume que el regulador estatal está actuando en razón del interés general o público (teorías del interés público) con el fin de eliminar o reducir la fuente de falla de mercado que impide la eficiencia económica. En este contexto, el propósito de la regulación es conseguir ciertos resultados deseables que el mercado no puede conseguir debido a sus fallas1. Los mercados no tienen las características del modelo de competencia perfecta y por ende no puede esperarse que produzcan eficiencia económica; la regulación se necesita para corregir sus fallas y así generarla2. Otra visión regulatoria aparece entonces desde un enfoque institucionalista, en el cuál aquélla se justifica como medio para viabilizar la existencia de un marco institucional óptimo para el desarrollo de la transacciones que permitan alcanzar la eficiencia económico, relacionado con los derechos de propiedad (definición y coacción); información y certeza entre las partes; arreglos contractuales y asignación de derechos y responsabilidades en casos de transacciones involuntarias (ilícitos culposos). Aquí la regulación se asume como un mecanismo que permite eliminar los impedimentos a los que se enfrentan las negociaciones y transacciones privadas (debido a los costos de transacción), es decir, establecer de manera clara y coactiva los derechos de propiedad sobre los recursos y reducir el costo de su transacción con el fin de que se puedan ubicar en manos de quienes más los valoran3. Los agentes no actúan eficientemente – no se coordinan – debido a los altos costos de transacción. Cualquiera sea la concepción regulatoria que se tenga, debe tenerse en cuenta que la regulación de los mercados (de trabajo en este caso) crea a su vez fallas de mercado (resegmentación) o costos de transacción (de vigilancia por ejemplo). La demanda de trabajo Para entender aún más el efecto que una regulación por incentivos (para eliminar fallas o reducir costos de transacción) puede tener sobre la cantidad y calidad de trabajo demandada, debemos analizar cómo funciona la misma. El trabajo es un factor productivo variable, esto es, de acuerdo al nivel de producción fijado por la firma (en últimas determinado por la totalidad de costos de producción y la demanda de aquello producido), ésta decide cuántos trabajadores contrata. De ahí que la cantidad de trabajo demandada determine la función de producción: a más trabajadores mayor producción. Hasta aquí las reducción de costos laborales podría significar un aumento en la demanda en la medida en que además de reducirse el costo del factor trabajo, hubiese un nivel de producción por debajo al deseado o requerido (por costo, por capacidad por demanda externa). Sin embargo debe recordarse que 1 2 Véase BALDWIN y CAVE. Véase MARTIN RICKETTS. el trabajo tiene rendimientos marginales decrecientes, esto es, en un punto el costo marginal (CMg) de la unidad adicional de trabajo se iguala al beneficio o producto marginal (BMg) de la misma y a partir de allí, el beneficio ni siquiera alcanza a superar el costo de la misma (ceteris paribus) y por lo tanto es ineficiente contratar más unidades de factor trabajo. Lo anterior implica además que la demanda de trabajo es una demanda derivada (depende de la función de producción – es decir de los otros factores y el nivel de producción fijado) y no sólo de su costo directo o indirecto. Algunas consideraciones a título 1. La reducción de los costos directos o indirectos de la mano de obra (supeditada a la formalidad) puede incentivar la contratación de más mano de obra formal, sin embargo la decisión de incrementar la demanda de este factor no solo depende de su costo sino del comportamiento del mercado del bien o servicio producido, del costo de los otros factores de producción y del nivel de producción fijado (función de producción). El abaratamiento del costo del factor podría generar demanda de trabajo con el fin de alcanzar niveles de producción esperados y no alcanzados, teniendo en cuenta los rendimientos marginales decrecientes del producto del trabajo. 2. La intervención regulatoria de los mercados genera otras fallas o costos que deben tenerse en cuenta: el mercado de trabajo podría reacomodarse y segmentarse hacia otros grupos de trabajadores. Adicionalmente la necesidad de vigilar el cumplimiento de las condiciones que permiten el disfrute de los incentivos implicará un costo adicional para los agentes y para el Estado. 3. La inversión empresarial depende del estado de ánimo de los inversionistas, el cual se forma de acuerdo a las expectativas de beneficio; desde una visión agregada de la demanda (Keynesianismo) los incentivos económicos de la reforma analizada son positivos. De otro lado la reforma establece un abaratamiento (o una mayor rentabilidad) de la inversión en trabajo que en capital, lo cual podría beneficiar la demanda del primero; no obstante debe tenerse en cuenta que la demanda de aquél no depende únicamente de su costo o rentabilidad y que capital y trabajo no siempre o pocas veces son bienes sustitutos perfectos. 4. La eficacia de los incentivos puede verse comprometida en cuanto la mayor parte de la ocupación informal son cuenta propia (¿cómo inducir un aumento de la cantidad o calidad de trabajo demandada?) Un paso hacia la eficiencia económica de las empresas: Ley 1429/10, perspectiva tributaria Juan Fernando Pulgarín. “los economistas suponen que todos los actores económicos maximizan algo: los consumidores maximizan la utilidad( es decir la felicidad o satisfacción), las empresas maximizan los beneficios, los políticos maximizan los votos, las burocracias maximizan las recaudaciones, las instituciones de caridad maximizan el bienestar social, etc.” Robert Cooter y Thomas Ulen. Derecho y Economía. Fondo de Cultura económica. De unos años hasta el presente hemos advertido de la expedición de disposiciones de diferente naturaleza que tienen como efecto facilitarle a los empresarios el desarrollo de sus actividades, recordemos, por ejemplo, la Directiva Presidencial 03 de 24 de octubre de 2008 la cual se expidió con el propósito de avanzar en la construcción de un ambiente de mayor facilidad para la realización de los negocios mejorando los procedimientos y reduciendo las cargas empresariales; el Decreto 1878 de 29 de mayo de 2008 a través del cual se reducen al Balance General y al Estado de Resultados los estados financieros que deben elaborar las Microempresas, y ni que decir lo que ha significado la ley 1258 de 2008 para el mundo de los negocios con la entrada triunfal de la SAS. Pues bien, en las próximas líneas nos referiremos a la mas reciente modificación legislativa, la ley 1429 de 29 de diciembre de 2010, la cual está llamada a ser el detonante, no solo de la formalización empresarial sino de la constitución y registro de nuevas aventuras del capital. A manera de introducción: la rentabilidad. La conclusión de esta ponencia no se centrara en la utilidad, resultado positivo del Estado de Resultados, el cual es, en parte una opinión de quienes participan en la elaboración de los estados financieros, sino en la rentabilidad, la cual, según lo dicho por la doctrina, es la medida de la productividad de los fondos comprometidos en un negocio, y desde el punto de vista del análisis a largo plazo de la empresa, el aspecto más importante a tener cuenta4. Pues bien es este coeficiente, la rentabilidad, la cifra que en nuestro sentir se va a ver positivamente afectada, al menos para las nuevas pequeñas empresas, en virtud de lo establecido por la ley 1429/10. Recordemos que la rentabilidad solo puede medirse usando un coeficiente que combine las utilidades con otra cifra, bien de los mismos estados de resultados, bien del balance o de algún otro informe de los que le presenta a los dueños de la empresa. = = = = Ingresos Costos Utilidad Bruta Gastos de Administración Gastos de Ventas Utilidad Operativa (UAII) Intereses Utilidad antes de Intereses Impuesto Utilidad Neta Teniendo presente el pragmatismo de nuestros empresarios señalemos dos (2) de los indicares de rentabilidad mas definitivos para ellos: 1- Margen operacional de utilidad o rentabilidad operacional: (Utilidad Operacional x 100 / Ventas Netas), representa cuando reporta cada $ de ventas en la generación de la utilidad operacional5; 2- Margen neto de utilidad o rentabilidad neta: (Utilidad Neta x 100/ Ventas Netas), representa el porcentaje de las ventas netas que generan utilidad después del pago de impuestos. Indicadores como los señalados muestran la efectividad de la administración, y de la empresa misma, para convertir los ingresos en utilidades, y es en estos hitos donde se verá el determínate impacto de la ley 1429/10 con disposiciones, como la progresividad en el pago del impuesto sobre la renta, que, al ser un valor menor a ser sustraído en el cálculo de la Utilidad Neta, implicaran un numerador de mejor volumen al momento de determinar los coeficientes, lo cual proyectara, ciertamente, una mejor relación de rentabilidad. Cuando un empresario o un inversionista en el escenario de la evaluación de un proyecto de inversión nos pregunta ¿y luego de todo el esfuerzo empresarial que me va a quedar? Nos está preguntando, no por la utilidad, sino por la rentabilidad. Para este empresario, si es nuevo y pequeño en los términos de la ley 1429/10, o si va a formalizarse ya en vigencia la misma, la respuesta estará influida por el conveniente entorno tributario dibujado por la nueva norma, y la decisión de negocio de aquel, también. Su móvil es la maximización de su inversión, él tratara de obtener lo que más pueda de la misma, no cualquier cosa. 4 5 García S., Oscar León. Administración Financiera. Fundamentos y aplicaciones. Tercera edición. 1999. Legis. PUC 2011. Modificaciones tributarias introducidas por la ley 1429 de 2010 “Por la cual se expide la ley de Formalización y generación de empleo” Luego de haber ofrecido una perspectiva más allá de los límites de la nueva norma, y que busca ubicarnos en cual será el efecto que las mismas tendrán en la vida de los negocios, vamos a presentar un extracto de las novedades y cambios tributarios de la ley haciendo hincapié en que los mismos están dirigidos, principal aunque no exclusivamente, a aquellas pequeñas empresas (no más de 50 trabajadores y activos totales no superiores a 5.000 SMLM ($2.678.000.000 en el 2011)) que se hayan matriculado en el registro mercantil en vigencia de la ley 1429 de 2010. - Progresividad en el pago del Impuesto sobre la renta, no retenciones en la fuente a titulo del mismo, y no renta presuntiva. En el artículo 240 del Estatuto tributario se encuentra la tarifa en el impuesto sobre la renta para las sociedades nacionales y extranjeras la cual se ubica en una magnitud del 33% sobre la renta liquida gravable; en el 240- 1, la tarifa para los usuarios de zona franca, prevista en el 15%, y en el articulo 241 la tarifa para personas naturales, la cual dependiendo del valor de la renta liquida gravable será del 0%, del 19%, del 28% ó del 33%. Pues bien, según el artículo 4 de la ley 1429/10, las pequeñas empresas que inicien su actividad económica principal a partir de la referida ley, deberán observar, para establecer la magnitud de la obligación tributaria sustancial, es decir, el pago del impuesto, además de los artículos antes mencionados, 240, 240-1, 241 del Estatuto Tributario, la progresividad allí fijada la cual es de la siguiente manera: Tarifa 0% de la tarifa aplicable a la persona natural o jurídica 25% de la tarifa aplicable a la persona natural o jurídica 50% de la tarifa aplicable a la persona natural o jurídica 75% de la tarifa aplicable a la persona natural o jurídica 100% de la tarifa aplicable a la persona natural o jurídica. Periodo Gravable en el que Aplica En los dos (2) primeros periodos gravables, a partir del inicio de la actividad económica principal. En el tercer (3) periodo gravable, a partir del inicio de la actividad económica principal En el cuarto (4) periodo gravable, a partir del inicio de la actividad económica principal En el quinto (5) periodo gravable, a partir del inicio de la actividad económica principal. Del sexto (6) periodo gravable en adelante, a partir del inicio de la actividad económica principal. Este tratamiento especial para las pequeñas nuevas empresas es aun más generoso si las mismas tienen su domicilio principal y desarrollan su actividad económica en los departamentos de Amazonas, Guainía y Vaupés, ya que la progresividad es así: Tarifa 0% de la tarifa aplicable a la persona natural o jurídica 50% de la tarifa aplicable a la persona natural o jurídica 75% de la tarifa aplicable a la persona natural o jurídica 100% de la tarifa aplicable a la persona natural o jurídica. Periodo Gravable en el que Aplica En los ocho (8) primeros periodos gravables, a partir del inicio de la actividad económica principal. En el noveno (9) periodo gravable, a partir del inicio de la actividad económica principal En el décimo (10) periodo gravable, a partir del inicio de la actividad económica principal. Del undécimo (11) periodo gravable en adelante, a partir del inicio de la actividad económica principal. En todo caso, y sin distinguir el lugar donde se haya registrado la empresa y ejerce su actividad, si al finalizar los periodos de progresividad en el pago de impuesto sobre la renta, la pequeña nueva empresa en el año inmediatamente anterior hubiere obtenido ingresos brutos provenientes de la actividad inferiores a 1.000 UVT´s, se le aplicara el 50% de la tarifa del impuesto sobre la renta. Es decir, deberá mirarse el resultado de las empresas en el año 5, o en el año 10 para las ubicadas en Amazonas, Guainía y Vaupés, para establecer si se congela o no el pago de impuesto sobre la renta al 50% de la tarifa ordinaria, factor que deberá aplicarse a las tarifas planas o a la progresiva para personas naturales, según corresponda. Así mismo, atendiendo a lo fijado por el parágrafo 2 del artículo 4 de la ley 1429/10, durante los periodos gravables en los cuales los pagos del impuesto sobre la reta se hacen en una proporción inferior de la tarifa ordinaria prevista en el Estatuto Tributario, las pequeñas nuevas empresas no serán objeto de retención en la fuente a titulo de renta, situación está, por sí sola bastante importante, ya que mejora el flujo de caja de los empresarios, elemento sin el cual, aun una compañía rentable no puede sobrevivir. Es la caja lo que las compañías utilizan para pagar a los empleados, a los proveedores y para pagar los dividendos o participaciones a los dueños. La previsión legislativa de eliminar durante el periodo de la progresividad del pago del impuesto la retención del mismo es coherente, sobre todo durante los dos primeros años de actividad empresarial, si tenemos presente que para aquellas personas obligadas a presentar declaración del impuesto sobre la renta, las retenciones que se les practiquen en los pagos que reciben son un anticipo del impuesto (art. 367 y ss. Del E.T.), y si no va ha haber pago de impuestos, mal se haría en retener a titulo de los mismos. Parecido razonamiento podríamos tener en cuenta frente al parágrafo 3 del mismo artículo que contiene la instrucción de no sujeción de las pequeñas nuevas empresas a la Renta Presuntiva de que tratan los artículos 188 y siguientes del Estatuto Tributario durante los primeros 6 periodos gravables, u 11 en el caso de las empresas registradas y que desarrollan su actividad económica en los departamentos de Amazonas, Guainía y Vaupés. Si bien la contingencia de obtener utilidades netas o sufrir pérdidas en el desarrollo de actividades empresariales nunca desaparece, sí es más probable que este último resultado se presente durante los primeros años de ejercicio, o que las utilidades operativas resultantes no sean de significativa magnitud, y si estas, además deben ser afectadas por impuestos, liquidados aun por presuntiva, las perspectivas de resultado positivo del ejercicio disminuyen aun mas. En virtud de esta disposición, no habrá a favor del estado, presunción mínima de rentabilidad del patrimonio líquido vinculado a las actividades de las pequeñas nuevas empresas. No podemos pasar por alto una situación que no es clara frente a la norma y su posible impacto en los accionistas o socios de las nuevas pequeñas sociedades comerciales. Y es que debemos tener cuidado con el artículo 4 de la le 1429/10 ya que, hasta ahora, no puede decirse categóricamente (aunque la primer línea del parágrafo 5 se refiere a “los descuentos de la tarifa de renta”) cual es la naturaleza del beneficio allí señalado, y donde se ubica dentro del proceso depurativo del impuesto sobre la renta. Esta sutil diferenciación tiene un importante efecto fiscal de cara la determinación de las utilidades susceptibles de distribución a titulo de ingreso no constitutivo de renta ni de ganancia ocasional según los términos del artículo 48 y 49 del Estatuto Tributario. Determinación de los dividendos y participaciones no gravados: Renta Liquida Gravable - Impuesto básico de Renta = Utilidad Máxima Susceptible de ser distribuida a titulo de INCRNGO En todo caso: Útil. Máx. distribuible como INCRNGO ≤ Utilidad Com. después de impuestos 1. Si se interpreta que el beneficio fiscal previsto en el artículo 4 de la ley 1429/10 consiste en una menor tarifa en el impuesto sobre la renta, el impuesto básico de renta será una cifra menor, y por consiguiente, una vez restada de la renta liquida gravable del respectivo periodo, nos toparemos con una magnitud de la utilidad máxima susceptible de ser distribuida a titulo de ingreso no constitutivo de renta ni de ganancia ocasional mayor, la cual, según el numeral segundo del artículo 49, no puede ser superior a la utilidad comercial después de impuestos. 2. Si por el contrario se interpreta que el beneficio fiscal previsto en el artículo 4 de la ley 1429/10 consiste en una minoración que se aplica con posterioridad a la determinación del impuesto básico, desembocaremos en una magnitud de la utilidad máxima susceptible de ser distribuida a titulo de ingreso no constitutivo de renta ni de ganancia ocasional menor, la cual, igualmente, no puede ser superior a la utilidad comercial después de impuestos. La interpretación y su resultado, el máximo de utilidad distribuible como no gravada, deben mirarse frente al decreto reglamentario 567 de 2007, donde se establece que los pagos o abonos en cuenta por concepto de dividendos y participaciones que se realicen en exceso del resultado previsto en el numeral 1° o en el parágrafo 1° del artículo 49 del E.T., están sometidos a retención en la fuente a titulo de impuesto sobre la renta a la una tarifa del 20% o del 33%. El inversionista, entonces, puede verse tocado por la carga fiscal. Por último, en el parágrafo 5 del artículo 4, sugiere, que las pequeñas nuevas empresas que sufran perdidas durante los periodos de progresividad podrán trasladarla hasta los 5 ó 10 periodos gravables siguientes, dependiendo de la ubicación, y sin perjuicio de la compensación de pérdidas con rentas liquidas ordinarias en los términos del artículo 147 del Estatuto Tributario. - Progresividad en el pago del impuesto de industria y comercio y otros impuestos. El 29 de diciembre de 2010 puede considerarse una fecha memorable en virtud de la expedición de dos (2) leyes, 1429 y 1430, ambas introducen profundas modificaciones a la normatividad tributaria, no solo nacional sino también territorial. Por citar, apenas un par de ejemplos, adviértase la ampliación de la base gravable en el impuesto de industria y comercio para el sector financiero, contenido en el artículo 52 de la ley 1430/10, y en virtud del cual la base gravable para estas entidades estará integrada no solo por los ingresos operacionales anuales sino también, los “ingresos varios”; y el carácter real que adquiere el impuesto predial en los términos del artículo 60 de la misma ley. Ya se han iniciado en algunos Concejos municipales y distritales las sesiones de discusión y análisis para aprobar, a nivel territorial los cambios introducidos por las normas nacionales, todo en virtud del poder tributario derivado que ostentan estas entidades según la Constitución Política de Colombia, artículo 338. Lamentablemente en las diferentes iniciativas que hemos analizado se ha dejado de lado lo dicho por el artículo 6 de la ley 1429/10 y que hace parte del grupo de normas que tienden a crear estímulos para la formalización de los empresarios. El artículo 6 de la ley 1429/10, es del siguiente tenor: Artículo 6°. Progresividad en el pago del impuesto de industria y comercio y otros impuestos. El Gobierno Nacional promoverá y creará incentivos para los entes territoriales que aprueben la progresividad en el pago del Impuesto de Industria y Comercio a las pequeñas empresas, así como su articulación voluntaria con los impuestos nacionales. Igualmente, promoverá entre los Concejos Municipales, Alcaldías, Asambleas Departamentales y Gobernaciones del país, la eliminación de los gravámenes que tengan como hecho generador la creación o constitución de empresas, así como el registro de las mismas o de sus documentos de constitución. Hemos insistido en reuniones ante concejales de diferentes municipios que las entidades territoriales no pueden ser indiferentes al ejemplo y al reto que desde el nivel nacional se está colocando para promover la formalización empresarial y la generación de empleo. Las corporaciones públicas, Concejos y Asambleas, y las diferentes Secretarías de Hacienda no deben pensar en las nuevas leyes solo como fundamentos para aumentar el recaudo sino también, como referentes para la creación de condiciones en pro de facilitar el establecimiento y crecimiento empresarial, a través, por ejemplo de la fijación de progresividad en las tarifas del Impuesto de Industria y Comercio y de progresividad en el Impuesto de registro. No obstante lo dicho en el párrafo anterior, debemos reconocer que desde antes de la ley 1429/10, ya en el Municipio de Medellín, y gracias a la participación de múltiples actores, dentro de ellos la Cámara de Comercio de Medellín, se ha logrado el establecimiento de beneficios fiscales en ICA y predial para los clúster Textil/Confección, Diseño y Moda; Construcción; Turismo de Negocios, Ferias y Convenciones; Servicios de Medicina y Odontología; Tecnologías de la Información y Comunicaciones, y Energía Eléctrica, cuyas particularidades pueden consultarse en el Acuerdo 67 de 2010. - Descuento en el impuesto de renta de los aportes parafiscales y otras contribuciones de nómina En términos generales, y a la luz del artículo 114 del Estatuto tributario los pagos efectuados por concepto del subsidio familiar, y Servicio Nacional de Aprendizaje, SENA, así como los aportes efectuados por los patronos o empresas al ICBF son deducibles en el impuesto sobre la Renta. Pues bien en la ley 1429/10 se establece para todas las empresas, que lo pagado por concepto de aporte en salud a la subcuenta de solidaridad del Fosyga y el aporte al Fondo de Garantía de Pensión Mínima así como lo pagado por parafiscalidad a trabajadores de ciertas condiciones: personas menores de 28 años(cabeza de familia y en los niveles 1 y 2 del SISBEN), personas en situación de desplazamiento, en proceso de reintegración o en condición de discapacidad, mujeres que al momento del inicio del contrato de trabajo sean mayores de cuarenta (40) años y que durante los últimos doce (12) meses hayan estado sin contrato de trabajo o nuevos empleados que devenguen menos de 1.5 SMLM, serán descontables en el impuesto sobre la renta. Ingresos brutos (INCRGO) (Devoluciones, Descuentos, Rebajas) = Ingresos Netos (art. 24 del E.T.) (art. 36 del E.T. ) (Costos) =Renta Bruta (Deducciones) = Renta Liquida (Rentas Exentas) =Renta Liquida Gravable * Tarifa = Impuesto Básico (Descuentos Tributarios) = Impuesto Neto Anticipo periodo siguiente (Anticipo periodo anterior) Sanciones (Retención en la Fuente) (Saldo a favor no reclamado) =Saldo a Cargo (o a Favor) (art. 58 del E.T. ) (art. 89 del E.T.) (art. 104 del E.T.) (art. 26 y 178 del E.T.) (art. 206 del E.T.) (art. 26 del E.T.) (art. 240 del E.T.) (art. 249 del E.T.) (art. 807 del E.T.) Ese cambio de palabras lleva consigo un cambio en la ubicación del gasto imputable a tales pagos, en virtud del cual, estos no se restaran de la Renta Bruta sino del impuesto básico, es decir, se podrá afectar directamente, al menos por los 2 ó 3 primeros años de vinculación de los trabajadores, el impuesto. Este beneficio fiscal solo aplicara frente a aquellos contratos nuevos, que incrementen la nomina, que no reemplacen personal ya vinculado al entrar en vigencia la ley 1429/10, y no aplica a las cooperativas de trabajo asociado en relación con sus asociados. - Capital semilla y capital de fortalecimiento empresarial. No podemos pasar por alto que según el artículo 16 de la ley 1429/10 los apoyos económicos entregados por el Estado y no reembolsables al mismo, así como el capital entregado a los empresarios para fortalecimiento empresarial, si bien son un ingreso para los empresarios receptores de estos recursos, serán considerados, fiscalmente, como un ingreso no constitutivo de renta ni de ganancia ocasional. A la espera de reglamentación Para facilitar la recta aplicación de la ley 1429/10, sobre todo de algunas disposiciones cuya redacción e interpretación fácilmente puede conducirnos a un berenjenal; y para habilitar la procedencia de algunos beneficios tributarios, como por ejemplo lo pagado en parafiscalidad a personas menores de 28 años cabeza de familia y del SISBEN 1 y 2 -según los fijado por el parágrafo 7 del artículo 10-, se hace necesario esperar la se está a la espera de reglamentación que expida el gobierno nacional, la cual deberá respetar la ley y atender los pronunciamientos de la jurisprudencia6. No obstante lo anterior, al momento de redactar esta ponencia se ha expedido ya el primer decreto reglamentario de la ley, el cual tiene por número 545 de 2011 y en el cual se lee un artículo que es del siguiente tenor: Articulo 4. Condiciones para conservar beneficios. Para conservar los beneficios señalados en los articulo 5 y 7 de la ley 1429 de 2010, las personas naturales y jurídicas que desarrollen la pequeña empresa en los términos previstos en el artículo 1 del presente decreto, deberán mantener los requisitos relacionados con el nivel de activos y número de trabajadores. El cumplimiento de estos requisitos deberá manifestarse al momento de hacer las renovaciones anuales de la matricula mercantil. (Subrayas y negrilla fuera de texto). El texto subrayado establece una restricción que no se corresponde con reserva o condición alguna de la ley 1429/10, y en nuestro sentir va en contra de los propósitos de la misma. Frente a esta norma ya se están haciendo públicos los pronunciamientos en contra y se esperan, además de reacciones, que el texto señalado no se reproduzca en las reglamentaciones por venir. No es coherente con una política pública de generalización de empleo y formalización empresarial, que se estimule la formalización empresarial pero se coarte el crecimiento. Conclusiones: - 6 Como puede advertirse, la ley 1429/10 tiene un efecto fiscal bastante claro: menos impuesto sobre la renta en las pequeñas nuevas empresas. Lógicamente, si una empresa paga menos, o no paga impuestos su rentabilidad será mayor en Recientemente el Consejo de Estado, Sala de lo Contencioso administrativo, sección primera Radicación núm.: 11001-03-25-000-2008-00136-00, sent de 20/01/11, C.P. RAFAEL E. OSTAU DE LAFONT PIANETA, expreso “(...)Tal como lo ha venido señalando la Sala en repetidas ocasiones, las facultades reglamentarias establecidas por el artículo 189 numeral 11 de la Carta, fueron instituidas por el Constituyente como un mecanismo tendiente a garantizar la cumplida ejecución de las leyes, siendo ese el único fin autorizado por dicho mandato superior. Así las cosas, al hacerse uso de tales potestades, el ejecutivo debe inspirarse en el único propósito de aclarar y hacer mucho más explícita la norma de carácter legislativo que le sirve de sustento, en orden a facilitar su ejecución y cumplimiento y viabilizar su estricta observancia, mas no para ampliar o restringir los alcances de la Ley, (...)”. - - - - 7 comparación con una que sí los paga o que los soporta a la tarifa plena. Cuantos mayores sean los impuestos, menor será la rentabilidad neta de una empresa. Las empresas bajo ley 1429/10 tienen una ventaja competitiva, no solo frente a la informalidad, sino también frente a las empresas que operan en el mismo sector que no cuenta con aquellos beneficios fiscales. Si bien la rentabilidad operacional de las pequeñas nuevas empresas puede estar dentro de los márgenes ordinarios del sector, existirá una predisposición a evidenciar un mejor dato de rentabilidad neta en virtud del diferente tratamiento en impuestos. Los empresarios pensaran dos veces antes de adicionar nuevas actividades a sus operaciones, ellos preferirán, crear una nueva organización para ser beneficiarios de las disposiciones de la ley 1429/10. Es posible que la ley 1429/10 sea la razón para el surgimiento de nuevos grupos empresariales con estructuras horizontales, donde a cada una de las empresas (sociedades) que integran el grupo le corresponde su propio objeto social, sectores de actividad, fases del proceso productivo, distintos mercados, etc7. Francesco Galgano. Grupo de Sociedades. La Ley. 2007.