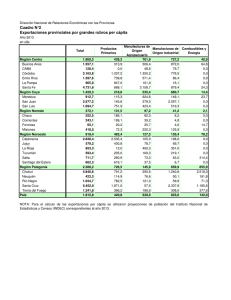

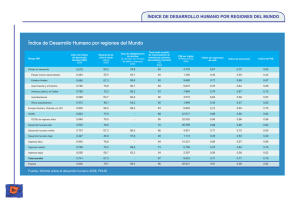

Oportunidades y amenazas para la Argentina en el comercio Sur

Anuncio