- Ninguna Categoria

Y después del Dictamen Fiscal: ¿Qué nos queda?

Anuncio

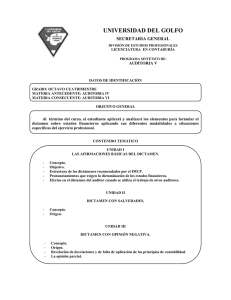

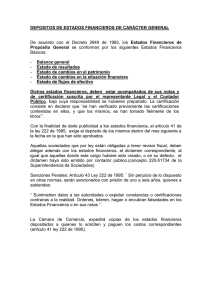

INICIATIVA FISCAL 26 Y después del Dictamen Fiscal: ¿Qué nos queda? L.C. y P.C.F. y MA. Rosalía Ortega López, Integrante de la Comisión de Desarrollo de Auditoría Fiscal – Bosques del Colegio de Contadores Públicos de México y Socia de Auditoría de Grupo Méndez, Asesores de Negocios Noviembre 2013 Sabemos que hay propuestas en la Cámara de Diputados para dejar únicamente como opcional el Dictamen Fiscal. Por tanto, será importante, aun cuando permanezca de manera obligada o si sólo queda voluntario el dictamen en la reforma fiscal que se apruebe, el crear conciencia entre los empresarios mexicanos de que una auditoría de estados financieros va más allá del llenado del “SIPRED o Dictamen Fiscal” INTRODUCCIÓN E n semanas anteriores el Presidente de la República, Enrique Peña Nieto, presentó al Congreso de Unión su propuesta de Reforma Fiscal para 2014, en la cual propone la eliminación de la obligación del Dictamen Fiscal y con ella se pueden vislumbrar una serie de consecuencias colaterales no señaladas de manera explícita en dicho documento; pero sobre todo surge la pregunta para aquellos que nos dedicamos a la auditoría: Y después del Dictamen Fiscal, ¿qué nos queda? En su propuesta el Ejecutivo Federal, en su exposición de motivos, señala que: …Dictamen Fiscal Mediante la publicación en el Diario Oficial de la Federación, el 30 de abril de 1959, del Decreto por el que se estableció la Auditoría Fiscal Federal como órgano de la Secretaría de Hacienda y Crédito Público para investigar y vigilar el cumplimiento de las obligaciones fiscales de los causantes, tuvo lugar el nacimiento de la obligación para los contribuyentes de dictaminar sus estados financieros para efectos fiscales, como medio para facilitar a la autoridad hacendaria la fiscalización y otorgar certeza a los contribuyentes en el cumplimiento de sus obligaciones tributarias. No obstante lo anterior, el dictamen fiscal como medio de fiscalización al servicio de la autoridad no ha cumplido el objetivo para el que fue creado. Lo demuestra el hecho de que el número de auditorías a contribuyentes dictaminados que ha concluido sin observaciones no supera en promedio 2% en los últimos 4 años, y que en 2011, del total de dictámenes emitidos, únicamente el 0.97% registró opinión con repercusión fiscal por parte del Contador Público Registrado; cifra que ha venido a la baja, pues en 2009 era de 1.17% y en 2005, de 2.0%. En ese contexto, el 30 de junio de 2010 se publicó en el Diario Oficial de la Federación el Decreto por el que se otorgan facilidades administrativas en materia de simplificación tributaria, mediante el cual se otorgó la facilidad de optar por presentar, en sustitución del dictamen fiscal, la información alternativa al dictamen, que no requiere la firma de un Contador Público Registrado. Es por ello que, como medida complementaria al proceso de simplificación fiscal impulsado por la Secretaría de Hacienda y Crédito Público, se propone eliminar la obligación que tienen los contribuyentes de dictaminar sus estados financieros por contador público autorizado, y se propone adicionar el artículo 32-H al Código Fiscal de la Federación para prever la obligación de los contribuyentes de presentar una declaración informativa sobre su situación fiscal, la cual deberá presentarse únicamente por aquellos que sean competencia de la Administración General de Grandes Contribuyentes del Servicio de Administración Tributaria y que se encuentren contemplados en los supuestos que dicho artículo señale. Congruente con la simplificación administrativa, la información que se pretende solicitar será únicamente aquélla con la cual el Servicio de Administración Tributaria no cuente en sus archivos electrónicos y documentales. En relación con la sustitución de la obligación de dictaminar los estados financieros, se deroga además la relativa a presentar la declaratoria formulada por contador público tratándose de solicitudes de devolución de saldos a favor de impuesto al valor agregado. Acerca de las operaciones de enajenación de acciones en las que se establecen ciertos beneficios siempre que se dictaminaran por contador público registrado, se propone sustituir dicho dictamen por la presentación de la declaración informativa del contribuyente, respecto de las operaciones de enajenación de acciones que al efecto se establezcan. En este mismo sentido, se estima conveniente señalar que el dictamen de enajenación de acciones se encuentra regulado en la Ley del Impuesto Sobre la Renta, por lo que adicionalmente a la propuesta de reforma del Código Fiscal de la Federación se propone incluir reformas a dicha Ley, a fin de establecer un esquema de beneficios y obligaciones similar al previsto actualmente. Por último y con el objeto de facilitar la transición y evitar contingencias respecto de la obligación y efectos de presentar dictámenes, se propone establecer mediante disposiciones transitorias que a los dictámenes presentados en términos de la legislación fiscal vigente al 31 de diciembre de 2013, les serán aplicables las disposiciones vigentes hasta esa fecha. … Noviembre 2013 27 corregirse (sin la intervención directa de la autoridad) y de obtener beneficios, pero sería importante puntualizar si “la fiscalización”, de inicio, ha sido el objetivo principal del Dictamen Fiscal, por eso me remitiré en este momento al ya citado Decreto del 21 de abril de 1959, en el que se señalaba que: … Durante los últimos años hemos sabido que el Dictamen Fiscal, y las diferencias de impuestos determinadas por los auditores independientes, han ayudado a la fiscalización además de contribuir con el presupuesto de nuestro país. 28 Y así, esto da paso a la propuesta de derogación de los artículos 32-A, 52, 52-A y 53-A del Código Fiscal de la Federación (CFF) a partir de 2014, en los cuales se encuentra no sólo la obligación para la dictaminarse, la declaratoria para la devolución del impuesto al valor agregado (IVA) y el dictamen de enajenación de acciones con sus respectivos beneficios; sino que también desaparecería la posibilidad de dictaminarse de forma voluntaria, los beneficios de hacerlo y, por supuesto, la certificación de los contadores públicos para poder emitir este tipo de dictámenes, así como la revisión secuencial con sus respectivos beneficios. DICTAMEN FISCAL De inicio, considero que la primera impresión que nos da la lectura de esta exposición de motivos es que el Dictamen Fiscal no ha servido de mucho; cualquiera no involucrado con el tema al 100% o no relacionado con la auditoría, deduce esto, sin que necesariamente sea verdad, y pondrían inclusive poner en tela de juicio el trabajo desempeñado por los auditores independientes. Durante los últimos años hemos sabido que el Dictamen Fiscal, y las diferencias de impuestos determinadas por los auditores independientes, han ayudado a la fiscalización además de contribuir con el presupuesto de nuestro país. Asimismo, le han dado a los contribuyentes una posibilidad de Noviembre 2013 Considerando que la asistencia técnica de los Contadores Públicos titulados designados por los mismos contribuyentes cumplidos, les evitará las molestias de visitas e investigaciones fiscales innecesarias, hará resaltar la buena fe y permitirá al Fisco orientar su acción contra los defraudadores que ocasionan problemas de trascendencia para el desarrollo de nuestra economía, pues al privar al Estado de una parte de sus ingresos les impiden atender en forma satisfactoria los servicios públicos y sociales que tiene encomendados. Además esos actos de los defraudadores originan, por una parte, una situación económica indebidamente privilegiada, en su beneficio, respecto de los causantes que cumplen fielmente con sus obligaciones tributarias, ya que las ganancias o utilidades que obtienen ilícitamente les permite competir ventajosamente con ellos; y por otra parte, tratándose de los impuestos que repercuten sobre los consumidores, como son los especiales a la industria y el de ingresos mercantiles, esos actos se traducen no sólo en fraude al fisco, sino principalmente al pueblo consumidor que es el que paga esos impuestos, ya que no pueden emplearse en las obras de beneficio colectivo a que están destinados, debido a que no llegan a poder del Estado, y considerando que para la realización de los propósitos antes señalados es conveniente centralizar en un órgano técnico todo el sistema de revisión del cumplimiento de las obligaciones fiscales, para hacer efectivas las sanciones corporales establecidas en las Leyes desde el año de 1948, en contra de las personas que incurren en la comisión de hechos constitutivos de delitos fiscales, he dispuesto expedir el siguiente DECRETO … La intención de origen, por lo que se lee en esta introducción del Decreto del Dictamen Fiscal, era que el contribuyente recibiera un apoyo de los contadores públicos y de sus conocimientos, y por parte de la autoridad, este apoyo le permitiría centrar sus esfuerzos en los defraudadores fiscales. El Instituto Mexicano de Contadores Públicos (IMCP) emitió un documento en el cual da su opinión con respecto a la propuesta de Reforma Fiscal 2014 y habla de este tema del cumplimiento o no de los objetivos del Dictamen Fiscal, señalando que: …En ese sentido, cuando el Contador Público, en el desempeño de su trabajo, observa diferencias de impuestos por enterar o recuperar de parte de su cliente, éstas son corregidas por él antes de presentar el dictamen fiscal, inclusive, son consideradas por él al presentar la declaración anual de impuestos, a fin de evitar que sean observadas por el Contador Público en su dictamen fiscal que emita. Al respecto, la misión del Contador Público independiente no es auxiliar a la autoridad fiscal en la fiscalización, sino revisar los registros contables de sus clientes y asesorarlos en el adecuado cumplimiento de sus obligaciones fiscales. Esa es la razón porque, conforme lo señala el Ejecutivo Federal en su Exposición de Motivos de la iniciativa de reformas al CFF, sólo 0.97% de los dictámenes presentados en 2011 el Contador “registró opinión con repercusión fiscal”. Con esto el contribuyente corrige su situación fiscal antes de presentar el dictamen, a fin de contar con una opinión sin salvedades de índole fiscal. … La auditoría de los Estados Financieros, sobre la cual se basaba el dictamen fiscal, tiene por objetivo, de acuerdo con la Norma Internacional de Auditoria 200, lo siguiente: … El objetivo de una auditoría es aumentar el grado de confianza de los usuarios en los estados financieros. Esto se logra mediante la expresión, por parte del auditor, de una opinión sobre si los estados financieros han sido preparados, en todos los aspectos materiales, de conformidad con un marco de información financiera aplicable. En la mayoría de los marcos de información con fines generales, dicha opinión se refiere a si los estados financieros expresan la imagen fiel, en todos los aspectos materiales, o se presentan fielmente, de conformidad con el marco. Una auditoría realizada de conformidad con las NIA y con los requerimientos de ética aplicables permite al auditor formarse dicha opinión. … Por lo que es cuestionable si dicha razón es suficientemente validad para eliminar la obligación del Dictamen Fiscal, tomando en consideración que de acuerdo con lo señalado no es el objetivo de la auditoría la fiscalización, sin cerrar los ojos a que además se contribuye a ésta. Ahora bien, en el documento realizado por el IMCP se señalan unas cifras que son muy significativas y vale la pena puntualizarlas, pues permiten entender mejor las consecuencias que la derogación de estos artículos tendrían: …Existen 18,028 Contadores Públicos Registrados en el Servicio de Administración Tributaria, de los cuales 8,052 están activos. Estos contadores dictaminaron en 2012 a 92,750 contribuyentes. Cada Contador Público que dictamina requiere, en promedio, de seis personas para auxiliarlo en planear, ejecutar y supervisar el trabajo requerido para emitir un dictamen fiscal. Por lo que, el total de Contadores independientes que participan en revisar la situación fiscal de los contribuyentes asciende a 56,364 personas. 29 … Y aquí surgen lo que me he permitido llamar “consecuencias colaterales”. Sin la obligación del Dictamen Fiscal, o los beneficios de hacerlo de manera voluntaria, los empresarios podrían tener la duda de si vale la pena o no hacer el Dictamen Fiscal, y entonces las primeras preguntas que vienen a mi cabeza son: ¿Cuántos de estos 56,364 contadores públicos pueden quedarse sin trabajo, ante esta nueva legislación?, y ¿Cuántos más auditores, dedicados únicamente a este tipo de servicios, tienen en riesgo sus negocios?, ¿Qué pasará con los negocios complementarios que han crecido gracias, en parte, a la obligación del Dictamen Fiscal, como es el caso de desarrolladores de software, certificadores, Noviembre 2013 capacitadoras, etcétera?, ¿Se encarecerán los sueldos de los contadores?, ¿Qué sucederá con la demanda de servicios? y ¿Podrá el empresario mexicano entender y apoyar las bondades que una auditoría de estados financieros tiene? 30 CONCLUSIONES Sabemos que hay propuestas en la Cámara de Diputados para dejar únicamente como opcional el Dictamen Fiscal. Por tanto, será importante, aun cuando permanezca de manera obligada o si sólo queda voluntario el dictamen en la reforma fiscal que se apruebe, el crear conciencia entre los empresarios mexicanos de que una auditoría de estados financieros va más allá del llenado del “SIPRED o Dictamen Fiscal”. La auditoría permite a los empresarios tener una seguridad razonable de que los estados financieros Noviembre 2013 en su conjunto están libres de incorrección material (Desviación que surge por la confrontación de la información que presenta la empresa auditada y la información que debe ser), debida a fraude o error, además de que les permitirán tener un informe sobre el estado que guardan dichos estados financieros. El empresario puede utilizar esta información para corregir las desviaciones encontradas; hacer mejoras en su administración, y para mantener una vigilancia sobre el personal que administra y/o realiza la contabilidad de la empresa, pues detrás de una auditoría hay toda una técnica que soporta su elaboración y opinión. Se deberá pensar en la auditoría no como una carga administrativa o monetaria, sino como una herramienta que puede ser muy útil si se continúa con ella y si se hace uso de los informes que proporciona, sin simplemente pensar en su “obligación” o no, para efectos fiscales. •

Anuncio

Documentos relacionados

Descargar

Anuncio

Añadir este documento a la recogida (s)

Puede agregar este documento a su colección de estudio (s)

Iniciar sesión Disponible sólo para usuarios autorizadosAñadir a este documento guardado

Puede agregar este documento a su lista guardada

Iniciar sesión Disponible sólo para usuarios autorizados