A Multiplicação dos Acordos Preferenciais de

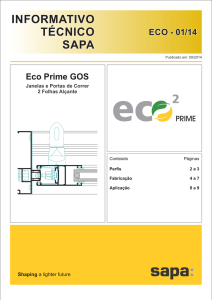

Anuncio