Alternativas para financiar la construcción

Anuncio

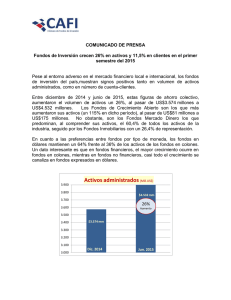

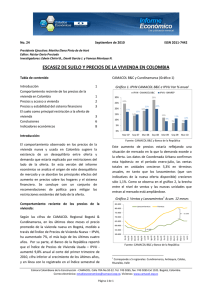

Presidente ejecutivo: Beatriz Uribe B. Editor: Cristina Gamboa T. Investigadores: Adriana Ivonne Cárdenas A. y Paola Castellanos G. Alternativas para financiar la construcción Tabla de contenido ¿Por qué invertir en REIT? ………………………… 1 Los REIT se expanden ……………………………….. 2 Los REIT en Colombia ………………………………. 3 Fondos de capital privado: otra importante fuente de recursos …………………………………… 4 Titularización ……………………………………………. 5 El papel del Estado: clave para la consolidación de los nuevos mecanismos ……………………….. 6 Reflexiones finales ……………………………………. 6 Indicadores económicos de la construcción .… 7 El 24 de abril se llevó a cabo el seminario Alternativas del mercado de valores para financiar la construcción, el cual fue organizado por CAMACOL, la Bolsa de Valores de Colombia 1 y el Consejo Privado de Competitividad. En este foro se tuvo la oportunidad de conocer los avances más recientes en materia de mecanismos de financiación de proyectos inmobiliarios. El constante desarrollo y la expansión del mercado de capitales en el nivel mundial han originado la estructuración de nuevos vehículos, los cuales brindan a los inversionistas una alternativa con un perfil de riesgo y una composición diferente a la de los instrumentos tradicionalmente ofrecidos. En un contexto en el que uno de los principales limitantes del sector inmobiliario en Colombia ha sido la falta de acceso a capital -una característica que ha llevado a que los proyectos tengan que fraccionarse- se hace aún más evidente la necesidad de estar actualizados sobre el desarrollo de las nuevas alternativas de inversión. Estas últimas sirven como un puente entre el sector inmobiliario y el 1 Las presentaciones se encuentran disponibles en www.camacol.org.co. mercado de capitales, y su materialización plantea una serie de retos claramente identificables. Esta edición del Informe Económico presenta algunas reflexiones discutidas en el seminario ya citado. Por un lado, comentamos sobre la existencia de vehículos para diferentes niveles de riesgo/retorno, que contribuyen a generar dinamismo en el mercado de capitales y el sector financiero. Por otro lado, mostramos los mecanismos para que pequeños inversores puedan acceder a instrumentos financieros cuya rentabilidad está vinculada a activos inmobiliarios, pero sin adquirir de forma directa estos activos y manteniendo importantes niveles de liquidez. Es evidente que el país ha avanzado en materia de fondos de capital privado, fondos inmobiliarios y titularizaciones inmobiliarias como alternativas que permiten canalizar recursos de inversionistas hacia el sector de bienes raíces. No obstante, en el foro quedó claro que todavía hay muchos retos por afrontar y barreras qué remover. ¿Por qué invertir en REIT? Los REIT (Real Estate Investment Trusts) son grupos de inversión inmobiliaria. Su origen se remonta a finales del siglo XIX en el mercado estadounidense, pero han sido adoptados en más de veinte países generando una nueva 2 dinámica en el sector inmobiliario. En Europa son conocidos como el “vehículo óptimo para la globalización de la inversión inmobiliaria”, que se encarga de comprar, desarrollar, administrar 3 y vender propiedades de finca raíz. 2 En la actualidad hay cerca de 200 REIT en Estados Unidos, que cotizan en bolsa con una capitalización de mercado superior a los US$350.000 millones y activos por más de US$700.000 millones. 3 Cerca de 85% de las operaciones inmobiliarias europeas Cámara Colombiana de la Construcción - CAMACOL. Calle 70A No.10-22. Tel. 217 7166, fax: 217-2813. Bogotá, Colombia. Correo electrónico: [email protected]. Visítenos: www.camacol.org.co Página 1 de 8 En términos generales, los REIT fueron creados con el objetivo de darle al público la capacidad de invertir a gran escala en activos inmobiliarios. Estos instrumentos proporcionan rentabilidad vía dividendos y vía valorización de la acción en el fondo. El gráfico 1 muestra que durante los últimos años la rentabilidad de los REIT ha sido superior a la de otro tipo de inversiones en renta variable. anualizada de estos instrumentos desde 1975 a la fecha ha sido del orden de 13,9% anual, superior al Dow Jones, al Nasdaq y S&P500. Así mismo, la volatilidad de su rendimiento y la correlación con el comportamiento de otros activos financieros ha sido baja, lo que convierte a los REIT en un activo atractivo para minimizar el nivel de riesgo. Gráfico 1 Rendimiento anual por dividendos 1990-2007 Gráfico 2 Frontera eficiente con o sin REIT Acciones, bonos, T-bills y REIT 1972-2005 18% 16% 14% Retorno promedio anual Acciones de empresas pequeñas Portafolios con diferente tipo de activos, incluidos REIT REIT 12% Acciones de empresas grandes Acciones extranjeras 10% Bonos 8% 6% T-bills 4% 2% 4% 6% 8% 10% 12% 14% 16% 18% 20% 22% 24% Riesgo (desviación estándar anual) Fuente: Estudio Planner-Asprima 2008 (Grupo Planner-Asociación de Promotores Inmobiliarios de Madrid). El sector inmobiliario español: claves para un nuevo equilibrio. Fuente: Intervención de José Ignacio Robledo. Titularización inmobiliaria. Seminario Alternativas del mercado de valores para financiar la construcción, abril 2008. El tratamiento fiscal preferencial y el avance positivo del sector inmobiliario han sido los determinantes del éxito de estos instrumentos. No obstante, la autorización para que determinados inversores institucionales, como los fondos de pensiones, pudiesen invertir en estos vehículos supuso la incorporación de mayores requerimientos en su gestión, por las necesidades de este tipo de inversores de controlar y gestionar riesgos. Cabe mencionar que para mantener sus exenciones fiscales, estos vehículos han de repartir al menos el 90% de sus ingresos, lo que a su vez contribuye a que el nivel de riesgo siga disminuyendo. El gráfico 2 muestra que la diversificación del portafolio con este tipo de instrumentos generará una nueva frontera eficiente que mejora retornos con un menor riesgo. A diferencia de otras figuras de inversión inmobiliaria, los REIT se cotizan en la bolsa de valores, lo que les permite mantener una elevada liquidez. De acuerdo con diferentes mediciones, la rentabilidad promedio en 2006, 200.000 millones de euros, se realizó mediante REIT. Los REIT se expanden En América Latina, el ritmo de crecimiento de la industria de fondos de pensiones ha sido relativamente rápido, pero en la mayoría de los países aún son pocos los jugadores importantes en el sector inmobiliario. A pesar de que en gran parte de la región se les permite a los fondos de pensión invertir en bienes raíces, la gran mayoría aún no cuenta con algunos de los mecanismos para que los REIT les sean atractivos. En la actualidad, Brasil, Chile y Costa Rica son los países de la región que gozan de sistemas de pensiones maduros y bien estructurados con acceso, sin obstáculos, a propiedades inmobiliarias comerciales. En el caso de Brasil, Cámara Colombiana de la Construcción - CAMACOL. Calle 70A No.10-22. Tel. 217 7166, fax: 217-2813. Bogotá, Colombia. Correo electrónico: [email protected]. Visítenos: www.camacol.org.co Página 2 de 8 los fondos de pensiones se convirtieron en una fuente de financiación importante de centros comerciales durante la década del ochenta. Si bien el gobierno fue restringiendo gradualmente el porcentaje de activos que este tipo de inversionistas institucionales podía colocar en centros comerciales, se estima que son dueños de casi una cuarta parte (1/4) de esas edificaciones no residenciales en ese país. Colombia, por su parte, ya se sumó a este grupo de países con la creación del Patrimonio de Estrategias Inmobiliarias, PEI, a comienzos de 2007. Este esquema recoge las principales características de los REIT de Estados Unidos, los cuales se cotizan en bolsa y permiten una mayor liquidez. Esta alternativa de inversión se caracteriza por presentar una baja volatilidad para la diversificación de portafolios en un mercado con una evidente concentración en instrumentos de renta fija, principalmente del gobierno. Se espera que con esta herramienta de inversión se fortalezca de manera significativa la industria inmobiliaria. Aunque hoy la ley colombiana les permite a los fondos de pensiones invertir hasta el 20% del portafolio en bienes raíces, es cierto que a medida que la economía crezca también lo harán el total de activos administrados por este tipo de inversionistas institucionales y la cantidad disponible para ser utilizada en las nuevas alternativas de inversión. Los REIT en Colombia Como ya se mencionó, el REIT colombiano, PEI, surgió como respuesta a las necesidades de inversionistas institucionales y los grandes tenedores de activos inmobiliarios. PEI brinda nuevas alternativas de inversión de alta rentabilidad y bajo riesgo. De esta manera, se permite la optimización del desempeño de los portafolios, que contribuye con el desarrollo del mercado de capitales. A la fecha, PEI ha hecho dos emisiones por un valor total de $235.000 millones, con una gran aceptación por parte de administradoras de fondos de pensiones, compañías de seguros, fondos mutuos de inversión, fondos de empleados, comisionistas, fiduciarias, personas naturales, empresas del sector real e inversionistas extranjeros. Estas emisiones se han hecho sobre un portafolio de activos inmobiliarios comerciales construidos y con contratos de arrendamiento, tales como oficinas, locales comerciales, grandes superficies comerciales, bodegas y centros comerciales. Esto marca una diferencia con los REIT de otros países, dado que estos últimos también invierten en proyectos de construcción, lotes, hoteles y vivienda, pero a medida que PEI tome fuerza podría centrarse en otros nichos de inversión. La aceptación del mercado de las emisiones de PEI se debe en gran parte a la buena calificación recibida por BRC Investor Services S.A. A estos títulos les fue asignado el grado IAA+, es decir, ofrecen una alta calidad pero pueden ser ligeramente afectados por 4 condiciones económicas cambiantes. Esta calificación se sustenta en la calidad de los activos que componen el portafolio de inversiones y la estabilidad del flujo de caja, dadas la alta calidad crediticia de los arrendatarios y las bajas tasas de vacancia. Hacia el futuro, el PEI puede convertirse en un aliado de las compañías para estructurar estrategias inmobiliarias de largo plazo. En primer lugar, el PEI tiene la ventaja de que, a diferencia de las titularizaciones inmobiliarias en las que el vendedor del inmueble está obligado a comprar el activo al vencimiento del contrato, diseña contratos de arrendamiento flexibles de acuerdo con las necesidades de cada cliente (plazo, contratos de compra, entre otras posibilidades). En segunda instancia, el PEI puede proveer soluciones como oficinas, sucursales y/o bodegas en caso de limitaciones de espacio inmobiliario. Por último, este mecanismo está en capacidad de adquirir propiedades de gran 4 Intervención de José Ignacio Robledo. Titularización inmobiliaria. Seminario Alternativas del mercado de valores para financiar la construcción, abril 24 de 2008. Cámara Colombiana de la Construcción - CAMACOL. Calle 70A No.10-22. Tel. 217 7166, fax: 217-2813. Bogotá, Colombia. Correo electrónico: [email protected]. Visítenos: www.camacol.org.co Página 3 de 8 valor con un número limitado de compradores, lo que podría proveer liquidez a las empresas en el momento requerido. Fondos de capital privado: otra importante fuente de recursos Los fondos inmobiliarios de capital privado surgieron en Estados Unidos y se expandieron a Europa a finales de los años noventa. La duración promedio de este tipo de fondos es de 8 a 10 años, y su objetivo principal es la compra o el desarrollo de bienes inmuebles -como hoteles, oficinas, centros comerciales-, cuya posterior venta produce una ganancia. En Estados Unidos, el capital privado de bienes raíces representa el tercer segmento de capital privado en importancia después de los fondos de adquisición, buyout funds, y los fondos de capital de riesgo, venture funds. La estrategia de los fondos inmobiliarios de capital privado se adapta más al desarrollo de proyectos inmobiliarios, mientras que la de los REIT se adecúa más para los activos que producen ingresos estables. A diferencia de los primeros, en general, estos últimos no invierten de forma transfonteriza, con algunas excepciones. De hecho, los inversores quieren ahora estrategias globales y de exposición a los mercados emergentes. En el gráfico 3 se aprecia cómo estos fondos están invirtiendo activamente en Asia, América Latina, el Medio Oriente y Europa del Este. Gráfico 3 Crecimiento anual de los fondos inmobiliarios de capital privado Global 2007 2006 41 Asia Europa América del Norte 17 51 17 10 25 35 Porcentaje Fuente: Intervención de Chris Bruneau. Experiencia internacional en fondos inmobiliarios de capital privado. Seminario Alternativas del mercado de valores para financiar la construcción, abril 2008. De esta manera, los fondos inmobiliarios de capital privado se han convertido en otra fuente importante de recursos para el desarrollo inmobiliario en el mercado internacional. En estos fondos, sus administradores actúan como intermediarios entre los mercados de capitales y de bienes raíces. Cabe destacar que en la actualidad, además de los fondos de pensiones, las fundaciones y oficinas de familias también están invirtiendo una parte apreciable de su capital en este tipo de fondos. En el caso colombiano, ya existe esta alternativa. Las Circulares Externas 053 y 054 de 2007 de la Superintendencia Financiera reglamentan el Decreto 2175 de 2007, que define como cartera colectiva todo mecanismo o vehículo de captación o administración de sumas de dinero u otros activos, integrado con el aporte de un número plural de personas, y gestionado de manera colectiva para obtener resultados económicos también colectivos. Las carteras colectivas cerradas que destinen al menos las dos terceras partes (2/3) de los aportes de sus inversionistas a la adquisición de activos o derechos de contenido económico, diferentes a valores inscritos en el Registro Nacional de Valores y Emisores, se denominan Fondos de Capital Privado (FCP). Estos fondos podrán ser administrados únicamente por Sociedades Comisionistas de Bolsa, Sociedades Fiduciarias y Sociedades Administradoras de Inversión. Cabe resaltar que pese a que en Colombia los Fondos de Pensiones Obligatorias y los Fondos de Cesantías tienen límites de inversión en los FCP de hasta el 5% de sus recursos administrados, hay otros agentes del mercado como los Fondos de Pensiones Voluntarias que no tienen límites de inversión y administran un monto considerable de recursos, superior a los $6 billones. Además, no hay que olvidar el gran potencial de inversionistas, así como el apetito que en la actualidad presentan los inversionistas extranjeros, en este tipo de fondos o proyectos. Cámara Colombiana de la Construcción - CAMACOL. Calle 70A No.10-22. Tel. 217 7166, fax: 217-2813. Bogotá, Colombia. Correo electrónico: [email protected]. Visítenos: www.camacol.org.co Página 4 de 8 Existe la posibilidad de que en la reforma financiera se apruebe la adopción de un modelo de multifondos, para conciliar los afiliados de distintas edades y perfiles de riesgo de los fondos de pensiones obligatorias. De esta manera, se abriría paso para que los fondos de pensiones diversifiquen aún más sus portafolios con la expectativa de mayores retornos, que ofrecen, por ejemplo, los fondos inmobiliarios de capital privado. requisitos como las características del proceso de titularización. En Colombia, al igual que en otros países de América Latina (en especial México, Brasil y Argentina), la titularización ha ganado terreno. La cartera total titularizada ha mostrado una tendencia creciente en los últimos años, tal como se observa en el gráfico 4. Gráfico 4 Saldo de cartera total titularizada, abril 2002 – febrero 2008 Los orígenes de la titularización pueden rastrearse hasta la década de 1930 en Estados Unidos. A raíz de la Gran Depresión, el gobierno federal buscó proteger el ahorro público y la solvencia de las entidades financieras, por lo cual creó agencias que garantizaran el repago de los créditos hipotecarios. Actualmente, la economía estadounidense goza del sistema titularizador más desarrollado en el nivel mundial. En Colombia fue hasta 1995, por medio de la Resolución 400 de la antigua Superintendencia de Valores, cuando se logran compilar en un solo documento tanto los 3,5 3,0 2,5 2,0 1,5 1,0 0,5 Jul-07 Oct-07 Ene-08 Abr-07 Jul-06 Oct-06 Ene-07 Abr-06 Jul-05 Oct-05 Ene-06 Abr-05 Jul-04 Oct-04 Ene-05 Abr-04 Ene-04 Jul-03 Oct-03 Abr-03 Ene-03 Jul-02 0,0 Oct-02 La titularización trae beneficios a los distintos actores del proceso. Por el lado de la entidad que titulariza sus activos o emisor, es una fuente que le permite acceder a liquidez sin necesidad de endeudarse. Para los inversionistas, es una opción de alta rentabilidad y bajo riesgo que ofrece una amplia gama de opciones, por la gran variedad de títulos que se colocan en el mercado. Por último, las titularizaciones generan una nueva área de operaciones para los agentes y mejoran la circulación de los recursos en el mercado. 4,0 Abr-02 Entre las alternativas financieras también se encuentran las titularizaciones. Estas se definen como un proceso por el cual una entidad transfiere activos (generalmente ilíquidos o de escasa rotación), bienes o flujos de caja futuros, con el objetivo de mejorar la utilización de recursos. Para esto es necesario transformar los activos en títulos negociables en la bolsa de valores que tienen como garantía el activo (bien o flujo) correspondiente. Billones de pesos constantes, marzo 2008=100 Titularización Fuente: Titularizadora Colombiana, cálculos Departamento de Estudios Económicos Camacol. El fenómeno de titularización ha sido fundamental en el saneamiento de la cartera del sistema financiero y, en particular, el de la cartera hipotecaria. Prueba de ello es que mientras en noviembre de 2002 la calidad de cartera hipotecaria vencida alcanzó su máximo al registrar 25,3%, al tiempo que el de la cartera total del sistema era de 9,3%; en febrero de 2008 estos indicadores se ubicaron en 4 y 3,6%, respectivamente. Pese a que la titularización puede hacerse sobre un grupo amplio de activos, flujos o bienes, en Colombia este fenómeno se ha concentrado en la titularización de cartera, en particular, en el segmento hipotecario mediante la operación de la Titularizadora Colombiana. Después de la crisis de finales de la década de 1990, las entidades crediticias observaron un fuerte deterioro de la cartera vencida, en especial la cartera hipotecaria. Por tanto, la titularización se convirtió en una alternativa para la mitigación del riesgo de Cámara Colombiana de la Construcción - CAMACOL. Calle 70A No.10-22. Tel. 217 7166, fax: 217-2813. Bogotá, Colombia. Correo electrónico: [email protected]. Visítenos: www.camacol.org.co Página 5 de 8 plazo y de tasa de interés, a la vez que libera recursos y permite el aprovechamiento de mayores oportunidades de negocio. El papel del Estado: clave para la consolidación de los nuevos mecanismos Teniendo en cuenta que la dinámica del crédito juega un papel principal en el desarrollo de la actividad edificadora, es importante resaltar el papel del Estado en la promoción de mecanismos que vinculen esta actividad con el mercado de capitales. Con la Ley Marco de Vivienda (546 de 1999) se creó el Fondo de Reserva para la Estabilización de la Cartera Hipotecaria (FRECH), como mecanismo de cobertura cuando las entidades financieras mantuvieran los créditos en sus balances. Su objetivo es facilitar las condiciones para la financiación de vivienda referida al índice de precios al consumidor (IPC), y neutralizar parte del riesgo de tasa de interés que asumieron las entidades hipotecarias al cambiar la denominación de la cartera vigente 5 al 31 de diciembre de 2000 de UPAC a UVR. De forma alternativa se constituyó la figura de titularización de cartera hipotecaria, explicada anteriormente, como mecanismo para aquellas entidades financieras que optaran por sacar los créditos hipotecarios de sus balances. Pero en reconocimiento de los avances financieros recientes, el gobierno ha anunciado que estará replanteando el funcionamiento del FRECH. El Estado también ha desempeñado un papel importante en el avance significativo de los mecanismos de financiación de construcción en el mercado de capitales. Por ejemplo, la promoción de la liquidez en el mercado secundario, la reglamentación de nuevos instrumentos como los fondos inmobiliarios y los fondos de capital privado, la revisión del régimen de inversión de inversionistas institucionales. Así mismo, por medio del proyecto de ley de reforma financiera, ya mencionado, se busca también la ampliación del conjunto de los activos susceptibles de ser titularizados (leasing hipotecario). 5 Reflexiones finales En la actualidad, hay diferentes esquemas de financiación que ofrecen una gran oportunidad para dinamizar el sector inmobiliario. Entre ellos se encuentran los fondos de capital privado, los fondos inmobiliarios y las titularizaciones, que se dirigen a inversionistas con distintos niveles de riesgo/retorno. Cabe destacar que estos mecanismos benefician a los inversionistas, ya que por ejemplo, en el caso de los REIT sus retornos presentan una baja correlación con los de los otros activos financieros en que se invierte ahora, como bonos y acciones. Esta condición les permite a los inversionistas una mayor diversificación en sus portafolios y de su riesgo. Así mismo, favorecen a las compañías del sector real y comercial porque les permiten liberar capital para su crecimiento. Además, estos nuevos esquemas brindan la posibilidad de que pequeños inversores accedan a instrumentos financieros, cuya rentabilidad esté vinculada a activos inmobiliarios, sin adquirir de forma directa esos activos y manteniendo importantes niveles de liquidez. No cabe duda del gran potencial de inversionistas que existe hoy en el mercado de capitales colombiano, ni del apetito que en la actualidad presentan los inversionistas extranjeros en este tipo de fondos o proyectos. A futuro, la conformación de otros REIT en Colombia, con mecanismos secundarios de liquidez y una reglamentación favorable, reviste especial importancia. Así mismo, la posibilidad de que se adopte en Colombia el esquema de multifondos y su futura reglamentación podrían abrirle la puerta a una mayor cantidad de recursos para impulsar la inversión de bienes inmobiliarios mediante los fondos privados. El desarrollo del mercado inmobiliario y, en general, del país pasa por una mayor profundización del mercado de capitales mediante los mecanismos mencionados. Artículo 18 de la Ley 546 de 1999. Cámara Colombiana de la Construcción - CAMACOL. Calle 70A No.10-22. Tel. 217 7166, fax: 217-2813. Bogotá, Colombia. Correo electrónico: [email protected]. Visítenos: www.camacol.org.co Página 6 de 8 INDICADORES ECONÓMICOS DE LA CONSTRUCCIÓN (30 de abril de 2008) VARIACIÓN PORCENTUAL ANUAL VALORES I. PIB 1/* Total Construcción a. Edificaciones b. Obras civiles 30-Abr-08 IV trimestre 2007 Proyecciones 2008 Proyecciones 2009 25.839 1.634 896 738 8,1 16,0 7,3 28,6 7,5 13,3 3,2 28,2 5,1 7,8 n.d. n.d. 4,8 5,3 n.d. n.d. IV Trimestre 07 VARIACIÓN PORCENTUAL ANUAL VALORES 30-Abr-08 A la última fecha Un mes atrás Tres meses atrás Un año atrás 18.353 898 8.923 525 4,8 2,9 5,9 3,6 n.a. n.a. n.a. n.a. 7,9 15,1 9,5 10,5 -2,9 -5,5 1,2 4,9 1.356 969 175 794 387 24 176 53 43 90 -17,1 -25,7 -38,0 -22,4 16,9 -29,5 1,7 60,3 179,1 20,8 10,2 11,1 -40,3 32,2 7,0 20,3 -35,6 20,3 98,1 17,4 -14,5 -15,0 -36,0 -9,8 -13,0 -29,2 -33,0 33,0 27,2 1,4 36,3 42,7 118,4 30,3 15,9 35,6 50,7 -39,0 -52,0 27,7 Despachos 711.308 -9,5 15,7 18,3 15,0 Producción 876.386 -5,5 9,4 26,0 14,2 175,70 179,74 166,33 175,72 5,5 4,1 8,8 6,9 5,6 4,3 8,5 7,7 4,2 2,7 7,5 8,8 6,5 6,4 6,3 9,1 114,98 114,21 117,19 131,25 106,71 15,0 14,2 17,2 31,3 6,7 n.a. n.a. n.a. n.a. n.a. 14,6 15,2 10,7 21,0 7,9 7,5 6,8 7,1 2,2 11,2 184,0 175,7 138,4 5,9 4,7 4,6 6,4 4,5 4,5 5,7 4,4 4,4 5,8 4,4 3,9 139,17 139,02 8,8 8,8 5,9 6,3 7,2 7,6 15,2 15,3 12.390 442.353 132.805 309.548 107.943 334.410 266.382 175.971 180 15,7 16,7 65,2 3,7 8,7 19,6 6,3 37,2 26,2 15,6 -19,9 -14,7 -21,9 -20,3 -19,8 -22,8 -15,3 22,6 16,5 -25,9 -32,7 -23,3 28,0 -25,2 -21,4 -32,4 25,7 10,3 127,1 62,8 154,2 99,1 139,1 509,6 2,0 101,6 II. Número de ocupados 2/* Nacional Construcción Trece áreas Construcción Ene-mar. 08 III. Licencias 3/* Totales Vivienda a. VIS b. No VIS Otros a. Industria b. Comercio c. Oficina d. Bodega e. Otros destinos Feb. 08 IV. Cemento 4/** Mar. 08 V. Índice Costos Construcción (ICCV) * Total Materiales Mano de obra Maquinaria y equipo Mar. 08 VI. Índices Precios Edificaciones * Total Vivienda Comercio Oficinas Bodegas IV Trimestre 07 VII. Inflación * IPC Total IPC sin alimentos IPC arrendamientos Mar. 08 VIII.Muestra Mensual Manufacturera * Índice producción real sin trilla de café Índice producción real con trilla de café Feb. 08 IX. Financiación 5/*** Cartera Hipotecaria con titularizaciones Desembolsos a. Constructor b. Individual 1. VIS 2. No VIS i. Pesos ii. UVR Cuentas AFC **** Feb. 08 X. Tasas interés hipotecarias (%) ***** Mar. 08 VALORES ABSOLUTOS a. b. 1. 2. VIS UVR No VIS UVR VIS pesos No VIS pesos 10,49 10,99 16,01 16,33 10,49 10,99 16,01 16,33 10,57 10,80 15,92 16,27 10,45 10,80 16,62 15,89 9,60 9,18 14,22 13,93 Fuentes: * DANE. ** ICPC. *** Superintendencia financiera. **** Asobancaria. ***** Banco de la República. Notas: n.d.: no disponible; n.a.: no aplica. 1/ Cifras en miles de millones de pesos constantes 100 = 1994. 2/ Cifras en miles. 3/ Cifras en miles de metros cuadrados. 4/ Cifras en toneladas. 5/ Cifras en miles de millones de pesos corrientes. Cámara Colombiana de la Construcción - CAMACOL. Calle 70A No.10-22. Tel. 217 7166, fax: 217-2813. Bogotá, Colombia. Correo electrónico: [email protected]. Visítenos: www.camacol.org.co Página 7 de 8 CONDICIONES DE USO La Cámara Colombiana de la Construcción procura que los datos suministrados en la serie titulada “Informe Económico”, publicada en su página web y/o divulgada por medios electrónicos, mantengan altos estándares de calidad. Sin embargo, no asume responsabilidad alguna desde el punto de vista legal o de cualquier otra índole, por la integridad, veracidad, exactitud, oportunidad, actualización, conveniencia, contenido y/o usos que se den a la información y a los documentos que aquí se presentan. La Cámara Colombiana de la Construcción tampoco asume responsabilidad alguna por omisiones de información o por errores en la misma, en particular por las discrepancias que pudieran encontrarse entre la versión electrónica de la información publicada y su fuente original. La Cámara Colombiana de la Construcción no proporciona ningún tipo de asesoría. Por tanto, la información publicada no puede considerarse como una recomendación para la realización de operaciones de construcción, comercio, ahorro, inversión, ni para ningún otro efecto. Los vínculos a otros sitios web se establecen para facilitar la navegación y consulta, pero no implican la aprobación ni responsabilidad alguna por parte de la Cámara Colombiana de la Construcción, sobre la información contenida en ellos. En consideración de lo anterior, la Cámara Colombiana de la Construcción por ningún concepto será responsable por el contenido, forma, desempeño, información, falla o anomalía que pueda presentarse, ni por los productos y/o servicios ofrecidos en los sitios web con los cuales se haya establecido un enlace. Se autoriza la reproducción total o parcial de la información contenida en esta página web o documento, siempre y cuando se mencione la fuente. Cámara Colombiana de la Construcción - CAMACOL. Calle 70A No.10-22. Tel. 217 7166, fax: 217-2813. Bogotá, Colombia. Correo electrónico: [email protected]. Visítenos: www.camacol.org.co Página 8 de 8