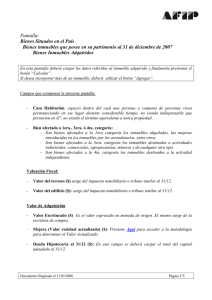

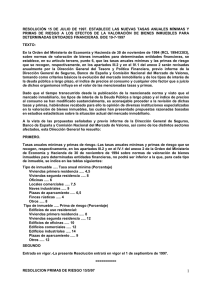

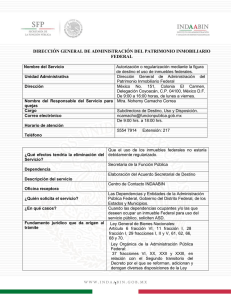

decreto-ley nº 51/52 de impuesto inmobiliario y otros gravámenes

Anuncio