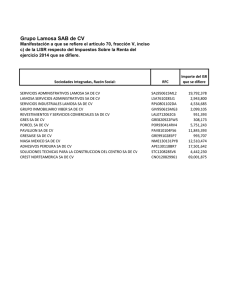

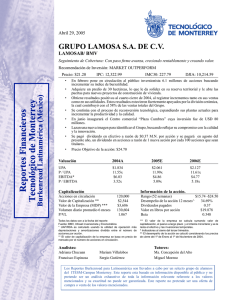

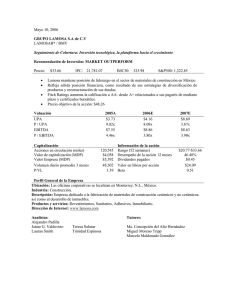

grupo lamosa, sab de cv

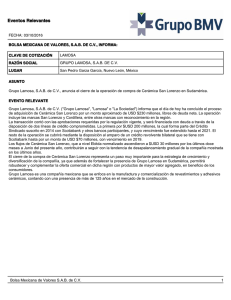

Anuncio