Memoria Anual - Bolsa de Valores de Lima

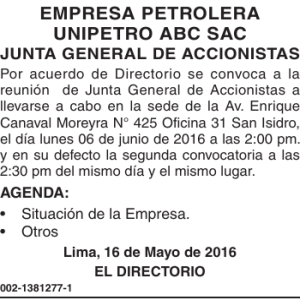

Anuncio