Como Pagar los Estudios Universitarios

Anuncio

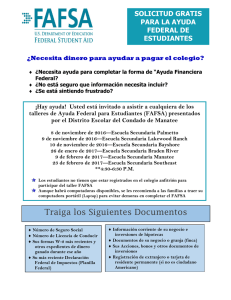

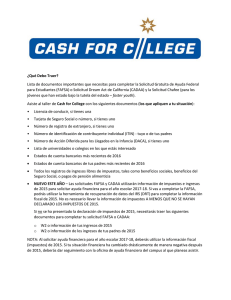

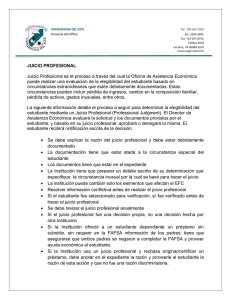

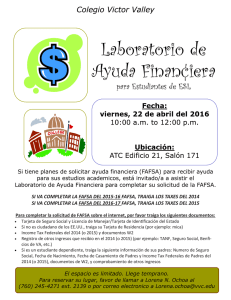

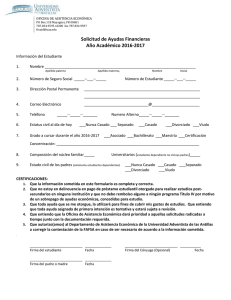

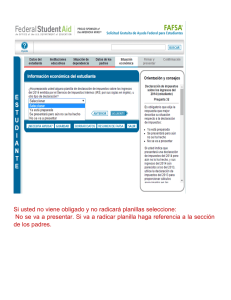

Como Pagar los Estudios Universitarios Denver Scholarship Foundation 7 de noviembre, 2013 Agenda • “¿Qué es la ayuda financiera?” • “¿Qué es el FAFSA y quién puede aplicar?” • Preparándose para el FAFSA, FAFSA, plan después de llenar la FAFSA • Recursos disponibles y la beca DSF ¿Qué es la Ayuda Financiera? • ¿Por qué es importante? • ¿Qué es FAFSA? • ¿De dónde “realmente” proviene el dinero? ¿Qué es la Ayuda Financiera? • ¿Por qué es importante la Ayuda Financiera? • ¿Cuánto va a costar ir a la universidad? ¿Cuánto cuesta ir a la universidad? Community College vive con padres Matricula Estatal Matricula y cuotas Libros, materiales Alojamiento Gastos Personales (incluye seguro, transporte) COSTO DE ASISTENCIA Universidad (en Colorado) vive en universidad Universidad Privada vive en universidad Matricula Estatal $ 3,050 $ 8,900 $35,000 1,700 1,700 1,700 0 10,350 9,100 2,000 2,000 4,000 $ 6,750 $22, 950 $49,800 Pero recuerden... • Estos son solamente los costos iniciales. • Puedes cubrir estos costos con Ayuda Financiera, si llenas las solicitudes. ¿De dónde viene el dinero? -Basada en la necesidad económica (FAFSA) • Grants • Work-Study • Préstamos estudiantiles -Basado en mérito • Becas Institucionales o Privadas -Autoayuda • Trabajar, ahorros, dinero en efectivo Tipos de Ayuda • Grants, trabajo estudiantil, y becas son dinero gratis que no se necesitan pagar. • Préstamos estudiantiles deben ser pagados, después de que el estudiante ya no este registrado en la universidad. • Un préstamo con subsidio: el gobierno paga el interés de tu préstamo mientras estas en la universidad. • Un préstamo sin subsidio: acumula la taza de interés del préstamo mientras estas en la universidad. Becas (Grants) • Provienen del gobierno federal y estatal • Otorgado al estudiante basado en la necesidad económica. • No necesitas pagar el dinero (GRATIS) Subsidio Pell • Hasta $5,650 en 2013-2014 8 Trabajo Estudiantil • Asistencia financiera en forma de trabajo de medio tiempo en el campus o en algunos sitios fuera del campus. • Tienes que encontrar tu propio trabajo. • Recibirás un cheque, no para pagar directamente la matricula. • Hasta 20 horas por semana, la mayoria de trabajos estudiantiles son de 10-15 horas. • Horario flexible y oportunidades para desarrollar conexiones en el campus. • El dinero no es usado contra el estudiante para la ayuda financiera del siguiente año 9 Préstamos Estudiantiles Préstamos Estudiantiles Stafford: • Baja tasa de Interés • Un periodo de gracia por 6 meses • Deuda del estudiante • No hay verificación de crédito • Monto máximo de $5,500 por año Stafford Subsidiado • Basado en necesidad • Tasa de interés = 3.4% (2011-12) • Gobierno paga interés mientras que el estudiante este en la universidad y durante el periodo de gracia Stafford No Subsidiado • No es basado en necesidad • Tasa de interés= 6.8% • Estudiante paga los intereses cuando está en la universidad y el periodo de gracia Préstamos Plus Para Padres • Préstamo Federal para padres de estudiantes universitarios • En el nombre del padre - para estudiantes antes de graduarse y estudiantes dependientes • Verificación de crédito requerido. – Si es negado, el estudiante es elegible para recibir un préstamo sin subsidio. • Los pagos comienzan 6 semanas después que el estudiante haya recibido el dinero: – Mientras el estudiante este en la universidad mínimo de medio tiempo, y – Monto: Hasta la necesidad económica – Honorarios: hasta el 6.8% 11 ¿Qué es el FAFSA? • Solicitud Gratuita de Ayuda Federal para Estudiantes • FAFSA no es una solicitud para becas. Es una solicitud que te puede ayudar a calificar para recibir ayuda financiera. www.fafsa.ed.gov • NO www.fafsa.com • NO www.fafsa.org 12 ¿Quién puede aplicar para el FAFSA? • Estudiantes tienen que ser uno de los siguientes: – Ciudadano Estadounidense, Residente Permanente, Refugiado/Asilado, esperando una tarjeta con un seguro social • FAFSA es disponible el 1ero de enero de cada año – Noches FAFSA o “ FAFSA Nights” serán en febrero y marzo • FAFSA tiene que entregarse cada año 13 Antes del FAFSA: Prepare lo siguiente • Estudiantes tienen que obtener una identificación otorgada por el gobierno, si aún no la tienen • Preparar y someter la declaración de impuestos de el estudiante y padre en enero o lo más pronto posible. – Si no reciben su W-2 para el 31 de enero de 2013, hablen con su supervisor. 14 Declarando Impuestos • Lo que Denver Scholarship Foundation ha aprendido: – Si una familia no reporta sus ingresos al gobierno federal (IRS), el estudiante está a riesgo de no recibir ayuda financiera federal, aunque el estudiante sea ciudadano estadounidense. 15 FAFSA • Para completar el FAFSA, necesita: – La declaración de impuestos del año 2012 (1040, 1040A, 1040EZ) y el W-2 para el estudiante y sus padres – El número de seguro social del estudiante y sus padres (el del estudiante es requerido) – El nombre de ustedes y sus padres como aparece en la tarjeta de seguro social • Una lista con más detalles será distribuida en enero) 16 Slide Header 2013 17 FAFSA • El Departamento de Educación de los Estados Unidos procesa la información de tu FAFSA y proporciona al estudiante y a las universidades que escogiste tu: Aporte Familiar Previsto (EFC) – El EFC es un número que las universidades usan para determinar tu elegibilidad para recibir ayuda financiera. – No se espera que tengan esta cantidad en efectivo pero es una cantidad que pueden esperar como contribución familiar en su primer año. 18 Factores que determinan el EFC • Ingresos y bienes del padre (bienes no incluyen la residencia principal de la familia, negocios con menos de 100 trabajadores, fondos de jubilación, seguros de vida, y ranchos.) • Ingresos y bienes del estudiante • Dinero en efectivo, ahorros, inversiones, negocios • Número de personas en el hogar y en el colegio • Ingresos sin impuestos • Note: Deudas/facturas no están en la lista. 19 Circunstancias Especiales • ¿Mis padres están divorciados, cuales impuestos uso? Usa la información del padre con el cual has vivido más durante los últimos 12 meses, típicamente es el padre que proporciona más de la mitad de apoyo. • ¿Si mi mama se volvió a casar, tengo que usar la información financiera de su esposo, si se presenta en forma conjunta o por separado? Si. • Yo vivo con mi abuela, y ella no declara impuestos. No importa con quién vivas, si ellos no son sus guardianes legales asignados por una corte, necesitamos la información financiera de tus padres. 20 Circunstancias Especiales • Yo soy independiente porque tengo 18 años y yo proporciono (proveo) por mi mismo y mis padres ya no me ayudan económicamente y tampoco mientras estoy en el colegio. Tienes que estar legalmente emancipado, tener 23 años de edad o estar casado, o tenemos que tener la información de impuestos de tus padres. • Mis padres no declaran impuestos. Está bien, tienes que completar el FAFSA. • Mis padres no me quieren dar sus impuestos y ni sus seguros sociales. Si no eres considerado independiente necesitas esa información. • Mis padres no tienen un número de seguro social. Está bien, todavía se puede completar el FAFSA. 21 Independiente vs. Dependiente • Yo vivo con mi hermano, el es mi tutor legal. En este caso no importa con quién vivas. Necesitas proporcionar la información de tus padres biológicos a menos de que hayas sido adoptado legalmente. • Tengo un hijo. Si tu proporcionas mas de la mitad de la manutención de tu hijo , eres independiente. • Estoy en una casa hogar (foster care). Si en alguna ocasión desde que cumpliste los 13 años estuviste en una casa hogar, eres independiente. • No soy legalmente adoptado pero no puedo localizar a mis padres o están encarcelados. En circunstancias especiales donde no puedan proporcionar información de los padres necesitarían proporcionar documentación a la oficina de ayuda financiera para que ellos juzguen profesionalmente. 22 Después del FAFSA • En unos meses después de llenar el FAFSA. • Recuerde lo siguiente: – El proceso no termina con el FAFSA. – Cuando asistan a la noche de FAFSA es importante que tomen notas y pongan atención a su experto en FAFSA- esta persona te dirá el siguiente paso. – Renae te ayudará con los “próximos pasos” – mantenla al tanto del proceso. – Cuando una universidad te pida algún documento o información adicional, mándala inmediatamente. 23 Plan octubre-diciembre: Estudiantes tienen que obtener una identificación oficial otorgada por el gobierno enero: Declarar los impuestos del 2012 febrero: Completar el FAFSA marzo: IRS Data Match – Herramienta de consulta y traspaso de datos del IRS (si es necesario); ordenar transcripción de impuestos del IRS abril: Someter cualquier documentación que la universidad solicite. Recibir cartas de ayuda financiera. mayo: Tomar una decisión, aceptar ayuda financiera. junio-julio: Verificar que tu expediente de ayuda financiera este completo. 24 Recursos Disponibles • Denver Scholarship Foundation – DSF Website: www.denverscholarship.org – Directorio de Becas: www.denverscholarship.org/scholarshipdirectory 25 La Beca DSF • Cada año, Denver Scholarship Foundation otorga miles de becas a graduados calificados de DPS que asisten a una de las 39 universidades participantes de Colorado. • La Beca DSF es renovable por hasta cinco años y estudiantes reciben hasta $3,400 en el año escolar 2012-13. • DSF depende de donaciones de la comunidad para pagar por las becas y la cantidad de la beca puede variar de año a año. • Solicitudes tienen plazo hasta el día 1 de abril 26 Becas Institucionales • La mayor parte de las becas son otorgadas por las universidades! • Robin (y Mary) tendrá una lista en los últimos de noviembre o a principio de diciembre con las fechas de plazo para las becas institucionales de las universidades de Colorado. 27 ¿Cómo puedo disminuir el costo universitario? • Programa ASCENT • Clases Advanced Placement (AP) • Recaudación de fondos – Fiestas – Cartas • Trabajar y ahorrar • Aplicar para becas (trabajo comunitario) 28 ¿Preguntas? • Está es mucha información… • ¿Cuáles son sus preguntas ahora? • Información de Robin/DSF – [email protected] – 303.564.7601 • Información de Mrs. Abbott/CEC • [email protected] • 720.423.6366 29