El mercado de ajonjolí alemán y europeo

Anuncio

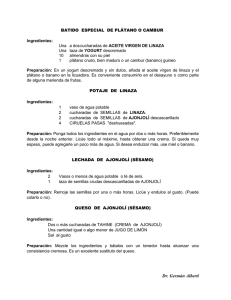

Estudio financiado por el Centro Empresarial México-Unión Europea (CEMUE-PIAPYME). Si desea conocer toda la información que necesita saber para su proceso de exportación a la Unión Europea, visite la página www.cemue.com.mx El mercado de ajonjolí alemán y europeo Certificación orgánica y otras opciones de valor añadido para la asociación mexicana Guie Guishi Por encargo de: IDOM Ingeniería y Consultoría S.A. Agro Eco Freek Jan Koekoek Mayo 2006 Informe no: 2006-12 Nota: Con el objeto de respetar la confidencialidad del beneficiario se ha suprimido toda información personal. Colofón Este documento ha sido elaborado en parte con la ayuda financiera de la Unión Europea. Su contenido es responsabilidad exclusiva de <Agro Eco> y en ningún caso se debe considerar que refleja la opinión de la Unión Europea. Aunque la información en este informe ha sido compilada con gran cuidado y máxima seriedad, el autor no acepta reclamación alguna por daños o pérdidas que hayan ocurrido en relación con su contenido. Este informe es confidencial y puede ser usado únicamente para los fines descritos en la introducción, enmarcados en el Programa Integral de Apoyo para las Pequeñas y Medianas Empresas de la Unión Europea en cooperación con México (PIAPYME). No está permitida su reproducción o divulgación. Para más información por favor contacte al autor: Agro Eco P.O. Box 63 6720 AB Bennekom The Netherlands Telhone: +31 (0)318 420 405 Fax: +31 (0)318 414 820 E-mail: [email protected] Website: http://www.agroeco.net/ Contenido Resumen ......................................................................................... 5 1 Introducción................................................................................. 6 1.1 Antecedentes 6 1.2 Objetivos 7 1.3 Resultados esperados 7 1.4 Método de trabajo 7 2 El producto .................................................................................. 9 2.1 Características del producto 9 2.2 Tipos y calidades 10 3 Importaciones de ajonjolí ......................................................... 11 3.1 Importaciones de la UE 11 3.2 Importaciones europeas de aceite de ajonjolí 12 3.3 Importaciones de Alemania 14 4 El consumo de ajonjolí ............................................................. 17 4.1 El consumo alemán 17 4.2 El mercado orgánico alemán 18 4.3 El mercado de ajonjolí orgánico a nivel europeo 19 4.4 El mercado justo 20 5 Productos elaborados............................................................... 21 5.1 Ofrecer un producto y servicio de calidad 21 5.2 Limpiar hasta el 98 o 99 por ciento 22 5.3 Limpiar por encima del 99.9% (requerido por la industria confitera) 22 5.4 Descuticulizar 22 5.5 Extracción de aceite 22 5.6 Preparación de harina para alimento 23 6 Precios ....................................................................................... 24 Agro Eco ajonjolí, 23/03/07 3 7 Estructura del mercado ............................................................ 27 7.1 Importadores y procesadores de ajonjolí 27 7.1.1 Worlée Naturprodukte GmbH, Hamburgo............................................................. 27 7.1.2 Davert Mühle, Senden, Alemania ......................................................................... 27 7.1.3 Tradin BV, Ámsterdam.......................................................................................... 28 7.1.4 Doens Food Ingredients BV, IJzendijke, Holanda ................................................ 28 7.1.5 DO-IT BV, Holanda ............................................................................................... 28 7.1.6 A.L. van Eck & Zonen BV, Zevenbergen, Holanda............................................... 28 7.2 Empresas extractoras de aceite 28 7.2.1 Provence Regime SA, Pont St. Espris, Francia.................................................... 28 7.2.2 Ölmühle Kroppenstedt GmbH, Kroppenstedt, Alemania ...................................... 28 7.2.3 Huilerie Moog, Bram, Francia ............................................................................... 28 7.2.4 Ölmühle Solling, GmbH, Bevern, Alemania .......................................................... 28 7.2.5 Soluna Ölmanufaktur – Werkhof Ringenwalde, Alemania .................................... 29 8 Requisitos de calidad................................................................ 30 8.1 Legislación 30 8.1.1 Control sanitario .................................................................................................... 30 8.1.2 Etiquetado ............................................................................................................. 31 8.1.3 Control fitosanitario ............................................................................................... 31 8.1.4 Productos de producción biológica ....................................................................... 31 8.2 Estándares de producto 32 8.3 Requisitos comerciales de calidad 34 8.4 Otros requisitos comerciales 35 9 Conclusiones ............................................................................. 36 9.1 Convencional, orgánico o comercio justo 36 9.2 Productos elaborados y calidad 37 Agro Eco ajonjolí, 23/03/07 4 Resumen En el marco del proyecto PIAPYME, se estudió el mercado de ajonjolí alemán y europeo. En particular, se aportaron elementos mercadotécnicos para decidir sobre inversiones en, por un lado, certificaciones orgánicas y de comercio justo, y por el otro, productos elaborados. Estas inversiones serán consideradas por el beneficiario del proyecto: la asociación rural Guie Guishi y el operador mexicano Frente por la Democracia y el Desarrollo. El estudio es parte de una asesoría más grande que también incluye una visita de campo, de la cual se producirá un informe final. El mercado de ajonjolí europeo mide 98.000 toneladas métricas y tiene un valor de 87 millones de euros (sobre la base de importaciones). El consumo es dominado por Alemania, Grecia y Holanda, y se orienta sobre todo a la industria panadera. En menor medida, se consumen productos elaborados sobre la base de sésamo, como tahini, halva, productos de confitería y otros. El consumo de tahini y halva es muy grande en Grecia, mientras que en otros países son productos más bien de nicho, relacionados con la cocina étnica griega y el canal de alimentos saludables. Entre 2001 y 2005 el consumo de ajonjolí europeo creció un 15 por ciento (medido en volumen), el 3,5 por ciento anual. El consumo alemán en el mismo período creció un 42 por ciento, o 9 por ciento anual. Faltando estadísticas exactas, se estimó el mercado de ajonjolí europeo de 2000 a 3000 TM, equivalente a 2 ó 3 por ciento del consumo europeo. Es probable que el consumo alemán comprenda un 30 por ciento de esto, dado su peso en el mercado orgánico en general. La cuota general del mercado orgánico en Alemania era 2,2 por ciento en 2002, y probablemente haya alcanzado al 2,5 o 3 por ciento en 2005. Desafortunadamente los premios pagados por el ajonjolí orgánico son muy bajos, por lo menos en Europa. El mercado de ajonjolí justo certificado por FLO es muy joven y mucho más pequeño que el orgánico, probablemente menos de 100 TM. Sin embargo, se nota una demanda latente muy fuerte, y es probable que este mercado crezca muy rápido en los próximos años, bajo la condición de que se logre movilizar una oferta adecuada. Esta situación parece una oportunidad excelente para cualquier organización de productores que cumpla con los requisitos de FLO. Los precios garantizados en el sistema de FLO son atractivos en la mayoría de los casos, salvo cuando el vendedor tiene una calidad alta que ya está bien remunerada de por sí. Habrá que verificar si éste es el caso de los productores de México. El mercado claramente recompensa los productos de mayor calidad con premios atractivos. Las opciones más inmediatas de valor añadido son: limpieza hasta el 99 por ciento, limpieza hasta más del 99.9 por ciento; descascarillado; extracción de aceite; y producción de harina. Además habrá de ofrecer un producto y un servicio seguro y de calidad. Agro Eco ajonjolí, 23/03/07 5 1 Introducción 1.1 Antecedentes El estudio de mercado es parte de un proyecto presentado por el operador mexicano Frente por la Democracia y el Desarrollo ante PIAPYME. El objetivo específico del PIAPYME es incrementar la competitividad y la capacidad exportadora de las pequeñas y medianas empresas mexicanas. El proyecto que presenta el Frente por la Democracia y el Desarrollo está dirigido a la sociedad rural del sector agroalimentario que abarca 478 socios y tiene el objetivo de incursionar en el mercado alemán al terminar la asistencia técnica, cumpliendo con el cuadro legislativo europeo y con los estándares de calidad y comercialización requeridos por el mercado. Esto implica la transformación de la producción tradicional en cultivo orgánico (siempre y cuando las recomendaciones del experto europeo así lo indiquen) y el procesamiento básico de la semilla según el segmento que se identifique en el perfil de mercado, para poder ofrecer un producto con mayor valor agregado mejorando el posicionamiento del producto y el poder de negociación de la empresa. El Operador Frente por la Democracia y el Desarrollo es una agencia de desarrollo local, que tiene la función de apoyar a las pequeñas y medianas empresas, como así también a las sociedades rurales de la región, y asesorarlas en sus posibilidades de mejorar la productividad, incrementar la responsabilidad social y encontrar nichos de mercado y formas de comercialización que proporcionen mayores rendimientos para el desarrollo de las condiciones económicas de la región. Guie Guishi cuenta actualmente con potencial de inversión para mejorar la posición comercial de su sociedad rural. En conjunto con el Operador se detectó el mercado alemán como destino para la exportación del producto: un mercado con fuerte crecimiento que ofrece precios justos y conciencia por parte de los consumidores de las ventajas de una producción tradicional u orgánica. Por lo anterior, Guie Guishi, a través del Operador, está solicitando: a. Asistencia técnica y capacitación para el análisis de los nichos de mercado del ajonjolí en el mercado alemán (incluyendo recomendaciones sobre las oportunidades, ventajas y desventajas del mercado orgánico frente al mercado convencional) b. Asistencia técnica en campo para la adecuación de la calidad del producto a estándares del mercado europeo (específicamente del alemán) a. la separación adecuada de las diferentes calidades de ajonjolí b. la realización de un cribado adecuado para una limpieza cercana al 98% c. Asistencia técnica en campo para mejorar la productividad Agro Eco ajonjolí, 23/03/07 6 a. realizar un adecuado control de plagas y enfermedades en campo y en almacén, con métodos aceptados por el mercado de productos orgánicos d. Asesoría sobre el procesamiento primario del ajonjolí y sus oportunidades en el mercado europeo (específicamente el alemán) e. Asesoría de las oportunidades de venta al menudeo con marca propia y la certificación de mercado justo 1.2 Objetivos La misión considera los objetivos siguientes: a) Identificación de nichos de mercado para el ajonjolí en el mercado alemán; b) Ventajas de la implementación de una certificación orgánica y/o comercio justo en conformidad con la demanda identificada en el mercado alemán; c) Identificación de requerimientos de calidad, requisitos de acceso y de mercado para la exportación de ajonjolí a la Alemania; d) Identificación de oportunidades de mercado para un producto procesado y con marca propia; e) Identificación de las áreas de mejora en la producción de ajonjolí. 1.3 Resultados esperados Los resultados esperados de este proyecto y los entregables son: a) b) c) d) Perfil de mercado para el ajonjolí en Alemania. Evaluación del potencial de mercado de Guie Guishi y recomendaciones sobre las formas de comercialización con mayores posibilidades de éxito (incluyendo evaluación de la conveniencia de implementación de la certificación orgánica). Recomendaciones y lineamientos para la adecuación del producto a los requisitos de acceso al mercado europeo Informe final 1.4 Método de trabajo El estudio de mercado se concentra en el resultado esperado “a”: perfil de mercado para el ajonjolí en Alemania. A la vez, el estudio da elementos para alcanzar los otros resultados esperados, los cuales serán presentados en el informe final, al terminar la misión completa (o sea después de la visita de campo del agrónomo). Las fuentes de información usadas para el estudio son: • Información y experiencia propia del consultor; • Investigación de escritorio: estadísticas comerciales como eurostat; Internet; libros; revistas; etc. Agro Eco ajonjolí, 23/03/07 7 • Investigación “de campo”: entrevistas con informantes claves en el sector de ajonjolí. El estudio se realizó entre el 2 y el 8 de Mayo de 2006 desde la oficina del consultor en Bennekom, Holanda. Agro Eco ajonjolí, 23/03/07 8 2 El producto 2.1 Características del producto La semilla de ajonjolí es clasificada como semilla oleaginosa. Su contenido de aceite varía entre menos del 40 hasta más del 50 por ciento. La semilla mexicana, generalmente contiene más del 50 por ciento de grasa. Mundialmente, el mayor uso del ajonjolí se dirige a la producción de aceite. En Europa, sin embargo, se usan mayormente las semillas enteras, sobre todo en la panadería y en la confitería. En los países Latinoamericanos la harina de ajonjolí es usada como materia prima para confitería. En Europa, sin embargo, este uso no es muy conocido. Lo que sí es común es el uso de la harina de ajonjolí como pienso. La harina de ajonjolí se obtiene normalmente de la torta de extracción, el producto que queda después de exprimir la semilla. Alternativamente, se pueden moler las semillas enteras, obteniendo un producto con más grasa. Existe también un producto con grasa añadida. Es posible que la harina de ajonjolí se utilice en la industria alimentaria europea, pero hace falta información concreta. La semilla de ajonjolí misma se usa mayormente por encima del pan. Se estima que este uso representa el 85 por ciento del consumo europeo. Las otras formas de uso como ingrediente para el pan o en comidas son menos importantes. Por consecuencia, también las ventas directas del producto al consumidor son pequeñas, ya que el consumidor final normalmente no produce su propio pan. En cuanto a la preparación de comidas, un uso importante es en ensaladas. El tipo de semilla más importante en el mercado europeo es la con cáscara (“unhulled”). Este tipo tiene un sabor de nuez. Una excepción notable a este principio es MacDonald's, que usa semillas sin cáscara (“hulled”) sobre todos sus panes vendidos mundialmente. Esto concuerda con la preferencia norteamericana de consumir el ajonjolí sin cáscara. El aceite de sésamo se usa especialmente en la cocina étnica, por ejemplo en restaurantes chinos. Este aceite es popular también en el canal de ventas llamado de salud (“health food channel”). Dicho canal, que incluye las tiendas orgánicas, también vende tahini – pasta de sésamo de consistencia cremosa, que se come con pan o se utiliza en comidas provenientes de la cultura mediterránea y oriental. Especialmente en Grecia se consume mucho tahini, y también halva, ambos productos sobre la base de ajonjolí. Agro Eco ajonjolí, 23/03/07 9 Debido a que el sésamo contiene grasas no-saturadas, generalmente consideradas como sanas, el consumo de sésamo se beneficia de la tendencia general en el mercado europeo de cuidar más la salud. 2.2 Tipos y calidades En el comercio internacional, el ajonjolí es diferenciado por el origen y el grado de limpieza. Además se distingue si es natural (“unhulled” o sin remover la cáscara) o descuticulizado (“hulled”: sin cáscara). El origen es un indicador importante del color. Las variedades blancas (como las de Guatemala y Sudán) son más requeridas que las coloradas como las de la India y Nigeria. Según el origen también se manejan otras variables como el contenido de grasa y el sabor. Cuadro 1: Tipos y calidades de ajonjolí, y su precio Cotización original Guatemala sin cáscara 99.9% 56 limpieza ex-store (£p/lb) 1400 Guatemala cif Europa ($/TM) Nigeria natural 98% limpieza fob 900 Lagos ($/TM) Nigeria natural 99.95% limpiada 700 en RU ex-store (£/TM) Unquoted Sudan natural cif Europa ($/TM) 900 India natural cif Europa ($/TM) Origen India descascarillado con 1190 máquina & secado al sol 99.9% limpieza ($/TM ) Fuente: The Public Ledger, 8 de Mayo de 2006 Agro Eco ajonjolí, 23/03/07 EE.UU. por Premio sobre tonelada “India natural” ($/TM) 2290 1390 1400 900 500 0 1302 402 Unquoted 900 1190 Unquoted 0 290 10 3 Importaciones de ajonjolí 3.1 Importaciones de la UE Alemania es uno de los tres mayores importadores de los 25 países de la Unión Europea. Los otros dos grandes son Grecia y Holanda (Cuadro 2). En 2005 Alemania aportó el 20 por ciento del volumen importado desde fuera de la UE, frente a Grecia con el 22 por ciento y a Holanda con el 21 por ciento. En términos de valor, Alemania fue la más grande con un 21 por ciento, seguido por Grecia (20%) y Holanda (19%). Sin embargo, como veremos más adelante (Capítulo 3.3), una cuarta parte de las importaciones holandesas tienen Alemania como destino final. Cuadro 2 Importaciones de ajonjolí de la Unión Europea, por país, 2001–2005, valor en mil euros, volumen en Toneladas Métricas UE25 UE15 Alemania Grecia Países Bajos Reino Unido Polonia Francia Italia España Bélgica Suecia Chipre República Checa Dinamarca Hungría Austria Lituania Eslovaquia Estonia Latvia Malta Eslovenia Portugal Finlandia Irlanda 2001 Valor 84 646 73 686 13 722 15 037 25 098 Volumen 95 662 82 640 14 336 18 399 31 487 2002 Valor 69 004 60 313 11 463 14 329 19 010 Volumen 92 429 80 428 13 993 20 940 28 741 2003 Valor 76 235 66 589 10 744 16 252 25 051 8 211 7 043 0 2 731 3 216 1 909 829 1 763 1 895 721 677 628 183 163 0 15 82 110 120 2 302 5 Volumen 102 262 89 984 12 916 21 317 40 222 2004 Valor 91 390 77 695 16 161 18 924 21 030 6 192 6 128 0 2 674 4 086 1 616 877 1 181 2 514 812 0 2 295 2 869 1 325 559 1 361 1 349 724 551 552 199 161 0 13 80 147 95 1 188 2 585 705 171 142 0 62 115 103 92 5 148 0 Volumen 99 389 83 986 16 258 23 325 24 205 2005 Valor 86 870 75 940 17 951 17 784 16 918 Volumen 97 739 84 341 19 378 21 923 20 192 5 586 5 610 7 953 7 324 7 404 6 859 0 2 094 4 329 1 371 709 1 201 2 052 970 0 2 398 2 127 1 967 890 1 006 1 148 808 0 2 378 2 984 2 041 1 059 868 1 481 910 9 444 3 431 2 531 2 442 2 299 1 783 1 523 1 278 11 173 2 882 3 038 2 232 2 425 1 279 1 659 1 229 7 103 4 306 3 749 2 384 2 258 1 956 1 652 833 9 036 3 797 4 421 2 221 2 633 1 690 1 921 838 610 718 200 169 0 60 128 135 86 8 105 0 411 0 126 171 0 89 42 41 97 1 29 0 428 0 135 200 0 87 53 48 91 3 22 0 695 474 311 264 219 36 132 300 25 4 115 17 619 419 293 281 304 39 125 152 24 3 87 18 814 452 411 258 229 164 136 83 20 5 1 0 796 494 427 284 249 317 136 106 19 5 0 0 Fuente: Eurostat 2006 Agro Eco ajonjolí, 23/03/07 11 India es el proveedor más importante de la UE, aportando el 30 por ciento del volumen total en 2005. Etiopía, el segundo en rango, sigue con el 12 por ciento. Guatemala, Sudán, Paraguay, Pakistán y Venezuela son otros proveedores grandes. México ocupa la novena posición en el mercado Europeo, contribuyendo al uno por ciento del volumen y al dos por ciento del valor de las importaciones extra-UE. Sin embargo, el volumen de las exportaciones mexicanas hacia la UE ha ido decayendo rápidamente, de 2053 toneladas métricas en el 2000 a 1260 en 2005. En el mismo período, las importaciones totales de la UE aumentaron de 85 000 a 98 000 toneladas (Cuadro 3). Como veremos más adelante, en el mismo período se aumentaron drásticamente las exportaciones méxicanas de aceite de ajonjolí a la UE. Cuadro 3 Origen de las importaciones extra-UE, 2001–2005, Valor en mil euros, Volumen en Toneladas Métricas UE25 India Etiopía (incluso Eritrea) Guatemala Sudán Paraguay Pakistán Venezuela Nigeria México Turquía Bolivia Uganda China Egipto Burkina Faso Nicaragua Líbano Mali Tailandia Guam Japón Perú Sri Lanka Ghana Valor 2001 84 646 43 312 1 993 Volumen 2001 95 662 53 835 2 276 Valor 2002 69 004 33 054 3 364 Volumen 2002 92 429 46 446 5 452 Valor 2003 76 235 35 146 6 392 Volumen 2003 102 262 45 853 8 509 Valor 2004 91 390 53 611 3 425 Volumen 2004 99 389 58 103 4 496 Valor 2005 86 870 45 577 8 909 Volumen 2005 97 739 51 666 11 599 7 522 14 280 314 776 2 081 1 241 3 046 1 137 0 435 1 741 360 1 930 5 117 17 242 365 1 089 1 654 1 840 2 053 927 0 468 1 458 273 2 269 6 592 14 277 391 991 949 322 2 053 1 174 64 208 754 704 644 5 717 22 058 770 1 625 881 592 1 638 895 72 234 781 559 926 5 534 17 551 576 700 812 124 1 844 1 135 29 422 1 440 525 1 185 4 863 30 187 938 1 028 778 213 1 596 965 35 508 1 665 461 1 584 7 120 12 237 2 019 752 1 878 969 1 919 1 014 257 374 917 768 934 5 355 16 600 2 381 1 093 1 554 1 286 1 396 730 292 374 725 644 1 194 7 434 5 199 4 740 2 315 1 679 1 452 1 435 1 246 941 921 726 718 610 5 611 6 777 6 295 2 691 1 729 2 044 1 260 864 1 194 990 601 587 823 112 333 157 94 0 101 217 6 0 73 305 259 85 0 15 168 1 0 584 341 121 95 22 104 96 9 0 584 326 176 80 18 16 71 1 0 92 337 95 115 41 82 96 21 13 89 276 126 88 36 19 92 16 18 130 451 171 201 129 106 53 49 60 94 352 218 171 91 26 48 38 90 573 454 297 191 183 153 131 125 103 465 314 364 152 164 42 139 115 160 Fuente: Eurostat 2006 3.2 Importaciones europeas de aceite de ajonjolí En 2005 la Unión Europea importaba 9.200 toneladas métricas de aceite de ajonjolí, de las cuales 6.200 provenían de fuera de la Unión. Esta última cantidad corresponde a Agro Eco ajonjolí, 23/03/07 12 unas 15.000 toneladas de semillas de sésamo, o al 15 por ciento de las importaciones de la UE de semilla de sésamo (suponiendo un grado de extracción del 40 por ciento). Las importaciones internas europeas de 2.900 TM corresponden a 7.25 TM de semilla y el 7 por ciento de las importaciones europeas. Estas cifras indican que la UE depende por 2/3 de su demanda de terceros países; un porcentaje que ha crecido además en los últimos cinco años (del 56 al 67 por ciento para ser exacto). Es muy notable que sólo México contribuya al 34 por ciento a las importaciones de aceite desde fuera de la UE. Es el proveedor más importante de este producto en Europa, con 2.100 toneladas (correspondiendo a 5.25 mil TM de semilla). Esta posición, además, la ha obtenido en muy pocos años, aportando tan solo 500 toneladas en el 2001. Este logro corresponde a una tasa de crecimiento anual del 43 por ciento. Cuadro 4 Importaciones de aceite de ajonjolí de la UE, por origen, 2001–2005 Por volumen (x100 Kg.) 2001 2002 2003 2004 Total importaciones 55 938 72 138 90 307 88 470 UE25_EXTRA 30 665 45 729 51 207 53 496 UE25_INTRA 25 273 26 409 39 100 34 974 MÉXICO 5 292 6 809 11 545 14 922 PAÍSES BAJOS 13 124 14 125 24 295 18 195 CHINA (REPÚBLICA POPULAR) 10 935 16 854 9 954 10 021 SINGAPUR 5 656 5 536 5 921 6 363 ALEMANIA (incl Alemania del Este desde 1991) 5 513 5 753 7 310 7 623 INDIA 1 421 4 770 8 272 5 409 FRANCIA 1 615 1 578 1 799 5 371 REINO UNIDO 3 983 3 792 4 215 2 783 HONG KONG 2 661 2 216 7 798 9 076 MALASIA 381 395 1 065 741 TURQUÍA 520 1 378 1 233 1 768 ESTADOS UNIDOS 832 1 797 978 946 BÉLGICA (y LUXBG -> 1998) 21 79 558 168 NICARAGUA 405 392 516 548 JAPÓN 367 961 463 354 REPÚBLICA DE COREA (COREA DEL SUR) 46 80 219 474 2005 91 715 62 323 29 392 21 184 17 785 17 346 5 568 5 551 6 036 2 370 2 138 3 124 1 722 2 227 951 843 665 446 286 Fuente: Eurostat 2006 El siguiente cuadro muestra las importaciones de aceite de ajonjolí en valor, y el precio promedio de las importaciones en 2005. El precio promedio del comercio interno de la Unión Europea era en 2005 de €1,88 por Kg., y del comercio interno €2,52. El promedio de las importaciones desde México era €1,86. Éste no parece un precio muy atractivo, ya que traduce a un precio de la semilla de €0,74 (EE.UU. $0,89), apenas igual al precio de la semilla de la India. 1 1 Suponiendo un grado de extracción del 40 por ciento y sin contar los costos de extracción. Agro Eco ajonjolí, 23/03/07 13 Cuadro 5 Importaciones de aceite de ajonjolí en la UE y su origen, 2001–2005, y precio promedio de las importaciones en el 2005, por valor (€) 2001 2002 2003 2004 2005 Total importaciones 15 525 165 15 199 452 16 933 041 17 322 572 19 088 863 UE25_EXTRA 8 746 771 9 274 971 9 462 567 10 203 548 11 685 836 UE25_INTRA 6 778 394 5 924 481 7 470 474 7 119 024 7 403 027 MÉXICO 1 059 745 1 130 735 1 785 369 2 515 043 3 949 274 PAÍSES BAJOS 3 237 467 2 549 096 3 741 291 3 284 456 3 862 645 CHINA (REPÚBLICA 2 737 033 2 790 968 1 941 550 1 875 597 2 554 540 POPULAR) SINGAPUR 2 239 945 1 909 591 1 809 085 1 833 401 1 594 270 ALEMANIA (incl 1 341 517 1 474 188 1 642 778 1 878 108 1 440 525 Alemania del Este desde 1991) INDIA 183 082 560 691 1 033 528 787 359 851 281 FRANCIA 656 468 535 759 637 148 707 529 810 285 REINO UNIDO 1 277 810 1 033 547 1 174 365 825 822 769 647 HONG KONG 1 079 282 831 777 1 208 234 1 385 466 538 639 MALASIA 127 453 130 651 178 880 251 627 443 989 TURQUÍA 104 390 222 523 236 755 325 407 390 284 ESTADOS UNIDOS 331 547 519 851 254 650 290 793 304 123 BÉLGICA (y LUXBG -> 10 491 32 976 59 333 160 224 263 001 1998) NICARAGUA 176 392 144 894 179 557 197 423 207 650 JAPÓN 215 882 320 528 192 988 147 948 179 580 REPÚBLICA DE COREA 28 124 57 936 91 967 131 372 130 214 (COREA DEL SUR) 2005 2,08 1,88 2,52 1,86 2,17 1,47 2,86 2,60 1,41 3,42 3,60 1,72 2,58 1,75 3,20 3,12 3,12 4,03 4,55 Fuente: Eurostat 2006 3.3 Importaciones de Alemania India, Holanda, Paraguay y Guatemala son los proveedores más importantes del mercado alemán (Cuadro 6). Uganda obtuvo en 2005 la quinta posición en este mercado, demostrando un rápido crecimiento. México tiene una posición pequeña en el mercado alemán, con exportaciones de 92 toneladas en 2004. En 2005 no se reportaron importaciones provenientes de Mexico. Es probable que parte de la importación desde Holanda sea de semilla mexicana. Agro Eco ajonjolí, 23/03/07 14 Cuadro 6 Los proveedores más importantes del mercado alemán, 2001–2005, Valor (mil euros) 2001 2002 2003 2004 2005 Importaciones totales 18 265 17 149 18 823 26 568 24 262 Extra UE25 13 722 11 463 10 744 16 161 17 951 Intra UE25 4 543 5 686 8 079 10 407 6 311 India 9 147 8 446 7 565 11 588 12 023 Países Bajos 3 703 5 376 7 572 9 321 5 198 Paraguay 114 100 284 1 099 1 932 Guatemala 1 772 1 613 1 213 1 675 1 598 Uganda 30 13 0 77 529 Grecia 112 78 112 449 429 Egipto 151 223 147 311 309 Sudán 1 214 415 254 95 297 Austria 62 9 16 230 285 Pakistán 16 0 0 0 235 Bolivia 0 0 0 257 224 China 43 22 93 22 204 Perú 89 0 39 53 131 Reino Unido 480 105 160 142 121 México 16 23 91 92 Fuente: Eurostat 2006 En 2005, después de 4 años de crecimiento, las importaciones totales alemanas de ajonjolí bajaron. Sin embargo, las importaciones desde fuera de la Unión Europea aumentaron en detrimento de las importaciones internas, sobre todo desde Holanda. (Figura 1). En otras palabras, las importaciones indirectas desde Holanda fueron parcialmente reemplazadas por importaciones directas de origen. Los países que más se beneficiaron en esta tendencia fueron la India, Paraguay y Uganda. Agro Eco ajonjolí, 23/03/07 15 Figura 1 Composición de las importaciones alemanas, 2001–2005, Volumen en Toneladas Métricas. 30.000 25.000 20.000 Total importaciones Extra UE25 Intra UE25 15.000 10.000 5.000 0 2001 2002 2003 2004 2005 19.12 20.52 22.26 26.43 25.50 Total 3 8 6 5 3 importaci ones 14.33 13.99 12.91 16.25 19.37 Extra 6 3 6 8 8 UE25 4.787 6.535 9.350 10.17 6.126 Intra Fuente: Eurostat 2006 Agro Eco ajonjolí, 23/03/07 16 4 El consumo de ajonjolí El consumo europeo de ajonjolí es dominado por Alemania y Grecia. Holanda, Polonia, y Francia también ocupan un lugar importante (Figura 2). En 2005 el consumo aparente de Alemania fue 22.988 toneladas, frente a 98.957 toneladas de la Unión Europea (Eurostat 2006). Figura 2 Consumo aparente de ajonjolí por país de los UE 25 en 2005 (TM) Austria 2% España 2% Suecia 2% Bélgica y Luxemburgo 2% Italia 5% Reino Unido 6% Alemania 23% Grecia 20% Francia 8% Polonia 11% Países Bajos 10% Fuente: Eurostat 2006 Nota: El consumo aparente se calcula como la diferencia entre importaciones y exportaciones por año. 4.1 El consumo alemán Entre 2001 y 2005, el consumo aparente alemán creció el 42 por ciento, más rápido que el promedio europeo que fue del 15 por ciento (Figura 3). Este crecimiento es aún más notable si se toma en cuenta que Alemania apenas se está recuperando de una larga crisis económica, por la que los niveles de consumo de muchos alimentos se vieron reducidos. Agro Eco ajonjolí, 23/03/07 17 Figura 3. Crecimiento del consumo aparente de ajonjolí en Alemania, la Unión Europea, Grecia y Holanda, 2001–2005; 2001 = 100% 160% 140% 120% UE25 100% Alemania 80% Grecia 60% Países Bajos 40% 20% 0% 2001 2002 2003 2004 2005 UE25 100% 91% 95% 116% 115% Alemania 100% 111% 119% 149% 142% Grecia 100% 115% 115% 124% 114% Países Bajos 100% 30% 48% 73% 69% Fuente: Eurostat 2006 4.2 El mercado orgánico alemán El mercado orgánico Alemán es el más grande de Europa, contribuyendo un 28 por ciento al total de ventas al consumidor en 2003 (cuadro 7). Hasta ahora parece que mantiene su ritmo de crecimiento entre el 5 y el 10 por ciento. En 2002, la cuota del mercado orgánico alemán era 2.2 por ciento. Agro Eco ajonjolí, 23/03/07 18 Cuadro 7. Ventas al consumidor en Europa en 2003, cuota de mercado, y nivel de crecimiento, por país, por valor (mil euros). Fuente: ITC 2005 citado en CBI 2005. 4.3 El mercado de ajonjolí orgánico a nivel europeo Faltando datos más específicos, es de esperar que el consumo de ajonjolí orgánico tenga la misma distribución sobre los países del mercado en general. Esto quiere decir que se supone que el consumo más grande se registraría en los países con el mayor nivel de consumo, en primer lugar, Alemania. Proveedores de ajonjolí orgánico son: Benín, Burkina Faso, China, Etiopía, India (Estado de Rajastán), México, Paraguay, Senegal, Sudán, Tanzania, Turquía, Uganda, y Zambia. China, sin embargo, se está convirtiendo en importador de ajonjolí, una situación que afecta también a las exportaciones orgánicas. China produce una variedad colorada, como también lo hace, por ejemplo, Uganda. Sudán y México producen una variedad blanca que es muy apreciada para el uso sobre el pan. Aunque se reconocen estas diferencias, hay cierta divergencia de opinión sobre su importancia. Un comerciante consultado, no considera importante esta diferencia y ofrece las dos calidades por el mismo precio. Otros comerciantes mencionaron una diferencia de precio de $50-80 por tonelada. Un comerciante mencionó que la variedad blanca constituye la mayor parte del mercado, ya que es ésta la que más se usa sobre el pan. Se estima que el mercado orgánico europeo mida entre 2000 y 3000 toneladas en 2005. La cuota del mercado –expresada en volúmenes a nivel europeo - en este caso sería entre el 2 y 3 por ciento, no muy lejos de la cuota del mercado orgánico en general en Alemania. Agro Eco ajonjolí, 23/03/07 19 4.4 El mercado justo El sésamo está considerado por FLO en el “Fairtrade Standards Nuts and Oilseeds for Small Farmers' Organisations” de Marzo de 2006 (puede ser obtenido en inglés en www.fairtrade.net). Según comentarios de funcionarios de FLO, el mercado FLO de sésamo es aún incipiente, con tan solo dos proveedores (de Nicaragua y Mali) y una demanda fuerte que está sin cubrir. Un oficial mencionó empresas alemanas y británicas con interés en sésamo justo certificado por FLO. Especialmente Gran Bretaña tiene un mercado combinado justo y orgánico muy fuerte, donde también hay gran interés en nueces de varios tipos. Los precios mínimos que FLO publica en su estándar parecen atractivos, siendo $1190 por tonelada FOB puerto origen para sésamo convencional y $ 1300 para sésamo orgánico. Por encima de este precio FLO requiere el pago de un premio al productor de $220 por tonelada. Cuadro 8 Precio mínimo y premio comercio justo definidos por FLO para sésamo blanco, 99% limpieza, EE.UU. $, FOB puerto de origen Tipo Precio mínimo Premio justo 220 comercio Pagadero exportador 1410 al Sésamo 1190 convencional Sésamo orgánico 1300 220 1520 Fuente: FLO standard nuts and oilseeds, Marzo 2006, www.fairtrade.net Agro Eco ajonjolí, 23/03/07 20 5 Productos elaborados Las opciones más inmediatas para aumentar el valor de los productos son: • Ofrecer un producto y servicio de calidad; • Limpiar hasta el 98 o 99%; • Limpiar por arriba del 99.9 % (nivel requerido por la industria confitera); • Descuticulizar; • Extraer el aceite; • Preparar la harina. Todas estas opciones tienen como resultado productos semi-terminados. Los mercados relevantes son mercados industriales. Estas opciones están, teóricamente, al alcance de una pequeña o mediana exportadora mexicana. Sin embargo, en algunos casos el costo de inversión puede ser prohibitivo. A continuación se discutirán algunos aspectos mercadotécnicos de cada opción. Otras opciones se refieren a productos terminados, dirigidos al consumidor. Con esas opciones la empresa se dirigiría a mercados mucho más complicados. Ejemplos de productos terminados son: • Tahini • Barras de sésamo y miel • Halva • Pan • Confitería. Dirigirse a mercados extranjeros con productos terminados no es aconsejable para empresas recién establecidas. En el mercado europeo sólo pueden competir con estos productos empresas especializadas, con un rango de productos amplio, basado en un íntimo conocimiento del consumidor, respetando las normas de calidad, y con un apoyo promocional adecuado. Podría ser necesario introducir y apoyar una propia marca. Una opción mucho más lógica sería producir estos productos para el mercado doméstico. México es un gran mercado, con un nicho orgánico creciente, en el que debe haber oportunidades para productos terminados sobre la base de sésamo. 5.1 Ofrecer un producto y servicio de calidad Ofrecer un producto y un servicio de calidad es el primer paso para una exportadora. En cuanto al producto, se requiere un control de higiene y calidad que respete las normas correspondientes. Los servicios, por su parte, requieren de comunicaciones fluidas, respeto de los compromisos establecidos, y en general, un alto grado de seriedad en las operaciones comerciales. Para el mercado europeo, se requiere también de un manejo fluido del inglés, aunque en algunos países como Francia e Italia el inglés no es suficiente. Agro Eco ajonjolí, 23/03/07 21 Ofrecer un producto y un servicio de calidad, eventualmente resulta en ganancias financieras. En las negociaciones comerciales, será más fácil negociar ciertos puntos de interés comercial, mientras que se ahorran gastos en el área de calidad y reclamaciones. Sin embargo, al inicio, este paso requiere de pequeñas inversiones en servicios de comunicación (teléfono, email, fax, Internet, visitas personales), material promocional (folletos, tarjetas empresariales, posiblemente una website, lista de precios) y sistemas comerciales (sistema de manejo de clientes, sistema de fijación de precios, sistema logístico, etc.) 5.2 Limpiar hasta el 98 o 99 por ciento Una limpieza del 98 o 99 por ciento es el estándar del mercado internacional (véase por ejemplo la norma mexicana). Sin alcanzar este nivel, la empresa se verá con muchas puertas cerradas. Es importante notar que este grado de limpieza es aún insuficiente para la industria alimentaria, aunque sí es suficiente para la industria extractiva. Un sistema de cribado mecánico normalmente es suficiente para alcanzar este porcentaje. 5.3 Limpiar por encima del 99.9% (requerido por la industria confitera) La industria alimentaria requiere de un nivel de limpieza por encima del 99.9 por ciento. Según algunos observadores, el 99.9 por ciento en sí no es aún suficiente. Para alcanzar a niveles de 99.95 y arriba, se precisa de una operación de limpieza especializada. Normalmente será necesario usar un sistema de clasificación por color (“colour sorting machine”, como por ejemplo Sortex). 5.4 Descuticulizar Una pequeña pero creciente parte del mercado europeo requiere semilla descuticulizada o descascarillada. El mercado de EEUU, por el contrario, parece requerir de esta semilla descuticulizada en su casi totalidad. La demanda por este tipo de semilla existe tanto en el mercado convencional como en el orgánico. Sin embargo, los costos de inversión para una descuticulización parecen ser muy altos. Obtuvimos una referencia de SFR 1 millón (EE.UU. $ 800 000) para una instalación completa. Sin embargo, esto debería ser verificado. 5.5 Extracción de aceite Según observadores, el costo de la máquina de extracción de aceite es alcanzable para una pequeña empresa. Existe mercado para aceite orgánico de ajonjolí. Agro Eco ajonjolí, 23/03/07 22 5.6 Preparación de harina para alimento Aunque la harina de sésamo no es aún muy conocida en Europa como ingrediente alimenticio, es probable que haya un mercado para ello. Tanto el sabor como el valor nutritivo, los aspectos de salud, y la asociación positiva con el nombre “sésamo” mismo, favorecen una posición más fuerte en el mercado. La harina de sésamo se produce sobre la base de la torta que queda de la extracción de aceite. Agro Eco ajonjolí, 23/03/07 23 6 Precios Según The Public Ledger, los precios de ajonjolí FOB Lagos se han mantenido estables a un nivel de $900. Desde 2001 hasta Enero de 2002, los precios habían sufrido una fuerte baja, con un mínimo de $450. Los precios de ajonjolí de Guatemala, costo y flete pagado hasta Europa, demuestran un mismo patrón, aunque a un nivel más alto de hasta $1400. Actualmente, los precios de ajonjolí de la India son aún un poco más reducidos, a $900 por tonelada CIF (véase también Cuadro 1). Figura 4: Semilla de Ajonjolí, Nigeria natural 98% limpieza FOB Lagos ($/TM), 1/71997– 28/4/2006 1000 900 800 700 600 500 400 300 200 100 09/07/2005 09/07/2004 09/07/2003 09/07/2002 09/07/2001 09/07/2000 09/07/1999 09/07/1998 09/07/1997 0 Fuente: The Public Ledger 2006 Otra manera de comprobar los precios es a través de los precios promedio de importación. El precio promedio de €0,89 (EE.UU. $1,07) es un poco mayor al precio de base mencionado por The Public Ledger (Figura 5). Figura 5 Precios promedio de importación en Europa, en € 1 0.8 0.92 0.88 0.75 0.89 0.75 0.6 Oost 0.4 0.2 0 2001 2002 2003 2004 2005 Fuente: Eurostat 2006 Agro Eco ajonjolí, 23/03/07 24 Los datos aduaneros también nos dan una impresión del nivel de precios por país (Cuadro 9). La India sigue muy de cerca el promedio Europeo, lo que era de esperar dado su peso en el volumen total. Guatemala se ubica muy por encima del promedio, gracias a la calidad alta de su semilla, y confirmando el dato de The Public Ledger. México también obtiene un valor por encima del promedio, aunque con una variación sobre los años mayor a la de Guatemala. Cuadro 9 Precios promedio de importación en la UE-25 por país de exportación, 2001–2005, En euros. UE25 2001 0 ,88 0 ,80 (incluso 0 ,88 2002 0 ,75 0 ,71 0 ,62 2003 0 ,75 0 ,77 0 ,75 India Etiopía Eritrea) Guatemala 1 ,47 1 ,15 1 ,14 Sudán 0 ,83 0 ,65 0 ,58 Paraguay 0 ,86 0 ,51 0 ,61 Pakistán 0 ,71 0 ,61 0 ,68 Venezuela 1 ,26 1 ,08 1 ,04 Nigeria 0 ,67 0 ,54 0 ,58 México 1 ,48 1 ,25 1 ,16 Turquía 1 ,23 1 ,31 1 ,18 Fuente: Eurostat Nota: el 30 de Junio 2005 €1,00 valía EE.UU. $1,20. 2004 0 ,92 0 ,92 0 ,76 2005 0 ,89 0 ,88 0 ,77 1 ,33 0 ,74 0 ,85 0 ,69 1 ,21 0 ,75 1 ,37 1 ,39 1 ,32 0 ,77 0 ,75 0 ,86 0 ,97 0 ,71 1 ,14 1 ,44 Los precios orgánicos no llegan muy por encima de los precios convencionales. Tal como en el mercado convencional, parece que las diferencias de tipo y calidad tengan un peso grande (Cuadro 10). Cuadro 10 Cotizaciones recientes de ajonjolí orgánico, EE.UU. $ por TM Paraguay natural 99% orgánico India natural 99,9% orgánico Uganda natural 99% orgánico Uganda natural 99% orgánico CIF Europa CNF Europa CNF Europa CNF Europa Noviembre 2005 Mayo 2006 Mayo 2006 Febrero 2006 850 1245 900 1000 La impresión general del mercado de ajonjolí orgánico es que hay bastante oferta. Especialmente la entrada más fuerte de Paraguay, con un producto blanco de calidad y a bajo precio, evita una subida de los precios. Tal como lo expresó un importador, el ajonjolí es orgánico de por sí, lo que implica que el producto orgánico se produce casi por el mismo costo que el convencional. La única diferencia serían los costos de certificación, y tal vez los de la distribución separada. Mientras que en 2002, cuando los precios del mercado eran muy deprimidos, aún se notaba un premio orgánico de $100–150 por TM (por encima del precio de semilla de la India convencional de $450), actualmente parece que el premio orgánico se iguala más bien a cero. Agro Eco ajonjolí, 23/03/07 25 En el mercado orgánico, la variedad blanca obtiene un premio, al igual que una limpieza del 99,9%. La magnitud de estos precios es difícil de establecer pero puede llegar a los $50–100 por TM. Agro Eco ajonjolí, 23/03/07 26 7 Estructura del mercado Mientras el comercio de oleaginosas es dominado por empresas grandes, de carácter multinacional, orientadas a la producción de aceite y pienso, las importaciones de semilla de ajonjolí son el domino de empresas más pequeñas. Hay una diferenciación entre las importadoras que proveen a la industria panadera, y las que proveen a la industria extractora. Las empresas procesadoras más grandes pueden importar el sésamo directamente de origen. El comercio de sésamo europeo trasciende las fronteras nacionales. El mercado alemán es abarcado por empresas alemanas y neerlandesas. Algunas empresas neerlandesas involucradas en la importación de ajonjolí son A.L. van Eck & Zn BV, Zevenbergen, y Edelkerna BV, Hillegom. Las importaciones orgánicas, por otro lado, son el dominio de importadoras especializadas en el nicho orgánico. Importadores importantes de sésamo son: Care Naturkost, Tradin, Doens, Do-it y Worlee. Davert Mühle es un mayorista que importa sésamo directamente de origen. Provence Regime SA es una extractora que también importa desde origen. Estos importadores serán presentados más abajo. 7.1 Importadores y procesadores de ajonjolí 7.1.1 Worlée Naturprodukte GmbH, Hamburgo Worlée Naturprodukte GmbH de Hamburgo es parte del Grupo Worlée, una empresa familiar fundada en Hamburgo en 1851. Es un proveedor de ingredientes de alta calidad para la industria alimentaria europea. La empresa importa sésamo orgánico y tiene sus propias facilidades de procesamiento. Worlée importaba unas 400 toneladas de semilla de sésamo al año. La semilla debe estar completamente limpia (100%), sin contenido alguno de arena. 7.1.2 Davert Mühle, Senden, Alemania Davert es, en primer lugar, una empresa distribuidora que provee al canal de alimentos saludables en Alemania, usando su propia marca Davert. Ésta es una de las marcas líderes en Alemania. Además, la empresa importa, procesa y empaqueta productos orgánicos. Algunos productos se comercializan también al por mayor, aunque la empresa también realiza parte de sus ventas a los supermercados. Davert es una importadora muy importante de ajonjolí orgánico, procurando unos 20 contenedores anuales de ajonjolí natural. Este producto es procesado por Davert antes de venderlo a minoristas y panaderías. Las demandas de calidad son muy altas, requiriéndose un grado de limpieza del 99,96 por ciento. Agro Eco ajonjolí, 23/03/07 27 7.1.3 Tradin BV, Ámsterdam Tradin BV es una empresa importadora y exportadora líder en el comercio de productos básicos orgánicos y uno de los mayores importadores de sésamo orgánico. El propietario de Tradin ha sido uno de los protagonistas en el desarrollo de la producción de ajonjolí orgánico en México, Paraguay y Zambia. 7.1.4 Doens Food Ingredients BV, IJzendijke, Holanda Doens es una empresa familiar dedicada a la importación y al procesamiento de productos básicos, sobre todo granos y semillas. La empresa, fundada en 1880, está dirigida por Walter Doens. Doens está especializada en limpieza, clasificación, y molienda de productos básicos. La empresa es una importadora importante de sésamo orgánico. 7.1.5 DO-IT BV, Holanda DO-IT es un importador importante de productos básicos orgánicos, pero su presencia en el mercado de sésamo es relativamente pequeña. Sin embargo, puede tener interés en comprar más. 7.1.6 A.L. van Eck & Zonen BV, Zevenbergen, Holanda Van Eck & Zn es tanto importador como productor de semillas para la industria panadera. Los centros de producción están ubicados en los EE.UU., especialmente los de semillas de girasol. La empresa provee a panaderías de toda Europa. Estaban considerando abrir una línea orgánica. El sésamo convencional se obtiene de la India. 7.2 Empresas extractoras de aceite 7.2.1 Provence Regime SA, Pont St. Espris, Francia Provence Regime es una empresa extractora e importadora. Para la extracción se usa el método frío. La empresa ofrece aceite orgánico y convencional extraído con el método frío y productos elaborados orgánicos sobre la base de sésamo, como el tahini. La empresa importa volúmenes substanciales de sésamo directamente de Burkina Faso y de algún otro origen. 7.2.2 Ölmühle Kroppenstedt GmbH, Kroppenstedt, Alemania Compra pequeñas cantidades de sésamo de proveedores alemanes. 7.2.3 Huilerie Moog, Bram, Francia Una de las tres mayores extractoras de Francia. La semilla de sésamo es comprada directamente en origen, de Burkina Faso y Etiopia. 7.2.4 Ölmühle Solling, GmbH, Bevern, Alemania Compra la semilla se sésamo de proveedores europeos. Agro Eco ajonjolí, 23/03/07 28 7.2.5 Soluna Ölmanufaktur – Werkhof Ringenwalde, Alemania Una extractora pequeña que provee aceite de ajonjolí orgánico de calidad orgánica. Agro Eco ajonjolí, 23/03/07 29 8 Requisitos de calidad 8.1 Legislación A nivel europeo, no existe legislación enfocada específicamente al ajonjolí (“legislación horizontal”). La legislación general (o “vertical”) que se aplica incluye: • Control sanitario de los productos alimenticios de origen no animal • Etiquetado de productos alimenticios • Control fitosanitario Esta legislación es de carácter europeo y alemán. Su contenido es resumido abajo. Para información detallada véase la página Web de Export Help Desk de la Unión Europea: http://export-help.cec.eu.int. Si el sésamo se vende como producto biológico, se aplica la legislación europea de Productos de producción biológica (véase capitulo. Si el sésamo se usa para pienso, se aplica el Control sanitario de los piensos de origen no animal. En Alemania, el sésamo vendido al consumidor es sujeto a una tasa de IVA del 7 por ciento. En otros países de la Unión Europea se aplican otras tasas de IVA, ya que estos impuestos no son uniformes a nivel Europeo. 8.1.1 Control sanitario Importaciones de alimentos de origen no-animal en la UE deben cumplir con las condiciones generales y provisiones específicas diseñadas para prevenir riesgos de salud pública y proteger intereses de consumidores. Por tanto, las reglas generales que se aplican a estos productos son: 1. Reglas generales para la higiene de alimentos 2. Condiciones generales relativas a contaminantes en alimentos. 3. Provisiones especificas sobre alimentos Genéticamente Modificados y alimentos Nuevos. 4. Condiciones generales para la preparación de alimentos. 5. Control oficial de alimentos. Además, en vistas a cumplir las condiciones de seguridad para alimentos y pienso de la UE, específicamente en relación a la trazabilidad, los importadores están obligados a Agro Eco ajonjolí, 23/03/07 30 guardar toda la documentación para poder identificar al exportador en el país de origen, como está establecido en la Regulación (CE) 178/2002 (OJ L-31 01/02/2002). 8.1.2 Etiquetado Todos los alimentos vendidos en la UE deben cumplir con las reglas de etiquetado, que tienen como objetivo asegurar que el consumidor obtenga toda la información esencial para hacer una elección informada al comprar sus alimentos. Por tanto, se aplican las siguientes provisiones de etiquetado: • Reglas generales de etiquetado • Provisiones específicas para ciertos grupos de productos: o Etiquetado de Alimentos Genéticamente Modificados y alimentos Nuevos. o Etiquetado de alimentos con fines específicos de nutrición adicional. o Etiquetado de materiales de contacto de alimentos. o Etiquetado de alimentos específicos. Por encima de estas reglas mandatarias, los manufactureros pueden incluir información adicional, siempre y cuando ésta sea correcta y no engañe el consumidor. Por ejemplo, el etiquetado nutricional no es obligatorio, salvo cuando una pretensión nutricional (por ejemplo, “bajo en grasa”, o “contenido alto de fibras”) se exprese en la etiqueta o material promocional. En este caso, la reclamación nutricional debe cumplir con el formato estándar, según la Directiva del Consejo 90/496/EEC (OJ L-276 06/10/1990). De manera similar, la Regulación del Consejo (EEC) 2092/91 (OJ L-208 24/07/1992) da reglas para el uso de la etiqueta orgánica. 8.1.3 Control fitosanitario Las importaciones en la UE de plantas, productos de plantas, y cualquier otro material capaz de contener plagas de plantas (por ejemplo productos de madera y contenedores, tierra, etc.) pueden estar sujetas a las siguientes medidas preventivas, como queda definido en la Directiva 2000/29/EC: 1. Cierre de las importaciones; 2. Certificado fitosanitario y/o Certificado fitosanitario para la re-exportación; 3. Inspecciones aduaneras y chequeos de salud de plantas; 4. Registro de importaciones; 5. Noticia adelantada de las importaciones. Estas medidas fitosanitarias tienen como fin prevenir la introducción y/o la divulgación de plagas y organismos dañinos para plantas y productos de plantas por las fronteras de la Unión Europea. Las importaciones de ajonjolí no están sujetas a medidas específicas fitosanitarias. 8.1.4 Productos de producción biológica La introducción de todo alimento producido con relación al método orgánico en el mercado de la UE debe cumplir con las reglas decretadas por la Regulación del Consejo (EEC) No 2092/91 (OJ L-198 22/07/1991), que tiene por objetivo promover productos de calidad y la integración de conservación ambiental en la agricultura. Agro Eco ajonjolí, 23/03/07 31 Estas reglas cubren los siguientes aspectos: • Métodos de agricultura orgánica para cultivos y ganado, incluso la apicultura (Anexo I de la Regulación mencionada) • El procesamiento de productos de agricultura orgánica (Anexo IV). Una lista de ingredientes autorizados se puede obtener en la Website oficial de la base de datos: Data base of the Organic Farming Information System (OFIS): http://europa.eu.int/comm/agriculture/ofis_public/r7/ctrl_r7.cfm?targetUrl=hom • Etiquetado y logo Europeo para la agricultura orgánica (Figura 6). Este logo y las referencias a los métodos de producción orgánica solamente se pueden usar para ciertos productos que cumplan con las condiciones de la Regulación. • Medidas de inspección y sistemas específicos de aplicación por los Estados Miembros para este tipo de productos. Estos productos solamente se pueden importar en la UE si provienen de terceros países autorizados, si están acompañados por los certificados de inspección y si han pasado con éxito la verificación mandataria de la consignación y el certificado de las autoridades del Estado Miembro correspondiente. Figura 6 Logo oficial de la Unión Europea para productos orgánicos 8.2 Estándares de producto A nivel europeo, no existe un estándar de calidad para la semilla de ajonjolí. Semejante estándar tampoco existe por parte del Codex Alimentarius, a nivel mundial. Agro Eco ajonjolí, 23/03/07 32 Para el aceite de ajonjolí sí existe un estándar de calidad por parte de la Comisión del Codex Alimentarius: Codex standard 210 for named vegetable oils. Este Estándar, que no será detallado aquí, está ideado para el uso voluntario de contrapartes comerciales. (www.codexalimentarius.net) A nivel internacional, además, existe una norma para la preparación de harina de sésamo desgrasada para uso alimentario preparada por la “Protein and Energy Advisory Group” de la FAO/WHO/UNICEF: la PAG guideline 14; Preparation of Defatted Edible Sesame Flour. Este estándar fue preparado como insumo para el estándar del Codex sobre la preparación de alimentos formulados para bebes y niños. La harina de sésamo es admitida como ingrediente para ello. La Secretaría de Comercio y Fomento Industrial de México ha desarrollado su propio estándar de calidad para ajonjolí, que data de 1994: la NORMA MEXICANA NMXFF-071-1994-SCFI sobre PRODUCTOS NO INDUSTRIALIZADOS PARA USO HUMANO - OLEAGINOSAS - AJONJOLI (Sesamum indicum L.) ESPECIFICACIONES Y MÉTODOS DE PRUEBA Esta Norma Mexicana distingue 3 grados de ajonjolí para uso alimentario (México 1, 2 y 3), y dos tipos para uso extractivo (México 1AC y 2AC) (Cuadros XX y XX). Cuadro 11: Especificaciones para los grados de calidad del ajonjolí para alimentación y confitería Agro Eco ajonjolí, 23/03/07 33 Cuadro 12: Especificaciones para los grados de calidad del ajonjolí para extracción de aceite 8.3 Requisitos comerciales de calidad La especificación de calidad depende del tipo de uso: por encima de pan, dentro de pan, en pastelería, o para la extracción. En el comercio internacional se distinguen dos principales tipos sobre la base de diferencias de color, sabor y forma de la semilla. La mejor calidad es blanca, y es producida en Sudán, Guatemala y México. Esta calidad se prefiere para el uso sobre pan. Las semillas de la India, Nigeria y otros países africanos son coloradas y consideradas de una calidad inferior. Esta calidad se usa sobre todo para extracción y en la industria pastelera. Para cualquier tipo, es importante acordar el grado de limpieza. Para uso en pan o pastelería, la limpieza normalmente debe estar por encima de 99,9 por ciento. Para obtener este grado de limpieza, generalmente se requiere una clasificación por color. Los envíos con una limpieza menor, del 98 o 99 por ciento, se usan para la extracción, o tienen que ser limpiados después de llegar. Lo último, naturalmente, representa un costo mayor y pérdida de tiempo y oportunidad para el importador. En Europa, la mayor parte del consumo es con cáscara. Sin embargo, para el tahini y el halva, muy generalizado en Grecia, se usa semilla sin cáscara. También la industria panadera puede usar semilla sin cáscara, como por ejemplo lo hace MacDonald's. La industria de extracción considera, naturalmente, el contenido de grasa. El mínimo aceptado comercialmente es del 40 por ciento (y el 7 por ciento de humedad). La semilla mexicana tiene un contenido de grasa por encima del 50 por ciento. Otros aspectos de calidad importantes son la ausencia de olores ajenos, de contaminantes, residuos de pesticidas y de microorganismos que causen enfermedades, de insectos, etc. Generalmente estos aspectos son definidos en especificaciones de producto usadas por el importador, además de ser decretadas en la legislación. Agro Eco ajonjolí, 23/03/07 34 8.4 Otros requisitos comerciales Al evaluar una proposición comercial de un exportador de ajonjolí, los posibles compradores evaluarán el precio y la calidad del producto, el nivel y la calidad de los servicios y la capacidad, reputación, y seriedad del proveedor. Es decir, no es sólo la relación precio – calidad del producto la que entra en juego, sino la calidad de toda la proposición, e incluso el perfil del exportador mismo. Dados los riesgos asociados al comercio de larga distancia, los importadores prefieren trabajar con contrapartes dignas de confianza. Por lo tanto, antes de hacer un pedido, harán una evaluación más a menos profunda de la posible contraparte comercial. Otra parte del comercio es más instantánea. Aún en ese caso el comprador tratará de limitar sus riesgos de otra manera, por ejemplo, postergando el pago hasta que la mercancía haya sido controlada en el puerto de destino; o limitándose a comprar de esta manera en casas comerciales bien establecidas y que gocen de buena reputación. Visto lo anterior, una proposición sólida ante un comprador contempla de los siguientes elementos: • Producto: tipo, calidad, fecha de caducidad, forma de empaque, sistemas de certificación (orgánico), sistemas de calidad (ISO?), otras referencias externas • Precio y condiciones: monto, vigencia, Incoterm que se aplica (FOB, CIF etc.), normas comerciales aplicables (por ejemplo FOSFA para comercio en aceites); forma de pago. • Distribución y volumen: la mercancía tendrá que ser transportada al puerto europeo de preferencia del comprador. La empresa naviera puede ser elegida de mutuo acuerdo. El volumen mínimo comercial es un contenedor (alrededor de 20 toneladas). Sin embargo, muchos compradores prefieren volúmenes más altos para limitar el número de proveedores. • La empresa misma: sólida, segura, digna de confianza. Comunicación eficaz y profesional. • Promoción: debe reforzar los puntos clave de la proposición. Por lo tanto, incluye información sobre el vendedor; hace referencia a fuentes externas de evaluación (Cámara de Comercio, Asociación de exportadores de ajonjolí) e informa sobre las características y los usos especiales del producto. Agro Eco ajonjolí, 23/03/07 35 9 Conclusiones El Ajonjolí mexicano ya tiene una posición en el mercado Europeo desde hace años. Tal como el ajonjolí guatemalteco, el producto mexicano es reconocido por su calidad, la cual se traduce en precios más altos que el “precio de base” del ajonjolí de la India. La contraparte europea más importante de México es – a larga distancia de los demás – Holanda. Sin embargo, las exportaciones mexicanas a Europa demuestran una tendencia descendente. Alguna información indica que México sufre de un problema de competitividad, ya que el costo de mano de obra mexicana sería relativamente alto y el ajonjolí es un cultivo poco mecanizado que requiere de mucha mano de obra. Por otro lado, las exportaciones mexicanas de aceite de ajonjolí a Europa han subido drásticamente, convirtiéndose México en el primer proveedor de este producto en Europa. Holanda, nuevamente, es la principal contraparte comercial. La subida en las exportaciones de aceite compensa por demás la pérdida de exportaciones de la materia bruta. Asimismo, varias fuentes señalan que en México se ha construido una industria de procesamiento de ajonjolí, enfocada a la limpieza y a la descuticulización del producto. El éxito de esta industria se refleja en el hecho de que actualmente México importa ajonjolí de otros países para su procesamiento. En resumidas cuentas, parece que México ha implementado con éxito una estrategia de valor añadido, compensando así, de alguna manera, su desventaja de mayores costos. Sin embargo, no es nuestra tarea evaluar detalladamente esta transformación, sino más bien memorizarla para crear el trasfondo para nuestra discusión de opciones de valor añadido. 9.1 Convencional, orgánico o comercio justo Mientras el cultivo de ajonjolí mexicano esté de alguna manera en crisis (Claridades Agropecuarias número 49, 1997), la certificación orgánica y de comercio justo pueden ser alternativas. La expectativa más grande de estas certificaciones es, generalmente, la supuesta obtención de mayores precios. Sin embargo, la conversión al cultivo orgánico y la entrada al sistema de comercio justo conllevan otros beneficios además del precio, y también costos. Por un lado, tanto el mercado orgánico como el mercado justo son nichos bien definidos y relativamente separados del mercado general. Para ciertas organizaciones o empresas –especialmente empresas recién nacidas–, estos nichos ofrecen el acceso al mercado, que de otro modo hubiera quedado cerrado. El contacto directo y –si todo va bien– duradero con los importadores es otro beneficio importante de estos nichos para ciertas organizaciones. Por otro lado, para empresas bien establecidas en el mercado convencional las reglas específicas que imponen estos nichos pueden ser frustrantes. Los volúmenes aceptados en estos nichos también son limitados. Los costos de una conversión incluyen el costo de certificación, y posiblemente, según el caso, costos de producción y de administración más altos. Las certificaciones también crean una dependencia adicional de organismos externos de control, que puede repercutir en la flexibilidad de la operación. En resumen, las certificaciones orgánicas y justas son atractivas para algunos, pero no para otros. Agro Eco ajonjolí, 23/03/07 36 Según fuentes consideradas fidedignas, el cultivo de ajonjolí, en la mayoría de los casos sería orgánico de por sí. Asimismo, su cultivo se practica en terrenos pobres y poco apropiados para otros cultivos, y generalmente es el único cultivo comercial en esos terrenos. Esto implicaría que el costo de producción de la agricultura se viera poco afectado por una conversión orgánica. El mayor costo de la conversión sería la certificación (incluso el sistema interno de control necesario para una certificación en grupo). Desafortunadamente, esta ventaja no sólo la tiene la producción mexicana, sino también la mayor parte de la producción de ajonjolí mundial. Ésta sería una explicación de porqué el premio orgánico es actualmente muy bajo. La estimación más realista es que sea cero. Hay mucha oferta de ajonjolí orgánico de unos 15 países del mundo. En este sentido, la conversión orgánica no es una respuesta muy viable si la organización Guie Guishi tuviera un problema con el costo de producción. A modo de ejemplo, se calcularían los ingresos extra, si el premio orgánico se recuperara hasta 50 ó 100 dólares por tonelada, lo que parece un nivel mínimo para que el sector de ajonjolí orgánico sea rentable a nivel mundial. Tomando como base los datos de producción (300–500 toneladas), este premio generará entre $ 15 000 y 50 000 anuales. De este ingreso hay que descontar el costo de certificación. El sistema de comercio justo conoce precios mínimos y premios que a primera vista son bastante atractivos (totalizando $1420 y 1520 para producto convencional y orgánico respectivamente). Sin embargo, si se compara con el precio actual del ajonjolí guatemalteco de $1400, que tendría que ser la referencia para el ajonjolí mexicano, la diferencia no es tan grande. Parece que este sistema es especialmente atractivo para exportadores que aún no logran obtener ese precio alto basado en la calidad como los guatemaltecos (y muchos mexicanos). De todas formas, el precio justo es mucho mayor a los precios pagados en el mercado para ajonjolí orgánico, que son a menudo por debajo de los $1000. 9.2 Productos elaborados y calidad Para una organización recién nacida, el primer reto es organizarse e implementar sistemas que garanticen una buena calidad del producto y de los servicios. Logrado esto, hay varias opciones de productos elaborados que se pueden considerar. De cada opción, su costo y su beneficio tendrán que ser evaluados. De un primer análisis de mercado, llama la atención que la calidad sea muy bien remunerada. Entre el producto de la India y el de Guatemala, hay una diferencia de precio de $500 por tonelada. Entre un producto descuticulizado y limpio de la India y el producto indio estándar hay una diferencia de $290 por tonelada. El producto de Guatemala después de limpiar y remover la cáscara, desde la bodega de un distribuidor europeo –supuestamente seguro– aún se logra vender por $2290, un premio de 1390 frente al producto estándar de ese país. En resumen: ¡la calidad se recompensa! Sin embargo, falta mayor análisis de la tecnología necesaria para cada opción, y de su costo. Asimismo, cuando se preparen los planes de inversión, habrá que estudiar más detalladamente también la demanda en el Agro Eco ajonjolí, 23/03/07 37 mercado. Una primera evaluación indica que para organizaciones pequeñas, instalar la maquinaria de clasificación por color, y de remover la cáscara, podría estar fuera de alcance. Sin embargo, una limpieza del 99%, sí es posible de alcanzar, y necesario si se pretende ofrecer el producto al mercado de exportación. Otra vía que otras empresas mexicanas aparentemente ya han adoptado, es la producción de aceite. Los primeros contactos indican que hay un mercado para aceite no sólo convencional, sino también orgánico. Además, el equipo de extracción estaría al alcance de organizaciones pequeñas. Sin embargo, estos datos deberían ser comprobados. Finalmente, existen opciones teóricas respecto de producir productos finales para el consumidor, como la tahini, otras pastas de ajonjolí, halva, y productos de pastelería empaquetados. Si la organización no tiene ya la experiencia en este tipo de mercado, no es aconsejable dirigirse con estos productos al extranjero. Generalmente es mucho más accesible el mercado doméstico. Agro Eco ajonjolí, 23/03/07 38