Guía del Accionista

Anuncio

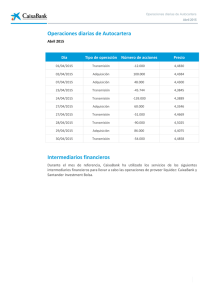

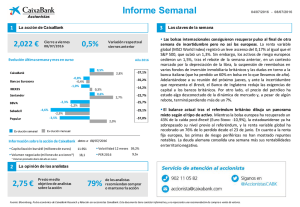

Guía del Accionista EDICIÓN JULIO 2013 Guía del Accionista parte 1 Sobre CaixaBank 6 Conózcanos 1 ¿Quiénes somos? a/ Misión, visión y valores b/ Historia de la compañía c/ Plan estratégico d/ Modelo de negocio · Negocio bancario · Negocio asegurador · Negocio bancario internacional · Participaciones industriales 2 Compromiso social 3 CaixaBank en cifras 4 Estructura accionarial 5 Gobierno corporativo 32 CaixaBank, con sus Accionistas 1 Relación con Accionistas Máxima transparencia entre CaixaBank y su accionariado parte 2 Qué es ser Accionista 40 Información de interés para el Accionista 1 Órganos de gobierno a/ La Junta General de Accionistas b/ El Consejo de Administración 2 Ser Accionista 3 Principales operaciones 4 Fiscalidad de las acciones parte 1 / Sobre CaixaBank Conózcanos 8 CAIXABANK / CONÓZCANOS 1 ¿Quiénes somos? Presentación CaixaBank es un grupo financiero integrado con negocio bancario, actividad aseguradora e inversiones en bancos internacionales, así como participación en compañías líderes del sector servicios. CaixaBank es la entidad a través de la cual la Caja de Ahorros y Pensiones de Barcelona, ”la Caixa”, ejerce su actividad financiera de forma indirecta desde el 30 de junio de 2011, fecha en que ”la Caixa” le traspasó su negocio bancario. Es el grupo financiero líder en el mercado español, tanto en el sector bancario como en el asegurador, con vocación internacional, que desarrolla una estrategia de diversificación en participaciones de bancos internacionales y empresas del sector servicios. CaixaBank trabaja para ofrecer el mejor y más completo servicio financiero al mayor número de clientes, fomentando el ahorro y la inversión. Asimismo, realiza una decidida aportación a la sociedad para la cobertura, flexible y adaptada, de las necesidades financieras y sociales básicas, así como la generación de valor para los Accionistas, clientes y empleados. CaixaBank es líder en la mayoría de los segmentos de banca minorista en el mercado español GUÍA DEL ACCIONISTA 9 PRINCIPALES MAGNITUDES DE CAIXABANK Primer semestre del 2013 LÍDERES EN EL MERCADO ESPAÑOL 13,8 millones de clientes, primera entidad en banca de particulares. Total volumen de negocio: 526.552 Mé Sello de Oro EFQM a la Excelencia Europea (+500). ‘Best Bank in Spain’ 2013, según la revista Euromoney. Modelo de negocio basado en la banca de particulares y en la especialización de banca personal, banca privada, banca de pymes, banca de empresas y banca corporativa. INNOVADORES, PRÓXIMOS AL TERRITORIO Y CON GRAN CAPACIDAD COMERCIAL Un equipo de 33.417 personas, 6.132 oficinas y 9.696 cajeros. Líderes en banca on-line y móvil y en banca electrónica. Banco más innovador del mundo en el 2011, según el BAI. REFERENTE EN LIQUIDEZ Y SOLVENCIA Core capital (BIS II) del 11,6%. Liquidez de 64.604 M€ (117% LtD). CON GRAN CAPACIDAD DE GENERAR RESULTADO Margen bruto: 3.629 Mé. Resultado de operaciones financieras: 441 Mé . Estricto control del gasto. COMPROMETIDOS Y SOSTENIBLES Entidad del Grupo ”la Caixa”, cuya Obra Social cuenta con un presupuesto de 500 Mé Con un banco social especializado en microcréditos, MicroBank. 10 CAIXABANK / CONÓZCANOS 1.a Misión, visión y valores CaixaBank asume la misión y los valores del Grupo ”la Caixa”: VISIÓN Ser el grupo financiero líder en el mercado español con vocación internacional, orientado a la generación de valor para los Accionistas, los clientes, los empleados y la sociedad en su conjunto. visión misión MISIÓN Fomentar el ahorro y la inversión mediante la oferta del mejor y más completo servicio financiero al mayor número de clientes. Realizar una decidida aportación a la sociedad para la cobertura, flexible y adaptada, de las necesidades financieras y sociales básicas. valores GUÍA DEL ACCIONISTA 11 VALORES CaixaBank desarrolla su estrategia en línea con los tres valores corporativos del Grupo, los cuales son la guía para la actuación presente y futura de la entidad: • Liderazgo: compromiso, integridad, profesionalidad y trabajo en equipo. • Confianza: de los clientes y de la sociedad basándose en una gestión que da prioridad a la solvencia y a un servicio y una atención de máxima calidad. • Compromiso social: objetivo último de la actividad. La gestión de la entidad emana de dichos valores, y se fundamenta en los principios de transparencia y buenas prácticas que presiden el buen gobierno corporativo, garantizando un sistema de gestión eficiente y sostenible desde el punto de vista económico, ambiental y social. Este modelo de gestión tiene como guía la definición de responsabilidad social corporativa realizada por la Comisión Europea, en la que las empresas son responsables de su impacto en la sociedad. Según esta definición, las empresas deben contar con un proceso de integración de los aspectos sociales, medioambientales, éticos y humanos en sus operaciones de negocio y en su estrategia, en estrecha colaboración con sus grupos de interés y con los objetivos de: • Maximizar la creación de valor compartido. • Identificar, prevenir y mitigar los posibles impactos adversos. 12 CAIXABANK / CONÓZCANOS 1.b Historia de la compañía Con este objetivo la entidad inicia su plan inversor en grandes compañías de servicios e infraestructuras líderes en su sector, convirtiéndose en accionista de referencia de Repsol, Gas Natural, Aguas de Barcelona, Telefónica o Abertis, entre otras empresas. Asimismo y para satisfacer las demandas financieras y de servicio de familias, empresas e instituciones, “la Caixa” complementa el negocio con una oferta especializada centrada en establecimientos de crédito, compañías de seguros y gestoras de fondos de inversión. 2000 JULIO 1980-90 “la Caixa” aporta la práctica totalidad de sus participaciones empresariales a Caixa Holding, S.A.U., para gestionar bajo una única estrategia su ya relevante cartera de filiales y participadas. 7 DE JUNIO ”la Caixa” busca nuevas oportunidades para rentabilizar sus recursos y diversificar su fuente de ingresos. 2006 NOVIEMBRE A MEDIADOS DE LOS AÑOS 80 De la diversificación del negocio emprendida por ”la Caixa” en los años 80, hasta la creación de CaixaBank y la integración de Banca Cívica y Banco de Valencia. La Asamblea General Ordinaria de “la Caixa” aprueba formalmente la salida a bolsa de Criteria CaixaCorp, que tuvo lugar el 10 de octubre del mismo año. 2007 El Consejo de Administración de “la Caixa” estudia la salida a bolsa de su cartera de participadas, a través de la sociedad Criteria CaixaCorp, en la que “la Caixa” mantendrá una participación de control. 2011 Criteria CaixaCorp actúa como grupo inversor con participaciones en los sectores bancario, financiero y de servicios. Asimismo, también está presente, a través de sus participadas, en sectores estratégicos como son el sector energético, las telecomunicaciones, las infraestructuras y los servicios. Los consejos de administración aprobaron los términos definitivos de la reorganización, y posteriormente fue autorizada por la Asamblea General de ”la Caixa” en abril y la Junta General de Accionistas de Criteria CaixaCorp en mayo. Con esta reorganización, ”la Caixa” traspasó su negocio bancario (con la excepción de determinados activos, básicamente inmobiliarios, y ciertos pasivos) a Criteria CaixaCorp (que pasó a ser un grupo bancario denominado CaixaBank) y esta le traspasó a ”la Caixa” parte de sus participaciones industriales (Abertis, Gas Natural Fenosa, Aguas de Barcelona, PortAventura Entertainment y MLumine Mediterranea Beach & Golf Community), así como acciones de nueva emisión por un importe total de 2.044 millones de euros. 2012 La Junta General Extraordinaria de CaixaBank, celebrada el día 26 de junio, aprueba la fusión por absorción de Banca Cívica y CaixaBank. Esta operación conforma la entidad líder del mercado español con cerca de 13 millones de clientes y unos activos de 348.294 millones de euros. Los recursos totales de clientes se elevan hasta los 305.000 millones, de los que 179.000 son depósitos. 2013 PROYECTO DE FUSIÓN POR ABSORCIÓN DEL BANCO DE VALENCIA DURANTE ESTOS AÑOS 2008-2010 FEBRERO Los consejos de administración de ”la Caixa” y de Criteria CaixaCorp convienen la suscripción de un acuerdo marco para la reorganización del Grupo ”la Caixa”, en virtud del cual ”la Caixa”, tal y como prevé la nueva ley de cajas de ahorros (LORCA), ejercería la actividad bancaria de forma indirecta a través de un banco cotizado, CaixaBank. FINALIZADA EL 30 DE JUNIO Creación de CaixaBank INTEGRACIÓN DE BANCA CÍVICA EN CAIXABANK ENERO GUÍA DEL ACCIONISTA 13 La Junta General Extraordinaria de Banco de Valencia, celebrada el día 12 de junio, aprueba la fusión por absorción de Banco de Valencia y CaixaBank. La fusión se propone con el objetivo de generar las sinergias y economías de escala apropiadas para lograr una adecuada rentabilidad del negocio. 14 CAIXABANK / CONÓZCANOS 1.c Plan estratégico En un entorno complejo, en el marco de la reestructuración del sistema financiero español y bajo una fuerte presión competitiva, la entidad hace un gran esfuerzo en saneamientos, manteniendo una elevada solvencia y liquidez. LÍNEAS ESTRATÉGICAS: MIRANDO HACIA EL FUTURO En el 2013, iniciará una segunda fase del Plan Estratégico 2011-2014, adaptando las líneas principales a los cambios en el entorno económico y financiero. CaixaBank mantiene sus retos principales, que son su razón de ser: • Dar respuesta a las expectativas de los clientes. • Ser rentables para los Accionistas. • Impulsar la motivación y el desarrollo profesional del equipo. • Permanecer cerca de la sociedad y sus problemas. Asimismo, focalizará sus esfuerzos en priorizar la calidad de servicio y la reputación de la entidad, manteniendo el liderazgo comercial, con un crecimiento orgánico rentable. Servir al cliente con el máximo nivel de calidad Actuar bajo los mejores principios éticos y de buen gobierno Mantener el liderazgo de la banca minorista en España GUÍA DEL ACCIONISTA 15 Primar la fortaleza financiera Desarrollar el liderazgo directivo Diversificar el negocio con apoyo a las empresas Ser líderes en innovación Mejorar la rentabilidad ajustada al riesgo Avanzar en la internacionalización 16 CAIXABANK / CONÓZCANOS 1.d Modelo de negocio CaixaBank ofrece un servicio financiero de banca universal, basado en un servicio personalizado, de calidad, adaptado a las necesidades del máximo número de personas y con un marcado acento en la innovación. Este modelo incluye tanto el negocio bancario como el asegurador, además del internacional. Por otra parte, y con el objetivo de diversificar los ingresos del Grupo, CaixaBank cuenta con participaciones en Repsol y Telefónica. GUÍA DEL ACCIONISTA 17 NEGOCIO BANCARIO UN MODELO DE BANCA UNIVERSAL CaixaBank ofrece propuestas de valor especializadas para particulares y empresas, a través de seis negocios principales: banca de particulares, banca personal y banca privada, para los clientes individuales, y banca de pymes, banca de empresas y banca corporativa, para las empresas en función de sus características y necesidades. Cada una de estas propuestas cuenta con profesionales que han recibido formación especializada y ponen a disposición del público un catálogo de soluciones financieras adaptado a sus necesidades. Asimismo, se dispone de una red de oficinas diferenciadas para aquellos negocios cuya especificidad así lo requiere. La gran capilaridad de la red permite un servicio de asesoramiento personalizado y de calidad MODELO DE NEGOCIO ESPECIALIZADO (rangos en millones de euros) Total 13,8 millones de clientes Grandes patrimonios 10 Banca privada 0,5 Banca corporativa 200 Banca de empresas 9 Banca personal 0,1 Banca de pymes 1 Banca de particulares Pilar fundamental Particulares Rango de activos gestionados Empresas Rango de facturación 18 CAIXABANK / CONÓZCANOS SERVICIOS FINANCIEROS ESPECIALIZADOS INVERCAIXA GESTIÓN Es la sociedad gestora de instituciones de inversión colectiva (IIC) del Grupo y gestiona una amplia gama de productos: fondos de inversión, SICAV y carteras. FINCONSUM Ofrece productos de financiación al consumo principalmente a través del canal punto de venta (distribuidores de bienes y servicios y concesionarios de automóvil). CAIXARENTING Su actividad es la concesión de operaciones de renting de bienes de equipo, que se desarrolla a través de la red de oficinas de CaixaBank. CAIXA CAPITAL RISC Es la sociedad gestora de fondos de capital riesgo. Invierte en empresas innovadoras con alto potencial de crecimiento. CAIXA EMPRENDEDOR XXI Es la sociedad responsable de las acciones e iniciativas dirigidas a promover el emprendimiento, la creación de empresas y la innovación en España. MICROBANK Está especializado en la concesión de microcréditos y otros productos financieros con el objetivo de fomentar la actividad productiva y la creación de ocupación, el desarrollo personal y familiar y la promoción de la inclusión financiera. SOCIEDADES DE APOYO Forman parte de CaixaBank un conjunto de filiales que tienen como objetivo fundamental la prestación de servicios de soporte a la entidad. Actividad 100% Servicios inmobiliarios 49% Servicios inmobiliarios 100% Tarjetas bancarias 100% Tarjetas de prepago 49% Gestión de medios de pago para comercios 100% Gestión multicanal 100% Gestión de morosidad 100% Soporte tecnológico en software BUILDINGCENTER Servihabitat Gestión Inmobiliaria CaixaCard, S.A. CaixaBank Electronic Money EDE, S.L. (Money to Pay) Comercia Global Payments, Entidad de Pago, S.L. E-LA CAIXA GDS-CUSA SILK APLICACIONES 100% SILC IMMOBLES Promoción y alquiler de CPD 100% SUMASA Obras y mantenimiento 100% Marketing 100% Servicios de administración PROMOCAIXA TRADECAIXA GUÍA DEL ACCIONISTA 19 NEGOCIO ASEGURADOR VIDACAIXA, EL NEGOCIO ASEGURADOR DE CAIXABANK CaixaBank está presente en el negocio asegurador a través de VidaCaixa y sus empresas participadas AgenCaixa (99%) y SegurCaixa Adeslas (49,9%), que ofrecen una extensa gama de productos que se adaptan a las necesidades de los clientes. VidaCaixa es la entidad líder en el negocio de previsión social complementaria en España, con más de 3 millones de clientes. La compañía ofrece un amplio catálogo de productos de aseguramiento y de previsión social, centrando su negocio en los ramos de vida-riesgo, vidaahorro y planes de pensiones. VidaCaixa dirige su actividad a todo tipo de clientes: particulares, pymes y autónomos, grandes empresas e instituciones, así como a los clientes de banca personal y banca privada de CaixaBank. La estrategia de distribución de VidaCaixa es bancoaseguradora en los productos individuales. Asimismo, para el negocio de empresas, existe una estrategia de multicanalidad con fuerte presencia de los brokers y los consultores de VidaCaixa Previsión Social. VidaCaixa es la empresa que integra a los gestores comerciales, que desarrollan su actividad en una red de oficinas propias, asesoran a los clientes y comercializan los productos y servicios para el segmento de trabajadores autónomos, microempresas y pymes. SegurCaixa Adeslas es la compañía de seguros de no vida participada por Mu- tua Madrileña y CaixaBank. La compañía es líder en seguros de salud, a través de la marca comercial Adeslas, y ofrece una amplia gama de productos (salud, multirriesgo, automóvil, responsabilidad civil, accidentes y otros) para los segmentos de particulares, pymes, autónomos, grandes empresas y clientes de banca personal y banca privada de CaixaBank, a través de distintos canales de venta: canales aseguradores, canales bancaseguros (mayoritariamente a través de las oficinas de CaixaBank), mediadores y consultores, y canales directos (teléfono e internet). 100% 99% 49,9%1 (1) Existe un 0,08% de Accionistas minoritarios 20 CAIXABANK / CONÓZCANOS NEGOCIO BANCARIO INTERNACIONAL NUEVAS OPORTUNIDADES Uno de los retos estratégicos de la entidad, tal y como recoge el plan estratégico del Grupo, es el crecimiento internacional. Este reto atiende a un doble objetivo: 1/ Ofrecer a Accionistas, empleados e inversores un acceso preferente a nuevas oportunidades en regiones con elevado crecimiento y un perfil de riesgo equilibrado. 2/ Acompañar y proporcionar apoyo especializado a los clientes con intereses y relaciones comerciales fuera de España. Todo ello, con la vocación PRESENCIA INTERNACIONAL DE CAIXABANK ID DO D O REINO UNIDO ALEMANIA FRANCIA CI PORTUGAL ESPAÑA ITALIA MARRUECOS ARR RUEC POLONIA EUROPA CENTRAL Y DEL ESTE TURQUÍA EGIPTO MÉXICO EMIRATOS ÁRABES ANGOLA CHILE SUCURSALES INTERNACIONALES OFICINAS DE REPRESENTACIÓN Ofrecen asesoramiento, financiación y servicios bancarios a empresas españolas con actividad en el país. Igualmente ofrecen servicios y financiación a empresas locales con relación comercial con España o en países con sucursal. Su principal objetivo es mejorar los canales de comunicación con las instituciones financieras locales, dando apoyo así a las actividades de los clientes de CaixaBank en el país. También ofrecen asesoramiento y acompañan a empresas españolas que quieran desarrollar su negocio en el exterior. GUÍA DEL ACCIONISTA 21 PARTICIPACIONES INDUSTRIALES REPSOL Y TELEFÓNICA de exportar el modelo de negocio y de contribución social que inspira a todo el Grupo ”la Caixa”. Para poder alcanzar este doble objetivo, CaixaBank cuenta con diversas formas de implantación en el extranjero, que varían en función del país. CHINA HONG KONG / CHINA INDIA SINGAPUR PARTICIPACIONES BANCARIAS • Banco BPI (Portugal) • Grupo Financiero Inbursa (México) • Bank of East Asia (China) • Erste Group Bank (Europa Central y del Este) • Boursorama (banca on-line en Francia, Reino Unido, España y Alemania) CaixaBank cuenta con participaciones accionariales en Repsol y Telefónica, dos de las empresas españolas más importantes por capitalización bursátil y beneficios. Ambas compañías son líderes en sus sectores, Ϯϭ con un alto nivel de internacionalización, capacidad de crecimiento, generación de valor y una atractiva política de retribución al accionista, y contribuyen a la diversificación de los ingresos de CaixaBank. Por otra parte, ambas se distinguen por su compromiso responsable y sostenible, reconocido por su cotización en los principales índices bursátiles sostenibles. 22 CAIXABANK / CONÓZCANOS 2 Compromiso social Una entidad comprometida GUÍA DEL ACCIONISTA 23 El compromiso social es, junto con el liderazgo y la confianza, uno de los valores corporativos de CaixaBank. La entidad ha continuado colaborando con la Obra Social ”la Caixa” con el objetivo de fomentar la inserción laboral de personas en riesgo de exclusión social, impulsar la vacunación de niños en países desfavorecidos y promover el programa de voluntariado corporativo. CaixaBank apuesta por un ejercicio del negocio bancario basado en los valores de liderazgo, confianza y compromiso social. En esta línea, resulta fundamental su contribución a la Obra Social del Grupo ”la Caixa”, con la que colabora también en la difusión y aplicación de sus programas. En este sentido, la entidad continuará fomentando la participación de empleados, clientes y Accionistas que, a modo de ejemplo, ha permitido en el 2012, entre otros logros, la generación de 10.504 puestos de trabajo a través del programa Incorpora de integración laboral de personas en riesgo de exclusión. Dar respuesta a las necesidades de la sociedad es el principal objetivo de la Obra Social ”la Caixa”, con un presupuesto de 500 millones para el 2013, por sexto año consecutivo. Este dividendo social se hace más relevante en un entorno económico desfavorable, con crecientes necesidades sociales y donde las ayudas públicas y privadas han disminuido. 53.133 puestos de trabajo conseguidos a través del programa Incorpora desde el 2006 24 CAIXABANK / CONÓZCANOS 3 CaixaBank en cifras Resultados a 26-7-2013 (1er semestre) CaixaBank obtuvo en el primer semestre del 2013 un beneficio neto atribuido de 408 millones de euros, un 146% más que en el mismo periodo del 2012. La entidad ha realizado dotaciones y saneamientos por valor de 5.383 millones de euros, y ha cubierto anticipadamente el impacto de los nuevos criterios de clasificación y provisión de las operaciones refinanciadas, con un aumento de las provisiones asociadas de 540 millones. Principales magnitudes de CaixaBank en el primer semestre del 2013: • Elevada solvencia, con un core capital del 11,6% tras la integración de Banco de Valencia, el prepago de las ayudas públicas del FROB recibidas por Banca Cívica y la venta de un 10,1% de la participación en Grupo Financiero Inbursa. Destaca la capacidad orgánica de generación de capital (+98 puntos básicos de core capital). millones (+2,4%). Además, a mediados de julio, la revista financiera Euromoney reconoció a CaixaBank como ‘Best Bank in Spain’ 2013 y ‘Best Retail Bank for Technology Innovation’. • Los ingresos crecen un 6,3%: en un entorno complejo y exigente, la solidez de la actividad bancaria de CaixaBank y los ingresos de las participadas permiten obtener unos ingresos que alcanzan los 3.629 millones. • Excelente nivel de liquidez de • Concedidos 82.550 M€ en créditos 64.604 millones (+11.512 millones), en los últimos 12 meses, con más un 18,4% del total de los activos del de 1,1 millones de operaciones Grupo, con una buena estructura de formalizadas. financiación: la ratio Loan to Deposits • Gestión activa del riesgo, con una mejora 11 puntos porcentuales hasta ratio de cobertura del 75%. situarse en el 117%. Además, CaixaBank ha devuelto en el semestre 12.613 • Exigente gestión de costes. Los millones de saldos pasivos con el BCE. gastos recurrentes se reducen un 6,3% y las sinergias previstas a partir del 2015 • Posición de liderazgo en España, aumentan hasta los 682 millones, un con 13,8 millones de clientes y 9,1% más que la previsión inicial. un volumen de negocio de 526.552 GUÍA DEL ACCIONISTA 25 Fuerte capacidad de generar ingresos Ratios de morosidad y cobertura RESUMEN DE LA CUENTA DE RESULTADOS 1ER SEMESTRE / 26-7-2013 (EN M€) RATIO DE MOROSIDAD ENERO-JUNIO 2013 Margen de intereses 1.959 9,7 Margen bruto 3.629 6,3 74 - 408 146 Resultado antes de impuestos Resultado atribuido al Grupo (%) VARIACIÓN (%) respecto al mismo periodo 2012 Mejora la liquidez hasta niveles récord: 64.604 M€ REFUERZO CONTINUO DE LA LIQUIDEZ 8,44% 35.630 17.462 20.451 Dic. 12 Junio 13 9,41% 9,75% 22.525 22.589 1T13 2T13 77% 75% SALDO DUDOSO (EN M€) 20.348 20.150 3T12 4T12 10.914 2T12 RATIO DE COBERTURA (%) 63% 63% ϲϲй Liquidez en balance Póliza del BCE no utilizada PROVISIONES (EN M€) 12.806 12.671 3T12 4T12 17.426 17.041 1T13 2T13 6.540 2T12 Ύ/ŶĐůƵLJĞŶĚŽĞůŝŵƉĂĐƚŽĚĞůĞũĞƌĐŝĐŝŽ ĚĞĂŶƟĐŝƉĂĐŝſŶƌĞůĂĐŝŽŶĂĚŽĐŽŶůŽƐ ĐƌĠĚŝƚŽƐƌĞfi ŶĂŶĐŝĂĚŽƐ Refuerzo de la solvencia hasta el 11,6% EVOLUCIÓN DEL ‘CORE CAPITAL’ BIS II (EN %) 11,0% Dic. 12 Ύ 60% 53.092 44.153 8,63% 5,58% (EN MILLONES DE EUROS) 64.604 Ύ ϭϭ͕ϭϳй 10,6% 11,6% Marzo 13 Junio 13 Más información disponible en www.CaixaBank.com 26 CAIXABANK / CONÓZCANOS REMUNERACIÓN AL ACCIONISTA PAGOS TRIMESTRALES El Programa Dividendo/Acción CaixaBank permite a los Accionistas escoger* entre las siguientes tres opciones: • Recibir las acciones emitidas en la ampliación de capital liberada. • Recibir efectivo por la venta en el mercado de los derechos de asignación gratuita. • Recibir efectivo como consecuencia de la venta a CaixaBank de los derechos asignados al precio prefijado por esta. Los Accionistas pueden combinar, si lo desean, cualquiera de estas tres opciones. La política de remuneración a los Accionistas mantiene pagos trimestrales. *Los pagos descritos, así como la posible aplicación en cada caso del Programa Dividendo/Acción CaixaBank, están sujetos a las aprobaciones formales correspondientes. GUÍA DEL ACCIONISTA 27 PROGRAMA DIVIDENDO/ACCIÓN CAIXABANK ACCIONES EFECTIVO POR LA VENTA DE LOS DERECHOS A B C Recibir acciones de una ampliación de capital liberada Recibir efectivo de la venta en el mercado de los derechos de asignación gratuita asignados en la ampliación Recibir efectivo de la venta de los derechos de asignación gratuita a CaixaBank al precio fijado en la ampliación SIN RETENCIÓN FISCAL SIN RETENCIÓN FISCAL CON RETENCIÓN FISCAL Opción por defecto Para ejercer cualquiera de estas dos opciones, contacte con su entidad depositaria 28 CAIXABANK / CONÓZCANOS 4 Estructura accionarial Grupo “la Caixa” A 30 de junio de 2013, CaixaBank mantenía un capital social de 4.733.858.770 acciones, cuyo valor nominal era de un euro por acción. El Accionista de control de CaixaBank es Caja de Ahorros y Pensiones de Barcelona, ”la Caixa”. Su participación ascendía al 72,76% del capital social. GRUPO ”LA CAIXA” Cartera industrial 100% Actividad inmobiliaria valor contable: 9.865 millones de euros* Grupo bancario y asegurador Bancos internacionales 72,76% Participaciones industriales valor contable: 23.700 millones de euros *Esta cifra corresponde al valor de las participadas cotizadas a 30 de junio de 2013 y de las no cotizadas a 31 de diciembre de 2012 GUÍA DEL ACCIONISTA 29 ESTRUCTURA DE LA BASE ACCIONARIAL A 31 DE DICIEMBRE DE 2012 El free float o capital circulante de la sociedad (entendido como el porcentaje de capital social que no se encuentra en manos del accionista mayoritario, las cajas procedentes de Banca Cívica y la autocartera) era del 22%. Este porcentaje se repartía entre más de 750.000 Accionistas. Los Accionistas minoristas (incluyendo empleados) mantenían, en torno al 73% del capital flotante (16% del capital social), mientras que el 27% se encontraba en manos de inversores institucionales. Minoristas, empleados 73% Institucional 27% ”la Caixa”, resto de cajas procedentes de Banca Cívica y autocartera Estados Unidos 31% 78% España 25% Free float 22% Gran Bretaña e Irlanda 17% Resto de Europa (*) 17% Resto del mundo (**) 10% (*) En especial, Noruega y Francia. (**) Destacan los inversores de Japón y Brasil. 30 CAIXABANK / CONÓZCANOS 5 Gobierno corporativo Órganos de decisión de CaixaBank CONSEJO DE ADMINISTRACIÓN: PRESIDENCIA CONSEJEROS El Consejo de Administración es el órgano de representación de la entidad y, al margen de las materias reservadas a la Junta General, es el máximo órgano de decisión de CaixaBank. Isidro Fainé Casas Presidente Juan Franco Pueyo1 Isabel Estapé Tous Javier Godó Muntañola Maria Dolors Llobet Maria John Shepard Reed Juan María Nin Génova Vicepresidente y consejero delegado Eva Aurín Pardo Salvador Gabarró Serra Javier Ibarz Alegría Alain Minc Guillermo Sierra Molina2 Alejandro GarcíaBragado Dalmau Secretario general y del Consejo Óscar Calderón de Oya Vicesecretario primero Mª Teresa Bassons Susana Gallardo David Torrededia Boncompte K. P. Li Leopoldo Rodés Castañé Xavier Vives Torrents 1. En representación de Caja Navarra 2. En representación de Cajasol Juan-José López Burniol Adolfo Feijóo Rey Vicesecretario segundo Juan Rosell Lastortras El papel del Consejo es representar a los Accionistas y servir a los intereses de CaixaBank mediante la aprobación de su estrategia y la organización para su puesta en práctica, así como la supervisión de la Alta Dirección para que cumpla los objetivos marcados, siempre velando por el interés social. Para ello, se encarga de supervisar el funcionamiento de la empresa y de GUÍA DEL ACCIONISTA 31 COMITÉ DE DIRECCIÓN: PRESIDENCIA Isidro Fainé Casas Presidente El Comité de Dirección se reúne semanalmente para tomar acuerdos relativos al desarrollo del plan operativo anual y a la vida organizativa. Aprueba los cambios estructurales, los nombramientos, las líneas de gasto y las estrategias de negocio. En definitiva, todos los temas que, por su relevancia, alguno de sus miembros eleva al Comité. DIRECTORES GENERALES Antonio Massanell Lavilla / Medios DIRECTORES GENERALES ADJUNTOS Gonzalo Cortázar Rotaeche / Finanzas Joaquim Vilar / Auditoría, Control Interno y Cumplimiento Normativo Jaume Giró Ribas / Comunicación, Relaciones Institucionales, Marca y RSC SECRETARIO GENERAL Y DEL CONSEJO Alejandro GarcíaBragado Dalmau REPRESENTANTE OBRA SOCIAL Juan María Nin Génova Vicepresidente y consejero delegado J. Antonio Alcaraz Tomás Muniesa / Seguros y Gestión García / Negocio de Activos Xavier Coll Escursell Ignacio Álvarez/ RR. HH. Rendueles / Internacional Pablo Forero Calderós / Riesgos crear valor de forma sostenible para los Accionistas, de conformidad con los deberes y las obligaciones impuestas a la Junta por la ley y los estatutos de CaixaBank y en el marco de la política de control y gestión del riesgo prudente y eficaz, que permita ser evaluada. También Jaime Lanaspa Gatnau / Director ejecutivo de la Obra Social “la Caixa” le corresponde vigilar que los Accionistas estén informados del desarrollo de la compañía y de las principales novedades que afectan a su situación. Asimismo, el Consejo vela para que CaixaBank cumpla con su compromiso de actuación ética y de trato igualitario a los Accionistas. parte 1 / Sobre CaixaBank CaixaBank, con sus Accionistas 34 CAIXABANK / CON SUS ACCIONISTAS 1 Relación con Accionistas Diálogo y proximidad Uno de los compromisos asumidos por CaixaBank es la creación de valor para sus Accionistas asegurando la máxima transparencia en la relación con este colectivo. La política de diálogo permanente que CaixaBank mantiene con los Accionistas ha merecido la concesión de los premios a la “Entidad que mejor información ofrece a los Accionistas y al mercado”, de la Cámara de Comercio de Barcelona, y a la “Mejor iniciativa de acercamiento al Accionista”, del Foro de Buen Gobierno y Accionariado. Este último galardón reconoce y premia la Guía del Accionista CaixaBank y el Comité Consultivo de Accionistas de la entidad. Formación para Accionistas Oficina de Atención al Accionista Revista Accionistas Informes del Servicio de Información al Accionista Servicio de Atención al Accionista Comité Consultivo de Accionistas Servicio de e-mails y SMS informativos Ventajas para Accionistas GUÍA DEL ACCIONISTA 35 CANALES DE COMUNICACIÓN BILATERAL CON EL ACCIONISTA OFICINA DE ATENCIÓN AL ACCIONISTA EN BARCELONA Los Accionistas pueden concertar una cita con el equipo de Relación con Accionistas en la oficina habilitada a tal efecto: Avenida Diagonal, 621-629. SERVICIO DE ATENCIÓN AL ACCIONISTA A través del teléfono y del correo electrónico, los Accionistas pueden trasladar sus dudas y consultas sobre la entidad, resultados, cotización, dividendo, etc. Durante el 2012 se han atendido más de 2.200 consultas. Tel.: 902 11 05 82 correo electrónico: [email protected] COMITÉ CONSULTIVO DE ACCIONISTAS DE CAIXABANK El Comité Consultivo es un instrumento no vinculante que tiene como objetivo contribuir a la comunicación y transparencia entre CaixaBank y sus Accionistas. El Comité está formado por 17 miembros con un perfil representativo de la base accionarial de CaixaBank. De forma anual se renueva un tercio de sus miembros, tras un proceso de selección riguroso a partir de las candidaturas presentadas por los Accionistas. JUNTA GENERAL DE ACCIONISTAS (JGA) Un acto que se celebra anualmente y en el que todo Accionista puede ejercer sus derechos a voto, a recibir la información legalmente exigida y a hacer uso del turno de preguntas. En la JGA del 2013 se habilitó un espacio para atender a los Accionistas de forma personalizada. Asimismo, la Junta fue retransmitida a través de webcast, para que los Accionistas tuviesen la posibilidad de ver el acto en directo. PARTICIPACIÓN EN FERIAS Con un estand atendido por miembros del equipo de Relación con Accionistas. 36 CAIXABANK / CON SUS ACCIONISTAS ESPACIO DEL ACCIONISTA CaixaBank dispone de un apartado específico dentro de la web www.CaixaBank.com con la información de mayor interés para sus Accionistas. Se trata del Espacio del Accionista, que durante el pasado año recibió más de un millón de visitas y que incluye las siguientes secciones: / Informes sobre la compañía. / Opinión de los analistas sobre CaixaBank. / Información sobre la política de dividendos y la Junta General de Accionistas. / Gráficos de cotizaciones con la posibilidad de comparar con índices bursátiles. / Información sobre las ventajas por ser Accionista. / Información sobre presentaciones y actos divulgativos sobre sorteos y concursos. CaixaBank también mantiene su Servicio de Información al Accionista, que permite suscribirse a un nuevo servicio para recibir a través del correo electrónico información relevante sobre la entidad (informe diario de mercados e informes semanales y mensuales sobre CaixaBank). Los Accionistas pueden suscribirse a este servicio a través del Espacio del Accionista de www.CaixaBank.com GUÍA DEL ACCIONISTA 37 Además, y de forma proactiva, CaixaBank pone a su disposición otra información de su interés a través de: LA REVISTA ‘ACCIONISTAS CAIXABANK’ Publicación trimestral de información corporativa y de interés para el Accionista. CORREO ELECTRÓNICO Y SMS INFORMATIVOS TELÉFONOS MÓVILES Y PDA Sobre concursos, participación en ferias, pago de dividendo, ofertas y descuentos, entre otros. Caixabank ha sido, asimismo, la primera empresa del IBEX 35 en ofrecer información a través de un portal para teléfonos móviles y PDA. Este portal incorpora información corporativa y cotización, fechas clave para el Accionista, las últimas noticias publicadas por la compañía, así como acceso a todas las ventajas. 38 CAIXABANK / CON SUS ACCIONISTAS Premiamos su confianza como Accionista de CaixaBank CaixaBank premia su condición de Accionista poniendo a su disposición interesantes ventajas y ofertas pensadas exclusivamente para usted: VENTAJAS FINANCIERAS / Exención de comisión de compra, custodia y administración de acciones de CaixaBank. / Tarjeta Accionista CaixaBank gratuita y con descuentos asociados. Es necesario disponer de un mínimo de 1.000 acciones de CaixaBank. / Cuenta Inversión Acciones CaixaBank gratuita y con una atractiva remuneración. Acumule los dividendos y realice aportaciones para la compra de nuevas acciones de CaixaBank. INFORMACIÓN CURSOS Y EVENTOS OFERTAS Y CONCURSOS / Suscripción gratuita a informes diarios, semanales y mensuales sobre la acción de CaixaBank. / Cursos presenciales sobra la bolsa en las principales ciudades españolas. Es necesario disponer de un mínimo de 1.000 acciones de CaixaBank. / Ofertas exclusivas con descuentos en ocio y viajes. / SMS informando de los hechos más relevantes de la compañía. / Accionistas, revista online donde encontrará información de su interés. / Concursos periódicos con atractivos premios. / Calendario de eventos culturales organizados por la Obra Social “la Caixa”. Consulte y obtenga más información sobre las Ventajas para Accionistas en www.CaixaBank.com GUÍA DEL ACCIONISTA 39 Formación interactiva on-line y presencial sobre mercados financieros y coyuntura económica CaixaBank ha sido la primera compañía del IBEX 35 en facilitar a sus Accionistas formación bursátil y financiera básica, a través de cursos de introducción al mercado de valores en diferentes ciudades españolas y diversas iniciativas de formación on-line. A través de www.CaixaBank.com, en la sección específica del programa Aula encontrará toda la información relativa a materiales formativos y diferentes iniciativas llevadas a cabo en el ámbito formativo. Aula, formación para Accionistas tiene por objetivo difundir conocimientos relacionados con los mercados financieros y la bolsa a través de las siguientes iniciativas: / Formación interactiva en internet: con cursos de iniciación en bolsa, manuales de consulta, fichas temáticas, enlaces de interés, etc. / Cursos formativos presenciales sobre mercados financieros y coyuntura económica en las principales ciudades españolas. / Círculo Accionistas CaixaBank: charlas divulgativas sobre economía y coyuntura por ponentes especializados. / Investigación y divulgación de estudios financieros: a través de diversas iniciativas de patrocinio por la entidad. parte 2 / Qué es ser Accionista Información de interés para el Accionista Fuente: Inversión & Finanzas 42 QUÉ ES SER ACCIONISTA / INFORMACIÓN DE INTERÉS 1 Órganos de gobierno La Junta General de Accionistas ¿QUÉ ES LA JUNTA GENERAL DE ACCIONISTAS? ¿POR QUÉ ES IMPORTANTE PARTICIPAR EN LA JUNTA? Es el órgano de la sociedad integrado por todos sus Accionistas. Se reúne para deliberar y decidir sobre los asuntos de su competencia, entre los que destacan: Como propietarios de la compañía, a los Accionistas les corresponde decidir sobre cuestiones que, por su relevancia, han de ser debatidas y aprobadas por la Junta General de Accionistas y sobre las que ni siquiera el Consejo de Administración tiene poder de decisión. Por tanto, es importante revisar la documentación correspondiente a los temas que se tratarán en la Junta y ejercer de forma responsable el derecho a voto. • Valorar la gestión de la sociedad. • Aprobar las cuentas del ejercicio anterior y la propuesta de aplicación del resultado (incluido el reparto de dividendos). • Aprobar el aumento o la reducción del capital social. • Aprobar la modificación de los estatutos sociales que rigen el funcionamiento de la compañía. • Aprobar la emisión de obligaciones u otros valores negociables. • Nombrar, ratificar o cesar a los miembros del Consejo de Administración. • Nombrar a los auditores de cuentas. • Autorizar la adquisición de acciones propias (autocartera). • Aprobar el sistema de retribución de los consejeros y/o altos directivos, cuando consista en la entrega de acciones de la sociedad o esté referenciado a su valor. • Aprobar la fusión, escisión o transformación de la sociedad. La Junta General de Accionistas puede ser ordinaria o extraordinaria. Muchas compañías cotizadas tienen Accionistas de referencia o de control que, por su porcentaje de participación, resultan determinantes en las decisiones sociales. Si bien esto limita la influencia de los pequeños Accionistas, siempre es aconsejable intervenir en la vida societaria, ya que de lo contrario se estaría renunciando a uno de los principales derechos asociados a la inversión en acciones. Una opción interesante para los pequeños Accionistas es la posibilidad de asociarse para obtener un mayor peso en la Junta. GUÍA DEL ACCIONISTA 43 El Consejo de Administración ¿CÓMO ESTÁ COMPUESTO EL CONSEJO DE ADMINISTRACIÓN? El Consejo de Administración de una sociedad cotizada está integrado por distintas clases de consejeros: los ejecutivos, los dominicales y los independientes. • Los consejeros ejecutivos desempeñan funciones de alta dirección o son empleados de la sociedad. • Los consejeros dominicales son designados por su condición de Accionistas a propuesta de un Accionista significativo. • Los consejeros independientes desempeñan sus funciones sin verse condicionados por relación alguna con el equipo gestor ni con los Accionistas de referencia de la sociedad. Se eligen en atención a su capacitación profesional, solvencia y experiencia. • La existencia de consejeros independientes debe ser valorada de forma positiva por el Accionista minoritario. ¿CUÁLES SON LAS PRINCIPALES FUNCIONES DEL CONSEJO DE ADMINISTRACIÓN? Al Consejo de Administración le corresponde la gestión, dirección, administración y representación de la sociedad. Esto implica el desarrollo de funciones como: • Formular la estrategia de la sociedad. • Impulsar y supervisar la gestión de la sociedad y el cumplimiento de los objetivos establecidos. • Establecer una organización corporativa eficaz y la política de control y gestión de riesgos. • Convocar la Junta General de Accionistas y ejecutar sus acuerdos. • Formular las cuentas anuales, el informe de gestión y la propuesta de aplicación del resultado. • Elaborar el Informe Anual de Gobierno Corporativo, que debe formar parte del informe de gestión que se entrega junto con las cuentas anuales. • Acordar el nombramiento y la destitución de los altos directivos, así como la política de retribuciones. 44 QUÉ ES SER ACCIONISTA / INFORMACIÓN DE INTERÉS 2 Ser Accionista Derechos y obligaciones ¿QUÉ SIGNIFICA SER ACCIONISTA? ¿CUÁLES SON SUS DERECHOS? Invertir en acciones supone convertirse en copropietario de una sociedad, en la parte proporcional a la participación adquirida. DERECHOS POLÍTICOS Derecho de información: el ejercicio de este derecho es fundamental para un adecuado seguimiento de las inversiones. Difícilmente podrá un Accionista defender de forma responsable sus derechos si previamente no se ha informado. Por tanto, el rendimiento de la inversión irá ligado a la evolución de la cotización y al reparto de beneficios de la sociedad. A diferencia de lo que ocurre con los productos clásicos de renta fija, la rentabilidad de una acción no está fijada de antemano. En una sociedad se pueden encontrar dos grandes grupos de Accionistas: los de referencia y los minoritarios. • Se consideran Accionistas de referencia los que cuentan con un porcentaje de participación que les permite intervenir o influir en la gestión de la compañía. • En cambio los minoritarios tienen escasa o nula capacidad de influir en la compañía, salvo que actúen de forma agrupada. • Ambos grupos de Accionistas gozan de los mismos derechos, aunque sus intereses no siempre tienen que ser coincidentes. Derecho de asistencia y voto en las juntas generales de accionistas: la participación activa en las juntas generales es un derecho y una responsabilidad del Accionista. DERECHOS ECONÓMICOS Derecho al dividendo: es la parte del beneficio que la Junta General de Accionistas decide repartir, a propuesta del Consejo de Administración. En las compañías cotizadas la política de dividendos es pública y se encuentra a disposición de los inversores. Derecho de suscripción preferente: cuando una sociedad lleva a cabo una ampliación de capital o emite obligaciones convertibles en acciones, los Accionistas gozan de preferencia en la suscripción de las nuevas acciones. Este derecho se negocia en la bolsa. Derecho a la cuota de liquidación: si la sociedad llegara a liquidarse, los Accionistas tendrían derecho a recibir la parte proporcional a su participación, después de que la compañía hubiera satisfecho sus obligaciones frente a los acreedores. GUÍA DEL ACCIONISTA 45 ¿QUÉ RIESGOS COMPORTA LA INVERSIÓN EN ACCIONES? ¿DE DÓNDE PROVIENE EL RENDIMIENTO DE UNA ACCIÓN? Los principales riesgos están vinculados a la incertidumbre sobre sus rendimientos. El rendimiento de las acciones puede provenir de dos vías: • Las acciones no tienen una rentabilidad conocida ni tan siquiera predecible. • Reparto de dividendos entre los Accionistas o entrega de acciones gratuitas. • El comportamiento de la acción en el pasado no garantiza su evolución futura. • La evolución de la acción no depende solo de la propia compañía, sino de factores ajenos como la situación de la economía, tanto nacional como internacional, la evolución de otros mercados, de los tipos de interés, de la inflación, etc. Por eso puede ocurrir que algunas compañías con buenos resultados en sus negocios no vean aumentar su valor en bolsa. • No tienen plazo de vencimiento, por lo que la inversión solo puede deshacerse mediante la venta de las acciones. Los inversores tendrán que decidir si la adquisición de acciones es adecuada a su perfil de riesgo en cada momento. • Plusvalías o minusvalías generadas por la evolución de la cotización en el mercado. Estas plusvalías o minusvalías solo se hacen efectivas en el momento en que se vende la acción. 46 QUÉ ES SER ACCIONISTA / INFORMACIÓN DE INTERÉS ¿QUÉ VENTAJAS TIENE INVERTIR EN UNA COMPAÑÍA COTIZADA? La inversión en acciones de una sociedad cotizada ofrece importantes ventajas frente a la inversión en acciones no cotizadas: LIQUIDEZ Puesto que se negocian en un mercado organizado, para comprar o vender acciones basta con transmitir a un intermediario autorizado la orden correspondiente. Esta operativa conlleva ciertos gastos: comisiones por tramitación, corretajes y cánones de bolsa, etc. En cambio, si la compañía no cotiza es el propio inversor quien debe buscar una contraparte para su operación, lo que complica y puede encarecer notablemente la operación. Conviene destacar que no todas las sociedades cotizadas tienen la misma liquidez. Esta dependerá fundamentalmente del tamaño de la compañía y de su capital flotante (free float). El free float es la parte del capital social que se encuentra en manos de los pequeños inversores. En principio, las empresas de mayor tamaño y con mayor capital flotante ofrecen más liquidez. VALORACIÓN DE LA COMPAÑÍA El mercado asigna de forma continua un valor a las sociedades cotizadas, que se recoge en el precio de las acciones (cotización). Por el contrario, la valoración de una compañía no cotizada no está determinada por el mercado, por lo que es más difícil para el inversor estimar el precio de la acción. TRANSPARENCIA Las sociedades cotizadas están obligadas a difundir al mercado toda la información que pueda afectar al precio de la acción a través de su página web y de las comunicaciones que deben remitir a la CNMV. La CNMV vigila de forma permanente el cumplimento de estas obligaciones. GUÍA DEL ACCIONISTA 47 ¿DÓNDE PUEDE OBTENER INFORMACIÓN DE UNA COMPAÑÍA? La inversión en acciones exige un análisis atento de la información disponible, no solo antes de la adquisición sino durante todo el tiempo que se mantengan las acciones en cartera. Existen numerosas vías y fuentes para obtener información sobre las sociedades cotizadas. Por su carácter reglado, objetivo y neutral, es conveniente acudir siempre a las fuentes oficiales. Las compañías cotizadas están obligadas a comunicar al mercado y a la CNMV toda la información que pueda influir en el valor de sus acciones. Con este fin, deben disponer en su página web de una sección denominada “Información para Accionistas e Inversores”. Además, toda la información pública sobre las sociedades cotizadas puede consultarse en la CNMV, bien en su página web (www.cnmv.es) o a través de la Oficina de Atención al Inversor (902 149 200). Este conjunto de medidas tienen como principal fin la transparencia de los mercados. En este sentido hay que poner de relieve que la CNMV no interviene en el normal desarrollo de la actividad de las compañías, cuya gestión corresponde íntegramente a sus órganos de gobierno. Aunque las opiniones de los expertos puedan resultar de utilidad, en último término es usted quien debe llegar a sus propias conclusiones. La información que todo inversor responsable debe consultar se puede clasificar en tres grandes grupos: • Información general: número de acciones en que se encuentra dividido el capital social de la compañía, las bolsas en las que cotiza la acción, la agenda del inversor (con fechas relevantes como el calendario de abono de dividendos), los folletos e informaciones sobre las operaciones realizadas por la compañía, los estatutos de la sociedad, hechos relevantes, participaciones significativas y canales de comunicación entre la sociedad y sus Accionistas. • Información económico-financiera: informe de auditoría, cuentas anuales, y la memoria y el informe de gestión de la compañía (al menos de los tres últimos años). • Información sobre el gobierno corporativo: reglamentos de funcionamiento de la Junta General de Accionistas y del Consejo de Administración, orden del día, documentos de interés, delegación del voto y voto a distancia, identidad y clases de consejeros, Informe Anual de Gobierno Corporativo (IAGC), pactos parasociales, etc. RECUERDE visitar de forma periódica la sección “Información para Accionistas e Inversores” en la web de las compañías cotizadas. 48 QUÉ ES SER ACCIONISTA / INFORMACIÓN DE INTERÉS ¿QUÉ ES EL GOBIERNO CORPORATIVO? Es el conjunto de normas y principios que regulan la estructura y el funcionamiento de los órganos de gobierno de una compañía. Las sociedades cotizadas están obligadas a hacer público un informe anual sobre su gobierno corporativo (IAGC), con información sobre: • La estructura de propiedad de la sociedad: Accionistas con participaciones significativas y su representación en el Consejo de Administración, la participación accionarial de los consejeros y la existencia de pactos parasociales. • Composición, reglas de organización y funcionamiento del Consejo de Administración de la compañía y de sus comisiones. • Operaciones de la sociedad vinculadas con sus Accionistas, administradores y altos directivos. • Los sistemas de control de riesgos. • El funcionamiento de la Junta General de Accionistas. • El grado de seguimiento, por parte de la compañía, de las recomendaciones de gobierno corporativo recogidas en el Código Unificado de Buen Gobierno, que se encuentra disponible en la web de la CNMV. La principal finalidad de este informe es hacer que la estructura de gobierno y la gestión de la compañía sean más transparentes para el conjunto de sus Accionistas y el mercado en general. GUÍA DEL ACCIONISTA 49 ¿QUÉ ES EL CÓDIGO UNIFICADO DE BUEN GOBIERNO? Los inversores pueden consultar el IAGC de cualquier sociedad cotizada en la página web de la compañía o en la página web de la CNMV (www.cnmv.es). Se trata de un conjunto de recomendaciones que, bajo el principio de “cumplir o explicar”, trata de fomentar la transparencia y el buen gobierno de las sociedades cotizadas. Esto significa que si no se cumplen las recomendaciones, es necesario explicar el motivo. Las recomendaciones abarcan materias relativas a los estatutos de la compañía, la Junta General, el Consejo de Administración, los consejeros y las comisiones del Consejo. Los inversores minoristas deben valorar de forma positiva aquellas compañías que atiendan el mayor número de las recomendaciones propuestas. En el Informe Anual de Gobierno Corporativo (IAGC), que todas las sociedades cotizadas están obligadas a publicar, se puede consultar el grado de seguimiento de las recomendaciones por parte de la compañía. A su vez, la CNMV publica una serie de informes, de carácter anual, sobre el gobierno corporativo de las sociedades cotizadas. Se trata del Informe Anual de Gobierno Corporativo de las compañías del IBEX 35, y el Informe de Gobierno Corporativo de las entidades emisoras de valores admitidos a negociación en mercados secundarios oficiales. Estos informes se encuentran disponibles en la página web de la CNMV (www.cnmv.es). Los inversores pueden consultar el Informe Anual de Gobierno Corporativo (IAGC) de CaixaBank en la página web de la compañía (www.CaixaBank.com) o en la de la Comisión Nacional del Mercado de Valores 50 QUÉ ES SER ACCIONISTA / INFORMACIÓN DE INTERÉS 3 Principales operaciones Definición y caso práctico GUÍA DEL ACCIONISTA 51 ¿EN QUÉ CONSISTE UNA FUSIÓN? Es una operación en la que una sociedad absorbe a otra/s o en la que dos o más sociedades se integran para constituir una nueva. Es más habitual la primera alternativa (fusión por absorción) con el objetivo de lograr economías de escala o una mayor presencia en los mercados. Las fusiones deben ser aprobadas por las juntas generales de todas las sociedades participantes, por lo que son los Accionistas los que en última instancia determinan si les interesa o no la operación. Para que los Accionistas puedan votar con conocimiento de causa, desde la convocatoria de la Junta tienen a su disposición, entre otros documentos, el proyecto de fusión elaborado por los administradores de las sociedades que intervienen y los informes de un experto independiente y de los administradores de cada una de las sociedades. Como Accionista tiene derecho a votar en contra de la propuesta de fusión, pero si resulta aprobada por la Junta General de Accionistas la operación se llevará a cabo. En este caso usted pasará a ser Accionista de la sociedad resultante, a través de un cambio automático de las acciones de la sociedad absorbida o fusionada por acciones de la sociedad absorbente o resultante. 52 QUÉ ES SER ACCIONISTA / INFORMACIÓN DE INTERÉS ¿EN QUÉ CONSISTE UNA AMPLIACIÓN DE CAPITAL? Es una operación en la que la sociedad obtiene financiación aumentando sus fondos propios, mediante el incremento del valor nominal de las acciones ya existentes o mediante la emisión de nuevas acciones (lo habitual en las sociedades cotizadas). En las ampliaciones de capital mediante la emisión de nuevas acciones, el precio podrá ser a la par (igual al valor nominal de las acciones) o con prima de emisión (superior al valor nominal). Un supuesto especial de ampliación de capital es aquel que se efectúa con aportaciones no dinerarias. En estos casos, al convocar la Junta debe ponerse a disposición de los Accionistas un informe de los administradores, en el que se reflejan las aportaciones y las personas que las efectúan, así como el número y valor nominal de las acciones que reciben a cambio. Otro caso particular son las ampliaciones de capital liberadas, en las que el aumento del capital se realiza a costa de las reservas de la sociedad. Por tanto, no hay aumento de los fondos propios, sino una simple reclasificación. Las ampliaciones de capital son acordadas por la Junta General. Suelen requerir la elaboración de un folleto informativo que recoge las características de la operación, con un apartado de especial relevancia para los inversores en el que se detallan los factores de riesgo. ¿QUÉ ES UN ‘SPLIT’? Split es un término anglosajón que se utiliza para definir el fraccionamiento, desdoblamiento o reducción del valor de las acciones. Esta técnica del valor de las acciones ha sido muy utilizada en España para difundir la propiedad de las acciones bursátiles y dotar de más liquidez a los valores, cuyas cotizaciones se rebajan, ya que se reduce el valor nominal de las acciones emitidas. Por ejemplo, si el valor nominal de un título bursátil se redujera a la mitad con un split, los Accionistas pasarían a ser titulares de dos acciones por una que tuvieran antes del desdoblamiento. La proporción del split dependerá de la decisión que tomen los gestores: puede ser de tres por cada una, de cuatro por cada una, etc. Siempre en función del precio de los títulos. Conviene tener claro que el split no afecta al porcentaje de participación que los inversores tienen en la empresa, puesto que el capital social sigue siendo el mismo. Lo único que aumenta es el número de acciones en circulación. GUÍA DEL ACCIONISTA 53 ¿QUÉ SON LOS DERECHOS DE SUSCRIPCIÓN PREFERENTE (DSP) Y QUÉ PUEDE HACER CON ELLOS? Se trata de un derecho de los Accionistas cuando la sociedad realiza una ampliación de capital, aunque excepcionalmente la Junta General puede excluirlo. Su finalidad es permitirles mantener el mismo porcentaje de participación en el capital social y evitar el efecto dilución que se produciría si no se estableciese este mecanismo. Los DSP son valores que cotizan en bolsa, por lo que el Accionista puede: • Acudir a la ampliación de capital ejerciendo los DSP asignados. Los DSP que no hayan sido ejercidos durante el periodo de negociación se extinguen, por lo que el titular debe estar atento al plazo durante el cual puede venderlos o ejercerlos. En caso de desconocer dicho plazo no dude en consultárselo a su intermediario financiero o a la CNMV, a través de la Oficina de Atención al Inversor. En caso de ampliaciones de capital liberadas con cargo a reservas, los Accionistas reciben derechos de asignación gratuita que funcionan igual que los DSP. • Vender los derechos, en su totalidad o en parte. • Adquirir en bolsa más derechos de los asignados para posteriormente acudir a la ampliación e incrementar la participación en el capital. La técnica del split ha sido muy utilizada en España para difundir más la propiedad de las acciones bursátiles y dotar de más liquidez a los valores 54 QUÉ ES SER ACCIONISTA / INFORMACIÓN DE INTERÉS ¿QUÉ ES UNA AMPLIACIÓN Y UNA REDUCCIÓN DE CAPITAL? Una ampliación de capital de una compañía cotizada consiste en el incremento de sus fondos mediante la emisión de nuevas acciones que, normalmente, se ofrecen a los Accionistas que lo son en el momento en que se ejecuta la ampliación. Estas operaciones se pueden realizar también en compañías no cotizadas, pero las que ya cotizan en los mercados tienen la ventaja de poder encontrar inversores con más facilidad. La bolsa, como mercado organizado, es el instrumento de colocación de las ampliaciones de capital de las empresas cotizadas. La cotización bursátil es decisiva a la hora de determinar el precio de las nuevas acciones y, por tanto, del coste que supone para la sociedad emisora la captación de nuevos recursos propios. Las ampliaciones de capital pueden realizarse de dos formas: POR INCREMENTO DEL PATRIMONIO SOCIAL al aumentar el activo mediante aportación de dinero o bienes a cambio de acciones. POR VARIACIÓN EN LA COMPOSICIÓN DEL PATRIMONIO DE LA SOCIEDAD al capitalizar las reservas sociales modificando el concepto del pasivo o, en el caso de conversión de obligaciones en acciones, por la transformación de cuentas acreedoras en fondos propios. Es decir, no hay aporte de fondos. Simplemente, se realiza un apunte contable, ya que lo que antes se consideraba pasivo, pasa a ser considerado capital. A finales del 2011, la Autoridad Bancaria Europea estableció unos requisitos mínimos de capital que obligaron a las entidades del viejo continente a ampliar su capital de diferentes maneras. Al cierre de este manual, los máximos ejecutivos de los grandes bancos españoles aseguran que no se verán obligados a ejecutar ampliaciones de capital con aporte de fondos por parte de los inversores, pero sí por medio de otras operaciones y apuntes contables. Por ejemplo, varias entidades ofrecieron a sus tenedores de bonos canjes de deuda por otros activos considerados capital por las instituciones europeas. GUÍA DEL ACCIONISTA 55 Las ampliaciones de capital suponen la incorporación de nuevos recursos al patrimonio empresarial. Pueden ser de varias clases, según su precio de emisión: El importe de la ampliación y la proporcionalidad de la suscripción de acciones nuevas introducen otras variedades en la ampliación. AMPLIACIONES A LA PAR Los suscriptores deben desembolsar todo el valor nominal de las acciones. Por ejemplo, en una ampliación de capital donde las acciones tienen un valor nominal de tres euros cada una, el Accionista que quiera acudir deberá pagar ese mismo precio por cada acción suscrita. La posibilidad de acceso del suscriptor o Accionista a la ampliación de capital se realiza por medio de lo que se conoce como derecho de suscripción preferente. Estos derechos tienen su propio mercado y siguen todos los condicionantes bursátiles que lleva consigo la acción a los que están ligados. El derecho es un valor negociable en bolsa con carácter temporal, mientras dure el periodo de la ampliación. Además permite al antiguo Accionista no acudir a la ampliación y vender su derecho de suscripción a otro inversor. AMPLIACIONES CON PRIMA El suscriptor debe satisfacer el nominal de la acción más una cantidad variable, que es la prima que se incorpora a las reservas de la empresa emisora. Por ejemplo, una ampliación de capital de una sociedad cuyas acciones tienen un valor nominal de 10 euros y se emiten nuevos títulos a 16 euros, la diferencia de 6 euros sobre el nominal es la prima de emisión. AMPLIACIONES LIBERADAS O GRATUITAS Se ejecutan con cargo a reservas disponibles. La sociedad emisora cede al suscriptor acciones liberadas o gratuitas, sin aportación por parte de este de fondos y mediante el traspaso contable de reservas a capital. AMPLIACIONES PARCIALMENTE LIBERADAS Son aquellas en las que parte de la ampliación se realiza con cargo a reservas disponibles y parte con desembolso de efectivo por parte del suscriptor. No obstante, conviene distinguir entre el derecho que surge de las ampliaciones con desembolso total o parcial de los derechos de asignación de ampliaciones de capital liberadas, es decir, sin pago por parte del Accionista, que recibe títulos de forma gratuita. Una vez que los derechos de suscripción cotizan, estos y las acciones sin dicho derecho o ex cupón tienen mercados separados, pero no independientes. Entre el derecho y la acción de la cual proviene, siempre existe una relación, ya que si las cotizaciones bursátiles se alejan mucho de lo que teóricamente corresponde con arreglo al precio de la acción vieja, los inversores tomarán posiciones y comprarán derechos vendiendo acciones viejas, o al contrario. 56 QUÉ ES SER ACCIONISTA / INFORMACIÓN DE INTERÉS También conviene conocer la ampliación de capital blanca. Se trata de una operación en la que un Accionista vende parte de sus derechos de suscripción preferente de una ampliación con desembolso. Con el dinero adquirido paga el resto de acciones que va a suscribir con los derechos que posee. Por tanto, no realiza ningún desembolso adicional de capital. El número de acciones que se pretende suscribir será el cociente de la diferencia entre los derechos poseídos y los que se venden y la proporcionalidad establecida en la ampliación entre acciones viejas y nuevas. La reducción de capital es una operación que se produce cuando la junta general de una sociedad decide disminuir la cifra del capital social de su balance. Hay tres motivos fundamentales por los que se produce esta operación: • Cuando una sociedad, en situación próspera, desea reembolsar una parte de su capital, puesto que considera que los recursos que ha generado, y genera, son excesivos o suficientes para su actividad. En este caso, la reducción de capital implica la adquisición de acciones propias para amortizarlas reembolsando a sus accionistas el valor de las acciones en ese momento, deducido del último balance. En este caso, la sociedad deberá realizar una “oferta pública de compra” a todos los Accionistas. • Desgraciadamente, la situación más habitual de reducción de capital es consecuencia de pérdidas que han situado el patrimonio neto en una cantidad inferior al capital social. • Normalmente, esta operación de reducción suele llevar consigo una ampliación de capital que permita la llegada de nuevos recursos a la empresa para asegurar su futuro. Es lo que se denomina “operación acordeón”. El Accionista, en este caso, tendrá el derecho preferente de suscripción en la ampliación de capital propuesta, salvo que en junta general se apruebe la supresión de este derecho porque convenga para la llegada de grupos inversores nuevos. Se utiliza solo en casos muy graves de sociedades fuertemente endeudadas, pero con posibilidades de sobrevivir una vez canceladas las deudas. En ocasiones, la sociedad amortiza parte de su capital con el objetivo de estimular la cotización de sus títulos en el mercado. GUÍA DEL ACCIONISTA 57 CASO PRÁCTICO: AMPLIACIÓN DE CAPITAL EN UNA EMPRESA Imaginemos que la empresa X realiza una ampliación de capital por 4.000 millones de euros: DATOS A TENER EN CUENTA: EMPRESA + 4.000 M€ (Ampliación de capital) Precio de la acción en el mercado Precio inicial del derecho de suscripción Precio de los nuevos títulos 7,5 € 0,77 € 4,5 € Ecuación de canje 4x1 Por 4 acciones antiguas, percibirá 1 nueva A continuación, se muestran las opciones que se abren en estos casos tanto para los que ya son Accionistas de la compañía, como para los que todavía no lo son. Para tener ACCIONISTA ACTUAL 1 NUEVA ACCIÓN NUEVO ACCIONISTA Para comprar 1 ACCIÓN 4 4,5 € derechos de suscripción (posee)* 7,58 € derechos de suscripción (0,77 €)* + +4 derechos POSIBLE VARIACIÓN DEL PRECIO DE DERECHO A SUSCRIPCIÓN Si, por algún motivo, los derechos cayeran en el periodo de negociación hasta los 0,70 €, resultaría más rentable acudir a la ampliación de capital. 4,5 € 4 + 4,5 € 4 derechos de suscripción 0,70 € x 4 = 2,8 € + 4,5 € *Recibirá un derecho de suscripción por cada una de las acciones que ya poseía. *El precio de cada derecho para los no accionistas es de 0,77 € (4 x 0,77 €=3,08 €) 7,3 € 58 QUÉ ES SER ACCIONISTA / INFORMACIÓN DE INTERÉS 4 Fiscalidad de las acciones Plusvalías y dividendos ¿CUÁL ES LA FISCALIDAD DE LAS PLUSVALÍAS Y DE LOS DIVIDENDOS? La fiscalidad de la inversión en acciones merma la rentabilidad neta que obtiene el inversor, por lo que hay que tenerla muy en cuenta. Desde el punto de vista fiscal, los valores negociables en bolsa son nominativos: los titulares de los mismos están identificados, dado que los intermediarios bursátiles tienen la obligación tributaria de comunicar al fisco los nombres de los compradores y vendedores, así como las demás condiciones de las compraventas. La tributación de la inversión en bolsa ha sufrido muchos cambios: en 1998, con la aprobación de la nueva ley del mercado de valores, se introdujeron modificaciones en aras de la armonización fiscal con el resto de la Unión Europea. En el 2000, entró en vigor un nuevo real decreto. En el 2007, se reformó la ley del IRPF. Y en el 2009 se aprobaron diferentes reformas fiscales para superar la crisis. En la actualidad, la ley del IRPF afirma que la tenencia y la transmisión de valores negociables están sujetas a dos conceptos que afectan a la tributación de la inversión: RENDIMIENTOS OBTENIDOS POR LA TENENCIA Y TITULARIDAD DE LOS VALORES NEGOCIABLES QUE SON OBJETO IMPOSITIVO POR EL CONCEPTO DE RENDIMIENTOS DEL CAPITAL MOBILIARIO Dentro de esta categoría quedan incluidos los siguientes rendimientos: • Los dividendos, las primas de asistencia a juntas y participaciones en los beneficios de cualquier tipo de entidad. • Los rendimientos procedentes de cualquier clase de activos, excepto la entrega de acciones liberadas que, estatutariamente o por decisión de los órganos sociales, sirvan para participar en los beneficios, ventas, operaciones, ingresos o conceptos análogos de una entidad por causa distinta de la remuneración del trabajo personal. • Los rendimientos que se deriven de la constitución o cesión de derechos o facultades de uso o disfrute, cualquiera que sea su denominación o naturaleza, sobre los valores o participaciones que representen la participación en los fondos propios de la entidad. GUÍA DEL ACCIONISTA 59 • Cualquier otra utilidad, distinta de las anteriores, procedente de una entidad por la condición de socio, Accionista, asociado o partícipe. • La distribución de la prima de emisión de acciones o participaciones. Este tipo de rendimientos están sujetos a una retención del 19% para los primeros 6.000 euros y del 21% a partir de esa cantidad. Cabe destacar el caso especial que se aplica sobre los dividendos generales por valores negociados en mercados secundarios: los primeros 1.500 euros están exentos de tributación al fisco. De acuerdo con la reforma presentada por el Gobierno del Partido Popular el 30 de diciembre de 2011, de manera transitoria, durante dos ejercicios, los de 2012 y 2013, la tributación de los rendimientos de los primeros 6.000 euros sube hasta el 21%, entre los 6.000 y los 24.000 euros, hasta el 25%; y a partir de 24.000 euros, al 27%. RENDIMIENTOS OBTENIDOS POR LA CESIÓN A TERCEROS DE CAPITALES PROPIOS Tienen esta consideración las contraprestaciones de todo tipo, cualquiera que sea su denominación o naturaleza, dinerarias o en especie, como los intereses y cualquier otra forma de retribución pactada como remuneración por tal cesión, así como las derivadas de la transmisión, reembolso, amortización, canje o conversión de cualquier clase de activos representativos de la captación y utilización de capitales ajenos. En particular, tendrán esta consideración: • Los rendimientos procedentes de cualquier instrumento de giro, incluso los originados por operaciones comerciales, a partir del momento en que se endose o transmita, salvo que el endoso se realice como pago de un crédito. • La contraprestación derivada de cuentas en todo tipo de instituciones financieras, incluyendo las basadas en operaciones sobre activos financieros. 60 QUÉ ES SER ACCIONISTA / INFORMACIÓN DE INTERÉS • Las rentas derivadas de operaciones de cesión temporal de activos financieros como pacto de recompra. • Las cuentas satisfechas por una entidad financiera como consecuencia de la transmisión, cesión o transferencia, total o parcial, de un crédito titularidad de aquella. En el caso de transmisión, reembolso, amortización, canje o conversión de valores, se computará como rendimiento la diferencia entre el valor de transmisión y su valor de adquisición o suscripción. Para la determinación del rendimiento neto, se deducirán de los rendimientos íntegros solo los siguientes gastos: administración y depósito, que son los que se pagan a las empresas que prestan servicios de inversión. ALTERACIONES PATRIMONIALES DERIVADAS DE LA TRANSMISIÓN DE VALORES NEGOCIABLES QUE SE INTEGRAN EN EL CONCEPTO IMPOSITIVO DE GANANCIAS Y PÉRDIDAS PATRIMONIALES Son ganancias y pérdidas patrimoniales las variaciones en el valor del patrimonio del contribuyente. Las operaciones de calificación de las ganancias o pérdidas patrimoniales a efectos liquidatarios y la tributación efectiva de las primeras se realizan en función de su periodo de generación: • Hasta un año desde la adquisición del elemento patrimonial o la realización de la mejora hasta su transmisión (ganancias o pérdidas patrimoniales a largo plazo). Una vez compensado su saldo con el resultante de las pérdidas patrimoniales de idéntico periodo temporal, se integran en la parte general de la base imponible y tributan al tipo resultante de aplicar la escala del impuesto a la citada base. GUÍA DEL ACCIONISTA 61 • Más de un año desde la adquisición del elemento patrimonial o la realización de la mejora hasta su transmisión (ganancias o pérdidas patrimoniales a largo plazo). El saldo neto resultante de las ganancias patrimoniales a largo plazo, una vez efectuadas las compensaciones e integraciones de las pérdidas patrimoniales con idéntico periodo de generación, se incluye en la parte especial de la base imponible, tributando al 19% para los primeros 6.000 euros y al 21% para los 6.001 euros en adelante. Los coeficientes reductores y los actualizadores de la inflación existentes hasta 1999 desaparecieron con la última ley del IRPF, excepto para las acciones adquiridas antes del 31 de diciembre de 1994. Cuando se vendan esos títulos, la ganancia de capital generado se podrá reducir un 25% por cada año que exceda de dos a 31 de diciembre de 1996. Únicamente se puede declarar una pérdida patrimonial que se genere de la venta de un valor y durante los dos meses anteriores o los dos posteriores a la venta no se hayan adquirido valores idénticos. No se pueden compensar pérdidas patrimoniales con rendimientos del trabajo, pero sí con las ganancias procedentes de la venta de una vivienda. Eso sí, el límite para compensar minusvalías con plusvalías es del 25%. El saldo neto resultante de las ganancias patrimoniales a largo plazo se incluye en la parte especial de la base imponible, tributando al 19% para los primeros 6.000 € y al 21% para los 6.001 € en adelante La Guía del Accionista es una publicación de CaixaBank Av. Diagonal, 621 · 08028 Barcelona Tel. 902 11 05 82 Dirección editorial, redacción y coordinación de contenidos: Servicio de Información al Accionista de CaixaBank Coordinación, diseño y producción: BPMO Edigrup www.bpmoedigrup.com CaixaBank no se hace responsable de la opinión de sus colaboradores en los trabajos publicados ni se identifica necesariamente con su opinión. Prohibida la reproducción total o parcial de los textos, dibujos, gráficos y fotografías de esta publicación en cualquier medio de reproducción o soporte sin la autorización previa y expresa de CaixaBank. Servicio de Atención al Accionista Tel.: 902 11 05 82 Correo electrónico: [email protected] Web: www.CaixaBank.com GUÍA DEL ACCIONISTA 63 15230 Servicio de Atención al Accionista Tel.: 902 11 05 82 Correo electrónico: [email protected] Web: www.CaixaBank.com