apalancamiento financiero y operativo

Anuncio

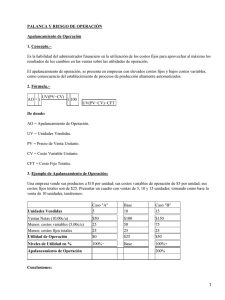

APALANCAMIENTO FINANCIERO Y OPERATIVO APALANCAMIENTO Se denomina apalancamiento en el mundo financiero de las unidades empresariales, a la estrategia que se utiliza para incrementar las utilidades de tal forma que se superen las utilidades que se obtienen con el capital propio. Como en la física, apalancamiento significa apoyarse en algo para lograr que un pequeño esfuerzo en una dirección se traduzca en un incremento más que proporcional en los resultados. Es importante conocer, y saber manejar, esta suerte de malabares financieros, porque hacen parte de las herramientas que pueden utilizarse con éxito en la planeación financiera. Las diversas formas de apalancamiento son todas herramientas que pueden coadyuvar a la mejor eficiencia de la empresa. Todas producen resultados más que proporcionales al cambio en la variable que se modifica, pero todas aumentan el riesgo de insolvencia, por cuanto elevan el punto de equilibrio. Su uso, por consiguiente, tiene que ser muy bien analizado, incluso a la luz de factores no financieros. CLASES DE APALANCAMIENTO Técnicamente se conocen dos clases de apalancamiento; el Apalancamiento Operativo y el Apalancamiento Financiero. La combinación de estas dos apalancamientos se le denomina apalancamiento total. APALANCAMIENTO OPERATIVO El apalancamiento operativo es básicamente convertir costos variables en costos fijos logrando que a mayores rangos de producción menor sea el costo por unidad producida. El apalancamiento operacional aparece en el proceso de modernización de las empresas. Estas sustituyen mano de obra por equipos cada día más complejos. En este camino, el operario que antaño manejaba una fresadora se convierte hoy en un técnico, o hasta en un ingeniero, que programa y opera una máquina con control numérico computarizado, que realiza múltiples operaciones con gran precisión y rapidez. Los costos variables bajan, pues decrece el número de obreros tradicionales, se disminuye el desperdicio, se gana tiempo, se mejora la calidad y se reduce el trabajo. Los costos fijos se incrementan, porque la máquina necesita soporte de ingenieros, de sistemas, de mantenimiento, etc. También aparece el cargo por depreciación, y los intereses inherentes a la deuda en que se incurrió para comprarla, o, en su defecto, los costos de oportunidad de dicha maquinaria. 1 Se dice que una empresa tiene un alto grado de apalancamiento operativo cuando un alto porcentaje de los costos totales es fijo. En lo que corresponde a la empresa, un alto grado de apalancamiento operativo significa que un cambio en ventas relativamente pequeño, dará como resultado un gran cambio en ingreso de operación. Es importante manifestar que el apalancamiento operacional juega un papel muy representativo en el desarrollo económico de una empresa comercial, por ello, el administrador debe permanentemente actuar en función de disminuir los costos fijos, lo cual redunda en beneficios económicos que al final del ejercicio, se ven reflejados en el estado de resultados. Si se decide comprar máquinas computarizadas que cumplen varias funciones a la vez y a mayor velocidad, estaría reduciendo considerablemente la mano de obra por consiguiente reduciría el costo variable, pero aumentaría el costo fijo por la compra de las máquinas computarizadas que deberá ajustarce al proceso de depreciación por desgaste. Óbteniendo que podrá aumentar su producción sin temor a un aumento en sus costos variables y permitiendo que por simple lógica, a mayor producción se reduzca el costo fijo por unidad. ¿Cuál es la fórmula que nos permite conocer el apalacamiento operativo? La fórmula que nos permite conocer en que grado se esta utilizando el apalacamiento operativo en la unidad de negocios es la siguiente: Primero recordemos algunas convenciones: GAO = Grado de apalancamiento operativo. UAII = Utilidad antes de impuestos e intereses. Vtas = Ventas. MC = Margen de contribución Δ% = Cambio porcentual o porcentaje de cambio Ahora sí, existen dos fórmulas para hallar el grado de apalacamiento operativo: MC 1) GAO = -----UAII Δ% UAII 2) GAO = ----------Δ% Vta Suponga que tiene la siguiente información para el año 2011 de su industria: La capacidad de producción es de 27.000 unid, el Volumen de producción y ventas es de 18.000 unid, el precio de venta por unidad es de $1.600,oo, el costo variable unitario es de $1.000,oo, los costos y gastos fijos de operación son de $4´500.000. El pronóstico para el año 2012 se considera en un aumento en producción y ventas del 12%. Su misión es conocer el grado de impacto en su utilidad bruta operacional GAO y compruébalo. 2 El planteamiento se ve así: Capacidad de producción 27.000 unidades Volumen de producción y ventas 18.000 unidades Precio de venta unidad $1.600 Costo variable unitario $1.000 Costo y gastos fijo de operación $4.500.000 El estado de resultados sería el siguiente: Ventas (18.000 X $1.600) - Costo variable (18.000 X $1.000 ) = Margen de contribución - Costos y gastos fijos de operación = Utilidad operacional UAII $ 28.800.000 $ 18.000.000 $ 10.800.000 $ 4.500.000 $ 6.300.000 Si utilizamos la formula 1 MC 1) GAO = -----UAII 10.800.000 GAO = ---------------- = 1.7143 6.300.000 Interpretación: por cada punto de incremento en el margen de contribución, a partir de 18.000 unidades de producción y hasta 27.000, la utilidad operacional antes de intereses e impuestos se incrementará en 1.7143 puntos. Ahora desde el estado de resultados pronosticado, haga la misma operación pero disminuyendo en el mismo porcentaje establecido. Sus estados de resultados se verán así: ESTADO DE RESULTADOS PRONOSTICO DISMINUCIÓN 12% INICIAL AUMENTO 12% Ventas 25.344.000 28.800.000 32.256.000 - Costo variable 15.840.000 18.000.000 20.160.000 = Margen de contribución - Costos y gastos fijos de operación 9.504.000 10.800.000 12.096.000 4.500.000 4.500.000 4.500.000 = Utilidad operacional UAII 5.004.000 6.300.000 7.596.000 3 Utilizar la fórmula 2 para el aumento. Δ% UAII GAO = -----------Δ% Vta = (UAII aumento / UAII pronóstico) - 1 -------------------------------------------------------- = ? (Vtas aumento / Vtas pronóstico) - 1 (7.596.000 / 6.300.000) - 1 GAO = ---------------------------------------- = 1.7143 (32.256.000 / 28.800.000) - 1 Como se puede apreciar el GAO es igual a 1.7143. Interpretación: por cada punto de incremento en ventas, a partir de 18.000 unidades de producción y hasta 27.000 unidades, la utilidad operacional antes de intereses e impuestos se incrementará en 1.7143 puntos. Ahora utilizar la fórmula 2 para la disminución. Δ% UAII GAO = ------------Δ% Vta 1 - (UAII disminución / UAII pronóstico) -------------------------------------------------------- = ? 1 - (Vtas disminución / Vtas pronóstico) 1 - (5.004.000 / 6.300.000) GAO = ----------------------------------------- = 1.7143 1 - (25.344.000 / 28.800.000) Como se puede apreciar el GAO es igual a 1.7143. Interpretación: por cada punto de disminución en ventas, a partir de 18.000 unidades, la utilidad operacional antes de intereses e impuestos se disminuirá en 1.7143 puntos. APALANCAMIENTO FINANCIERO Es el efecto que introduce el endeudamiento sobre la rentabilidad de los capitales propios. La variación resulta más que proporcional que la que se produce en la rentabilidad de las inversiones. La condición necesaria para que se produzca el apalancamiento amplificador es que la rentabilidad de las inversiones sea mayor que el tipo de interés de las deudas. Se denomina apalancamiento a la posibilidad de financiar determinadas compras de activos sin la necesidad de contar con el dinero de la operación en el momento presente Es un indicador del nivel de endeudamiento de una organización en relación con su activo o patrimonio. Consiste en utilización de la deuda para aumentar la rentabilidad 4 esperada del capital propio. Se mide como la relación entre deuda a largo plazo más capital propio. Se considera como una herramienta, técnica o habilidad del administrador, para utilizar el Costo por el interés Financieros para maximizar Utilidades netas por efecto de los cambios en las Utilidades de operación de una empresa. Es decir: los intereses por préstamos actúan como una PALANCA, contra la cual las utilidades de operación trabajan para generar cambios significativos en las utilidades netas de una empresa. El apalancamiento financiero es básicamente el uso de la deuda con terceros. En este caso la unidad empresarial en vez de utilizar los recursos propios, accede a capitales externos para aumentar la producción con el fin de alcanzar una mayor rentabilidad. Sigamos con el mismo ejemplo para entenderlo mejor si se decide comprar las máquinas computarizadas haciendo uso de la deuda se tendrán que pagar intereses por la deuda contraida, recordemos que los gastos financieros (intereses) en que se incurra son gastos fijos que afectarán el costo por unidad producida. En el caso de las sociedades anónimas, sociedades anónimas simplificadas y en las comanditas por acciones utilizan el apalacamiento financiero para lograr máximizar el rendimiento en las utilidades por acción cuando existe un incremento en las utilidades operacionales (utilidades antes de impuestos e intereses), gracias a la inversión de la deuda en activos de producción. CLASIFICACIÓN DEL APALANCAMIENTO FINANCIERO a) Positiva b) Negativa c) Neutra a) Apalancamiento Financiero Positivo: Cuando la obtención de fondos proveniente de préstamos es productiva, es decir, cuando la tasa de rendimiento que se alcanza sobre los activos de la empresa, es mayor a la tasa de interés que se paga por los fondos obtenidos en los préstamos. b) Apalancamiento Financiero Negativo: Cuando la obtención de fondos provenientes de préstamos es improductiva, es decir, cuando la tasa de rendimiento que se alcanza sobre los activos de la empresa, es menor a la tasa de interés que se paga por los fondos obtenidos en los préstamos. c) Apalancamiento Financiero Neutro: Cuando la obtención de fondos provenientes de préstamos llega al punto de indiferencia, es decir, cuando la tasa de rendimiento que se alcanza sobre los activos de la empresa, es igual a la tasa de interés que se paga por los fondos obtenidos en los préstamos. 5 ¿Cuál es la fórmula que nos permite conocer el apalacamiento financiero? La fórmula que nos permite conocer en que grado se esta utilizando el apalacamiento financiero en la unidad de negocios es la siguiente: Primero agreguemos otras convenciones: GAF = Grado de apalancamiento financiero. UAI = Utilidad antes de impuestos. UPA = Utilidad por acción. Ahora sí, también existen dos fórmulas para hallar el grado de apalacamiento financiero: UAII 1) GAF = ------UAI Δ% UPA 2) GAF = ------------Δ% UAII Se va a continuar con el mismo ejemplo: Suponga que la empresa tiene un nivel de endeudamiento del 50% sobre la inversión que esta asciende a $12´000.000, tendría un monto de deuda de $6´000.000. El costo de la deuda se calcula en 20% anual y se estima una tasa de impuestos del 33% y se debe tener en cuenta la reserva legal, el patrimonio de la empresa es de $12.500.000 y está representado en 800 acciones. Con los datos anteriores complemente la estructura del estado de resultados y mida el GAF y compruébalo. Se plantea: Inversión inicial Nivel de endeudamiento Monto de la deuda Costo de la deuda Tasa de impuestos Reserva legal Patrimonio Número de acciones $12.000.000 50% $6.000.000 20% 33% 10% $12.500.000 800 ESTADO DE RESULTADOS DISMINUCI ÓN 12 PRONOSTI AUMENT % CO INICIAL O 12 % Ventas 25.344.000 28.800.000 32.256.000 - Costo variable 15.840.000 18.000.000 20.160.000 = Margen de contribución 9.504.000 10.800.000 12.096.000 - Costos y gastos fijos de operación 4.500.000 4.500.000 4.500.000 = Utilidad operacional UAII 5.004.000 6.300.000 7.596.000 6 Intereses financieros Utilidad operacional antes de impuestos UAI 1.200.000 1.200.000 1.200.000 3.804.000 5.100.000 6.396.000 Provisión para impuestos 1.255.320 1.683.000 2.110.680 Utilidad neta 2.548.680 3.417.000 4.285.320 Reserva legal 254.868 341.700 428.532 2.293.812 3.075.300 3.856.788 2.867 3.844 4.821 Utilidad después de reserva legal Utilidad por acción UPA Por la fórmula 1 se resuelve así: UAII 1) GAF = ------UAI 6.300.000 = ---------------- = 1,2353 5.100.000 Interpretación: por cada punto de incremento en la utilidad operativa antes de intereses e impuestos a partir de 18.000 unidades de producción y hasta 27.000 unidades, la utilidad antes de impuestos se incrementará 1,2353 en puntos. Ahora por la fórmula 2 para aumento se comprueba así: Δ% UPA (UPA aumento / UPA pronóstico) -1 GAF = -------------- = ------------------------------------------------Δ% UAII (UAII aumento / UAII pronóstico) - 1 (4.821 / 3.844) -1 GAF = ------------------------------------- = 1,2353 (7.596.000 / 6.300.000) - 1 Interpretación: por cada punto de incremento en la utilidad operativa antes de intereses e impuestos a partir de 18.000 unidades de producción y hasta 27.000, la utilidad por acción se incrementará en 1,2353 puntos. La fórmula 2 par disminución se comprueba así: Δ% UPA (UPA disminución / UPA pronóstico) -1 GAF = -------------- = ----------------------------------------------------Δ% UAII (UAII disminución / UAII pronóstico) - 1 (2.867 / 3.844) -1 GAF = -------------------------------------- = 1,2353 (5.004.000 / 6.300.000) - 1 7 Interpretación: por cada punto de disminución en la utilidad operativa antes de intereses e impuestos a partir de 18.000 unidades de producción, la utilidad por acción se disminuirá en 1,2353 puntos. RIESGO FINANCIERO Y RIESGO DE INSOLVENCIA Frente al apalancamiento financiero la empresa se enfrenta al riesgo de no poder cubrir los costos financieros, ya que a medida que aumentas los cargos fijos, también aumenta el nivel de utilidad antes de impuestos e intereses para cubrir los costos financieros. El aumento del apalancamiento financiero ocasiona un riesgo creciente, ya que los pagos financieros mayores obligan a la empresa a mantener un nivel alto de utilidades para continuar con la actividad productiva y si la empresa no puede cubrir estos pagos, puede verse obligada a cerrar por aquellos acreedores cuyas reclamaciones estén pendientes de pago El administrador financiero tendrá que decir cuál es el nivel aceptable de riesgo financiero, tomando en cuenta que el incremento de los intereses financieros, esta justificado cuando aumenten las utilidades de operación y utilidades por acción, como resultado de un aumento en las ventas netas. Se corre el riesgo de la insolvencia, es decir, no tener suficiente efectivo con el cual cubrir las obligaciones que son fijas, cuando se eleva el punto de equilibrio. Los intereses hay que pagarlos. Puede que el capital de lo debido se logre refinanciar pero los intereses son exigibles, y los bancos se vuelven más duros cuando perciben dificultades, haciéndose más exigentes en el servicio de la deuda. Sin embargo, usar más deuda que capital propio, dándose una rentabilidad mayor que el costo de los créditos, hace que la rentabilidad de lo invertido realmente por los propietarios vaya aumentando con la mayor proporción de deuda, hasta el límite hipotético de la rentabilidad infinita, cuando una inversión que renta más del costo de fondos se acomete exclusivamente con deuda. Obviamente, las utilidades disminuyen, puesto que hay que cubrir los intereses. No obstante, esta disminución se traduce en aumento de rentabilidad a los socios, siempre y cuando haya una marginalidad positiva en el uso de fondos ajenos. APALANCAMIENTO TOTAL Concepto.- Cuando el apalancamiento financiero se combina con el apalancamiento operativo, el resultado se conoce como apalancamiento total o combinado. El efecto de combinar el apalancamiento financiero y el operativo es una amplificación en dos pasos de cualquier cambio en las ventas que logra un cambio relativo en las utilidades por acción más grande. Una medida cuantitativa de esta sensibilidad total de 8 las utilidades por acción de una empresa a un cambio en las ventas en ella, se conoce como el grado de apalancamiento total. Es el reflejo en el resultado de los cambios en las ventas sobre las utilidades por acción de la empresa, por el producto del apalancamiento de operación y financiero. Si una empresa tiene un alto grado de apalancamiento operativo, su punto de equilibro es relativamente alto, y los cambio en el nivel de las ventas tienen un impacto amplificado o “Apalancado” sobre las utilidades. En tanto que el apalancamiento financiero tiene exactamente el mismo tipo de efecto sobre las utilidades; cuanto más sea el factor de apalancamiento, más altos será el volumen de las ventas del punto de equilibrio y más grande será el impacto sobre las utilidades provenientes de un cambio dado en el volumen de las ventas. RIESGO TOTAL Es el peligro o inseguridad de no estar en condiciones o capacidad de cubrir el producto del riesgo de operación y riesgo financiero. Luego entonces, el efecto combinado de los apalancamientos de operación y financiero, se denomina apalancamiento total, el cual esta relacionado con el riesgo total de la empresa. En conclusión, entre mayor sea el apalancamiento operativo y financiero de la empresa mayor será el nivel de riesgo que esta maneje. RAZONES DE APALANCAMIENTO Las razones de apalancamiento, que miden las contribuciones de los propietarios comparadas con la financiación proporcionada por los acreedores de la empresa, tienen algunas consecuencias. Primero, examinan el capital contable, o fondos aportados por los propietarios, para buscar un margen de seguridad. Si los propietarios han aportado sólo una pequeña proporción de la financiación total. Los riesgos de la empresa son asumidos principalmente por los acreedores. 9 Segundo, reuniendo fondos por medio de la deuda, los propietarios obtienen los beneficios de mantener el control de la empresa con una inversión limitada. Tercero, si la empresa gana más con los fondos tomados a préstamo que lo que paga de interés por ellos, la utilidad de los empresarios es mayor. En el primer caso, cuando el activo gana más que el costo de las deudas, el apalancamiento es favorable; en el segundo es desfavorable. Las empresas con razones de apalancamiento bajas tienen menos riesgos de perder cuando la economía se encuentra en una recesión, pero también son menores las utilidades esperadas cuando la economía esta en auge. En otras palabras, las empresas con altas razones de apalancamiento corren el riesgo de grandes pérdidas, pero tienen también, oportunidad de obtener altas utilidades. Las perspectivas de grandes ganancias son convenientes, pero los inversionistas son reacios en correr riesgos. Las decisiones acerca del uso del equilibrio deben comparar las utilidades esperadas más altas con el riesgo acrecentado. En la práctica, el apalancamiento se alcanza de dos modos. Un enfoque consiste en examinar las razones del balance general y determinar el grado con que los fondos pedidos a préstamo han sido usados para financiar la empresa. El otro enfoque mide los riesgos de la deuda por las razones del estado de perdidas y ganancias que determinan el número de veces que los cargos fijos están cubiertos por las utilidades de operación. Estas series de razones son complementarias y muchos analistas examinan ambos tipos de razones de apalancamiento. 10