La política fiscal discrecional en tiempos de crisis

Anuncio

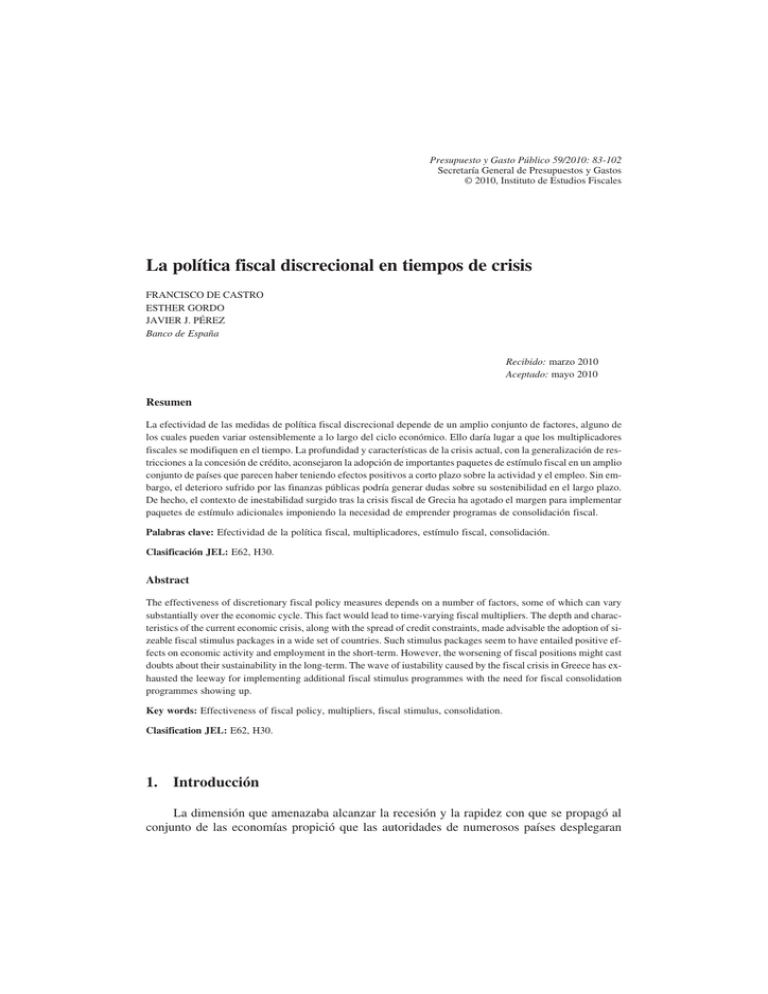

Presupuesto y Gasto Público 59/2010: 83-102 Secretaría General de Presupuestos y Gastos © 2010, Instituto de Estudios Fiscales La política fiscal discrecional en tiempos de crisis FRANCISCO DE CASTRO ESTHER GORDO JAVIER J. PÉREZ Banco de España Recibido: marzo 2010 Aceptado: mayo 2010 Resumen La efectividad de las medidas de política fiscal discrecional depende de un amplio conjunto de factores, alguno de los cuales pueden variar ostensiblemente a lo largo del ciclo económico. Ello daría lugar a que los multiplicadores fiscales se modifiquen en el tiempo. La profundidad y características de la crisis actual, con la generalización de res­ tricciones a la concesión de crédito, aconsejaron la adopción de importantes paquetes de estímulo fiscal en un amplio conjunto de países que parecen haber teniendo efectos positivos a corto plazo sobre la actividad y el empleo. Sin em­ bargo, el deterioro sufrido por las finanzas públicas podría generar dudas sobre su sostenibilidad en el largo plazo. De hecho, el contexto de inestabilidad surgido tras la crisis fiscal de Grecia ha agotado el margen para implementar paquetes de estímulo adicionales imponiendo la necesidad de emprender programas de consolidación fiscal. Palabras clave: Efectividad de la política fiscal, multiplicadores, estímulo fiscal, consolidación. Clasificación JEL: E62, H30. Abstract The effectiveness of discretionary fiscal policy measures depends on a number of factors, some of which can vary substantially over the economic cycle. This fact would lead to time-varying fiscal multipliers. The depth and charac­ teristics of the current economic crisis, along with the spread of credit constraints, made advisable the adoption of si­ zeable fiscal stimulus packages in a wide set of countries. Such stimulus packages seem to have entailed positive ef­ fects on economic activity and employment in the short-term. However, the worsening of fiscal positions might cast doubts about their sustainability in the long-term. The wave of iustability caused by the fiscal crisis in Greece has ex­ hausted the leeway for implementing additional fiscal stimulus programmes with the need for fiscal consolidation programmes showing up. Key words: Effectiveness of fiscal policy, multipliers, fiscal stimulus, consolidation. Clasification JEL: E62, H30. 1. Introducción La dimensión que amenazaba alcanzar la recesión y la rapidez con que se propagó al conjunto de las economías propició que las autoridades de numerosos países desplegaran 84 Francisco de Castro, Esther Gordo y Javier J. Pérez respuestas de política económica sin precedentes y en diversos ámbitos, con el propósito de evitar la posibilidad de que surgiera un círculo vicioso entre el deterioro de la actividad real y la situación financiera. Así, junto a las medidas destinadas a normalizar el funcionamiento de los mercados financieros, en julio de 2009 prácticamente todos los países de la Unión Europea y las principales economías de la OCDE habían presentado paquetes fiscales de es­ tímulo de la demanda más o menos ambiciosos para el período 2008-2010. Las economías emergentes también se fueron sumando a estas directrices a lo largo del año, a medida que se confirmaba la precariedad de su situación 1. A pesar del carácter general que ha tenido la respuesta de política fiscal, su implemen­ tación no ha estado exenta de controversia tanto en lo que se refiere a la magnitud como a la composición de los planes de estímulo. Este debate se ha visto alentado por la diversidad de los factores que inciden sobre la efectividad de la política fiscal, que comprenden tanto las características estructurales de las economías —tales como el grado de apertura o las carac­ terísticas de sus sistemas financieros—, como otros elementos relacionados con las condicio­ nes cíclicas y con la situación de las finanzas públicas. Este último elemento cobra una im­ portancia crucial en el momento actual, ante el deterioro de las finanzas públicas que han registrado la mayoría de las economías como consecuencia del empeoramiento de la situa­ ción económica que ha supuesto la activación de los estabilizadores automáticos y de la mag­ nitud de las respuestas discrecionales adoptadas. En este sentido, el debate, especialmente en Europa, se ha orientado, especialmente, tras los episodios de inestabilidad en los mercados de deuda soberana que tuvieron su origen en la crisis fiscal de Grecia, a la necesidad de con­ siderar medidas fiscales de signo contractivo. Este artículo trata de ofrecer una perspectiva global del debate sobre la efectividad de las medidas discrecionales de impulso fiscal y de los dilemas a que se enfrenta esta política en la actualidad. Para ello, en primer lugar se resumen los principales argumentos teóricos y la evidencia empírica existente sobre la capacidad estabilizadora de la política fiscal discre­ cional, prestando una atención especial a cómo los resultados de esta literatura pueden extra­ polarse a una crisis económica tan profunda y extensa como la actual. En segundo lugar, se ofrece una cuantificación de las principales medidas de política fiscal aprobadas desde el año 2008 en Estados Unidos y los países de la zona euro y se evalúan sus posibles efectos sobre la actividad económica en 2009 y 2010. En tercer lugar, y desde un punto de vista general, se presenta la evidencia disponible acerca de los efectos sobre el crecimiento económico que han tenido las estrategias de consolidación fiscal puestas en marcha en el pasado en algunos países. Finalmente se presentan las principales conclusiones. 2. Los factores que determinan la efectividad de la política fiscal discrecional y la evidencia empírica 2.1. Las características institucionales y de los agentes La valoración de los economistas sobre la efectividad de la política fiscal discrecional ha experimentado un cambio muy profundo durante las últimas décadas. El activismo fiscal La política fiscal discrecional en tiempos de crisis 85 de los años sesenta y setenta, con base en las teorías de corte keynesiano, fue seguido de una valoración más escéptica de sus efectos, que tenía su sustento teórico en los modelos neoclá­ sicos. Como se sabe, los modelos keynesianos tradicionales incorporan el supuesto básico de que los agentes toman sus decisiones de consumo e inversión en función de su renta corrien­ te. En este contexto, la política fiscal resulta efectiva, al menos a corto plazo, al afectar a la renta disponible real de los agentes, aunque a medio plazo, este aumento de la actividad po­ dría provocar incrementos de los precios y una reacción de la política monetaria que acabaría atenuando los efectos de la política fiscal. En contraste, los modelos macroeconómicos más recientes (neoclásicos y neokeynesia­ nos) incorporan el supuesto de que los agentes toman sus decisiones de gasto en base a su renta permanente, que incorpora no sólo la renta actual sino también las expectativas futuras de renta y riqueza. En este contexto, ante un aumento permanente del gasto público, los agentes privados incrementarían sus niveles de ahorro, reduciendo en consecuencia su de­ manda, con el fin de hacer frente a los aumentos de la carga fiscal que habrán de producirse en un futuro para financiar la actual política expansiva (en líneas generales este efecto ha ve­ nido a llamarse «Equivalencia Ricardiana», véase Barro, 1974). En consecuencia, la política fiscal discrecional sería poco efectiva, pudiendo provocar incluso efectos negativos sobre la actividad si los aumentos futuros de impuestos afectaran a las expectativas de los agentes de manera que se distorsionase la capacidad productiva de la economía hoy. Esto es lo que se ha dado en llamar «efectos no keynesianos» de la política fiscal (véase Giavazzi y Pagano, 1990). El resultado de esta literatura sobre la no efectividad de la política fiscal, no obstante, se basa en un conjunto de supuestos muy restrictivos, como son la existencia de precios y sala­ rios flexibles, mercados de capitales perfectos, altruismo inter-generacional, agentes raciona­ les, que toman sus decisiones con información perfecta y en horizontes infinitos, y ausencia de impuestos distorsionadores. La evidencia empírica aportada en los últimos años pone en tela de juicio el cumplimiento de estos supuestos. En concreto, un canal para la efectividad de la política fiscal en el corto plazo vendría de la consideración de que los consumidores y las empresas son heterogéneos en cuanto a sus posibilidades de acceso al crédito, y por tanto en sus posibilidades de sustituir consumo hoy por consumo futuro. En la economía habría hogares «ricardianos», pero también otros cuyas decisiones de gasto dependerían en mayor medida de la renta corriente, como consecuencia de su incapacidad para endeudarse (véase Mankiw, 2000 ó Blanchard, 1985). En este contexto se enmarcan los desarrollos más recientes de los modelos macroeco­ nómicos (modelos neokeynesianos o de nueva síntesis neoclásica) que incorporan de mane­ ras diversas el supuesto de que una proporción de la población se encuentra sujeta a restric­ ciones de financiación y, en consecuencia, determina sus niveles de consumo e inversión en función de su renta corriente (ver por ejemplo Galí, Lopez-Salido y Vallés, 2007). La propor­ ción de hogares sujeta a restricciones de financiación dependerá, entre otras cosas, de las condiciones cíclicas de la economía y del porcentaje de hogares desempleados, lo que puede provocar que los multiplicadores fiscales, esto es, la respuesta de la actividad económica a los impulsos de gasto, se modifiquen en el tiempo 2. Pero además de la sensibilidad de los agentes ante las variaciones de la renta corriente, existen otros muchos factores que condicionan la efectividad de la política fiscal. En primer 86 Francisco de Castro, Esther Gordo y Javier J. Pérez lugar, características estructurales como el tamaño de la economía, el grado de apertura y de integración financiera y el régimen de tipo de cambio condicionan de manera notable la ca­ pacidad de la política fiscal 3. En general, el aumento en la integración comercial observado en los años recientes ha aumentado el riesgo de que una parte importante de los impulsos fis­ cales se filtren rápidamente al exterior a través de las importaciones. Por ello, en situaciones de crisis económica global, la coordinación de las políticas fiscales discrecionales resulta conveniente, al traer consigo una mayor efectividad de las medidas en todas las economías involucradas (véase el anejo 1, donde se ilustra mediante simulaciones del modelo macroe­ conómico NIGEM las ventajas asociadas a la coordinación de los estímulos de gasto). Por su parte, la integración financiera disminuye también la potencia de la política fiscal, al reducir las restricciones de financiación de los agentes. En segundo lugar, la efectividad de la política fiscal depende también de las condicio­ nes monetarias y financieras que prevalecen en la economía, que condicionan la magnitud de los efectos de desplazamiento que la política fiscal puede ejercer sobre la actividad privada (crowding-out). Por ejemplo, en un entorno de baja inflación y crecimiento, la política mone­ taria podría tener mayor margen para acomodar los posibles efectos alcistas que la política fiscal puede ejercer sobre los tipos de interés, con lo que el desplazamiento de la actividad privada, resultaría más limitado. En tercer lugar, aunque las expansiones fiscales propician un aumento de la demanda y de la actividad a corto plazo, la magnitud de estos efectos dependerá de la reacción de la oferta y, por consiguiente, del grado de rigidez nominal y real de la economía. Por ejemplo, Galí, Lopez-Salido y Vallés (2007) estiman un modelo de equilibrio general con rigideces nominales, donde muestran que la política fiscal podría ser efectiva aún cuando los consumi­ dores mantengan un comportamiento coherente con la equivalencia ricardiana, siempre y cuando existan rigideces en el proceso de formación de precios que impidan su ajuste rápido hacia el nuevo equilibrio. Las características institucionales del mercado de trabajo también influyen sobre la capacidad de la política fiscal para modificar la actividad económica, al in­ cidir sobre la intensidad de la reacción de la oferta de trabajo ante cambios impositivos. 2.2. El diseño de los planes de estímulo Además de todas las consideraciones anteriores, las propias características de los pla­ nes de estímulo condicionan su efectividad, lo que añade una complejidad adicional al dise­ ño óptimo de las medidas de estímulo de gasto. En primer lugar, existen retardos sustanciales desde que la economía se ve afectada por una perturbación hasta que se hace un diagnóstico adecuado de la situación, se deciden las medidas fiscales que se consideran apropiadas y, finalmente, se perciben sus efectos sobre la actividad económica. Por ello, las autoridades económicas deben ser extremadamente cuida­ dosas para evitar que los efectos de una medida determinada puedan comenzar a percibirse cuando la economía ha iniciado una recuperación. La preferencia por la introducción de me­ didas con un rápido impacto, frente a otras cuyo diseño y aprobación requiere un período de La política fiscal discrecional en tiempos de crisis 87 tiempo más dilatado, como los proyectos de inversión pública, dependerá de la duración es­ perada de la recesión o desaceleración económica. En segundo lugar, la duración de las medidas puede influir también en la magnitud de su impacto. El argumento básico en contra de los estímulos de carácter transitorio se sustenta en la teoría de la renta permanente: dado que los estímulos fiscales temporales tienen un im­ pacto muy reducido sobre la renta permanente de las familias (esto es, el valor descontado de los ingresos que reciben a lo largo de su vida), su efecto sobre la actividad será muy reduci­ do. Aun así, determinados recortes impositivos de carácter transitorio pueden resultar muy efectivos al afectar a la relación intertemporal de sustitución, esto es, a la relación existente entre el precio o coste del consumo presente y del consumo futuro (por ejemplo, una reduc­ ción transitoria en el IVA). Además, la preferencia por el diseño de medidas temporales se encuentra también relacionada con la necesidad de evitar el riesgo de que un impulso fiscal de carácter permanente pueda acabar generando desconfianza sobre la sostenibilidad de las finanzas públicas a medio y largo plazo. También puede resultar conveniente localizar el estímulo fiscal en las empresas y hoga­ res con mayores dificultades para acceder a los mercados de crédito, dada su mayor propen­ sión a gastar cualquier impulso adicional de renta. Las ayudas sectoriales, en cambio, no es­ tán exentas de polémica ya que resulta complejo dirigirlas hacia determinados sectores cuando el conjunto de la economía se encuentra inmerso en una crisis de carácter global. Adicionalmente, se debe ser especialmente cuidadoso para que estas ayudas a sectores espe­ cíficos no distorsionen las condiciones de competencia, el funcionamiento de los sistemas fiscales y, en el caso concreto de los países de la UE, las normas de funcionamiento del mer­ cado único europeo. En cuanto al tamaño del impulso fiscal, la necesidad de adoptar medidas discrecionales será tanto menor cuanto mayor sea la potencia de los estabilizadores automáticos. Además, cabe tener en cuenta que la transferencia automática de renta del sector público al resto de la economía a través de esta vía no se encuentra afectada por los retardos en la implementación de la política fiscal que afectan a las políticas discrecionales y normalmente sus efectos se di­ rigen hacia los individuos con mayor propensión a gastar la renta corriente, ya que las presta­ ciones por desempleo tienen una elevado peso en ellos. En cualquier caso, incluso entre las economías desarrolladas existen grandes diferencias en el tamaño de los estabilizadores automáticos que reflejan discrepancias en la progresividad de los sistemas fiscales y en la co­ bertura y extensión de los sistemas de protección social. Por ejemplo, el flujo automático de renta del sector público hacia los hogares y las empresas provocado por un deterioro del 1% en la tasa de crecimiento del PIB se estima en 0,5 puntos de PIB para el agregado del área del euro, 0,43 en el caso de España, y entre 0,25 y 0,34 puntos en el de Estados Unidos [Girouard y André (2005)]. Otro aspecto relevante es la composición del estímulo fiscal. Como se verá posterior­ mente con más detalle, la evidencia empírica muestra que a corto plazo los multiplicadores del gasto público son, en general, superiores a los de los impuestos. En cambio, a medio pla­ zo, los multiplicadores asociados a aumentos permanentes del gasto público son práctica­ mente nulos, mientras que algunas rebajas de impuestos sobre el trabajo y las empresas pue­ 88 Francisco de Castro, Esther Gordo y Javier J. Pérez den tener efectos positivos sobre el crecimiento a medio plazo, al incidir sobre la oferta de trabajo y la acumulación de capital productivo. Finalmente, un elemento crucial a la hora de determinar la efectividad de la política fis­ cal, es la necesidad de lograr que el estímulo sea coherente con otros objetivos de política económica y, muy especialmente, que no suscite dudas sobre la sostenibilidad a largo plazo de las finanzas públicas, que podrían acabar limitando la propia efectividad del estímulo. Esto es así porque, en caso de que los agentes aprecien que esos riesgos son elevados, aumentarán sus tasas de ahorro por motivo precaución, propiciando un retroceso del gasto privado que tenderá a amortiguar los efectos iníciales de la expansión fiscal. Además, se pro­ duciría un aumento de las primas de riesgo y de los tipos de interés a largo plazo que acaba­ rían afectando negativamente a la inversión privada. La magnitud de estos riesgos dependerá de la cuantía del impulso fiscal, de la situación de partida de las cuentas públicas (referida no sólo al saldo público inicial, sino también a los niveles de deuda y a todos los pasivos contin­ gentes asociados, entre otras causas, al envejecimiento de la población) y de la existencia de otros desequilibrios macro-financieros. En esta línea, el hecho de que las finanzas públicas de muchos países se encuentren muy deterioradas en 2008-2009 como consecuencia de la adopción de programas de estímulo fiscal y la actuación de los estabilizadores automáticos, limitaría la efectividad de posibles estímulos fiscales adicionales en 2010. En relación estrecha con lo anterior, la literatura académica señala también que la efec­ tividad de las medidas discrecionales depende de cómo se comuniquen. Si los paquetes fisca­ les se anuncian de manera clara y creíble, incluyendo una estrategia de consolidación en el medio plazo, pueden aumentar su efectividad. En caso contrario pueden contribuir a aumen­ tar la incertidumbre agregada en la economía y llegar a tener efectos negativos sobre la acti­ vidad (Hoon y Phelps, 2008). Muchas de las consideraciones anteriores se han utilizado para justificar que el Plan de Recuperación Económica Europea aprobado en diciembre de 2008, en el que se establecie­ ron los principios básicos que debían seguir los países miembros de la UE a la hora de dise­ ñar medidas para hacer frente a la crisis, resaltara la necesidad de que las medidas de estímu­ lo fiscal fuesen oportunas, transitorias y localizadas (timely, temporary and targeted, en terminología anglosajona) y adaptadas a las necesidades específicas de cada país, para tener en consideración las posibles diferencias en la situación fiscal de partida o en la potencia de los estabilizadores automáticos. Con todo, dada la magnitud de la crisis, no han faltado opi­ niones a favor de un estímulo rápido, sustancial y sostenido (sizeble, sustained and speedy). En cualquier caso, una duración mayor de la esperada de la recesión o una fase prolongada de crecimiento económico reducido en la fase de recuperación, condicionarían el uso tradi­ cional de estos calificativos en el debate más reciente, ya que un estímulo fiscal sustancial y sostenido resultaría difícilmente compatible con el reajuste de las cuentas públicas necesario para devolver a una senda sostenible a las finanzas públicas. La política fiscal discrecional en tiempos de crisis 89 2.3. La evidencia empírica sobre la efectividad de la política fiscal discrecional La multitud de factores que inciden sobre la efectividad de la política fiscal justifican que los multiplicadores de la política fiscal dependan de las características de los países, de las condiciones económicas y financieras que prevalecen en la economía y de la naturaleza de las medidas adoptadas. Por ello, no debe sorprender que la evidencia empírica disponible acerca de la efectividad de la política fiscal sea objeto de discusión y que las estimaciones so­ bre el tamaño de los multiplicadores fiscales se sitúen en un rango amplio. La literatura empírica ha seguido dos metodologías diferentes para cuantificar los efec­ tos de la política fiscal: los modelos macroeconómicos y los modelos VAR estructurales. En general, la estimación de los multiplicadores fiscales a partir de modelos macroeconómicos se encuentra muy condicionada por los supuestos de partida relativos a la proporción de ho­ gares sujetos a restricciones financieras, la regla de reacción de la política monetaria, la exis­ tencia o no de reglas fiscales y los mecanismos de formación de expectativas. El empleo de VAR estructurales permite soslayar esta limitación, aunque esta metodología se enfrenta a la dificultad de aislar los cambios en las variables de política fiscal de carácter discrecional de otros relacionados con el ciclo económico. Blanchard y Perotti (2002) sugieren un procedi­ miento para superar dicha dificultad que en la actualidad constituye la práctica habitual en este tipo de estudios. Con todo, la mayoría de los trabajos realizados se centra en Estados Unidos debido a las limitaciones de la información trimestral sobre las cuentas públicas dis­ ponible para muchos países. Más recientemente, Burriel et al. (2009) obtienen estimaciones de los multiplicadores fiscales para el conjunto del área del euro, empleando una nueva base de datos estimada en Paredes, Pedregal y Pérez (2009). En el Cuadro 1 se resumen los principales resultados que se extraen de algunos de estos trabajos basados en la metodología VAR. Como se puede apreciar, los multiplicadores fisca­ les son, en general, positivos, lo que refrenda la idea de que una expansión fiscal tiene efectos positivos sobre la actividad económica a corto plazo. Además, los resultados que obtienen Burriel et al. (2009) empleando una misma metodología para Estados Unidos y la UEM, re­ vela que los multiplicadores fiscales son similares en ambas áreas, especialmente en el caso de los impulsos de gasto. La persistencia de los efectos varía mucho según los estudios anali­ zados si bien, en la mayoría de los casos, transcurridos cuatro años no se obtienen efectos significativos. Por otra parte, la mayoría de los estudios obtienen multiplicadores inferiores a la uni­ dad, lo que pone de manifiesto la existencia de importantes efectos de expulsión del gasto público sobre el gasto privado. En este sentido, los trabajos que analizan los efectos de la po­ lítica fiscal sobre el consumo y la inversión privada obtienen, en general, que ésta tiene efec­ tos positivos sobre el consumo, mientras que el impacto sobre la inversión privada resulta ne­ gativo 4. Por su parte, en el Cuadro 2 se ha tratado de sintetizar los resultados obtenidos en algu­ nos de los trabajos basados en modelos macroeconómicos estructurales. Las conclusiones que se pueden extraer son las siguientes: 90 Francisco de Castro, Esther Gordo y Javier J. Pérez Cuadro 1 Los efectos de la política fiscal sobre el PIB según los modelos VAR estructurales Multiplicadores (a) Corto plazo (b) Largo-medio plazo (c) AUMENTO DEL GASTO PÚBLICO Estados Unidos Perotti (2002) 1980-1997 Burriel et al. (2009) 1980-2007 0,26 0,91 –1,05 0,19 Área del euro Burriel et al. (2009) 1980-2007 0,87 0,02 Alemania Heppke-Falk et al. (2006) 1974-2004 1,21 0,38 España De Castro y Hernández de Cos (2008) 1,31 0,26 –0,27 0,06 –1,22 1,11 0,63 0,74 –0,38 –1,51 REDUCCIÓN DE IMPUESTOS NETOS Estados Unidos Perotti (2002) 1980-1997 Burriel et al. (2009) 1980-2007 Área del euro Burriel et al. (2009) 1980-2007 Alemania Heppke-Falk et al. (2006) 1974-2004 Fuente: Elaboración propia. a) El multiplicador mide el cambio en el PIB ocasionado por un cambio en los impuestos o en el gasto público de 1 pp de PIB. b) La respuesta a corto plazo es la correspondiente al cuarto trimestre a partir del momento en que tiene lugar el shock. c) En general, las respuestas a largo y medio plazo (20 trimestres salvo para el caso de Alemania, que se refieren a 12 trimestres) no resultan significativas. ● A corto plazo se aprecia que los multiplicadores del gasto público son, en general, superiores a los de los impuestos, lo que apuntaría a que una parte de la inyección fiscal realizada a través de estos últimos se destina a incrementar el ahorro privado. En general, los multiplicadores asociados a medidas de gasto se aproximan a la unidad, mientras que los de los impuestos se sitúan, en promedio, por debajo del 0,5. ● En cambio, a medio plazo, los multiplicadores asociados a aumentos permanentes del gasto público pueden resultar incluso negativos, en algunos modelos donde los agentes anticipan la necesidad de incrementar los impuestos en el futuro. Por el contrario, los multiplicadores asociados a rebajas de los impuestos sobre el trabajo y las empresas aumentan a medio plazo, ya que éstos pueden suponer un incentivo para la oferta de trabajo y la acumulación de capital que amplía el potencial de crecimiento de la economía. ● Por lo que respecta a la composición del gasto público, los multiplicadores de la inversión pública resultan, en general, similares o superiores a los del consumo público y sus efectos perduran más en el tiempo, al aumentar el stock de capital produc- 91 La política fiscal discrecional en tiempos de crisis Cuadro 2 Efectos de la política fiscal sobre el PIB en algunos modelos macroeconómicos(a) Multiplicadores de corto plazo (b) Multiplicadores de largo plazo Media Mínimo Máximo Media Mínimo Máximo Aumento de Consumo Público Inversión pública Transferencias de renta a familias 0,9 0,8 0,3 0,2 0,0 0,1 1,7 1,2 0,5 0,5 0,9 0,4 –0,2 –0,4 0,1 1,6 1,1 0,8 Recorte de Impuesto sobre la renta Impuesto de sociedades Cotizaciones sociales Impuestos indirectos 0,2 0,2 0,4 0,2 0,1 0,1 0,0 0,1 0,6 0,3 1,2 0,5 0,3 0,7 0,6 0,2 0,1 0,3 0,2 0,1 0,5 1,3 1,0 0,3 Fuente: Elaboración propia en base a Bouthevillain et al. (2009). a) Los modelos que se emplean son: el modelo INTERLINK de la OCDE, el NAWM (New Area Wide Model) del BCE, el modelo NIGEM, el modelo QUEST de la Comisión Europea, el MULTIMOD del FMI y otros modelos de los bancos centrales nacionales. b) El multiplicador mide el cambio en el PIB ocasionado por un cambio en los impuestos o en el gasto público de 1 pp de PIB. tivo de la economía. No obstante, los proyectos de inversión pública pueden tener un carácter diverso y no todos ellos son susceptibles de generar efectos sobre el crecimiento a largo plazo. Además, el diseño y aprobación de este tipo de proyectos requiere, en general, un plazo más dilatado. Por su parte, las transferencias a las familias suelen llevar asociados menores multiplicadores fiscales, aunque la evidencia sugiere que éstos aumentan de manera notable cuando las ayudas se localizan en las familias de menor renta y/o con mayor propensión a gastar su renta corriente. ● En cuanto a los recortes impositivos, la disminución generalizada del impuesto sobre la renta o del impuesto de sociedades suele llevar asociada multiplicadores reducidos a corto plazo. En el caso del impuesto sobre la renta, esto es así porque dados los niveles actuales de progresividad, el aumento de la renta afectaría en mayor medida a los hogares de rentas altas, sobre los que tiene más incidencia el impuesto, con mayor propensión al ahorro (véase Argimón, de Castro y Gómez, 2007). De igual manera, en el caso del impuesto de sociedades, la medida no beneficiaría a las empresas que presenten pérdidas. De ahí la necesidad de que éstas medidas tengan un carácter selectivo, si se pretende lograr una efectividad elevada. Por su parte, aunque los multiplicadores asociados a los recortes de impuestos indirectos son reducidos, hay evidencia que muestra que los incentivos transitorios a la compra de bienes de consumo duradero tienen efectos significativos a corto plazo, al suponer un adelanto de las decisiones de gasto. De acuerdo con la evidencia empírica, las rebajas de las cotizaciones sociales no son menos efectivas a corto plazo y además su impacto perdura y tiende a incrementarse en el tiempo, dados sus efectos sobre la oferta de trabajo. 92 3. Francisco de Castro, Esther Gordo y Javier J. Pérez La política fiscal en la actual crisis financiera y global Todas las consideraciones y la evidencia empírica que se han presentando hasta el momento se refieren a períodos normales. Pero dada la excepcionalidad de la situación vi­ vida desde finales de 2008, con descensos generalizados e intensos de la actividad y de los niveles de empleo y distorsiones en el funcionamiento de los mercados financieros, existen algunos argumentos adicionales en relación a la efectividad de las políticas fiscales discre­ cionales que se deben analizar. En primer lugar, los posibles efectos de expulsión o crowding-out que se podrían pro­ ducir vía precios o tipos de interés son ahora de menor magnitud dada la intensidad de la re­ cesión y el hecho de que la política monetaria también está reaccionando de forma expansi­ va. En segundo lugar, la proporción de hogares sujetos a restricciones financieras, cuyas decisiones de consumo guardan una estrecha relación con la renta corriente, puede elevarse durante las fases de desaceleración cíclica y, de manera excepcional, en situaciones como la actual crisis financiera. Por tanto, las medidas discrecionales orientadas a estos colectivos tendrían mayor probabilidad de ser efectivas a corto plazo. Por último, las filtraciones que se producen a través del comercio exterior también pueden ser más moderadas, ya que el carác­ ter global de la recesión ha llevado a que sean muchos los países que han introducido medi­ das discrecionales de estímulo de la demanda. Pero también hay factores de riesgo que pueden limitar la efectividad del estímulo fis­ cal. En primer lugar, el elevado grado de incertidumbre existente y, sobre todo, la necesidad de reducir los elevados niveles de endeudamiento de algunos hogares y empresas podrían propiciar que el estímulo se traslade en mayor medida hacia el ahorro privado. En segundo lugar, como ya se ha comentado, existe el riesgo de que la efectividad de la política fiscal acabe siendo limitada si, por su magnitud, los estímulos afectan a la confianza de los agentes sobre la sostenibilidad a medio plazo de las finanzas públicas. La experiencia de otros episodios de crisis financiera revela que éstas acaban teniendo un impacto muy significativo sobre el nivel de la deuda pública de los países involucrados, debido tanto a la activación de los estabilizadores automáticos y a la implementación de otras medidas discrecionales de estímulo de la demanda, como al impacto sobre las cuentas públi­ cas de las operaciones de saneamiento y rescate del sistema financiero (véase Reinhart y Ro­ goff, 2008). La Comisión Europea (2009) estima que las crisis financieras registradas en el pasado supusieron, en promedio, un incremento de la deuda pública de 20 pp del PIB en los países afectados, que perdura en torno a 4 años y medio. En este contexto la política fiscal expansiva podría contribuir al aumento de las primas de riesgo soberanas, dificultando así la financiación de la inversión privada. De hecho, existe una amplia evidencia que muestra que los niveles esperados de déficit y de deuda públicos tienen un impacto significativo sobre los tipos de interés a largo plazo, como por ejemplo, Ardagna (2009) o Laubach (2009). En con­ creto, este último autor estima que un punto de aumento del déficit, en porcentaje del PIB, in­ crementaría en torno a 25 puntos básicos los tipos de interés a 6 o diez años; el mismo resul­ tado se obtiene para un incremento de la deuda pública de 3-4 pp. Por ello, en esta situación resulta todavía más necesario que la magnitud del estímulo fiscal sea diferenciada, se adapte a la situación de partida de los distintos países y tome en La política fiscal discrecional en tiempos de crisis 93 consideración el impacto contracíclico que de manera automática proporcionan los estabili­ zadores automáticos. Un aumento de la percepción del riesgo de insostenibilidad de las finanzas públicas por parte de los agentes económicos puede dar lugar a comportamientos ri­ cardianos, lo que limitaría la efectividad de los estímulos de carácter fiscal. En este sentido, si se partiese de una situación fiscal muy deteriorada de forma que los agentes económicos percibiesen claros riesgos de insostenibildad, estímulos fiscales adicionales podrían incluso generar efectos contractivos sobre la actividad. En el apartado siguiente se analizan las principales características de los planes de estí­ mulo que se han llevado a cabo en las economías desarrolladas, y las pautas que puede aca­ bar adoptando en el futuro cercano, dada la experiencia histórica disponible para recesiones anteriores. 3.1. Algunas características generales de los planes de estímulo fiscal para 2009 y 2010 Como se ha dicho, la mayoría de los países han introducido medidas de estímulo de la demanda desde que se inició la actual crisis financiera. Diversos organismos internacionales han llevado a cabo un análisis comparado de estas medidas (véase OCDE, 2009; FMI, 2009 y Comisión Europea, 2009), que para el conjunto de las economías desarrolladas se situarían en torno al 4% del PIB de la OCDE para los años 2008-2010. No obstante, estos planes difie­ ren mucho en intensidad siendo más ambiciosos en Estados Unidos (donde las medidas su­ peran el 5% del PIB) que en Europa, si bien en esta última área el impulso fiscal procedente de los estabilizadores automáticos es mucho mayor. Dentro de esta área, el conjunto de las medidas se aproximaría al 3-4% del PIB en España y Alemania, mientras que en Francia se situarían en torno al 1% del PIB y en Italia serían prácticamente nulas [véase Capítulo 2 del informe anual del Banco de España (2009)]. En general los países que presentaban mayores niveles de endeudamiento público han tendido a establecer planes de estímulo más modes­ tos. También se aprecia una correlación inversa entre la magnitud de esos planes y el tamaño de los estabilizadores automáticos. En cuanto a la composición de los planes, la mayoría de los países han establecido pla­ nes muy diversificados, que comprenden un amplio conjunto de recortes de impuestos y coti­ zaciones sociales, de incentivos a la inversión y de transferencias de renta que en general se dirigen hacia los segmentos de la población más afectados por la crisis. Un hecho destacable es que en todos los países se ha apreciado un cambio en la composición de los planes, con­ forme se iba constatando la persistencia de la crisis. Así, si en un principio diversos países habían hecho descansar su estrategia en reducciones de impuestos (Estados Unidos o Alema­ nia, por ejemplo), las medidas más recientes parecen apoyarse cada vez más en incrementos de la inversión pública, que llevan asociados, de acuerdo con la evidencia empírica mencio­ nada con anterioridad, mayores multiplicadores fiscales a corto plazo. Por lo que se refiere al impacto que estos paquetes fiscales podrían haber tenido en la actividad económica en 2009, y se espera que tengan en 2010, las estimaciones que ofrecen algunos organismos internacionales difieren notablemente en función de los modelos y de 94 Francisco de Castro, Esther Gordo y Javier J. Pérez los supuestos que se emplean en las simulaciones y que se refieren, por ejemplo, a la reac­ ción de la política monetaria o a la proporción de hogares que se encuentran sujetos a restric­ ciones de financiación. Por ejemplo, la OCDE estima que el conjunto de los planes habría te­ nido un impacto del 0,5% del PIB de esta área en 2009 y 2010. Por su parte, la Comisión Europea, estima que el conjunto de las medidas adoptadas en la UE podría tener un impacto próximo al 0,75 pp del PIB de la UE en 2009 y al 0,3 pp en 2010. En el anejo 2 se ofrecen es­ timaciones alternativas que se obtienen con un modelo VAR estructural estimado en Burriel et al. (2009). En el caso de los Estados Unidos, las estimaciones son también dispares. Entre otras, resulta interesante resaltar las cuantificaciones realizadas por Romer y Bertstein (2009) y Cogan et al. (2009), en el marco de una disputa metodológica entre los autores de ambos tra­ bajos. En el primer artículo, los autores cuantifican el impacto de los planes fiscales adopta­ dos (ver anejo 1 para una cuantificación) en 3,7 puntos del PIB y la creación de más de 3,5 millones de puestos de trabajo. Estas estimaciones han sido severamente criticadas por Co­ gan et al. (2009), sobre bases metodológicas; así, estos autores, utilizando técnicas de mode­ lización menos sensibles a los supuestos de partida, estiman un impacto sobre el PIB y el em­ pleo equivalentes a un sexto de las estimaciones de Romer y Bertstein (2009) en ambos casos. Por último, Cwik y Wieland (2009) analizan exclusivamente los efectos de los incre­ mentos de gasto mediante el empleo de cinco modelos macro-econométricos que emplean instituciones internacionales como el BCE, la Comisión Europea, el FMI y obtienen multi­ plicadores inferiores a la unidad tanto en el caso de la UE como en el de Estados Unidos ya que el aumento del gasto público tendría un efecto negativo sobre la demanda privada en la mayoría de las estimaciones realizadas. 3.2. Las estrategias de consolidación presupuestaria en la salida de la crisis El conjunto de estas medidas, y muy especialmente, la actuación de los estabilizado­ res automáticos, está suponiendo un deterioro muy significativo de los déficits presupues­ tarios. En este sentido, las previsiones más recientes de la Comisión Europea sitúan el défi­ cit de Estados Unidos por encima del 14% del PIB en 2010, y en el 6,5% para el promedio de la zona del euro. Estas previsiones suponen que la deuda pública ascendería al 84% del PIB en ese mismo año en el conjunto de la zona euro, frente al 66% observado en 2007 (véase Gráfico 1), mientras que en Estados Unidos la deuda pública se aproximaría al 100% del PIB. Como se observa en el Gráfico 1, estos niveles de deuda como porcentaje del PIB no tienen precedente en las últimas tres décadas en muchos países Europeos. El incremento de la deuda pública ha roto una tendencia: en países como Alemania, Italia o Grecia, la ratio de deuda se encontraba estabilizada tras el esfuerzo de consolidación motivado por la creación de la Unión Económica y Monetaria, mientras que en otros países como Irlanda, España u Holanda se había reducido drásticamente en la última década. 95 La política fiscal discrecional en tiempos de crisis Gráfico 1. Evolución de la deuda pública en el área del euro % PIB 140 120 100 80 60 40 20 0 1975 ALEMANIA 1980 1985 1990 ITALIA 1995 2000 2005 2010 EURO ÁREA (16 PAÍSES) GRECIA % PIB 140 120 100 80 60 40 20 0 1975 1980 ESPAÑA 1985 1990 1995 HOLANDA 2000 2005 2010 IRLANDA Fuentes: Eurostat. Para los años 2009 y 2010, previsiones de la Comisión Europea. Este deterioro de las finanzas públicas en conjunción con el posible impacto negativo que está teniendo la crisis financiera sobre el crecimiento potencial de la economía, con los compromisos de gasto asociados al envejecimiento de la población y con el aumento de los pasivos contingentes derivado de las operaciones de rescate de las entidades financieras, su­ gieren que el margen de maniobra para hacer frente a impulsos fiscales adicionales se ha agotado en la mayoría de las economías desarrolladas. Pero todavía más importante que la 96 Francisco de Castro, Esther Gordo y Javier J. Pérez constatación de este hecho resulta la búsqueda de estrategias de salida que tengan un menor coste en términos de crecimiento, lo que supone uno de los retos más importantes a los que se enfrentan las economías desarrolladas en la actualidad. En este sentido, resulta relevante revisar las principales conclusiones de los estudios que han tratado de analizar los efectos e implicaciones de episodios de consolidación fiscal que han afrontado en el pasado algunos países. En general, estos estudios se enfrentan a la di­ ficultad de aislar los efectos que se derivan directamente del proceso de consolidación, ya que en numerosas ocasiones éstos han formado parte de una estrategia más amplia de refor­ ma estructural de la economía, orientada a aumentar su potencial de crecimiento. Además, como se comentó anteriormente, los efectos de la política fiscal dependen de otros muchos factores. Pese a ello, los resultados más sólidos sugieren que, bajo determinadas circunstan­ cias, las estrategias de consolidación pueden tener un coste reducido en términos de creci­ miento, e incluso en algunos trabajos se detectan experiencias de consolidación fiscal que han tenido efectos expansivos o no-Keynesianos [véase Giavazzi y Pagano (1990) y Ardagna (2009)]. Esto es así porque el descenso de los tipos de interés a largo plazo que se deriva de la estrategia de consolidación y el aumento de la riqueza asociado a los menores impuestos es­ perados propiciaría un aumento del consumo y de la inversión privadas, que podrían llegar a compensar el retroceso de la demanda pública. Según estos trabajos, existen una serie de factores que parecen resultar determinantes en cuanto al éxito de los procesos de consolidación fiscal. En general, las estrategias de con­ solidación con mayor éxito incorporaban medidas que estaban orientadas principalmente a la contención del gasto público. Las experiencias basadas en aumentos impositivos han sido, en líneas generales, menos persistentes y menos exitosas (véase Alesina y Ardagna (1998)), aunque como es obvio la dimensión de los déficits puede requerir la elección de un conjunto más amplio de instrumentos. Asimismo, los programas de consolidación con menores costes en términos de crecimiento han sido ambiciosos y permanentes y, muchas ocasiones se en­ contraban enmarcados dentro de planes de reforma global a medio plazo. 4. Conclusiones La intensidad de la actual crisis económica ha reanimado el debate sobre el papel de la política fiscal como instrumento de estabilización de la economía. Como se describe en este artículo, la efectividad de las medidas de política fiscal discrecional depende de un amplio conjunto de factores, tales como el tamaño de la economía, el grado de apertura y de integra­ ción financiera, el régimen de tipo de cambio, las condiciones monetarias y financieras, la importancia de las rigideces nominales y reales y la proporción de agentes económicos suje­ tos a restricciones de financiación. Algunos de estos elementos pueden variar ostensiblemen­ te a lo largo del ciclo económico, lo que puede provocar que los multiplicadores fiscales se modifiquen en el tiempo. Debido a lo anterior, en general, el uso discrecional de la política fiscal como elemento de estabilización macroeconómica suscita una gran controversia y la evidencia empírica dis­ La política fiscal discrecional en tiempos de crisis 97 ponible ofrece estimaciones muy dispares sobre los multiplicadores asociados a las distintas medidas fiscales. Con todo, la profundidad y características de la crisis actual, con la generalización de restricciones a la concesión de crédito, aconsejaron la adopción de importantes paquetes de estímulo fiscal en un amplio conjunto de países. Las estimaciones realizadas parecen mostrar que estos planes fiscales están teniendo efectos positivos a corto plazo sobre la actividad y el empleo, contribuyendo a atenuar los efectos de la contracción de la demanda privada. Sin embargo, los elevados déficits públicos y el rápido crecimiento de la deuda podrían generar dudas sobre la sostenibilidad de las finanzas públicas en el largo plazo, especialmente cuan­ do los efectos derivados del envejecimiento poblacional empezarán a sentirse con gran inten­ sidad en las próximas décadas en muchos países. En consecuencia, el deterioro experimentado por las finanzas públicas en muchos paí­ ses sugiere que el margen para implementar paquetes de estímulo adicionales se ha agotado. Más bien, parece aconsejable diseñar y, en algunos casos, implementar decididos programas y compromisos de consolidación fiscal futura, que contribuyan a establecer un marco trans­ parente para la toma de decisiones de los agentes y a sentar las bases para un crecimiento es­ table. En este sentido, un importante conjunto de trabajos orientados al análisis de las expe­ riencias de consolidación fiscal pasadas, encuentran que las medidas encaminadas a contener el crecimiento del gasto público propician una mejora más duradera de las cuentas públicas y podrían tener un menor coste en términos de crecimiento y empleo, aunque en situaciones de marcado deterioro de las cuentas públicas, la corrección de estos desequilibrios puede reque­ rir también que los cambios se extiendan a algunas figuras impositivas. Anejo 1. Los spillovers internacionales de la política fiscal 5 Desde distintas instituciones se ha puesto énfasis en la necesidad de coordinar los pa­ quetes de estímulo fiscal a escala internacional, para optimizar su impacto sobre la actividad económica 6. El principal argumento para justificar esta necesidad radica en la existencia de filtraciones de los estímulos fiscales de un país hacia la actividad de otras economías, que se produce mayoritariamente a través de las importaciones. La potencia de este canal dependerá del grado de apertura de las economías y de la elasticidad de las importaciones frente al PIB. Además, este canal se puede ver reforzado si el impulso fiscal es exitoso y genera una apre­ ciación del tipo de cambio. Si estas filtraciones son importantes, una mayor coordinación fis­ cal puede permitir que cada gobierno individualmente tenga que realizar un menor esfuerzo fiscal para lograr una meta determinada de estímulo económico, lo que moderaría algunos efectos indeseables de la política fiscal, como un mayor incremento del déficit público que redunde en mayores tipos de interés, o distorsiones propias de la modificación de los instru­ mentos fiscales, como por ejemplo, los tipos impositivos. En este anejo se trata de cuantificar estos efectos indirectos de filtración de estímulos fiscales. Para ello, se ha realizado un ejercicio de simulación con el NIESR Global Econome­ tric Model (NiGEM) 7, que es un modelo macroeconométrico de corte neokeynesiano con agentes que actúan de acuerdo con sus expectativas racionales sobre el valor futuro de las va­ 98 Francisco de Castro, Esther Gordo y Javier J. Pérez riables económicas. En concreto, en la simulación se trata de capturar los impactos de los pa­ quetes fiscales introducidos por las principales economías desarrolladas 8 a partir de octubre de 2008 como respuesta a la crisis financiera de escala global. El análisis se limita a las eco­ nomías desarrolladas porque el NiGEM no dispone de un sector público lo suficientemente desarrollado para las principales economías emergentes, como China, la India, Rusia o Bra­ sil. El período de impacto estudiado se centra en los años 2009 y 2010, que es donde se con­ centra el grueso de los paquetes fiscales. Al mismo tiempo, los paquetes se modelizan no sólo teniendo en cuenta su importe, sino también su composición, distinguiendo entre inver­ sión pública, impuestos a personas y empresas y transferencias directas. Adicionalmente, se adoptan dos supuestos que son fundamentales para lograr una mayor efectividad de la políti­ ca fiscal y que son coherentes con lo que se viene observando en la realidad: i) la política mo­ netaria es acomodaticia durante el período de vigencia de las medidas fiscales (2009 y 2010), lo que implica que los tipos de interés de corto plazo no reaccionan ante las variaciones de la demanda agregada inducidas por el impulso fiscal; ii) los gobiernos tampoco implementan sus reglas de solvencia fiscal durante dicho período, permitiendo que sus cuentas públicas entren en déficit. La Tabla A.1 recoge los resultados del ejercicio de simulación. El impulso estimado so­ bre el crecimiento del PIB durante el período 2009-2010 es moderado a la luz del tamaño de los distintos paquetes fiscales: oscila entre 0,5 pp en el área del euro y 2 pp en EEUU, situán­ dose España en un término intermedio. En otros términos, los multiplicadores fiscales aso­ ciados a este esfuerzo fiscal se sitúan entre 0,3 y 0,6 —siendo esta última cifra la referida a España—, resultados que se pueden catalogar como modestos, en línea con los trabajos más pesimistas sobre la efectividad de la política fiscal, como por ejemplo Cogan et al. (2009). Asimismo, el incremento adicional en la tasa de crecimiento asociado al efecto simultáneo de los paquetes fiscales en varios países (el spillover internacional) es, en general, reducido en términos absolutos, de apenas una o dos décimas. No obstante, en términos relativos, los impactos sobre el PIB asociados a la coordinación de las políticas fiscales representan en tono al 30-50% del impacto total del estímulo en las economías más abiertas, como España, el área del euro y, sobre todo, el Reino Unido, donde el spillover estimado supone un 50% del estímulo fiscal total en 2009. En conclusión, los resultados del sencillo ejercicio de simulación que se ha realizado permiten extraer varias lecciones. En primer lugar, se confirma la conveniencia de coordinar las políticas fiscales en las economías más abiertas, donde la cuantía de los spillovers inter­ nacionales es más importante. En economías más cerradas, como Japón y EEUU, el tamaño de estos spillovers sería mayor de poder introducir en la simulación los paquetes fiscales de las principales economías emergentes, que son más relevantes para su actividad. Otro resul­ tado que hay que resaltar es que los multiplicadores asociados a los impulsos fiscales simula­ dos son pequeños. Una parte de la explicación radica en no haber podido introducir las medi­ das de política fiscal de una parte importante del mundo, hacia la cual se ha filtrado una parte del estímulo fiscal de las economías modelizadas. Otra parte está relacionada con el diseño de las medidas, puesto que el efecto sobre el crecimiento de cada instrumento fiscal es dife­ rente —y en ocasiones, notablemente. Los multiplicadores implícitos tanto en el NiGEM como en la mayoría de modelos de simulación tienden a apuntar que la inversión pública es 99 La política fiscal discrecional en tiempos de crisis Tabla A.1 Los spillovers internacionales de la política fiscal: impacto estimado de los paquetes fiscales sobre el crecimiento del PIB a) Paquete fiscal España Área del euro Estados Unidos Japón Reino Unido Impacto total sobre el PIB Spillover internacional 2009-2010 2009 2010 2009-2010 2009 2010 1,4% 1,4% 4,1% 4,4% 1,6% 0,4 0,5 1,0 3,1 0,6 0,4 0,0 1,0 –1,6 0,1 0,8 0,5 2,0 1,5 0,6 0,1 0,2 0,1 0,1 0,3 0,2 0,1 0,0 0,1 0,2 Fuente: Elaboración propia. a) En diferencia en puntos porcentuales sobre el escenario base. Las cifras de los paquetes fiscales son porcentajes sobre PIB. la variable con un mayor impacto sobre la actividad con diferencia, debido a su doble ver­ tiente de estímulo vía demanda nacional y vía capacidad productiva. No obstante, pese a que esta variable ha sido la más importante en el diseño de los paquetes fiscales considerados, es­ tos también incluían otros instrumentos menos efectivos, como las transferencias directas a las familias y empresas, lo que ha contribuido a recortar el multiplicador fiscal total. Anejo 2. Efectos de la política fiscal en el área del euro: un modelo SVAR 9 La evaluación de los efectos de las medidas de política fiscal discrecional se encuentra sujeta a una elevada incertidumbre. Gran parte de la evidencia sobre los multiplicadores fis­ cales se obtiene a partir de modelos macro-econométricos de corte keynesiano y otros de equilibrio general, donde los resultados se encuentran fuertemente condicionados por los propios supuestos de partida: mecanismos de formación de expectativas, regla de reacción de la política monetaria, porcentaje de hogares sujetos a restricciones financieras, etc. Para sos­ layar esta limitación, en los años recientes diversos trabajos han seguido una vía alternativa para analizar los efectos de la política fiscal, que se basa en la estimación de modelos VAR estructurales. El trabajo seminal de Blanchard y Perotti (2002) y su propuesta de identificar las perturbaciones (shock) fiscales discrecionales a partir de la información sobre las estruc­ turas impositivas y su respuesta a la actividad económica constituye la manera de proceder habitual en esta literatura. En este contexto se enmarca el trabajo realizado recientemente por Burriel et al. (2009) que aplica la metodología de Blanchard y Perotti (2002) para el conjunto del área del euro 10 y Estados Unidos. Los resultados que obtienen revelan que los efectos de los impulsos de gasto son similares en ambas áreas, con multiplicadores inferiores a la unidad. La persisten­ cia de los efectos es aproximadamente de dos años en ambos casos y, posteriormente, los efectos no son significativos. Por su parte, las modificaciones de los impuestos netos llevan 100 Francisco de Castro, Esther Gordo y Javier J. Pérez asociados menores multiplicadores (de 0 a 0,3), tanto en el área del euro como en los Estados Unidos. Con este modelo se ha realizado un ejercicio de simulación donde se trata de ofrecer una estimación alternativa de los efectos de las medidas de estímulo aprobadas por estas eco­ nomías desde el estallido de la crisis financiera hasta mediados de 2009 (nótese que la cuan­ tificación de las medidas fiscales es idéntica a la realizada en el anejo 1). Como se puede apreciar, según los resultados de este modelo, el impacto acumulado sobre el crecimiento de la actividad de la zona del euro ascendería a un 0,7% del PIB, mientras que en Estados Uni­ dos sería del 1,7%. Estos resultados son ligeramente superiores a los que se obtienen con el modelo NIGEM (0,5%), que se presentan en el anejo 1. En cambio, en el caso de la zona del euro resultan algo inferiores a los que obtiene la Comisión Europea, de un 1% del PIB acu­ mulado en el período 2009-2010 [Comisión Europea (2009)]. Los resultados que se obtienen para Estados Unidos se encuentran en línea con el consenso de estimaciones disponibles. Tabla A.2 Impacto estimado de la Política Fiscal en el área del euro: un modelo SVAR a) Paquete fiscal Zona euro Estados Unidos Impacto total sobre el PIB 2009 2010 2009 2010 0,8% 1,3% 0,5% 2,7% 0,6% 0,7% 0,1% 1,0% Fuente: Elaboración propia. a) En diferencia en puntos porcentuales sobre el escenario base. Las cifras de los paquetes fiscales son porcentajes sobre PIB. Notas 1. Alberola y Gutiérrez del Arroyo (2009) ofrecen una perspectiva global sobre las medidas de apoyo financiero y fiscal adoptadas en las economías desarrolladas y emergentes, desde un punto de vista cuantitativo y comparado. 2. Tagkalakis (2008) analiza el vínculo entre la situación económica y la fracción de agentes económicos restrin­ gidos y no restringidos en el mercado de crédito, y encuentra evidencia para el conjunto de la OCDE de que el porcentaje de consumidores restringidos aumenta en los momentos de crisis económica, lo que apoyaría la hi­ pótesis de que los multiplicadores fiscales podrían ser más elevados en recesiones que en expansiones. 3. La extensión del modelo IS-LM a una economía abierta (modelo Mundell-Fleming) muestra que, además del grado de apertura, el impacto de la política fiscal depende también del grado de movilidad del capital y del régimen del tipo de cambio. En países con tipos de cambio fijos y movilidad perfecta de capital, la po­ lítica fiscal resultará plenamente efectiva, ya que la política monetaria deberá acomodar cualquier impulso fiscal, para mantener estables el tipo de interés y el tipo de cambio. En cambio, en economías con tipos de cambio flexibles y escasa movilidad de capital, la política fiscal no resultaría efectiva, ya que el estímulo fiscal se vería compensado por un aumento de los tipos de interés que acabaría propiciando una aprecia­ ción del tipo de cambio. 4. No obstante, cuando el estímulo fiscal se instrumenta mediante incentivos que inciden directamente sobre el coste de uso del capital, la inversión puede presentar una respuesta positiva, especialmente si éstos tienen ca­ La política fiscal discrecional en tiempos de crisis 101 rácter transitorio y se enfocan hacia el impulso de nuevos proyectos de inversión en lugar de reducir el coste de uso del capital ya instalado (véase por ejemplo, Auerbach and Hassett, 1992). 5. Este anejo ha sido elaborado por José Manuel Montero, de la Dirección General del Servicio de Estudios, y Fernando López y Galo Nuño, de la Dirección General Adjunta de Asuntos Internacionales. 6. Véase, por ejemplo, Freedman et al. (2009). 7. Este modelo ha sido desarrollado por el National Institute of Economic and Social Research (NIESR, Londres). 8. EEUU, Japón, Alemania, Francia, Reino Unido, España e Italia. 9. Este anejo ha sido elaborado por Pablo Burriel y Daniel Garrote, de la Dirección General del Servicio de Estudios. 10. La ausencia de información trimestral sobre las cuentas públicas del conjunto del área del euro para un período de tiempo suficientemente largo ha limitado hasta fechas recientes la realización de trabajos en esta área. En el trabajo de Burriel et al. (2009) se emplea una nueva base de datos estimada por Paredes, Pedregal y Pérez (2009) a partir de los datos de caja mensuales y trimestrales disponibles para las Administraciones Públicas, que preserva la coherencia con las cifras anuales disponibles de la contabilidad nacional. Bibliografía Alberola, E. y Gutiérrez del Arroyo, F. (2009): Crisis económica y financiera; respuestas de política y su impacto sobre las finanzas públicas. Una perspectiva global, Boletín económico del Banco de España, mayo, pp. 87-106. Alesina, A. y Ardagna, S. (1998): «Tales of fiscal adjustment», Economic Policy 27, pp. 489-545. Ardagna, S. (2009): «Financial markets behaviour around episodes of large changes in the fiscal stan­ ce», European Economic Review 53, pp. 37-55. Argimon, I.; De Castro, F. y Gómez, A.L. (2007): Una simulación de los efectos de la reforma del IRPF sobre la carga impositiva, Banco de España, Documentos Ocasionales 0702. Auerbach, A. y Hassett, K. (1992): «Tax Policy and Business Fixed Investment in the United States», Journal of Public Economics 47, 141-70. Banco de España (2009): Informe Anual 2008. Barro, R. (1974): «Are government bonds net wealth?», Journal of Political Economy 82, pp. 1095-1117. Blanchard, O.J. (1985): «Debt, deficits and finite horizons», Journal of Political Economy 93, pp. 223-247. Blanchard, O.J. y Perotti, R. (2002): «An Empirical Characterization of the Dynamic Effects of Changes in Government Spending and Taxes on Output», Quarterly Journal of Economics 117, pp. 1329-1368. Bouthevillain, C.; Caruana, J.; Checherita, C.; Cunha, J.; Gordo, E.; Haroutunian, S.; Hubic, A.; Lan­ genus, G.; Manzke, B.; Pérez, J.J. y Tommasino, P. (2009): Pros and Cons of various fiscal measu­ res to stimulate the economy, Documento de Trabajo del Banco Central de Luxemburgo, No 40. Burriel, P.; De Castro, F.; Garrote, D.; Gordo, E.; Paredes, J. y Pérez, J.J. (2009): «Fiscal policy shocks in the euro area and the US: an empirical assessment», Fiscal Studies, de próxima aparición. 102 Francisco de Castro, Esther Gordo y Javier J. Pérez Cwik, T. y Wieland, V. (2009): Keynesian government spending multipliers and spillovers in the euro area, CEPR discussion paper series 7389. Cogan, J.F.; Cwik, T.; Taylor, J.B. y Wieland, V. (2009): New Keynesian versus Old Keynesian Go­ vernment Spending Multipliers, mimeo. Comisión Europea (2009): Public Finances in EMU, 2009. European Economy, 5. De Castro, F. y Hernández de Cos, P. (2008): «The Economic Effects of Fiscal Policy: the Case of Spain», Journal of Macroeconomics 30, pp. 1005-1028. Fondo Monetario Internacional (2008): «Fiscal Policy as a countercyclical tool», World Economic Outlook, Chapter 5. Fondo Monterio Internacional (2009): «The State of Public finances», Outlook and Medium Term Po­ licies after the 2008 crisis. Freedman, C.; Kumhof, M.; Laxton, D. y Lee, J. (2009): The Case for Global Fiscal Stimulus, IMF Staff Position Note 09/03. Galí, J.; López Salido, D. y Vallés, J. (2007): «Understanding the effects of government spending on consumption», Journal of the European Economic Association 5, pp. 227-270. Giavazzi, F. y Pagano, M. (1990): «Can severe fiscal contractions be expansionary?: tales of two small European countries», en: O. J. Blanchard y S. Fischer, eds., NBER Macroeconomics annual 1990 (The MIT Press, Cambridge), pp. 75-111. Girouard, N. y André, C. (2005): Measuring Cyclically-adjusted Budget Balances for OECD Coun­ tries, OECD Working paper 434. Heppke-Falk, K.H.; Tenhofen, J. y Wolff, G.B. (2006): The macroeconomic effects of exogenous fiscal policy shocks in Germany: a disaggregated SVAR analysis. Discussion Paper Series 1: Economic Studies No 41/2006. Hoon, T.H. y Phelps, E.S. (2008): «Future fiscal and budgetary shocks», Journal of Economic Theory 143, pp. 499-518 Laubach, T. (2009): «New evidence on the interest rate effects of budget deficits and debt», Journal of the European Economic Association, 7, pp. 858-885. Mankiw, G. (2000): «The savers-spenders theory of fiscal policy», American Economic Review 90, pp. 120-125. OCDE (2009): «The effectiveness and scope of fiscal stimulus», OCDE Economic Outlook, Interim Report, capítulo 3. Paredes, J., Pedregal, D.J. y Pérez, J.J. (2009): A quarterly fiscal database for the euro area based on intra-annual fiscal indicators, Banco de España, Documentos de Trabajo 0935. Perotti, R. (2002): Estimating the Effects of Fiscal Policy in OECD Countries, Documento de Trabajo del Banco Central Europeo 168. Reinhart, C. y Rogoff, K. (2009): The aftermath of financial crisis, NBER working paper 14656. Romer, C y Bernstein, J. (2009): The Job impact of the American Recovery and Reinvestment Plan.