IPM final_2015 - Banco Central de Bolivia

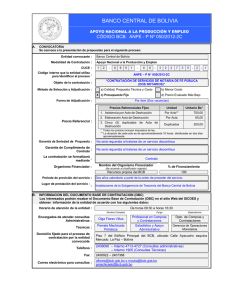

Anuncio