Estándar de Interfaz - Pagos monedero bancario

Anuncio

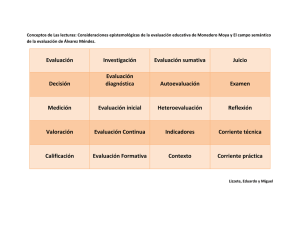

E S T Á N D AR D E I N T E R F AZ PAGOS MONEDERO BANCARIO SERIE DE NORMAS Y PROCEDIMIENTOS E S T Á N D A Público R D E I N T E R F AZ PAGOS MONEDERO BANCARIO SERIE DE NORMAS Y PROCEDIMIENTOS EI-PMB EI-PMB Estándar de Interfaz - Pagos monedero bancario ESTÁNDAR DE INTERFAZ PAGOS MONEDERO BANCARIO SERIE DE NORMAS Y PROCEDIMIENTOS ESTÁNDAR DE INTERFAZ PAGOS MONEDERO BANCARIO Público SERIE DE NORMAS Y PROCEDIMIENTOS EI-PMB EI-PMB Estándar de Interfaz - Pagos monedero bancario Tabla de contenido 1. Introducción ............................................................................................................................................ 1 2. Objetivo ................................................................................................................................................... 1 3. Alcance .................................................................................................................................................... 1 4. Términos empleados............................................................................................................................... 1 5. Documentos aplicables y anexos ............................................................................................................ 2 6. Modelo ..................................................................................................................................................... 2 6.1. Servicio Monedero Bancario ................................................................................................................. 2 6.2. Canales a través de los cuales se ofrece el servicio PMB ...................................................................... 4 7. Funcionabilidad ...................................................................................................................................... 5 7.1. Suscripción al servicio ........................................................................................................................... 5 7.2. Pago desde un móvil.............................................................................................................................. 6 7.3. Pago desde una Cuenta (CC) ................................................................................................................. 7 7.4. Inactivación ........................................................................................................................................... 8 7.5. Últimas transacciones ............................................................................................................................ 8 7.6. Saldo ...................................................................................................................................................... 8 8. Aspectos de estandarización .................................................................................................................. 8 8.1. Canal SMS............................................................................................................................................. 8 8.2. Canal USSD ........................................................................................................................................ 10 8.3. Otros canales ....................................................................................................................................... 11 Estándar de Interfaz - Pagos monedero bancario Sistema Nacional de Pagos Electrónicos Sistema de Pagos- BCCR Año 2014 1. Introducción El presente documento desarrolla el estándar de interfaz que las entidades financieras asociadas al SINPE, deben seguir en sus diferentes canales para ofrecer el producto Pagos Monedero Bancario (PMB) a sus clientes. Su objetivo es servir de guía para los desarrollos internos de los departamentos de informática de las entidades financieras, de manera que el servicio PMB tenga una propuesta homogénea del sector financiero nacional hacia sus clientes, con independencia del canal utilizado por ellos para realizar transacciones de pago y cobro móvil. 2. Objetivo Brindar guías básicas para desarrollar el aspecto visual de las opciones del servicio en los aplicativos – en diferentes canales – que las entidades ofrecen a sus clientes para el uso del PMB. 3. Alcance El documento aplica para los desarrollos que cualquier entidad financiera asociada al SINPE realice con el propósito de participar en el servicio monedero. 4. Términos empleados Para los fines del presente documento, se entenderá por: BCCR: Banco Central de Costa Rica. SINPE: Sistema Nacional de Pagos Electrónicos. PMB: Servicio Monedero Bancario. SMS (Short Messages Standard): servicio de mensajería disponible en los teléfonos móviles, que permite el envío y la recepción de mensajes de texto cortos. USSD (Unstructured Supplementary Service Data): servicio estándar de las redes móviles con tecnología GSM, que permite la transmisión de información bajo protocolos de encripción de datos. Banca móvil: mecanismo para la prestación de servicios financieros por medio de dispositivos móviles con conexión a Internet, como transferencias de dinero, pago de facturas, cambio de divisas, confirmación de cheques, etc. Provee facilidades para realizar consultas de información sobre transacciones y movimientos a cuentas. CC (Cuenta cliente): código estandarizado de las cuentas de fondos y productos financieros, que permite realizar la movilización interbancaria de fondos. Banca celular: mecanismo para la prestación de servicios financieros a través del canal SMS. Edición No. 1 Público Página No. 1 Vigencia: 01/01/2014 Estándar de Interfaz - Pagos monedero bancario 5. Documentos aplicables y anexos Siglas Nombre del documento NC-CG Norma complementaria - Codificaciones generales del Sistema de Pagos. NC-CC Norma complementaria - Cuenta Cliente (CC) e IBAN. NC-GG Norma complementaria - Glosario general. EE-PMB Documento Técnico de Interfaz con Servicios Web de Pagos Monedero Bancario del BCCR. 6. Modelo 6.1. Servicio Monedero Bancario El servicio Monedero Bancario comparte un modelo de operación similar al del servicio Transferencias Electrónicas a Terceros (TFT), del SINPE. Permite el envío y procesamiento de transferencias interbancarias, usando como identificador de la CC destino un número telefónico móvil asociado a la CC en la entidad destino. Para enrutar las transferencias a la entidad destino, utilizando el número de teléfono móvil como identificador, el SINPE va a mantener un catálogo (padrón móvil) que relaciona este tipo de números, con el fin de que el sistema identifique la entidad destino y el cliente de la entidad vinculado al teléfono. Ver figura 1. Figura 1 Edición No. 1 Público Página No. 2 Vigencia: 01/01/2014 Estándar de Interfaz - Pagos monedero bancario Cada entidad debe mantener una copia del padrón móvil de los teléfonos registrados por sus clientes, con el propósito de poder resolver en forma intrabancaria las transferencias monedero en las que el cliente origen y destino pertenezcan a una misma entidad, de manera que la entidad podrá utilizar el padrón para resolver la transferencia localmente (en forma intrabancaria). Si el número móvil destino no se encuentra registrado en su padrón Interno, la entidad deberá entonces resolver la transacción de forma interbancaria (a través del SINPE), tal y como lo muestra la siguiente figura: Figura 2 Edición No. 1 Público Página No. 3 Vigencia: 01/01/2014 Estándar de Interfaz - Pagos monedero bancario 6.2. Canales a través de los cuales se ofrece el servicio PMB Tomando en cuenta los diferentes canales que las entidades financieras tiene a disposición de sus clientes, los que van desde una oficina física hasta oficinas virtuales (con Internet en los móviles), se estandarizan los siguientes canales para el uso del monedero (ver figura 3): 1. Servicio de mensajes cortos (SMS en banca celular). Mediante el uso de mensajes de texto SMS. 2. Aplicaciones para teléfonos inteligentes. Mediante aplicaciones nativas o acceso a internet banking. 3. Servicio Suplementario de Datos No Estructurado (USSD 1). Similar al SMS. Provee servicios de telefonía en tiempo real garantizados. 4. Internet banking. Banca virtual, banca en línea, e-banking o, genéricamente, banca electrónica. 5. Aplicaciones en ATM. Figura 3 1 Unstructured Supplementary Service Data. Edición No. 1 Público Página No. 4 Vigencia: 01/01/2014 Estándar de Interfaz - Pagos monedero bancario 7. Funcionabilidad 7.1. Suscripción al servicio Mediante un canal que provea garantía de la identidad del usuario (internet banking, banca móvil, plataforma de servicios, cajero automático, etc.), el cliente podrá solicitar la suscripción al servicio monedero especificando su número de teléfono y asociándolo a una de sus CCCuentas cliente. Con esos datos, su entidad financiera lo registrará en el padrón interno y enviará la información al SINPE para el registro en el padrón móvil, tal y como se especifica en el documento Documento Técnico de Interfaz con Servicios Web de PMB del BCCR (EEPMB). Figura 4 Al suscribir uno de sus clientes, la entidad financiera debe proveer la siguiente información (ver figura 4): Teléfono: número de teléfono móvil. Identificación: cédula de identidad de nacionales, cédula jurídica, DIDI o documento de identificación de extranjeros residentes que cumpla con el estándar del DIMEX. Nombre del Cliente: Nombre y Apellido del cliente de la Cuenta Cliente abierta en la entidad suscritora, que es asociada al número del móvil. Edición No. 1 Público Página No. 5 Vigencia: 01/01/2014 Estándar de Interfaz - Pagos monedero bancario 7.2. Pago desde un móvil El pago desde un móvil consiste en una transferencia electrónica de dinero, en donde el identificador del destino es un número de teléfono móvil –registrado en el padrón móvil- y el origen de los fondos es otro número de teléfono móvil –también registrado en el padrón móvilasociado a la CC de la entidad financiera origen. Los atributos de un pago desde un móvil son los siguientes (ver figura 5): Teléfono origen: teléfono origen de los fondos. Teléfono destino: teléfono al cual se le acreditarán los fondos. Moneda: tipo de moneda de la operación. Monto: cantidad de unidades monetarias transferidas. Referencia: identificador único de la transferencia móvil dentro del SINPE. Descripción (0-20): campo opcional con una descripción corta del pago. Figura 5 Edición No. 1 Público Página No. 6 Vigencia: 01/01/2014 Estándar de Interfaz - Pagos monedero bancario 7.3. Pago desde una Cuenta (CC) El pago desde una CC consiste en una transferencia electrónica de dinero, en donde el identificador destino es un número de teléfono móvil -registrado en el padrón móvil- y el identificador del origen de los fondos es el código de la CC localizada en la entidad financiera origen. Los atributos de un pago desde una CC son los siguientes (ver figura 6): Identificación: cédula de identidad de nacionales, cédula jurídica, DIDI o documento de identificación de extranjeros residentes que cumpla con el estándar del DIMEX, y documentos que cumplan con el formato DIMEX. Teléfono destino: teléfono al cual se le acreditarán los fondos. Moneda: tipo de moneda de la operación. Monto: cantidad de unidades monetarias transferidas. Referencia: identificador único de la transferencia móvil dentro de SINPE. Descripción (0-20): campo opcional con una descripción corta del pago. Nombre del Cliente: descripción del cliente que originó la transacción. Figura 6 Edición No. 1 Público Página No. 7 Vigencia: 01/01/2014 Estándar de Interfaz - Pagos monedero bancario 7.4. Inactivación El sistema debe proveer al dueño de un teléfono asociado al monedero, una funcionalidad para desactivar o desasociar su teléfono del servicio. La inactivación de un teléfono móvil puede nacer de la entidad que lo suscribió originalmente o provenir directamente del portador del teléfono móvil, en este segundo caso a través de cualquier entidad financiera autorizada a participar en el servicio. En los casos en que la inactivación provenga de la misma entidad que lo suscribió, el SINPE inactiva el servicio para ese cliente, pero cuando la entidad que envía la solicitud es diferente de la registrada en el “Padrón Móvil”, entonces el SINPE inactiva el servicio para ese cliente e informa a la entidad destino de la inactivación, para que ésta procesa a inactivar el teléfono en su “Padrón Móvil Interno”. 7.5. Últimas transacciones La entidad financiera suscrita al servicio monedero deberá ofrecer a sus clientes una forma de ver las últimas 5 transacciones realizadas en la CC asociada a su teléfono. 7.6. Saldo La entidad financiera suscrita al servicio monedero deberá ofrecer a sus clientes una forma de ver el saldo de la CC asociada al número telefónico de su cliente. Para ello, se debe ofrecer el comando “SALDO” para el canal SMS o USSD, con el cual el servicio retorna al usuario el saldo de la CC vinculada al teléfono. 8. Aspectos de estandarización 8.1. Canal SMS Mediante el canal SMS la entidad debe proveer a sus clientes las siguientes funcionalidades de monedero: Transferencias móviles. Consulta de saldo. Consulta de las últimas transacciones. Inactivar. Al respecto, este apartado estandariza la forma en que el servicio debe ser ofrecido a los clientes de la entidad financiera que lo implemente. 1. Transferencia móvil a) Sintaxis: PASE <Monto> <Teléfono destino> b) Recibe: Monto sin registro de decimales. c) Ejemplo: PASE 5000 88888888 XXXX. d) Retorna: Mensaje SMS de respuesta: Ha recibido <Monto> <Moneda> del <Teléfono> de <Nombre del Cliente>, <Detalle>. e) Nota: No se solicita moneda debido a que se asume que corresponde a colones. Edición No. 1 Público Página No. 8 Vigencia: 01/01/2014 Estándar de Interfaz - Pagos monedero bancario 2. Mensaje de pago al destino (mensaje SMS de respuesta) a) Sintaxis: Ha recibido <Monto> <Moneda> del <Teléfono> de <Nombre del Cliente>, <Detalle>. b) Ejemplo: Ha recibido 5,000 colones del 88888888 de Juan. c) Nota: i) El monto con separador de miles y sin decimales. Moneda: colones. ii) Este mensaje de pago al destino aplica para todos los canales. 3. Mensaje de pago al origen (mensaje SMS) a) Sintaxis: Ha pasado <Monto> <Moneda> al <Teléfono> de <Nombre del Cliente>, comprobante <Referencia>. b) Ejemplo: Ha pasado 5,000 colones al 88888888 de Juan, comprobante xxxxxxxxxxxxxxxxxxxxxxxxx. c) Nota: i) El monto con separador de miles y sin decimales. Moneda: colones. ii) Este mensaje de pago al origen aplica para SMS y USSD. 4. Consulta de saldo a) Sintaxis: SALDO b) Recibe: No aplica. c) Retorna: Mensaje SMS de respuesta: Su saldo es <Monto> <Moneda>. d) Ejemplo: i) Comando: SALDO XXXX. ii) Respuesta: Su saldo es de 25,000 colones. 5. Últimos movimientos de la cuenta cliente a) Sintaxis: ULTIMOS b) c) Recibe: No aplica. d) Retorna: i) Mensaje SMS de respuesta con los últimos 5 movimientos. ii) Datos del movimiento: -Monto (dos decimales - separado por puntos). -Fecha (dd/mm/yy). -Tipo movimiento (DEB o CRE). e) Ejemplo: i) Comando: ULTIMOS XXXX. ii) Respuesta: 25,000 colones 26/11/2013 CRE 5,000 colones 26/11/2013 DEB. Edición No. 1 Público Página No. 9 Vigencia: 01/01/2014 Estándar de Interfaz - Pagos monedero bancario 6. Inactivar el servicio a) Sintaxis: INACTIVE b) Recibe: No aplica. c) Retorna: Mensaje SMS de respuesta: Su Monedero Bancario ha sido inactivado. 8.2. Canal USSD El USSD (Unstructured Supplementary Service Data) a diferencia del SMS provee un mecanismo autenticado por medio de una clave que habilita el ingreso al servicio y provee al usuario un menú de opciones para las siguientes funcionabilidades: Transferencias móviles. Consulta de saldo. Consulta de las últimas transacciones. Y al igual que con el SMS, siguientes lineamientos: las entidades que lo implementen deberán apegarse a los 1. Transferencia móvil a) Nombre de la opción: PASE b) Campos: i) Monto: <Monto> colones. ii) Teléfono celular: xxxxxxxx. c) Moneda: campo fijo “colones”. d) Monto: sin registro de decimales. e) Botón de “Enviar” 2. Saldo de la cuenta cliente a) Nombre de la opción: SALDO b) Campos: no aplica. c) Moneda: no se solicita moneda debido a que se asume que corresponde a colones. d) Botón de “Enviar” 3. Últimos movimientos de la CC a) Nombre de la opción: ULTIMOS o ULTIMAS b) Campos: no aplica. c) Botón de “Enviar” d) Datos del movimiento: i) Monto (dos decimales - separado por puntos). ii) Fecha (dd/mm/yy). iii) Tipo movimiento (DEB o CRE). Edición No. 1 Público Página No. 10 Vigencia: 01/01/2014 Estándar de Interfaz - Pagos monedero bancario 8.3. Otros canales En los demás canales que procesen transacciones monedero (banca móvil, internet banking, cajeros automáticos, etc.) con una tecnología de interfaz que así lo permita, se va a estandarizar el logo del servicio, el nombre del producto, los nombres de las opciones, el nombre de los campos y el orden de los mismos. No se normará lo referente al “libro de marca”, ni la ubicación dentro de los canales definidos por las entidades. 1. Opciones definidas a) Active “Monedero” (Mensaje de confirmación del teléfono – Condiciones del servicio). b) Inactive (Mensaje de confirmación). c) Pase – Mensaje de confirmación (método consultar). d) Cambiar límite diario. 2. Transferencia móvil a) Nombre de la opción: PASE b) Campos de la opción: i) Origen de los fondos (definido por la entidad): combo de cuentas o combo de teléfonos, o combo de cuentas con el teléfono asociado. ii) Monto: xxxxx.xx colones. iii) Teléfono celular: 8888-8888. iv) Detalle (definido por la entidad): xxxxxxxxxxxxxxxxxxxxxxxxxx. v) Nota: lo demás es definido por la entidad financiera. La verificación, los nombres de los botones de envío o procesamiento. c) Moneda: campo fijo “colones”. d) Monto: sin registro de decimales. 3. Mensaje de respuesta al usuario a) Campos: i) Origen de los fondos (definido por la entidad): CC o teléfono asociado. ii) Monto: xxxxx.xx colones. iii) Al teléfono celular: 8888-8888. iv) De: “Nombre del cliente destino”. v) Detalle (definido por la entidad): xxxxxxxxxxxxxxxxxxxxxxxxxx. vi) Referencia: xxxxxxxxxxxxxxxxxxxxxxxxxxxxxxxxxxx. vii) Fecha de procesamiento. 4. Afiliación a) Nombre de la opción: definido por la entidad – Debe llevar el nombre del producto. b) Campos de la opción: i) Cuenta del “Nombre producto” (definido por la entidad): combo de cuentas. ii) Teléfono celular: 8888-8888. Edición No. 1 Público Página No. 11 Vigencia: 01/01/2014 Estándar de Interfaz - Pagos monedero bancario iii) Nombre del cliente : xxxxxxxxxxxxxxxxxxxxxxx. (Solo lectura) iv) Monto máximo diario: xxxx.xx (20,000.00 por defecto). v) Condiciones de uso…. c) Mensaje de confirmación de afiliación: No definido. 5. Inactivación a) Nombre de la opción: definido por la entidad – Debe llevar el nombre del producto. b) Campos de la opción: no aplica. c) Mensaje de confirmación de inactivación: no definido. Edición No. 1 Público Página No. 12 Vigencia: 01/01/2014