guía de usuario para la migración a sepa

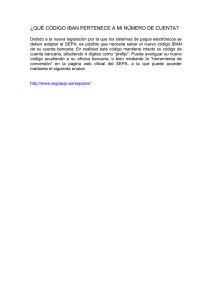

Anuncio

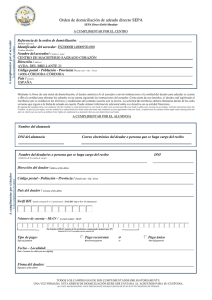

GUÍA DE USUARIO PARA LA MIGRACIÓN A SEPA 1 ÍNDICE 1. ¿Qué es SEPA? 3 2. Conceptos básicos 4 3. Beneficios de SEPA 4 4. ¿Cómo afectan estos cambios? 5 5. Componentes de SEPA 6 5.1. Transferencias SEPA 6 5.2. Adeudos directos SEPA 7 5.3. Tarjetas bancarias de pago 9 6. Aspectos operativos de transferencias y adeudos directos SEPA 9 6.1. Aspectos operativos propios de las transferencias SEPA 10 6.2. Aspectos operativos propios de los adeudos directos SEPA 10 7. Pautas de migración adeudos SEPA 13 8. Marco legal 13 9. Enlaces de interés 14 10. Preguntas frecuentes 15 11. Anexo: 17 11.1. Modelo orden de domiciliación 17 2 1. ¿Qué es SEPA? SEPA significa Single Euro Payments Area (zona única de pagos en euros). Es la iniciativa europea que permite a consumidores, empresas y otros agentes económicos, realizar sus pagos en euros, tanto nacionales como europeos, en las mismas condiciones y con los mismos derechos y obligaciones con independencia del país de la zona euro donde se encuentren. Ámbito geográfico La zona SEPA está integrada por los países miembros de la Unión Europea, así como por Islandia, Liechtenstein, Mónaco, Noruega y Suiza. El proyecto SEPA hace posible que los usuarios de transferencias bancarias, domiciliaciones y tarjetas de estos países dispongan de un único conjunto de estándares y normas. En consecuencia, todos los pagos —nacionales o transfronterizos entre los países de la zona SEPA— se habrán equiparado en términos de sencillez, seguridad y eficacia. SEPA ya es una realidad y usted puede utilizar dichos instrumentos para sus operaciones en España y con el resto de la zona SEPA. Recuerde que, a partir del 1 de febrero de 2014, todas las transferencias y domiciliaciones que se realicen en España y en el resto de la zona del euro serán únicamente SEPA. Objetivos El objetivo fundamental de la SEPA es facilitar los pagos en toda el área de Mercado Único Europeo, en particular las transferencias, los pagos de recibos y pagos con tarjeta, de forma que se realicen con la misma facilidad, sencillez, eficiencia y seguridad que los pagos nacionales. Operaciones no incluidas en SEPA Cheques y pagarés. Efectos al cobro. 3 2. Conceptos básicos SEPA Adeudo SEPA básico – Core Es el medio de pago regulado por las normas del instrumento básico de adeudos directos SEPA para la realización de pagos de adeudos directos en euros en la SEPA de unas cuentas bancarias a otras (consumidores y no consumidores). IBAN (número de cuenta bancaria internacional) Código internacional para identificar de forma única las cuentas bancarias en cualquier institución financiera de cualquier país. BIC (código de identificación bancaria) Es el código usado para identificar una entidad financiera en las operaciones de pago y otras operaciones financieras. Mandato El mandato constituye la autorización y expresión de consentimiento proporcionada por el deudor al acreedor con el fin de permitir a dicho acreedor iniciar los cobros mediante el cargo en la cuenta del deudor y de permitir a la entidad deudora atender dichas órdenes Rechazo de adeudos SEPA Cobros que se desvían de la ejecución normal, antes de la liquidación interbancaria. Rechazo de transferencia SEPA Tiene lugar cuando no se acepta una transferencia para su tramitación normal antes de la liquidación interbancaria. Reembolso de adeudo SEPA Reclamaciones por parte del deudor donde solicita el reembolso de un adeudo directo. Cabe solicitar un reembolso tanto en el caso de pagos de adeudos directos autorizados como no autorizados, de conformidad con las normas y procedimientos enunciados la Ley 16/2009 de 13 de noviembre de Servicios de Pagos. La solicitud de reembolso deberá remitirse a la entidad del deudor tras la liquidación y dentro del periodo regulado. Retrocesión de adeudo SEPA Cuando el acreedor llega a la conclusión de que un cobro no debería haberse procesado, se puede utilizar una retrocesión después de la compensación y liquidación por el acreedor para reembolsar al deudor el importe completo del cobro indebido. Retrocesión de transferencia SEPA Se produce cuando el entidad ordenante solicita cancelar una transferencia SEPA. Revocación de adeudo SEPA Solicitudes por parte del acreedor para retirar la orden de cobro hasta la fecha acordada con la entidad del acreedor. 3. Beneficios de SEPA Los principales beneficios derivados de la implantación de una zona única de pagos en euros son: La posibilidad de centralizar en una sola cuenta bancaria todas las operaciones en euros dentro de la zona SEPA. Ventaja que facilitará la gestión contable al unificarse la forma de pago. Se reducirá el coste de los pagos transfronterizos al mismo coste que el de las transacciones dentro el país. El uso de estándares comunes en la tramitación de los pagos en euros facilitará la comparación de precios y servicios entre entidades y la interoperabilidad entre países. 4 Mayor grado de integración entre todos los agentes económicos de los países miembros. 4. ¿Cómo afectan estos cambios? La migración a SEPA nos afecta a todos. Diariamente realizamos acciones cotidianas en las que, sin apenas darnos cuenta, intervienen los sistemas de pago SEPA. Las personas afectadas por el nuevo escenario de pagos únicos son: - Consumidores. - Empresas-Pymes. - Administraciones Públicas. Consumidores Hacer cualquier operación de pago, realizar una transferencia, domiciliar un recibo o pagar con una tarjeta, con SEPA va a ser igual de fácil que hasta ahora. Sin embargo, hay que tener en cuenta pequeños aspectos. ¿Qué debemos hacer? Transferencias: Indicar siempre el IBAN completo y correcto del beneficiario para operaciones nacionales y, además, el BIC en las transfronterizas. Recibos: Todos los recibos ya domiciliados permanecerán igual. Nuestros clientes no deberán hacer nada especial. Sin embargo, si desea domiciliar algún recibo nuevo, deberá facilitarle a la empresa proveedora del servicio el IBAN. Empresas-Pymes Con la adaptación a SEPA las empresas tienen una gran oportunidad para acceder a nuevos mercados dentro del Espacio Económico Europeo, con una operativa de cobros y pagos en condiciones homogéneas que garantizan la misma seguridad y rapidez que si se realizasen en España. Además, al poder gestionar todas las operaciones desde sus cuentas, mejorará la liquidez de su empresa y facilitará la centralización de la gestión de la misma. Para que esto sea posible, a partir del 1 de febrero de 2014, su número de cuenta se completará con el BIC (código de identificación bancaria) y el IBAN (número de cuenta bancaria internacional), dando lugar al nuevo código identificativo de cuentas a nivel europeo que servirá para facilitar el tratamiento automático de todas las operaciones de pago. Estos datos serán imprescindibles para la emisión de cualquier transferencia o recibo. Administraciones Públicas La llegada de SEPA también en la actividad y gestión diaria de las Administraciones Públicas supondrá la adaptación de los sistemas de pago electrónicos, e iguales en toda Europa, lo que ayudará a reducir costes a los ciudadanos. 5 Además, derivará en la mejora de las infraestructuras del sistema público, que repercutirá en una mayor eficiencia de los pagos de pensiones, becas, servicios públicos, etc., de la facturación, la gestión de impuestos, aduanas y Seguridad Social. 5. Componentes de SEPA La zona única se basa en tres instrumentos de pago: - Las transferencias SEPA, que sustituyen a las actuales transferencias nacionales. - Los adeudos directos SEPA, en lugar de las actuales domiciliaciones de recibos españolas. - Las actuales tarjetas bancarias de pago al incorporar estándares EMV. Estos instrumentos de pago no diferencian entre el uso nacional y transfronterizo, cumplen estándares internacionales, están sometidos a un marco legal armonizado y permiten su proceso de forma totalmente automática. 5.1 Transferencias SEPA El esquema de transferencias SEPA (en vigor desde enero de 2008) facilita el envío de pagos de una forma simple y estandarizada dentro de su ámbito geográfico. Las transferencias SEPA tienen las siguientes características: – Moneda e importe: en euros y sin límite de importe. – Inicio y destino: siempre de cuenta a cuenta, nunca en efectivo. Con origen y destino a alguno de los países del espacio común europeo. – Identificador de la cuenta: es necesaria la utilización del IBAN y del BIC como identificadores de la cuenta del beneficiario. – Plazo de ejecución: el tiempo máximo de ejecución es de 1 día hábil (tiempo desde la recepción de la orden de transferencia en la entidad emisora a la recepción en la entidad del beneficiario). – No urgentes. – Comisiones: siempre con cláusula de gastos compartidos (el banco emisor puede cobrar a su cliente por emitir la transferencia y el banco receptor puede cobrar a su cliente beneficiario por abonarla). – Liquidación separada: el nominal de la transferencia y las comisiones aplicadas. – Conceptos y referencias de clientes: se amplía de forma importante la capacidad de los campos de conceptos y referencias (hasta 140 caracteres) para facilitar la conciliación y respetar la información aportada por los clientes. 6 Comparativa entre transferencia doméstica (SNCE) y transferencia SEPA: Transferencia SNCE Transferencia SEPA CCC IBAN Concepto del pago 72 caracteres 140 caracteres Cláusula de gastos Compartidos* Compartidos Formatos C34 y C34.1 C34.14 / ISO 20022 Identificación cuenta *Hasta la entrada en vigor de la Ley de Servicios de Pago (Ley 16/2009, de 13 de noviembre) se podían utilizar varias cláusulas de gastos en España. Requerimientos legales para las transferencias SEPA: Accesibilidad Todas las cuentas con acceso para las transferencias nacionales también deben ser accesibles para las transferencias SEPA. Uso del IBAN como identificador único de la cuenta de pago. El IBAN (número de cuenta bancaria internacional) es el identificador de la cuenta de pago único para la ejecución de las transferencias de crédito nacionales e internacionales en euros en la UE. IBAN BIC BIC (código identificación bancaria). Los estados miembros podrán aplazar el requisito relativo a la provisión de los BIC para las transacciones de pago nacional hasta el 1 de febrero de 2016. Cambio de formato El uso del formato de mensaje XML ISO 20022 es obligatorio entre las entidades y los usuarios de los servicios de pago, que no sean ni los consumidores ni microempresas, para la transmisión de las transferencias SEPA a partir de octubre de 2016. Concepto Información del campo completo del concepto de 140 caracteres. 5.2 Adeudos directos SEPA Permite el cobro de fondos, en euros y sin límites de importes, mediante un único instrumento de pago, totalmente electrónico y automatizado. Deudor y acreedor deben ser titulares cada uno de una cuenta en una entidad de crédito adherida al sistema. Los adeudos directos SEPA tienen las siguientes características: – Moneda e importe: en euros y sin límite de importe. – Inicio y destino: siempre de cuenta a cuenta, nunca en efectivo. Con origen y destino a alguno de los países del espacio común europeo. – Identificador de la cuenta: es necesaria la utilización del IBAN y del BIC como identificadores de la cuenta del beneficiario. – Conceptos y referencias de clientes: se amplía de forma importante la capacidad de los campos de conceptos y referencias (hasta 140 caracteres) para facilitar la conciliación y respetar la información aportada por los clientes. 7 Modalidad o esquema de adeudos SEPA: 1. Esquema básico o Core: ADEUDOS SNCE Mandato Permite realizar cobros mediante domiciliación o presentarlos sin ella. Presentación D -1 Información 640 caracteres de información. Operaciones autorizadas: 8 semanas. Operaciones no autorizadas: 13 meses. Reembolso Identificador cuenta Identificador único del acreedor y referencia mandato Formatos CCC ADEUDOS SEPA CORE O BÁSICOS Es necesario que previamente exista una orden del deudor para domiciliar los pagos. Formato estándar y viaja la información en el recibo. El acreedor deberá custodiar el mandato. 7 días hábiles antes del cobro para el primer adeudo. 4 días hábiles antes del cobro para los siguientes. En España, desde el 11/06/2013, se permite una variante de este cuaderno con un ciclo de presentación más corto (1 día hábil antes del cobro). Hasta 140 caracteres de información. Operaciones autorizadas: 8 semanas. Operaciones no autorizadas: 13 meses. IBAN Obligatorios. Identifica al acreedor y los adeudos que se emitan amparados por el mismo. Para cobros recurrentes son invariables. C.19 C19.14 /formato ISO 20022 XML para la transmisión de órdenes en fichero a la entidad. El mandato: Es la orden de domiciliación, es decir, el medio por el que el deudor autoriza y consiente al acreedor a iniciar los cobros mediante el cargo en la cuenta indicada por el deudor en este momento. Cada mandato tiene una referencia única asignada por el acreedor, la cual permite identificar cada orden de domiciliación y relacionarla con los adeudos asociados a un mandato concreto. Plazos adeudos domiciliados SEPA: Adeudo directo básico D D-14 DN D-5 DL D-2 DL D+5 DL D+8 S Fecha de vencimiento = fecha de adeudo = fecha de liquidación interbancaria Notificación previa al cliente del importe y fecha de pago Presentación del primer recibo o de recibos puntuales Presentación de recibos recurrentes Fecha máxima de devolución por parte de los bancos Período máximo de devolución 8 D+13 M D+36 M por parte del deudor en recibos autorizados Período máximo de devolución por parte del deudor en los recibos no autorizados El mandato expira a los 36 meses después de la última presentación del recibo 5.3 Tarjetas bancarias de pago Afecta tanto a las tarjetas de débito como a las de crédito. Las principales novedades que se introducen son la obligatoriedad de incorporar un chip a las tarjetas, así como la autorización de las operaciones a través de un PIN. Con estas medidas se pretende incrementar el nivel de seguridad de las transacciones. 6. Aspectos operativos de las transferencias y adeudos directos SEPA Opciones de registro: total vs. individual Las transacciones SEPA se consideran, por lo general, transacciones de pago masivas. Por esta razón, los archivos con transacciones SEPA se registran (por defecto) por el total y las transacciones individuales están sujetas a registro individual. Sin embargo, también podemos realizar registros uno a uno para archivos que contengan varias transacciones. Concepto (detalle del pago) Tanto para transferencias como para adeudos SEPA, se ha estandarizado en 140 caracteres y se comunicará en su totalidad al banco beneficiario/deudor. Puede que deba ajustarse la información de la remesa dependiendo de cuánta información de pago se requiera. En el caso de adeudos domiciliados, cabe destacar que pasamos de 640 a 140 caracteres. Por lo tanto, aquellas empresas que incluyen información en los recibos que ocupa más de 140 caracteres no la podrán seguir enviando en su totalidad y será necesario buscar otra forma de transmitir a los clientes el detalle que hoy están recibiendo a través del recibo bancario. Referencia del acreedor El campo ”referencia del acreedor”, que aparece en la información de remesa estructurada en XML, es opcional y puede ayudar a conciliar las transferencias entrantes, si una compañía solicita que un cliente indique esta referencia. Referencia end-to-end Por otro lado, para conciliar las devoluciones de adeudos, recomendamos usar la referencia end-toend. La información introducida se utiliza a lo largo de toda la cadena de procesos, incluyendo las transferencias devueltas o los adeudos devueltos. Códigos de concepto El campo “códigos de concepto”, también opcional, proporciona información sobre la razón de la transacción. El banco emisor en transferencias o acreedor en adeudos debe facilitar la información al banco beneficiario o banco deudor, que posteriormente debe entregar los códigos a sus clientes, por ejemplo, en el extracto de cuenta. Códigos de categoría El objetivo de los códigos de categoría es obtener el procesamiento especial del banco emisor/beneficiario (en el caso de transferencias) o del banco acreedor/deudor (en el caso de adeudos). Puesto que se trata de un servicio opcional, las posibilidades pueden diferir de un banco a otro. 9 Campo en representación Este campo opcional dispone de un máximo de 70 caracteres y sirve para la centralización de los emisores y beneficiarios. El emisor de una transacción puede usar el campo “referencia del emisor”, en el caso de una transferencia, o “referencia del acreedor”, en el caso de un adeudo. El emisor también puede usar el campo “referencia del beneficiario”, en el caso de una transferencia, o “referencia del deudor”, en el caso de un adeudo. Estos campos son puramente informativos y se han desarrollado expresamente para las necesidades de las centrales de pagos/cobros, de modo que esta información no necesite presentarse en la información de pago, que ya es limitada. Los bancos deben notificar esta información en los extractos de cuenta. Sin embargo, dado que algunos bancos solo actúan de esta manera en los extractos de cuenta en XML, seguimos recomendando que recopile asimismo esta información en la información de pago. 6.1 Aspectos operativos propios de las transferencias SEPA Tiempo de ejecución El ciclo máximo de compensación desde el inicio del pago (D) a abonar en la cuenta del banco beneficiario es de un día laborable TARGET (D+1). Esto cumple la Directiva de Servicios de Pago (PSD). Esta directiva requiere además que la fecha de valor para transacciones de pago entrantes sea el día laborable en el que la transacción de pago se acredita en la cuenta del banco beneficiario. Por tanto, el beneficiario recibe el valor del pago en un día laborable. Esto también es válido para los festivos locales del banco que no son festivos TARGET. En el caso de que el banco beneficiario esté cerrado, deben abonar el importe al beneficiario en solo D+2, pero con valor a D+1. Por tanto, que el abono se produzca en D+2 o D+1 dependerá de cada banco, en función de si trabajan los festivos locales o no. Esperamos que la mayoría de los bancos trabajen en festivos locales y registren la transacción en D+1. Hora de cierre (COT) La COT para efectuar transferencias SEPA son las 17:00 h CET. 6.2 Aspectos operativos propios de los adeudos directos SEPA Accesibilidad Como se ha mencionado anteriormente, los bancos de la zona euro deben posibilitar los adeudos directos SEPA (en adelante SDD). Desde el 31 de octubre de 2016, esto incluirá asimismo a los bancos europeos en países con una moneda distinta al euro. Gestión de mandatos (órdenes de domiciliación) El acreedor de un SDD es el responsable de obtener la autorización del deudor para realizar el cargo en su cuenta. Esta autorización se produce en forma de mandato. El deudor la firma y la reenvía al acreedor, quien la conserva. El motivo por el cual se almacena el mandato es que, en caso de que un deudor solicite la devolución después de 8 semanas, el acreedor tendrá que aceptar la devolución tardía si no puede proporcionar una copia del mandato. El contenido del mandato está estandarizado. Puede tratarse de un documento independiente o formar parte de un contrato. La referencia del mandato (también conocida como ID de mandato) debe asignarla a cada mandato el acreedor antes de cobrar el primer recibo domiciliado. Esto puede ocurrir cuando se emite el mandato o (especialmente en el caso de que existan mandatos tradicionales que se usen asimismo para SDD básico) de manera independiente con posterioridad. A continuación se muestra una lista de comprobación del contenido obligatorio de un mandato de SDD: 10 - Título: orden de domiciliación SEPA Core (básica). - Referencia del mandato. Es recomendable que forme parte de la orden, pero también puede notificarse al deudor por separado antes del primer adeudo. Los caracteres permitidos son: abcdefghijklmnopqrstuvwxyzABCDEFGHIJKLMNOPQRSTUVWXYZ0 1 2 3 4 5 6 7 8 9 / - ? : ( ) . , ‘ + Espacio - Frecuencia (puntual o periódica). - ID del acreedor. - Nombre y domicilio del acreedor. - Nombre y domicilio del deudor. - IBAN y BIC del deudor. - Fecha y firma del deudor. Mandato electrónico Conforme a la página web del Consejo de Pagos Europeo (EPC), los Reglamentos SDD ofrecen la posibilidad de emitir órdenes creadas mediante el uso de canales electrónicos, a menudo conocidas como órdenes electrónicas. El deudor puede reutilizar sus credenciales bancarias en línea. No se requieren otros medios de identificación. La solución del mandato electrónico es un servicio opcional que ofrecen los bancos a sus clientes. Migración de órdenes de domiciliación Conforme al esquema SDD básico, las órdenes existentes en todos los países pueden utilizarse para los cobros. Sin embargo, antes del primer cobro SDD básico, el acreedor necesita informar al deudor sobre el cambio a SDD y acerca de cuál es la referencia del acreedor y la referencia del mandato. Referencia del mandato Cada mandato SDD debe incluir una referencia de mandato (también denominada “ID de mandato”) asignada por el acreedor, que tiene una longitud máxima de 35 caracteres. Los posibles caracteres a utilizar para esta referencia son A-Z a-z 0-9 + ? / \ : ( ) . , ‘ y espacios. Para órdenes nuevas, la ID de mandato debería incluirse en el mandato o, si no es posible, notificarse al deudor antes del primer cobro SDD. Dicha comunicación se necesita asimismo para órdenes tradicionales, a las que debe asignarse una ID de mandato si la compañía tiene intención de usarlas para cobros SDD básicos. Fecha del mandato La fecha del mandato es obligatoria en cada SDD. Referencia del acreedor También conocida como referencia única de acreedor o ID de acreedor; la referencia del acreedor sirve para identificarlo claramente. En particular, la combinación del ID de acreedor y la ID del mandato permite al banco deudor llevar a cabo una comprobación del mandato antes de cargarlo al deudor. Esta comprobación es necesaria únicamente bajo petición del deudor conforme al esquema SDD básico. Cada entidad jurídica que desee presentar un SDD debe obtener una ID de acreedor. El método para obtener la ID de acreedor varía de un país a otro. En España se compone de 16 caracteres y está estructurado de la siguiente manera: - Posiciones 1 a 2: código de país ISO (ES para España). - Posiciones 3 a 4: dígito de control. 11 - Posiciones 5 a 7: sufijo del CSB19. - Posiciones 8 a 16: NIF / DNI / NIE. Notificación previa El acreedor debe notificar previamente al deudor la fecha y el importe del recibo domiciliado. Esto debería ocurrir con 14 días de antelación, aunque puede emplearse un plazo más corto si así lo acuerdan acreedor y deudor. Habitualmente, la notificación previa se produce como parte de la factura. En el caso de adeudos directos periódicos con el mismo importe y frecuencia, bastará con una única notificación previa anual (p.ej. “le cargaremos en cuenta el primer día laborable de cada mes el importe de 100 €”). El propósito de la notificación previa es reducir las devoluciones causadas por falta de fondos. El banco acreedor no comprueba si se efectúa la notificación previa. El no enviar una notificación previa no significa que el recibo domiciliado no esté autorizado. La notificación previa del cargo debe incluir al menos la siguiente información: - Nombre y dirección del deudor. - La referencia del mandato. - El importe a pagar. - La fecha de vencimiento. Plazos de presentación El acreedor puede presentar los SDD básicos (puntual y primer recibo de una serie de adeudos) entre 5 (D-5) y 90 (D-90) días laborables anteriores a la fecha de vencimiento o, en el caso de SDD básicos periódicos (excepto el primer recibo), entre 2 y 90 días laborables previos a dicha fecha. 12 Hora límite de proceso (COT) La hora de cierre son las 8:30 h CET para SDD básicos. Si se pasa la hora límite, ajustaremos automáticamente la fecha de vencimiento en un día laborable (a D+1). Fecha contable Por defecto, realizamos el apunte en cuenta el día de procesamiento (generalmente D-6/D-5, D-3/D-2 y D-2/D-1 respectivamente) con valor en la fecha de vencimiento. Si una fecha de vencimiento cae en festivo local del banco que no sea festivo TARGET, el deudor podrá recibir el cargo un día después de la fecha de vencimiento. Esto dependerá de si el banco deudor trabaja o no en el festivo local. Secuencia Debido a los distintos plazos de presentación entre SDD básicos primeros/puntuales y periódicos, cada uno debe marcarse como corresponda. En determinados casos, puede no estar claro cómo marcar ciertas transacciones. Por ejemplo, una pregunta muy común es la siguiente: después de que se haya denegado un primer SDD, ¿el siguiente SDD se considera recurrente o periódico, o debería marcarse este de nuevo como “primero”?.La recomendación es la siguiente: - Si se denegó antes de realizar la compensación (es decir, el banco deudor no lo recibió nunca) debe presentarse de nuevo como “primero”. - Si se devolvió después de la compensación, debería presentarse como “periódico o recurrente”. 7. Pautas de migración adeudos SEPA Mandatos: validez de las órdenes de domiciliación previas a la migración. Reglas de conversión (a respetar para la migración del adeudo domiciliado español al adeudo directo básico SEPA) para: 8. Fecha de firma del mandato obligatoria; para operaciones migradas se indicará 31.10.2009. Identificador del acreedor y referencia del mandato. Hecha la conversión a partir de la referencia del adeudo, el acreedor deberá mantener una referencia única en los adeudos SEPA. Para operaciones migradas, el tipo de pago será recurrente (RCUR). Marco legal Aspectos regulatorios básicos: La zona única de pagos en euros es una iniciativa impulsada por la comunidad bancaria bajo la coordinación del EPC (European Payments Council) como respuesta a la fragmentación en el mercado europeo de pagos, con el objetivo de definir nuevos productos de pagos y cobros (SCT y SDD) bajo un marco legal supervisado por la Comisión Europea que permita su homogenización. El proyecto SEPA es una realidad desde enero 2008 cuando se produjo el lanzamiento de las transferencias SEPA (SCT). Desde entonces, esta iniciativa se ha implantado en 33 países y ha ido evolucionando. Así, el 2 de noviembre de 2009 se activaron los adeudos domiciliados SEPA (SDD), lo que representó un gran paso hacia la integración del mercado de pagos en la eurozona. SEPA es hoy en día un proyecto normativo que establece un estándar común para transferencias y adeudos domiciliados, donde las empresas deben adaptarse para seguir realizando su operativa 13 habitual de cobros y pagos a partir del 1 de febrero de 2014. Para ello, es necesario conocer la afectación de los cambios que introduce la nueva regulación SEPA. El reglamento (CE) 260/2012 garantiza el establecimiento efectivo de la zona única y para ello fija el 1 de febrero de 2014 como fecha final de la migración a SEPA de las transferencias y adeudos domiciliados en euros. A partir de esa fecha, todas las transferencias y domiciliaciones que se realicen en España y en el resto de la zona euro serán únicamente SEPA. 9. Enlaces de interés Página oficial sobre SEPA en España: http://www.sepaesp.es/sepa/es/ Página oficial sobre SEPA Banco Central Europeo: http://www.ecb.europa.eu/paym/sepa/about/html/index.en.html Directiva 2007/64/CE del Parlamento Europeo y del Consejo: http://app.bde.es/clf_www/leyes.jsp?tipoEnt=0&id=74762 Reglamento de pagos internacionales (REG Nº. 924/2009): http://app.bde.es/clf_www/leyes.jsp?tipoEnt=0&id=85832 Herramienta conversión SEPA: http://www.sepaesp.es/sepa/es/herram-conv/ 14 10. Preguntas frecuentes ¿Qué es SEPA? La zona única de pagos en euros (Single Euro Payment Area, SEPA por su acrónimo en inglés) es el área en la que ciudadanos, empresas y otros agentes económicos pueden efectuar y recibir pagos en euros, dentro y fuera de las fronteras nacionales, en las mismas condiciones y con los mismos derechos y obligaciones, independientemente del lugar en que se encuentren. ¿Qué beneficios aporta SEPA? SEPA permite que los pagos en euros entre cualquier cuenta ubicada en la zona de aplicación se realicen de forma tan sencilla como se viene realizando actualmente un pago nacional, lo que facilita el acceso a los nuevos mercados. Los clientes pueden, con una única cuenta, una única tarjeta y unos instrumentos de pago con idénticas características, realizar pagos en cualquiera de los países de la zona SEPA. ¿A qué países afecta el proyecto SEPA? El ámbito geográfico SEPA comprende los estados miembros de la Unión Europea (UE), así como Islandia, Liechtenstein, Noruega, Suiza y Mónaco. ¿A qué instrumentos de pago afecta el proyecto SEPA? Los instrumentos de pago SEPA son: • Transferencias. Contempla: pagos puntuales, masivos, pago de nóminas y pensiones. • Adeudos directos (domiciliaciones bancarias). Comprende: pagos periódicos o puntuales. Se utilizan tanto para pagos nacionales como para pagos transfronterizos en cualquiera de los países de su ámbito geográfico. • Las actuales tarjetas bancarias de pago, que incorporan estándares EMV (tarjetas con chip). ¿Cuál es la fecha límite en la que se tiene que haber llevado a cabo la migración a los instrumentos de pago SEPA? El Reglamento UE 260/2012 establece como fecha límite el 1 de febrero de 2014. A partir de este momento, los instrumentos de pago nacionales (tanto transferencias como adeudos), serán reemplazados en su totalidad por los nuevos esquemas SEPA. ¿Cómo se identifica una cuenta en SEPA? El identificador único de cuenta para las operaciones de pago en SEPA es el código IBAN (International Bank Account Number). A su vez, el código BIC (Business Identifier Code) identifica la entidad donde se encuentra la cuenta. ¿Qué es el IBAN? El IBAN (código internacional de cuenta bancaria) es el nuevo identificador de cuenta único que sustituye al actual CCC (código de cuenta cliente). El IBAN consta como máximo de 34 caracteres contiguos. En cada país tiene una longitud fija. En España está formado por 24 caracteres: - Los dos primeros caracteres delimitan el código del país donde se mantiene la cuenta, “ES” en el caso español. - Los dos siguientes son los dígitos de control, calculados según señala la misma norma, que validan el IBAN. - A continuación, el Código de Cuenta Cliente actual, que en España está formado por los 20 dígitos que identifican el banco, la oficina, los dígitos de control y el número de cuenta. ¿Qué es el BIC? El código de identificación bancaria (BIC en su acrónimo en inglés) es el estándar internacional utilizado para identificar a las entidades que operan en el sector financiero. 15 Normalmente consta de 11 caracteres, aunque en ocasiones puede ser solamente de 8. En el caso de Triodos Bank el BIC es: TRIOESMMXXX. ¿Es obligatorio proporcionar el BIC para realizar transferencias y adeudos directos? En el ámbito nacional, no será exigible a partir del 1 de febrero de 2014. Con anterioridad a esa fecha, podrá serlo pero solo cuando sea necesario. En el caso de operaciones transfronterizas, dejará de ser exigible a partir del 1 de febrero de 2016. ¿Qué es el mandato? El mandato u orden de domiciliación es el medio por el que el deudor autoriza y consiente al acreedor a: (a) iniciar los cobros mediante el cargo en la cuenta indicada por el deudor. (b) autoriza a la entidad del deudor a cargar en su cuenta los adeudos presentados al cobro por la entidad bancaria del acreedor. El mandato debe estar suscrito por el deudor como titular de la cuenta de cargo o persona en disposición de poder otorgado por este, antes de iniciar el cobro de los adeudos. El mandato firmado debe quedar almacenado en poder del acreedor mientras esté en vigor, durante el periodo de reembolso, así como durante los plazos que establezca la ley para la conservación de documentos, una vez cancelado. ¿Qué es la referencia única del mandato? Es la referencia que asigna el acreedor a cada mandato para identificar los adeudos asociados a un mandato concreto. Permite identificar cada orden de domiciliación o mandato firmado por el deudor y debe ser única para cada mandato. Consiste en un código alfanumérico de 35 caracteres. 16 11. Anexo 11.1 Modelo orden de domiciliación 17