impuesto nacional al consumo

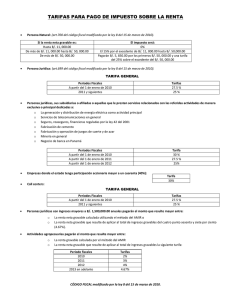

Anuncio

IMPUESTO NACIONAL AL CONSUMO • Objetivos: Facilitar el cumplimiento de las obligaciones tributarias. Disminuir la evasión • Efectos y naturaleza del Impuesto Nacional al Consumo: Constituye para el comprador un costo deducible del impuesto sobre la renta como mayor valor del bien o servicio adquirido. No genera impuestos descontables en el impuesto sobre las ventas (IVA). En el caso del servicio de telefonía móvil y la importación o venta de algunos bienes es complementario del IVA. IMPUESTO AL CONSUMO ELEMENTOS DEL TRIBUTO Hecho Generador: Prestación o venta al consumidor final o importación, por parte del consumidor final, de los siguientes bienes y servicios: 1. Servicio de telefonía móvil 2. Servicio de expendio de comidas y bebidas preparadas en restaurantes, cafeterías, autoservicios, heladerías, fruterías, pastelerías y panaderías para consumo en el lugar, para ser llevadas por el comprador o entregadas a domicilio, los servicios de alimentación bajo contrato, y el servicio de expendio de comidas y bebidas alcohólicas para consumo dentro de bares, tabernas y discotecas. 3. Venta o importación de automotores de tipo familiar y camperos, pick ups, motocicletas con motor de embolo (pistón) alternativo de cilindrada superior a 250 CC, yates y demás barcos y embarcaciones de recreo o deporte, barcas (botes de remo y canoas), globos y dirigibles, planeadores, alas planeadoras y las demás aeronaves. El impuesto no se aplica cuando los bienes que se enajenan son activos fijos para el vendedor, salvo que se trate de automotores y demás activos fijos que se vendan a nombre y por cuenta de terceros y para los aerodinos. (intermediario profesional) IMPUESTO AL CONSUMO Responsables: El prestador del servicio de telefonía móvil El prestador del servicio de expendio de comidas y bebidas El importador como usuario final y el vendedor de los bienes sujetos al impuesto al consumo En la venta de vehículos usados el intermediario profesional. Base gravable: En el servicio de telefonía móvil el precio total del servicio En el servicio de expendio de comidas y bebidas preparadas el precio total del servicio En la venta o importación de bienes el precio total En la venta de bienes usados el margen de ventas (- el costo) Tarifa: Servicio de telefonía móvil el 4% (complementario del IVA) Servicio de expendio de comidas y bebidas preparadas (8% excluidos de IVA) La venta o importación de automotores tarifa del 8% o del 16% (complementario del IVA) IMPUESTO AL CONSUMO Momento de causación: La nacionalización del bien importado por el consumidor final, la entrega material del bien, de la prestación del servicio o de la expedición de la cuenta de cobro, tiquete de registradora, factura o documento equivalente por parte del responsable al consumidor final. (DIAN – comunicado del 4 de enero de 2013) Al momento del pago (regla especial para el servicio de telefonía móvil). Sanciones: El no cumplimiento de las obligaciones dará lugar a las sanciones aplicables al impuesto sobre las ventas (IVA). Exclusión General: Se excluyen del Impuesto Nacional al Consumo al departamento del Amazonas y al Archipiélago de San Andrés, Providencia y Santa Catalina, con excepción de lo dispuesto en el artículo 512-7 del Estatuto Tributario (yates nacionalizados en San Andrés). DECLARACION DEL IMPUESTO AL CONSUMO 1. Periodo gravable: El período gravable para la declaración y pago del impuesto nacional al consumo será bimestral. En el caso de liquidación o terminación de actividades durante el ejercicio, el período gravable se contará desde su iniciación hasta las fechas señaladas en el artículo 595 de este Estatuto. 2. Contenido de la declaración: El formulario, que para el efecto señale la DIAN, debidamente diligenciado. La información necesaria para la identificación y ubicación del responsable. La discriminación de los factores necesarios para determinar la base gravable. La liquidación privada del impuesto, incluidas las sanciones cuando fuere del caso. La firma del obligado al cumplimiento del deber formal de declarar. Firma del revisor fiscal o de contador público, junto con su nombre completo y número de matrícula: La firma del revisor fiscal cuando se trate de responsables obligados a llevar libros de contabilidad y que de conformidad con el Código de Comercio y demás normas vigentes sobre la materia, estén obligados a tener revisor fiscal. Los demás responsables y agentes retenedores obligados a llevar libros de contabilidad, deberán presentar la declaración del impuesto nacional al consumo firmada por contador público, vinculado o no laboralmente a la empresa, cuando el patrimonio bruto del responsable en el último día del año inmediatamente anterior o los ingresos brutos de dicho año, sean superiores a cien mil (100.000) UVT. (año 2013: 2.684.000.000/26.841) SERVICIO DE TELEFONÍA MÓVIL • Tarifa: 4% sobre la totalidad del servicio, sin incluir el IVA. • Momento de causación: Momento del pago correspondiente hecho por el usuario. • Destinación: Destinación específica a inversión social en deporte y fomento cultural así: 75% para la Nación y 25% para el Distrito Capital y los departamentos. De conformidad con lo previsto en el artículo 41 de la Ley 1379 de 2010, los recursos destinados para la Red de Bibliotecas Públicas serán apropiados en el presupuesto del Ministerio de Cultura. BIENES GRAVADOS A LA TARIFA DEL 8% ¿Cuáles son? • • • • Los vehículos automóviles de tipo familiar y camperos, así como PICK UPS cuyo valor FOB sea inferior a USD $30.000 Motocicletas con motor de émbolo (pistón) alternativo de cilindrada superior a 250 C.C. Yates y demás barcos y embarcaciones de recreo o deporte; barcas (botes) de remo y canoas. Bases gravables: • • La base del impuesto en la venta de vehículos automotores al consumidor final o a la importación por este, será el valor total del bien, incluidos todos los accesorios de fábrica que hagan parte del valor total pagado por el adquirente, sin incluir el impuesto a las ventas. En el caso de la venta de vehículos y aerodinos usados adquiridos de propietarios para quienes los mismos constituían activos fijos, la base gravable estará conformada por la diferencia entre el valor total de la operación, determinado de acuerdo con lo previsto para la venta o importación de los vehículos automotores, y el precio de compra. Inaplicabilidad del impuesto: • El impuesto nacional al consumo no se aplicará a los vehículos usados que tengan más de cuatro (4) años contados desde la venta inicial al consumidor final o la importación por este. BIENES GRAVADOS A LA TARIFA DEL 16% ¿Cuáles son? • Vehículos de tipo familiar, camperos y PICK UPS con valor FOB superior a us$30.000. • Globos y dirigibles; planeadores, a las planeadoras y demás aeronaves, no propulsados con motor de uso privado. • Las demás aeronaves (por ejemplo: helicópteros, aviones); vehículos espaciales (incluidos los satélites) y sus vehículos de lanzamiento y vehículos suborbitales, de uso privado. Base gravable: • Las mismas que en los bienes del 8%. Inaplicabilidad del impuesto: • El Impuesto Nacional al Consumo no se aplicará a los vehículos usados que tengan más de cuatro (4) años contados desde la venta inicial al consumidor final o la importación por este. VEHÍCULOS QUE NO CAUSAN EL IMPUESTO • Vehículos que no causan el impuesto. 1. Los taxis automóviles e igualmente los vehículos de servicio público clasificables por la partida arancelaria 87.03. 2. Los vehículos para el transporte de diez personas o más, incluido el conductor, de la partida arancelaria 87.02. 3. Los vehículos para el transporte de mercancía de la partida arancelaria 87.04. 4. Los coches ambulancias, celulares y mortuorios, clasificables en la partida arancelaria 87.03. 5. Los motocarros de tres ruedas para el transporte de carga o personas o cuando sean destinados como taxis, con capacidad máxima de 1.700 libras y que operen únicamente en los municipios que autorice el Ministerio de Transporte de acuerdo con el reglamento que expida para tal fin. 6. Los aerodinos de enseñanza hasta de dos plazas y los de servicio público. 7. Las motos y motocicletas con motor hasta de 250 c.c. 8. Vehículos eléctricos no blindados de las partidas 87.02, 87.03 y 87.04. 9. Las barcas de remo y canoas para uso de la pesca artesanal clasificables en la partida 89.03. SERVICIO DE RESTAURANTES • Definición Se entiende por restaurantes, aquellos establecimientos cuyo objeto es el servicio de suministro de comidas y bebidas destinadas al consumo como desayuno, almuerzo o cena, y el de platos fríos y calientes para refrigerio rápido, sin tener en cuenta la hora en que se preste el servicio, independientemente de la denominación que se le dé al establecimiento. También se considera que presta el servicio de restaurante el establecimiento que en forma exclusiva se dedica al expendio de aquellas comidas propias de cafeterías, heladerías, fruterías, pastelerías y panaderías y los establecimientos, que adicionalmente a otras actividades comerciales presten el servicio de expendio de comidas según lo descrito en el presente inciso. • Exclusión de algunos servicios: Los servicios de restaurante y cafetería prestados por los establecimientos de educación conforme con lo establecido en el artículo 476 de este Estatuto; así como los servicios de alimentación institucional o alimentación a empresas, prestado bajo contrato (Catering). • Tarifa: 8% sobre todo consumo. El impuesto debe discriminarse en la cuenta de cobro, tiquete de registradora, factura o documento equivalente y deberá calcularse previamente e incluirse en la lista de precios al público, sin perjuicio de las obligaciones de exigir factura o documento equivalente en los términos del artículo 618. SERVICIO DE RESTAURANTES • Base gravable: La base gravable en el servicio prestado por los restaurantes está conformada por el precio total de consumo, incluidas las bebidas acompañantes de todo tipo y demás valores adicionales. En ningún caso la propina, por ser voluntaria, hará parte de la base del impuesto nacional al consumo. Tampoco harán parte de la base gravable los alimentos excluidos del impuesto sobre las ventas que se vendan sin transformaciones o preparaciones adicionales. • Establecimientos no sometidos al impuesto al consumo por servicio de restaurantes: El impuesto no se aplicará para los establecimientos de comercio, locales o negocios en donde se desarrollen actividades bajo franquicia, concesión, regalía, autorización o cualquier otro sistema que implique la explotación de intangibles y estarán gravados por la tarifa general del impuesto sobre las ventas. Comentario: la no sujeción sólo se encuentra establecida en las normas que tratan, en particular, el servicio de restaurante y no respecto de las que tratan el servicio de bares tabernas y discotecas y restaurante – bar . BARES TABERNAS Y DISCOTECAS • Definición: Se entiende por bares, tabernas y discotecas, aquellos establecimientos, con o sin pista de baile o presentación de espectáculos, en los cuales se expenden bebidas alcohólicas y accesoriamente comidas, para ser consumidas en los mismos, independientemente de la denominación que se le dé al establecimiento. • Base gravable: Estará integrada por el valor total del consumo, incluidas comidas, precio de entrada, y demás valores adicionales al mismo. En ningún caso la propina, por ser voluntaria, hará parte de la base del impuesto al consumo. • Tarifa: La tarifa aplicable al servicio es del ocho por ciento (8%) sobre todo consumo. El impuesto debe discriminarse en la cuenta de cobro, tiquete de registradora, factura o documento equivalente y deberá calcularse previamente e incluirse en la lista de precios al público, sin perjuicio de lo señalado en el artículo 618 de este Estatuto. ESTABLECIMIENTOS BARES Y RESTAURANTES: • Cuando dentro de un mismo establecimiento se presten independientemente y en recinto separado, el servicio de restaurante y el de bar, taberna o discoteca, se gravará como servicio integral a la tarifa del ocho por ciento (8%). • Igual tratamiento se aplicará cuando el mismo establecimiento alterne la prestación de estos servicios en diferentes horarios. • El servicio de restaurante y bar prestado en clubes sociales estará gravado con el impuesto nacional al consumo.