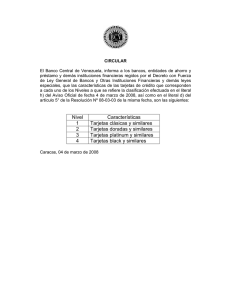

El nuevo enfoque del negocio de las tarjetas bancarias en

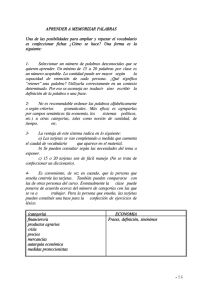

Anuncio